Содержание

- Получение выписки из ЕГРЮЛ или ЕГРИП 2019 самостоятельно, бесплатно, пошаговая инструкция с образцами заявлений

- Подготовить заявление на получение налоговой выписки из ЕГРЮЛ онлайн

- Заявление на выписку из ЕГРЮЛ / ЕГРИП в налоговую — образцы заполнения

- Стоимость и срок выписки из ЕГРЮЛ / ЕГРИП

- Госпошлина за выписку из ЕГРЮЛ / ЕГРИП

- Бесплатная выписка из ЕГРЮЛ через Интернет

- Официальная выписка из ЕГРЮЛ с доставкой по Москве

- Срок действия выписки из ЕГРЮЛ / ЕГРИП

- Образец заявления в налоговую о предоставлении сведений о счетах должника в 2019 году

- Как правильно написать заявление в налоговую о предоставлении сведений?

- Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

- Способы подачи документов

- Заявление на получение выписки из ЕГРЮЛ

- Роль реестра о юридических лицах

- Для чего обычно требуется выписка из ЕГРЮЛ

- Кто может запросить выписку

- Куда идти с заявлением

- Что еще понадобится

- Сколько стоит выписка

- Срок, в который выписка из ЕГРЮЛ должна быть предоставлена

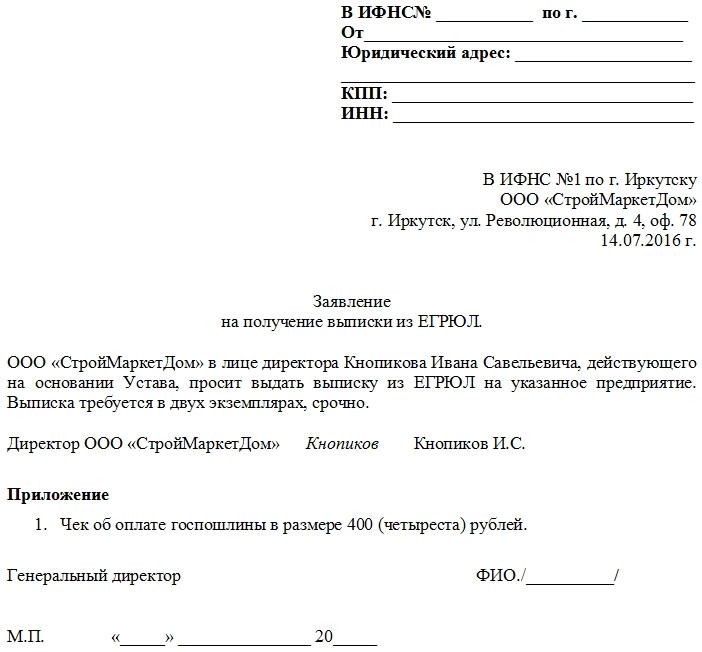

- Образец заявления на получение выписки из ЕГРЮЛ

- Как оформить заявление

- Как передать заявление

- Заявление на выписку из ЕГРЮЛ

- Плата за предоставление сведений из ЕГРЮЛ

- Какую еще информацию надо отразить в заявлении на выдачу выписки из ЕГРЮЛ

- Запрос на выписку из ЕГРЮЛ в электронной форме

- Форма запроса в налоговую

- Как сформулировать вопрос для ИФНС о расчете налога

- Письмо о предоставлении информации

- Структура письма

- Как писать?

- Образец письма-запроса о предоставлении документов

- Образец письма-запроса о предоставлении информации

- Образец письма-запроса о разъяснении

- Как написать запрос в ИФНС, чтобы уточнить расчет налога

- Запрос в налоговый орган о подтверждении права применять упрощенную систему налогообложения

- Запрос в налоговую инспекцию о предоставлении учредительных документов юридического лица

- Термины документооборота

- Требования к сопровождению

- Письмо-запрос

- Электронный документооборот

- Запросы в ФНС России и налоговые инспекции

>НОВЫЕФОРМЫ.РФ

Получение выписки из ЕГРЮЛ или ЕГРИП 2019 самостоятельно, бесплатно, пошаговая инструкция с образцами заявлений

Единый государственный реестр юридических лиц (ЕГРЮЛ) и Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) — это федеральные информационные ресурсы, содержащие общие систематизированные сведения о юридических лицах и индивидуальных предпринимателях, зарегистрированных на территории РФ, а также данные об их изменениях и ликвидации. Перечень сведений, содержащихся в ЕГРЮЛ и ЕГРИП, установлен в ст. 5 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Выдача выписок из ЕГРЮЛ / ЕГРИП осуществляется любым налоговым органом, уполномоченным на предоставление указанных сведений, в том числе налоговым органом по месту жительства ИП или месту нахождения юридического лица.

Выписка из ЕГРЮЛ налоговая требуется при таких действиях, как открытие счета в банке, нотариальное заверение документов, получение лицензии, участие в тендере, аукционе или торгах и прочих, где необходима точная, официальная, а главное актуальная информация об определенном юридическом лице.

Чтобы получить выписку из ЕГРЮЛ или ЕГРИП с печатью налоговой инспекции, необходимо подать заявление на получение выписки ЕГРЮЛ / ЕГРИП в свободной форме. Для получения выписки доверенным лицом необходима нотариальная доверенность.

Подготовить заявление на получение налоговой выписки из ЕГРЮЛ онлайн

Воспользуйтесь онлайн-сервисом оформления документов, который поможет Вам бесплатно автоматически подготовить заявление на выписку из ЕГРЮЛ прямо на нашем сайте, Вам нужно лишь заполнить несколько полей и заявление готово к печати.

Заявление на выписку из ЕГРЮЛ / ЕГРИП в налоговую — образцы заполнения

— выписка из ЕГРЮЛ заявление образец юридическому лицу о нем самом

— выписка из ЕГРИП заявление образец индивидуальному предпринимателю о нем самом

— выписка из ЕГРЮЛ образец заявления в отношении конкретного юридического лица от физического лица

Если Вам необходима выписка из ЕГРЮЛ срочно, налоговая предоставляет возможность заказать срочную выписку ЕГРЮЛ или ЕГРИП. Для этого добавьте в любое из заявлений слова «в срочном порядке» и оплатите соответствующую госпошлину.

— образец срочная выписка из ЕГРЮЛ 2019 юридическому лицу о нем самом

Не забудьте указать удобный для Вас вариант получения — на руки или по почте.

Стоимость и срок выписки из ЕГРЮЛ / ЕГРИП

— предоставление сведений о конкретном юридическом лице или об индивидуальном предпринимателе — 200 рублей, 5 рабочих дней;

— срочное предоставление сведений о конкретном юридическом лице или об индивидуальном предпринимателе — 400 рублей, 1 рабочий день.

Внимание! C 18.08.2015г. предоставление сведений юридическому лицу или индивидуальному предпринимателю о нем самом перестало быть бесплатным, теперь стоимость составляет также 200 рублей, срок исполнения 5 рабочих дней (Постановление Правительства РФ от 06.08.2015 N 809).

Госпошлина за выписку из ЕГРЮЛ / ЕГРИП

Бланк квитанции и реквизиты налоговой искать больше не нужно. В формировании квитанции на оплату государственной пошлины за выписку из ЕГРЮЛ / ЕГРИП Вам поможет сервис ФНС по уплате госпошлины, распечатываем и оплачиваем без комиссии в любом банке. Оплаченную квитанцию подкрепляем к верхнему краю заявления степлером. C помощью данного сервиса можно также оплатить госпошлину онлайн через одного из банков-партнеров ФНС России.

Бесплатная выписка из ЕГРЮЛ через Интернет

Вы можете получить электронную выписку из ЕГРЮЛ или ЕГРИП, оставив запрос на выписку из ЕГРЮЛ / ЕГРИП на нашем сайте. Услуга предоставляется бесплатно.

Если Вы просто хотите получить сведения о себе или контрагенте, воспользуйтесь сервисом ФНС Риски бизнеса: проверь себя и контрагента также абсолютно бесплатно.

В случае, когда нужен постоянный доступ к базам данных ЕГРЮЛ и ЕГРИП, а также другая подробная иформация об организациях и ИП в удобном виде, существует платный сервис по быстрой проверке контрагентов, который содержит в себе важнейшую информацию о любой компании в одном окне: данные из ЕГРЮЛ / ЕГРИП, арбитражные дела, сведения о банкротстве, выигранные госконтракты, долги фирмы по данным судебных приставов, адреса массовых регистраций, все связанные компании и многое другое. Данный сервис ищет компанию по ИНН, названию, адресу или просто по фамилии руководителя. Есть пробный доступ.

Внимание! Выписка из ЕГРЮЛ через Интернет предоставляется без печати налоговой в электронном виде, не является юридически значимой и носит лишь информационный характер. Юридически значимую выписку из ЕГРЮЛ / ЕГРИП с печатью можно получить только в налоговой инспекции.

Официальная выписка из ЕГРЮЛ с доставкой по Москве

Если Вам срочно нужна выписка из ЕГРЮЛ или ЕГРИП с печатью налоговой, Вы можете заказать её с доставкой по Москве у нашего партнера. Чтобы заказать срочную официальную выписку необходимо заполнить онлайн форму на получение выписки из ЕГРЮЛ ниже. Стоимость выписки с доставкой по Москве до ближайшей к Вам станции метро — 1000руб. В стоимость услуги входит оплата госпошлины за срочную выписку, запрос выписки, доставка. Все выписки формируются в налоговой в день запроса и актуальны на дату заказа. В течение следующего дня курьер доставит выписку на указанную Вами станцию метро.

Внимание! Доставка выписки осуществляется только по Москве до ближайшей к Вам станции Московского метро, которую Вы указваете при оформлении запроса. В случае необходимости доставки по адресу «до двери» стоимость согласовывается с менеджером при подтверждении заказа. Доставка по Московской области и в регионы РФ не производится. Заказы принятые после 18.00 обрабатываются менеджером утром на следующий рабочий день.

Срок действия выписки из ЕГРЮЛ / ЕГРИП

Срок действия выписки не ограничен никакими нормативно-правовыми актами, но нужно помнить, что в информацию, содержащуюся в ЕГРЮЛ / ЕГРИП могут быть внесены те или иные изменения в установленный законом срок регистрации — 5 рабочих дней (изменения регистрируются на пятый рабочий день с момента принятия заявления регистрирующим органом). Таким образом, выписка более чем недельной давности теряет свою актуальность и нотариус вправе отказать в совершении нотариального действия, затребовав получение новой выписки. Тем не менее, нотариусы, банки и государственные органы устанавливают свои сроки «свежести» выписок вплоть до 30 дней.

Образец заявления в налоговую о предоставлении сведений о счетах должника в 2019 году

Взыскание долгов с учреждения, которое задолжало некоторую сумму, возможно при предоставлении судебного исполнительного документа. Для того, чтобы оформить все с соблюдением норм законодательства, нужно иметь специальные разрешающие сведения, получение которых практически невозможно, так как счета открываются в соответствии заключенного двухстороннего соглашения, которым все личные сведения защищаются законом.

Потому для решения возникшей проблемы необходимо отправить запрос в налоговый орган для получения информации о наличии денежных средств в банке заемщика.

Файлы для скачивания:

Образецы

- Обращения в налоговую о счетах должника.doc

- Образец запроса в налоговую о счетах должника.doc

Бланк

- Заявление в налоговую структуру о наличии денежных средств в банке у заемщика.

- Заявление в банк о взыскании долга по исполнительному бланку.

- Сведения о заявителе (полный адрес с почтовым индексом, Ф.И.О. контактный телефон).

- Содержательный раздел. Здесь требуется отобразить данные о том, когда и какой структурой выдавалось исполнительное решение, с указанием в отдельной строчке реквизитов.

- Мотивированный раздел. Требуется указать все сведения о наличии денежных средств в банке должника.

- Раздел с просьбой. Тут указывается, что необходимо выполнить со стороны заявителя.

- Информация о должнике, с отображением сведений о: ИНН, Ф.И.О., юридическом адресе, названии и ОГРН.

- В конце заявления ставится дата и личная подпись заявителя.

- Предоставление в налоговую лично.

- Заказной почтой с извещением о получении.

- Через интернет, используя электронную подпись

- При отсутствии в просьбе взыскателя исполнительного бланка.

- При предъявлении исполнительного акта с истекшим временем действия.

- дате создания фирмы,

- организационно-правовом статусе,

- наименовании,

- ее учредителях (за исключением их паспортных данных),

- учредительных документах,

- направлениях работы,

- всех изменениях, происходящих с юридическим лицом на протяжении его существования.

- заявление,

- паспорт (обязательно!),

- в зависимости от обстоятельств, квитанция об оплате госпошлины и наличие доверенности от собственника компании.

- сведения об адресате: номере и названии той налоговой инспекции, в которую будет подано заявление,

- данные о заявителе: если это физическое лицо — ФИО и адрес местожительства, если юридическое — название компании и ее адрес (в соответствии с учредительными документами);

- сам запрос, в котором достаточно указать лишь название и ОГРН той фирмы, по которой требуется выписка;

- при надобности можно отметить нужное количество экземпляров выписки и способ ее получения (лично, через представителя или по почте);

- если требуется срочная выписка, в заявлении следует сделать об этом отдельную пометку.

- один из которых после отметки инспектора о приеме заявления следует оставить у себя,

- а второй отдать налоговому специалисту.

- сведения об организации, о которой запрашивается информация (полное или сокращенное наименование, ОГРН, ИНН);

- сведения о заявителе (полное или сокращенное наименование организации/ФИО ИП, ОГРН/ОГРНИП, ИНН; номер телефона, почтовый адрес или адрес электронной почты);

- сведения о желаемом способе получения выписки из ЕГРЮЛ (лично заявителем или его представителем, по почте и т.д.). Если в заявлении на получение выписки из ЕГРЮЛ не будет указан конкретный способ, то налоговики направят документ по почте.

- 200 руб. при предоставлении выписки в обычный срок;

- 400 руб. при предоставлении выписки срочно.

- Структура письма

- Как писать?

- Образец письма-запроса о предоставлении документов

- Образец письма-запроса о предоставлении информации

- Образец письма-запроса о разъяснении

- Информацию (о характеристиках товара и его наличии, о способах доставки и сроках поставки, о причинах задержки отправления и т. д.).

- Документы или предметы (бумаги для заключения договора, образцы товара и т. д.).

- сперва указываются реквизиты получателя и отправителя;

- затем – дата составления и исходящий номер документа;

- заголовок, отражающий суть вопроса;

- обращение к получателю (как правило – по имени и отчеству, если только вы не пишете в официальные инстанции);

- суть вопроса;

- благожелательное изъявление надежды на сотрудничество;

- благодарность;

- должность, ФИО и подпись отправителя.

- «на основании наших предварительных договорённостей»;

- «в целях предотвращения возможных спорных вопросов»;

- «в соответствии с заключенным договором»;

- «для заключения договора».

- «просим сообщить о…»;

- «будем крайне признательны, если Вы…»;

- «просим выслать…».

- «просим ответить по возможности скорее»;

- «настоятельно просим ответить в пятидневный срок»;

- «просим дать ответ в двухнедельный срок»;

- «с нетерпением ждём Вашего письма»;

- «прошу прислать документы при первой возможности по электронной почте».

- устав организации;

- свидетельства ОГРН и ИНН;

- свидетельство о государственной регистрации фирмы (полученное в ИФНС в установленном законом порядке);

- приказ о назначении на должность генерального директора.

- Во-первых, НК РФ не обязывает компанию следовать разъяснениям Минфина. Это в своем письме обязательно отметят и сами чиновники.

- Во-вторых, Минфин не направляет копию своего адресного ответа в налоговый орган по месту регистрации налогоплательщика. Если руководство компании само этого не захочет, то невыгодный ответ чиновников не попадет в руки проверяющих.

- Следование разъяснениям Минфина, размещенным в справочных правовых системах и не адресованным конкретному налогоплательщику, не освобождает от штрафов и пеней (письмо Минфина России от 07.08.07 № 03-02-07/2–138).

- Но в большинстве случаев для конкретного налогоплательщика Минфин готов изготовить адресную копию ранее данного безадресного разъяснения.

- Поэтому, если удалось найти письмо Минфина с выгодной позицией по важному для компании вопросу, о нем обязательно стоит упомянуть в тексте запроса.

- Переломить позицию Минфина новым запросом, скорее всего, не получится. Если только не возникли какие-то новые обстоятельства.

- Например, изменился закон или появилось решение одного из высших судов.

- Позиция компании является прямым следствием позиции Минфина. В некоторых случаях из выводов, сделанных Минфином в других письмах, выгодное компании толкование прямо следует логически или по аналогии.

- Например, в своих разъяснениях Минфин ранее уже давал нужное определение какого-либо термина или высказывался о применимости льготы в аналогичной ситуации.

- Можно сослаться на такой пример в запросе.

Как написать запрос в ИФНС, чтобы уточнить расчет налога

Однако успех возможен, только если вывод или аналогия прямо следуют из ранее высказанной позиции Минфина.

- Переломить позицию Минфина новым запросом, скорее всего, не получится. Если только не возникли какие-то новые обстоятельства.

- Например, изменился закон или появилось решение одного из высших судов.

- Позиция компании является прямым следствием позиции Минфина. В некоторых случаях из выводов, сделанных Минфином в других письмах, выгодное компании толкование прямо следует логически или по аналогии.

- Например, в своих разъяснениях Минфин ранее уже давал нужное определение какого-либо термина или высказывался о применимости льготы в аналогичной ситуации.

- Можно сослаться на такой пример в запросе. Однако успех возможен, только если вывод или аналогия прямо следуют из ранее высказанной позиции Минфина.

- Минфин в большинстве случаев готов учитывать позицию, высказанную в актах Верховного, Конституционного и Высшего арбитражного судов. Однако их решения, принятые в пользу налогоплательщика, обычно толкуются Минфином максимально узко.

- Упоминая в тексте запроса о решениях высших судов, необходимо учитывать их статус, а также позднейшие изменения в судебной практике.

- Если позиция компании напрямую следует из текста НК РФ, то Минфин, вероятнее всего, ее подтвердит.

- Но существует ряд вопросов, по которым Минфин традиционно игнорирует текст НК РФ (например, письмо Минфина России от 02.04.2015 № 03-04-06/18275).

- Куда отправлять:

- Запрос нужно направить по адресу: 109097, г. Москва, ул. Ильинка, д. 9.

- Можно сделать это по почте, но надежнее передать с курьером. Это исключит возможность утери обращения, и уменьшит общий срок получения ответа. Сохраните копию запроса со штампом Минфина о его получении.

- Кому адресовать:

- Адресовать письмо нужно директору департамента налоговой и таможенно-тарифной политики И.В. Трунину с отметкой, что компания запрашивает письменное разъяснение по вопросу применения законодательства о налогах и сборах в порядке пункта 1 статьи 34.2 НК РФ.

- Далее письмо будет передано конкретному исполнителю.

- Что в запросе указать:

- Название;

- ИНН;

- почтовый адрес организации.

Ответы на запросы Минфин всегда направляет по почте.

- Кто подписывает запрос.

- единоличный исполнительный орган;

- представитель компании по доверенности (ст. 27, 29 НК РФ). В этом случае к запросу прикладывается оригинал или нотариально заверенная копия доверенности.

- Что указать в содержании.

- коротко и максимально обезличенно описать фактические обстоятельства ситуации. Слишком подробное описание может стать поводом для отказа в разъяснении со ссылкой, что Минфин не рассматривает конкретные хозяйственные ситуации.

Помните, если адресное разъяснение основано на неполной или недостоверной информации (подп. 3 п. 1 ст. 111 НК РФ), то освобождение от штрафов и пеней не применяется.

- указать в запросе только фактические обстоятельства, которые имеют правовое значение в рассматриваемой ситуации, так как ответ Минфина чаще всего содержит минимум информации о фактической ситуации. И поэтому будет анализироваться исходный текст запроса.

- указать применимые нормы НК РФ и других нормативных актов и обязательно предложить желаемый вариант их толкования. Фактически запрашивать нужно не разъяснение нормы права, а подтверждение правильности ее понимания компанией. Минфин не обязательно согласится с предложенным толкованием, однако, если он готов это сделать, это сильно упростит работу исполнителю. И у него не будет готовых аргументов для отрицательного ответа.

- в запросе придерживайтесь стилистики обычных писем Минфина, это упростит работу исполнителю.

- указывайте реквизиты подтверждающих нужную позицию писем Минфина, других органов, решений высших судов.

- приветствие и просьба дать разъяснение в порядке пункта 1 статьи 34.2 НК РФ;

- краткое описание фактических обстоятельств дела;

- изложение применимых норм права;

- изложение желаемого их толкования;

- реквизиты писем и решений судов, в которых высказывается аналогичная позиция;

- просьба подтвердить правильность вышеизложенного понимания норм;

- адрес для отправки ответа.

- Оценка масштаба проблемы. При написании запроса стоит учитывать, насколько положительный ответ может затронуть интересы бюджета. Если нужен ответ на очень узкий вопрос, есть смысл это максимально подчеркивать.

- Повторный запрос. Иногда позиция компании может быть обоснована сразу несколькими аргументами, взаимоисключающими или плохо сочетающимися друг с другом. В таком случае стоит написать в Минфин через определенный интервал времени несколько запросов с описанием проблемы под разными углами. Возможно, один из таких аргументов рано или поздно убедит чиновников.

- Приказом МФ РФ от 02.07.2012 № 99н «Об утверждении Административного регламента Федеральной налоговой службы …».

- Составленными на его основе «Методическими рекомендациями по организации электронного документооборота …» (утверждены приказом ФНС РФ от 13.06.2013 № ММВ-7-6/196@).

- ответ на сообщение из ИФНС с требованием предоставить пояснения для проведения камеральной налоговой проверки налоговой декларации (на основании п. 3 ст. 88 НК РФ);

- сообщение налогоплательщика о предоставлении в ФНС уточненной декларации по налогам в связи с неверно указанным КБК (на осн. п. 1 ст. 80 НК РФ);

- опись представляемых документов в связи с полученным требованием (на осн. п. 2 ст. 93 НК РФ).

- реквизиты отправителя-налогоплательщика (наименование с указанием организационно-правовой формы, юридический адрес, ИНН/КПП, телефон).

Письмо-запрос

Если сопровождение оформляется на «фирменном» бланке, то будут указаны банковские реквизиты: номер расчетного счета, наименование банка, его БИК, корсчет;

- реквизиты получателя-ИФНС (наименование и номер инспекции, юридический адрес);

- дата и исходящий номер со ссылкой на полученное требование ИФНС (входящие номер и дата);

- содержание (может начинаться словами: «В связи с требованием ФНС от 00.00.2018 № _ о представлении письменных пояснений по … ____ за 2018 год, сообщаем следующее:», после чего перечисляются по пунктам истребуемые сведения);

- приложение (если есть приложения, то после основного текста дается перечень приложенных документов в виде простого нумерованного списка. Если приложений много, то в этом месте дается указание на опись, которую прикладывают к сопроводительному письму отдельно);

- подписи (обычно — руководителя или ИП, но может быть и подпись уполномоченного представителя);

- сведения об исполнителе (обычно в нижнем левом углу сопроводительное письма, после всех его реквизитов указывается ФИО составившего сопроводительное письмо, его телефон, е-мэйл, иные реквизиты).

- запрос;

- обращение;

- информационное сообщение о представительстве;

- квитанция о приеме;

- уведомление об отказе в приеме;

- подтверждение даты отправки;

- ответ на запрос;

- письмо налогового органа;

- рассылка.

- извещение о получении;

- сообщение об ошибке.

Как правильно написать заявление в налоговую о предоставлении сведений?

Для взыскания задолженности с должника требуется приготовить два документа:

В отношении ходатайств на получение данных о счетах должника какие-либо правила отсутствуют. Поэтому, оформление обращения выполняется в произвольном формате. Главным в данной декларации является то, чтобы внесенной информации о должнике хватило для его идентификации. И конечно, просьбу нужно оформлять в деловом стиле, как и любые служебные письма подобного рода.

В заявлении в ИФНС, при отображении данных о наличии денежных средств в банке должника необходимо указывать следующее:

В обращение можно дополнительно сообщить о том, в каком виде желательно направить ответ.

В качестве дополнительных аргументов можно предъявить паспорт вместе с оригиналом исполнительного акта, которые увеличат шансы на получение положительного ответа.

При сопровождении дополнительных материалов, нужно проследить, чтобы на момент обращения к ИФНС общий срок предъявляемых документов не истек.

Для отправки такого заявления нужно подготовить материалы в 2-х экземплярах. Инспектор при принятии материалов проверяет соответствие оригинала с предоставленными ксерокопиями и, при отсутствии замечаний, возвращает оригинал владельцу и ставит отметку на экземпляре подателя заявления о принятии бумаг к рассмотрению.

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

Резидент обязан уведомить налоговую инспекцию по месту регистрации об открытии (переоформлении) счетов (вкладов) и о реквизитных данных в банковских установках, находящихся за пределами РФ, не позже одного месяца по шаблону, установленному приказом ФНС РФ № ММВ-7-6/457@ от 21.09.2010 и прошедшим регистрацию в Минюсте РФ 18.10.2010, номер регистрации 18746. Данный шаблон (КНД 1120107) можно скачать по ссылке, xls.

Кроме этого, приказом ФНС РФ № ММВ-7-14/502@ от 14.11.2013 года, с учетом поправок, которые были занесены в приказе ФНС РФ № ММВ-7-14/630@ от 20.12.2013 года, рекомендованы формы, для представления отчетов по счетам и вкладам, в зарубежных банках через Интернет.

Согласно статьи 319 АПК (арбитражный процессуальный кодекс) РФ исполнительный бланк вручается заимодателю, или, по его просьбе, отправляется арбитражной судебной инстанцией для взыскания.

Для исполнения постановления суда взыскатель подает запрос в налоговую структуру о выдаче данных о наличии денег в банке заемщика. При этом, заимодателю требуется учесть, что п. 2 ст. 102 Налогового Кодекса РФ говорит о том, что налоговая структура не имеет права разглашать данные о названии банков и прочих кредитных учреждений, расчетных счетах заемщика. Поэтому такие данные должны запрашиваться на основании правовых норм, суть которых заключается в том, что взыскатель обладает правом на получение требуемой информации о наличии денежных средств в банковских установках и вкладах должников в пределах, вынесенных судом.

Учитывая вышесказанное, налоговые структуры могут выдать ответ на просьбу взыскателя о наличии денежных средств в банке заемщика только при предоставлении оригинала или нотариально заверенной ксерокопии исполнительного документа, время действия которого не истекло.

После проверки налоговым сотрудником наличия оригинала исполнительного бланка и остальных материалов по прошению, взыскателю оригиналы документов возвращаются, а декларация взыскателя принимается для рассмотрения.

Способы подачи документов

Для отправки известия по счетам должника, взыскатель может обратиться любую территориальную структуры. Конечно, более удобно, если взыскатель обратится в территориальный орган по месту регистрации. При личном вручении материалов, надо предъявить оригинал исполнительного листа для проверки налоговым инспектором. При отправке бумаг другим способом, необходимо к сообщению подшить копию исполнительного листа, заверенную нотариусом.

При этом, необходимо убедиться, что время взыскания не истекло.

Отправку прошения на приобретение данных о заемщике можно осуществлять следующими способами:

Отправив запрос, Взыскателю остается ждать ответа на свое заявление. При этом налоговая структура обязана отправить ответ на протяжении 7-ми дней с даты регистрации письма (Закон № 229-ФЗ ч. 10 ст. 69). При этом, на базе этого же Закона, налоговая структура может отказать в предоставлении данных о наличии денежных средств в банке заемщика в банках взыскателю в следующих моментах:

Других оснований для отказа в ответе на требование в Законе не предусмотрено.

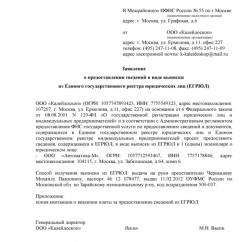

Образец запрос в налоговую о предоставлении информации

Ниже представлен один из вариантов образца заявления о получении данных о наличии денежных средств в банке должника.

Заявление на получение выписки из ЕГРЮЛ

Составление заявления на получение выписки из Единого государственного реестра юридических лиц (ЕГРЮЛ) происходит тогда, когда нужны детальные сведения о каком-либо предприятии или организации.

ФАЙЛЫ

Скачать пустой бланк заявления на получение выписки из ЕГРЮЛ .docСкачать образец заявления на получение выписки из ЕГРЮЛ .doc

Роль реестра о юридических лицах

ЕГРЮЛ – это полный перечень зарегистрированных в России компаний, имеющих право на осуществление своей деятельность на территории нашей страны. По каждой из них ведется своего рода ведомость, которая содержит информацию о:

Для чего обычно требуется выписка из ЕГРЮЛ

Список всевозможных причин, по которым может понадобиться выписка из ЕГРЮЛ, обширен и практически ничем не ограничен.

Чаще всего это ликвидация предприятия, осуществление процедуры банкротства, или, напротив, восстановление деятельности фирмы, купля-продажа доли ООО, открытие расчетного счета или получение в банках займов и кредитов , получение кодов статистики, обращение в судебную инстанцию и т.д.

Кто может запросить выписку

Получить выписку о предприятии может кто угодно. Данная информация содержится в открытом доступе, поэтому запросить ее имеет право как любое физическое лицо, так и учредитель той или иной фирмы или его законный представитель. Для получения выписки из ЮГРЮЛ достаточно лишь написать соответствующее заявление и отнести его в ИФНС.

Куда идти с заявлением

За выпиской обращаться следует в любое местное отделение Федеральной налоговой службы. Следует отметить, что человек, запрашивающий выписку, может находиться в регионе, который не является местом регистрации того или иного юридического лица.

Территориальная принадлежность запрашивающего выписку роли не играет.

Это значит, что, предположим, житель Екатеринбурга с легкостью может получить информацию об организации, зарегистрированной, к примеру, в Ставропольском крае или Москве.

Что еще понадобится

Список документов для получения выписки небольшой, в него входят:

Сколько стоит выписка

Получение выписки бесплатно только для собственников предприятий и организаций или их представителей, уполномоченных на это специальной нотариально заверенной доверенностью. А вот в тех случаях, если документ просит выдать лицо, не имеющее отношения к компании, в 2017 году придется заплатить 200 рублей. Срочная выдача будет стоить 400 рублей, вне зависимости от того, кто ее затребовал.

Оплатить госпошлину можно в любом отделении Сбербанка РФ или же через интернет.

К распечатанным чекам желательно сделать копии, которые нужно оставить у себя на тот случай, если заявление на выписку из ЕГРЮЛ затеряется в налоговой инспекции и заявитель не получит во время запрашиваемую информацию.

Срок, в который выписка из ЕГРЮЛ должна быть предоставлена

По закону срок выдачи запрашиваемой информации, при условии, что заявление написано без ошибок и подано по всем правилам, не должен превышать пяти дней с момента его получения налоговым инспектором. Однако, если требуется срочная выписка, получить ее можно уже на следующий день после подачи заявления, но за отдельную плату.

Образец заявления на получение выписки из ЕГРЮЛ

На сегодняшний день нет стандартной унифицированной формы заявления, так что писать его можно в произвольном виде. Однако некоторые сведения в документе указывать все же необходимо. Это:

Как оформить заявление

Как к информационной части заявления, так и к его оформлению законодательство не предъявляет никаких требований. Документ может быть создан как в рукописном формате, так и напечатан на компьютере на обычном листе формата А4 или даже на фирменном бланке компании.

Единственное непременное условие: заявление должно быть удостоверено «живой» подписью заявителя.

При этом если документ пишется от имени организации, заверять бланк печатью совсем необязательно: юридическим лицам с 2016 года, так же как ранее и ИП дано полное право не использовать в своей деятельности различного рода клише.

Документ лучше писать в двух экземплярах,

Как передать заявление

Передать заявление на получение выписки можно лично, через доверенного представителя (если речь идет об учредителе организации) или же через почту России, отправив запрос заказным письмом с уведомлением о вручении.

Надо сказать, что на сегодняшний день существует еще более легкий способ получить выписку: обратиться на сайт ФНС или портал Госуслуг.

Единственное, но крайне важное отличие этой выписки в том, что на ней не будет стоять печати налоговой инспекции, соответственно, ее могут принять не везде, где она требуется.

Чтобы получить нужную информацию через интернет, потребуется всего лишь немного свободного времени и данные о предприятии, по которому нужна выписка (название, ОГРН). Кроме того, заявителю нужно будет оставить адрес электронной почты, на которую, в течение нескольких дней (обычно одного-двух) придет необходимая информация в полном объеме.

Заявление на выписку из ЕГРЮЛ

Сведения об организации, содержащиеся в ЕГРЮЛ, предоставляются на основании запроса. Если у вас нет возможности направить запрос по электронным каналам связи, то вы можете составить заявление на выписку из ЕГРЮЛ в произвольной форме и подать ее в ИФНС.

При этом в запросе/заявлении необходимо указать (п. 20 Административного регламента, утв. Приказом Минфина от 15.01.2015 N 5н, далее – Административного регламента):

Если запрос будет направлен в ИФНС через представителя, то его полномочия должны быть подтверждены нотариально.

Плата за предоставление сведений из ЕГРЮЛ

Плата за выписку из ЕГРЮЛ, оформленную на бумаге, составляет (п. 1 ст. 7 Закона от 08.08.2001 N 129-ФЗ, п. 1 Постановления Правительства от 19.05.2014 N 462):

При запросе нескольких выписок из ЕГРЮЛ плата вырастает пропорционально количеству запрашиваемых экземпляров (п. 71 Административного регламента).

Какую еще информацию надо отразить в заявлении на выдачу выписки из ЕГРЮЛ

Как известно, выписка из ЕГРЮЛ на бумажном носителе может быть предоставлена в общем порядке в течение 5 рабочих дней со дня представления заявления в налоговый орган, либо срочно – не позднее, чем на следующий рабочий день за днем получения запроса (пп. 1 п. 18 Административного регламента). Соответственно, если выписка нужна вам срочно, то об этом лучше прямо указать в заявлении.

Конечно, теоретически налоговики могут обратить внимание на то, что вы заплатили за предоставление сведений из ЕГРЮЛ 400 руб., а не 200 руб., именно за скорость оказания услуги. Но могут и не обратить. И не стоит проверять их внимательность.

Кроме того, если вам нужно несколько экземпляров выписки из ЕГРЮЛ (на бумаге, конечно), то это тоже нужно указать в заявлении.

Ниже приведена форма заявления на выписку из ЕГРЮЛ (образец 2018)

>Образец заявления на выписку из ЕГРЮЛ

Запрос на выписку из ЕГРЮЛ в электронной форме

Подать электронное заявление на выписку из ЕГРЮЛ и получить ее в электронном виде можно на сайте ФНС через сервис «Предоставление сведений из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа» или через личный кабинет налогоплательщика.

>Как написать запрос в ИФНС, чтобы уточнить расчет налога

Форма запроса в налоговую

Обязательного бланка, чтобы написать запрос в ИФНС о расчете налога, нет. Но есть форма, которую рекомендуют сами чиновники. Она содержится в приложении № 4 к Административному регламенту ФНС России (утв. приказом Минфина России от 18.01.2008 № 9н).

Сроки отправки запроса компания определяет самостоятельно. Надо только принимать во внимание, что инспекторы часто не укладываются в 30-дневный срок, отведенный для обработки таких запросов.

Как сформулировать вопрос для ИФНС о расчете налога

Налоговики могут отказать в ответе, если, по их мнению, неправильно сформулирован сам текст запроса. Так, инспекторы отвечают только на вопросы, рассмотрение которых входит в их компетенцию. Между тем они обязаны информировать о действующих налогах и сборах, налоговом законодательстве, порядке исчисления и уплаты налогов, правах и обязанностях налогоплательщиков, полномочиях налоговиков и порядке заполнения налоговых деклараций (подп. 4 п. 1 ст. 32 НК РФ). А вот разъяснять положения законодательства – это компетенция Минфина России (п. 2 ст. 34.2 НК РФ).

Чтобы не дать лишний повод проигнорировать ваш запрос в ИФНС, не стоит просить что-то разъяснить или спрашивать, как следует понимать то или иное положение Налогового кодекса. Лучше привести конкретный пример с подробным описанием ситуации, где виден расчет налога: лучше на цифрах. И спросить, как в этом случае следует рассчитывать налоговую базу, учитывать расходы, доходы и т. д. Отметим, что опасно писать: компания учла расходы так-то, правильно ли это? Инспекторы не станут реагировать на запрос, где компания просит подтвердить правильность применения налогового законодательства (подп. 4 п. 12 регламента № 9н).

Возможно, компания уже посылала запрос в ИФНС, но получила невнятную отписку со ссылкой на статью Налогового кодекса. В этом случае нужно привести новые по сравнению с предыдущим запросом доводы или обстоятельства. Иначе у инспекции будет повод не ответить (подп. 7 п. 12, п. 62 регламента № 9н).

Важно: Как узнать код налогового органа и для чего он нужен

Письмо-запрос – это разновидность делового письма. Запрос отправляют партнёрам, контрагентам, государственным органам… Иногда без него можно и обойтись (например, устно попросив коллегу-предпринимателя сообщить какие-то сведения), но в целом пренебрегать такими посланиями не стоит.

Письмо о предоставлении информации

Хотя бы ради соблюдения установленного порядка.

Что можно запрашивать?

Словом, если вы чего-то не знаете или не вполне понимаете, если вам нужны документы или прайс-листы – отправляйте письмо-запрос.

Структура письма

Пишутся такие послания по той же схеме, что и другие деловые письма:

Важный совет предпринимателям: не тратьте своё время, даже на простые рутинные задачи, которые можно делегировать. Перекладывайте их на фрилансеров «Исполню.ру». Гарантия качественной работы в срок или возврат средств. Цены даже на разработку сайтов начинаются от 500 рублей.

Поскольку письмо-запрос – официальный документ, писать его следует на фирменном бланке. Образец письма-запроса можно скачать здесь.

Как писать?

Начинать запрос лучше с краткого объяснения причин обращения. Просто потребовать сведения без указания причин (да ещё и в ультимативной форме, как делают некоторые) – дурной тон. Напишите буквально одну вводную фразу, например:

Если понадобится, можно ссылаться на акты законодательства. Например, если закон требует, чтобы перед заключением договора вы ознакомились с какими-либо бумагами, в письме можно написать: «В соответствии со статьей Федерального закона от 24.07.2012 № 397-ФЗ…». Переходить к сути без предварительных объяснений вы можете только в тех случаях, когда причина запроса очевидна (например, если вы пишете по образцу письмо-запрос коммерческого предложения). А вот если повод для обращения нестандартный, следует описать ситуацию и изложить ваши мотивы подробно, чтобы у получателя не осталось вопросов.

В содержательной части нужно сформулировать (по возможности – лаконично) одно конкретное требование. Нежелательно в одном и том же послании просить и разъяснений по нескольким тематикам. Впрочем, это опционально – если вы будете составлять письмо по каждому маленькому вопросу (которых штук 5-10 в общей сложности), это приведёт только к излишнему формализму. Адресат тоже не очень обрадуется, подвергнувшись такой «бумажной» бомбардировке. Начинают содержательную часть со стандартных вводных конструкций:

Письмо-запрос всегда требует письма-ответа. Если вопрос срочный и не терпит отлагательств – тактично упомяните, что хотели бы получить ответ как можно быстрее. С этой целью можно использовать следующие фразы:

В большинстве случаев послание-запрос получается очень коротким. Не нужно растекаться мыслью по древу и высказывать свои соображения по теме и не по теме.

Ниже представлены примеры самых распространённых запросов.

Образец письма-запроса о предоставлении документов

«Уважаемый Владимир Александрович!

Для заключения договора между ООО «Артемида» и АО «Шварценшпигель» прошу предоставить следующий перечень документов:

Прошу отправить как оригиналы документов (почтой России либо курьерской службой), так и их копии (электронной почтой на general@site.com)».

Образец письма-запроса о предоставлении информации

«Уважаемый Пётр Владимирович!

Прошу Вас проинформировать меня о возможности поставки корабельных двигателей Е-100 (код по каталогу СРК-1738-8476) в количестве 10 штук в срок до 10 декабря 2015 года, а также сообщить об условиях доставки и платежа. Заранее благодарю за быстрый ответ!».

Образец письма-запроса о разъяснении

«Уважаемый Александр Петрович!

В целях предотвращения возможных спорных моментов прошу Вас максимально подробно описать процедуру доставки макак-резусов с территории Северного Вьетнама. Какие транспортные средства используются на каждом этапе, есть ли опасность для жизни и здоровья особей, на какой максимальный срок я должен рассчитывать? С нетерпением жду Вашего ответа».

Составляйте письмо по приведённым образцам и не забывайте о вежливости и деловой этике. В запросе не должно быть угрожающих фраз, ультиматумов и обещаний отправиться с жалобой в официальные инстанции, если не будет ответа. Максимально корректно излагайте свою просьбу, даже если получатель явно не хочет её исполнять. А если ответ так и не придёт (либо если вам отправят официальный отказ в предоставлении данных), придётся прибегать к более серьёзным мерам – например, к написанию письма-предупреждения.

Если позиция Минфина совпадает с позицией компании, то это поможет убедить налоговый орган отказаться от соответствующих претензий. Поэтому для компании очень полезно получить адресные разъяснения важных вопросов, по которым практика неоднозначна или существует риск ее изменения.

Не стоит опасаться того, что Минфин даст невыгодный ответ.

Адресные разъяснения могут появиться в справочно-правовых системах в обезличенной форме. И в их тексте не будет ясно, какая компания задавала вопрос. Эти письма не являются обязательными для налоговых органов (письма Минфина России от 07.08.2007 № 03-02-07/2–138 и ФНС России от 14.09.2007 № ШС-6-18/716@).

По некоторым вопросам разъяснение получить проще.

Если сотрудники Минфина не захотят отвечать на вопрос по существу, они всегда могут ответить, что «обращения организаций по оценке конкретных хозяйственных ситуаций не рассматриваются и консультационные услуги не оказываются». Либо формально без учета подробностей запроса процитируют статьи НК РФ — дадут отписку.

В то же время по ряду вопросов от Минфина все-таки можно получить выгодное разъяснение. Рассмотрим такие ситуации.

| Ситуация | ||

|---|---|---|

| 1 | Уже имеется безадресное разъяснение Минфина |

|

| 2 | Минфин ранее в письмах уже высказывал неприемлемую для компании позицию |

|

| 2 | Минфин ранее в письмах уже высказывал неприемлемую для компании позицию |

|

| 3 | Судебная практика высших судов на стороне компании |

|

| 4 | Текст нормы НК РФ подтверждает позицию компании |

|

Важно грамотно составить запрос.

Срок ответа на запрос составляет 2 месяца с момента его получения (п. 3 ст. 34.2 НК РФ, п. 11.10 Регламента Министерства финансов Российской Федерации, утвержденного приказом Минфина России от 15.06.2012 № 82н). Если компания не получила ответ в этот срок, то пишите жалобу на имя И.В. Трунина с приложением копии запроса и просьбой ответить на него по существу.

Рекомендуемая структура запроса выглядит следующим образом:

Шансы на положительный ответ можно увеличить.

На практике существуют некоторые хитрости, которые позволяют увеличить шансы компании на получение положительного разъяснения.

Источник публикации: ТПП РФ. Навигатор успеха. Выпуск 29.08.2017

>Составляем письмо-запрос: образцы и принципы оформления

Запрос в налоговый орган о подтверждении права применять упрощенную систему налогообложения

В Инспекцию Федеральной налоговой службы __________________________________ (наименование налогового органа) от _______________________________ (полное наименование __________________________________ организации, фамилия, имя, __________________________________ отчество индивидуального __________________________________ предпринимателя) __________________________________ (адрес места нахождения организации, __________________________________ места жительства индивидуального предпринимателя) __________________________________ __________________________________ (ОГРН, ИНН/КПП организации, ОГРНИП, ИНН индивидуального предпринимателя) Запрос о подтверждении права применять упрощенную систему налогообложения В соответствии с положениями статьи 346.13 главы 26.2 Налогового кодекса Российской Федерации ______________________________________________ (полное наименование организации, ОГРН, ИНН/КПП; ___________________________________________________________________________ фамилия, имя, отчество индивидуального предпринимателя, ОГРНИП, ИНН) просит подтвердить ее (его) право на применение в период с «___»_______ ___ г.

Запрос в налоговую инспекцию о предоставлении учредительных документов юридического лица

по «___»________ ___ г. упрощенной системы налогообложения при следующих текущих показателях деятельности: Получено доходов за ______________________________________________ 20__ (указать отчетный (налоговый) период) года ______________________________________________________ рублей. (сумма прописью) Средняя численность работников за налоговый (отчетный) период 20__ года составляет ________________________________ человек. (прописью) Стоимость амортизируемого имущества, находящегося в собственности организации на дату подачи настоящего заявления, составляет __________________________________________ рублей. (сумма прописью) Участие в соглашениях о разделе продукции __________________________________________________________________ _________________________________________________________________. Иные условия и ограничения, предусмотренные статьей 346.12 Налогового кодекса Российской Федерации, соблюдены. Руководитель организации ___________ _____________________ (Индивидуальный предприниматель) (подпись) (фамилия, инициалы) «___»________ ___ г. М.П. Отметка о регистрации заявления: «___»________ ___ г., входящий номер ________________ ___________ ____________________ (подпись) (фамилия, инициалы Штамп налогового органа должностного лица налогового органа)

Термины документооборота

Обмен документами между налоговыми органами и налогоплательщиками регулируется двумя основными нормативными актами:

В них участниками информационного взаимодействия понимаются не только налогоплательщики (их представители) и налоговые органы, но и операторы ЭДО (в случае электронного документооборота).

Под налогоплательщиками понимаются плательщики налогов, сборов, страховых взносов, а также налоговые агенты. Под представителями налогоплательщиков — физические или юридические лица, уполномоченные налогоплательщиком представлять его интересы по части налогов и сборов.

Обращение в ФНС формируется налогоплательщиком (или его представителем) и направляется по месту постановки на учет.

В конце статьи вы сможете скачать актуальный образец, как написать сопроводительное письмо в налоговую — разберем ниже.

Требования к сопровождению

Существует множество причин представить информацию в ФНС по месту учета (либо месту учета объектов налогообложения), например:

Составляя сопровождение, налогоплательщик должен выбрать, в какой форме — бумажной или электронной — он хочет его отправить. От этого зависит порядок действий и форма самого сопроводительного письма.

Однако существует перечень реквизитов, которые должны присутствовать в нем в любом случае (ГОСТ Р 7.0.97-2016, утв. пр. Росстандарта от 08.12.2016 № 2004-ст). Упрощённо их можно представить так:

Так как бумажная форма сопроводительного письма не унифицирована, то использования перечисленных выше реквизитов вполне достаточно, чтобы составить такое письмо.

>Образец сопроводительного письма к документам в налоговую

Электронный документооборот

В процессе электронного документооборота стороны обмениваются электронными документами (п. 2.4. Приложения № 1 к пр. ФНС РФ от 13.06.2013 № ММВ-7-6/196@):

А также технологическими электронными сообщениями:

Электронный документ — это документ, представленный в цифровой форме, в соответствии с требованиями формата для такого вида (ч. 1 вышеупомянутых Методических рекомендаций). Так как их много, то у каждого есть форма, утвержденная соответствующим приказом ФНС РФ.

При цифровой коммуникации очень важными для сторон являются, в том числе, документы, подтверждающие дату отправки и дату приема бумаг. Они формируются оператором электронного документооборота или ФНС и отправляются корреспонденту после регистрации факта отправки или приемки по ТКС.

Как написать запрос в налоговую инспекцию?

Руководители и бухгалтеры в своей работе сталкиваются с неоднозначным толкованием норм действующего законодательства. Будь то новый закон, приказ ФНС или Минфина – нужны дополнительные разъяснения. Где их взять? У первоисточника – в налоговой инспекции.

Запросы в ФНС России и налоговые инспекции

Возникает еще один вопрос: как составить официальный запрос в налоговую? Чтобы его не вернули и не оставили без рассмотрения.

Законодательная база очень запутана, местами даже для работников ФНС. Существуют не только законы и приказы, но внутренние распоряжения и инструкции, которыми руководствуются работники ФНС. Поэтому получить официальный ответ – это важно, ведь на него можно ссылаться в официальных документах. В спорных вопросах официальный документ может уладить конфликт и не привести к потере репутации (и денег!).

Перед тем как направить запрос в налоговую, необходимо провести подготовительную работу. Во-первых, ознакомиться с уже имеющейся законодательной базой, изучить законы, приказы и официальные разъяснения. Вы будете знать права и обязанности, а это сделает вашу позицию менее уязвимой.

Запрос в налоговую должен отвечать таким критериям: четко, по сути, официальным языком, отвечать требованиям составления запроса. Необходимо также определить форму запроса – устный или письменный.

Устная консультация имеет место тогда, когда вам нужно быстро узнать нужную информацию. При себе вы должны иметь документ, который удостоверяет личность. Тогда инспектор не сможет вам отказать. Ответ вы получите в момент обращения. Это предусмотрено п. 27 Регламента. Вы также можете воспользоваться телефоном.

Обрабатывать письменный запрос налоговый инспектор будет на основании п.п. 33, 34, 37,40,42 Регламента. Образец письменного запроса вы можете посмотреть в приложении 4 к Регламенту.

Официальный запрос в налоговую инспекцию должен иметь:

Физлицо: ФИО, адрес, подпись.

Юрлицо: название, ИНН, адрес, ФИО руководителя, печать.

Несколько практических рекомендаций

Узнать «шапку» запроса вы можете по телефону инспекции (например, у секретаря). Звоните за день-два до отправления запроса, ведь начальник инспекции может уйти в отпуск (его могут уволить), за него останется исполняющий обязанности, который будет расписывать почту.

Запрос в налоговую готовьте в двух экземплярах. Одни вы отдаете в канцелярию, на втором они ставят штамп и входящий номер. Это позволит вам потом доказать, что вы действительно отсылали запрос. На вашем экземпляре должна быть дата и ФИО служащего, который принял запрос. Если отсылаете почтой, то обязательно заказным письмом (можно без уведомления). Так у вас останется чек, который вы приложите ко второму экземпляру.

На ответ налоговая инспекция имеет 30 дней. Но запрос может быть исполнен раньше, поэтому возьмите телефон канцелярии, а потом позвоните, чтобы узнать исполнителя. Почту начальник распишет за день-два, еще день необходим на бюрократические проволочки. Такие запросы инспекторы не любят получать, ведь работы хватает и без них, поэтому звоните им, спрашивайте о судьбе запроса, тактично торопите. Так есть шанс получить ответ раньше, ведь, как правило, у инспектора имеются типовые ответы, которые он подстраивает под конкретный запрос.

Судебная практика

Некоторые предприятия отправляют запросы в налоговую, чтобы избежать ответственности (ст. 111 НК РФ). Стоит помнить, что налоговая имеет право разъяснять только порядок заполнения налоговой отчетности. Остальная работа квалифицируется в виде консультации, а поэтому не может быть обстоятельством, которые исключает вину налогоплательщика. Но, общей судебной и административной практики нет. Есть решения судов, когда разъяснения налоговой являлись обстоятельствами, которые освобождали налогоплательщиков от штрафов, хотя вопрос не касался порядка заполнения декларации.

Количество показов: 27825

Возврат к списку