Содержание

- Получение вычета через работодателя

- Документы для получения вычета через работодателя

- Что бухгалтеру нужно учесть при предоставлении вычета

- Пример расчета НДФЛ с учетом налогового вычета

- О возврате

- Можно ли вернуть налог с зарплаты на работе и как это сделать

- Разновидности компенсаций: как возвратить НДФЛ

- Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

- Какие документы готовить

- Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

- Как получить имущественное возмещение

- Как вернуть социальный налоговый вычет с заработной платы

- Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

- В итоге

Каждый месяц мы — трудяги отдаем с зарплаты свои честно заработанные 13%, и чем больше у нас зарплата, тем больше вычитается. А оказывается возможен вариант, когда 13% и не надо платить. Не подумайте ничего плохого, все законно, по Налоговому Кодексу РФ. Да, да! Подоходный налог не только отдавать, но и получать можно! Но не все такими счастливцами могут быть. Если вы купили дом, квартиру, комнату, земельный участок, то вы можете вернуть 13% со стоимости приобретенного имущества. Также можете вернуть деньги с оплаты обучения детей, с оплаты собственного лечения и лечения родных и со многого другого, называется это налоговые вычеты. Собрав необходимые документы и написав заявление в Налоговую Инспекцию, вам вернут деньги, но не сразу в руки, существует два варианта: вы не будете платить подоходный налог с зарплаты, то есть будете получать заработную плату в полном объеме, пока не закончится сумма налогового вычета. Или другой вариант – налоговый вычет вам могут перечислить на сберегательную книжку (пластиковую карточку). Выбор за вами!

Каждый месяц мы — трудяги отдаем с зарплаты свои честно заработанные 13%, и чем больше у нас зарплата, тем больше вычитается. А оказывается возможен вариант, когда 13% и не надо платить. Не подумайте ничего плохого, все законно, по Налоговому Кодексу РФ. Да, да! Подоходный налог не только отдавать, но и получать можно! Но не все такими счастливцами могут быть. Если вы купили дом, квартиру, комнату, земельный участок, то вы можете вернуть 13% со стоимости приобретенного имущества. Также можете вернуть деньги с оплаты обучения детей, с оплаты собственного лечения и лечения родных и со многого другого, называется это налоговые вычеты. Собрав необходимые документы и написав заявление в Налоговую Инспекцию, вам вернут деньги, но не сразу в руки, существует два варианта: вы не будете платить подоходный налог с зарплаты, то есть будете получать заработную плату в полном объеме, пока не закончится сумма налогового вычета. Или другой вариант – налоговый вычет вам могут перечислить на сберегательную книжку (пластиковую карточку). Выбор за вами!

По Налоговому Кодексу: «налогоплательщики, которые приобрели жилье или участвуют в его строительстве, имеют право на получение имущественного налогового вычета на сумму до 2 миллионов рублей».

Если же покупка или строительство жилья производится по ипотечному кредиту, то сумма налогового вычета не ограничивается 2 миллионами. На общую сумму процентов по кредиту предоставляется льгота.

Для получения имущественного вычета на приобретение или строительство жилья налогоплательщик вместе с заявлением о предоставлении имущественного налогового вычета при подаче налоговой декларации обязан предоставить оригиналы и копии следующих документов:

- свидетельство о государственной регистрации права;

- договор купли-продажи или договор о строительстве жилья, договор об ипотеке;

- передаточный акт (акт приема-передачи);

- платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты налогоплательщиком денежных средств (квитанции об оплате, товарные и кассовые чеки, банковские выписки, акты о закупке материалов, расписка и другие документы);

- справки о доходах формы 2 – НДФЛ (обо всех источниках дохода);

- паспорт (страницы с фотографией и регистрацией);

- свидетельство о рождении детей.

Покупатель квартиры может не дожидаться конца года и подать заявление на налоговый вычет своему работодателю. Для этого достаточно получить в налоговом органе документ, подтверждающий право на имущественный налоговый вычет – это уведомление. Вам обязаны выдать его в течение 30 дней, тогда бухгалтерия перестанет ежемесячно удерживать с вашей заработной платы подоходный налог – 13%.

И с платного лечения вы тоже можете вернуть деньги, правда справок и платежных документов придется уйму собрать, но это того стоит!

С больного или отболевшего налогоплательщика подоходный налог не берут, но это придется доказать соответствующими документами.

Если ваш ребенок учится на платной основе, вы тоже можете вернуть 13% с оплаты обучения. При условии, если вашему чаду не более 24 лет. Это если вы платите за него, а если он сам работает и платит, то тогда только он вправе вернуть деньги. «Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также при предоставлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение» (Налоговый Кодекс РФ).

Для получения социального налогового вычета на обучение детей налогоплательщик вместе с заявлением о предоставлении социального налогового вычета на дневной форме обучения детей при подаче налоговой декларации обязан предоставить оригиналы и копии следующих документов:

- лицензию, подтверждающую статус учебного заведения, заверенную должным образом;

- свидетельство о рождении ребенка;

- платежные документы, подтверждающие внесение (перечисление) налогоплательщиком (родителем) денежных средств образовательному учреждению за обучение ребенка в возрасте до 24 лет, дневной формы обучения;

- договор, регулирующий взаимоотношения образовательного учреждения, обучающегося и его родителей, определяющий размер оплаты, сроки и форму обучения;

- справки о доходах формы 2 – НДФЛ (обо всех источниках дохода);

- паспорт (страницы с фотографией и регистрацией).

Для получения социального налогового вычета на свое обучение налогоплательщик вместе с заявлением о предоставлении социального налогового вычета на свое обучение при подаче налоговой декларации обязан предоставить оригиналы и копии следующих документов:

- лицензию, подтверждающую статус учебного заведения, заверенную должным образом;

- платежные документы, подтверждающие внесение (перечисление) налогоплательщиком (родителем) денежных средств образовательному учреждению за свое обучение;

- договор, регулирующий взаимоотношения образовательного учреждения, обучающегося, определяющий размер оплаты, сроки и форму обучения;

- справки о доходах формы 2 – НДФЛ (обо всех источниках дохода); — паспорт (страницы с фотографией и регистрацией);

- свидетельство о рождении детей.

Также налогоплательщик имеет право на социальный налоговый вычет, если жертвует часть своих доходов на благотворительные цели «в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд, а также в сумме пожертвований, перечисляемых налогоплательщиком религиозным организациям на осуществление ими уставной деятельности, — в размере фактически произведенных расходов, но не более 25% суммы дохода, полученного в налоговом периоде» (Налоговый Кодекс РФ).

Вот так коротко, я вам рассказала о разных налоговых вычетах, полную же информацию узнаете в Налоговой Инспекции! Не отказывайтесь от денег, положенных вам по закону.

Физические лица имеют право получить налоговый вычет имущественного или социального характера у своего работодателя. Первый связан с приобретением или строительством объектов жилой недвижимости, а второй — с обучением или лечением. Вычет представляет собой неуплату или возврат НДФЛ из бюджета с учетом установленных законом лимитов.

Чтобы получить налоговый вычет у работодателя необходимо предоставить пакет документов, на основании которых бухгалтер отразит предоставление вычета в программе 1С: Бухгалтерия для расчета зарплаты.

Рассмотрим основные моменты более подробно, а также проанализируем действия бухгалтера, необходимые при предоставлении сотруднику налоговых вычетов.

Получение вычета через работодателя

Получить вычет через работодателя можно до завершения календарного года, и при этом не нужно формировать и подавать расчет 3-НДФЛ. Для этого достаточно собрать необходимый пакет документов, который в принципе аналогичен тому, который подается при получении вычета через налоговую инспекцию. Единственное исключение — сотруднику необходимо обратиться в ИФНС, которая выдаст уведомление. Оно будет подтверждать право работника на получение налогового вычета.

Получение вычета через работодателя означает, что бухгалтер будет удерживать меньше НДФЛ с доходов работника в пределах той суммы вычета, которая соответствует представленным документам и законодательству. Обратиться за предоставлением вычета может только то физическое лицо, с которым у компании заключено трудовое соглашение, причем срок его действия не важен. Если с человеком оформлен договор ГПХ, то компания не может предоставить ему налоговый вычет, о чем сказано в Письме Минфина от 14.10.2011 г. № 03-04-06/7-271.

Документы для получения вычета через работодателя

Если сотрудник решил получить вычет через работодателя, он должен предоставить в бухгалтерию такой пакет документов:

- письменное заявление на получение вычета по НДФЛ. Оно составляется в произвольной форме, но для удобства бухгалтерия может разработать типовой бланк. Кроме того, именно для получения социального вычета имеется регламентированная форма заявления, содержащаяся в Письме ФНС от 16.01.2017 г. № БС-4-11/500@;

- уведомление из ИФНС о подтверждении права на получение вычета. Без этого официального документа бухгалтер не имеет права предоставлять сотруднику вычет. Уведомление выдается на конкретный календарный год, что означает предоставление работодателем вычета именно в этом периоде. На следующий календарный год сотруднику следует получить новое уведомление.

Для получения уведомления сотрудник должен подать в налоговую инспекцию заявление и пакет документов, подтверждающих факт расходования денежных средств. Как правило, справка 2-НДФЛ не требуется, но все же не лишним будет получить ее у работодателя.

Что бухгалтеру нужно учесть при предоставлении вычета

При предоставлении вычета бухгалтер обязательно должен учесть такие моменты:

- сотрудник может получить через работодателя как имущественный, так и социальный вычет;

- получение стандартного вычета на себя или на детей не требует предоставления уведомления из налоговой инспекции;

- уведомление действует в течение конкретного календарного года. Если сотрудник им не воспользовался, то должен получить уведомление на следующий год;

- бланк уведомления утвержден приказами ФНС. Перед предоставлением вычета бухгалтер должен убедиться, что документ составлен в соответствии с законодательством;

- бухгалтер должен проверить сведения, содержащиеся в уведомлении из ИФНС, а именно о самом сотруднике и компании. Если он обнаружит неточности или ошибки, работнику придется обратиться в ИФНС повторно за получением нового уведомления с верными данными;

- бухгалтер имеет право обратиться в налоговую инспекцию, выдавшую уведомление, для проверки подлинности документа;

- уведомление следует хранить в течение 4-х лет. Желательно не уничтожать оригинал документа, даже если сотрудник был уволен до окончания этого срока;

- при изменении обстоятельств, например, переводе сотрудника в другое структурное подразделение, право на вычет не отменяется, поскольку работодатель остается прежним;

- при реорганизации компании работнику нужно получить новое уведомление, т.к. работодатель поменяется;

- если сотрудник уволился, и бухгалтер не смог предоставить ему вычет в полной сумме, то воспользоваться остатком вычета работник сможет через ИФНС по окончании календарного года;

- бухгалтер предоставляет социальный вычет, начиная с того месяца, в котором он получил документы от сотрудника;

- по вопросу предоставления имущественного вычета нет четкой налоговой и судебной практики в части момента начала его действия. Целесообразно обратиться в свою налоговую инспекцию за письменным разъяснением по данному вопросу;

- сотрудник может предоставить несколько уведомлений из ИФНС, например, если он сначала оплатит обучение, а через некоторое время — лечение или же приобретет недвижимость. В этом случае бухгалтеру необходимо отслеживать, чтобы суммарно вычеты не превысили лимиты, установленные законодательством.

Пример расчета НДФЛ с учетом налогового вычета

Отметим следующее: размер вычета указывается в уведомлении из ИФНС, поэтому бухгалтеру не нужно самостоятельно производить какие-либо расчеты. Алгоритм предоставления налогового вычета выглядит следующим образом:

- изначально определяется доход сотрудника, облагаемый НДФЛ;

- затем от полученной суммы отнимается налоговый вычет;

- после этого оставшаяся разница умножается на ставку НДФЛ — 13%.

Важно! Разница, получаемая при вычитании налогового вычета из дохода, не может быть отрицательной. Если месячный доход сотрудника меньше предоставленного вычета, то сума из уведомления используется не полностью, а остаток переносится на следующие месяцы.

Важно! За период с января по май был излишне удержан НДФЛ в размере 19 500 руб. (3 900 * 5 мес.). Эта сумма по заявлению сотрудника может быть переведена на его счет в банке.

Решение 1С Бухгалтерия 8.3 позволяет оформить такие вычеты корректно и без особых временных затрат. Все их размеры и типы хранятся в справочнике программы по видам вычетов НДФЛ.

Проверить, насколько корректно ведется в 1С Бухгалтерия учет вычетов по НДФЛ, можно с помощью имеющихся отчетов.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Опубликовано 17.08.2020 15:37 Administrator Просмотров: 1520

В практике бухгалтера иногда случаются непредвиденные ситуации. И так как они не часто распространены, то возникают вопросы: как отразить их в программе 1С? Одна из таких ситуаций – возврат излишне выплаченной зарплаты. Проблемы нет, если сотрудник продолжает работать в компании. В этом случае программа просто учтет излишне выплаченную сумму при расчетах за следующий месяц. А как быть если сотрудник уволился, а зарплата ему выплачена, но не отработана? Либо бухгалтером допущена расчетная ошибка при увольнении. Расскажем в этой статье, как отразить возврат излишне выплаченной зарплаты в программах 1С: ЗУП ред. 3.1 и 1С: Бухгалтерия предприятия ред. 3.0.

Возврат излишне выплаченной зарплаты в 1С: ЗУП ред. 3.1

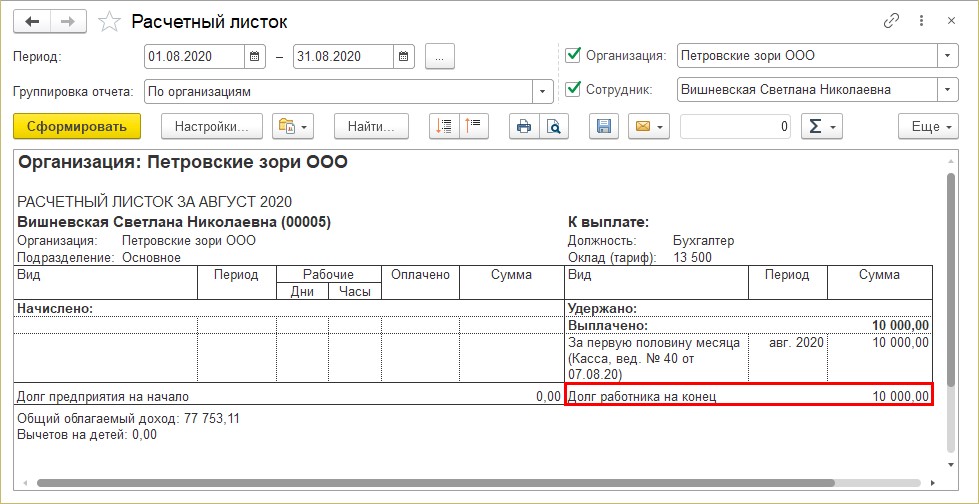

Приведем условный пример: сотрудник Вишневская Светлана Николаевна получила аванс за первую половину месяца в размере 10000 руб., но, не отработав положенное время, уволилась.

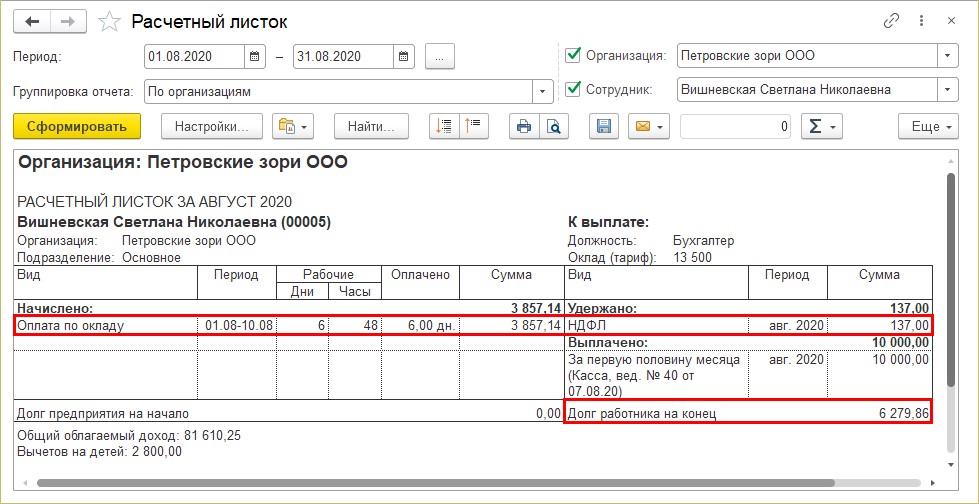

При проведении документа «Увольнение» сотруднику Вишневская С.Н. рассчитаны начисления и удержания за отработанное время. В результате чего образовался долг за сотрудником в сумме 6279,86 руб. Это отражено в его расчетном листке, который можно сформировать в разделе «Зарплата» — «Отчеты по зарплате».

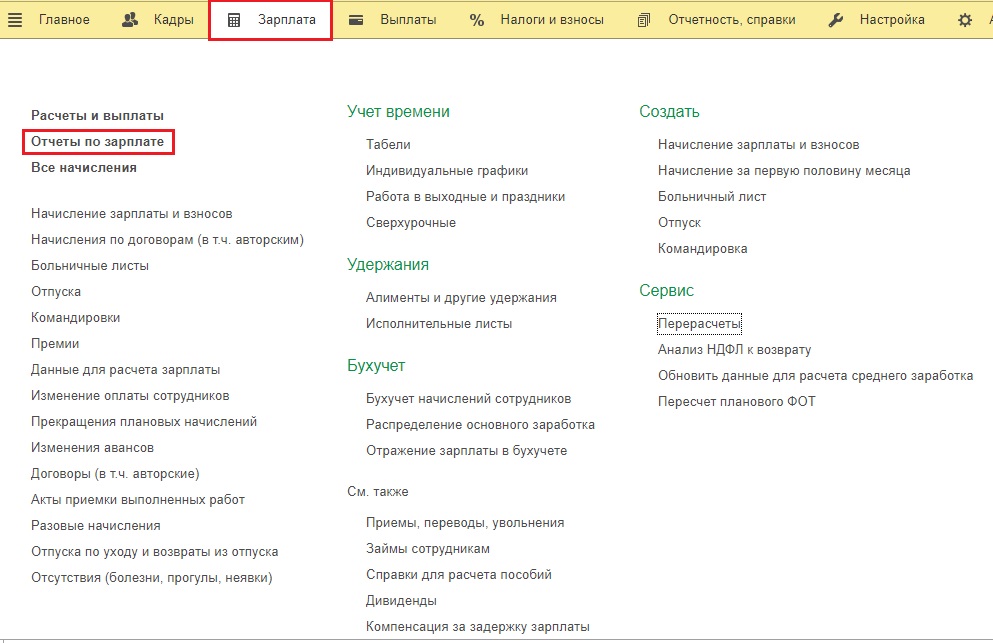

Рассмотрим пошагово отражение возврата денежных средств сотрудником. Для этого в программе 1С: ЗУП предназначен документ «Возвраты сотрудниками задолженности».

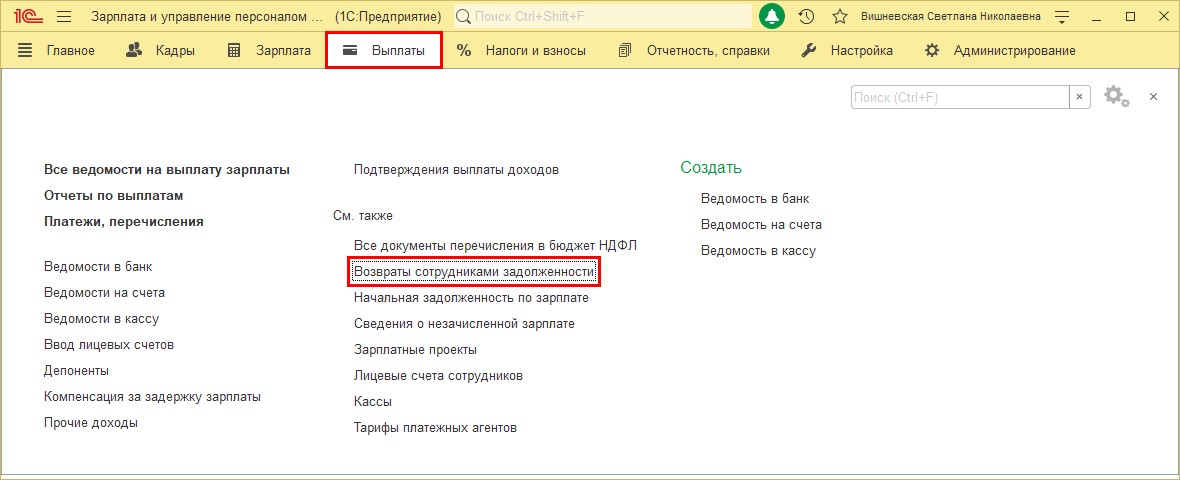

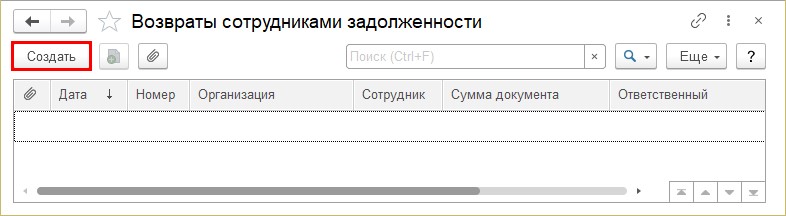

Шаг 1. Откройте раздел «Выплаты» — «Возвраты сотрудниками задолженности».

Шаг 2. Нажмите «Создать» или кнопку «Ins» на клавиатуре.

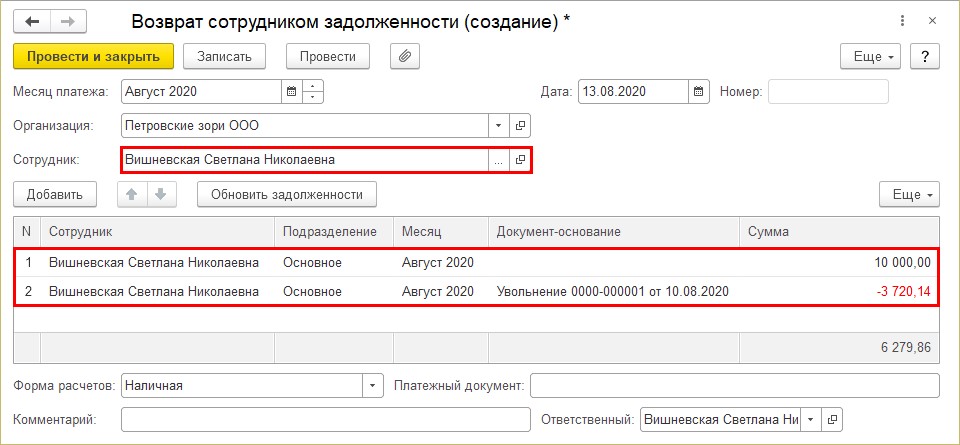

Шаг 3. Заполните реквизиты документа (организацию, дату, месяц платежа), выберите требуемого сотрудника (Вишневская С.Н.).

В табличной части автоматически заполнятся данные о взаиморасчетах. В нашем примере: сумма выплаченного аванса – 10000 руб., начисленная зарплата за фактически отработанное время – 3720,14 руб. Долг сотрудника составил 6279,86 руб.

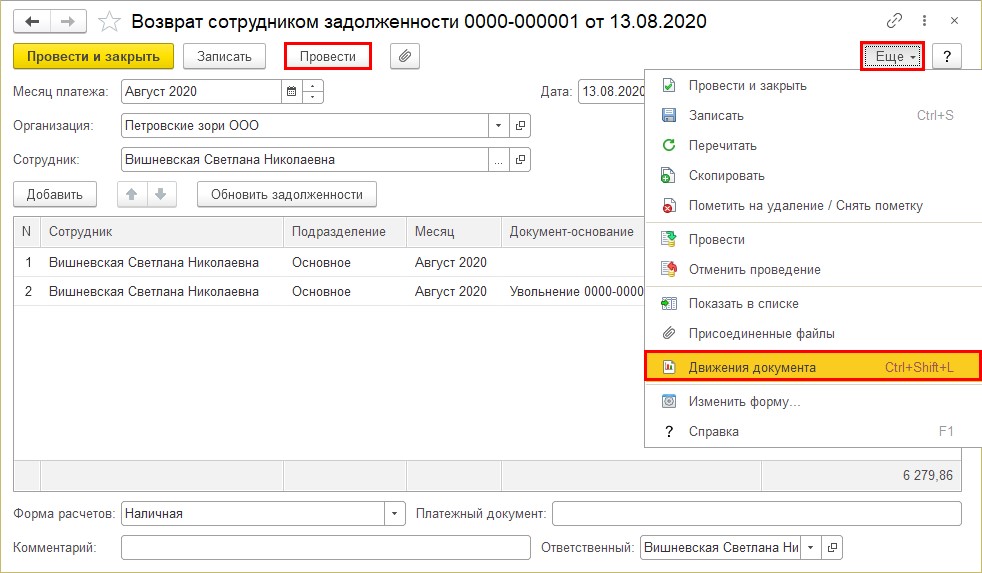

Шаг 4. Проведите документ по кнопке «Провести» и посмотрите «Движения документа», нажав кнопку «Еще» в верхней части документа.

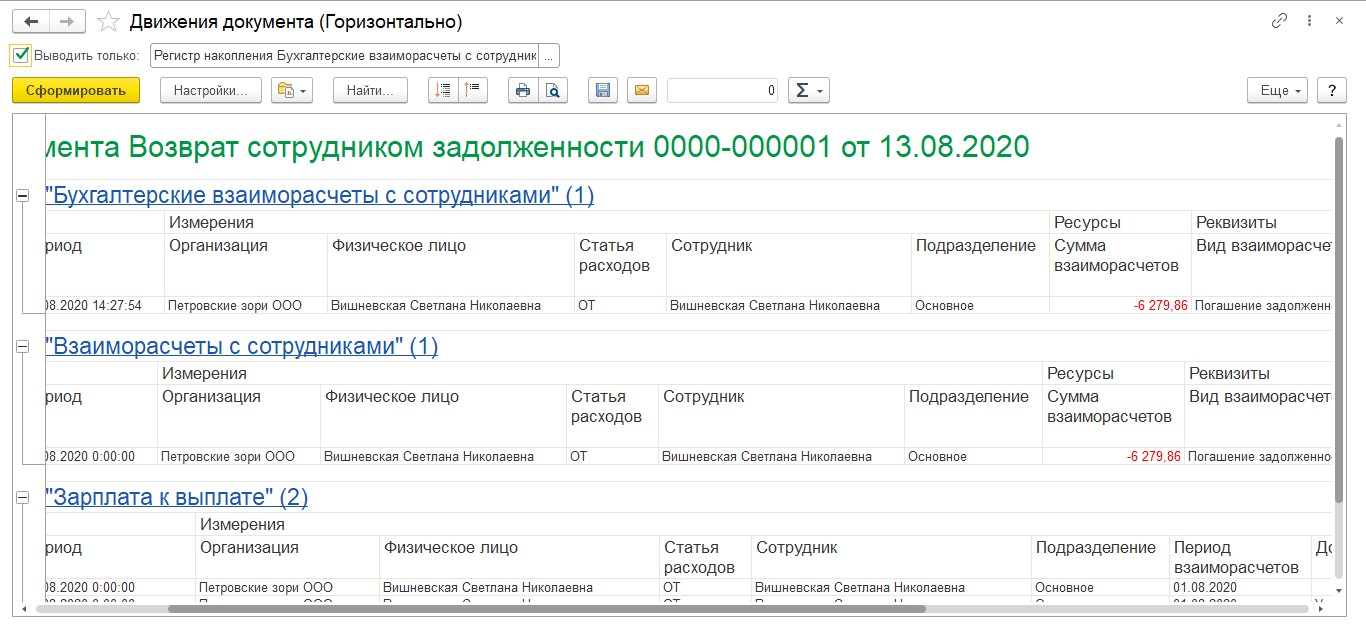

Программа автоматически сформирует необходимые записи в регистрах по возврату задолженности сотрудником.

Проверим, как отразилось движение документа в расчетном листке сотрудника.

Шаг 5. Сформируйте «Расчетный листок сотрудника».

Долг за сотрудником равен нулю и в расчетном листке отражен документ погашения долга.

Возврат излишне выплаченной зарплаты в программе 1С: Бухгалтерия предприятия ред. 3.0

В программе 1С: Бухгалтерия предприятия ред. 3.0 документы на возврат заработной платы движения по необходимым регистрам не формируют. В результате в отчетах отражаются некорректные данные и это заводит пользователя в тупик. Выходить из этой ситуации нужно с помощью ручных операций, о которых расскажем далее.

В 1С: Бухгалтерия предприятия учет зарплаты может вестись двум способами: непосредственно в самой программе или же выгружаться из 1С: ЗУП.

Раздел «Зарплата и кадры» в программе появляется автоматически при ведении учета по юридическому лицу.

Для ИП эту функциональность пользователь включает самостоятельно при использовании труда наемных работников в разделе «Администрирование» — «Функциональность программы» на закладке «Сотрудники», установив одноименную галочку.

Рассмотрим пример, в котором учет заработной платы ведется в программе 1С: Бухгалтерия предприятия и раздел «Зарплата и кадры» включен.

Сотрудник Журавкина Е.А. получила аванс 07.08.2020 г. в размере 14400 руб. за первую половину месяца. Далее она была уволена 10.08.2020 г. по собственному желанию, в результате чего отработала меньше оплаченного времени.

Расчеты с сотрудниками можно посмотреть несколькими способами:

1 вариант.

Сформировав расчетный листок, если учет ведется в программе 1С: Бухгалтерия предприятия в разделе «Зарплата и кадры» — «Отчеты по зарплате» — «Расчетный листок».

В расчетном листке сформирован долг за работником 14400 руб., что соответствует сумме выплаченного аванса.

2 вариант. Сформировать отчет «Оборотно-сальдовая ведомость по счету» в разделе «Отчеты», выбрав счет 70 – «Расчеты с персоналом по оплате труда».

Сальдо на конец периода по дебету отражает выплату сотруднику аванса.

При увольнении сотруднику Журавкина Е.А. начислена зарплата за фактически отработанное время – 6 рабочих дней, что по сумме меньше полученного ей аванса.

Сформируем расчетный листок.

Расчетные листки по сотрудникам можно сформировать и из журнала «Все начисления». Они формируются по списку сотрудников из документа «Начисление зарплаты».

Долг за работником после начисления зарплаты составил 5451,29 руб.

Рассмотрим действия по возврату сотрудником излишне выплаченной зарплаты после увольнения.

Шаг 1. Перейдите в раздел «Банк и касса» — «Кассовые документы».

Шаг 2. Нажмите кнопку «Поступление» и создайте новый документ. Заполните данные.

• сумму возврата;

• счет учета – выбираем 70 – «Расчеты с персоналом по оплате труда». При указании счета изменяются поля документа;

• сотрудника;

• вид начисления, согласно статье НК РФ. В нашем примере пп. 1 ст. 255 НК РФ – начисления по окладу, тарифной ставке и т.п.;

• статью доходов.

При проведении документа формируются проводки в корреспонденции с указанным счетом 70 «Расчеты с персоналом по оплате труда».

После проведения документа сформируем «Оборотно-сальдовую ведомость по счету» 70 – «Расчеты с персоналом по оплате труда», видим, что сальдо отсутствует.

Но сформировать просто проводки недостаточно. Если посмотреть «Расчетный листок», то увидим, что сумма задолженности не уменьшилась. В таких отчетах записи производятся на основании записей регистров, а в проводках документа «Поступление наличных» этого нет.

Как выйти из ситуации и сформировать записи регистров по взаиморасчетам сотрудников?

Сделать это можно двумя способами:

• с помощью документа «Операции, введенные вручную»;

• ручная корректировка регистра в документе, в котором производился возврат, установив галочку «Ручная корректировка».

Действия выполняются одинаково в обоих случаях. Поэтому рассмотрим один из способов с помощью документа «Операция».

Шаг 1. Создайте документ «Операция». В кнопке «Еще» нажмите «Выбор регистров».

Шаг 2. Выберите регистр:

• взаиморасчеты с сотрудниками.

В документе появится закладка с указанным регистром.

Шаг 3. Заполните вкладку регистра следующим образом:

• вид движения – Приход;

• сотрудника;

• сумму взаиморасчетов и другие поля регистров.

На основе записи этого регистра формируется не только отчет «Расчетный листок сотрудника», но и другие отчеты.

Проверим «Расчетный листок сотрудника».

Внешний вид отчета остался прежним. Дополнительных строк, в отличие от расчетного листка, сформированного в 1С: ЗУП, не добавилось.

Однако задолженность равна нулю.

Таким образом мы отразили возврат излишне выплаченной зарплаты в 1С: Бухгалтерия предприятия ред. 3.0.

Если у вас происходят какие-то отклонения отчетов от «Оборотно-сальдовой ведомости», то обращайте внимание на регистры. Посмотреть их можно в документах, нажав кнопку «Показать проводки и другие движения документа», и при необходимости внести корректировки, как описано выше.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Я планирую уволиться с работы. Но уже подала документы на получение налогового вычета за покупку квартиры. Как я смогу получить деньги, если буду уже уволенной?

Светлана.

Для получения имущественного налогового вычета по месту прежней работы после увольнения работник должен представить в бухгалтерию своего бывшего работодателя уведомление из налогового органа, где подтверждается право на получение имущественного налогового вычета именно у этого работодателя, а также письменное заявление о возврате налога.

Работодатель на основании ст. 231 Налогового кодекса РФ должен произвести бывшему работнику возврат удержанных из его заработной платы сумм налога на доходы за все месяцы того года, когда подано уведомление, и в течение которых этот работник состоял в трудовых отношениях с работодателем.

Остаток налогового вычета можно получить после подачи налоговой декларации в налоговом органе или на основании нового уведомления у своего нового работодателя.

Как добиться «выписки» бывшего супруга?

До брака я получила по ордеру квартиру, вышла замуж, прописала мужа к себе, но в ордер он вписан не был. В 1996 году мы развелись, с тех пор он не живет в квартире, хотя прописка осталась. Я оплачиваю коммунальные услуги одна. Где он живет, не знаю. Как мне выписать бывшего мужа?

Татьяна.

Жилищный кодекс РФ предусматривает: если гражданин перестал быть членом семьи нанимателя жилого помещения по договору социального найма (в данном случае нанимателем являетесь вы, Татьяна), но продолжает проживать в этом жилом помещении, то за ним сохраняются такие же права, какие имеют наниматель и члены его семьи. Следовательно, ваш бывший супруг сохраняет право пользования жилплощадью. В то же время по закону такой гражданин должен самостоятельно выполнять обязательства, вытекающие из договора соцнайма жилья: вносить плату за жилое помещение и коммунальные услуги, участвовать в текущем ремонте и т. д.

Если граждане, живущие в одной квартире, но не являющиеся членами семьи и не ведущие общего хозяйства, не могут достигнуть соглашения о порядке внесения коммунальных платежей, то доля оплаты каждого может быть определена в судебном порядке.

Обратите внимание: если суд вынесет такое решение, то ваш бывший муж будет обязан самостоятельно оплачивать коммунальные услуги в определенной части, а при невнесении платы более шести месяцев без уважительных причин он может быть выселен в судебном порядке (в этом случае по закону ему предоставляется другое жилое помещение по нормам общежития).

Также вы можете обратиться в суд с иском о признании бывшего мужа утратившим право пользования вашим жилым помещением, его выселении и снятии с регистрационного учета («выписке») в связи с его добровольным выездом из жилого помещения.

Свои вопросы присылайте на почтовый адрес «КП» или по электронной почте dobruhak@kp.ru

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

- Работодатель удерживает налогов больше, нежели необходимо. Такое зачастую происходит по ошибке бухгалтера при начислении зарплаты.

- Сотрудник понес расходы, на которые полагаются налоговые вычеты (покупка недвижимости, оплата лечения и т.д.).

- Работник направил часть средств в пенсионный либо благотворительный фонды.

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

- доказать облагаемый доход;

- уплатить все налоги;

- удостовериться в праве претендовать на вычет;

- обратиться в инспекцию с пакетом документации.

Далее останется только дождаться решения уполномоченного органа.

Кто имеет право на возврат отчислений

Список категорий граждан, которые вправе претендовать на выплаты, не прописан на законодательном уровне. Однако, согласно порядку налогообложения, платить НДФЛ обязаны резиденты Российской Федерации. Следовательно, за возвращением могут обращаться все, кто исправно делал отчисления с дохода.

При этом в налоговом кодексе РФ предусмотрено освобождение от уплаты пошлин по определенным статьям доходов. К примеру, студенты, обучающиеся на очной форме и имеющие государственную стипендию, не смогут запросить возмещение НДФЛ. Разумеется, если у них нет иного официального источника заработка.

За что получают льготу

Причины, на основании которых физическое лицо может запросить возврат подоходного налога:

- особые условия трудовых и гражданско-правовых контрактов;

- приобретение дорогостоящих лекарств или оплата медуслуг;

- проведение сделок купли-продажи с недвижимостью;

- манипуляции с ценными бумагами и прочими финансовыми инструментами;

- оплата обучения, образовательных курсов.

В отдельных случаях на возмещение могут рассчитывать лица, которым присвоен специальный статус.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники ВОВ, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.

Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

Предусмотрено два варианта подачи заявлений: при личном посещении ФНС и обращении к работодателю. В первом случае необходимо учитывать:

- сроки проверки не могут быть меньше трех месяцев (кроме того, если запрос будет одобрен, понадобится еще 30 дней, чтобы перечислить денежные средства);

- для всех категорий вычетов составляется одна декларация. В нее вносят все основания для возмещения той или иной суммы. Затем заполненный документ отправляют в ФНС по месту проживания (прописки);

- документацию можно отправить по почте – при условии описи вложения (этот вариант предусмотрен на тот случай, если нет возможности самостоятельно посетить уполномоченный орган).

Также все бумаги может доставить доверенное лицо или законный представитель.

После рассмотрения обращения возмещена будет не вся сумма трат, а часть, пропорциональная сделанным налоговым отчислениям.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

- быть официально трудоустроенным;

- иметь на попечении несовершеннолетнего (либо учащегося на очной форме обучения);

- делать все необходимые налоговые отчисления.

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Как получить имущественное возмещение

Если сумма одобрена налоговой службой, то работодатель просто не удерживает с зарплаты 13% НДФЛ. В том случае, когда налог уже уплачен в полном объеме, он возвращается из бюджета.

Расходы на приобретение собственного жилья государство компенсирует. Чтобы получить компенсацию, необходимо:

- проверить есть ли основания для возврата;

- собрать пакет документов;

- рассчитать сумму, которая должна быть возмещена;

- выбрать вариант для начисления наличности;

- передать всю документацию в инспекцию.

Как вернуть социальный налоговый вычет с заработной платы

Возврат денежных средств на обучение, страхование или лечение предоставляются ровно с того месяца, когда сотрудник принес заполненное заявление, подкрепленное уведомлением из инспекции. Изначально доход гражданина уменьшается на сумму НДФЛ, а затем остаток переносится на следующий месяц.

Бланки-уведомления требуется брать после каждого расхода. В течение года их может быть несколько. Например, потратились на стоматолога – подготовили соответствующее заявление. Оплатили образовательные курсы – снова подали документацию, чтобы избежать обязательной уплаты отчислений. Единственный нюанс – необходимо следить за лимитом, который составляет 120 тыс. рублей (без учета трат на обучение детей или лечение).

Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

Порядок начисления НДФЛ регламентирован законодательством Российской Федерации. В соответствии с ним налоговик должен провести процедуру камеральной проверки, цель которой – установить факт излишних уплат. По окончании проверки инспектор уведомляет налогоплательщика о принятом решении. В случае положительного исхода физическому лицу обязуются выплатить денежные средства.

Срок возврата прописан в статье 78 Налогового кодекса РФ. Деньги зачисляются на счет, указанный в заявлении, в течение 30 дней с момента подачи. Таким образом, общий срок (с учетом проведения проверки) составляет четыре месяца. Даже если самостоятельно передать заявку в ИФНС, прикрепив к ней декларацию, время рассмотрения не будет уменьшено: все равно придется ждать четыре месяца.

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

- Подождать год (все это время исправно платить налоги), а затем подать заявление, подготовить пакет документов, в том числе заполнить декларацию, и ожидать решения.

- Не ждать год, а обратиться к работодателю, чтобы он не удерживал из зарплаты НДФЛ. Но прежде необходимо получить уведомление о возможности начисления вычета от ФНС.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году. В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.