Содержание

- Осваиваем валютный контроль: проводки в бухучете

- Валютный контроль в бухгалтерском учете

- Законодательная база в 2019 году

- Формы и принципы валютного контроля

- Кто осуществляет валютный контроль?

- Сделки, подлежащие валютному контролю

- Документы для валютного контроля и сроки подачи СПД

- Штраф за нарушение валютного контроля

- Что делать, если уже нарушил?

- Вывод

- Счет 52. Учет операций по валютному счету. Проводки, субсчета

- Видео-урок. Счет 52 в бухгалтерском учете

- Покупка валюты: проводки, курсовые разницы

- Коротко про бухгалтерский счет 52 в инфографике

- Проводки для счета 52 при покупке валюты

- Учет операций при продаже иностранной валюты

- Выручка от иностранного контрагента в рублях: как правильно отразить в учете

- Учет выручки, полученной от иностранного контрагента в валюте

- Счет 52 в бухгалтерском учете: проводки, примеры операций по валютному счету

- Сущность и определение сделок в иностранной валюте

- Порядок отражения записей по 52 счету

- Типовые проводки

- Пример из практики

- Что такое валютные операции – учет и бухгалтерские проводки, документы и проведение переоценки

- Понятие

- Бухгалтерский учет денежных средств

- Выводы.

- Особенности проведения операций с валютой

- Перечень типовых проводок по учету операций по счету 52 «Валютные счета»

- Учет валютных операций по счету 52 на примере с проводками

- Покупка валюты, пример с проводками

- Учет денежных средств в валюте

- Бухгалтерский учет валютных операций (пбу, проводки)

- Учет операций в иностранной валюте по-новому

- Учет операций в иностранной валюте в 2019 году

- Бухгалтерское оформление операций в иностранной валюте

- Учет операций в иностранной валюте

Осваиваем валютный контроль: проводки в бухучете

Сегодня разбираем бухгалтерские проводки в валютном контроле. Выясняем, какая ставка НДС при валютном контроле и как работать бухгалтеру с ВК.

Валютный контроль в бухгалтерском учете

В бухгалтерском учете валютного контроля используется пять видов действий с зарубежными деньгами:

- получение;

- покупка;

- реализация;

- оплата счетов;

- работа с наличными средствами.

Для каждой операции по валютному контролю бухгалтер обязан делать проводки. Рассмотрим распространенные бухгалтерские проводки, которые встречаются при работе с инвалютой.

Для использования наличных:

|

Дт |

Кт |

Операция |

|

Получение валюты в кассу путем перевозки из банка |

||

|

Выдача подотчетных средств по командировке за рубеж |

||

|

Возврат в кассу неиспользованной валюты |

||

|

Возврат неиспользованной валюты из кассы в банк |

Для получения:

|

Дт |

Кт |

Операция |

|

Зачисление валюты на расчетный счет в банке |

||

|

66, 67 |

Зачисление кредитных (заемных) валютных средств |

|

|

75, 76, 79 |

Зачисления средств от контрагентов, подразделений, либо учредителей |

Для оплаты:

|

Дт |

Кт |

Операция |

|

Списание денег за поставку |

||

|

66, 67 |

Списание процентов, либо суммы долга по кредиту в валюте |

|

|

75, 76, 79 |

Зачисление средств контрагентам, подразделениям, либо учредителям |

Для покупки:

|

Дт |

Кт |

Операция |

|

Перевод эквивалентной суммы в рублях для приобретения валюты |

||

|

Проведение суммы купленных иностранных средств |

||

|

91, 57 |

57, 91 |

Проведение по финансовым результатам от приобретения денег |

Продажа средств:

|

Дт |

Кт |

Операция |

|

Перевод валютных средств для реализации |

||

|

Проводка суммы вырученных за реализацию средств |

||

|

91, 57 |

57, 91 |

Проводка по финансовым результатам от сделки денег |

Разницу курса валюты между датами действий с зарубежными деньгами бухгалтер отражает в проводке по счету 91 валютного контроля. Банковский НДС за валютный контроль бухгалтер отражает в проводке 91 по субсчету 2.

Порядок проводки разницы курсов в бухгалтерском учете валютного контроля разъясняется в письме № 03-03-06-1-31100 российского Минфина от 29.05.2015 года. При расчете курса бухгалтер обязан использовать только информацию из Центробанка РФ.

Все бизнесмены, которые работают с иностранными партнерами, должны хорошо разбираться в валютном законодательстве. Ведь цена ошибки здесь весьма велика: штрафные санкции могут достигать 100% от суммы сделки. Если же размер невозвращенных средств превысил 9 млн руб., то виновные попадут под уголовное преследование. Рассмотрим, как предотвратить проблемы при проведении операций с валютой и как быть, если нарушение уже допущено.

Законодательная база в 2019 году

Основной документ в этой области – закон от 10.12.2003 № 173-ФЗ «О валютном регулировании…».

Положения, которые касаются операций с валютой, можно найти и в других законодательных актах. В первую очередь – это нормативные документы, регулирующие деятельность тех организаций, которые должны осуществлять валютный контроль. Примером может служить закон «О ЦБ РФ».

Кроме того, Центральный банк и другие государственные органы могут издавать собственные нормативные акты в этой области. Здесь в первую очередь нужно упомянуть инструкцию ЦБ РФ от 16.08.2017 № 181-И, которая подробно регламентирует порядок документального оформления операций с валютой.

Также необходимо помнить, что если международные договоры, заключенные РФ, касаются валютных операций, то положения таких договоров имеют приоритет перед нормами внутреннего законодательства.

Формы и принципы валютного контроля

Организация контрольной работы ориентирована на то, чтобы вмешательство государства в экономическую деятельность было минимальным и не создавало препятствий для добросовестных бизнесменов:

- Экономические методы контроля имеют приоритет над административными.

- Вмешательство в проводимые бизнесменами валютные операции допустимо только в рамках, предусмотренных законом.

- Единый подход к валютному контролю в рамках внешней и внутренней политики.

- Защита прав всех сторон сделки.

Валютный контроль делится на следующие формы:

- Предварительный, который осуществляется до проведения операции.

- Текущий, который производится непосредственно при реализации контракта и осуществлении валютных расчетов.

- Последующий, проводимый после завершения сделки.

Кто осуществляет валютный контроль?

Регулирование в этой области осуществляют:

- Органы валютного контроля: Центральный банк РФ и Правительство РФ.

ЦБ РФ осуществляет свои контрольные обязанности непосредственно, а Правительство – наделяет соответствующими полномочиями государственные органы. На сегодня это – налоговая и таможенная службы. Органы валютного контроля (ОВК) не только занимаются проверками, но и могут издавать нормативные акты. - Агенты валютного контроля (АВК) – это структуры, которые непосредственно работают с бизнесменами.

В первую очередь – это уполномоченные банки, т.е. российские кредитные организации, которые имеют право работать с валютой. Также к категории АВК относятся профучастники рынка ценных бумаг и госкорпорация ВЭБ.РФ.

В функции АВК входит текущий контроль, а в случае необходимости они передают материалы проверок в ОВК.

Сделки, подлежащие валютному контролю

К «подконтрольным» операциям в этой области относятся:

- Любые перемещения денег или ценных бумаг через государственную границу.

- Любые операции между нерезидентами и резидентами.

- Рублевые сделки между нерезидентами.

- Валютные сделки между резидентами.

Нужно отметить, что расчеты между резидентами с использованием иностранной валюты в общем случае запрещены. Однако из этого правила закон предусматривает три десятка исключений: расчеты по агентским договорам, при покупке ценных бумаг, оплате командировочных расходов и т.п. Поэтому валютные расчеты между резидентами правильнее назвать «условно-разрешенными».

А вот операции в валюте между резидентами и нерезидентами можно проводить практически без ограничений. Однако эта «свобода» касается только самого факта осуществления операции. Порядок ее оформления, напротив, жестко регламентирован. Основной целью контроля здесь является обеспечение своевременного поступления валютной выручки за товары (работы, услуги) или возврат выданного аванса либо займа.

Причем после изменений, внесенных в законодательство с 1 марта 2018 года, бизнесмены должны при оформлении внешнеторговых сделок сообщать банкам точные сроки поступления валютных средств.

Документы для валютного контроля и сроки подачи СПД

Перечень документов для предоставления в банки зависит от суммы сделки, определяемой в рублях по курсу ЦБ РФ, а также от ее категории.

|

Сумма |

Экспорт |

Импорт или кредитование |

|---|---|---|

|

до 200 тыс. руб. |

документы предоставлять не нужно, достаточно сообщить банку код операции |

|

|

от 200 тыс. руб. до 3 млн руб. |

любой документ, позволяющий банку проставить код операции: контракт, акт, счет и т.п. |

любой документ, позволяющий банку проставить код операции: контракт, акт, счет и т.п. |

|

от 3 млн руб. до 6 млн руб. |

контракт для регистрации |

|

|

свыше 6 млн руб. |

контракт для регистрации |

|

Как видно из таблицы, при крупных суммах сделки бизнесмен должен зарегистрировать в банке контракт, при этом кредитная организация присваивает документу уникальный номер. Эта операция заменяет составление паспорта сделки, отмененное с 01.03.2018.

Для регистрации можно использовать и проект контракта, в этом случае готовый документ нужно предоставить в банк в течение 15 дней после его подписания.

По всем контрактам, подлежащим обязательной регистрации, в банк предоставляется справка о подтверждающих документах (СПД), заполняемая бухгалтерией в соответствии с приложением 6 к инструкции № 181-И Т.к. ведомость по паспорту сделки теперь не оформляется, то СПД по новым правилам является основной формой отчетности по исполнению контрактов, заключенных с нерезидентами.

СПД представляет собой реестр документов, подтверждающих исполнение контракта, с указанием суммы, и, в случае необходимости, – срока возврата валютных средств.

Срок для оформления СПД – 15 рабочих дней с последнего дня месяца, когда российской стороной был исполнен контракт, например – отгружен товар или оказана услуга. При возврате займа 15 дней нужно отсчитывать от завершения того месяца, когда были возвращены деньги. Такие же правила действуют для возврата иностранным партнером аванса при импорте товаров (п. 8.2 инструкции № 181-И).

Образец заполнения СПД можно скачать здесь

Штраф за нарушение валютного контроля

Закон здесь предусматривает административную ответственность, а при крупных суммах – возможно и уголовное преследование.

Если сумма неполученной выручки сравнительно «мала» (до 9 млн руб. единовременно или в течение года), то применяется ст. 15.25 КоАП РФ.

Штраф для организаций и ИП в данном случае составит:

- 1/150 ключевой ставки ЦБ от суммы нарушения за каждый день просрочки;

- от 75% до 100% от суммы сделки.

Указанные виды санкций могут применяться как по отдельности, так и совместно. Виновные должностные лица будут оштрафованы на сумму от 20 до 30 тыс. руб.

За нарушения в области представления документов для валютного контроля предусмотрены отдельные санкции. Нарушение регламента представления данных документов влечет за собой штраф для юридических лиц в сумме от 40 до 50 тыс. руб., а для ИП и должностных лиц – от 4 до 5 тыс. руб.

При непредоставлении документов размер санкций зависит от длительности просрочки:

|

Просрочка |

Юридические лица |

Должностные лица и ИП |

|---|---|---|

|

до 10 дней |

от 5 до 15 тыс. руб. |

от 0,5 до 1 тыс. руб. |

|

от 10 до 30 дней |

от 20 до 30 тыс. руб. |

от 2 до 3 тыс. руб. |

|

более 30 дней |

от 40 до 50 тыс. руб. |

от 4 до 5 тыс. руб. |

При повторном нарушении сумма санкций существенно возрастает и может достигнуть 150 тыс. руб. для юридических лиц и 15 тыс. руб. – для должностных лиц и ИП.

Если эквивалент невозвращенных средств в российской валюте превысил лимит в 9 млн руб., то начинает работать ст. 193 УК РФ. Тяжесть наказания здесь зависит от суммы «зависших» валютных средств и наличия отягчающих обстоятельств.

Максимальные санкции применяются, в частности, при достижении особо крупных размеров (45 млн руб.) или при использовании «подставного» юридического лица. В этом случае сумма штрафа может достичь 1 млн руб., а срок лишения свободы – 5 лет.

Что делать, если уже нарушил?

Самым распространенным нарушением валютного законодательства является задержка получения валютной выручки. Часто деньги не приходят вовремя из-за нарушений условий контракта, допущенных иностранными контрагентами.

Однако закон в любом случае возлагает ответственность на российскую компанию, которая не сумела получить средства из-за рубежа.

Это подтвердил и Конституционный суд, который отказался принять к рассмотрению жалобу ОАО «Контактор» (определение от 19.05.2009 № 572-О-О). Компания пыталась оспорить правомерность возложения на продавца ответственности за обеспечение поступления выручки от покупателя-нерезидента.

Но судьи указали, что компания-экспортер должна обеспечить выполнение установленных законом обязанностей, в том числе и путем «правильного» выбора контрагента.

КС РФ рекомендовал пострадавшей российской компании в дальнейшем взыскать сумму штрафа с иностранного партнера, нарушившего договорные обязательства. Но понятно, что если нерезидент не оплатил даже полагающуюся по договору сумму, то получить с него еще и компенсацию штрафа будет весьма непросто.

Гарантированно избежать штрафных санкций можно только, если российская компания застраховала риски неисполнения внешнеторгового контракта, но так поступают далеко не все.

Кроме того, состав административного правонарушения не образуется, если контракт не был выполнен по причине форс-мажорных обстоятельств (войны, революции, стихийные бедствия и т.п.). Но на практике такие ситуации встречаются нечасто.

Однако есть и еще одна возможность избежать наказания. Бизнесмен может попытаться убедить проверяющих, а при необходимости – и суд в том, что сделал все возможное для обеспечения поступления выручки по контракту.

В данном случае можно воспользоваться, например, рекомендациями ФТС РФ (письмо от 10.01.2008 г. № 01-11/217), которые предусматривают комплекс «предупредительных» мер на разных стадиях работы с иностранным партнером.

- На этапе предварительных переговоров следует выяснить деловую репутацию контрагента, воспользовавшись информацией торгово-промышленной палаты или официальных органов иностранного государства.

- При подготовке контракта следует:

- внести в него условия об обеспечении (например, банковскую гарантию);

- предусмотреть такие формы расчета, которые исключают или минимизируют риск неисполнения (предоплата, аккредитив и т.п.);

- внести в договор порядок разрешения возможных разногласий;

- указать, в каком судебном органе будет рассматриваться спор, если его не удастся разрешить в досудебном порядке;

- предусмотреть страхование коммерческих рисков.

- При нарушении иностранным контрагентом обязательств:

- своевременно выслать претензию в соответствии с условиями контракта;

- направить иск в суд, если претензия оказалась безрезультатной;

- добиться исполнения решения суда на территории иностранного государства; последний пункт очень важен, т.к. без него контролирующие органы не признают, что бизнесмен принял все необходимые меры для взыскания задолженности.

Также избежать наказания (или, как минимум, получить больше времени для решения проблемы) можно, если продлить срок действия договора. Но важно заключить соответствующее дополнительное соглашение до истечения первоначального срока поступления денежных средств.

Однако, даже приняв все перечисленные выше меры, бизнесмен не может быть полностью уверен в том, что наказания удастся избежать. Судебная практика по данному вопросу противоречива.

Например, письмо с требованием об оплате в одном случае учитывается судом (Постановление 9 ААС от 29.07.2011 г. № А40-29737/11-154-218), а в другом – признается недостаточным (Постановление 18 ААС от 16.12.2015 г. №18АП-14087/2015).

А в Постановлении АС СЗО от 08.11.2017 г. по делу N А42-273/2017 был признан недостаточным целый ряд мер, включающих не только претензии, но и подачу иска. Судьи отметили, что меры были приняты несвоевременно и в итоге цель не была достигнута.

Мы несем полную ответственность за соблюдение правил валютного контроля. При возникновении проблем мы можем провести переговоры с контрагентом, а в случае необходимости – представлять интересы наших клиентов в суде.

Вывод

Основной целью валютного контроля в РФ является обеспечение своевременного поступления в страну сумм, предусмотренных условиями контрактов (экспортная выручка, возврат заемных средств, авансов и т.п.).

Санкции за нарушения в этой области могут равняться всей сумме сделки, а при крупном размере – возможно и уголовное преследование.

Если иностранный партнер не выполнил свои обязательства, то нужно принять все меры к тому, чтобы заставить его исполнить контракт. Так как нельзя заранее предугадать, какие именно действия российской компании будут признаны проверяющими и судом достаточными, следует сделать максимум возможного в рамках законодательства и условий контракта.

Сопровождение внешнеторговых сделок юридических лиц с оформлением всей необходимой документации входит в пакет бухгалтерского облуживания. Специалисты нашей компании знают все тонкости валютного контроля и несут ответственность за оформление полного пакета документов для проведения валютных операций.

Наши клиенты ведут бизнес с зарубежными партнерами, а мы строго соблюдаем все правила валютного контроля для юридических лиц и отвечаем за безупречность оформления внешнеторговых контрактов и проведения валютных операций для наших клиентов.

В сложных и запутанных ситуациях мы предлагаем нашим клиентам помощь высококлассных юристов 1С-WiseAdvice, которые имеют богатый опыт сопровождения внешнеторговых сделок и еще на этапе заключения контракта смогут исключить риски для бизнеса клиента.

Заказать услугу

Счет 52. Учет операций по валютному счету. Проводки, субсчета

В этой статье мы разберем, как ведется учет операций по валютному счету, как происходит покупка и продажа валюты, что такое курсовые разницы, и как они учитываются в бухгалтерии предприятия. Для учета валюты используется счет 52 «Валютные счета». В данной статье мы разберем какие операции отражаются на валютном счете и как их учитывать, какие существуют ключевые проводки, субсчета и корреспондирующие счета.

Учет иностранной валюты имеет некоторые особенности, связанные с тем, что бухгалтерский учет в России ведется в денежных единицах – рубли. В связи с чем возникает необходимость учитывать иностранную валюту также в рублях. Для учета операций на сч. 52 берется курс Центрального банка России.

Покупка и продажа иностранной валюты осуществляется только через банки, причем далеко не все банки могут покупать и продавать валюту, только те, у которых есть на это разрешение.

Организации, осуществляющие экспортно-импортные операции, открывают для себя валютные счет в банке. Если используется несколько видов валюты, то и счетов, как правило, открывается больше одного. Для каждого вида валюты – отдельный валютный счет.

Для открытия валютного счета организация выбирает подходящий банк, собирает необходимый пакет документов и предоставляет их в выбранный банк. Банк, в свою очередь, открывает для организации два счета: текущий и транзитный. Через транзитный счет проходят все перечисления в иностранной валюте в адрес владельца счета. Текущий валютный счет отражает реальное количество валюты у предприятия.

|

Видео-урок. Счет 52 в бухгалтерском учете

В данном видео уроке подробно рассказывается про счет 52 в бухгалтерском учете, примеры использования и документы. Ведет урок главный бухгалтер Гандева Н.В., эксперт и консультант сайта Бухгалтерский учет для чайников ⇓

Для того чтобы скачать презентацию, использующую в видео нажмите по ссылке ниже.

Покупка валюты: проводки, курсовые разницы

|

Каким образом осуществляется покупка валюты?

Для того, чтобы купить иностранную валюту, организация перечисляет банку определенную сумму денег в рублях со своего рублевого расчетного счета. При этом в бухгалтерском учете это перечисление отражается проводкой Д57 К51. Сч. 57 «Переводы в пути» – промежуточный между 51 «Расчетный счет» и 52 «Валютные счета». Деньги с расчетного счета списались, но на валютный мы их пока зачислить не можем, так как валюту банк нам еще не перечислил. Чтобы эти деньги не потерялись и не забылись, используется промежуточный сч. 57 «Переводы в пути».

После того, как организация перечислила необходимую сумму денег банку в рублях, банк закупает необходимое количество иностранной валюты и перечисляет её на валютный счет предприятия (валюта учитывается переводится в рубли по курсу ЦБ России, действующему на дату зачисления). Бухгалтерская проводка Д52 К57.

Остатки денежных средств на сч. 57 перечисляются обратно на р/с (проводка Д51 К57).

За проведение операции по покупке иностранной валюты банк удерживает комиссионное вознаграждение, сумма которого относится на увеличение стоимости приобретаемых материальных ценностей либо в составе операционных расходов. Проводка, отражающая оплату комиссии, имеет вид: Д91/2 К51, где на сч.91 субсчет 2 учитываются операционные расходы.

Приобретенные валютные средства учитывается по официальному курсу ЦБ России, действующему на дату её поступления.

При этом курс, используемый при покупке иностранных товаров, может отличаться от официального курса ЦБ РФ. Возникающая разница называется финансовым результатом от покупки валюты.

Если официальный курс меньше курса покупки, то в бухучете возникшую разницу отражают в составе операционных расходов. (Д91/2 К57 — отрицательная разница).

Если официальный курс больше курса покупки, то разницу отражают в составе операционных доходов (Д57 К91/1 — положительная разница).

В момент оплаты иностранного товара поставщику необходимо пересчитать валюту по курсу ЦБ РФ на дату оплаты:

Если курс на дату оплаты поставщику выше, чем у ЦБ РФ на дату зачисления валюты на сч. 52, то возникает положительная курсовая разница, которая отражается в составе прочих доходов проводкой Д57 К91/1.

Если курс ЦБ РФ на дату оплаты ниже, чем на дату зачисления валюты на валютный счет, то возникает отрицательная курсовая разница, которая отражается в составе прочих расходов проводкой Д91/2 К57.

|

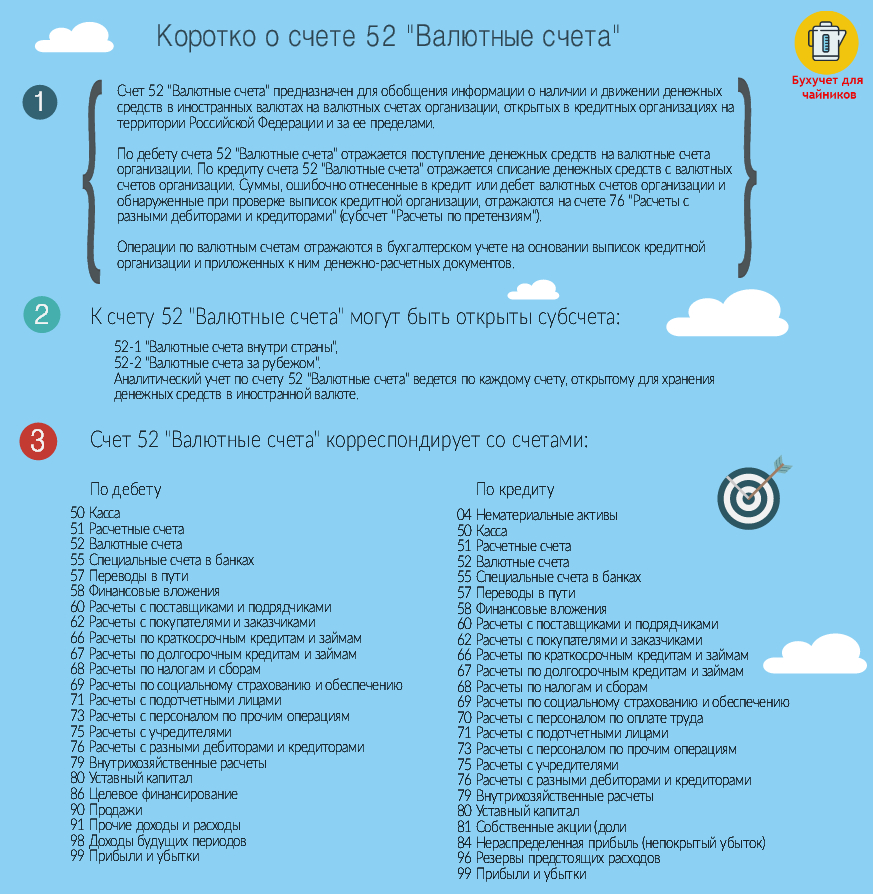

Коротко про бухгалтерский счет 52 в инфографике

На рисунке ниже в инфографике дается короткая информация про бухгалтерский счет 52, какие у него субсчета и корреспондирующие счета. Для открытия в полном размере нажмите на картинку.

Проводки для счета 52 при покупке валюты

|

Дебет |

Кредит |

Название операции |

|

57 |

51 |

Перечислена необходимая сумма денег банку в рублях (по курсу банка) |

|

52 |

57 |

Купленная валюта зачисляется на валютный счет (по курсу ЦБ России) |

|

51 |

57 |

Возвращены оставшиеся после покупки валюты средства на расчетный счет |

|

91/2 |

51 |

Удержана комиссия |

|

91/2 |

57 |

Отражена отрицательная разница (курс покупки выше ЦБ РФ) |

|

57 |

91/1 |

Отражена положительная курсовая разница (курс покупки ниже ЦБ РФ) |

Учет операций при поступлении иностранной валюты от покупателя

При получении валюты от иностранных покупателей за товары, работы, услуги, она зачисляется на «Валютный транзитный счет», эта операция отражается проводкой Д52 К62, где 62 «Расчеты с покупателями».

После чего ее можно либо продать, либо зачислить на текущий валютный счет. Валюта, направленная на продажу списывается Д57К52. Раньше часть полученных валютных средств нужно было в обязательно порядке продавать, с недавних пор обязательная продажа валюты отменена.

Учет операций при продаже иностранной валюты

Процесс продажи предполагает также использование сч. 57, как и в случае с покупкой. Валюта, предназначенная для продажи, перечисляется банку, который продает ее и зачисляет выручку от продажи на расчетный счет предприятия.

Проводка по перечислению валюты банку для продажи имеет вид Д57 К52.

В бухгалтерии валюта была учтена по курсу ЦБ России, действующего на дату либо последней переоценки, либо на дату зачисления на сч. 52. В день продажи необходимо провести пересчет валюты.

При этом может возникать как положительная (если курс ЦБ РФ на дату пересчета выше, чем на дату зачисления на счет), так и отрицательная курсовая разница.

Продажа валюты оформляется через сч.91. Стоимость валюты списывается в дебет сч.91 проводкой Д91/2 К57 по курсу ЦБ РФ. Выручка от продажи зачисляется на рублевый р/с по курсу продажи, при этом выполняется проводка Д51 К91/1.

Продает банк валюту по своему курсу, который может отличаться от Центробанка. Кроме того, валютные средства могут быть перечислены банку для продажи в один день, а продана валюта банком будет уже в другой день, при этом также может возникать курсовая разница (если за это время курс ЦБ РФ изменился). Отрицательная курсовая разница отражается проводкой Д91/2 К57, положительная – Д57 К91/2.

По итогам сделки по продаже иностранной валюты на сч.91 считается финансовый результат (прибыль или убыток).

Проводки при продаже валюты

|

Дебет |

Кредит |

Название операции |

|

57 |

52 |

Перечислена предназначенная для продажи валюта (по курсу ЦБ РФ) |

|

51 |

91/1 |

Получена выручка от продажи (по курсу продажи) |

|

91/2 |

57 |

Списана стоимость валюты, направленной на продажу (по курсу ЦБ РФ на дату продажи) |

|

91/2 |

57 |

Отражена отрицательная курсовая разница (в связи с изменением курса ЦБ РФ на дату списания с валютного счета и на дату продажу) |

|

57 |

91/1 |

Отражена положительная курсовая разница (аналогично) |

|

99 (91/9) |

91/9 (99) |

Финансовый результат от сделки убыток (прибыль) |

Переоценка валютных счетов (переоценка счета 52)

Периодически происходит переоценка валюты.

Средства на валютных счетах отражаются в бухгалтерском учете и отчетности в рублях. Поэтому валюта пересчитывается в рубли по официальному курсу ЦБ РФ, действующему на дату пересчета.

Таким образом, переоценка валютных счетов осуществляется:

- на дату зачисления или списания валюты с банковских счетов;

- на дату составления бухгалтерской отчетности;

- по мере изменения курса.

Проводки при переоценке валюты:

В результате пересчета возникает курсовая разница, которая отражается в составе операционных доходов (Д52 К91/1) и расходов (Д91/2 К52).

Итоги

В этой статье мы разобрали счет 52 бухгалтерского учета, узнали, как ведется учет операций по валютному счету, особенности учета покупки и продажи иностранной валюты. Разобрались с курсовой разницей.

Дальше будет интереснее! Будьте в курсе событий, получайте новые статьи прямо на свою почту – подписывайтесь на рассылку.

В следующей статье разберем тему: «Аккредитив – понятие, виды аккредитивов».

Выручка от иностранного контрагента в рублях: как правильно отразить в учете

ИА ГАРАНТ

На расчетный счет организации поступили денежные средства от иностранного заказчика в рублях. При этом у бухгалтера в наличии имеется только выписка банка с расчетного счета в рублях. Каков порядок бухгалтерского учета данной операции? Каково документальное оформление?

Рассмотрев вопрос, мы пришли к следующему выводу:

Для правильного отражения в бухгалтерском учете фактов хозяйственной деятельности:

-

получения дохода (выручки) в валюте за реализованные товары (работы, услуги), операции и

-

продажи валюты и получения рублей на расчетный счет

бухгалтеру необходимы следующие документы:

-

документ, подтверждающий право на получение дохода от реализации товаров (работ, услуг), в котором указывается дата получения дохода и сумма в валюте, согласованная с покупателем. Например, акт выполненных работ, инвойс или любой другой документ, оформленный в соответствии с обычаями делового оборота иностранного государства;

-

выписка банка с валютного счета, подтверждающая списание средств с валютного счета по курсу ЦБ РФ на дату продажи;

-

выписка банка по расчетному счету, подтверждающая зачисление денежных средств на расчетный счет по курсу обслуживающего банка;

-

бухгалтерская справка-расчет, отражающая убыток (прибыль) от продажи валюты по курсу, отличному от курса ЦБ РФ на дату продажи.

В рассматриваемой ситуации до получения указанных документов бухгалтер может оформить проводки на основании информации о коммерческом курсе обмена валюты, установленном обслуживающим банком на дату поступления денежных средств на расчетный счет в рублях. Данная информация может быть получена в том числе на официальном сайте обслуживающего банка.

Обоснование вывода:

В соответствии с п. 2 ст. 14 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ), если иное не предусмотрено данным Законом, расчеты при осуществлении валютных операций производятся юридическими лицами (или ИП) — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Банком России, а также переводами электронных денежных средств.

Для операций в иностранной валюте организация должна заключить с уполномоченным банком договор на открытие и обслуживание валютного счета. Одновременно банк открывает транзитный валютный счет (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И), на который поступает валютная выручка перед ее зачислением на валютный счет клиента либо на расчетный счет в рублях в соответствии с распоряжением клиента.

При этом уточнено, что резиденты могут осуществлять расчеты через свои банковские счета в любой иностранной валюте с проведением в случае необходимости конверсионной операции*(1) по курсу, согласованному с уполномоченным банком, независимо от того, в какой иностранной валюте был открыт банковский счет.

Таким образом, Законом N 173-ФЗ предусмотрен следующий порядок проведения юридическими лицами — резидентами расчетов по валютным операциям:

-

расчеты осуществляются только через банковские счета резидентов, открытые в уполномоченном банке;

-

при несовпадении валюты (иностранной) платежа с валютой (иностранной) счета производится конверсионная операция по установленному обслуживающим банком курсу.

Учет выручки, полученной от иностранного контрагента в валюте

1. Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»).

Получение организацией выручки (признание дохода в соответствии с п. 12 ПБУ 9/99 «Доходы организации») признается фактом хозяйственной жизни, который должен быть оформлен первичным документом — актом выполненных работ или иным документом, содержащим обязательные реквизиты, установленные п. 2 ст. 9 Закона N 402-ФЗ, в частности, указание суммы дохода в рублях. Одновременно в учете признается дебиторская задолженность контрагента, которая может быть выражена в иностранной валюте в соответствии с договором.

Активы и обязательства организации, в том числе денежные средства, дебиторская и кредиторская задолженность (за исключением авансов и предварительной оплаты), выраженные в иностранной валюте, для отражения в бухгалтерском учете и отчетности подлежат пересчету в рубли (п. 4, п. 7 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (далее — ПБУ 3/2006)).

Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации (далее — ЦБР, Банк России), а в случае отсутствия такого курса — по кросс-курсу соответствующей валюты, рассчитанному исходя из курсов иностранных валют, установленных ЦБР.

Согласно п. 6 ПБУ 3/2006 для целей бухгалтерского учета указанный пересчет в рубли производится по курсу, действующему на дату совершения операции в иностранной валюте.

Так, датой совершения операции по банковским счетам в иностранной валюте согласно ПБУ 3/2006 является дата поступления денежных средств на банковский счет организации в иностранной валюте.

2. Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории РФ и за ее пределами.

Для правильного учета операций с иностранной валютой к счету 52 следует открыть субсчета:

— 52-1 «Валютные счета внутри страны»;

— 52-2 «Валютные счета за рубежом».

Кроме того, к субсчету 52-1 открывают субсчета второго порядка:

— 52-1-1 «Текущий валютный счет»;

— 52-1-2 «Транзитный валютный счет»;

— 52-1-3 «Специальный банковский счет».

По дебету счета 52 «Валютные счета» отражается поступление денежных средств на валютные счета организации.

Вся сумма валютной выручки, полученная организацией, зачисляется на ее транзитный валютный счет, а банк направляет организации соответствующее извещение.

По кредиту счета 52 «Валютные счета» отражается списание денежных средств с валютных счетов организации.

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок обслуживающего банка и приложенных к ним денежно-расчетных документов.

3. Таким образом, в момент поступления валютной выручки на транзитный валютный счет признается поступление выручки в валюте, при этом для отражения в бухгалтерском учете осуществляется пересчет выручки по курсу ЦБР, действующему на эту дату:

Дебет 52-1, субсчет «Транзитный валютный счет Кредит 62 «Расчеты с покупателями»

— сумма выручки в руб. (сумма выручки в валюте х официальный курс рубля на дату поступления).

Например, от контрагента 30.08.2019 поступила оплата в сумме 2 000 USD за оказанные ему услуги*(2) (курс ЦБР на 30.08.2019 установлен в размере 66,7471 руб./долл. США):

Дебет 52-1, субсчет «Транзитный валютный счет Кредит 62 «Расчеты с покупателями»

— 133 494,20 руб. (2 000 USD х 66,7471 руб./долл. США).

Далее обслуживающий банк осуществляет продажу валюты по курсу, установленному этим банком на дату продажи, и переводит сумму в рублях на расчетный счет организации. Фактом хозяйственной жизни в данном случае является продажа валюты, поскольку поступление оплаты от контрагента было осуществлено ранее (на дату поступления валюты на транзитный счет):

Дебет 57 «Переводы в пути» Кредит 52-1, субсчет «Транзитный валютный счет»

— сумма в руб. (сумма валюты х курс ЦБР) — валюта направлена на продажу;

Дебет 51 Кредит 91-1 «Прочие доходы»

— деньги от продажи зачислены на расчетный счет (по курсу обслуживающего банка);

Дебет 91-2 «Прочие расходы» Кредит 57 «Переводы в пути»

— списана проданная валюта (по курсу ЦБР на дату операции по продаже валюты);

Дебет 91-2 «Прочие расходы» Кредит 51

— удержано банком комиссионное вознаграждение за операцию.

Например, обслуживающий банк продал валюту по курсу меньшему, чем курс ЦБР на дату продажи (курс банка на 02.09.2019 — 65,22 руб./долл. США, курс ЦБР — 66,4897 руб./долл. США).

Дебет 57 «Переводы в пути» Кредит 52-1, субсчет «Транзитный валютный счет»

— 132 979,40 руб. (2 000 USD х 66,4897 руб./USD) — валюта направлена на обмен на рубли;

Дебет 51 Кредит 57 «Переводы в пути»

— 130 440 руб. (2 000 USD х 65,22 руб./USD) — деньги от продажи валюты зачислены на расчетный счет;

Дебет 91-2 «Прочие расходы» Кредит 57 «Переводы в пути»

— 2 538,40 руб. (132 979,40 руб. — 130 440,00 руб.) — отражены расходы, полученные вследствие того, что валюта продана по курсу ниже, чем курс ЦБ РФ на дату продажи.

Первичными документами, на основании которых в бухгалтерском учете отражаются расходы, связанные с продажей иностранной валюты, являются:

-

распоряжение на продажу валюты;

-

выписка банка с валютного счета, подтверждающая списание средств с валютного счета по курсу ЦБ РФ на дату продажи;

-

выписка банка по расчетному счету, подтверждающая зачисление денежных средств на расчетный счет;

-

бухгалтерская справка-расчет, отражающая убыток (прибыль) от продажи валюты по курсу, отличному от курса ЦБ РФ на дату продажи.

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Бухгалтерский учет расходов, связанных с продажей иностранной валюты.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

16 сентября 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Под конверсионной операцией понимается покупка/продажа клиентом-резидентом одной иностранной валюты за другую иностранную валюту (ч. 2 п. 1.8 Положения Банка России от 22.12.2014 N 446-П «О порядке определения доходов, расходов и прочего совокупного дохода кредитных организаций»).

При этом под датой совершения конверсионной операции понимается первая из двух дат:

-

дата поставки рублей и (или) иностранной валюты контрагенту;

-

дата получения иностранной валюты и (или) рублей от контрагента (что применимо для рассматриваемого случая).

*(2) В момент признания дохода в виде выручки за оказанные услуги оформляется проводка:

Дебет 62 Кредит 90-1

— сумма дохода в руб. (стоимость оказанных услуг х курс ЦБР на дату признания дохода) — отражена выручка от реализации товаров.

При этом возможно возникновение курсовой разницы вследствие того, что выручка признана по одному курсу, а оплата поступила в день, когда Банком России был установлен другой курс валюты.

Подробнее смотрите в материалах:

— Энциклопедия решений. Бухгалтерский учет отрицательных курсовых разниц;

— Энциклопедия решений. Бухгалтерский учет положительных курсовых разниц.

Счет 52 в бухгалтерском учете: проводки, примеры операций по валютному счету

В процессе осуществления деятельности компании выполняют операции с ликвидными активами не только в национальных, но и в денежных знаках зарубежных государств. В последнем случае необходимо учитывать всю специфику подобных сделок и соответствовать нормам действующего законодательства.

В рамках данной темы мы поговорим о том, что следует понимать под сделками в валюте других государств, как при этом работает 52 счет, какие типовые бухгалтерские проводки вводятся, а также рассмотрим один из примеров отражения операций по обозначенной позиции.

Сущность и определение сделок в иностранной валюте

Для того, чтобы разделить средства компании, выраженные в национальных и зарубежных денежных знаках, требуется открытие соответствующих счетов в так называемых уполномоченных коммерческих банках. Все операции по этим счетам будут отражаться бухгалтерской службой по 52 позиции, речь о которой пойдет далее.

Если попытаться дать определение понятию «валютные операции», то под ними следует понимать действия, направленные на исполнение либо иное прекращение обязательств, выраженных в валюте другого государства, а также использование валюты другого государства в качестве средств платежа.

К подобным сделкам следует отнести:

- действия по покупке и продаже денежных знаков других государств;

- использование иностранных банкнот в качестве средства платежа;

- исполнение внешнеэкономических обязательств в российских рублях;

- ввоз и вывоз иностранных денежных знаков.

Возникновение подобных сделок имеет место быть:

- в случае конвертации хозяйствующими субъектами и гражданами денежных ресурсов из одной валюты в другую;

- при применении иностранных денежных знаков для осуществления расчетов на международном рынке.

Существует масса нормативных документов, принятых на разных уровнях власти, которые регламентируют порядок проведения операций в иностранной валюте на территории РФ. Одним из ключевых документов в данной сфере считается национальный закон «О валютном регулировании и контроле».

Существует масса критериев, позволяющих классифицировать подобные операции. Если за основу взять объект, то можно выделить операции в национальной валюте РФ и иностранной валюте, а также операции с национальными и иностранными ценными бумагами.

По субъектам такого рода сделки подразделяются на сделки между резидентами и нерезидентами РФ.

Если говорить о контроле над сделками с иностранными денежными знаками, то он осуществляется со стороны агентов и государственных органов, включая российский Центральный банк и Министерство финансов.

Что касается бухгалтерского учета активов и обязательств, выраженных в иностранной валюте, то данный порядок отражается в специальном Положении, утвержденным соответствующим приказом национального Министерства финансов.

Порядок отражения записей по 52 счету

50 позиция в Плане счетов существует для суммирования сведений о наличии и перемещении денежных ресурсов в иностранной валюте на соответствующих счетах компании, открытых в банках, как на российской территории, так и за ее пределами.

Указанная позиция является активной. По ее дебетовой части показываются поступившие средства на валютные счета хозяйствующего субъекта. По кредиту же можно видеть списание валютных ресурсов со счетов организации.

Отражение в бухгалтерском учете операций по валютным счетам компания осуществляет на базе банковских выписок и прилагаемых к ним денежно – расчетных документов.

Аналитика в данном случае ведется по каждому валютному счету.

Типовые проводки

Типовые проводки, отображающие наличие и движение средств на валютных счетах компании, выглядят так:

1) Дт 52

Кт 50 – зачисление наличных валютных средств на транзитный банковский счет;

2) Дт 52

Кт 51 – конвертация средств в иностранные денежные знаки и их зачисление;

3) Дт 52

Кт 55 – перевод иностранных денежных знаков со специального на валютный счет;

4) Дт 52

Кт 60 – возврат авансовых средств на валютный счет компании;

5) Дт 52

Кт 62 – зачисление на транзитный счет выручки за отгруженную продукцию по экспортному контракту;

6) Дт 52

Кт 67 – зачисление долгосрочного кредита либо займа на валютный счет компании.

Пример из практики

Представим, что некая компания получила валютную выручку в размере 13 000,0 долл. США. Помимо того, один из учредителей внес вклад в уставной капитал, сумма которого составила 7 000,0 долл. США.

На момент зачисления ресурсов курс составлял 55,0 рублей за 1 доллар США. После компания приняла решение о продаже 3 500,0 долл. США. На момент снятия средств со счета курс поднялся до 57,0 рублей, а при продаже был равен 56,0 рублям. За проведенные операции комиссия банка составила 50,0 долл.США.

В данной ситуации бухгалтерия сделала следующие записи:

1) Дт 52

Кт 62 – 13 000,0 долл. США / 715 000,0 р., зачисление средств;

2) Дт 52

Кт 75 – 7 000,0 долл. США / 385 000,0 р., вклад учредителя;

3) Дт 57

Кт 52 – 3 500,0 долл. США / 199 500,0 р., продажа валютных средств;

4) Дт 92

Кт 52 – 3 500,0 долл. США / 196 000,0 р., продажа валютных средств;

5) Дт 51

Кт 91 — 3 500,0 долл. США / 196 000,0 р., зачисление средств от продажи валюты;

6) Дт 91

Кт 52 – 50,0 долл. США / 2 850,0 р., списана комиссия за обслуживание;

7) Дт 91

Кт 57 – 3 500,0 р., учет курсовой разницы.

В заключении хотелось бы отметить, что ведение учета сделок, осуществленных в иностранных денежных знаках, требует от бухгалтера большей квалификации и опыта. Нарушение в порядке ведения бухгалтерских записей такого рода операций чревато рядом нежелательных последствий для любой компании.

Что такое валютные операции – учет и бухгалтерские проводки, документы и проведение переоценки

Экономические взаимоотношения между государствами происходят при помощи валютных средств, необходимых для проведений денежных расчетов. Валютные средства выражаются в денежных единицах и позволяют совершать операции с иностранными счетами между разными государствами.

Экономические взаимоотношения между государствами происходят при помощи валютных средств, необходимых для проведений денежных расчетов. Валютные средства выражаются в денежных единицах и позволяют совершать операции с иностранными счетами между разными государствами.

Согласно установленному законодательству РФ любые организации, индивидуальные предприятия имеют право на создание валютных счетов в банках РФ и проводить операциями с национальными валютами иностранных государств.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

Понятие

Валютными называют операции, связанные со сделками по переходу прав на собственность, с применением в качестве платежных инструментов иностранных валют.

Под иностранной валютой следует понимать:

- денежные знаки, монеты, банкноты, используемые для оплаты платежные средства на территории государства;

- международные денежные единицы и счета для проведения безналичных расчетов;

- ценные бумаги, облигации, чеки;

- драгоценные металлы.

Необходимость учета валютных операций происходят при:

- сделках по передаче прав на собственность;

- применении валют в качестве платежных средств;

- покупке и продаже валютных ценностей;

- совершении международных переводов денежных средств;

-

купле-продаже иностранной валюты, сделках по кредитованию денежных средств в национальных валютах иностранных государств.

купле-продаже иностранной валюты, сделках по кредитованию денежных средств в национальных валютах иностранных государств.

Совершать валютные операции могут только лицензированные банковские учреждения.

Заключив договор с банком, организация может осуществлять сделки по обмену валют, продаже и зачислению на лицевые счета денежных средства национальных иностранных валют.

В случае заключения с банком кредитных договоров предприятие может осуществлять заем денежных средств в иностранной валюте.

Законы и нормативные документы

Закон, предусматривающий совершение сделок по валютным операциям на территории Российской Федерации и за ее пределами основан в 2003 г. №173-ФЗ.

Данный закон содержит правовые нормы и порядки проведения валютных операций. Проводки по валютным операциям основаны и на соглашении между Российской Федерацией и иностранными государствами.

Юридической силой обладают нормативные акты, документы по государственному регулированию. Контроль по выполняемым сделкам осуществляет Центральный банк правительства Российской Федерации.

Совершать сделки разрешено резидентам страны, к ним относятся граждане проживающие на территории РФ и имеющие соответствующее гражданство.

А также нерезиденты – лица, имеющие гражданство иностранных стран.

К резидентам относят:

- лица, имеющие гражданство Российской Федерации;

- юридические лица Российской Федерации;

- граждане иностранных стран, проживающие в Российской Федерации и имеющие разрешение на данный вид жительства;

- филиалы организаций, ведомств находящиеся за пределами страны.

К нерезидентам относят:

- лица, не имеющие статус резидента страны Российской Федерации;

- филиалы государств, расположенные на территории Российской Федерации;

- юридические лица иностранных государств.

Ведение бухгалтерского учета по валютным операциям в организации должно осуществляться в соответствии с законодательными актами, приказами Президента Российской Федерации, методическими рекомендациями, инструкциями, стандартами в области формирования отчетности и учета.

Документирование расчетов в иностранной валюте

Перечень необходимых документов для выполнения валютных операций:

Перечень необходимых документов для выполнения валютных операций:

- паспорт физического лица;

- документ- подтверждение государственной регистрации как индивидуального предпринимателя;

- документы, подтверждающие статус юридического лица;

- документы, подтверждающие поставку на учет в налоговом органе;

- документы прав на имущество;

- уведомление об открытии счета за пределами государства РФ в налоговый орган;

- проекты документов для основания совершения сделок по валютным операциям;

- таможенные декларации для подтверждения ввозимого товара, валюты, ценных бумаг в РФ;

- паспорт совершаемой сделки.

При совершении сделок должны предоставляться подлинники документов, либо их копии, заверенные нотариальными конторами.

Бухгалтерский учет денежных средств

В бухгалтерской отчетности должен строго указываться расчет иностранных валют по отношении к рублю РФ.

Для иностранных стран где российские фирмы осуществляют свою деятельность и предоставляют отчетность в иностранной валюте данного государства, отчетность формируется и в денежном эквиваленте иностранной валюты, и в рублях РФ.

Расчеты производятся на даты совершения операций. В бухгалтерском учете должны быть показаны:

- стоимость обязательств за которые необходима оплата в иностранной валюте;

- стоимость обязательств по оплате в рублях РФ.

В обязательном порядке в отчетности должен отражаться курс валюты в рублях, установленный Центральным Банком РФ на дату совершения операций.

Если же по договору курс валюты определен в ином порядке, то данная информация также должна содержаться в отчетности.

Проводки

Учет валютных операций производится на счете 52 с использованием счета 57 «Переводы в пути».

Учет денежных средств типовых проводов рассмотрим на примере.

Исходные данные:

Исходные данные:

Организация закупила товар на 4500 $. Банку перечислено 300 тысяч российских рублей. Курс рубля на эту дату составлял 65 рублей.

Списание суммы: (300000/4500-65) *4500=7500

На дату фактического получения товара курс составил 62 руб./долл.

Проводки:

Проводки должны оформиться следующим образом:

|

дебет |

кредит | Сумма, тысяч рублей |

документы |

|

57 |

51 | 300 |

Деньги на закупку |

|

52,1 |

57 | 295,4 |

Зачисление на счет |

|

91,2 |

57 | 7500 |

Комиссия |

|

91,2 |

57 | (65-62)*4500=13500 | Курсовая разница |

Когда проводится переоценка?

Рубль РФ –это единственная денежная единица, при которой обязана формироваться бухгалтерская отчетность.

Следовательно, вся имеющаяся валютная иностранная база на счетах должна переводится в национальную денежную систему РФ.

Сроками для переоценки являются даты совершения сделок или дата последнего дня месяца. Нестабильность курса валют поведет за собой появление курсовых разниц.

Именно перерасчет и учет курсовых разниц представляет наибольшую сложность для организаций.

Положительную разницу учитывают во внереализованных доходах, отрицательную во внереализованных затратах.

Переоценка может повлечь за собой как дополнительную прибыль, так и расход. Курс рубля РФ на расчетную дату является основным показателем и требует отражения и для налоговой отчетности, и для бухгалтерской.

Итак, для правильной переоценки валют необходимо обязательно использовать следующую методику:

Итак, для правильной переоценки валют необходимо обязательно использовать следующую методику:

- определение даты перерасчета;

- установление курса рубля РФ по отношению к иностранной валюте по данным Центрального Банка Российской Федерации;

- пересчет на рубли и отражение в счетах бухгалтерского учета;

- определение курсовой разницы и оформление в отчетности учета.

Проводки при переоценки иностранной валюты

Для переоценки валютных средств необходимо проводить следующие проводки:

- Дт57-Кт91-1 — для учета положительной разницы;

- Дт91-2-Кт57 — для учета отрицательной разницы.

В случае, когда образовался доход после проведенной переоценки, его нельзя учитывать, как прибыль предприятия.

Учет формируется во внереализованных доходах, увеличится налог на прибыль.

При пересчете в сторону убытка, средства формируются к внереализованным затратам, произойдет увеличение налога на прибыль.

Выводы.

Для правильного оформления бухгалтерской отчетности по валютным организациям важное значение имеет дата совершения сделок.

Именно эта дата позволит произвести перерасчет национальных валют иностранных государств по отношению к рублевому эквиваленту РФ. И по результату переоценки станет известно не принесла ли совершенная сделка убыток предприятию.

Юристы рекомендуют заключать договора или же дополнительные соглашения с указанной компенсацией на случай изменения курса валют. Это защитит предприятие от незапланированного нанесения убытка.

Переоценка иностранных валют по отношению к денежным единицам РФ безусловно очень важна для организаций, совершающих взаимоотношения с иностранными компаниями.

Правильный ее перерасчет и составление отчетности помогут избежать организации штрафных санкций и судебных разбирательств.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Счет 52 бухгалтерского учета — это активный счет «Валютные счета». Служит для отражения информации о движении валютных средств в бухгалтерском учете. С помощью типовых проводок и наглядных примеров изучим специфику применения счета 52, а также особенности отражения операций по валютному счету.

Особенности проведения операций с валютой

Организация, которая осуществляет продажу товара (материала, услуг) иностранным покупателям или приобретает товар (материал, услуги) у иностранных поставщиков, производит следующие операции: покупка, продажа, регистрация сделки в иностранной валюте.

Для расчетных операций организация открывает валютный счет в банке. Банк для компаний открывает в большинстве случаев, два валютных счета — текущий и транзитный:

- Текущий валютный счет используется для отражения зачисленных валютных средств, за экспортную реализацию товаров (материалов, услуг);

- Транзитный валютный счет используется для исполнения продажи валютной выручки, перечисленной контрагентам, которые не являются резидентами РФ, в оплату товара (материла, услуг). Остаток валюты, после перечисления, банк с транзитного счета перечисляет на текущий валютный счет.

При проведении операций с иностранной валютой, необходимо учитывать следующие нормы законодательства:

Важно отметить, что валютные операции учитываются только в рублях, так как курсы иностранной валюты постоянно меняются. Нужно особое внимание уделить дате перерасчета ин.валюты в рубли. В ПБУ 3/2006 указаны основные аспекты использования счета 52:

При перерасчете могут возникнуть положительные (увеличивающие прибыль) или отрицательные (уменьшающие прибыль) курсовые разницы, которые включаются к внереализационным расходам или доходам. В бухгалтерском учете внереализационные расходы и доходы отражаются на счете 91 «Прочие доходы и расходы».

Изменения, вступившие с 2015 года, по учету курсовых разниц при валютных операциях, позволяют пересчет активов и обязательств выполнять на последнюю дату текущего месяца. Закон от 24.04.2015г. №81-ФЗ позволяет приравнять курсовые разницы в бухгалтерском учете к курсовым разницам в налоговом учете.

Перечень типовых проводок по учету операций по счету 52 «Валютные счета»

| Дт | Кт | Описание проводки | Документ |

| 57 | 51 | Перечисление суммы в рублях для приобретения ин. валюты | Банковская выписка |

| 52 | 57 | Отражена сумма приобретенной ин.валюты | |

| 57 | 52 | Перечислены валютные средства для продажи | Банковская выписка |

| 51 | 57 | На рублевый расчетный счет поступила выручка от продажи валюты | |

| 91.02 | 57 | Отражена отрицательная курсовая разница при покупке (продаже) | Бухгалтерская справка |

| 57 | 91.02 | Отражена положительная курсовая разница при покупке (продаже) | |

| 60 | 52 | Списание валютных средств поставщику для оплаты поставки | Банковская выписка |

| 66 (67) | 52 | Отражен возврат заемных средств и оплата процентов в валюте | |

| 75 (76, 79) | 52 | Отражены перечисления валютных средств прочим контрагентам | |

| 52 | 62 | Поступление валютных средств от покупателей за проданный товар (услугу) | |

| 52 | 66 (67) | Отражение поступлений заемных средств в валюте | |

| 52 | 75 (76,79) | Поступление валютных средств от прочих контрагентов | |

| 50 | 52 | Получение валютных средств из банка в кассу | Приходный кассовый ордер |

| 71 | 50 | Отражена выдача валютных средств подотчетному лицу | Расходный кассовый ордер |

| 50 | 71 | Отражен возврат неиспользованных валютных средств подотчетным лицом в кассу | Приходный кассовый ордер |

| 52 | 50 | Сдача валютных средств из кассы в банк | Расходный кассовый ордер |

Учет валютных операций по счету 52 на примере с проводками

Рассмотрим пример по продаже иностранной валюты.

Допустим, ООО «ВЕСНА» по состоянию на 09.01.2017 года на своем текущем валютном счете имеет 2 000,00 долларов США, приобретенные 27.12.2016 года. 09.01.2017 года организация поручила уполномоченному банку продать 1 000,00 долларов США. 10.01.2017 года банк купил доллары США по курсу 57,00 рублей за доллар США и перечислил организации выручку от продажи иностранной валюты.

Курс доллара, установленный ЦБ РФ, составил:

- на 27.12.2016 – 60,9084 рублей за доллар США;

- на 09.01.2017 – 60,6569 рублей за доллар США;

- на 10.01.2017 – 59,8961 рублей за доллар США.

Для отражения валютной операции в бухгалтерском учете сформированы следующие проводки:

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 57.22 | 52 | 60 656,90 | Перечислена иностранная валюта для продажи (1 000,00 USD * 60,6569) | Заявка на продажу иностранной валюты. Банковская выписка. |

| 91.02 | 52 | 251,50 | Отражена курсовая разница (1 000,00 USD * (60,9084 – 60,6569)) | |

| 91.01 | 57.22 | 760,80 | Отражена сумма переоценки валютных средств (1 000,00 USD * (60,6569 – 59,8961)) | Банковская выписка. |

| 51 | 91.01 | 57 000,00 | Зачислена на расчетный счет выручка от продажи иностранной валюты (1 000,00 USD * 57,00) | |

| 91.02 | 51 | 59 896,10 | Отражена стоимость проданной валюты на дату списания (1 000,00 USD * 59,8961) | |

| 91.02 | 57.22 | 2 896,10 | Отражена разница курса продажи валюты банку и курса ЦБ (59 896,10 — 57 000,00) | |

| — | НЕ.04 | 57 000,00 | Отражена выручка от продажи валюты | |

| НЕ.01.9 | — | 60 656,90 | Отражена стоимость проданной валюты по курсу на дату списания |

Счет 52 бухгалтерского учета — это активный счет «Валютные счета». Служит для отражения информации о движении валютных средств в бухгалтерском учете. С помощью типовых проводок и наглядных примеров изучим специфику применения счета 52, а также особенности отражения операций по валютному счету.

Покупка валюты, пример с проводками

Зайдите в раздел «Главное» (1) и нажмите на ссылку «Учетная политика» (2). Откроется окно для формирования учетной политики организации.

В открывшемся окне в поле «Организация» (3) выберете свою организацию. Поставьте галочку (4) напротив надписи «Используется счет 57 «Переводы в пути» при перемещении денежных средств». Нажмите кнопку «ОК» (5) для сохранения изменений. Теперь вы можете делать операции по продаже валюты с помощью счета 57 «Переводы в пути».

Приведем конкретный пример. Допустим, 01.07.2018 вам на валютный счет поступила выручка в размере 3000 долларов США. Вы хотите 03.07.2018 перевести всю эту сумму на рублевый счет.

Зайдите в раздел «Банк и касса» (1) и нажмите на ссылку «Банковские выписки» (2). Откроется окно с банковскими документами.

В открывшемся окне нажмите кнопку «Списание» (3). Откроется окно операции «Списание с расчетного счета».

В окне операции по списанию с валютного счета заполните поля:

- «Дата» (1). Поставьте дату списания валюты;

- «Вид операции» (2). Выберете «Прочие расчеты с контрагентами»;

- «Получатель» (3). Выберете в справочнике контрагентов ваш банк;

- «Счет учета» (4). Укажите 52 «Валютные счета»;

- «Организация» (5). Укажите вашу организацию;

- «Банковский счет» (6). Укажите валютный счет, с которого списываете средства;

- «Сумма» (7). Укажите сумму списания в валюте;

- «Договор» (8). Выберете валютный договор с банком;

- «Статья расходов» (9). Выберете статью «Продажа иностранной валюты (списание)»;

- «Счета расчетов» (10). Укажите 57.22 «Реализация иностранной валюты».

Данные заполнены, далее нажмите кнопки «Записать» (11) и «Провести» (12). Теперь операция по списанию валюты отражена на счетах бухгалтерского и налогового учета.

Нажмите кнопку «ДтКт» (13), чтобы проверить проводки. Откроется окно проводок.

В окне проводок мы видим, что 3000 долларов США (14) списаны со счета 52 «Валютные счета» (15) на счет 57.22 «Реализация иностранной валюты» (16). Также видна сумма в рублях по курсу ЦБ РФ на день продажи (17). Именно эта сумма будет зачислена на рублевый счет организации.Курс валюты при продаже вырос, поэтому отражена положительная курсовая разница (18) по кредиту счета 91.01 «Прочие доходы» (19).

В следующем шаге перейдем к зачислению денег на рублевый счет.

В открывшемся окне нажмите кнопку «Поступление» (3). Откроется окно операции «Поступление на расчетный счет».

В окне операции по поступлению денег на расчетный счет заполните поля:

- «Дата» (1). Поставьте дату поступления денег;

- «Вид операции» (2). Выберете «Поступления от продажи иностранной валюты»;

- «Плательщик» (3). Выберете из справочника контрагентов ваш банк;

- «Счет учета» (4). Укажите счет 51 «Расчетные счета»;

- «Организация» (5). Укажите вашу организацию;

- «Банковский счет» (6). Укажите рублевый счет, на который поступают денежные средства;

- «Сумма» (7). Укажите сумму зачисления в рублях;

- «Договор» (8). Выберете тот же договор с банком, который указали при продаже валюты;

- «Статья доходов» (9). Выберете статью «Покупка иностранной валюты»;

- «Сумма (вал.)» (10). Укажите сумму зачисления в валюте.

В окне проводок мы видим, что эквивалент 3000 долларов США — 189 418,20 рублей (14) поступили на счет 51 «Расчетные счета» (15). Эта же сумма списана со счета 57.22 «Реализация иностранной валюты» (16). Операция по продаже валюты в 1С 8.3 завершена.

Откройте ОСВ и убедитесь, что «Переводы в пути» не имеют конечного сальдо (17).

Также не забудьте, что прочие доходы (18) и прочие расходы (19), возникающие при поступлении денег в банк, не включаются в налоговую базу по прибыли.

Читайте про доверенность в 1с: как сделать.

Открытие валютного РС происходит в строгом соответствии с правилами банковской организации. Для начала нужно собрать бумаги (в каждом банке требования отличаются). Как правило, клиентам необходима такая документация:

- Заявка (создается по форме банка).

- Выписка (в зависимости от заявителя из ЕГРЮЛ или ЕГРИП).

- Код плательщика налогов.

- Учредительные бумаги предприятия.

- Паспорта граждан, получающих доступ к деньгам.

При получении услуги в «своем» банке, где уже имеется РС, список документов меньше. Если человек пользуется услугами зарубежной банковской организации, в срок до 7 суток нужно известить об этом налоговую службу.

Чтобы открыть валютный расчетный счет, требуется:

- Выбрать подходящую кредитную структуру (по тарифам, репутации, отзывам).

- Уточнить особенности оформления услуги (список документов, требования и т. д.).

- Передать в банк необходимый пакет бумаг.

- Получить три РС — текущий, транзитный (обычный и специальный).

- Поставить подпись под соглашением с финансовой организацией.

После выполнения указанных шагов можно использовать РС для проведения транзакций.

Компании (юрлица) вправе открывать РС в валюте по всей территории РФ. Главное, чтобы банк работал по лицензии ЦБ РФ и имел разрешение проводить сделки с зарубежными деньгами. Можно открыть РС одновременно в нескольких денежных единицах, избежав потери средств на обмене. Учет операций по расчетному валютному счету (проводки) в общем виде осуществляются по Д/К — счета 52. Возможно оформление субсчетов:

- 52-1 — транзитный;

- 52-2 — текущий;

- 52-3 — зарубежный.

Если говорить более подробно, проводки по валютному расчетному счету проводятся так:

- для курсовой разницы;

- перевод валютной выручки для проведения сделки с заграничным предприятием;

- внутригосударственная торговля;

- покупка валюты в РФ.

Рассмотрим пример по продаже иностранной валюты.

Курс доллара, установленный ЦБ РФ, составил:

- на 27.12.2016 – 60,9084 рублей за доллар США;

- на 09.01.2017 – 60,6569 рублей за доллар США;

- на 10.01.2017 – 59,8961 рублей за доллар США.

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 57.22 | 52 | 60 656,90 | Перечислена иностранная валюта для продажи (1 000,00 USD * 60,6569) | Заявка на продажу иностранной валюты. Банковская выписка. |

| 91.02 | 52 | 251,50 | Отражена курсовая разница (1 000,00 USD * (60,9084 – 60,6569)) | |

| 91.01 | 57.22 | 760,80 | Отражена сумма переоценки валютных средств (1 000,00 USD * (60,6569 – 59,8961)) | Банковская выписка. |

| 51 | 91.01 | 57 000,00 | Зачислена на расчетный счет выручка от продажи иностранной валюты (1 000,00 USD * 57,00) | |

| 91.02 | 51 | 59 896,10 | Отражена стоимость проданной валюты на дату списания (1 000,00 USD * 59,8961) | |

| 91.02 | 57.22 | 2 896,10 | Отражена разница курса продажи валюты банку и курса ЦБ (59 896,10 — 57 000,00) | |

| — | НЕ.04 | 57 000,00 | Отражена выручка от продажи валюты | |

| НЕ.01.9 | — | 60 656,90 | Отражена стоимость проданной валюты по курсу на дату списания |

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 51 | Перечисление средств в банк | 300 000 | Платежное поручение |

| 52 | 57 | Перевод валюты на валютный счет (5 000*58,9) | 294 500 | Выписка банка |

| 91.2 | 57 | Отражение банковской комиссии | 1 500 | Выписка банка |

| 91.2 | 57 | Отражена отрицательная курсовая разница((58,9-58,5)*5 000)) | 2 000 | Бухгалтерская справка |

| 51 | 57 | Отражение возврата неизрасходованных средств(300 000 — 294 500 — 1 500) | 4 000 | Выписка банка |

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 52 | Отражено перемещение ДС с валютного счета (7 000*65,5) | 485 500 | Платежный ордер, выписка банка |

| 51 | 91.1 | Перечислена выручка от продажи валюты (7 000*65) | 455 000 | Бухгалтерская справка |

| 91.2 | 51 | Комиссия, удержанная банком | 2 500 | Бухгалтерская справка |

| 91.2 | 57 | Отражение отрицательной курсовой разницы ((65,5 -65)*7 000) | 3 500 | Бухгалтерская справка |

| 91.2 | 57 | Отражено списание стоимости валюты (7 000*65,5) | 485 500 | Бухгалтерская справка |

| Дт | Кт | Описание операций | Сумма, руб. | Документ |

| 99 | 91.9 | Убыток от продажи (455 000 — (485 000 2 500 3 500)) | 36 000 | Бухгалтерская справка |

Внимание

Банк для компаний открывает в большинстве случаев, два валютных счета — текущий и транзитный:

- Текущий валютный счет используется для отражения зачисленных валютных средств, за экспортную реализацию товаров (материалов, услуг);

- Транзитный валютный счет используется для исполнения продажи валютной выручки, перечисленной контрагентам, которые не являются резидентами РФ, в оплату товара (материла, услуг). Остаток валюты, после перечисления, банк с транзитного счета перечисляет на текущий валютный счет.

При проведении операций с иностранной валютой, необходимо учитывать следующие нормы законодательства: Важно отметить, что валютные операции учитываются только в рублях, так как курсы иностранной валюты постоянно меняются.

Нужно особое внимание уделить дате перерасчета ин.валюты в рубли.

Инфо

Объясняется это тем, что в этом вопросе правила бухгалтерского и налогового учета доходов и расходов совпадают. По правилам, установленным главой 25 НК РФ:- курсовые разницы от переоценки валютных средств, выявленные в связи с изменением текущего курса рубля, подлежат включению в состав внереализационных доходов (п.

11 ст. 250 НК РФ) и расходов (подп. 5 п. 1 ст. 265 НК РФ);- разницы, возникающие вследствие отклонения курса продажи иностранной валюты от официального курса, установленного ЦБ РФ, учитываются в составе внереализационных доходов (п. 2 ст. 250 НК РФ) и расходов (подп. 6 п. 1 ст. 265 НК РФ);- расходы по выплате комиссионного вознаграждения банку учитываются в составе внереализационных расходов на основании подп. 15 п. 1 ст. 265 НК РФ. ПРИМЕР.На транзитный валютный счет предприятия поступила валютная выручка в сумме 20 000 долл. США.

Учет денежных средств в валюте

Правила операций, выраженных в иностранных денежных единицах, регулируются Федеральным законом № 173 от 10.12.2003.

Бухгалтерский учет таких операций регламентируется ПБУ 3/2006, утвержденном Приказом Минфина № 154н от 27.11.2006.

Движение средств, выраженных в иностранных денежных единицах, отражается на счете 52 «Валютные счета» с детализацией по открытым счетам и видам денежных единиц (Приказ Минфина № 94н от 31.10.2000). При отражении покупки и продажи валюты используется транзитный счет 57 «Переводы в пути».

Ниже рассмотрим, какие, в зависимости от направленности, необходимо сформировать проводки по валютным операциям, пример, приведенный нами, отражает все нюансы рассматриваемой ситуации.

Важно

Дебет 52 Кредит 57– 29 700 руб. (1000 USD × 29,70 руб./USD) – зачислена валюта на валютный счет организации; Дебет 91-2 Кредит 57– 200 руб. – удержано банком комиссионное вознаграждение; Дебет 91-2 Кредит 57– 800 руб. (1000 USD × (30,50 руб./USD – 29,70 руб./USD)) – отражена разница между курсом покупки валюты и курсом Банка России; Дебет 51 Кредит 57– 300 руб. (31 000 руб. – 1000 USD × 30,50 руб./USD – 200 руб.) – возвращен остаток неизрасходованных денег. Учет валютной выручки Поступление валютной выручки от продажи товаров (выполнения работ, оказания услуг) отражается на счете 52.

К нему следует открыть субсчета:

- «Транзитный валютный счет».

По общему правилу использовать в расчетах иностранную валюту можно только в операциях с нерезидентами (подп. «б» п. 9 ч. 1 ст. 1, ст. 6 Закона от 10 декабря 2003 г. № 173-ФЗ).

Бухгалтерский учет валютных операций (пбу, проводки)

Как мы уже выяснили, хотя расчеты в инвалюте, отличной от валюты счета, и сопровождаются куплей-продажей одной иностранной валюты за другую, в выписках, полученных из банка, вы не увидите суммы продаваемой (покупаемой) валюты расчетов. Да и никаких поручений на продажу (покупку) валюты вы в банк не направляли.

Как прочий доход или расход на счете 91 нужно показать лишь финансовый результат этой операции по конверсии валют, то есть разницу из-за отклонения курса валюты расчетов к валюте счета от кросс-курса ЦБ РФп. 7 ПБУ 9/99; п. 11 ПБУ 10/99.

Еще один тонкий момент заключается в том, что по счету 52 «Валютные счета» сумму, перечисляемую поставщику (полученную от покупателя), нужно отражать в соответствии с данными банковской выписки в валюте счета, допустим в долларах США. В то же время по счетам учета расчетов 60 «Расчеты с поставщиками и подрядчиками» и 62 «Расчеты с покупателями и заказчиками» платежи нужно отразить уже в валюте расчетов, скажем в евро.

Очевидно, что напрямую скорреспондировать долларовый счет 52 с евровыми счетами 60 или 62 не получится. Поэтому потребуется некий буферный счет, на котором валюта расчета будет конвертироваться в валюту счета (или наоборот). Здесь же будет определяться и финансовый результат операции. Для этих целей вы можете использовать счет 57 «Переводы в пути» или счет 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с конверсией валют».

/ условие / Организация должна иностранному поставщику 10 000 евро. Текущий валютный счет у компании открыт в долларах США. Остаток на нем составляет 15 000 долл. Последний раз организация пересчитывала в рубли валюту на счете и задолженность перед поставщиком 29.02.2016 по курсам 75,0903 руб/долл. и 82,9748 руб/евро.

Организация направила в банк заявление на перевод поставщику 10 000 евро с долларового счета. Банк сконвертировал доллары в евро и перевел последние поставщику 21.03.2016. Доллары были обменяны на евро по курсу 1,1472 долл/евро.

Комиссия за конверсию валюты составила 0,4% от суммы списания со счета, а за перевод — 0,2% от суммы перевода. Банк списал комиссии с рублевого счета 21.03.2016.

Курсы доллара США и евро к рублю, установленные ЦБ РФ на 21.03.2016, составляли соответственно 68,4026 руб/долл и 77,1992 руб/евро.

22.03.2016 организации поступил аванс от покупателя в сумме 5000 фунтов стерлингов. Банк сконвертировал фунты в доллары по курсу 1,4109 долл/фунт и зачислил поступившую сумму на долларовый транзитный валютный счет.

Комиссия за конверсию валюты составила 0,4% от суммы поступления на счет. Банк списал ее с рублевого счета 22.03.2016.

Курсы доллара США и фунта стерлингов к рублю, установленные ЦБ РФ на 22.03.2016, составляли соответственно 68,8086 руб/долл. и 98,9881 руб/фунт.

/ решение / На покупку 10 000 евро организация потратила 11 472 долл. (10 000 евро х 1,1472 долл/евро). Именно эта сумма, согласно банковской выписке, была списана с ее текущего валютного счета.

Кросс-курс ЦБ РФ доллара США к евро, рассчитанный исходя из официальных курсов этих валют к рублю на дату конверсионной операции, составлял 1,1286 долл/евро(77,1992 руб/евро /68,4026 руб/долл.). Курс, по которому банк обменял доллары США на евро, выше кросс-курса ЦБ РФ (1,1472 {amp}gt; 1,1286). Поэтому у организации возник убыток.

В результате конверсии 5000 фунтов стерлингов, согласно банковской выписке, на транзитный валютный счет организации было зачислено 7054,50 долл. (5000 фунтов х 1,4109 долл/фунт).

Кросс-курс ЦБ РФ доллара США к фунту стерлингов, рассчитанный исходя из официальных курсов этих валют к рублю на дату конверсионной операции, составлял 1,4386 долл/евро(98,9881 руб/фунт. стерл. / 68,8086 руб/долл.). Курс, по которому банк обменял фунты на доллары, ниже кросс-курса ЦБ РФ (1,4109 {amp}lt;{amp}lt;/span{amp}gt; 1,4386). Поэтому у организации возник убыток.

В бухгалтерском учете будут сделаны следующие проводки.

В налоговом учете бухгалтер организации отразит следующие доходы и расходы.

| Операция | Вид дохода/расхода | Сумма, руб. |

| На дату проведения конверсионной операции и перечисления оплаты поставщику (21.03.2016) | ||

| Отражена отрицательная курсовая разница от переоценки долларов, списанных с текущего валютного счета (11 472 долл. х (68,4026 руб/долл. – 75,0903 руб/долл.)) |

Внереализационный расходподп. 5 п. 1 ст. 265 НК РФ | 76 721,29 |

| Отражена отрицательная курсовая разница от переоценки задолженности в валюте (10 000 евро. х (77,1992 руб/евро – 82,9748 руб/евро)) |

Внереализационный доходп. 11 ст. 250 НК РФ | 57 756,00 |

| Отражена курсовая разница, возникшая из-за отклонения кросс-курса сделки от кросс-курса ЦБ РФ | Внереализационный расходподп. 6 п. 1 ст. 265 НК РФ | 12 722,63 |

| Учтена комиссия банка за конверсию долларов в евро | Внереализационный расходподп. 15 п. 1 ст. 265 НК РФ | 3 138,86 |

| Учтена комиссия банка за перевод валюты | Внереализационный расходподп. 15 п. 1 ст. 265 НК РФ | 1 543,98 |

| На дату проведения конверсионной операции и поступления аванса от покупателя (22.03.2016) | ||

| Отражена курсовая разница, возникшая из-за отклонения кросс-курса сделки от кросс-курса ЦБ РФ | Внереализационный расходподп. 6 п. 1 ст. 265 НК РФ | 9 530,23 |

| Учтена комиссия банка за конверсию долларов в евро | Внереализационный расходподп. 15 п. 1 ст. 265 НК РФ | 1 941,64 |

Сделать это нужно в следующие сроки:

- отрицательных (если курс Центрального банка ниже курса обслуживающего банка). Они учитываются в прочих расходах;

- положительных (если курс ЦБ РФ выше). Они учитываются в прочих доходах.

Покупка иностранной валюты, проводки:

Согласно требованиям ст. 12 закона № 402-ФЗ от 06.12.2011″О бухучете» все активы и обязательства компаний отражаются в учетных регистрах и отчетности в валюте РФ – рублях. Это правило касается и операций, осуществляемых с валютой других государств: стоимость имущества, валютной денежной массы, инвестиций или задолженности пересчитываются в рубли. Критерии формирования информации об имуществе и обязательствах, стоимость которых выражается в иностранной валюте, определяет ПБУ 3/2006. С начала 2019 года в этот документ приказом Минфина РФ от 09.11.2017 № 180н вносится ряд изменений. Узнаем о них подробнее.

Учет операций в иностранной валюте по-новому

Основные изменения приведены также в Информационном сообщении Минфина РФ от 12.12.2017 № ИС-учет-10. Новшества коснулись следующих операций:

По применению кросс-курсов