Содержание

Добавить в «Нужное»

Актуально на: 13 февраля 2020 г.

На основании правильно оформленного больничного листа работник вправе получить пособие. Оно представляет собой выплату в пользу работника, но вместе с тем не является оплатой труда, т.к. выплачивается не за выполнение трудовых обязанностей (ст. 183 ТК РФ, ст. 5, 10, 11 Закона от 29.12.2006 N 255-ФЗ, п. 11, 34, 46 Порядка, утв. Приказом Минздравсоцразвития от 29.06.2011 N 624н, Письмо Минфина от 10.10.2007 N 03-04-06-01/349). В связи с этим возникает вопрос: облагается ли подоходным налогом больничный лист? Прежде чем ответить на этот вопрос, вспомним, что на основании больничного может быть выплачено (п. 1, 2 ч. 1 ст. 1.4 Закона от 29.12.2006 N 255-ФЗ):

- пособие по временной нетрудоспособности;

- пособие по беременности и родам.

Порядок налогообложения этих больничных листов в 2020 году будет отличаться.

Чем облагается больничный лист в 2020 году, выданный по болезни

Если листок нетрудоспособности выдан работнику в связи с его болезнью, травмой или необходимостью ухода за больным членом семьи, то оплата по нему облагается налогом на доходы физических лиц. НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Какие еще налоги берутся с больничного листа в 2020 году? Никакие.

Какими налогами облагается больничный по беременности и родам

Что касается налогообложения больничного листа 2020 по беременности и родам (БиР), то НДФЛ с его оплаты удерживать не нужно. Поскольку данное пособие прямо поименовано в НК в качестве выплаты, не облагаемой НДФЛ (п. 1 ст. 217 НК РФ).

Другие налоги с больничного листа по БиР в 2020 году также не начисляются.

Какие больничные облагаются страховыми взносами в 2020 году

Пособия по временной нетрудоспособности, как и пособия по беременности и родам, не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п.1 ст.422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 N 125-ФЗ).

Добавить в «Нужное»

Актуально на: 26 февраля 2020 г.

В случае болезни работника ему выплачивается пособие по временной нетрудоспособности (ст. 183 ТК РФ). При этом первые 3 дня болезни оплачиваются за счет средств работодателя, а с 4-го дня – за счет средств ФСС (п. 1 ч. 2 ст. 3 Федерального закона от 29.12.2006 № 255-ФЗ).

Для расчетов с работниками по трудовым выплатам в бухгалтерском учете предусмотрен счет 70 «Расчеты с персоналом по оплате труда». Этот счет используется в том числе при отражении операций по начислению больничного пособия. А составление проводок в данном случае зависит от того, участвует ли регион, в котором находится работодатель, в пилотном проекте ФСС или нет (п. 2 Постановления Правительства от 21.04.2011 № 294).

Регион работодателя не участвует в пилотном проекте ФСС

Если регион, в котором ведет деятельность работодатель, не участвует в пилотном проекте ФСС, то всю сумму пособия, причитающегося работнику на основании листка нетрудоспособности, работнику перечисляет работодатель. В этом случае начисление и выплата больничного оформляются следующими проводками:

| Операция | Проводка |

|---|---|

| Начислено пособие по временной нетрудоспособности за счет средств работодателя (за первые 3 дня болезни) | Дебет счета 20 «Основное производство» — Кредит счета 70 «Расчеты с персоналом по оплате труда» Если заболевший работник занят не в основном производстве, то используется счет, соответствующий занятости данного работника (т.е. дебетуется счет 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 Общехозяйственные расходы», 44 «Расходы на продажу» или др. ) |

| Начислено пособие по временной нетрудоспособности за счет средств ФСС (за оставшиеся дни болезни) | Дебет счета 69 «Расчеты по социальному страхованию и обеспечению» — Кредит счета 70 «Расчеты с персоналом по оплате труда» |

| Удержан НДФЛ из пособия по временной нетрудоспособности | Дебет счета 70 «Расчеты с персоналом по оплате труда» — Кредит счета 68 «Расчеты по налогам и сборам» |

| Пособие по временной нетрудоспособности выплачено работнику | Дебет счета 70 «Расчеты с персоналом по оплате труда» — Кредит счета 51 «Расчетные счета» или Кредит счета 50 «Касса» |

Регион работодателя участвует в пилотном проекте ФСС

Если работодатель находится в регионе, участвующем в пилотном проекте ФСС, то работнику данный работодатель перечисляет лишь ту часть пособия, которая выплачивается за счет его средств (за первые три дня болезни). Проводки в этой ситуации будут такими:

| Операция | Проводка |

|---|---|

| Начислено пособие по временной нетрудоспособности за счет средств работодателя | Дебет счета 20/счета 23/счета 25/счета 26/счета 44 — Кредит счета 70 |

| Удержан НДФЛ из пособия по временной нетрудоспособности | Дебет счета 70 — Кредит счета 68 |

| Пособие по временной нетрудоспособности выплачено работнику | Дебет счета 70 — Кредит счета 51/счета 50 |

Рассмотрев вопрос, мы пришли к следующему выводу:

На сумму пособия по временной нетрудоспособности, выплаченную за счет средств работодателя за первые три дня временной нетрудоспособности, страховые взносы не начисляются.

Обоснование вывода:

В соответствии с частью 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг. Исключение составляют суммы, указанные в ст. 9 Закона N 212-ФЗ.

В частности, согласно п. 1 части 1 ст. 9 Закона N 212-ФЗ не подлежат обложению страховыми взносами для плательщиков страховых взносов государственные пособия, выплачиваемые в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию.

В силу п. 2 ст. 8 Федерального закона от 16.07.1999 N 165-ФЗ «Об основах обязательного социального страхования» (далее — Закон N 165-ФЗ) страховым обеспечением по отдельным видам обязательного социального страхования являются, в частности, пособия по временной нетрудоспособности.

При этом согласно пп. 6 п. 2 ст. 12 Закона N 165-ФЗ страхователи (работодатели) обязаны выплачивать определенные виды страхового обеспечения застрахованным лицам при наступлении страховых случаев в соответствии с федеральным законом о конкретных видах обязательного социального страхования, в том числе за счет собственных средств.

Обязанность по выплате работнику пособия по временной нетрудоспособности возложена на работодателя нормой ст. 183 ТК РФ. Размеры этих пособий и условия их выплаты устанавливаются федеральными законами.

При этом порядок и финансовое обеспечение выплат застрахованным лицам пособий по временной нетрудоспособности установлен Федеральным законом от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон N 255-ФЗ).

В соответствии с п. 1 части 2 ст. 3 Закона N 255-ФЗ пособие по временной нетрудоспособности застрахованным лицам за первые три дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 4-го дня временной нетрудоспособности, — за счет средств бюджета ФСС РФ.

Таким образом, выплаты по больничным листам, начисленные за счет средств работодателя (первые три дня), не облагаются страховыми взносами на обязательное пенсионное страхование, на обязательное медицинское страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством на основании нормы п. 1 части 1 ст. 9 Закона N 212-ФЗ, так как данные выплаты являются составной частью пособия по временной нетрудоспособности.

Также на сумму этого пособия не начисляются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (пп. 1 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

Работник две недели находился на больничном. Нужно ли удерживать профсоюзные взносы из суммы пособия по временной нетрудоспособности? Каким документом доказать факт пребывания на больничном в случае уменьшения суммы взносов, которые работник платит наличными?

Рекомендации по порядку уплаты и учета членских профсоюзных взносов утверждены постановлением президиума Федерации профессиональных союзов от 21.09.06 г. № П-6-15 (далее – Рекомендации № П-6-15).

В соответствии с разд. 1 Рекомендаций № П-6-15 уплата членских профсоюзных взносов (далее – взносы) – одна из уставных обязанностей члена профсоюза и один из признаков принадлежности к профсоюзу.

Взносы уплачиваются наличными или по безналичному расчету по месту пребывания члена профсоюза на профсоюзном учете.

Согласно разд. 4 Рекомендаций № П-6-15 ежемесячные взносы, начисленные на заработную плату по основному месту работы, по желанию члена профсоюза могут уплачиваться в безналичной форме через бухгалтерию учреждения или наличными казначею первичной профсоюзной организации.

Безналичная уплата ежемесячных взносов проводится по письменному заявлению члена профсоюза работодателю, образец которого приведен в приложении 3 к Рекомендациям № П-6-15. Такое заявление хранится в делах бухгалтерии работодателя (копия заявления – в профкоме) в течение всего периода пребывания работника на учете в первичной профсоюзной организации этого учреждения и в течение 3 лет после выбытия из нее. Взносы удерживаются при начислении зарплаты за месяц по основному месту работы (п. 4.3 Рекомендаций № П-6-15).

Наличными взносы уплачиваются из зарплаты за прошлый месяц по основному месту работы по ведомости казначею первичной профсоюзной организации (п. 4.4 Рекомендаций № П-6-15).

Как предусмотрено п. 3.2 Рекомендаций № П-6-15, взносы удерживаются из всех выплат, относящихся к фонду оплаты труда в соответствии с Инструкцией по статистике заработной платы, утвержденной приказом Госкомстата от 13.01.04 г. № 5 (далее – Инструкция № 5).

В месячную зарплату члена профсоюза для уплаты взносов не включаются выплаты, которые в соответствии с Инструкцией № 5 не относятся к фонду оплаты труда (п. 3.3 Рекомендаций № П-6-15).

Согласно пп. 3.2 Инструкции № 5 к прочим выплатам, которые не включаются в фонд оплаты труда, относятся, в частности, пособия и прочие выплаты, которые осуществляются за счет средств фондов государственного социального страхования:

- пособие по временной нетрудоспособности за счет средств ФСС;

- пособие по беременности и родам;

- помощь при рождении ребенка;

- помощь по уходу за ребенком до достижения им трехлетнего возраста;

- пособие на погребение;

- оплата путевок на санаторно-курортное лечение и оздоровление;

- пособие в связи с частичной безработицей.

Не относится к фонду оплаты труда также сумма оплаты первых пяти дней временной нетрудоспособности за счет средств предприятия, учреждения, организации (п. 3.3 Инструкции № 5).

Как видим, взносы в первичный профсоюз не удерживаются из суммы больничных, выплаченных как за счет учреждения, так и за счет ФСС.

Работнику, уплачивающему взносы наличными, для подтверждения их начисления без учета больничных достаточно предоставить казначею ксерокопию расчетного листка. Такого мнения придерживаются должностные лица Федерации профессиональных союзов.

Источник: «Баланс-Бюджет» № 32, который вышел из печати 06.08.18 г.

Опубликовано 29.12.2016 10:55 Administrator Просмотров: 12191

Осенне-зимний сезон, к сожалению, приносит не только золотистую листву, пушистый снежок и новогоднее настроение, но и увеличение количества больничных листов от сотрудников. Когда работник предоставляет работодателю листок нетрудоспособности, его необходимо корректно оформить и рассчитать в программе. О том, как это сделать в 1С: Зарплата и управление персоналом 8 редакции 3, мы поговорим в данной статье.

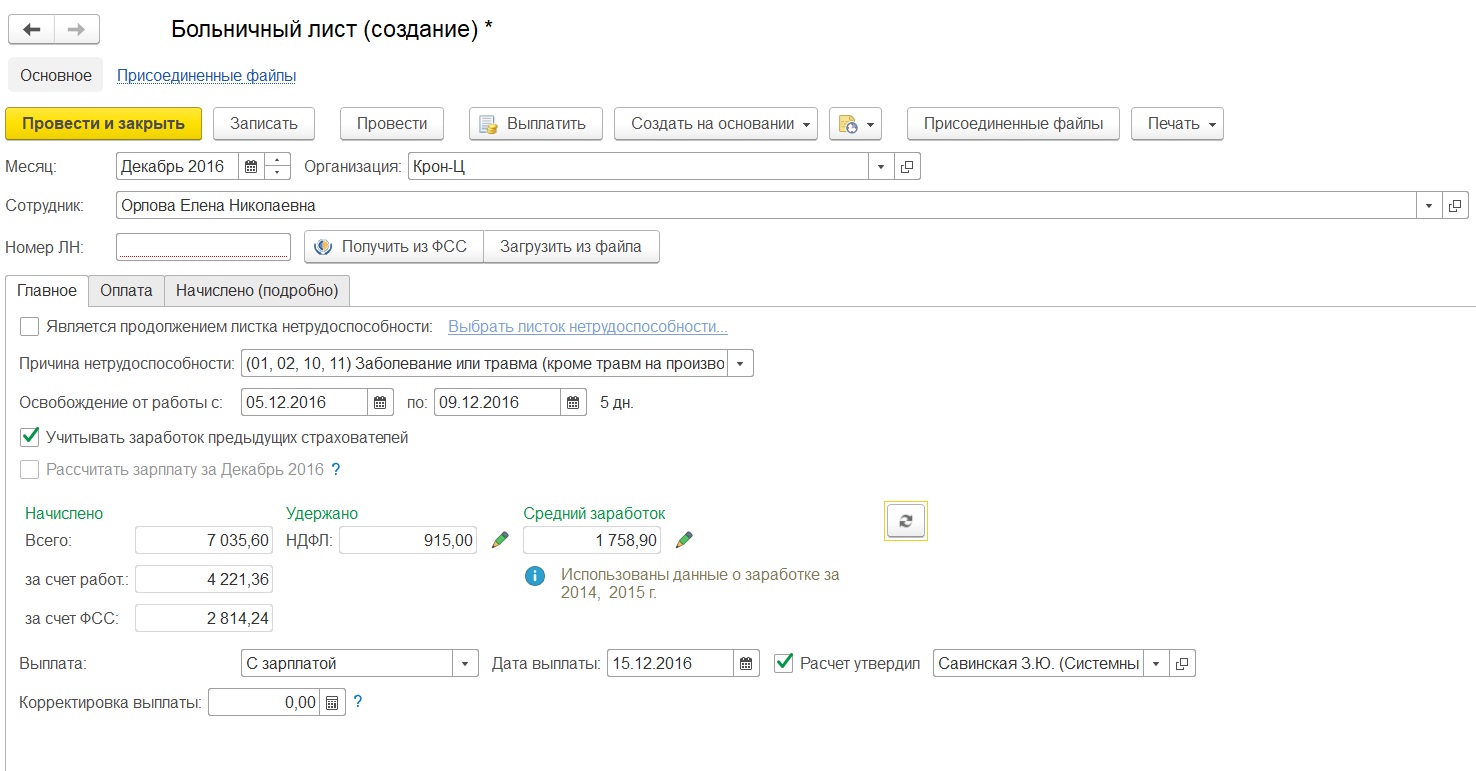

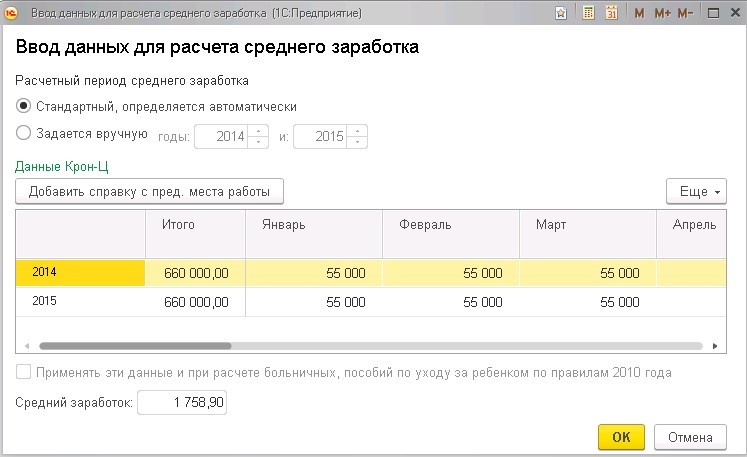

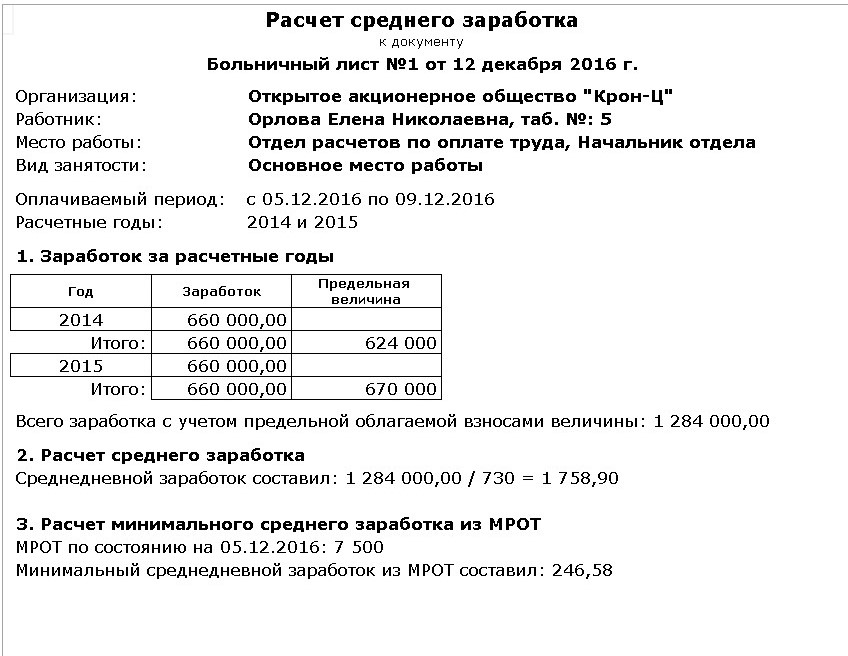

Рассмотрим пример расчета пособия по временной нетрудоспособности для сотрудницы, которая работает в организации с 2010 года. Сотрудница была освобождена от работы с 05.12.2016 по 09.12.2016. Средний заработок рассчитывается на основании заработка за предыдущие два календарных года. Заработок сотрудницы за 2014 год составил 660 тыс. рублей, что больше предельного значения (в 2014 году предельное значение — 624 тыс. рублей), соответственно для расчета среднего заработка берется значение – 624 тыс. рублей. За 2015 год заработок составил 660 тыс. рублей, что меньше предельной величины 670 тыс. рублей, соответственно для расчетов используем именно это значение.

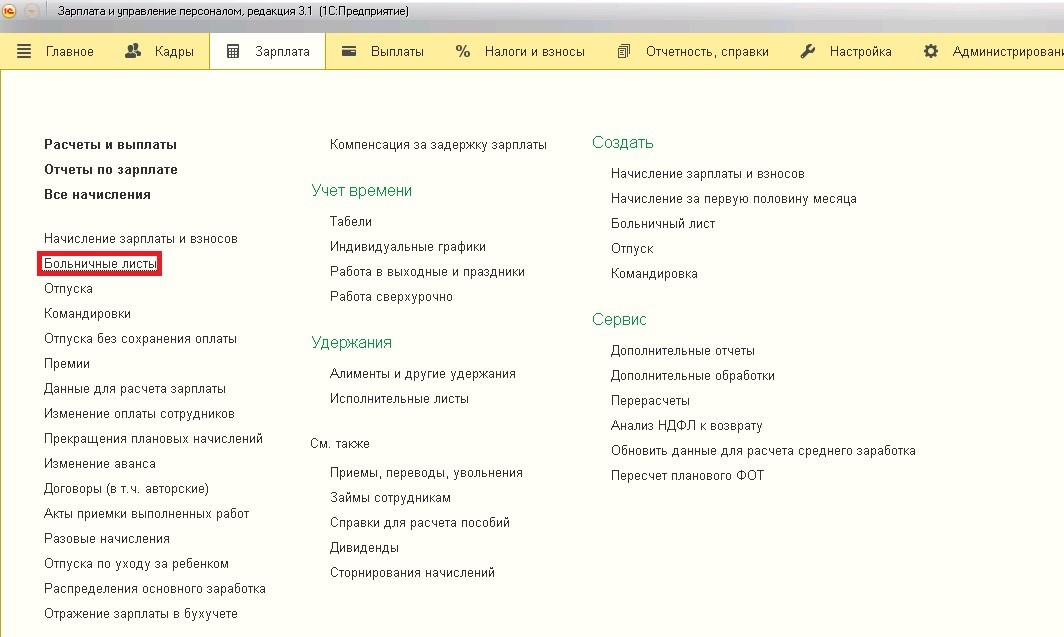

В программе выбираем пункт «Больничные листы» на вкладке «Зарплата» и создаем новый документ с помощью кнопки «Создать».

В документе необходимо указать месяц, дату документа, номер листка и выбрать сотрудника, который находился на больничном. Документ состоит из трех вкладок. На вкладке «Главное» указываются основные условия.

Если предоставленный больничный является продолжением ранее предоставленного листка нетрудоспособности необходимо установить соответствующую галочку.

Далее необходимо указать причину нетрудоспособности и период освобождения от работы. В разделе «Начислено» рассчитывается причитающаяся сумма пособия. Далее показаны удержания, которые необходимо учесть при выплате больничного листа. Средний заработок рассчитан автоматически, данные при необходимости можно корректировать при нажатии на кнопку ![]() Здесь можно добавить сведения с предыдущего места работы и задать вручную расчетный период.

Здесь можно добавить сведения с предыдущего места работы и задать вручную расчетный период.

Обязательно нужно указать планируемую дату выплаты пособия, данный реквизит очень важен для корректного заполнения формы 6-НДФЛ. В том случае, если фактически пособие было выплачено в другой день, нужно вернуться в документ начисления и исправить дату.

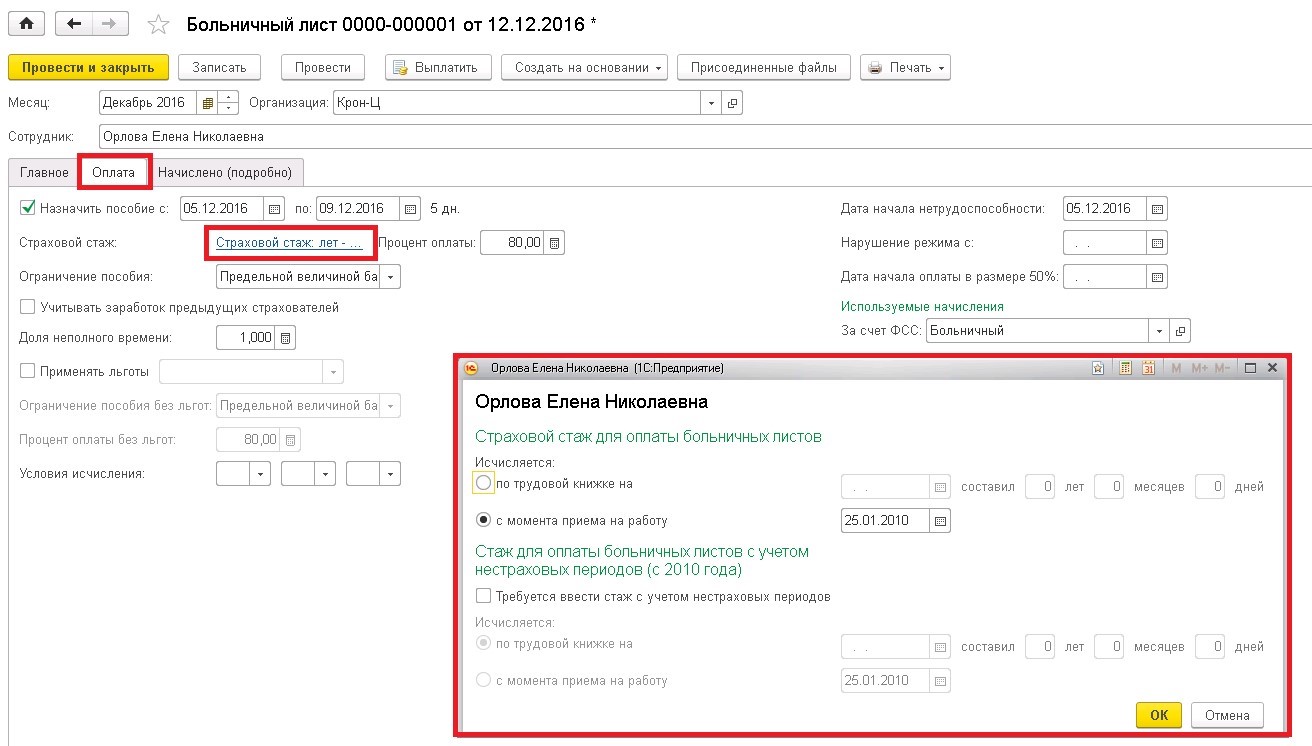

Переходим на закладку «Оплата». Здесь указаны дополнительные условия.

Стаж сотрудницы рассчитывается автоматически и отражается в документе в виде ссылки. В данном случае стаж рассчитывается с даты приема на работу и составляет 6 лет и 10 месяцев. Исходя из стажа будет назначено пособие в размере 80% от среднего заработка.

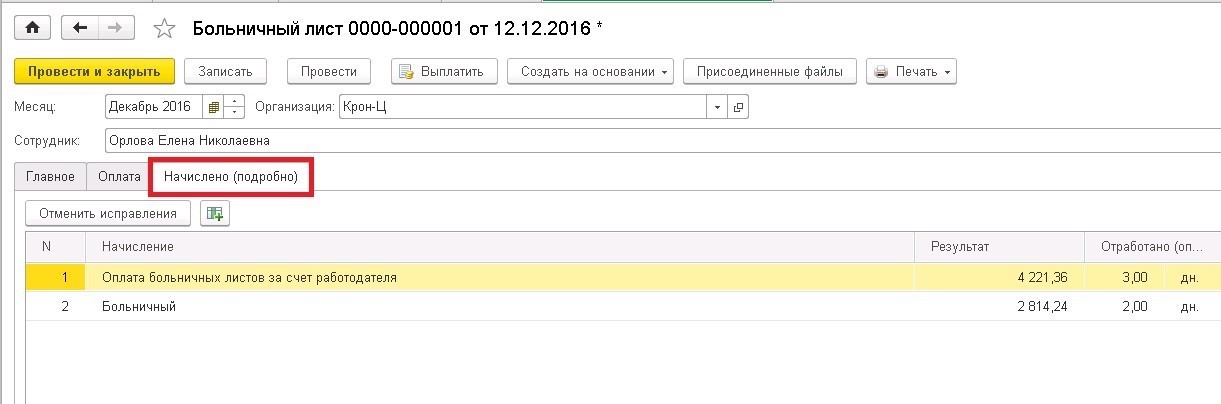

На последней закладке «Начислено (подробно)» показан расчет пособия за счет работодателя и за счет ФСС РФ.

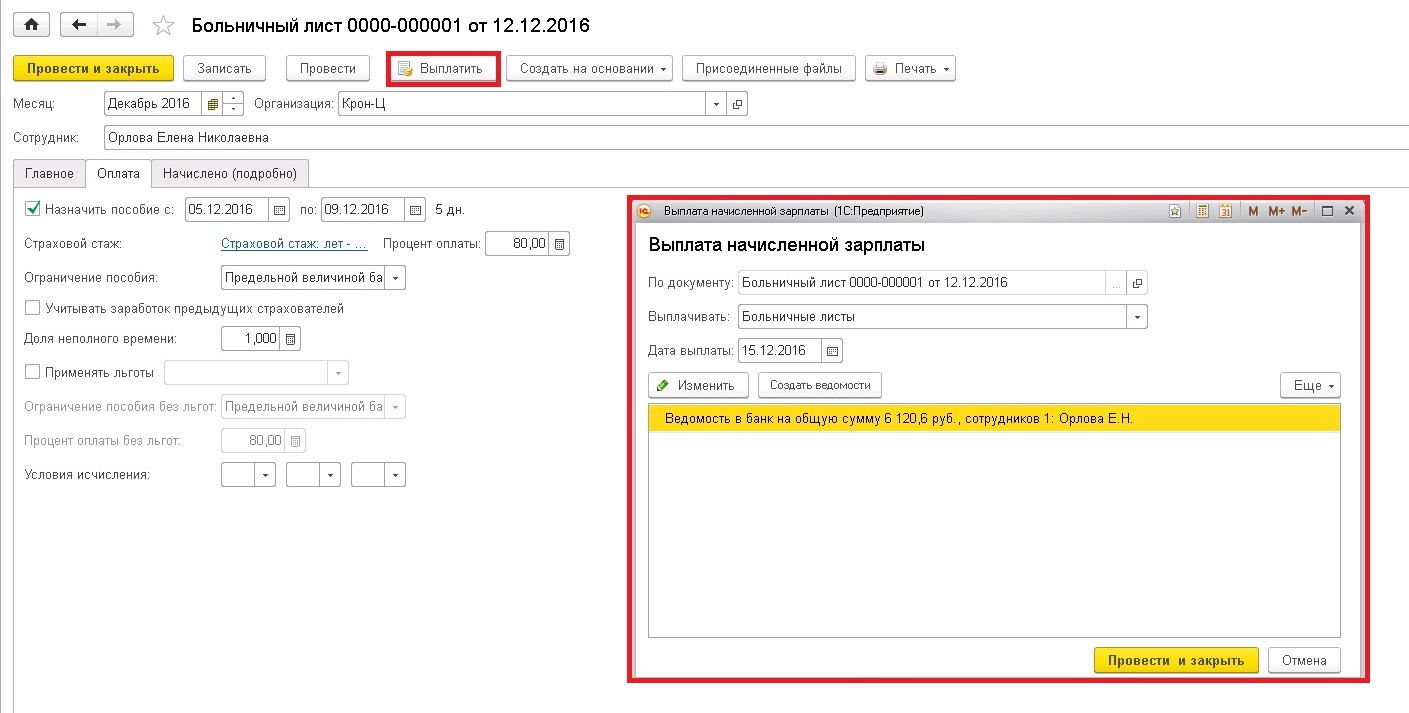

В программе есть возможность непосредственно из документа выплатить пособие по временной нетрудоспособности. Сделать это можно по кнопке «Выплатить», при этом сразу будет зарегистрирован факт оплаты.

Также из документа есть возможность сформировать следующие печатные формы: «Расчет среднего заработка» и «Расчет пособия к листку нетрудоспособности». Для этого необходимо воспользоваться кнопкой «Печать».

Рекомендуем обязательно распечатывать данные расчеты и хранить вместе с заполненным листком нетрудоспособности.

Автор статьи: Галина Кулиничева

Понравилась статья? Подпишитесь на рассылку новых материалов