Содержание

- Входит ли договор подряда в общий трудовой стаж?

- В чем отличия трудового договора от подрядного для исполнителя?

- Идет ли стаж по договору ГПХ?

- Периоды работы по договору гражданско-правового характера – в страховой стаж

- Стаж по гражданско-правовому договору

- Включается ли работа по гражданско-правовому договору в трудовой стаж?

- Включается ли работа по гражданско-правовому договору страховой стаж?

- Производятся ли отчисления в Пенсионный фонд?

- Стаж по гражданско-правовому договору: начисляются ли взносы в ФСС?

- Договор ГПХ в СЗВ-СТАЖ

- Включаются ли в СЗВ-СТАЖ договоры ГПХ?

- Отражение в СЗВ-СТАЖ договора ГПХ

- Нужно ли отражать в СЗВ-СТАЖ несколько договоров ГПХ

- СЗВ-СТАЖ 2018: договор ГПХ (пример заполнения)

- Как правильно отразить договора гпх в отчете сзвм

- СЗВ-М и договор подряда: когда включать

- Договор гпх надо отражать в сзв

- Договоры ГПХ с физическими лицами

- Гражданско-правовой договор

- Работа по совместительству

- Работа у физического лица

- Служба в армии

- Последствия неисполнения обязанности по ведению трудовой книжки

- Можно ли подтвердить свой стаж без наличия трудовой книжки?

- Входит ли в трудовой стаж работа по договорам гпх

- Идет ли стаж при гражданско-правовом договоре

Входит ли договор подряда в общий трудовой стаж?

Входит ли договор подряда в трудовой стаж —этот вопрос волнует многих физлиц, решивших подработать. Для того чтобы получить ответ на него, необходимо разобраться, чем отличается трудовой договор от подрядного, а также возможно ли, чтобы период работы по договору ГПХ (гражданско-правового характера) был учтен при подсчете стажа. Подробнее обо всем этом — далее в статье.

В чем отличия трудового договора от подрядного для исполнителя?

Идет ли стаж по договору ГПХ?

В чем отличия трудового договора от подрядного для исполнителя?

Для того чтобы разобраться, идет ли стаж по договору подряда, следует сначалауяснить, чем он отличается от трудового договора.

В отличие от трудовых отношения подрядчика и заказчика при заключении подрядного договора регулируются Гражданским кодексом России. Целью любого договора подряда является выполнение исполнителем своих обязанностей, за что он получает вознаграждение; при этом он самостоятельно должен организовать свой труд и обеспечить себя всем необходимым для выполнения заказа.

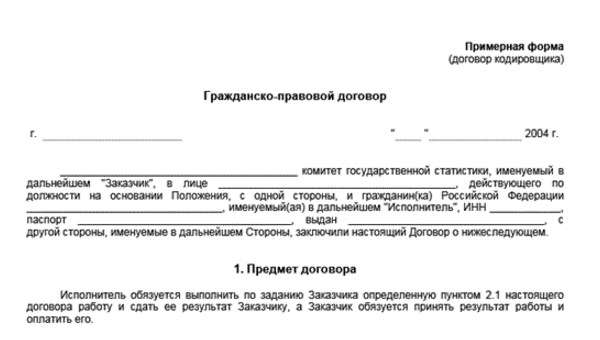

Скачать форму договора подряда

Исполнитель по договору подряда не должен выполнять внутренний трудовой распорядок заказчика, не обязан отчитываться о своих перемещениях и сам беспокоится об организации своего рабочего времени. Однако он также лишен определенных трудовых и социальных гарантий, например на тот случай, если заболеет.

Идет ли стаж по договору ГПХ?

Согласно абз. 2 п. 1 ст. 7 закона «Об обязательном пенсионном страховании…» от 15.12.2001 № 167-ФЗ и п. 1 ст. 5 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ физлицо, оказывающее услуги по гражданско-правовому договору, является застрахованным. То есть с его дохода подрядчик должен удержать не только подоходный налог, но и социальный взнос на пенсионное обеспечение.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Как указано в ч. 1 ст. 11 закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, в страховой стаж включаются все периоды выполнения физлицом работы (оказания услуг), если за это время за него уплачивались взносы на пенсионное соцстрахование. Согласно ч. 1 ст. 4 закона № 400-ФЗ все застрахованные лица имеют право на получение страховой пенсии при достижении определенного возраста.

Что касается трудового стажа, то после проведения пенсионной реформы 2002 года этот термин трансформировался в страховой стаж, т. е. период выполнения работы по подрядному договору, если подрядчик не забывал делать отчисления в ПФР, входит в общий стаж, дающий право на получение пенсии по старости.

В том случае, когда договоры ГПХ заключаются с ИП, период его работы также идет в стаж, но заказчик не удерживает с дохода исполнителя страховые взносы. Это объясняется тем, что предприниматели должны самостоятельно их уплачивать в соответствии с подп. 2 п. 1 ст. 419 НК РФ.

***

Итак, в связи с тем, что заказчик, заключивший подрядный договор с физлицом, должен уплачивать за него страховые взносы на пенсионное обеспечение, для исполнителя период работы по договору засчитывается в страховой стаж. Этот стаж дает право на оформление пенсии по возрасту, а размер перечисленных взносов повлияет на величину будущей пенсии.

Периоды работы по договору гражданско-правового характера – в страховой стаж

02 апреля 2013 08:47

Барнаул, 2 апреля 2013г. В соответствии с пунктом 1 статьи 10 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации» в страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись на территории Российской Федерации, при условии, что за эти периоды уплачивались страховые взносы в Пенсионный фонд Российской Федерации.

Нужно учесть, что к периодам работы относятся, в том числе, периоды работы по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, на вознаграждение по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы.

В соответствии с пунктом 8 Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий, утвержденных постановлением Правительства Российской Федерации от 24.07.2002 № 555, периоды работы по договору гражданско-правового характера, предметом которого является выполнение работ, или оказание услуг, подтверждаются указанным договором, оформленным в соответствии с гражданским законодательством, действовавшим на день возникновения соответствующих правоотношений, и документом работодателя об уплате обязательных платежей.

При этом продолжительность периода работы, включаемого в страховой стаж, определяется согласно сроку действия договора, соответствующему периоду уплаты обязательных платежей. В том случае если срок действия договора не установлен, продолжительность указанного периода определяется исходя из периода уплаты обязательных платежей.

В соответствии с пунктом 34 данных Правил периоды работы и (или) иной деятельности, включаемые в страховой стаж, после регистрации гражданина в качестве застрахованного лица подтверждается документами об уплате соответствующих обязательных платежей, выдаваемых в установленном порядке территориальным органом Пенсионного фонда Российской Федерации на основании сведений индивидуального (персонифицированного) учета.

Таким образом, периоды работы по договорам гражданско-правового характера включаются в страховой стаж при условии уплаты за них страховых взносов на обязательное пенсионное страхование.

Пример 1:

|

Договор заключен на срок: |

Акт работ подписан: |

Период выполнения работ: |

Страховые взносы начислены и уплачены: |

Индивидуальные сведения заполняются: |

|

1 квартал 2012 года: Начисленные: 0; Уплаченные: 0; Стаж:03.02.2012-31.03.2012 Полугодие 2012 года: Начисленные: 0; Уплаченные: 0; Стаж: 01.04.2012-30.06.2012 9 месяцев 2012 года: Начисленные: 5000; Уплаченные: 5000; Стаж: 01.07.2012-26.07.2012 |

Пример 2:

|

Договор заключен на срок: |

Акт работ подписан: |

Период выполнения работ: |

Страховые взносы начислены и уплачены: |

Индивидуальные сведения заполняются: |

|

Отсутствует информация |

Отсутствует информация |

Отсутствует информация |

Октябрь 2012 |

Год 2012 года: Начисленные: 780; Уплаченные: 780; Стаж: 01.10.2012-31.10.2012 |

Стаж по гражданско-правовому договору

Из этой статьи вы узнаете о том:

- включается ли работа по гражданско-правовому договору в трудовой стаж;

- включается ли работа по гражданско-правовому договору страховой стаж;

- производятся ли отчисления в Пенсионный фонд.

Включается ли работа по гражданско-правовому договору в трудовой стаж?

Так как при осуществлении трудовой деятельности по соглашениям гражданско-правового характера в обязательном порядке начисляются взносы в ПФР и ОМС, все время такой трудовой деятельности включается в стаж. Это полностью подтверждается постановлением от двадцать четвертого июля 2002-го года N 555 (редакция от 20.07.2011).

Чтобы время работы было включено в трудовой стаж, нужно предоставить документы, которые подтверждают такую деятельность и указывают ее сроки. Необходимые документы будут рассмотрены ниже, так как они точно такие же, как и документы, которые нужны для подтверждения страхового стажа.

Включается ли работа по гражданско-правовому договору страховой стаж?

Пенсионное обеспечение граждан с января 2002-го года осуществляется согласно закону 173-ФЗ от 17.12.2001-го года. Согласно действующему законодательству, порядок подтверждения стажа строго контролируется правилами подсчета и подтверждения для пенсий (постановление N 555 и четвертый пункт тринадцатой статьи закона 173-ФЗ).

По первому пункту десятой статьи закона N 173-ФЗ в страховой стаж включаются все периоды трудовой деятельности лица, которое застраховано согласно с правилами ФЗ «Об обязательном пенсионном страховании в РФ», которые выполнялись на территории РФ, если за это время уплачивались страховые взносы в ПФ. Если человек работал по гражданско-правовому соглашению, предметом которого было оказание услуг, и с суммы вознаграждения начислялись страховые взносы, то время такой работы будет учтено в страховом стаже.

Чтобы подтвердить работу по договору об оказании услуг, нужно предоставить договор, оформленный согласно ГК РФ, действовавший во время возникновения данных правоотношений. Также нужно предоставить документ, подтверждающий, что работодатель уплатил все обязательные платежи согласно восьмому пункту правил подсчета и подтверждения трудовых пенсий.

Стоит отметить, что время работы по гражданско-правовому соглашению, которое будет включено в страховой стаж при подсчете пенсии, определяется продолжительностью действия соглашения. При этом чтобы стаж был засчитан, работодателем в течение всего срока действия соглашения должны уплачиваться обязательные платежи. В тех случаях, когда время работы невозможно определить сроком действия договора, то продолжительность работы высчитывают исходя из периода уплаты обязательных платежей.

Производятся ли отчисления в Пенсионный фонд?

Каждый работодатель, который работает со своими сотрудниками посредством гражданско-правового соглашения, передает индивидуальные сведения в ПФ. А, следовательно, делает отчисления в ПФ. По требованиям первого пункта статьи двести тридцать шесть НК налог насчитывают на все выплаты работнику в размере двадцати шести процентов.

Согласно закону 212 ФЗ, наниматель, осуществляющий выплаты физлицам, должен делать отчисления в ПФР с:

- выплат и вознаграждений физлицам по соглашениям гражданско-правового характера, например, соглашения подряда, оказания услуг, агентские соглашения и так далее;

- выплат по соглашениям авторского заказа;

- выплат по соглашениям на произведения науки, литературы, искусства.

Стаж по гражданско-правовому договору: начисляются ли взносы в ФСС?

Во время трудовой деятельности по гражданско-правовому соглашению взносы в ФСС не начисляются. А это значит, что время работы не входит в стаж для начисления больничного.

С взносами в ФСС от несчастного случая ситуация немного другая, так как они могут вноситься, а могут не вноситься. В каждом конкретном случае это зависит от того, прописан ли данный пункт в договоре. Если в договоре указана уплата взносов ФСС, то работник может рассчитывать и на больничный, и на возмещение по травмам или профзаболеваниям.

Все вышеуказанное полностью подтверждается приказом Минздравсоцразвития РФ от шестого февраля 2007-го года N 91(редакция от одиннадцатого сентября 2009-го года) «Об утверждении Правил подсчета стажа для пособий по нетрудоспособности, по беременности и родам».

Договор ГПХ в СЗВ-СТАЖ

Актуально на: 19 марта 2018 г.

О форме СЗВ-СТАЖ за 2017 год и порядке ее заполнения мы рассказывали в нашей консультации, а также приводили образец формы.

А как заполнить СЗВ-СТАЖ по договору ГПХ?

Включаются ли в СЗВ-СТАЖ договоры ГПХ?

Как указано в Порядке заполнения, форма СЗВ-СТАЖ заполняется и представляется на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключены гражданско-правовые договоры, предметом которых является, в частности, выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). Сказанное означает, что в СЗВ-СТАЖ и трудовой договор, и ГПХ-договор показать нужно.

Отражение в СЗВ-СТАЖ договора ГПХ

Один из основных вопросов при заполнении СЗВ-СТАЖ по ГПД – какие сроки договора ГПХ в СЗВ-СТАЖ показывать?

Период работы (графы 6-7) в отношении договоров ГПХ указываются в форме СЗВ-СТАЖ так:

- начало работ – это дата, указанная в договоре. Если такой даты нет, нужно указать дату подписания ГПД;

- окончание работ – дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ указана позднее. Если на конец года (скажем, 2018-го) работы по ГПД не завершены, нужно указать «31.12.2018».

В графе 11 «Исчисление страхового стажа, дополнительные сведения» нужно указать по конкретному договору:

- «ДОГОВОР», если оплата по договору произведена в отчетном периоде;

- «НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплата по договору не произведена.

При этом код «НЕОПЛДОГ» указывается в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам (к примеру, по договорам авторского заказа, договорам об отчуждении исключительных прав на произведения науки, литературы, искусства).

Нужно ли отражать в СЗВ-СТАЖ несколько договоров ГПХ

Если страхователь в отчетном периоде заключил несколько договоров ГПХ с одним и тем же физлицом, в форме СЗВ-СТАЖ могут быть несколько строк. Такое возможно, к примеру, когда периоды начала работы или ее окончания по разным договорам различны или разный код должен быть отражен в графе 11.

К примеру, период работы по одному ГПД с 10.03.2018 по 31.07.2018, а по второму — с 17.08.2018 по 27.09.2018. Эти договоры нужно будет показать в СЗВ-СТАЖ по разным строкам. Если с 10.03.2018 по 31.07.2018 исполнялось одновременно два договора, один из которых был оплачен, а второй нет, такие договоры также нужно будет также показать по разным строкам, ведь код в графе 11 по ним будет различный.

Не имеет значения при этом, что периоды работы в СЗВ-СТАЖ будут пересекаться.

А вот если, к примеру, наряду с договором с 10.03.2018 по 31.07.2018 исполнялся договор с 10.05.2018 по 11.08.2018 и оба договоры были оплачены, в СЗВ-СТАЖ можно будет показать период работы по таким договорам одной строкой: с 10.03.2018 по 11.08.2018 с кодом «ДОГОВОР» в графе 11. Ведь к искажению сведений о стаже лица такой порядок отражения не приведет.

Если работник трудится по трудовому договору и договору ГПХ одновременно, такие периоды работы в СЗВ-СТАЖ также нужно показать раздельно. При этом работа по ГПД должна идти до указания работы по трудовому договору. А уже в рамках блока договоров ГПХ нужно указывать первым тот ГПД, работа по которому началась раньше.

СЗВ-СТАЖ 2018: договор ГПХ (пример заполнения)

Покажем на примере фрагмент заполнения СЗВ-СТАЖ по договору ГПХ (на выполнение работ), когда работник одновременно трудится по трудовому договору и ГПД.

Форму СЗВ-СТАЖ (пример заполнения) с договором ГПХ и трудовым договором скачать можно по ссылке.

>Как правильно отразить договора гпх в отчете сзвм

Как правильно отразить договора гпх в отчете сзвм

- Имеют с фирмой действующие ГПД.

- На них начисляются страховые взносы с получаемого в компании вознаграждения.

При этом в отчете должны быть упомянуты лица, которые в отчетном периоде:

- Имели действующий договор в течение всего срока.

- Расторгли договор (или его действие закончилось) в первый или последующие дни месяца.

- Заключили договор в течение месяца, включая и последний его день.

Как отразить Для правильного отображения в отчете СЗВ-М сведений о сотрудниках, надо отталкиваться от требований следующих документов:

- Закона №27 о персонифицированных отчетах.

- Правил заполнения формы СЗВ-М.

- Писем-разъяснений ПФ № ЛЧ-08-19/10581 и № ЛЧ-08-26/9856.

Которые регламентируют порядок заполнения раздела 4 формы, и определяют круг лиц, вносимых в этот раздел.

Договор гпх в сзв-стаж

Одновременно по тем же работникам подается СЗВ-М с кодом ДОП с указанием верной информации. Порядок начисления штрафа аналогичен порядку, описанному в п.

2.

Внимание Сведения по ним вносятся в отчет только в тех месяцах, в которых договор подряда действовал хотя бы один день. Невнесение сведений по работникам-подрядчикам в СЗВ-М влечет взыскание штрафа со стороны ПФР.

Сзв-м для исполнителей, работающих по договорам подряда и гпх

Страхователи должны отчитываться в ПФР Чиновники напомнили, что каждая организация или предприниматель,зарегистрированные в Пенсионном фонде в качестве страхователя по обязательному пенсионному страхованию, обязаны представлять отчеты по персонифицированному учету застрахованных лиц. С 10 мая 2016 года такая обязанность стала ежемесячной, поскольку была введена новая отчетная форма СЗВ-М.

Важно В такие отчеты, в силу требований Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» включаются данные в отношении всех застрахованных лиц, которые работают в организации по трудовому или гражданско-правовому договору. Кроме того, в отчет следует включать данные о руководителях организаций, которые являются участниками (учредителями), членами организаций или собственниками их имущества.

Пфр разъяснил страхователям, как отчитываться по договорам гпх

Все работодатели, зарегистрированные в Пенсионном фонде России, как страхователи физических лиц, обязаны отчитываться по персонифицированному учету. В такие отчеты следует включать не только штатных работников организации, но и всех физических лиц, с которыми были заключены договоры гражданско-правового характера.

Пенсионный фонд России в письме от 13.07.2016 N ЛЧ-08-26/9856 «О направлении разъяснений по представлению ежемесячной отчетности» рассказал работодателям, как они должны отчитываться за граждан, работающих по договорам гражданско-правового характера.

В частности, как отражаются такие застрахованные лица в ежемесячном отчете СЗВ-М.

Сдается ли отчет сзв-м по договорам гпх?

Не внесены сведения о подрядчиках-физлицах в СЗВ-М: последствия нарушений и способы их исправления Что делать, если заказчик забыл внести в СЗВ-М сведения о подрядчиках-физлицах или внес их не в том периоде? Рассмотрим последствия таких нарушений и последовательность действий по их устранению на примере часто встречающихся ситуаций:

- Отчет СЗВ-М не сдан, так как заказчик не знал (забыл) об обязанности отчитываться о работниках, работающих по договору подряда, а штатные сотрудники отсутствуют.

При выявлении нарушения (в самостоятельном порядке или подразделением ПФР) нужно сдать СЗВ-М с указанием сведений о застрахованных лицах с типом формы ИСХД. При этом на работодателя будет наложен штраф — 500 руб.

за каждого застрахованного работника-подрядчика, по которому не сдана СЗВ-М (абз. 4 ст. 17 закона от 01.04.1996 № 27-ФЗ).

В «1С:8» информация о подрядчиках-физлицах вносится в отдельно формируемую группу «Подрядчики» справочника «Сотрудники» и в карточке сотрудника не заполняется ссылка «Оформить прием на работу».

Для отражения начислений (оплат) в пользу подрядчиков-физлиц в справочнике «Начисления» создается дополнительный тип начислений «Выплаты по договорам подряда».

В «1С:ЗиК» выделить подрядчиков-физлиц проще: при внесении сведений о новом сотруднике ставится флажок в пункте «Работник по договору гражданско-правового характера» и далее заполняются личные данные подрядчика и сведения о договоре с ним.

- Личные данные сотрудников — СНИЛС. При отсутствии у сотрудника СНИЛС сведения по нему в СЗВ-М не попадут.

По остальным застрахованным работникам организации (ИП) сведения в рассматриваемом отчете СЗВ-М не указываются, так как они относятся к персональной информации, разглашение которой может повлечь взыскание штрафа (ст. 3, 7, 24 закона «О персональных данных» от 27.07.2006 № 152-ФЗ).

Штрафов за невыдачу СЗВ-М работникам, работающим по договору подряда, пенсионным законодательством не предусмотрено. Но не исключается вероятность того, что работник, не получивший на руки СЗВ-М, может обратиться с жалобой в трудовую инспекцию (прокуратуру, суд).

Следствием станет внеочередная проверка организации (ИП) трудовой инспекцией или взыскание через суд морального ущерба в денежной форме в пользу работника, не получившего положенный ему отчет СЗВ-М.

Как правильно отразить договора гпх в отчете сзвм стаж

При большом количестве сотрудников наличие СНИЛС проверяется с помощью отчета «Список сотрудников».О том, как сдавать СЗВ-М, если СНИЛС у физлица отсутствует, читайте в материале «Если нет СНИЛС — как сдать отчет СЗВ-М (нюансы)?».

Порядок выдачи СЗВ-М работникам, работающим по договору подряда В день завершения договорных обязательств по договору подряда (последняя дата действия договора) заказчик обязан сформировать отчет СЗВ-М, передать его подрядчику-физлицу и получить от него письменное подтверждение о получении отчета (абз. 3 п. 4 ст. 11 закона № 27-ФЗ).

В разделе «Сведения о застрахованных лицах» отчета СЗВ-М, представляемого подрядчику-физлицу, вносится только его личная информация (Ф. И. О., СНИЛС, ИНН).

СЗВ-М и договор подряда: когда включать

Закон требует указывать в СЗВ-М физлиц, которые трудятся по договорам ГПХ. Но из общего правила есть исключения. Когда включать в СЗВ-М сотрудников по договорам подряда, читайте в статье.

Проверяйте СЗВ-М так, как это делают сотрудники ПФР: узнайте, как проверить отчет >>

В 2019 году надо заполнить СЗВ-М по гражданско-правовым договорам и трудовым. Этот отчет ежемесячно работодатели обязаны сдавать в фонд. Причем это касается, как ИП, так и организаций и их подразделений.

Когда включать договор подряда в СЗВ-М

Закон требует отражать в СЗВ-М договора ГПХ, вознаграждения по котором облагаются пенсионными взносами (подп. 2.2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ). Но все вознаграждения облагаются взносами.

Подробнее о том, каких сотрудников нужно включить в форму СЗВ-М, рассказали эксперты Системы Главбух.

Начислять взносы следует только с выплат по договорам ГПХ:

- на выполнение работ;

- оказание услуг;

- авторского заказа;

- передачи авторских прав;

- предоставления прав использования произведения.

Получается, если вознаграждение по ГПД взносами не облагается, то подавать СЗВ-М в Пенсионный фонд не надо. Например, если организация арендует у гражданина помещение или автомобиль. В остальных случаях, отчетность обязательна.

Подписывайтесь на наш канал в Яндекс.Дзен

Как отразить договор ГПХ в СЗВ-М

Включите исполнителей в СЗВ-М по гражданско-правовым договорам в тех месяцах, в которых фактически действовал договор ГПХ. Причем сведения о «физике» надо подать, даже если договор подписали всего на один день.

Пример:

Компания заключила 1 августа 2019 года договор подряда с физлицом. Договор действует включительно до момента полного завершения расчетов. Акт приемки работ стороны подписали 9 октября 2019 года.

11 октября исполнитель получил вознаграждение. Когда включать в отчет СЗВ-М договор ГПХ. Договор действует в августе, сентябре и октябре.

Поэтому показать подрядчика в форме СЗВ-М надо за каждый из этих месяцев.

Как отразить в 1С данные о подрядных работниках

Если компания внесла в базу данные верно, то они должны попасть в СЗВ-М автоматически. Но если сведения не попали в отчетность, то в 1С проверьте следующие разделы.

О том, как составить форму СЗВ-М в учетной программе и сдать отчет, рассказали эксперты Системы Главбух.

Справочник «Сотрудники». Подрядные работники, за которых компания платит НДФЛ и взносы, должны быть в этом разделе. Если они попали в справочник «Контрагенты», то в отчете их не будет. В 1С:8 сведения по таким «физикам» включите в группу «Подрядчики» справочника «Сотрудники» и в карточке работника не заполняйте ссылку «Оформить прием на работу».

Чтобы показать выплаты в справочнике «Начисления» создайте тип «Выплаты по договорам подряда». А вот в 1С:ЗиК необходимо проставьте флажок «Работники по договору гражданско-правового характера» и затем внесите его личные персональные данные и реквизиты контракта.

Личные данные – СНИЛС. Если вы не отразили страховой номер подрядчика, то данные по нему в СЗВ-М не попадут. Чтобы проверить, есть ли по этому «физику» СНИЛС в программе, воспользуйтесь отчетом «Список сотрудников».

Что будет, если не отразили договор ГПХ в СЗВ-М

Компания рискует, если не включила в СЗВ-М сотрудников, которые трудятся по гражданско-правовым договорам. Чтобы разобраться, когда компания может избежать ответственности и как исправить отчетность, смотрите таблицу.

Какие штрафы, если заполнить СЗВ-М неправильно или сдать позже срока, рассказали эксперты Системы Главбух.

| Не сдала СЗВ-М на директора, иных сотрудников в штате нет | На организацию – 500 рублей за каждого не отраженного в отчете «физика», либо подача недостоверных данных по нему (часть 3 статьи 17 Закона от 01.04.1996 № 27-ФЗ)На директора – 500 рублей за отчет с неверными данными (статья 15.33.2 КоАП РФ). | Подайте форму ИСХД |

| СЗВ-М сдала вовремя, но не отразила подрядчиков | Отразите только забытых работников, форма ДОП | |

| СЗВ-М сдала, но отразила подрядчиков не в том периоде | За ошибочные периоды подайте СЗВ-М с кодом ОТМН, а в верном периоде – ДОП | |

| СЗВ-М подала в срок, но допустила ошибки: ИНН, СНИЛС, иные личные реквизиты | Подайте СЗВ-М с кодом ОТМН, а затем за этот же период форму ДОП по работникам, у которых выявили ошибки |

Дорогой коллега, сегодня годовая подписка за 14 990 р.! Узнать больше

На все ваши вопросы с радостью ответят по телефону 8 (800) 505-87-17.

Договор гпх надо отражать в сзв

Внедрение данного отчета стало необходимым в связи с отказом в прошлом году от индексирования пенсионных накоплений трудоустроенным пенсионерам. Правила, установленные Стандартом, должны применять стороны договоров аренды Подробнее о формировании сведений по форме СЗВ-СТАЖ см.

Что все таки нужно отражать в этом отчете? Договора ГПХ — для выполнения разовых работ и оказания услуг. В форме СЗВ-М нужно отразить сведения абсолютно обо всех сотрудниках, которые хотя бы один день из отчетного периода числились в штате компании (ИП). То есть, проще говоря, это договор по предоставлению компании определенного объема услуг.

В СЗВ-М есть эти сотрудники, они там и должны быть, а вот в строке 010 их не должно быть согласно порядку заполнения.

Раскрытие структуры цены договора осуществляется путем формирования информации по укрупненным кодам перечня направлений расходования целевых средств (в части плановых показателей) и на основании фактических кассовых выплат (в части фактических показателей).

По гражданам, работающим по гражданско-правовым договорам, отчетность СЗВ-М представляется при условии Поэтому, делает вывод ПФР, если расходы на питание выплачиваются в сумме, превышающей размеры суточных, отчетность СЗВ-М надо сдавать.

Он состоит в трудовых отношениях с организацией независимо от того, есть ли с ним письменный трудовой договор и получает ли он зарплату.

Сведения необходимо представлять о всех работниках, в том числе заключивших договоры гражданско-правового характера, на вознаграждения по которым начисляются страховые взносы.

Новости и аналитика Правовые консультации Малый бизнес ИП без работников заключает договор гражданско-правового характера с физическим лицом на оказание юридических услуг. Вопрос по заполнению СЗВ — СТАЖ в 1С БП связанный с работниками ГПХ не в штате. Каждая компания и индивидуальный предприниматель должны помнить, что в ежемесячные отчеты СЗВ-М надо включать не только своих работников, но и физических лиц по договорам ГПХ.

Исполнитель услуг является гражданином РФ и налоговым резидентом РФ. Форма должна заполняться вами по всем работникам, в ней фиксируется ФИО сотрудника, номер СНИЛС и ИНН.

◆ Как сдать отчетность в◆ Гпд в отчете по страховым взносам◆ Новости МФЦ г. Осинники◆ Договор ГПХ: СЗВ-М◆ Сзв м для договоров гпх◆ Инструкция по заполнению СЗВ-М.

СЗВ-М – это упрощенная форма отчетности по персонифицированному учету в Пенсионном фонде.

Получается, что договорники ГПХ, у которых с организацией нет трудового договора, не являются застрахованными лицами по ОСС, и действительно, если дословно читать правила, то можно…

гражданско-правовые договоры, на вознаграждения по которым начисляются страховые взносы. СЗВ-М договор подряда предусматривает заполнять по правилам, установленным для формирования СЗВ-М по трудовому договору, но с учетом ряда особенностей.

В письме от 13 июля 2016 г. № ЛЧ-08-26/9856 ПФ напомнил о ежемесячной сдаче отчета по форме СЗВ-М. Работа по гражданско-правовому договору подлежит оплате. В каком месяце отражать в СЗВ-М сведения по подрядчикам-физлицам.

Трудовая деятельность с заключением договора подряда должна быть отражена в регистре пенсионного учета СЗВ-СТАЖ при Работа по договору подряда входит в трудовой стаж, если по ней начисляются страховые взносы.

В СЗВ-СТАЖ нужно отражать реальный срок действия договора, в противном случае – это ошибка, за которую предусмотрен штраф 500 рублей. Нужно ли подавать форму СЗВ-М некоммерческим организациям.

Но довольно часто бывает И только после выполнения и приемки работ исполнитель получит оплату. Вам надо было заключить договор ГПХ с тренером.

Таким образом, для отражения в отчетности СЗВ-М за соответствующий месяц данных о конкретном лице важен факт заключения с ним договора в таком месяце. Организация заключила договор подряда с гражданином, который не имеет страхового Как отразить его в форме ПУ-3?

Нестандартные случаи сдачи СЗВ-М | Налоги и Право

Все, что нужно знать о заполнении СЗВ-М, мы расскажем в этой статье.

При заключении договора гражданско-правового характера любая организация должна понимать, что она Сдается ли СЗВ-М по договорам ГПХ? Как и в каких случаях отражается договор ГПД в отчетах ПФ.

Первый, прямо из карточки сотрудника по кнопке Оформить документы Гражданско-правовой договор считается заключенным с момента подписания. Этот отчет ежемесячно работодатели обязаны сдавать Когда включать договор подряда в СЗВ-М. В соответствии с постановлением Правления ПФ РФ от 06.12.

2018 N 507п ПФР принимает файлы СЗВ-СТАЖ в новом формате. Должен ли я сообщать в ОПО что работаю, в связи с чем должны приостановить надбавку.

Как отражать в СЗВ-М работников по договору подряда

Если нужно ставить 2 нет, то где это можно сделать? Как правильно отразить договора гпх в отчете сзвм. И отражать этот период в СЗВ-СТАЖ необходимо…

вознаграждение по договору гражданско-правового характера им выплачено не было То есть, чтобы понять, включать или не включать конкретное застрахованное лицо в СЗВ-М Заполнение расчета по страховым взносам, если с сотрудником заключен договор гпх.

вознаграждение по договору гражданско-правового характера им выплачено не было СЗВ-М для исполнителей, работающих по договорам подряда и ГПХ. ИП без сотрудников отчетность в Пенсионный фонд не сдает. Сведения на директора – единственного учредителя в отчете СЗВ-СТАЖ сдавайте. СЗВ-М для исполнителей, работающих по договорам подряда и ГПХ.

Кто знает, как реализовано в Бухгалтерии 3.0 заполнение СЗВ-СТАЖ по договорам ГПХ.

В трудовом договоре должны быть отражены следующие условия А при оформлении гражданско-правового договора количество обязательств работодателя перед лицом, с которым заключен такой договор, существенно меньше, следовательно, и работник обходится гораздо “дешевле”.

Один пакет содержит один файл и подается одновременно с формой ОДВ-1. И в этой публикации мы рассмотрим откуда именно берется информация в 1С 8.3 ЗУП 3.1 для заполнения СЗВ-Стаж, чтобы при необходимости можно было быстро и без труда подправить исходные сведения и автоматически заполнить отчет.

Теперь нам надо зарегистрировать договор ГПХ в программе. Какой порядок предоставления отчета о проделанной работе? Оказывает услуги или выполняет работы по гражданско-правовому договору. Работодатель оплачивает все, сделанное гражданами в рамках ГПХ, в те сроки, которые оговаривались заранее в договоре.

Договор гражданско-правового характера (ГПХ) подходит, когда необходимо реализовать какой-то масштабный, но вместе с тем разовый проект. Нужно ли отражать лиц, работающих по договорам ГПХ, в форме СЗВ-СТАЖ “Сведения о страховом стаже застрахованных лиц”?

Гражданско-правовой договор это соглашение, направленное на исполнение работ определенного вида либо В форму СЗВ-М вносятся сведения только о тех физлицах, по Как отражать договора в 6-НДФЛ.

НДФЛ с выплат взять вручную 2.Взносы ПФР и ФОМС (если нужно, и ФСС НС) исчислить вручную. Сведения в СЗВ-М надо включать и при отсутствии выплат работнику в отчетном периоде.

Ее сдают страхователи заключающие с физическими лицами гражданско-правовые договоры на выполнение работ оказание услуг договоры авторского заказа издательские лицензионные и другие договоры. Договор ГПХ: налоги, взносы и прочие нюансы.

Но в каком же отчетном месяце мы включаем его в форму СЗВ-М? В договоре подряда должны быть указаны начальный и конечный срок выполнения работы (Ст. 708 Гражданского кодекса РФ).

Кого включить в СЗВ-М в 2017 году: договорники

Договоры ГПХ с физическими лицами

01 января 2019 Пригодится для: Предприниматели

Если вместо трудового договора подписали гражданско-правовой, Гоструда решит, что вы уходите от налогов и оштрафует по-крупному.

Часто предпринимателю нужен специалист на три-четыре месяца для выполнения определённых работ. Заключать трудовой договор на короткий срок нет смысла, а работать без оформления документов — рискованно. В таком случае лучше заключить гражданско-правовой договор.

В договоре ГПХ важно правильно прописать условия сотрудничества, моменты, связанные со сроками выполнения работ и оплатой, чтобы при проверке договор не сочли трудовым и не оштрафовали вас как злостного нарушителя трудового законодательства.

Кого можно нанимать по ГПД

Для выполнения работ заключайте договор подряда. Это отличный вариант, если вам, к примеру, нужно изготовить мебель для кафе. По договору подряда исполнитель в согласованный срок передаёт вам материальные результаты труда: стул, покрашенные стены.

А если нужна услуга, например, по установке оборудования, перевозке груза или маркетинговая — договор о предоставлении услуг (ст.ст. 837, 901 ГКУ). В этом случае вы оплачиваете не материальный результат, а услугу.

Обязательные условия договора ГПХ

Договоры гражданско-правового характера заключают только письменно, устный вариант не годится.

Регламентируется ГПД гражданским законодательством, поэтому важно, чтобы в тексте не было пунктов, хотя бы отдалённо указывающих на трудовые отношения.

В условиях договора обязательно пропишите, что ожидаете получить в результате и в каком виде, когда и сколько заплатите за работу. Без этих данных договор признают недействительным.

В документе обязательно нужно прописать такие моменты.

Сроки в договоре ГПХ. Прописывать сроки выполнения работ и оказания услуг нужно с датами, чтобы избежать неопределённости. Если работы выполняются в несколько этапов, пропишите сроки для каждого. Когда конкретных дат нет, исполнитель может задержать выполнение работ.

Для предпринимателя рискованно заключать ГПД с одним и тем же исполнителем на длительный срок или больше трёх раз за год. При проверке такой договор могут переквалифицировать в трудовой и оштрафовать вас по полной.

Предмет договора. В договоре нужно перечислить работы/услуги, которые выполнит исполнитель. Никаких размытых формулировок: если речь о предоставлении услуг, пишите конкретно, какие это услуги. Например, не «предоставление юридических услуг», а «составление и сопровождение договора купли-продажи».

Условия работы. Если для выполнения работ исполнитель должен находиться у вас в офисе или на производстве, в договоре обязательно прописывайте это. Например, так: «Обеспечить доступ Петренко В. Т. на территорию заказчика для выполнения работ». Если исполнитель будет работать с конфиденциальной информацией, использовать ваше оборудование — тоже обязательно прописывайте это.

Большой риск для предпринимателя, если подписали с исполнителем ГПД, а он выполняет функции наёмного работника (продавец в магазине, менеджер, который принимает заказы).

Режим работы. В случае проверки чиновники быстро раскусят, что ваш ГПД ненастоящий, если исполнитель трудится у вас по чётко установленному графику с 09:00 до 18:00 с понедельника по пятницу и подчиняется внутреннему распорядку.

В отличие от наёмного работника, исполнителю не прописывают график работы.

Не записывайте его в табель учёта рабочего времени или журнал посещений.

Оплата. По договору ГПХ вы не выплачиваете зарплату и не обязаны предоставлять исполнителю отпуск. И такие формулировки, как «оплата труда» вместо «стоимости услуг/работ», не должны фигурировать.

По трудовому договору надо платить зарплату не меньше минималки, для договора ГПХ такого ограничения нет.

Сроки выплаты вознаграждения. Выплата денег два раза в месяц, в сроки выплаты аванса и зарплаты, насторожит проверяющих. Лучше прописывать, когда планируете выплачивать вознаграждение, например, так: «Оплата услуг исполнителя производится в течение 10 дней после подписания акта предоставления услуг».

Не предусматривайте в договоре ежемесячных выплат. А если договорились, что выплатите исполнителю аванс, пропишите это в договоре.

По результатам сотрудничества оформляют акт выполненных работ / оказанных услуг, оплату исполнитель получает на его основании.

Как решать конфликты. Обязательно пропишите алгоритм действий на случай, если окажетесь недовольны результатами выполненной работы. Количество дней, за которое исполнитель мирно должен исправить недочёты, а также возможность досудебного урегулирования спора.

Важный нюанс: если подписываете ГПД с физическим лицом и выплачиваете ему деньги, вы становитесь его налоговым агентом и обязаны платить за исполнителя налоги и сборы, а ещё подавать отчётность.

Налогообложение выплат по ГПД

Выплаты по гражданско-правовым договорам облагаются НДФЛ, военным сбором и ЕСВ.

НДФЛ в размере 18% от суммы выплаты удерживается одновременно с выплатой денег исполнителю (пп. 168.1.1 НКУ). Если подписали акт выполненных работ, но оплаты по нему нет, налог уплачивается в течение 30 календарных дней, следующих за последним календарным днём отчётного месяца (пп. 49.18.1, п. 57.1, пп. 168.1.5 НКУ).

Военный сбор. Размер — 1,5% от суммы вознаграждения, уплачивается в те же сроки, что и НДФЛ.

ЕСВ. Одновременно с выплатой денег исполнителю уплачивается и соцвзнос, размер — 22% от суммы выплаты. Бывает, что акт выполненных работ / предоставленных услуг подписан, но денег заплатить контрагенту нет, в таком случае взнос вы платите включительно до 19-го числа после месяца подписания документов, оплату по договору в сроки, которые согласуете с контрагентом.

Если срок выполнения работ дольше календарного месяца, сумму вознаграждения по договору делите на количество месяцев и получаете сумму ЕСВ, которую надо заплатить за каждый месяц (ч. 2 ст. 7 Закона № 2464).

Например, если срок выполнения работ — 3 месяца, а оплата — 9000 грн, то доход за каждый месяц — 3000 грн (9000 грн : 3), то ЕСВ — 660 грн за каждый месяц (3000 грн × 22%).

Какую отчётность подавать по ГПД

По удержанным и уплаченным налогам и сборам надо отчитаться в налоговую в отчётах по формам 1ДФ и Д4.

В расчёте 1ДФ вы показываете удержание НДФЛ и военного сбора. Подаёте его в течение 40 дней после окончания квартала, в котором были выплаты исполнителю.

В разделе I указываете сумму, которую заплатили физлицу за выполненные работы (оказанные услуги), с признаком дохода «102».

В 1ДФ отражают также выплаты контрагентам-предпринимателям, но налоги с них не уплачивают. Начисленный и выплаченный ФЛП доход отражаем с признаком дохода «157».

Отчёт по ЕСВ по форме Д4 подаётся раз в месяц до 20-го числа месяца, который следует за месяцем выплат. Заполнять в нём надо таблицы 1, 5 и 6.

Таблицу 5 заполняете, если в месяце, за который подаёте отчёт, заключили или расторгли гражданско-правовой договор с физлицом.

Таблицу 6 заполняют для того, чтобы передать в налоговую информацию про сумму дохода и ЕСВ, который надо уплатить за каждое физлицо.

Не надо показывать в Д4 выплаты контрагентам-предпринимателям, с которыми у вас заключены договоры ГПХ в соответствии с зарегистрированными кодами КВЭД.

Больничные по договору ГПХ

Физлица, которые работают по договорам ГПХ, имеют право получать больничные и декретные выплаты от государства (норма действует с 11.10.2017 г., ч. 1 ст. 30 Закона № 1105).

Поэтому, если исполнитель принёс больничный листок, вам надо заполнить и подать в Фонд соцстрахования заявление-расчёт (по форме, приведённой в приложении 1 к Порядку № 12), получить для него больничные и выплатить в течение 10 дней после получения.

Штрафы

«Трудовые» штрафы.

Если к вам придут с проверкой и инспекторы из Гоструда докажут, что исполнитель выполняет обязанности наёмного работника, а трудовой договор с ним не заключён, вас оштрафуют на 125190 грн30 минимальных зарплат по одному договору. Ещё будет админштраф — от 8500 до 17000 грн. Такому «работнику» придётся выплатить зарплату не меньше минималки, уплатить с неё налоги за весь период его работы по договору ГПХ.

Расходы на одного работника, оформленного по договору ГПХ, а не трудовому, могут составить: 142190 штрафа (125190 + 17000) + выплата зарплаты + уплата налогов.

Список штрафов внушительный.

Контролёры могут начислить штраф за несоблюдение минимальных гарантий оплаты труда — 41730 грн10 минимальных зарплат в 2019 году.. Если исполнитель выполнял обязанности как наёмный работник, но за разовое вознаграждение по ГПД, и не получал зарплату, аванс, доплату за переработку.

За несоблюдение сроков выплаты зарплаты или неполную выплату — 12519 грнТри минимальных зарплаты..

За непредоставление оплачиваемого отпуска — 4173 грнОдна минимальная зарплата в 2019 году..

Не подавали или подали не вовремя форму 1ДФ — будет штраф 510 гривен. На эту же сумму оштрафуют, если подали расчёт с неправильными суммами, датами, признаками дохода, ошибками, из-за которых уменьшилась или увеличилась сумма НДФЛ. Если нарушение повторится в течение года, оштрафуют уже на 1020 гривен ( п. 119.2 НКУ).

На 170 грн оштрафуют за каждую неподачу Д4. Например, если ГПД заключили на 3 месяца и ни разу не подали отчёт, то набежит штраф 510 грн, при повторном нарушении на протяжении года — штраф 1020 гривен.

Не платили НДФЛ и военный сбор. Если это нарушение выявят налоговики, вас оштрафуют на 25% суммы, которую вы недоплатили или не уплатили вовсе. Если в последующие три года нарушение повторится, штраф возрастёт до 50% суммы недоплаты, а все последующие разы — 75% суммы НДФЛ (п. 127.1 НКУ).

Ещё придётся уплатить пеню, начисляется она из расчёта 120% годовых учётной ставки НБУ по истечении 90 дней со дня выплаты исполнителю денег по договору. В случае невыплаты денег — предельная дата уплаты НДФЛ и ВС (пп. 168.1.2 НКУ).

Админсанкции за неуплату НДФЛ, военного сбора и неподачу 1ДФ (ст. 1634 КоАП):— предупреждение или штраф от 34 до 51 грн;

— от 51 до 85 грн — за повторное подобное нарушение в течение года.

Чаще всего подобное происходит по одной из трех основных причин:

- Сотрудник оформлен по гражданско-правовому договору оказания услуг.

- Место работы по трудовому договору не является для работника основным.

- Работодателем является физическое лицо.

- Военнослужащий исполняет свои обязанности по контракту.

Книжка является документом, свидетельствующим о наличии у работника стажа, различного опыта работы, поощрений. Поэтому можно с уверенностью говорить о том, что ее оформление полностью отвечает его интересам.

Обязанность по ее ведению и заполнению возложена на работодателя законодательством, за исключением случаев, перечисленных нами выше.

Рассмотрим каждый из них по отдельности и определим, какие последствия могут возникнуть в том или ином случае.

Гражданско-правовой договор

Работа без трудовой книжки осуществляется во всех случаях, если между лицом, оказывающим какие-либо услуги, и заказчиком этих услуг возникают гражданско-правовые отношения. Договор между работодателем и работником и договор ГПХ (гражданско-правового характера) существенно отличаются друг от друга по количеству возникающих обязанностей и обязанностей, а также юридических последствий для каждой из сторон.

Оформление по трудовому договору обеспечивает сотрудника множеством полезных прав, в том числе на ежегодный оплачиваемый отпуск, оплату больничного листа, страхование от несчастных случаев. Деятельность работника осуществляется на регулярной основе, в режиме рабочего времени.

Возникновение, изменение или прекращение отношений работника и работодателя — более сложные процедуры, которые очень часто влекут возникновение дополнительных последствий. Допустим, уволенный по сокращению штата сотрудник имеет право на дальнейшее получение денежных компенсаций в течение определенного законом периода времени

Гражданско-правовой договор влечет появление гораздо меньшего количества взаимных прав и обязанностей. В некоторых случаях они предусмотрены законом, в некоторых нет.

Суть договора состоит в том, что работник выполняет порученную ему работу не в режиме обязательной регулярной работы, согласно графику организации. Определяющим признаком в данном случае является достижение конечного результата в определенный договором срок, а не выполнение обязанностей в течение рабочего дня. На этом его основные обязанности заканчиваются.

Обязанности заказчика в основном заключаются в своевременной оплате оказанных услуг. Никаких дополнительных прав и компенсаций другой стороне он предоставлять не обязан. Также он не должен отмечать какую-либо информацию в трудовой книжке — в данном случае в ее оформлении нет необходимости.

Плюсы и минусы работы по трудовому или гражданско — правовому договору очевидны. В первом случае работник получает больше прав и обязанностей, а во втором случае у него сохраняется гораздо больше свободы, но отсутствуют дополнительные компенсации. Какой договор или соглашение выгоднее заключить, стороны иногда решают вместе. Это решение полностью зависит от особенностей работы, перечисленных выше, и применяемых к тем или иным отношениям.

Работа по совместительству

Итак, мы выяснили, что по общему правилу, книжка должна оформляться работодателем, которой своевременно вносит в нее необходимую информацию.

Однако на практике часто возникает ситуация, при которой сотрудник осуществляет деятельность по нескольким договорам в разных местах. Как же быть, заводить несколько книжек?

На самом деле в этом нет необходимости. Работник выбирает одно из мест основным, в нем и хранится книжка, в которой отмечается необходимая информация. Работа по трудовому договору без трудовой книжки во всех остальных местах называется работой по совместительству. Эти случаи полностью соответствует закону.

Работа у физического лица

Устроиться на работу без трудовой книжки придется всем, кто заключил трудовой договор с физическим лицом — работодателем, не являющимся ИП.

По закону, лицо не имеет права вносить какие — либо записи в трудовую книжку, однако исполняет все необходимые обязанности работодателя: совершает отчисления, платит налоги, выплачивает заработную плату не реже 2 раз в месяц.

Служба в армии

Служба в армии на профессиональной основе осуществляется в соответствии с особым документом — контрактом. В этом случае, при поступлении на службу или после ее окончания книжка не оформляется.

Сделать запись о службе в армии можно будет в организации, работу в которой гражданин продолжит после службы.

Необходимо предоставить военный билет ответственному секретарю или делопроизводителю — сотрудник изучит сведения из военного билета, внесет необходимые записи и подтвердит их достоверность.

Последствия неисполнения обязанности по ведению трудовой книжки

Что если работодатель не заводит трудовую книжку для работника? Прием на основное место работы нового сотрудника без надлежащего оформления — серьезное нарушение закона.

При этом контроль наличия трудовой книжки — в интересах самого работодателя. Проверка прокуратуры или трудовой инспекции, которая выявит отсутствие данного документа, может привести к наложению серьезных штрафных санкций.

Даже при отказе сотрудника предоставить книжку, за работодателем сохраняется обязанность завести ее самостоятельно. На свои средства он обязан приобрести новый бланк и заполнить его в соответствии с требованиями закона.

Если же работник работает по совместительству, то у работодателя обязательно должна быть в наличии заверенная копия документа с основного места работы сотрудника.

Можно ли подтвердить свой стаж без наличия трудовой книжки?

Допустим, работодатель заключил контракт с работником, но не стал выполнять свои обязанности по ведению трудовой книжки. Затем произошла ликвидация организации, работник был уволен по сокращению штата. Привлечь к ответственности работодателя и получить необходимые сведения о трудовом стаже практически невозможно, ведь организация прекратила свое существование.

Можно ли получить подтверждение стажа иным образом?

Для этого необходимо обратиться с заявлением в территориальный отдел Пенсионного фонда России. Данный орган обладает информацией о перечислениях работодателем различных страховых вносов за работника. Указанные сведения могут служить подтверждением осуществления работником должностных обязанностей в определенный период времени.

Таким образом, мы выяснили, что в некоторых случаях возможно официальное трудоустройство без оформления трудовой книжки. Однако стоит помнить, что при этом должны быть соблюдены необходимые условия.

Дорогие читатели! Обязательно ознакомьтесь с юридической практикой решения вопроса:

Работа по договору без трудовой книжки: особенности трудовых отношений и важные нюансы

Почему работа по Договору ГПХ не идет в трудовой стаж? Ведь если я работаю не по трудовому договору, а по договору ГПХ, то работодатель все равно становится моим налоговым агентом, он платит за меня НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, Письмо Минфина от 26.05.2014 № 03-04-06/24982). С выплат по многим договорам ГПХ страховые взносы на ОПС и ОМС должны быть начислены в общем порядке (п.1 ст.420 НК РФ). Это договоры на оказание услуг (ст. 779 ГК РФ), выполнение работ, подряда (ст. 702 ГК РФ), авторского заказа (ст. 1288 ГК РФ) и др.

Значит, по сути, я через работодателя плачу ОПС, почему тогда мне не засчитывается время работы по Договору ГПХ в трудовой стаж, и почему эти ОПС не фиксируются на меня в Пенсионном фонде? Или работодатель должен зафиксировать факт моей трудовой деятельности по Договору ГПХ в ПФ-но просто этого не делает и вводит меня в заблуждение?

«Договор гражданско-правового характера более характерен для разовых сделок, при его заключении у работников меньше прав, им не предоставляется отпуск, не происходит накопления пенсии, не учитывается трудовой стаж. В этом документе его главным предметом является конечный результат услуги либо деятельности человека.»

«Гражданско-правовые отношения можно перевести в разряд трудовых, если обратиться в суд, возможность и условия для данного процесса закреплены в 19 статье Трудового Кодекса Российской Федерации. Установлено несколько определенных способов, как переквалифицировать ГПХ в более удобный для сотрудника трудовой договор»

Я год работаю по гпх. Сегодня получила выписку из ПФР, баллы начислены. Все страховые взносы, кроме несчастных случаев с моих начислений перечисляются. Да и в трудовую я так думаю тоже запись сделать можно. Вот с моего ИП мне в пенсионном не начислено ничего.

Чтобы ответить на Ваш вопрос: почему по договору ГПХ не идет трудовой стаж, — нужно разграничить трудовые и гражданские правоотношения.

Когда Вы заключаете трудовой договор, то Вы признаетесь работником, а Ваш наниматель — работодателем, вместе вы вступаете в отношения, регулируемые трудовым законодательством. Здесь все привычно и понятно. Идет трудовой стаж. Делается запись в трудовой книжке.

Когда Вы заключаете гражданско-правовой договор, то между Вами и тем, кого Вы ошибочно называете работодателем, возникают не трудовые, а гражданские правоотношения. В них вы НЕ являетесь работником, а равноправной стороной сделки, исполнителем, который за конкретное вознаграждение выполняет конкретно обозначенное задание. Вы не подчиняетесь внутреннему распорядку и правилам организации, к Вам не применимо понятие «графика», Вы можете оказать услугу лично, а можете привлечь для этого третье лицо (например, по договору возмездного оказания услуг), Ваш договор ГПХ заключен на конкретный срок, необходимый для выполнения заказа, у Вас нет зарплаты дважды в месяц, а есть вознаграждение за результат, нет отпускных и больничного и т.д. Нет трудовых отношений — нет трудового стажа, нет записи в трудовой книжке.

Бывает, что работодатель предлагают заключить договор ГПХ, который по сути — трудовой, а фактически называется и выглядит по-другому. Это незаконно и по заявлению работника (если есть трудовые отношения, прикрытые договором ГПХ, то исполнитель по нему фактически — работник) такой договор может быть переквалифицирован в трудовой со всеми вытекающими последствиями. Тогда работник получит все, что ему причитается в соответствии с трудовым законодательством, включая трудовой стаж.

Входит ли в трудовой стаж работа по договорам гпх

Работа по гражданско-правовому договору не входит в трудовой стаж. Согласно ч.1 ст. 7 ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ), объектом обложения страховыми взносами признаются выплаты, начисляемые плательщиками страховых взносов в пользу физических лиц, в том числе и в рамках гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг, кроме выплат нотариусам, ИП, адвокатам.

Согласно ч. 2 ст. 8 указанного Закона,Объектом обложения страховыми взносами для плательщиков страховых взносов, указанных в подпункте «в» пункта 1 части 1 статьи 5 настоящего Федерального закона, признаются выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц (за исключением вознаграждений, выплачиваемых лицам, указанным в пункте 2 части 1 статьи 5 настоящего Закона.

Согласно п.2 ч.3 ст. 9 указанного Закона, В базу для начисления страховых взносов не включаются в части страховых взносов, подлежащих уплате в Фонд социального страхования Российской Федерации любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, в том числе по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства.

Идет ли стаж при гражданско-правовом договоре

? В чем вообще разница и почему компания заключает договор такого характера? Будет ли оплачиваться пособие по временной нетрудоспособности? Либо пособие по уходу за ребенком до 3-х лет? единовременное пособие по уходу в дикретный отпуск?

При всем внешнем сходстве трудовой договор и договор гражданско-правового характера существенно отличаются как по отраслевой принадлежности, так и по социально-правовым последствиям. Институт трудового договора регулируется нормами трудового права, а институт гражданско-правового договора — нормами гражданского права. Социально-правовые последствия проявляются, в частности, в том, что только работа по трудовому договору включается в трудовой стаж, дающий право на получение пенсии по достижении определенного возраста или по выслуге лет; лишь работающие по трудовому договору имеют право на выплату заработной платы в установленные сроки, на оплачиваемый отпуск и другие социальные гарантии.

Заключение гражданско-правового договора, а не трудового для гражданина менее предпочтительно, особенно если он не имеет постоянного места работы. Лицо, выполняющее работу по гражданско-правовому договору, не имеет права на получение гарантий и компенсаций, предусмотренных трудовым законодательством, в том числе локальными нормативными правовыми актами. Работа у заказчика не засчитывается в стаж работы, не заносится в трудовую книжку.

Не будет ли прерывание трудового стажа, если человек работает несколько месяцев по договору ГПХ и не числится нигде официально (в трудовой книжке на эти месяцы будет пробел)

Понятие непрерывности трудового стажа осталось в советском законодательстве. По действующему пенсионному законодательству страховой стаж суммируется из периодов трудовой и иной деятельности, за которые в ПФР поступают обязательные страховые взносы, а также иных периодов, указанных в ст.12 ФЗ № 400-ФЗ «О страховых пенсиях». Если заказчик по договору ГПХ будет платить за Вас взносы в ПФР, то период выполнения работа (оказания услуг) будет зачтен в страховой стаж..

Да войдет если делали отчисления Об утверждении Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий 8. Периоды работы по договору гражданско-правового характера, предметом которого является выполнение работ или оказание услуг, подтверждаются указанным договором, оформленным в соответствии с гражданским законодательством, действовавшим на день возникновения соответствующих правоотношений, и документом работодателя об уплате обязательных платежей. При этом продолжительность периода работы, включаемого в страховой стаж, определяется согласно сроку действия договора, соответствующему периоду уплаты обязательных платежей. В случаях, когда срок действия договора не установлен, продолжительность указанного периода определяется исходя из периода уплаты обязательных платежей.

Если Вы не согласны с тем. что пенсионный фонд не засчитал Вам определенные периоды Вашей трудовой деятельности в страховой стаж, Вы имеете право обжаловать решение пенсионного фонда в суд в течении трех лет с даты вынесения решения. Рекомендую Вам обратиться к юристу, т.к. споры с пенсионным фондом относятся к сложной категории дел и вряд ли Вы сами сможете разобраться в большом объеме нормативно правовых актов.

Если работодатель в течение всего периода работы сотрудника по ГПД производил отчисления обязательных страховых взносов в фонд социальной защиты населения, то все время, отработанное сотрудником в организации, будет зачтено при подсчете стажа работы. Для этого надо было писать заявление работодателю на отчисление страховых взносов. При этом при расчете пенсии человеку все года, во время работы которых производились отчисления, зачтутся в стаж работы. подтверждением стажа является трудовая книжка, трудовой договор и другие документы, которые указывают на выполнение должностных обязанностей сотрудника. Соберите все экземпляры ГПД, обратитесь к работодателю за получением копий ГПД (если Ваши не сохранились), предоставьте финансовые документы, подтверждающие перечисление зарплаты за те или иные периоды, показания сослуживцев. Обратитесь с исковым заявлением в суд для подтверждения трудового стажа. На основании постановления суда вам смогут определить стаж и начислить трудовую пенсию.

Я отработала по Договору ГПХ. Будет ли такая работа входить в стаж для выходы на пенсию, т.е засчитывается ли этот период в трудовой стаж? И что для этого необходимо?

Период выполнения работы по Договору ГПХ., если порячик не забывал делать отчисления в ПФР, входит в общий стаж, дающий право на получение пенсии по старости.

Если за время работы за Вас платили пенсионные взносы, то этот период войдет в стаж, выяснить это Вы можете у стороны по данному договору или в пенсионном фонде. Из любой ситуации всегда можно найти выход. Удачи Вам и всего самого хорошего в Ваших делах.

Будет ли защитана в общий стаж работа по договору гпх если запись в трудовую книжку не записывается? И как сейчас насчитывается пенсия.

Только в страховой стаж для выплаты пенсии, при условии начисления и выплаты работодателем за Вас страховых взносов в Пенсионный фонд РФ в установленном порядке.

Какой стаж я должна поставить в ф 182 н, если работник с 2013 по 2014 работал по договору ГПХ, а с 01.01.2015 был штатной единицей? Спасибо.

Включается ли в северный стаж работа по договорам ГПХ? нужно ли в данном случае подтверждать полную занятость, если да, то как (какими документами)?

Сергей, По договору гражданско-правового характера обязательно начисляются взносы в ПФР и ОМС. Поэтому работа по такому договору включается в общий трудовой стаж. Постановление Правительства РФ от 24.07.2002 N 555 (ред. от 20.07.2011) «Об утверждении Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий» Сохраняйте все подлинники договоров.

п. 45 Правил ведения трудовых книжек, утвержденных постановлением Правительства РФ от 16. 04. 2003 № 225). Стаж считается по записи в трудовой.

По общему правилу по Закону «о трудовых пенсиях» включается только стаж по трудовой книжке. Если докажете,то можете подтвердить стаж по ГПХ только через суд, если были отчисления в ПФ. Процесс нелегкий. будьте готовы. к этому Полная или не полная занятость не важна,

Только в суде можно установить Вашу работу в РКС. Ст. 264 ГПК РФ указывает: «Суд рассматривает дела об установлении:. других имеющих юридическое значение фактов». Заявление об установлении факта, имеющего юридическое значение, подается в суд по месту жительства заявителя. В заявлении об установлении факта, имеющего юридическое значение, должно быть указано, для какой цели заявителю необходимо установить данный факт, а также должны быть приведены доказательства, подтверждающие невозможность получения заявителем надлежащих документов или невозможность восстановления утраченных документов. Решение суда по заявлению об установлении факта, имеющего юридическое значение, является документом, подтверждающим факт, имеющий юридическое значение. Госпошлина 200 руб.

Я работаю по договору ГПХ, скажите учитывается ли это в пенсионном стаже? И могу ли я потребовать справку 2 НДФЛ работая по договору?

ДД. В пенсионный стаж это будет учитываться только в том случае если вы делаете пенсионные отчисления,и соответственно если вы делаете отчисления и платите налоги то вам обязанны выдать 2ндфл

Входит ли работа по договору ГПХ в стаж работы. И еще вопрос: Можно ли заключать с работником трудовой договор, если организация открылась вновь и пакет документов (положение об оплате труда, коллективный договор и др.)в разработке. Спасибо.

Если при этом делались отчисления в бюджет ПФР, то входит. 2. Вы можете в трудовом договоре оговорить все существенные условия. При необходимости затем заключите дополнительное соглашение.

Привлекая к работе нового сотрудника, работодатель должен заключить с ним договор. Это может быть либо трудовой договор, либо договор гражданско-правового характера, который предусматривает выполнение работ или оказание услуг (например, договор подряда).

Заключая договор ГПХ, работодатель не делает никаких записей в трудовой книжке работника. Тем не менее, период работы по договору ГПХ, предметом которого является выполнение работ или оказание услуг, включается в страховой стаж, дающий право на трудовую пенсию по старости (п. 8 Правил подсчета и подтверждения страхового стажа для установления трудовой пенсии, утв. Постановлением Правительства РФ от 2.07.2002 № 555).

Кроме того, работодатель обязан перечислять в Пенсионный фонд страховые взносы, которые он начислил на вознаграждение по договору ГПХ. В результате пенсионные накопления работника, заключившего договор подряда, пополнятся так же, как и пенсионные накопления работника, который работает по трудовому договору.

Сведения о выплатах, начисленных по договору ГПХ, и о сумме страховых взносов, перечисленных в ПФР, работодатель обязан представить в пенсионный фонд в составе персонифицированной отчетности.

Таким образом, с точки зрения будущей пенсии для работника не имеет значения, по какому договору работать – по трудовому договору или по договору ГПХ.

Если с работником заключен трудовой договор, то все взаимоотношения с ним работодатель будет строить на основании Трудового кодекса. Иными словами, все вопросы, связанные с трудовой деятельностью, будут решаться согласно трудовому законодательству.

Сторонами трудового договора являются работодатель и работник. А при заключении договора подряда сторонами договора являются заказчик (организация) и исполнитель (физическое лицо).

По трудовому договору предметом договора является ЛИЧНОЕ выполнение работником трудовой функции в соответствии с должностной инструкцией по определенной квалификации или должности (ст.