Содержание

- Как настроить отражение идентификатора госконтракта в счетах-фактурах в 1С

- Изменения в электронном формате счета-фактуры с 01.07.2017 г.

- Следующая волна изменений по НДС

- Уведомления на портале НПА

- Как оформить счет-фактуру на аванс

- Нумерация счетов-фактур на аванс

- Регистрация счетов-фактур на аванс

- Основные данные

- Точный документооборот

- Особый случай

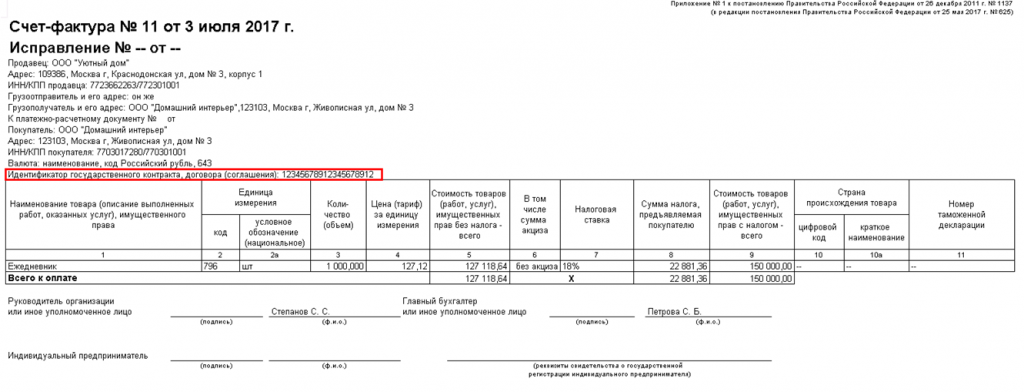

С 01 июля 2017 г. введены новые формы счета-фактуры и корректировочного счета-фактуры. Появился новый реквизит «Идентификатор госконтракта”.

Постановление Правительства РФ от 26.12.2011 № 1137, которое отвечает за форму счета-фактуры, обновлено (Постановление Правительства РФ от 25.05.2017 N 625). Рассмотрим нововведения, касающиеся оформления счетов-фактур в бумажном виде.

Основное изменение:

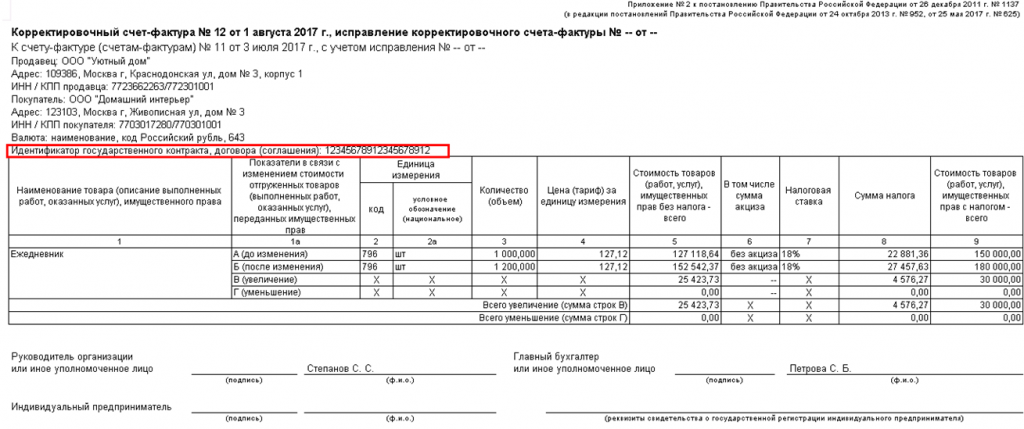

Добавлена новая строка 8 «Идентификатор государственного контракта, договора (соглашения)” для счета-фактуры (УПД) и аналогичные данные отражаются в строке 5 корректировочного счета-фактуры. Указывается этот реквизит только в том случае, если Организация работает по государственным контрактам и такой код договору присвоен.

Скачать бланки и образцы заполнения с 01.07.2017:

Как настроить отражение идентификатора госконтракта в счетах-фактурах в 1С

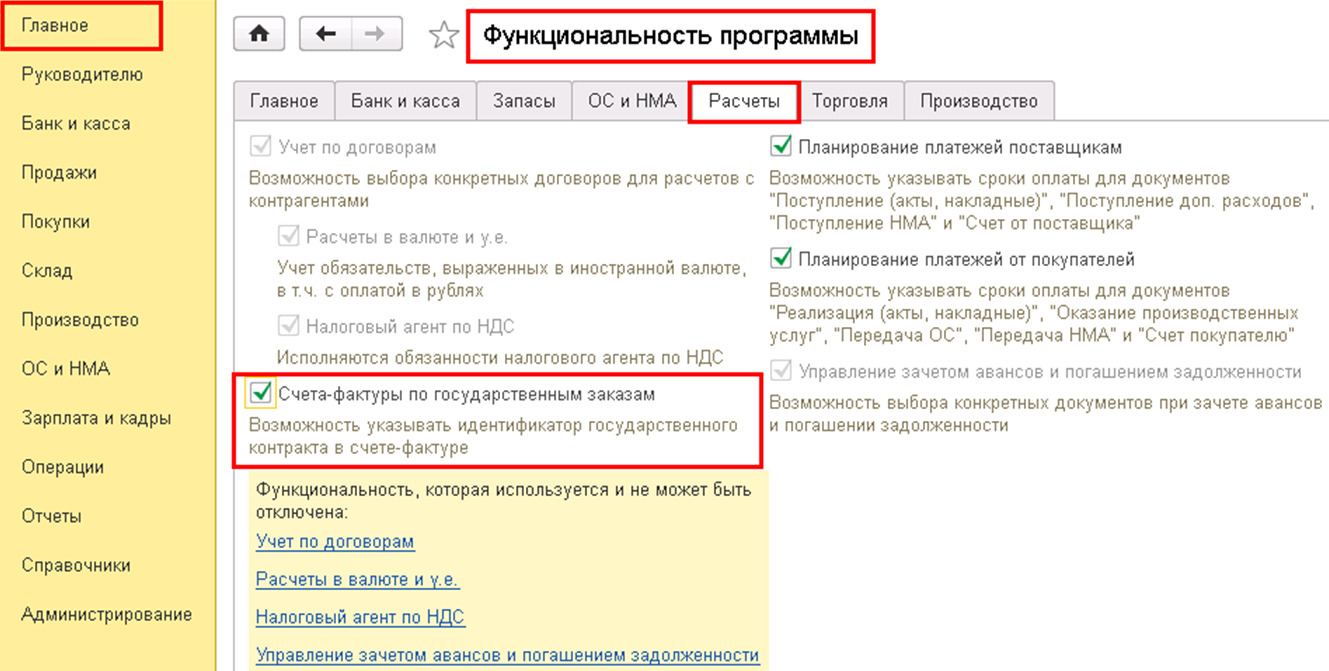

Шаг. 1. Чтобы в счетах-фактурах отражался идентификатор государственного контракта надо в разделе Главное – Настройки – Функциональность на закладке Расчеты выставить флажок «Счета-фактуры по государственным заказам” (рис. 1):

Рис. 1

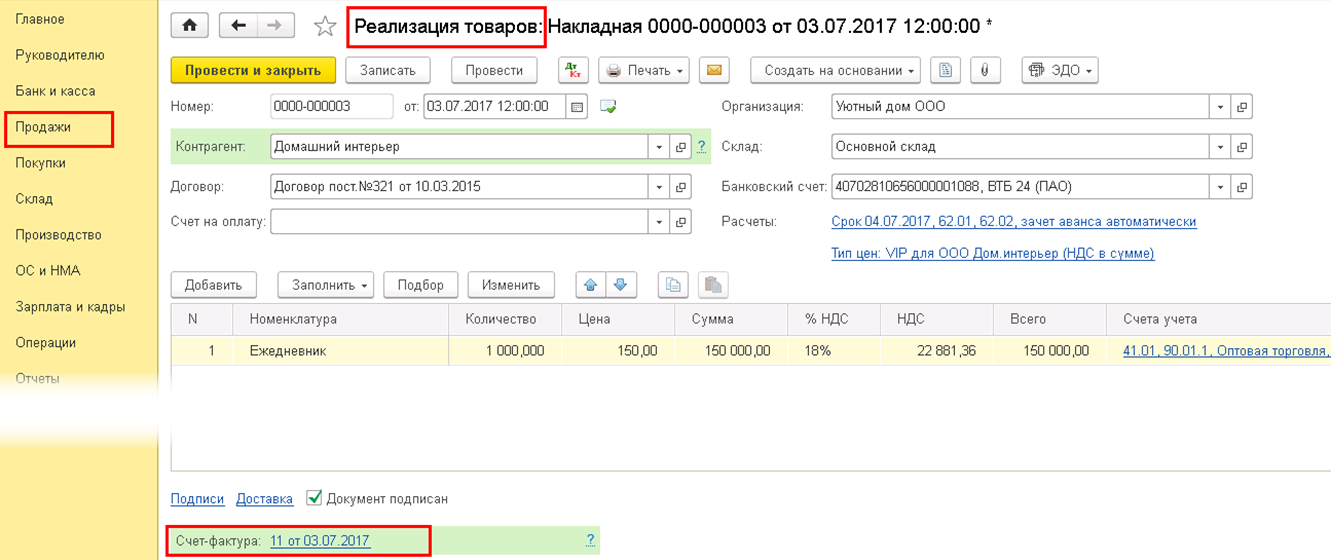

Шаг. 2. Открыть первичный документ «Реализация (акты, накладные)”, выписать счет-фактуру и перейти по ссылке в форму счета-фактуры для указания идентификатора (рис. 2):

Рис. 2

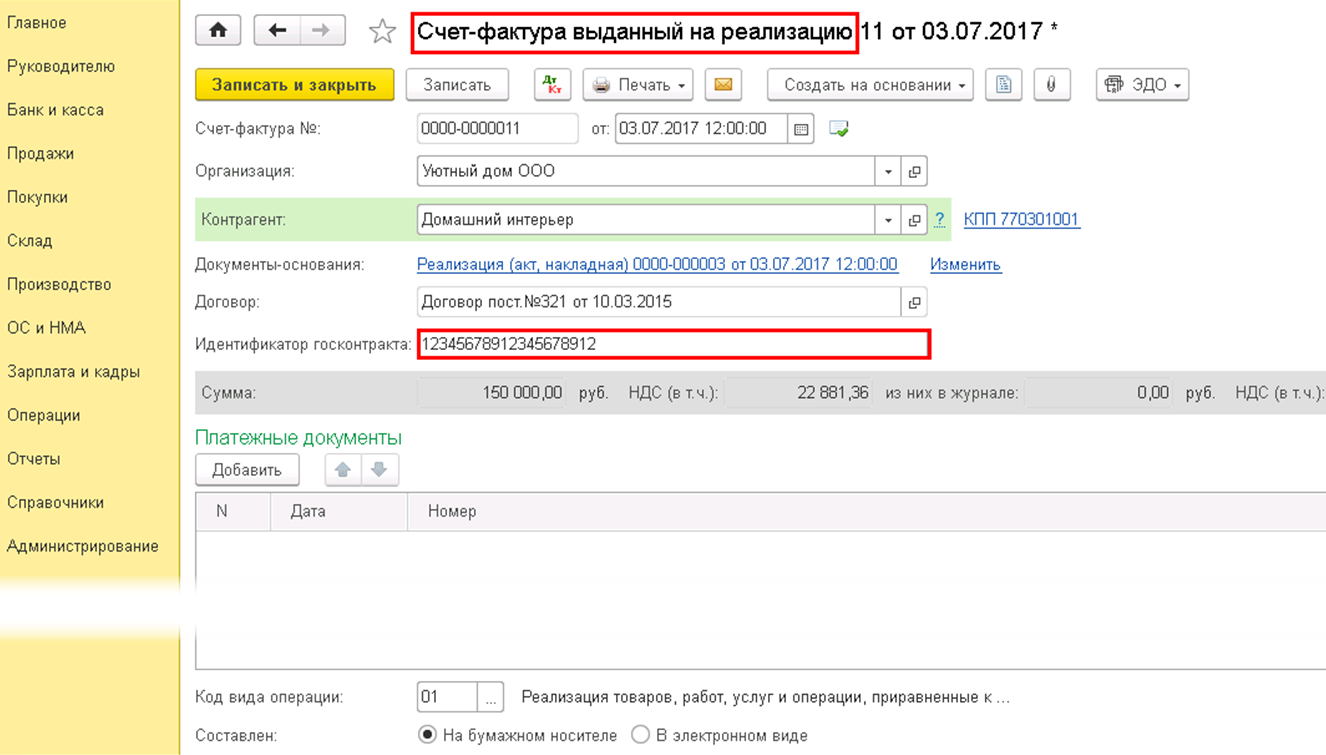

Шаг. 3. Внести необходимую информацию в поле «Идентификатор госконтракта” в счете-фактуре (рис. 3):

Рис. 3

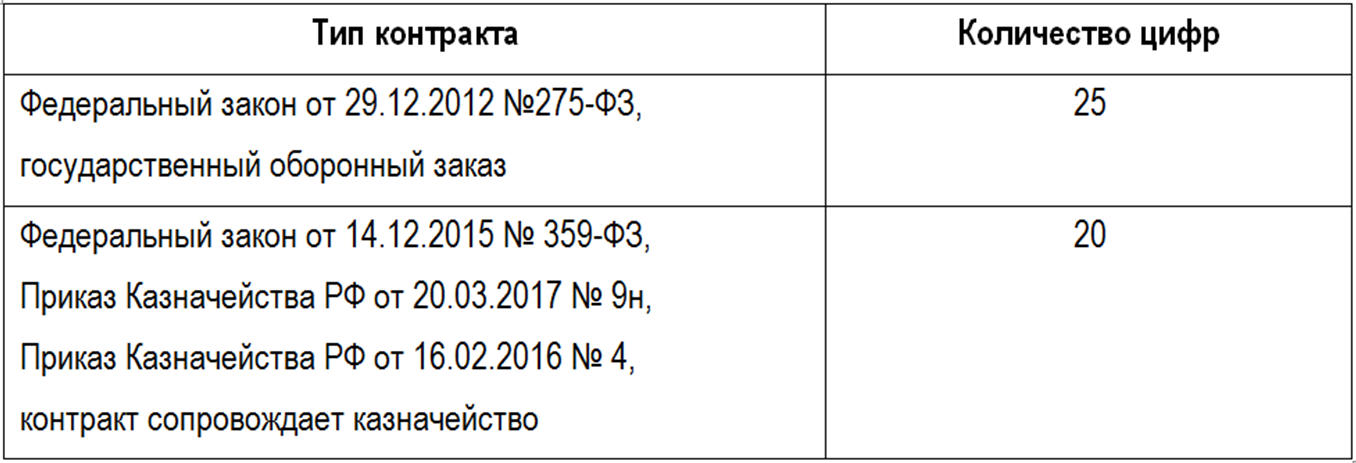

Идентификатор может содержать 20 или 25 знаков в зависимости от типа контракта (рис. 4):

Рис. 4

Контрактам на сумму менее 100 000 руб. идентификатор не присваивается.

ИФНС на своем портале разместила напоминание о том, что идентификатор надо указывать и в авансовом счете-фактуре.

Новая аналитика «Идентификатор госконтракта” теперь позволит фискальным органам получить дополнительный контроль за использованием средств федерального бюджета.

Бланк счета-фактуры с 01.07.2017 г. имеет следующий вид (рис. 5):

Рис. 5

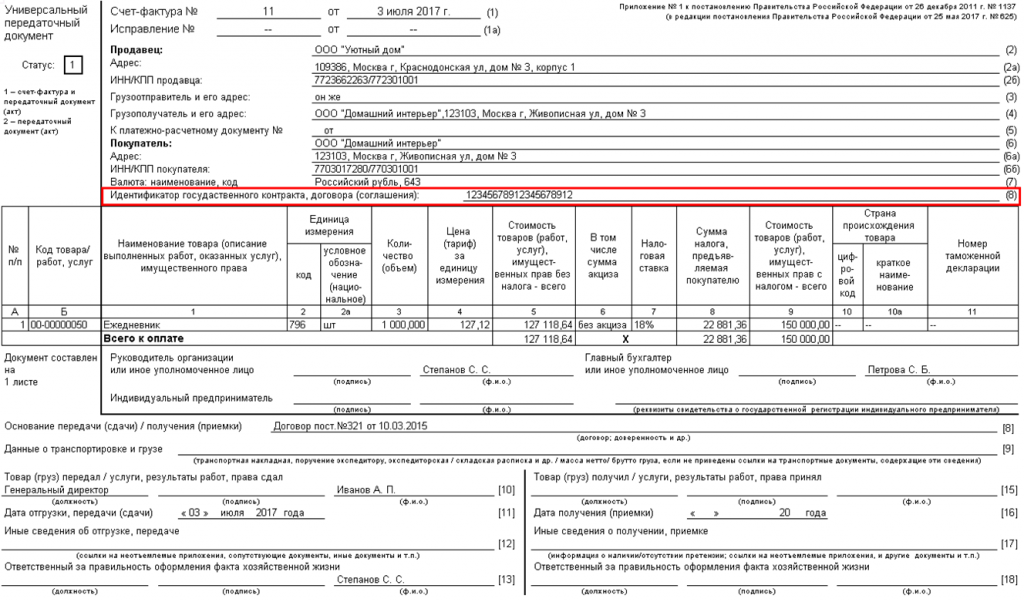

Формуляр УПД, рекомендованный к применению с 01.07.2017 г. (рис. 6):

Рис. 6

Бланк корректировочного счета-фактуры (рис. 7):

Рис. 7

Изменения в электронном формате счета-фактуры с 01.07.2017 г.

Напоминаем, что с 01 июля 2017 года должны использоваться только новые электронные форматы счета-фактуры (Приказ ФНС РФ от 24.03.2016 № ММВ-7-15/155) и корректировочного счета-фактуры (Приказ ФНС РФ от 13.04.2016 № ММВ-7-15/189). Прежние форматы полностью утрачивают силу.

Новый электронный формат стал универсальным, он сочетает в себе функции и счета-фактуры и отгрузочного документа. Это позволяет сократить объем документов и избежать расхождений в оформлении первички. Таким образом, по новому формату можно отправлять и счет-фактуру и УПД, предыдущий формат не позволял этого сделать.

В программных продуктах 1С:Предприятие 8 новые форматы счетов-фактур уже реализованы.

Следующая волна изменений по НДС

В скором времени ожидается еще ряд поправок, связанных с НДС. На утверждении находятся очередные изменения в Постановление Правительства РФ от 26.12.2011 № 1137.

Документ уже опубликован на федеральном портале проектов нормативных правовых актов (НПА), ID 02/07/09-16/00053297.

Налогоплательщиков ждут изменения в книге продаж, новые правила по работе с исправительными счетами-фактурами, добавится строка для отражения кода вида товара по ТН ВЭД ЕАЭС в счете-фактуре при экспорте в страны ЕАЭС и т.д.

Также в планах ФНС расширить перечень кодов видов операций по НДС и обновить Декларацию по НДС.

Уведомления на портале НПА

Добавить в «Нужное»

Актуально на: 21 февраля 2017 г.

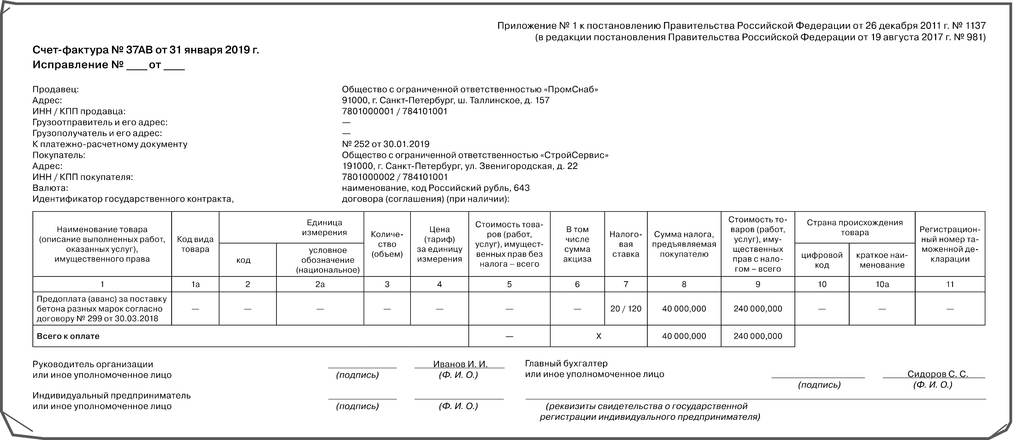

О том, когда счета-фактуры на аванс обязательно выставлять, мы рассказывали в нашей консультации. В этом материале напомним, как вести нумерацию «авансовых» счетов-фактур, какие реквизиты заполнять и где регистрировать покупателю счет-фактуру на аванс от поставщика.

Как оформить счет-фактуру на аванс

Счет-фактура на аванс в 2017 году должен содержать следующие обязательные реквизиты (п. 5.1 ст. 169 НК РФ):

- порядковый номер и дату составления счета-фактуры;

- наименование, адрес и ИНН налогоплательщика и покупателя;

- номер платежно-расчетного документа;

- наименование поставляемых товаров (описание работ, услуг);

- наименование валюты;

- сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- налоговую ставку;

- сумму НДС, предъявляемую покупателю товаров (работ, услуг).

Правила заполнения счета-фактуры утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Пример заполнения «авансового» счета-фактуры можно посмотреть в нашей консультации.

Нумерация счетов-фактур на аванс

Порядковый номер счета-фактуры – обязательный реквизит. При этом конкретные правила нумерации действующие нормативные акты не предусматривают. Это значит, что особенности ведения нумерации счетов-фактур, в том числе авансовых, налогоплательщик может установить самостоятельно и закрепить их в своей Учетной политике для целей НДС.

В то же время, нумерация счетов-фактур должна быть последовательной (по возрастанию), без пропусков. Номер счета-фактуры может содержать не только цифры, но и цифры с буквами (к примеру, к номеру авансовых счетов-фактур добавляется буква А). Период, по истечении которого нумерация обнуляется, также устанавливается организацией: это может быть как год, так и более короткий промежуток времени (к примеру, месяц).

Регистрация счетов-фактур на аванс

Счет-фактура на аванс полученный регистрируется продавцом в книге продаж (п.п. 3, 17 Правил ведения книги продаж, утв. Постановлением Правительства от 26.12.2011 № 1137). При этом по счетам-фактурам на аванс в книге продаж не заполняются графы 14-16 и 19 (п. 8 Правил).

Покупатель, получивший от продавца счет-фактуру на сумму предоплаты, если договором предусмотрена предварительная оплата, регистрирует полученный счет-фактуру в книге покупок (п. 2 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137). По «авансовому» счету-фактуре в книге покупок не заполняются графы 8 и 13 (п. 7 Правил).

Подробные инструкции заполнения счетов-фактур можно найти в Постановлении Правительства РФ от 26 декабря 2011 года № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». В целом заполнение счета-фактуры на аванс мало чем отличается от выставляемого при отгрузке товара (оказании услуг, выполнении работ) документа.

В строке 1 указываются номер и дата. Счета-фактуры на аванс нумеруются в обычном хронологическом порядке. Особых правил нумерации документов на аванс не предусмотрено (письмо Минфина России от 26 октября 2012 г. № 03-07-11/427). Обратите внимание: если компании нужно ввести особую нумерацию таких документов, то сделать это законодательство не запрещает. Чтобы было легче выделить такие бумаги, к номеру можно добавлять буквенное обозначение. Например, № А-315 или № 315АВ и т. д. Ответственность за нарушение нумерации счетов-фактур не предусмотрена.

В случае авансирования документ должен быть датирован не позднее пяти календарных дней со дня получения суммы предоплаты (п. 3 ст. 168 НК РФ). Если последний день срока выпадает на выходной или праздничный день, то счет-фактуру нужно выставить не позднее следующего рабочего дня (п. 7 ст. 6.1 НК РФ).

В строках 3 и 4 название грузоотправителя, грузополучателя и их адреса не указываются (письмо Минфина России от 19 декабря 2017 г. № 03-07-05/84934).

В строке 5 нужно указать дату и номер платежно-расчетного документа, на основании которого получена предоплата. Это может быть платежное поручение или кассовый чек. Если аванс был получен несколькими платежными документами, то в одном счете-фактуре можно перечислить их все при условии соблюдения пятидневного срока выставления (письмо Минфина России от 28 марта 2007 г. № 03-02-07/1-140). В случае безденежной формы расчетов, например, если в качестве предоплаты был получен вексель, в данной графе ставится прочерк.

Основные данные

В графе 1 основной таблицы следует указать наименование поставляемых товаров (описание работ, услуг), имущественных прав (подп. «а» п. 2 Правил заполнения счетов-фактур), в счет которых получен аванс. Так как это является требованием законодателя, то нельзя писать в счете-фактуре на аванс одиночные фразы, например «предварительная оплата» или «аванс за товары».

Нужно понимать, что разработчики бухгалтерского программного обеспечения могут для составления счета-фактуры на аванс при выводе на печать автоматически подставлять общие фразы в графу 1. Не стоит этому доверять и поддаваться искушению оставить «все как есть», лучше исправить информацию на правильные данные вручную.

Наименование товаров (работ, услуг), имущественных прав можно взять из пункта, где описан предмет договора, как это порекомендовал сделать Минфин России в письмах от 6 марта 2009 года № 03-07-15/39 и от 25 февраля 2009 года № 03-07-14/26. Если в договоре есть ссылка на спецификацию с большим количеством наименований, то не запрещается написать общее название группы товаров. Дополнительно в этой графе можно указать реквизиты договора. Например, предоплата (аванс) за канцелярские товары по договору № 15 от 25 января 2019 года. Главное, чтобы можно было однозначно идентифицировать назначение аванса. Иначе может возникнуть риск, что покупатель не сможет заявить вычет НДС по такому документу.

При одновременном оформлении авансового счета-фактуры на поставку товаров и выполнение работ (оказание услуг, имущественные права) нужно отразить и наименование товаров, и описание работ (услуг, имущественных прав).

Например, предоплата (аванс) за поставку офисной мебели, доставку и сборку мебели по договору № 20 от 18 января 2019 года.

Если реализация товаров (работ, услуг, имущественных прав), в счет которых получен аванс, облагается по разным ставкам НДС, то в документе их нужно показать отдельными строками, по каждой строке поставить свою ставку и сумму налога. Обратите внимание, ранее Минфин России выражал мнение, по которому допускал указание аванса одной строкой с выделением максимальной ставки НДС 20/120 и суммы налога (письмо Минфина России от 6 марта 2009 г. № 03-07-15/39).

Также следует отметить, что сами по себе слова «аванс» или «предоплата» могут не быть указаны в графе 1, так как счет-фактуру на аванс легко отличить по ставке, она всегда указывается расчетным методом.

В счете-фактуре на аванс графы 1а, 2, 2а, 3, 4, 5, 6 не заполняются, так как необходимость в этом не поименована в пункте 5.1 статьи 169 НК РФ. В этих пунктах можно смело ставить прочерки.

В графе 7 нужно проставить расчетную ставку – 10/110 или 20/120 (п. 4 ст. 164 НК РФ).

В графе 8 укажите сумму НДС с аванса. Если было получено несколько авансовых платежей, то можно указать общую сумму.

В графу 9 нужно вписать полную сумму аванса.

Подписываются авансовые счета-фактуры теми же лицами, что и при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав).

Точный документооборот

Авансовый счет-фактуру нужно составить в двух экземплярах: одна копия оформляется для себя, а вторая – для покупателя. Свой экземпляр обязательно зарегистрируйте в книге продаж (п. 3 Правил ведения книги продаж), покупатель должен поступить аналогичным способом (п. 21 Правил ведения книги покупок).

Нужно помнить, что НДС, выделенный в авансовом счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель вправе предъявить к вычету (п. 9 ст. 172 НК РФ). Это означает, что если вы являетесь покупателем и у вас есть сомнения в правильности оформления документа, а поставщик не идет вам навстречу и отказывается переделать бумаги, то вы вправе обезопасить себя и не предъявлять НДС по нему к вычету.

В момент отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) стороны сделки еще раз регистрируют авансовый счет-фактуру. На этот раз поставщик делает запись в книге покупок, а покупатель – в книге продаж. Делать сторнирующие записи в книгах не допускается, так как суммы с минусом не предусмотрены правилами заполнения. НДС, выделенный в авансовом счете-фактуре, поставщик может принять к вычету (п. 6 ст. 172 НК РФ).

Покупатель, в свою очередь, обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. 170 НК РФ) и заплатить налог в бюджет.

Особый случай

Не всегда счет-фактура на аванс может выставляться. Например, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) была произведена в течение пяти дней после предоплаты, то согласно письму Минфина России от 18 января 2017 года № 03-07-09/1695 документ на аванс не требуется. Это подтверждают и другие письма ведомства – от 12 октября 2011 года № 03-07-14/99 и от 6 марта 2009 года № 03-07-15/39. Но есть и другое мнение. Его высказала ФНС России.

Согласно точке зрения налоговиков, в Налоговом кодексе РФ не предусмотрено освобождение продавца от выставления авансового счета-фактуры (письмо ФНС России от 10 марта 2011 г. № КЕ-4-3/3790).

Также в подпункте 1 пункта 3 статьи 169 НК РФ прямо сказано, что при совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и плательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки счета-фактуры не составляются. Эта норма распространяется на покупателей, применяющих УСН (письмо Минфина России от 16 марта 2015 г. № 03-07-09/1380), а также на всех тех, кто подпадает под определение, данное в статье 145 Налогового Кодекса «Освобождение от исполнения обязанностей налогоплательщика».

При экспорте товаров, облагаемых по нулевой ставке, счет-фактура на аванс также не выставляется, так как согласно пункту 1 статьи 154 Налогового Кодекса в налоговую базу не включается оплата, полученная компанией в счет предстоящих поставок товаров (выполнения работ, оказания услуг), которые облагаются по налоговой ставке 0% в соответствии с пунктом 1 статьи 164 НК РФ, а если нет налоговой базы, то, соответственно, и нет НДС с нее.

В завершение хочется напомнить, что согласно пункту 2 статьи 169 НК РФ ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении проверок идентифицировать продавца, покупателя, имущественные права, наименования товаров (работ, услуг), имущественных прав, их стоимости, а также ставку НДС и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

❓☑️ С 1 июля 2017 года меняются форма и формат счёта-фактуры

〰〰〰〰〰〰〰〰〰〰〰〰〰〰

✔️ Компании переходят на применение обновленных счетов-фактур. С 1 июля вводятся в действие новые формы счета-фактуры и корректировочного счета-фактуры. Кроме того, с этого момента будет применяться только новый формат электронного счета-фактуры.

✔️ В бланк счета-фактуры была добавлена новая строка 8 – Идентификатор государственного контракта, договора (соглашения). Поправки в бланк счета-фактуры утверждены постановлением Правительства от 25.05.2017 № 625. Даже если организация не участвует в госзакупках, с июля надо использовать только новый бланк. С 1 июля можно будет использовать только новый формат электронного счета-фактуры. Новый формат установлен приказом ФНС от 24.03.2016 № ММВ-7-15/155@. Формат содержит счет-фактуру и передаточный документ. Другие форматы инспекторы не примут.

✔️ Чиновники пока не добавили в счет-фактуру еще один реквизит, который требует заполнять кодекс. Это код вида товара по товарной номенклатуре. Такой код заполняют продавцы, которые вывозят товары в страны ЕАЭС — Беларусь, Казахстан, Армению или Киргизию.

✔️ Чиновники обещают, что скоро дополнят счет-фактуру, а пока компания вправе сама добавить нужный реквизит. Главное, не нарушить форму счета-фактуры (письмо Минфина от 14.11.2016 № 03-07-09/66475).

〰〰〰〰〰〰〰〰〰〰〰〰〰〰

❓❔Жду Ваших вопросов и комментариев

#ВашБухгалтерАнна

Приглашаю Вас на страницы в социальных сетях, где я и мои коллеги регулярно делимся полезной информацией и отвечаем на вопросы наших подписчиков:

-

Бухгалтерское Бюро Анны Веденеевой

-

Бухгалтерское услуги для физических лиц

-

Бухгалтерский учет для ИП и ООО

-

Юридические услуги для ИП, ООО, АО, ПАО

Эта информация может Вам пригодиться, сохраните её или поделитесь с друзьями:

Новая счет фактура