Содержание

- Как правильно отразить разовую премию в 6-НДФЛ (нюансы)?

- Премии в 6-НДФЛ: разновидности и характеристики

- Составление 6-НДФЛ при выплате премии разового характера

- Систематические премии: каков срок уплаты налога

- Выплата премии с основной зарплатой: пример отражения в 6-НДФЛ

- Премия в 6-НДФЛ в 2020 году

- Отражение премии в 6-НДФЛ

- Премия в 6-НДФЛ: пример заполнения

- 6-НДФЛ: срок уплаты налога для премии

- Обзор последних изменений по налогам, взносам и зарплате

- Как отразить премию в 6-НДФЛ

- Премия в 6-НДФЛ

- Какие даты по премиям в 6-НДФЛ

- Премия в 6-НДФЛ: пример заполнения в 2019 году

- Ежемесячная премия в 6-НДФЛ

- Как отразить ежемесячную премию в 6-НДФЛ

- Квартальные и годовые премии в 6-НДФЛ

- Разовые премии

- Непроизводственная премия в 6-НДФЛ

- Как отразить выплату премии в расчете 6-НДФЛ

- Вводная информация

- Отражаем премии в разделе 2

- Отражаем премии в разделе 1

- Премии отразили вместе с зарплатой: что делать

- Нужно ли отражать премию в 6-НДФЛ?

- Заполнение разделов в связи с выплатами

- Инструкции по составлению декларации

- Рассмотрение конкретных примеров

- Возможные ошибки и способы их устранения

- Налоговики изменили позицию по вопросу отражения в 6-НДФЛ премий за результаты работы

- Этапы отражения премии в 6-НДФЛ

- Представление в виде дохода

- Основные моменты

- За месяц, квартал, год или разовая

- Заполнение формуляра с отражением премии в 6-НДФЛ

Как правильно отразить разовую премию в 6-НДФЛ (нюансы)?

Премии в 6-НДФЛ: разновидности и характеристики

Составление 6-НДФЛ при выплате премии разового характера

Систематические премии: каков срок уплаты налога

Выплата премии с основной зарплатой: пример отражения в 6-НДФЛ

Итоги

Премии в 6-НДФЛ: разновидности и характеристики

В зависимости от периодичности выделяются премии:

- систематические;

- разовые.

Первый вид выплачивается по результатам труда, за выполненный производственный план за месяц, квартал или год, второй (как правило) — как поощрение, благодарность или по поводу значимого события.

Подробнее о том, какие виды премий и вознаграждений работникам бывают, читайте .

Как вид премии влияет на ее отражение в 6-НДФЛ и какие здесь возможны ошибки?

Когда разовая премия выплачивается вместе с основным окладом, есть риск при составлении 6-НДФЛ посчитать премию и оклад равноправными составляющими зарплаты. НДФЛ по ним тоже перечисляется одновременно, поэтому о различных датах фактического получения дохода кто-нибудь может и забыть.

Датой получения дохода в виде разовой премии является день ее выплаты (письма Минфина России от 27.03.2015 № 03-04-07/17028, ФНС России от 08.06.2016 № БС-4-11/10169@), а в виде зарплаты — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

К данному подходу можно прийти, если сравнить п. 2 ст. 223 НК РФ и ст. 129 ТК РФ. В соответствии с ТК РФ зарплата состоит:

- из вознаграждения за труд;

- компенсационных выплат (например, за работу в тяжелых условиях, вредных для здоровья и т. д.);

- стимулирующих выплат (включая премии).

В п. 2 ст. 223 НК РФ дана формулировка «доход за выполненные трудовые обязанности», то есть говорится о первой составляющей зарплаты по ст. 129 ТК РФ. Премии, не связанные с выполнением трудовых обязанностей (например, к празднику, юбилею и т. п.), под условия п. 2 ст. 223 НК РФ не подходят, поэтому к ним нужно применять требования подп. 1 п. 1 ст. 223 НК РФ. Таким образом, дата получения дохода для таких премиальных выплат — день их выплаты.

О правилах обложения премиальных выплат НДФЛ читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Составление 6-НДФЛ при выплате премии разового характера

Рассмотрим порядок отображения срока уплаты налога в 6-НДФЛ с премии, не связанной с выполнением трудовых обязанностей, в отчете 6-НДФЛ.

|

Номер строки |

Операция |

Срок операции |

Ссылка на НК РФ |

|

Начисление дохода |

В день выплаты |

В соответствии с датой исчисления НДФЛ |

|

|

Исчисление НДФЛ |

В день выплаты |

П. 3 ст. 226 |

|

|

Дата фактического получения дохода |

В день выплаты |

Подп. 1 п. 1 ст. 223 |

|

|

070, 110 |

Удержание НДФЛ |

В день выплаты |

П. 4 ст. 226 |

|

Перечисление НДФЛ |

Не позднее дня, следующего за днем выплаты дохода работнику |

П. 6 ст. 226 |

В расчете премии нужно показать в самостоятельном блоке ячеек 100–140 в разделе 2.

Рассмотрим запись в расчете разных видов разовой премии в конкретной ситуации.

Пример 1

08.05.2019 сотрудникам была выплачена премия к празднику 9 мая в размере 174 000 руб. (НДФЛ — 22 620 руб.). Срок уплаты налога — первый рабочий день, 13.05.2019.

22.05.2019 начальнику цеха Воронкову П. О. выплачена премия к юбилею в размере 9 500 руб. (НДФЛ — 1 235 руб.). Срок уплаты налога — 23.05.2019.

Ниже представлен фрагмент расчета, где показаны данные выплаты (отчетный период — 6 мес.).

Стр. 100: 08.05.2019 Стр. 130: 174 000

Стр. 110: 08.05.2019 Стр. 140: 22 602

Стр. 120: 13.05.2019

Стр. 100: 22.05.2019 Стр. 130: 9 500

Стр. 110: 22.05.2019 Стр. 140: 1 235

Стр. 120: 23.05.2019

Систематические премии: каков срок уплаты налога

Что же касается премий, связанных с выполнением трудовых обязанностей, то здесь сначала было все неоднозначно. Контролирующие органы в своих разъяснениях не разделяли премии на связанные с выполнением трудовых обязанностей и не связанные. Требование признавать дату выплаты премии, полученной за исполнение трудовых обязанностей, датой получения дохода приводило к судебным спорам.

Надо отметить, что суды не соглашались с контролирующими органами. Об этом читайте в материале «Когда перечислять в бюджет НДФЛ с премий работникам».

Но потом чиновники выработали следующий подход:

- Ежемесячные премии. Датой получения дохода считается последний день месяца, за который премия начислена (письмо Минфина от 29.09.2017 № 03-04-07/63400). При этом не важно, каким месяцем датирован приказ о премировании и когда премия выдана.

Подробнее об этом читайте и в этой публикации.

- Разовые премии (годовые, за производственные результаты). Дата дохода по ним — день выплаты (письма Минфина от 29.09.2017 № 03-04-07/63400, ФНС от 05.10.2017 № ГД-4-11/20102@).

О нюансах премий, выданных после увольнения, читайте .

Это и нужно учитывать при отражении премий в 6-НДФЛ.

Выплата премии с основной зарплатой: пример отражения в 6-НДФЛ

А теперь разберем пример, когда премия, связанная с выполнением трудовых обязанностей, выплачивается вместе с основной зарплатой.

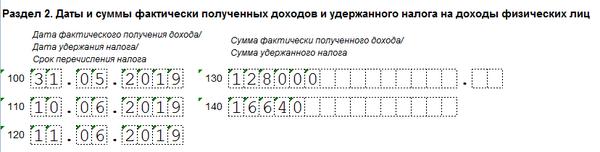

Пример 2

08.11.2019 сотрудникам была выплачена основная заработная плата за октябрь в сумме 578 400 руб. (НДФЛ — 75 192 руб.)

В этот же день выплатили и ежемесячную премию по итогам работы, начисленную за сентябрь 2019 года в соответствии с приказом от 24.10.2019, в сумме 356 700 руб. (НДФЛ — 46 371 руб.)

Ниже представлен фрагмент второго раздела расчета 6-НДФЛ при выплате премии с указанием строк, в которых следует отобразить данные вознаграждения (отчетный период — год).

Стр. 100: 30.09.2019 Стр. 130: 356 700

Стр. 110: 08.11.2019 Стр. 140: 46 371

Стр. 120: 11.11.2019

Премия в 6-НДФЛ в 2020 году

Все премии в 2020 году делятся на производственные и непроизводственные. Производственные – это премии, которые связаны с результатами труда работника за определенный период времени (месяц, квартал, год или любой другой определенный работодателем срок). Непроизводственные – это премии, которые выплачиваются на усмотрение фирмы, например, к праздникам или юбилеям.

Заполненный образец 6-НДФЛ с премиейскачать бесплатно

Также премии, как правило, разделяют по срокам выплат:

- Разовая;

- Ежемесячная;

- Ежеквартальная;

- Ежегодная.

Однако, эти сроки не строго установлены и работодатель вправе избрать другие периоды, за которые рассчитываются премии.

Отражение премии в 6-НДФЛ

Сотрудник обязан заплатить налог на доходы физлиц каждой премии вне зависимости от ее основания (производственная или непроизводственная). А поскольку в 6-НДФЛ бухгалтер показывает все выплаты, с которых исчислен и удержан налог, то любая премия попадет в отчет.

Отражать такие выплаты нужно в разделе 2, поэтому ниже мы будем рассматривать порядок заполнения только этого раздела. Остальные данные формы заполняются в обычном порядке, вне зависимости есть стимулирующие выплаты или нет. Разберемся подробно с порядком заполнения, а дальше посмотрим примеры для каждого отдельного случая.

Ежемесячные бонусы

Если производственная премия ежемесячная, то датой фактического получения дохода будет последний день месяца. Например, за май 2020 года – 29.05.2020 года.

В этом случае, порядок заполнения раздела 2 формы 6-НДФЛ будет аналогичен порядку заполнения этого же раздела для выплаты заработной платы. Более того, если даты выплаты зарплаты и премии совпадают, то эти суммы можно не разделять: указывайте информацию по ним в строках 100 – 140 едиными показателями:

- Строка 100 – последний день месяца, за который начислена зарплата и бонусы;

- Строка 110 – фактическая дата дня выплаты;

- Строка 120 – фактическая дата перечисления налога;

- Строка 130 – общая сумма зарплаты и ежемесячной премии;

- Строка 140 – общая сумма удержанного НДФЛ со всех выплат.

Если даты выплаты зарплаты и премии отличаются, придется разделить данные. В этом случае, ежемесячный бонус следует отразить в разделе 2 формы 6-НДФЛ так:

- Строка 100 – последний день месяца, за который начислена премия;

- Строка 110 – фактическая дата дня выплаты;

- Строка 120 – фактическая дата перечисления налога с бонуса;

- Строка 130 –сумма ежемесячной стимулирующей выплаты;

- Строка 140 –сумма удержанного НДФЛ.

Ниже мы рассмотрим подробный пример с образцом заполнения 6-НДФЛ в случае выплаты ежемесячных бонусов.

Ежеквартальные и годовые премии

Для ежеквартальных и годовых бонусов действуют одинаковые правила отражения их в разделе 2 формы. его надо заполнять без привязки к периоду, за который начислены премии:

- Строка 100 – дата фактической выплаты премии;

- Строка 110 – та же дата, что и по строке 100;

- Строка 120 – дата удержания налога (т.е. первый рабочий день, после даты удержания и выплаты премии);

- Строка 130, 140 – соответствующие суммы премии и НДФЛ.

В компании могут быть предусмотрены также разовые производственные стимулирующие выплаты, например, за выполнение определенной работы сотрудником. В этом случае порядок заполнения раздела 2 будет следующим:

- Строка 100 – дата фактической выплаты премии;

- Строка 110 – та же дата, что и по строке 100;

- Строка 120 – дата удержания налога (т.е. первый рабочий день, после даты удержания и выплаты премии);

- Строка 130, 140 – соответствующие суммы бонуса и НДФЛ.

Есть стимулирующие выплаты, которые не имеют отношения к трудовым обязанностям сотрудника, например, к праздникам или юбилеям. В этом случае отчет нужно заполнять по факту, независимо от даты приказа руководителя:

- Строка 100 – дата фактической выплаты;

- Строка 110 – та же дата, что и по строке 100;

- Строка 120 – дата удержания налога (т.е. первый рабочий день, после даты удержания и выплаты премии);

- Строка 130, 140 – соответствующие суммы бонуса и НДФЛ.

Далее мы рассмотрим подробные примеры заполнения раздела 2 формы 6-НДФЛ при выплате разных видов бонусов.

Премия в 6-НДФЛ: пример заполнения

ПРИМЕР 1. Ежемесячная премия в 6-НДФЛ – дата выплаты совпадает с выдачей зарплаты

Заработная плата за май 2020 – 115 000 руб.

Ежемесячная премия – 13 000 руб.

Срок выплаты – 10 числа каждого месяца.

Зарплату и премия выплатили вместе – 10 июня 2020 года.

Налог перечислен – 11 июня 2020

Раздел 2 формы 6-НДФЛ в этом случае будет заполнен следующим образом:

ПРИМЕР 2. Ежемесячная премия в 6-НДФЛ – дата выплаты не совпадает с датой выдачи зарплаты

Заработная плата за май 2020 – 115 000 руб.

Ежемесячная премия – 13 000 руб.

Срок выплаты зарплаты – 10 числа каждого месяца.

Срок выплаты бонуса – 15 число каждого месяца

Зарплату выплатили – 10 июня, НДФЛ перечислен – 11 июня 2018.

Бонус выплатили – 14 июня (так как 15 июня выходной), НДФЛ перечислен – 17 июня 2020 года.

Раздел 2 формы 6-НДФЛ в этом случае будет заполнен следующим образом:

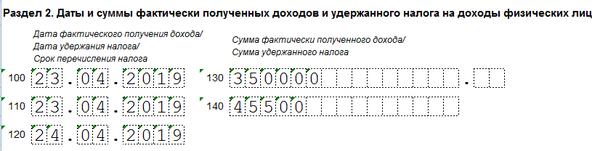

ПРИМЕР 3. Квартальная премия в 6-НДФЛ

Приказом руководителя от 17 апреля 2020 года по итогам работы за 1 квартал 2020 года сотрудникам начислена квартальная премия в размере 350 000 руб.

Премия выплачена 23 апреля 2020 года. Налог удержан в этот же день, перечислен в бюджет 24 апреля 2020 года.

Данная премия будет отражена в форме 6-НФДЛ за 2 квартал 2020 года и раздел 2 в этом случае будет заполнен в следующем порядке:

ПРИМЕР 4. Годовая премия в 6-НДФЛ

Приказом руководителя от 15 марта 2020 года по итогам работы за 2018 год сотрудникам начислена годовая премия в размере 600 000 руб.

Премия выплачена 20 марта 2020 года. Налог удержан в этот же день, перечислен в бюджет 21 марта 2020 года.

Данная премия будет отражена в 6-НДФЛ за 1 квартал 2020 года следующем порядке:

ПРИМЕР 5. Разовая производственная премия

За обеспечение быстрого и качественного перехода на новую программу бухгалтерского учета сотрудникам выплачена единоразовая премия 18 июня 2020 года на основании приказа руководителя от 7 июня 2020 года. Размер премии – 90 000 руб.

Налог удержан 18 июня 2020 года, перечислен в бюджет 19 июня 2020 года.

Раздел 2 заполните в следующем порядке:

ПРИМЕР 6. Разовая непроизводственная премия в 6-НДФЛ

На основании приказа руководителя от 4 июня 2020 года сотруднику выплачена премия к юбилею в размере 40 000 руб.

Дата выплаты премии – 5 июня 2020 года, налог удержан в этот же день, перечислен в бюджет 6 июня 2020 года.

Раздел 2 надо заполнить следующим образом:

Как отразить премию в 6-НДФЛ, если она выплачена вместе с зарплатой

Ежемесячная премия, которая, как правило, выплачивается одновременно с заработной платой может быть отражена в разделе 2 формы 6-НФДЛ единой суммой (зарплата + премия). Это возможно в связи с тем, что дата начисления ежемесячной премии и заработной платы совпадают – последний день соответствующего месяца, а при выплате этих сумм в один день – совпадают и другие даты, отражаемые в разделе 2 формы 6-НФДЛ. Подробнее смотрите Пример 1 выше в этой статье.

При выплате остальных видов премий (производственных и непроизводственных) отразить единой суммой премию и зарплату, даже если они выплачены в один день не получится: будут отличаться даты фактического получения дохода.

- Для зарплаты – последний день соответствующего месяца;

- Для премии – дата фактической выплаты бонуса сотруднику.

Рассмотрим на примере.

ПРИМЕР 7. Годовая премия в 6-НДФЛ

Приказом руководителя от 1 марта 2020 года по итогам работы за 2019 год сотрудникам начислена годовая премия в размере 600 000 руб.

15 марта 2020 года сотрудникам выплачены следующие суммы:

- Заработная плата за февраль 2020 года – 150 000 руб. (НДФЛ – 19 500 руб.);

- Годовая премия за 2019 год – 600 000 руб. (НДФЛ 78 000 руб.)

Раздел 2 формы 6-НФДЛ за 1 квартал 2019 года заполните следующим образом:

В аналогичном порядке будет заполнен раздел 2 при выплате всех иных бонусов, кроме ежемесячных.

ВАЖНО! Отличие хотя бы в одной дате – дает основание для заполнения отдельного блока строк.

Как отразить в 6-НДФЛ бонус, выплаченный в середине месяца

Если ежемесячная премия выплачена отдельно от заработной платы (в другой день), то отразить ее необходимо отдельным блоком данных. Подробнее о порядке заполнения раздела 2 в этом случае смотрите в примере 2 данной статьи.

Все остальные премии, показываются отдельным блоком от данных о заработной плате в разделе 2 формы 6-НФДЛ вне зависимости от даты выплаты такой премии. Это связано с тем, что датой фактического получения дохода для любой премии (кроме ежемесячной) будет дата выплаты, а для заработной платы такой датой является последний день соответствующего месяца. Поэтому строка 100 у зарплаты и премии в данном случае будет различаться, а значит необходимо данные о них разбить на 2 блока.

6-НДФЛ: срок уплаты налога для премии

НДФЛ с премий должен быть удержан работодателем в обычном порядке – в момент фактической выплаты и перечислен в бюджет не позднее следующего рабочего дня.

Мы составили для вас таблицу, в которой видны даты начисление и удержания налога.

|

Вид премии |

Дата фактического получения дохода |

Дата удержания налога |

Дата перечисления |

|---|---|---|---|

|

Ежемесячная |

Последний день месяца, за который начислена премия |

Дата выплаты |

Не позднее следующего рабочего дня |

|

Квартальная |

Дата выплаты |

||

|

Годовая |

|||

|

Разовая |

|||

|

Непроизводственная (к праздникам) |

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Изменения по налогам, взносам и зарплате

Как отразить премию в 6-НДФЛ

Актуально на: 3 ноября 2017 г.

Построчное заполнение Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (формы 6-НДФЛ) мы рассматривали в нашей отдельной консультации. В настоящем материале остановимся подробнее на отражении в Расчете премий.

Премия в 6-НДФЛ

Когда речь идет о премии и ее отражении в форме 6-НДФЛ, невольно напрашивается ассоциация с оплатой труда. По оплате труда, напомним, датой получения дохода признается последний день месяца, за который доход был начислен (п. 2 ст. 223 НК РФ). Но распространяется эта логика только на «трудовые» премии, выплаченные по итогам работы за месяц (Письмо Минфина от 04.04.2017 № 03-04-07/19708).

Что касается разовых (производственных и непроизводственных), а также квартальных и годовых премий, то для целей НДФЛ такие выплаты признаются самостоятельным доходом, а не частью оплаты труда. В связи с этим датой получения дохода в виде такого рода премий будет являться день их выплаты (Письмо Минфина от 29.09.2017 № 03-04-07/63400).

Какие даты по премиям в 6-НДФЛ

Таким образом, по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ отражается:

— для ежемесячных производственных премий, начисленных в соответствии с трудовым договором за результаты работы в конкретном месяце, — последний день месяца, за который премия была начислена (п.2 ст.223 НК РФ);

— для производственных разовых, квартальных или годовых премий, а также любых непроизводственных премий — день их выплаты (перечисления на счет в банке или выдачи из кассы) (пп. 1 п. 1 ст. 223 НК РФ).

По строке 110 «Дата удержания налога» указывается день выплаты премии, ведь удержать НДФЛ налоговый агент должен в момент выплаты дохода (п. 4 ст. 226 НК РФ).

Перечислить НДФЛ с премии нужно не позднее рабочего дня, следующего за днем выплаты такого дохода (абз. 1 п. 6 ст. 226, п. 7 ст. 6.1 НК РФ) (строка 120 «Срок перечисления налога»).

Премия в 6-НДФЛ: пример заполнения в 2019 году

Актуальный бланк 6-НДФЛ в 2019 годуСкачать бесплатно

Компанию могут оштрафовать, если в приказе о премировании нет месяца

Ежемесячная премия в 6-НДФЛ

Премию, которую платите по итогам месяца, отражайте в 6-НДФЛ так же, как и зарплату. Дата дохода у обеих выплат одинаковая — последний день месяца, за который их начисляют (п. 2 ст. 223 НК). Удержите НДФЛ при выплате и перечислите в бюджет не позднее следующего рабочего дня после удержания налога (письма Минфина от 26.03.2018 № 03-04-06/18932 и от 30.05.2018 № 03-04-06/36761). Узнайте, когда опасно платить премии сотрудникам.

Ежемесячную премию в 6-НДФЛ надо отжать так. В раздел 1 включите ежемесячную премию в периоде, за который ее начислили. В строку 020 включите сумму дохода, в строку 040 – исчисленный налог, строку 070 заполните в отчетном периоде, когда налог удержали. В разделе 2 премию покажите в периоде, когда наступит предельный срок уплаты налога (см. таблицу).

Как отразить ежемесячную премию в 6-НДФЛ

|

Строка |

Что отразить |

|

Последнее число месяца, за который начислили ежемесячную премию, или последний рабочий день, если сотрудник уволился |

|

|

Дату выплаты или перечисления ежемесячной премии |

|

|

Следующий рабочий день после выплаты ежемесячной премии |

|

|

Выплаченную ежемесячную премию вместе с НДФЛ |

|

|

Общую сумму удержанного с ежемесячной премии налога |

Квартальные и годовые премии в 6-НДФЛ

Премии отражайте в 6-НДФЛ в зависимости от даты выплаты и периода, за который ее начислили. Для квартальной, полугодовой и годовой премии дата дохода – день выплаты. Дата приказа о премировании значения не имеет (письма Минфина от 03.09.2018 № 03-04-06/62848, ФНС от 10.10.2017 № ГД-4-11/20374@). Удержите НДФЛ при выплате и перечислите в бюджет не позднее следующего рабочего дня после удержания налога. Что записывать по строкам разделов 1 и 2 расчета 6-НДФЛ, смотрите в таблице.

|

Раздел 1 |

Раздел 2 |

|

В строку 020 включите сумму выплаченных премий вместе с НДФЛ В строке 040 покажите исчисленный НДФЛ. В строке 070 запишите удержанный налог |

По строке 100 – день выплаты премии. По строке 110 – день удержания налога. По строке 120 – следующий рабочий день после выплаты. По строке 130 – сумму премии, включая НДФЛ. По строке 140 – удержанный НДФЛ. Премии, которые выплатили в разные дни, покажите в отдельных блоках |

Разовые премии

Компании выплачивают премии к юбилею, профессиональному празднику и т. д. Они не связаны с работой. В таком случае дата получения дохода — день выдачи денег. Не имеет значения, в каком месяце директор подписал приказ о премировании. Как сэкономить на праздничной премии.

В разделах 1 и 2 расчета 6-НДФЛ разовые премии надо показывать так же, как и квартальные, полугодовые и годовые премии. То есть в раздел 1 расчета 6-НДФЛ такие премии включите в периоде выплаты, а в раздел 2 – в периоде, на который выпал предельный срок уплаты НДФЛ.

Пример заполнения 6-НДФЛ с разовой премией

9 сентября директор клиники выписал премию врачам ко дню рождения фирмы 200 000 рублей. НДФЛ с нее — 26 000 руб. (200 000 руб. х 13%). Компания выплатила премию 12 сентября.

В разделе 2 премию надо отразить премию так. В строке 100 бухгалтер запишет 13.09.2019, в строке 110 – 12.09.2019, в строке 120 – 13.09.2019. По строке 130 бухгалтер выпишет 200 000 руб., в строке 140 – 26 000 руб.

Непроизводственная премия в 6-НДФЛ

В расчете 6-НДФЛ непроизводственную премию отразите на дату выплаты. В этот день нужно одновременно признать доход и удержать НДФЛ (письмо ФНС от 17.09.2018 № БС-4-11/18094) Как отразить непроизводственную премию в 6-НДФЛ, смотрите в таблице.

|

Раздел 1 |

Раздел 2 |

|

По строке 020 – сумму премии вместе с НДФЛ. По строке 040 – исчисленный налог. По строке 070 – удержанный налог |

По строке 100 – дату выплаты непроизводственной премии. По строке 110 – ту же дату, что и по строке 100. По строке 120 – первый рабочий день после того, который указан по строке 110. По строке 130 – сумму премии. По строке 140 – сумму НДФЛ |

Как отразить выплату премии в расчете 6-НДФЛ

Как правильно отразить выплату премии в расчете 6-НДФЛ? Что признавать датой фактического получения дохода в виде премиальных? Есть ли особенности отражения ежемесячных и квартальных премий? Требуется ли отдельно выделять в разделе 2 расчета 6-НДФЛ ежемесячные выплаты, являющиеся оплатой труда, но формально в трудовых договорах названные «премиями»? Ответы на эти и другие вопросы вы найдете ответы в нашей статье.

Вводная информация

С 2016 года о суммах НДФЛ, удержанных из доходов физлиц, перед ИФНС требуется отчитываться ежеквартально. В этих целях формируют форму расчета 6-НДФЛ, утвержденную приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

В расчете 6-НДФЛ следует показывать все доходы, при выплате которых организация или ИП признаются налоговыми агентами. Это зарплата, вознаграждения по гражданско-правовым договорам и другие доходы. В частности, в 6-НДФЛ обязательно нужно отражать выплаченные премии.

Выплаченные премии при заполнении сначала следует отразить в разделе 2 6-НДФЛ, а потом обобщить показатели в разделе 1. Поясним, как правильно заполнить 6-НДФЛ при выплате премий.

Отражаем премии в разделе 2

В разделе 2 6-НДФЛ нужно показывать даты получения и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ.

По строкам раздела 2 доходы физлиц нужно группировать:

- по датам, когда они были фактически выплачены

- по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

Каждую такая группировка отражается в самостоятельном блоке:

Для каждой строки указанного блока определены правила заполнения, в частности:

- строка 100 «Дата фактического получения дохода» – заполняется с учетом положений статьи 223 НК РФ;

- строка 110 «Дата удержания налога» – с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ;

- строка 120 «Срок перечисления налога» – с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 НК РФ.

Однако в отношении премиальных выплат строки раздела 2 следует заполнять с учетом определенных особенностей. Поясним их.

Итак, датой фактического получения дохода в виде оплаты труда считается последний день месяца, за который работнику был начислен доход за выполненные трудовые обязанности (п. 2 ст. 223 НК РФ). То есть, к примеру, даже если зарплату за август работник получил в сентябре, то датой получения дохода, все равно, считается 31 августа (последний день этого месяца). Это предусмотрено пунктом 2 статьей 223 НК РФ. Поэтому в отношении зарплаты эту дату переносят в строку 100 «Дата фактического получения дохода».

Но в отношении премиальных выплат подход иной. В Письме ФНС от 08.06.16 № БС-4-11/10169 разъяснено, что при перечислении НДФЛ с суммы премии нужно руководствоваться пунктом 1 статьи 223 НК РФ. Он предусматривает, что датой фактического получения дохода считается день выплаты дохода, а не последний день месяца.

Пункт 2 статьи 223 НК РФ говорит о том, что датой получения заработка является последний день месяца. Однако при выплате премий этот пункт не учитывайте.

Кроме того, пункт 4 статьи 226 НК РФ обязывает налоговых агентов удержать начисленную сумму НДФЛ при фактической выплате дохода. А перечислить налог в бюджет следует не позднее дня, следующего за днем выплаты дохода (п. 6 ст.226 НК РФ). Поэтому удержать НДФЛ нужно при фактической выдаче премии работнику. Ждать окончания месяца не нужно (письмо Минфина России от 27.03.15 № 03-04-07/17028).

Если обобщить все вышесказанное без запутанных формулировок из НК РФ, то в разделе 2 6-НДФЛ выплату премий отражайте отдельным блоком:

- по строке 100 – дату выплаты премии;

- по строке 110 – ту же дату, что и по строке 100;

- по строке 120 – следующий день после того, который указан по строке 110;

- по строке 130 – сумму премии;

- по строке 140 – сумму НДФЛ.

Разовая премия в середине месяца

Приведем пример, как отражение премии в 6-НДФЛ должно выглядеть в реальной жизни.

Предположим, что ООО «Альфа» 15 августа 2016 года выплатило работнику разовую премию к празднику в размере 15 000. В этот же день бухгалтеру нужно удержать из премии налог в сумме 1950 рублей (15 000 × 13%). Не позднее следующего дня (16 августа) налог следует перечислить в бюджет. При таких условиях разовую премию в 6-НДФЛ за 9 месяцев 2016 года покажите так:

Премия выплачена вместе с зарплатой

Но как поступать, если премия выплачена вместе с зарплатой? Как показывать ее в разделе 2 расчета 6-НДФЛ?

В такой ситуации премию в разделе 2 тоже нужно выделить отдельным блоком.

Предположим, что ООО «Прогресс» зарплату и премию за июль выплатило 5 августа 2016 года. Общая сумма выплаты – 65 000 рублей. Для зарплаты датой получения дохода будет 31 июля, а для премии — 5 августа. Размер премии – 10 000 рублей. Сумма налога с премии составила 1300 рублей (10 000 × 13%). Выплаченную премию в 6-НДФЛ за 9 месяцев 2016 года бухгалтеру нужно отразить в отдельном блоке раздела 2:

Заработную плату в размере 55 000 рублей (65 000 – 10 000) покажите в отдельном блоке. «Смешивать» премию и зарплату вместе (в одном блоке) не следует.

Вывод: разовые премии показывают в 6-НДФЛ на дату, когда премия выдана. Последним днем месяца датируют зарплату, но не премии.

Группировка премий в один блок

Вышеописанный порядок отражения премий в строках 100, 110, 120, 130 и 140 раздела 2 распространяется на все виды премий стимулирующего характера. Указанным образом в расчете 6-НДФЛ показываете ежемесячные, квартальные и годовые премии: выделяйте их отдельно от зарплаты и датой фактического получения дохода отмечайте день выплаты (п. 1 ст.223 НК РФ). Таким же образом показывайте и премии в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ).

При этом учтите, что все премии в разделе 2 можно сгруппировать вместе (в один блок), если они имеют одинаковую дату фактического получения дохода. То есть, если, к примеру, 5 октября 2016 года работникам выплачены и ежемесячная премия за сентябрь и квартальная премия за 3 квартал, то обе эти выплаты можно объединить в одном блоке раздела 2.

Также см. «Cроки выплаты премий по новому закону о зарплате: что изменилось».

Если ежемесячная премия – это оплата труда

Некоторые работодатели готовы платить работникам ежемесячные премии или бонусы вне зависимости от результатов работы. И в трудовых договорах можно встретить подобные формулировки: «Работнику ежемесячно выплачивается премия в размере 12 000 рублей».

В таком случае работодатель обязан каждый месяц выдавать работнику премию или бонус, несмотря на результаты работы. И такая выплата уже является оплатой труда, а не стимулирующей выплатой. А для доходов в виде оплаты труда дата фактического получения дохода – это последний день месяца, за который начислили зарплату (п.2 ст. 223 НК РФ). Поэтому ежемесячные премии, являющиеся оплатой труда, отдельно выделять в разделе 2 не нужно.

Предположим, что ООО «Стелла» по условиям трудового договора обязано каждый месяц выплачивать работнику оклад в размере 30 000 рублей и премию – 15 000 рублей. Общая сумма оплаты труда за месяц 45 000 рублей (30 000 + 15 000). Делить эту сумму на оклад и премию в разделе 2 не следует:

Но будьте внимательны: это правило не касается квартальных и годовых премий. Их в разделе 2 всегда пишите отдельно, поскольку к месячной зарплате они отношения не имеют.

Отражаем премии в разделе 1

В разделе 1 6-НДФЛ показывают общую сумму начисленных доходов, вычетов, а также общие суммы начисленного и удержанного налога.

Раздел 1 нужно заполнять нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС России от 18.02.2016 № БС-3-11/650). В разделе 1 включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода. Например, в разделе 1 расчета за 9 месяцев 2016 года должны быть отражены показатели за период с 1 января по 30 сентября включительно. Так, в частности, в разделе 1 нужно показать:

- по строке 020 – весь доход работников нарастающим итогом с начала года.

- по строке 040 – сумму исчисленного налога нарастающим итогом с начала года.

Предположим, что в период с 1 января по 30 сентября 2016 года работникам выплачена заработная плата в сумме 985 000 рублей. В эту сумму уже входят выплаченные за 9 месяцев премии в размере 140 000 рублей. Всю сумму заработка, включая премии, нужно показать по строке 020. А исчисленный со всей этой суммы налог переносится в строку 040 расчета за 9 месяцев 2016 года. Сумма налога – 128 050 рублей (985 000 × 13 %).

Проще говоря, премии отражайте в разделе 1 в общей сумме дохода и исчисленного налога. Выделять премии отдельно в этом разделе уже не нужно.

Годовые и квартальные премии: особый подход

В письме ФНС от 24.01.2017 № БС-4-11/1139 содержатся очень важные разъяснения налоговиков по вопросу отражения премий в расчете 6-НДФЛ. Смысл этих разъяснений сводится к тому, что способ определения даты фактического получения дохода в виде премии за выполнение трудовых обязанностей зависит от того, по результатам какого периода был премирован работник (по итогам месяца, квартала или года).

Например, в случае выплаты премий за месяц, датой фактического получения дохода нужно считать последний день месяца, за который сотруднику были начислены премиальные. Например, при выплате премии по итогам декабря 2016 года, дата получения премиального дохода – 31.12.2016. Если премия выплачивается по итогам работы за квартал или год, то следует опираться на дату приказа о премировании.

Предположим, что премия по итогам работы в 2016 году на основании приказа работодателя, датированного 17.01.2017, выплачивается 06.02.2017. В такой ситуации годовая премия должна быть отражена в 6-НДФЛ за I квартал 2017 года следующим образом:

Раздел 1:

- по строкам 020, 040, 070 – соответствующие суммовые показатели;

- по строке 060 – количество физлиц, получивших доход.

Раздел 2:

- по строке 100 «Дата фактического получения дохода» – 31.01.2017;

- по строке 110 «Дата удержания налога» – 06.02.2017;

- по строке 120 «Срок перечисления налога» – 07.02.2017;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» – соответствующие суммовые показатели.

Позиция по премиям изменилась!

Датой дохода считайте день, когда выплатили такую премию. Поэтому производственные годовые, полугодовые и квартальные премии включите в налоговую базу по НДФЛ того месяца, в котором их выплатили (подп. 1 п. 1 ст. 223 НК РФ). Об этом сказано в письмах Минфина России от 29 сентября 2017 № 03-04-07/63400, ФНС России от 5 октября 2017 № ГД-4-11/20102.

Ранее сотрудники ФНС России разъясняли, что датой дохода следует считать последний день месяца, которым датирован приказ о выплате премии (письмо от 24 января 2017 № БС-4-11/1139).

Премии отразили вместе с зарплатой: что делать

Стоит признать, что ситуация с отражением премий в 6-НДФЛ довольно запутанная. Поэтому, не исключаем, что некоторые бухгалтеры могли допустить ошибку и показать выплаченные премии вместе с зарплатой. То есть, не выделять в разделе 2 премии в отдельный блок, а сгруппировать премиальные вместе с зарплатой и указать дату получения дохода – последний день месяца.

В такой ситуации расчет 6-НДФЛ имеет смысл уточнить, поскольку неправильная дата получения дохода в виде премии влечет за собой неверную дату строка уплаты налога (строка 120 в разделе 2). Если неточность в разделе 2 найдут налоговики, то налогового агента оштрафуют на 500 рублей – за недостоверные сведения (ст. 126.1 НК РФ). Этого штрафа можно избежать, если вы успеете обнаружить неточность и подать уточненный расчет до того, как ошибку нашли инспекторы. Более того, подача уточненки позволит избежать путаницы в учете.

Если решите уточнить премии в расчете 6-НДФЛ, то укажите в корректирующем расчете показатели из исходного отчета, но уже исправленные.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

>Как отразить премию 6-НДФЛ отдельно от зарплаты? Все нюансы оформления декларации

Нужно ли отражать премию в 6-НДФЛ?

Любой вышеуказанный руководитель компании, принявший решение сделать работника немного счастливее путем выплаты ему премии, поставит перед бухгалтером вопрос о последствиях своего решения.

Налоговым кодексом Российской Федерации (далее по тексту – НК РФ), установлено, что, по сути, все доходы как работающего, так и не работающего гражданина облагаются НДФЛ.

Для человека, склонного к умственному или физическому труду, первым и основным источником дохода, из которого он черпает средства для своего существования, является оплата за его труд.

Премия по своей природе мало чем отличается от заработной платы и также подлежит налогообложению (больше об особенностях налогообложения средств, выделенных для премирования сотрудников, мы рассказывали ).

Справка! Правильно оговорить, что не все премии облагаются НДФЛ. Это установлено на законодательном уровне. К таким, например, относятся премии области науки и техники, образовании и др.

Правовым основанием для выведения таких премий из сферы налогообложения является пункт 7 статьи 217 НК РФ, а детальная расшифровка по разновидностям премий приведена в Постановлении Правительства РФ от 06.02.2001 года № 89.

Однако есть из этого правила и ряд исключений. Оказалось, что законодатель не только внимателен к доходам налогоплательщиков, но и добр к ним одновременно. Законодатель установил, что доход, полученный по ряду обозначенным им оснований, если этот доход не превышает 4000 рублей, он оставляет без своего налогового внимания (п. 28 статьи 217 НК РФ).

Одним из таких оснований, является подарок, полученный налогоплательщиком от компании.

Такой подарок должен преподноситься работнику к празднику или иному знаменательному событию и сопровождаться оформлением договора дарения в простой письменной форме. Если эти условия соблюдены, и лимит суммы не нарушен, то за одну такую премию, выплаченную один раз в течение года, налог можно не платить.

Заполнение разделов в связи с выплатами

Итак, как же отразить премию в 6-НДФЛ?

В связи с начислением и выплатой премии подлежат заполнению разделы 1 и 2.

Раздел 1 заполняется, так называемым, нарастающим итогом, с единицей измерения времени равной одному кварталу. Это три месяца, шесть, девять или год.

Раздел 2 содержит в себе точные даты:

- момент получения дохода, то есть ежемесячной зарплаты;

- момент удержания налога от этого дохода;

- денежный эквивалент дохода и налога.

Кроме этого, в данном разделе указывается срок перечисления удержанного налога.

Порядок заполнения указанных разделов различается в зависимости от вида премии.

Таких варианта заполнения существует два, каждый, из которого соответствует следующей разновидности премии:

- работник хорошо работал на данном отрезке времени, за что премирован, или как поется в песне: «кажется, чего-то удостоен, награжден, и назван молодцом»;

- работник просто хороший парень, тем более, что у него сегодня юбилей.

Разберем порядок заполнения разделов 6-НДФЛ на конкретных примерах.

Пример 1. Премия, не основанная на производственных успехах.

В 6-НДФЛ отражается момент возникновения дохода, который совпадает с датой фактической выплаты. Один и тот же момент является датой получения дохода и удержания налога (см. раздел 4.4. статьи). Порядок заполнения раздела 2 такой:

|

№ строки |

Отражаемые сведения |

|

Момент выдачи премии |

|

|

Момент удержания налога |

|

|

Момент удержания налога + 1 день |

|

|

Денежный эквивалент премии |

|

|

Денежный эквивалент налога |

Пример 2. Премия, основанная на производственных успехах.

Момент счастья работника определяется в зависимости от отрезка времени, по результатам успешной работы в пределах которого, он премируется.

Если это премия за месяц, момент получения дохода совпадает с последним его днем.

Если это квартал или год, то правильно исходить от момента издания соответствующего приказа.

Рассмотрим порядок заполнения разделов 1 и 2, если выплачена премия целому коллективу по результатам работы за прошлый год по приказу от 22.01.2017, фактической выплатой премии 05.02.2017 года:

|

№ строки |

Отражаемые сведения |

|

Раздел 1 |

|

|

Денежный эквивалент счастья всего коллектива |

|

|

Денежный эквивалент налога |

|

|

Количество счастливых работников |

|

|

Общий денежный эквивалент налога |

|

|

Раздел 2 |

|

|

Денежный эквивалент премии |

|

|

Денежный эквивалент налога |

|

Фиксация премии в 6 НДФЛ в зависимости от ее выплаты с заработной платой или нет.

Видео о том, как заполнять раздел 2 в 6 НДФЛ:

Денежное поощрение отдельно от основного дохода

Например, работник получил разовую премию 15 июня, ко дню рождения, поскольку компания считает его хорошим парнем. Руководствуясь вышеизложенным, моментом выплаты премии и удержания налога является один и тот же день – 15 июня. Не позднее 16 июня компания обязана перечислить удержанный налог в бюджет (о том, как происходит удержание НДФЛ с премии физических лиц и каков порядок исчисления, читайте ).

Выдана одновременно с ним

Здесь возникает вопрос. Если 5 июня компания выплатила заработную плату за май и премию, то возможна путаница в датах выплат. Моментом возникновения дохода в части выплаты заработной платы является 31 мая.

Эта же дата является моментом получения дохода в форме премии, если это премия месячная и приказ издан в мае. Если это премия ко дню рождения, то дата выдачи премии 5 июня.

Датой удержания из нее налога будет 5 июня. На следующий день бухгалтер обязан будет обогатить госбюджет на сумму удержанного налога.

Инструкции по составлению декларации

Если преподнесена в середине месяца разово

Она выплачивается, например, за выполнение особо важного задания. И она считается доходом в последний день месяца, в котором рожден приказ. Если приказ издан 31 мая, а выдана она 15 июня, отображение происходит следующим образом:

|

№ строки |

Отражаемые сведения |

|

31 мая |

|

|

15 июня |

|

|

16 июня |

Момент возникновения дохода у работника такой же, как и в предыдущем случае – последний день месяца, в котором издан приказ.

Например, в мае издан был приказ, а выплата произошла 5 июня.

Пример отображения:

|

№ строки |

Отражаемые сведения |

|

31 мая |

|

|

5 июня |

|

|

6 июня |

Премии за год и за квартал

Этот вопрос затрагивался во 2 разделе. Здесь нужно руководствоваться моментом издания приказа о премировании. В этом случае премия считается доходом сотрудника по состоянию на последний день месяца, в котором рожден приказ.

Поэтому если процедура совершена 5 июня, по приказу от этого же числа, отображение должно происходить следующим образом:

|

№ строки |

Отражаемые сведения |

|

30 июня |

|

|

5 июня |

|

|

6 июня |

Премии к празднику или юбилею

Фактические обстоятельства изложены в разделе 3.1. настоящей статьи. Момент возникновения дохода и выплаты премии в этом случае совпадают. Пример отображения:

|

№ строки |

Отражаемые сведения |

|

15 июня |

|

|

15 июня |

|

|

16 июня |

Рассмотрение конкретных примеров

Обратите внимание! Многие премиальные варианты считают датой возникновения дохода – финальный день месяца, в котором рожден соответствующий приказ.

Рассмотрим порядок отображения в зависимости от даты фактического вознаграждения работников.

Пример 1:

Мясоперерабатывающее предприятие «КАБАНЧИК» приняло решение выплатить премию работникам за третий квартал в сумме 1 млн. рублей.

Приказ рожден 8 октября, фактическая выплата осуществлена 10 октября.

Рассмотрим порядок заполнения раздела 2:

|

№ строки |

Отражаемые сведения |

|

31 октября |

|

|

10 октября |

|

|

11 октября |

|

| 130 |

1 млн. рублей |

|

130 000 рублей |

Пример 2:

Тот же случай, только премия выплачена с опозданием на месяц – 10 ноября.

|

№ строки |

Отражаемые сведения |

|

31 октября |

|

|

10 ноября |

|

|

11 ноября |

|

|

1 млн. рублей |

|

|

130 000 рублей |

Назначение премиальных выплат поднимает мотивацию сотрудников компании. Чтобы этот замечательный способ не стал поводом для дополнительных претензий налоговых инспекторов, следует знать облагается ли премия налогом НДФЛ, когда он не удерживается с зарплаты, а также каковы способы премирования директора.

Возможные ошибки и способы их устранения

Главное о чем необходимо помнить – основанием для премирования является приказ.

Распространенной ошибкой является осуществление этой операции только на основании других документов, таких как:

- заявления работника с резолюцией руководителя;

- служебной записки;

- протокола совещания и т.п.

Все эти документы могут быть только основанием для такого приказа. Основанием же для выплаты премии является только приказ, рожденный руководителем компании.

Второй распространенной ошибкой является дата возникновения дохода у работника. Многие путаются из-за того, что психологически трудно представить себе, что момент получения дохода работником может отражаться в отдельных случаях поздней датой, чем момент удержания налога (См. пример 1 раздела 5 статьи).

Эти ошибки можно предупредить путем изготовления и размещения на видном для ответственного лица месте соответствующего наглядного документа – памятки.

Видео с общей информации об отображении премии в 6-НДФЛ:

В заключении хочется пожелать читателю не ограничиваться изучением разъяснительной литературы, и не бояться чаще обращаться к первоисточникам – НК РФ и подзаконным актам. Ведь все изложенное почерпнуто оттуда.

Премирование это широкий и щедрый жест с вашей стороны как руководителя. Но важно, чтобы по результатам прихода к вам районного сборщика податей, об этой премии не пришлось жалеть в будущем.

Налоговики изменили позицию по вопросу отражения в 6-НДФЛ премий за результаты работы

Напомним, что до сих пор специалисты ФНС придерживались противоположной позиции. Они заявляли, что при перечислении НДФЛ с суммы премии налоговый агент должен руководствоваться общими правилами, установленными пунктом 1 статьи 223 НК РФ. Данная норма гласит: датой фактического получения дохода считается день выплаты дохода, в том числе перечисления средств на счет налогоплательщика. Налоговый агент обязан удержать НДФЛ при фактической выдаче премии работнику, не дожидаясь окончания месяца (см. письма Минфина от 27.03.15 № 03-04-07/17028, ФНС от 08.06.16 № БС-4-11/10169@ — «ФНС сообщила, как отразить доход в виде премии в расчете 6-НДФЛ»).

Между тем, Верховный суд в определении от 16.04.15 № 307-КГ15-2718 указал: датой фактического получения дохода в виде премии за выполнение трудовых обязанностей по итогам работы за месяц с учетом пункта 2 статьи 223 НК РФ является последний день месяца, за который налогоплательщику был начислен указанный доход.

Этот же вывод повторила Федеральная налоговая служба в комментируемом письме от 24.01.17 № БС-4-11/1139@. При этом чиновники уточнили: если работнику выплачивается квартальная или годовая премия, то датой получения такого дохода признается последний день месяца, которым датирован приказ о выплате работникам премии по итогам работы за квартал (год).

В этом же письме разъяснено, как правильно отразить годовую премию в расчете по форме 6-НДФЛ. Например, если премия по итогам работы за 2016 год на основании январского приказа выплачена 02.02.2017, то данная операция отражается в расчете 6-НДФЛ за I квартал 2017 года следующим образом:

Раздел 1:

- по строкам 020 «Сумма начисленного дохода», 040 «Сумма исчисленного налога», 070 «Сумма удержанного налога» — соответствующие суммовые показатели;

- по строке 060 — количество физических лиц, получивших доход.

Раздел 2:

- по строке 100 «Дата фактического получения дохода» — 31.01.17;

- по строке 110 «Дата удержания налога» — 02.02.2017;

- по строке 120 «Срок перечисления налога» — 03.02.2017;

- по строкам 130 «Сумма фактически полученного дохода», 140 «Сумма удержанного налога» — соответствующие суммовые показатели.

Бесплатно сдать 6‑НДФЛ через интернет

Комментарий Александра Погребса, главного консультанта форума «Бухгалтерии Онлайн»:

— В письме ФНС наблюдаются определенные «шарахания» по из стороны в сторону в отношении премий. Особенно если вспомнить недавнюю новость о введении дополнительных кодов видов дохода: «Утверждены новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ».

В частности, добавлены код 2002 для «премий за производственные результаты и иные подобные показатели» и код 2003 для «вознаграждений за счет прибыли, средств специального назначения или целевых поступлений». При этом сохранен код 2000 для «вознаграждений, получаемых налогоплательщиком за выполнение трудовых или иных обязанностей».

Такое «размножение» кодов дало повод для резкого отделения всех премий от окладной части зарплаты.

На мой взгляд, введение новых кодов — это один из вариантов решения проблем с премиями, которые выплачиваются не ежемесячно, как часть зарплаты, а за более длительный период, а то и вообще бессистемно. Возникал вопрос, к какому периоду эти премии привязывать.

И родился вариант разных кодов:

- для премий, выплачиваемых ежемесячно, как часть зарплаты (в терминологии Верховного Суда «премии за выполнение трудовых обязанностей по итогам работы за месяц») — код 2000, дата получения дохода — последний день месяца;

- для премий, выплачиваемых помимо зарплаты «за производственные результаты» — код 2002, дата получения дохода — день фактического получения премии;

- для премий и других выплат, выплачиваемых за счет чистой прибыли, специальных фондов и целевого финансирования — код 2003, дата получения дохода — день фактической выплаты.

Рекомендации, которые даны в комментируемом письме, на мой взгляд, являют собой другой вариант решения проблемы — все премии считать частью оплаты труда, а датой фактического получения дохода признавать последний день месяца, за который выплачена премия. Если же премия выплачена сразу за несколько месяцев, то датой получения дохода признается последний день последнего месяца периода, за который премия выплачена.

Бухгалтерам снова придется как-то совмещать разные варианты решения проблемы. Например, ставить разные коды для разных премий, но включать их в одну дату фактического получения дохода (строка 100 расчета 6-НДФЛ). Но при этом обязательно нужно следить за новыми письмами ФНС. Вполне возможно новое изменение позиции налогового ведомства.

Этапы отражения премии в 6-НДФЛ

Налоговая служба несколько раз меняла мнение относительно того, какой день является датой получения дохода в виде премии: последний день месяца, за который произведена выплата, или непосредственно день, когда такая выплата была осуществлена. Изначально налоговики придерживались второй версии, о чем свидетельствует письменное разъяснение данное ними в 2019 году.

Однако, это привело к ряду судебных разбирательств и Верховным Судом России было вынесено определение, согласно которому в качестве даты фактического получения подобного рода дохода, был признан заключительный день того месяца, за который доход был начислен работодателем. Налоговая служба согласилась с подобным мнением.

В результате Федеральная Налоговая служба подготовила иное письмо с разъяснениями, которые являются полностью противоположными тем, которые были представлены общественности ранее. Таким образом, в 2019 году заполнять форму 6-НДФЛ нужно согласно последним рекомендациям налоговиков.

Представление в виде дохода

Порядок, по которому должны отражаться даты в отчете 6-НДФЛ, зависит от того, о каком виде премии идет речь.

Когда дата выплаты производственной (текущей) премии налоговый агент определяет в общем порядке, в форме отчета 6-НДФЛ указывается:

- в строчке 100 – число месяца, когда произошла фактическая выплата премиальных;

- такая же дата ставится в строчке под номером 110.

Если премия расценивается как компонент оплаты труда, во втором разделе нужно указать даты в том же порядке, как и при указании в качестве дохода заработной платы:

| Строка под номером 100 | Конечная дата того месяца, за который было выполнено начисление дохода. |

| Строка номер 110 | Число, когда произошла фактическая выплата средств работнику. |

В любом случае в строке под номером 120 отражается дата, которая соответствует тому дню работы, который идет за днем, когда были выплачены премиальные работнику. Нужно учитывать, что при заполнении формы 6-НДФЛ имеет место увязка некоторых показателей, например, строк под номером 020 и 040, с показателями отчета по форме 2-НДФЛ.

Основные моменты

Виды и периодичность

Премии бывают разных видов. В зависимости от того, с какой периодичностью они выплачиваются, выплаты делят на разовые и систематические (месячная, квартальная, годовая). Разовая премия является поощрением, благодарностью или начисляется к какому-то значимому событию, например, юбилею. Второй же вид выдается за выполнение месячного или квартального производственного плана.

Подвох для отражения в формах отчетности различных премий может состоять в том, что премия и оклад могут быть отображены в форме отчета 6-НДФЛ, как равноправные составляющие заработной платы. Но нужно помнить, что датой, когда была получена премия в качестве дохода считается день, когда она была выплачена, а зарплаты – финальный день месяца, за который оклад был выплачен.

Речь идет о премиальных, которые не связаны с зарплатой, поскольку не имеют непосредственного отношения к результатам выполнения трудовых обязанностей.

Касательно же премий, выплаченных по результатам труда, здесь тоже просматривалась некая неоднозначность. Налоговая при подготовке своих разъяснений по данному вопросу не проводила черту между премиями за выполнение обязанностей работником и теми, которые с данным показателем не связаны.

Однако в начале 2019 года ФНС, учтя позицию Верховного суда, дала подтверждение тому факту, что в качестве даты получения сотрудников дохода в виде премиальных за выполнение служебных обязанностей по результатам работы признается крайний день того месяца, когда был издан приказ по организации про выплату работникам премии.

Главные замечания по закону

Налоговая служба России в своем письме от 24 января 2019 года признала в качестве даты получения средств в форме премии не тот день, когда она была выплачена, а финальный день месяца. До этого момента позиция налоговиков была кардинально противоположной. Они говорили о том, что перечисление НДФЛ в подобной ситуации должно происходить по общим правилам, которые установлены статьей 223 Российского Налогового кодекса.

Согласно этой норме дата, когда средства считаются полученными работником, является день, когда они были выплачены. Работодатель должен выполнить удержание налога, когда выдает премию сотруднику, не дожидаясь наступления конца месяца.

Однако в апреле 2019 года Верховный суд указал, что датой получения такого дохода, как премия, за реализацию служебных обязанностей является финальный день того месяца, за который был начислен доход. Федеральная служба с данным выводом согласилась.

Пример заполнения отображения премии в 6-НДФЛ

Оформление разделов

Отражение премии в 6-НДЛ во втором разделе предполагает внесение:

- чисел месяца, когда произошло получение премии и удержание налога;

- предельного термина, который установлен для произведения перечислений в госбюджет;

- размера дохода, который был получен работником;

- размера удержанного налога.

Зарплата с отпускными отражается в 6НДФЛ вместе со всеми премиальными и отпускными.

Как сдавать 6-НДФЛ, если последний день месяца — это выходной — мы расскажем .

Доходы, полученные физическими лицами, в данном разделе группируются таким образом:

- по тем датам, когда была произведена фактическая выплата;

- по строчкам, когда суммы удержанного налога должны быть перечислены в бюджет.

Подобного рода группировки отображаются в автономных блоках с выполнением таких правил:

| Строка под номером 100 | Должна быть заполнена согласно положениям статьи 223 Российского Налогового кодекса. |

| 110 | Согласно 4 п. 226 ст. и 7 п. 226.1 ст. |

| 120 | 6 п. 226 ст. и 9 п. 226.1 ст.

Статья 226. Особенности исчисления налога налоговыми агентами |

Что касается заполнения первого раздела формы, то в нем отображается совокупный доход, то есть общая начисленная сумма, вычеты, а также суммы налога, который был начислен и впоследствии удержан.

Заполняется данный раздел так называемым нарастающим итогом ежеквартально. Например, в строчке 020 показывается весь доход, полученный сотрудником с самого начала года. Строка 040 предполагает отражение нарастающим итогом суммы налога, начиная с начала года. Говоря другими словами, премиальные отражаются в данном разделе в совокупном размере полученного дохода и налога. Выделять их отдельно не нужно.

Когда речь идет про премиальные выплаты второй раздел отчета должен заполняться построчно следующим образом:

| 100 | Число месяца, когда произошла выплата премии. |

| 110 | Ставится дата из предыдущей строки. |

| 120 | День, который следует за датой, указанной в предыдущей строке. |

| 130 | Денежный эквивалент премиальных. |

| 140 | Размер налога на доходы физ. лиц. |

Отражение премии в 6-НДЛ по приведенному порядку относится ко всем видам премиальных выплат, которые носят стимулирующий характер. Подобным образом при заполнении формы отображаются премии, которые выплачиваются каждый месяц, квартальные, а также годовые. Их следует выделять отдельно от заработной платы и в качестве даты получения проставлять день, когда выплата была произведена. Подобным образом должны демонстрироваться в отчетной форме премии, выданные в натуральном виде.

Следует иметь ввиду, что премии допускается формировать в один блок в том случае, когда они были выданы в одну и ту же дату. Например, если 3 июля 2019 г. работник получил ежемесячную премию за июнь, а также премию за второй квартал, эти выплаты могут быть объединены в один блок второго раздела.

Есть работодатели, которые готовы выплачивать сотрудникам премии каждый месяц, независимо от того, какие итоги работы были ними продемонстрированы. В трудовом контракте нередко можно наткнуться на формулировку, которая определяет размер ежемесячной премии, которая выплачивается особе. При этом соблюдение каких-либо дополнительных факторов не предполагается.

Если такая фраза присутствует в контракте, заключенном с сотрудником, это означает, что работодатель обязан ежемесячно выплачивать человеку премиальные, при этом не будет играть никакой роли результат деятельности человека.

В таком случае подобная выплата относится к фонду оплаты труда (ОТ) и не принадлежит к стимулирующим выплатам. Для тех доходов, которые относятся к ОТ, дата, когда доход был получен особой по факту – это последний день месяца, по результатам которого была начислена заработная плата.

Учитывая это премии ежемесячного характера, которые относятся к ОТ, не должны отдельно выделяться во втором разделе отчетной формы. Если рассмотреть данное правило на примере, получается, что в случае, когда в договоре с работником компания изначально указала, что он ежемесячно получает оклад, размер которого составляет 40 тыс. рублей, и премиальные в размере 20 тыс., его общая сумма, предполагаемая в качестве ОТ, составляет 60 тыс. рублей. Данная сумма не должна разделяться во втором разделе отчетной формы на премию и оклад.

Если же речь идет про квартальную/годовую премию, их во втором разделе формы отчета нужно указывать отдельно. Это связано с тем, что данные выплаты не относятся к заработной плате, которую получает особа.

За месяц, квартал, год или разовая

Премия по итогам деятельности за месяц относится к расходам, которые относятся к оплате труда. В качестве числа, когда возник доход, выступает итоговый день того месяца, за который работодатель произвел его выплату.

Пример заполнения данных про ежемесячную премию: сотрудники компании «Луч» получают премию ежемесячно. Датой выплаты является 9 число месяца, который следует за тем, за который выдаются деньги. Премия за февраль 2019 года была выдана работникам 9 февраля. В данном случае датой, когда возник доход, является 28 февраля, дата удержания налога – 9 февраля, крайний термин выплаты НДФЛ – 10 февраля.

Строка 020 формы отчета должна включать февральскую премию, в строке, код которой 040 и 070, указывается налог на доходы физических лиц, который удержан с премиальных.

Частью ОТ являются также премии, которые выдаются ежеквартально или по итогам всего года, если их руководство выплачивает за успешную работу. В этом случае у бухгалтеров возникает вопрос, к какому месяцу относится выплата премии. Налоговики предлагают исходить из того, в каком месяца был издан приказ про премирование по организации.

Инструкция по заполнению формы 6-НДФЛ

Если следовать данному совету, в качестве даты возникновения дохода станет крайний день того месяца, когда была начислена премия. НДФЛ должен быть удержан в день выплаты, а выплачен максимум на следующий день после этого.

В случае выдачи части заработной платы премией (такое возможно, когда сотрудникам оклад и премиальные выплачиваются в качестве процента от продаж), подобные выплаты отражаются, как и квартальные.

Премия будет считаться доходом в последний день того месяца, когда она была начислена на основании приказа. Подобный алгоритм используется, когда нужно отобразить в отчетности любые другие премиальные, которые носят разовый характер.

Заполнение формуляра с отражением премии в 6-НДФЛ

Дата получения физической особой премиальный – это день, когда финансы были выплачены. Выдача средств может производиться непосредственно на руки сотруднику или перечисляться на его безналичный счет. Некоторые компании выдают премии не только в будни, но и в выходные или праздники. При этом в форме отчета 6-НДФЛ не должно быть никаких переносов дат.

В формуляре предусмотрены специальные строки для отображения данных: в строке 100 указывается дата получения премии, а в строке 110 – дата, когда произошло списание налога с суммы поощрения.

Государственная налоговая пошлина из суммы премиальных должна быть удержана в тот день, когда работнику выплачивается поощрение. Не имеет никакого значения, это выходной день или рабочий. Выплату налога работодатель производит не позже следующего за датой выплаты дня. При перечислении средств работнику в выходной или праздничный день, налоговый взнос нужно погасить в день, который является ближайшим рабочим днем, следующим за днем выплаты. Эти сведения отображаются в строчке 120.

Информация о сумме дохода, который получен работником на руки, размещается в строке 130. Цифры, которые внесены в данное поле формы, должны отвечать реально выплаченному размеру выплаченной суммы. Размер налога зависит от схемы, по которой производилось премирование и общей суммы поощрительной выплаты.

Процедура, по которой рассчитывается сумма налога от размера поощрения, регламентирована положениями Налогового и Трудового кодекса. Самая важная информация закреплена в статье 252 Российского НК. Размер перечисленной суммы указывается в строчке 140 формы.

Статья 252. Расходы. Группировка расходов

Камеральная проверка по 6-НДФЛ проводится обычно в конце каждого отчетного периода.

Образец налогового регистра по 6-НДФЛ мы предоставили .

Образец пояснений в налоговую по 6-НДФЛ вы можете скачать из этой статьи.