Содержание

Здравствуйте, друзья.

Очевидно, что целью любого бизнеса является прибыль. И бизнес с торговыми автоматами, конечно, не исключение. Каждый новоиспеченный предприниматель рассчитывает если не озолотиться, то как минимум заработать на ежедневный бутерброд с маслом и, желательно, с икрой, и лучше черной.

Однако, зачастую, уже на этапе оформления, будущий вендинговый бизнесмен делает досадную ошибку, которая влияет на прибыльность бизнеса, — он выбирает невыгодную систему налогообложения.

Почему так происходит? Тут все прозаично: или человек вовсе ничего не знал ни о каких системах и режимах или так насоветовали «эксперты». А что в результате – низкая прибыль, убыточный вендинговый бизнес, работа через фирмы друзей и т.д. и т.п.

Незнание, как говорится, не освобождает от ответственности, поэтому для начала разберемся что такое системы налогообложения и какие они бывают. Затем попробуем определить критерии выбора налогового режима для бизнеса с вендинговыми аппаратами.

Начнем с главного: сразу после регистрации, ИП или ООО автоматически находится на ОСНО или общей системе налогообложения. И эта система для вендинга не выгодна. Обычно на ОСНО остаются компании, которые работают с НДС (налог), кроме того, находясь на общей системе необходимо платить налог на прибыль (для ООО — 20%, для ИП — 13%) и налог на имущество при его наличии. Бухгалтерский учет требуется вести в полном объеме, а это значит, что потребуется или брать бухгалтера или заключать договор на обслуживание с бухгалтерской конторой.

Для начинающего бизнес с торговыми автоматами, все это дорого, непонятно, да и не нужно. Поэтому в течение 5 дней с момента регистрации, предприниматель должен написать заявление о переходе на один из специальных налоговых режимов. Выбрать режим желательно еще до начала оформления бизнеса.

Всего таких специальных режима 4, но для бизнеса с торговыми автоматами подходят только 3 (и то не везде и не для всех автоматов), вот они:

1. УСН или упрощенная система налогообложения.

Делится на 2 разновидности: 6% от дохода (то есть от общей выручки) и 15% от прибыли (доходы минус расходы). Выбор этого спецрежима регулируют нормы главы 26.2 налогового кодекса РФ.

2. ЕНВД или единый налог на вмененный доход

Регулируется нормами гл. 26.3 Налогового кодекса РФ (рекомендую почитать).

3. Патентная система или просто патент

Регулируется нормами гл. 26.5 Налогового кодекса РФ

4. ЕСХН или единый сельскохозяйственный налог – к вендингу никакого отношения не имеет, но специальным налоговым режимом также является и имеет право находится в этом списке.

УСН, в народе «упрощенка», – часто используемая система налогообложения в вендинге. Отличается простотой использования и доступностью для большинства видов деятельности, включая и деятельность с торговыми автоматами. На УСН предприниматель или фирма платит не 3 налога, как на общей системе, а один. Оплата налога происходит авансовыми платежами каждый квартал, а отчетность (декларация), подается всего один раз в году.

Налог можно платить либо с доходов (обычно это 6% от выручки), либо с прибыли (доходы минус расходы) – обычно 15 %. 15% удобно выбрать для бизнеса с большими расходами (70-80% от доходов), которые легко подтвердить и которые являются регулярными. Подойдет ли этот вид упрощенки для торговли через торговые автоматы? Чтобы ответить на этот вопрос, нужно просчитать себестоимость и прибыль единицы проданного товара или услуги в конкретном виде вендингового автомата, учесть аренду, транспортные расходы, расходы на уборку места. Получается прибыль 20-30% от выручки? – можно подумать о том, чтобы выбрать для налога объект доходы минус расходы. Получается больше? — Тогда следует обратить внимание на другие варианты, например, на налог в виде 6% от доходов.

Особенно выгодна такая система для тех владельцев, у которых в парке всего несколько торговых автоматов в невысокой выручкой, но высокой рентабельностью. В этом случае, приятным бонусом, при выборе варианта 6% от дохода, будет уменьшение налогооблагаемой базы на сумму страховых взносов (Для ИП без работников на 100%, для ООО и ИП с работниками на 50%). Другими словами, для мелких сеток автоматов с высокорентабельными дешевыми товарами ежеквартальный авансовый платеж стремится к нулю.

Упрощенку не может применять бизнес с годовым оборотом более 120 млн. рублей.

ЕНВД (единый налог на вмененный доход) – еще один популярный специальный налоговый режим в вендинговом бизнесе. При ЕНВД – сумма налога фиксированная и зависит от количества торговых автоматов.

Как и УСН 6%, ЕНВД может уменьшаться на сумму страховых взносов в фонды. ЕНВД платится каждый квартал и отчетность подается тоже каждый квартал. Режим не применяется в Москве. Также запрещен к применению компаниям, в которых работает свыше 100 работников (для вендинга большая редкость).

ЕНВД не могут применять владельцы вендинговых автоматов по оказанию услуг населению.

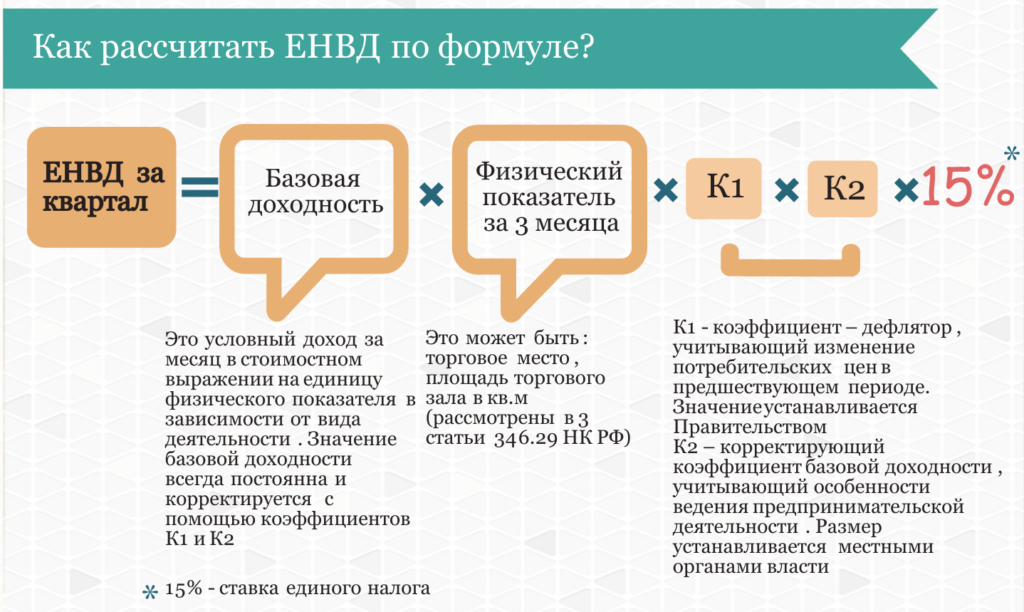

Для того, чтобы посчитать какой единый налог должен будет платить владелец торговых автоматов, необходимо учитывать:

— количество автоматов и базовую доходность каждого из них. На 2017 год составляет 4500 рублей с одного автомата.

— значения коэффициента-дефлятора на расчетный год (К1). В 2017 году значение коэффициента-дефлятора К1 равно 1,798. См. (Федеральный закон от 29.12.2015 № 386-ФЗ)

— значение коэффициента базовой доходности (К2). Коэффициент устанавливается местными властями.

Налоговая база для ЕНВД вычисляется по формуле (за квартал):

НБ = БД х К1 х К2 х (ФП1 + ФП2 + ФП3) ,

Где НБ – налоговая база

БД – базовая доходность (4500 рублей)

К1, К2 – коэффициенты

ФП1, 2, 3 – физические показатели – для вендинга это количество автоматов за каждый месяц квартала.

Чтобы посчитать налог, необходимо налоговую базу умножить на 15%.

Посмотреть значения K2 можно , к примеру, , выбрав свой регион.

Таким образом, заметим, что с одной стороны режим ЕНВД отличается простотой, отсутствием бухгалтерской неразберихи, но с другой стороны – налог придется платить, даже если автомат не приносит прибыль (убыточные места, халатность обслуживающего персонала, остановка продаж по причине неисправностей). Все это следует учесть при выборе системы налогообложения.

Читайте также: 10 ответов на вопросы о ЕНВД для вендинга в 2017 году

Патентная система (патент) распространяется на ИП (ООО не могут использовать патент) с годовым доходом, не превышающим 60 млн., со штатом работников не более 15 человек. Предполагает покупку патента на ведение определенной деятельности сроком от 1 месяца до 1 года. При работе на патенте отсутствует отчетность, исключены контакты с налоговой. 1 вид бизнеса = 1 патент.

Стоимость патента на тот или иной вид деятельности определяется местными властями в каждом конкретном регионе.

По отзывам бизнесменов, патентная система на сегодняшний день не самый лучший вариант для вендинга — стоимость патента слишком высока. Кроме того, эту стоимость нельзя уменьшить на сумму страховых взносов в фонды, а для мелкого бизнеса очень неприятное ограничение.

Читайте также: 10 ответов на вопросы о патенте для вендинга в 2017 году.

В заключении, предлагаю посмотреть неплохое видео по теме. На этот раз с симпатичной девушкой в качестве спикера.

Интересуетесь вендингом? Хотите быть в курсе изменений налогового законодательства?

Подпишитесь на рассылку новых материалов от Вендоведа:

22 октября 2019 Пригодится для: Предприниматели 1–3-я группы ЕН

Хочу поставить кофейный автомат на рынке, какой КВЭД зарегистрировать и есть ли особенности этой деятельности? Я на 2-й группе ЕН.

Торговля через автоматы — это вендинговый бизнес. Чтобы заниматься вендингом, нужно зарегистрировать код КВЭД 47.99 «Прочие виды розничной торговли вне магазинов», который включает в себя торговлю через автоматы.

Надо внести новый код в реестр плательщиков ЕН. Для этого подаётся заявление о применении упрощённой системы налогообложения.

Заявление о применении упрощённой системы налогообложения — 2019

В п. 5.4. «Внесення змін до реєстру платників єдиного податку*** щодо», ставите галочку напротив «видів господарської діяльності» и «місця провадження господарської діяльності».

- в п. 6 указываете полный адрес, где будет установлен автомат, если точек будет несколько перечислите все адреса.

- в п. 8 новый КВЭД 47.99.

Как вести учёт

Доход единщика от торговли через автомат — извлечённые из него монеты и купюры.

Выручку из автомата надо правильно учитывать в книге учёта доходов. Как часто изымать деньги из автомата, решайте сами, ограничений нет. Но в книге вы фиксируете сумму дохода на дату извлечения денег.

Всё, что нужно знать предпринимателю о книге учёта доходов

Всё, что нужно знать предпринимателю о книге учёта доходов

Если автомат принимает заменители денег — карточки или жетоны, датой получения дохода будет дата их продажи (п. 292.8 НКУ), что также отражается в книге.

Документы

На случай проверки у вас обязательно должны быть сертификаты на ингредиенты и все документы на торговый автомат, договор аренды места, где он установлен. Нелишней будет санитарная книжка для вас или работника, который обслуживает автомат и контактирует с наполнителями.

Использование РРО

Торговый автомат относится к РРОРегистратор расчётных операций (кассовый аппарат). (ст. 2 ЗУ № 265, консультация в ЗІРЗагальнодоступний інформаційно-довідковий ресурс податкової, подкатегория 109.01).

Он в автоматическом режиме выдаёт товары за наличные и безналичные оплаты, жетоны, обеспечивает учёт количества и стоимости товаров, создаёт контрольную ленту в электронном виде.

Когда у ФЛПФизическое лицо — предприниматель -единщика доход от предпринимательской деятельности в течение года превысит 1 млн грн, он обязан будет использовать РРО.

Для этого автомат надо зарегистрировать в налоговой. После перевода в фискальный режим работы вы обязаны будете ежедневно изымать из него деньги и вносить данные о выручке в книгу учёта доходов и книгу учёта расчётных операций, зарегистрированную на автомат (ч. 3 п. 1 разд. II Порядка № 547). А покупателям автомат будет выдавать фискальные чеки.

РРО: кому использовать и как регистрировать

РРО: кому использовать и как регистрировать

Если занимаетесь другими видами бизнеса, к примеру торговлей, там тоже надо принимать оплаты через РРО, а значит надо зарегистрировать кассовый аппарат на точку.

Модификация вашего торгового автомата должна быть в Госреестре РРО.

Вендинговый бизнес – это бизнес в сфере установки автоматов по автоматизированной торговле, как правило, продуктами питания. Этот бизнес характерен тем, что для начала не требуется серьезных капиталовложений.

Когда принимается решение о начале вендингового бизнеса, необходимо проанализировать все существующие системы налогообложения и выбрать наиболее эффективную.

В данном случае термин «эффективность» будет подразумевать самую низкую ставку налогообложения бизнеса, которую предоставит выбранная система.

При рассмотрении этого вопроса надо изучить три вида налоговых систем России, которые являются эффективными именно для малого бизнеса. Учитывать в расчетах нужно и региональное налогообложение в месте ведения бизнеса, и организационно-правовую форму создания предприятия (ООО или ИП).

Вот эти три системы.

- единый налог на вмененный доход (ЕНВД, регулируется нормами главы 26.3 действующего Налогового кодекса). Эксперты предлагают ее для ООО, кроме фирм, зарегистрированных в Москве;

- патент (регулируется требованиями, указанными в главе 26.5 Налогового кодекса РФ). Такую форму налогообложения, как патентная обычно выбирают индивидуальные предприниматели, не создающие отдельного юридического лица;

- упрощенная система уплаты налогов и ведения бухучета (6% от общего дохода или 15% от дохода минус расходы, выбор в соответствие с нормами главы 26.2 Налогового кодекса РФ). Московские компании могут выбирать эту форму налогообложения.

Подробнее о системе ЕНВД

Вопросы ЕНВД раскрыты комментариями российским Минфином. 28.03.2011 г Минфин выпустил письмо N 03-11-11/72, где отнес торговые автоматы (за исключением передвижных) к объектам станционарной торговой сети. Передвижные автоматы классифицированы как объекты нестанционарной торговой сети.

Торговый автомат, согласно нормам статьи 346.29 Налогового кодекса, является расчетной единицей (физическим показателем) при вычислении размера налогообложения при выборе владельцем вендингового бизнеса системы ЕНВД.

При составлении формулы расчета надо учитывать следующие величины:

- количество торговых автоматов и значение физического показателя (размер дохода с одного автомата);

- установленный размер ( числовое значение) коэффициента-дефлятора К1 на текущий год;

- размер коэффициента коррекции базовой доходности (К2).

Расчет поможет сделать п.3 ст. 346.29 Налогового кодекса РФ. Обязательно надо иметь в виду, что на 2013 год физический показатель (установленная сумма платежа) для одного торгового автомата составлял 4500 рублей в месяц.

Значение коэффициента К1 на каждый год определяются приказами Минэкономразвития. В 2013 году он был установлен в значении 1,569.

Коэффициент К2 (или корректирующий коэффициент базовой доходности) всегда устанавливается на региональном уровне. Для расчета возьмем один из коэффициентов, установленной Думой города Тулы для бизнеса по торговле так называемыми «прочими» товарами на одной из улиц центра города на 2013 год. Он равнялся 0,711.

Таким образом, подлежащая уплате в бюджет Тулы сумма единого налога за один тульский автомат будет рассчитана по этой формуле: 4 500 (физический показатель) х 12 (месяцев) 1,569 (К1) х 0,711 (К2) х 15% = 9036 рублей в год.

Наличие наемных работников позволит снизить размер этого платежа до 50% за счет уплаты взносов и платежей фонды социального страхования (страховых взносов). Кроме того, уменьшают размер платежа и обязательные страховые платежи самого предпринимателя, за себя.

Небольшая, но значимая разница. Если на сумму таких страховых взносов, которые подлежат уплате из фонда оплаты труда таких работников, сумму платежа можно уменьшить только на половину, то взносы, уплачиваемые предпринимателем за себя такого ограничения не имеют. Фиксированный платеж с ИП в 2013 году был установлен в сумме 35 664,66 рублей, и, в том случе, если налог, взимаемый по системе ЕНВД, будет меньше указанной суммы, то уплате он не подлежит.

Обратите внимание: Вы можете воспользоваться справочно-правовой системой сервиса Мое Дело абсолютно бесплатно для получения ответов на вопросы по бухгалтерскому учету.

Как и в какие календарные периоды вносить налоговые платежи

Единый налог на вмененный доход предусматривает ежеквартальную систему уплаты налоговых платежей. Статья 346.32 Налогового кодекса РФ обязывает предпринимателя делать это до 25 числа того месяца года, который будет следовать за отчетным кварталом. Это значит, до 25 апреля, потом до 25 июля, по третьему кварталу до 25 октября и по году до 25 февраля.

И самое важное, единый налог на вмененный доход платится вне зависимости то того, была ли торговая деятельность и получались ли доходы. При выборе этой системы установленный платеж должен платиться независимо от размера дохода бизнесмена.

Патентная система налогообложения в вендинговом бизнесе

Патентная система на территории каждого региона в соответствии с правилами п.1 ст. 346.43 Налогового кодекса РФ должна вводится решением руководства этого субъекта.

Начиная вендинговый бизнес, необходимо заранее изучить систему налогообложения, выяснив, какие именно законы по этому вопросу и иные нормативные акты были приняты в регионе, выбранном для работы.

Налоговый кодекс РФ (его пп. 46 п.2. ст346.43) разрешает применять патентную систему к предприятиям розничной торговли, если реализация товаров осуществляется через стационарные автоматы, даже при отсутствии торгового зала.

Определение такой стационарной торговой сети (без постоянных торговых залов) также указано в НК РФ. Основным признаком, позволяющим именно так классифицировать объекты вендингового бизнеса, является возможность покупателя заключить договор купли-продажи (осуществить покупку) непосредственно с владельцем торговых автоматов.

Размер налогообложения вендингового бизнеса при выборе патентной системы также зависит от региона страны, где осуществляется ведение бизнеса. Здесь анализ налоговой формулы тоже можно сделать на примере города Тулы.

Ставки и объекты при налогообложении по патентной системе регулируются тульскими законами №1833-ЗТО от 14.11.2012 г и №1834-ЗТО от 14.11.2012 г.

Второй закон установил размеры дохода, который по расчетам тульских законодателей предприниматель должен получать от вендингового бизнеса. В год эта сумма должна составлять 135 000 рублей. Для удобства расчетов факт наличия наемных работников не учитывается. Налоговый кодекс (ст. 346.5 НК РФ) устанавливает налоговую ставку в стандартном для вендингового бизнеса размере 6%.

Расчет налоговых платежей, в приведенном случае, будет выглядеть так:

Стоимость патента составит произведение налоговой ставки на сумму дохода, то есть 135000 х 6%. Платеж составит 8100 рублей за один торговый автомат в год.

Налоговые платежи уплачиваются следующим образом:

- в случае оформления патента, действующего в течение 6 и менее месяцев, оплата должна быть произведена на протяжении 25 дней с момента начала работы;

- в случае получения патента на срок более 6 месяцев, то оплатить 1/3 от суммы платежа также нужно успеть за 25 дней с момента начала работы, а оплата 2/3 – в срок не позже 30 дней (календарных, не рабочих) до завершения налогового периода.

Налоговый период определятся также двояко, или это календарный год для годового патента, или в случае выбора срока менее года – налоговый период – это весь срок (в месяцах) срок действия патента.

Получая доход, вы становитесь субъектом предпринимательской деятельности, следовательно, у вас должны появиться налоги. Размер и порядок расчета налога зависит от системы налогообложения вендинга, и подразумевает вашу регистрацию, как субъекта предпринимательства, т.е. регистрацию предприятия (ООО) или самое простое — регистрацию в качестве индивидуального предпринимателя (ИП).

В этой статье мы только коснемся налогообложения вендинга. Подробно вопросы налогообложения, регистрации, начисления и уплаты налогов мы можем с вами обсудить на вашем примере в Facebookили Вконтакте.

А сейчас давайте кратко рассмотрим случай с ИП, так как это самый распространенный случай. С появлением сайта госулуг зарегистрировать ИП стало намного проще, но и раньше это было несложно. Понадобится собрать несколько документов:

- Заявление с приложениями,

- Расписка в получении документов, представляемых заявителем

- Копия всех страниц паспорта

- Квитанция об уплате гос. пошлины (800.00 рублей)

- Заявление о переходе на упрощенную систему налогообложения.

С полным списком вы можете ознакомиться на сайте налоговой nalog.ru или на сайте госуслуги.рф

Кроме расходов на регистрацию, у индивидуального предпринимателя, который занимается вендингом есть несколько обязательных отчислений:

- в Пенсионный фонд — 19356.48 руб. (за год);

- в Федеральный фонд обязательного медицинского страхования — 3796.85 рубля (за год);

- в Территориальный фонд обязательного медицинского страхования — в 2016 году взносы не платятся.

Итого: 23153.33 рублей.

Теперь немного поговорим о налогообложении вендинговой торговли. Большинство предпринимателей выбирать в качестве основного вида деятельности – ОКВЭД 52.63 Прочая розничная торговля вне магазинов, который включает в себя «розничную торговлю любым видом товаров, осуществляемую передвижными средствами развозной и разносной торговли, а также торговлю через автоматы». А в качестве системы налогообложения традиционно выбирается Упрощенная и особый вид налогообложения при розничной торговле – ЕНВД (единый налог на вмененный доход).

Однако многие не знаю, что пару лет назад вендинг «перестал быть разносной торговлей» в связи с принятием нового ГОСТа (НацСтандарта о торговле). Более того, в январе 2016 года в Государственную Думу РФ внесен на рассмотрение законопроект об изменениях в ФЗ «О Контрольно-Кассовой Технике». Данный законопроект направлен на то, что с его принятием автоматические расчётные устройства, которые применяются в торговых автоматах в виде платежных систем купюро-монето-приемников с функцией выдачи сдачи будут приравнены к контрольно-кассовой технике, которая должна выдавать чек ККТ и обеспечивать он-лайн обмен данными с налоговыми органами.

Т.е. торговый автомат должен будет выдавать чек и передавать сведения в ФНС об операциях по приему наличности от населения.

До сих пор данный законопроект вызвал ожидаем всплеск недовольства среди владельцев торговых автоматов и находится в стадии доработки, поскольку содержит много разночтений. Мне, например, до сих пор непонятно как организовать выдачу чеков и передачу информации в ФНС от механических автоматов, которые не используют электрической энергии.

Я внимательно слежу за ситуацией с принятием законопроекта и буду вам информировать о важных изменениях.

Автор статьи:

Альберт Маннанов, предприниматель,

практик вендингового бизнеса с 2008 года.

Налоги традиционно считаются головной болью любого предпринимателя. И это уже настолько привычно, что даже те, кто только собирается открыть собственный бизнес, уже морально готовятся к налоговому кошмару.

Но на самом деле все не так сложно, если вы собираетесь стать вендором. Ведь это категория бизнеса, которая прекрасно подпадает под упрощенную систему налогообложения с весьма симпатичной ставкой в 6%, минимальным документооборотом и необходимостью платить всего раз в год.

Кстати, последний пункт особенно важен, потому что вы можете не бояться никаких проверок в первый год деятельности своей компании и полностью сосредоточиться на ее развитии.

Можно выбрать и ЕНВД (единый налог на вменяемый доход) – вам нужно будет платить один раз установленную сумму, не зависящую от вашей прибыли. Но нужно помнить, что данная форма недоступна для Московского региона.

Хотите узнать о вендинговом налогообложении подробнее?

Заполните простую форму и подпишитесь на рассылку из 12 писем, в которых собраны советы опытных вендоров, дилеров, бухгалтеров и юристов. Вы узнаете все не только о налогообложении, но и о секретах успешного вендинга – не только в теории, но с практическими примерами.

Автор статьи: Руководитель отдела продаж компании SuperVending Тимур Ганиев