Содержание

Лицевой счет как форма учета

В налоговых взаимоотношениях с налогоплательщиками — физическими лицами (в т.ч. ИП) и организациями наибольшее распространение лицевой счет получил в другом значении. Лицевой счет – это также особая форма внутреннего контроля, которая открывается налоговой инспекцией на каждого налогоплательщика по каждому виду налога. В них ведется учет начислений и поступлений платежей от налогоплательщиков. Содержание лицевого счета в этом значении и порядок ведения лицевых счетов были приведены в Инструкции о порядке ведения в государственных налоговых инспекциях оперативно — бухгалтерского учета налогов, сборов, пошлин и других обязательных платежей (Приказ Госналогслужбы от 15.04.1994 № ВГ-3-13/23). Однако с 05.08.2002 данная Инструкция утратила силу.

На смену Инструкции были утверждены Рекомендации по порядку ведения в налоговых органах карточек лицевых счетов налогоплательщиков, плательщиков сборов и налоговых агентов (Приказ МНС РФ от 05.08.2002 № БГ-3-10/411), которые также в настоящее время не действуют.

Действующее законодательство оперирует термином «карточка расчетов с бюджетом» (Приказ ФНС от 18.01.2012 № ЯК-7-1/9@), но термин «лицевой счет» по-прежнему широко используется налогоплательщиками.

Источник: https://glavkniga.ru/situations/k504258

Определение понятия

Это отдельный лицевой счет, открываемый налоговым органом по каждому виду налога для всех субъектов без исключения с целью контроля поступления средств.

Важно: благодаря наличию такого счета налоговая может контролировать поступление средств от налогоплательщика и их зачисление.

Правила ведения и обслуживания подобных счетов обусловлены Рекомендацией о порядке ведения счетов по различным, сборам, пошлинам, налогам и прочим платежам.

Лицевой счет хранит информацию о субъекте, которую третьи лица не вправе запрашивать у налоговой с целью проверки информации о гражданах, этот регистр является внутренним и используется только ФНС.

Регулируется весь вопрос применения счета Приказом ФНС РФ № ЯК-7-1 / 9 @ от 2012 года.

Информация, отражающаяся на ЛСН

В нормативных документах ФНС данный счет указан как КРСБ – карточка расчета с бюджетом, предназначенная для:

- ИП, фирм и граждан, которым вменяется перечисление платежей;

- отражения информации по административным штрафам.

При этом в отношении штрафов происходит занесение данных отделением, начисливших их, при этом роли относительно места регистрации субъекта абсолютно нет.

Карточка несет сведения относительно:

- обязательств лица;

- сумм, перечисленных лицом;

- указание недоимок по результатам налоговой проверки;

- суммы начисленных пени.

Как карточка РСБ заводится

Карточка на налогоплательщика согласно нормам закона, должна заводиться после его постановки на учет в соответствующем статусе, а также с момента:

- возникновения у него обязательств по выплате налоговых платежей на основании поданных в налоговое отделение документов;

- получение фискальных проводок от граждан с различным статусом.

Важно: карточка должна открываться по каждому налоговому платежу отдельно с обязательным обозначением КБК.

Например, если у одного субъекта существует два статуса – налогоплательщика и налогового агента, тогда заводится сразу две карточки.

Носителем каких данных является карточка

Карточка по платежам имеет унифицированную форму и состоит из 2 частей, предназначенных для определенных целей и имеет соответствующую структуру:

- Призначная часть:

- ИНН и КПП налогоплательщика. Как восстановить ИНН при утрате – читайте в публикации по ссылке;

- вид платежа и его КБК;

- ОКТМО. ОКАТО и ОКТМО – это одно и тоже или нет вы узнаете ;

- код деятельности предприятия или предпринимателя;

- статус субъекта.

Кроме этого в данную часть могут включаться сведения относительно:

- сведение о лице;

- бюджетном обязательстве;

- необходимые для корректного отображения информации.

- Сальдо расчетов:

в данной части имеется 3 таблицы в каждую из которых нужно внести такие данные:

- дата и срок уплаты;

- объем поступивших средств от налогоплательщика;

- доначисление или уменьшение средств;

- сальдо по уплате налогоплательщиком, какой оно имеет показатель – положительный или отрицательный;

- сумма пени при ее существовании;

- расчеты по процентам в счет штрафных санкций. вы узнаете, какой установлен штраф за несдачу декларации в срок.

Важно: данные таблицы являются основанием для дальнейших действий инспектора, так как из них можно увидеть недоимки по платежам или их полное отсутствие.

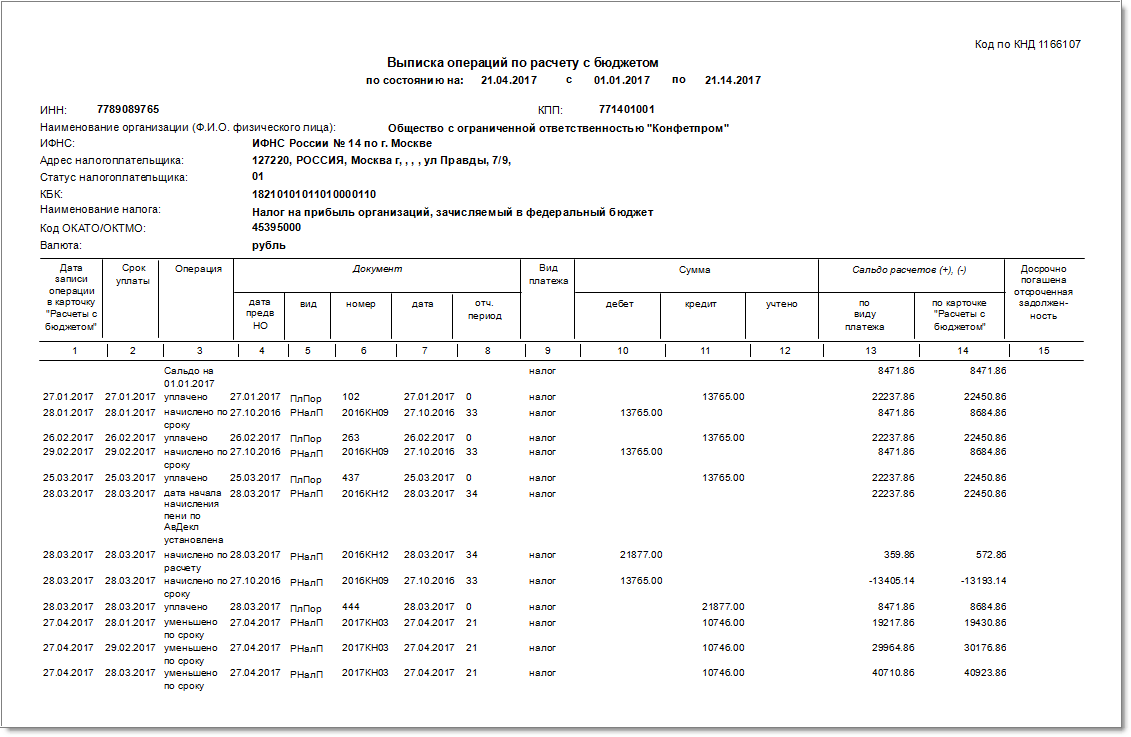

Выписка операций по расчету с бюджетом.

Получение информации относительно счета

Чтобы узнать собственный счет можно воспользоваться 2 вариантами:

- Обратиться лично в налоговый орган с паспортом и получить необходимые данные исключительно о своем счете.

- Использовать портал Госуслуг, если там есть учетная запись. При этом номер не будет где-либо отображаться для его получения следует, открыть вкладку «Услуги» долее «Выписка из лицевого счета» и «Получить» после чего через некоторое время придет файл с указанием сведений по операциям и соответствующим номеров.

Получение выписки

Чтобы сверить свои платежи и данные, зафиксированные в налоговой пользователь может заказать выписку в ФНС в удобный вариант:

- На сайте nalog.ru можно заказать выписку как для предприятия, так и для предпринимателя. Для этого следует зайти в личный кабинет и получить следующую информацию:

- справку о состоянии счета;

- выписку;

- получить акт сверки;

- справку о качестве выполнения обязательств налогоплательщиком;

- отчеты, предоставленные в отчетном периоде.

- Использовать сервис ИОН-offline посредством системы Контур Экстрен.

Если в процессе получения данных применить ПО «Баланс-2» тогда можно импортировать сведения в требуемую электронную систему документооборота.

Лицевой счет налогоплательщика – это карточка в которой ФНС содержит основную информацию относительно платежей субъекта в бюджет. При этом его можно применить, чтобы свериться или получить выписку для личных целей.

Что такое идентификационный номер налогоплательщика и где он используется вы можете посмотреть в этом видео: