Содержание

- Льгота по налогу на имущество 2010257 в 2018 году

- Код налоговой льготы 2010257 в новой отчетности 2018 года

- Как в отчетности указать код налоговой льготы 2010257

- Код льготы по налогу на имущество 2010257

- Льготы по налогу на имущество организаций: коды льгот

- Льготируемое имущество по налогу на имущество организаций

- Амортизационные группы основных средств 2017-2018: таблица

- Итоги

Льгота по налогу на имущество 2010257 в 2018 году

Код льготы 2010257 компании проставляют в отчетности по налогу на имущество с 2015 года. С 1 января 2018 года устнавливают право на льготу региональные власти. Если такое решение местным правительством не принято, налог придется платить. Таким образом, в каждом регионе будут свои правила. Вв можете скачать таблицу регионов, которые установили льготу в этом году.

Обратите внимание: наличие льгот не освобождает организацию об обязанности составления декларации по налогу на имущество. При использовании льгот в декларации нужно указать имущество, освобожденное от налогообложения.

Кто имеет право на льготу 2010257

Еще раз напомним, что воспользоваться льготой в 2018 году можно только, если она сохранена в вашем регионе. На льготу по коду 2010257 имеют право организации — в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств.

Исключение составляют объекты движимого имущества, принятые на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми.

Важно! Перечисленные ограничения не применяются в отношении железнодорожного подвижного состава, произведенного начиная с 1 января 2013 года. Дата производства железнодорожного подвижного состава определяется на основании технических паспортов.

Код налоговой льготы 2010257 в новой отчетности 2018 года

Мы выяснили, что эта льгота применяется за движимое имущество. Теперь определим, как отразить код в декларации по имуществу.

Приказом от 31 марта 2017 года № ММВ-7-21/271@ Минфин утвердил новые формы декларации и расчета авансовых платежей по налогу на имущество. Приложением 6 к Порядку заполнения отчетности чиновники утвердили порядок применения кода налоговой льготы 2010257.

В прежнем порядке заполнения отчетности этот код отсутствовал. В то же время не было кода для обозначения имущества, необлагаемого налогом в соответствии с п.25 ст.381 НК РФ. Код 2010257 бухгалтеры применяли для обозначения льготы на основании письма ФНС от 12.12.2014 N БС-4-11/25774@ с рекомендацией обозначать движимое имущество, принятое на учет с 1 января 2013 года и не облагаемое налогом, но в порядке заполнения отчетности этот код не был прописан.

В приложении 6 к новому порядку заполнения расчета по налогу на имущество от 31.03.2017г. добавлен код налоговой льготы 2010257. В новых формах отчетности он применяется, как и раньше, для обозначения имущества, необлагаемого налогом на основании п.25 ст.381 НК РФ.

Как в отчетности указать код налоговой льготы 2010257

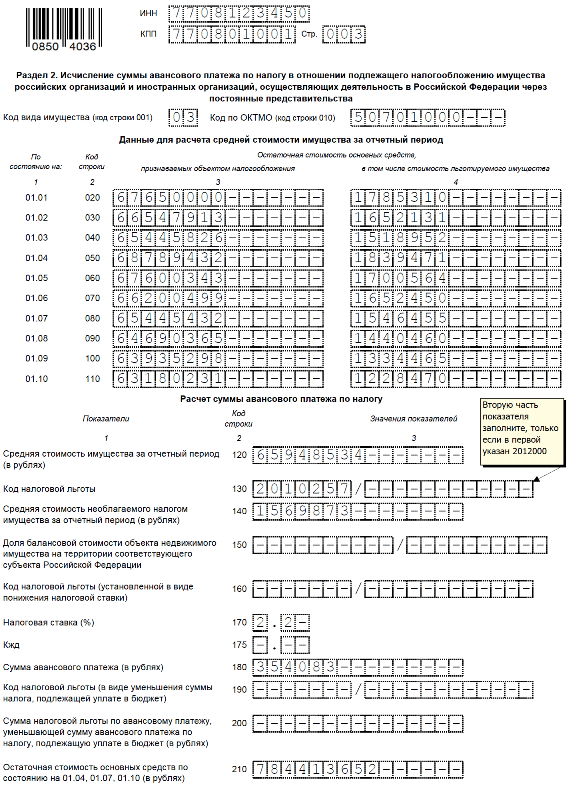

Код налоговой льготы по налогу на имущество 2010257 в отчетности в 2018 году укажите в разделе 2. Остаточную стоимость льготируемого имущества укажите в графе 4 расчета и декларации.

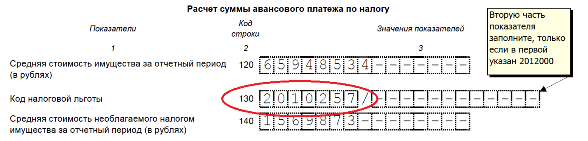

Код льготы «2010257» укажите в строке 130, а в строке 140 впишите среднюю стоимость льготируемого имущества.

Пример

На балансе организации числится грузовой автомобиль, приобретенный 25 апреля 2017 года. Автомобиль приобретен за плату от третьего лица, не являющегося взаимозависимым. Смотрите образец заполнения расчета авансовых платежей по налогу на имущество на примере бланка за 9 месяцев с применением кода налоговой льготы 2010257.

Источник: https://www.RNK.ru/article/215683-kod-nalogovoy-lgoty-2010257-po-nalogu-na-imushchestvo-v-2017-godu

Налоговая служба в Письме от 17 декабря 2014 г. № БС-4-11/26159 указала новые коды льгот по налогу на имущество организаций, юридических лиц. Данные коды отражены в Приложении № 6 к Порядку заполнения декларации.

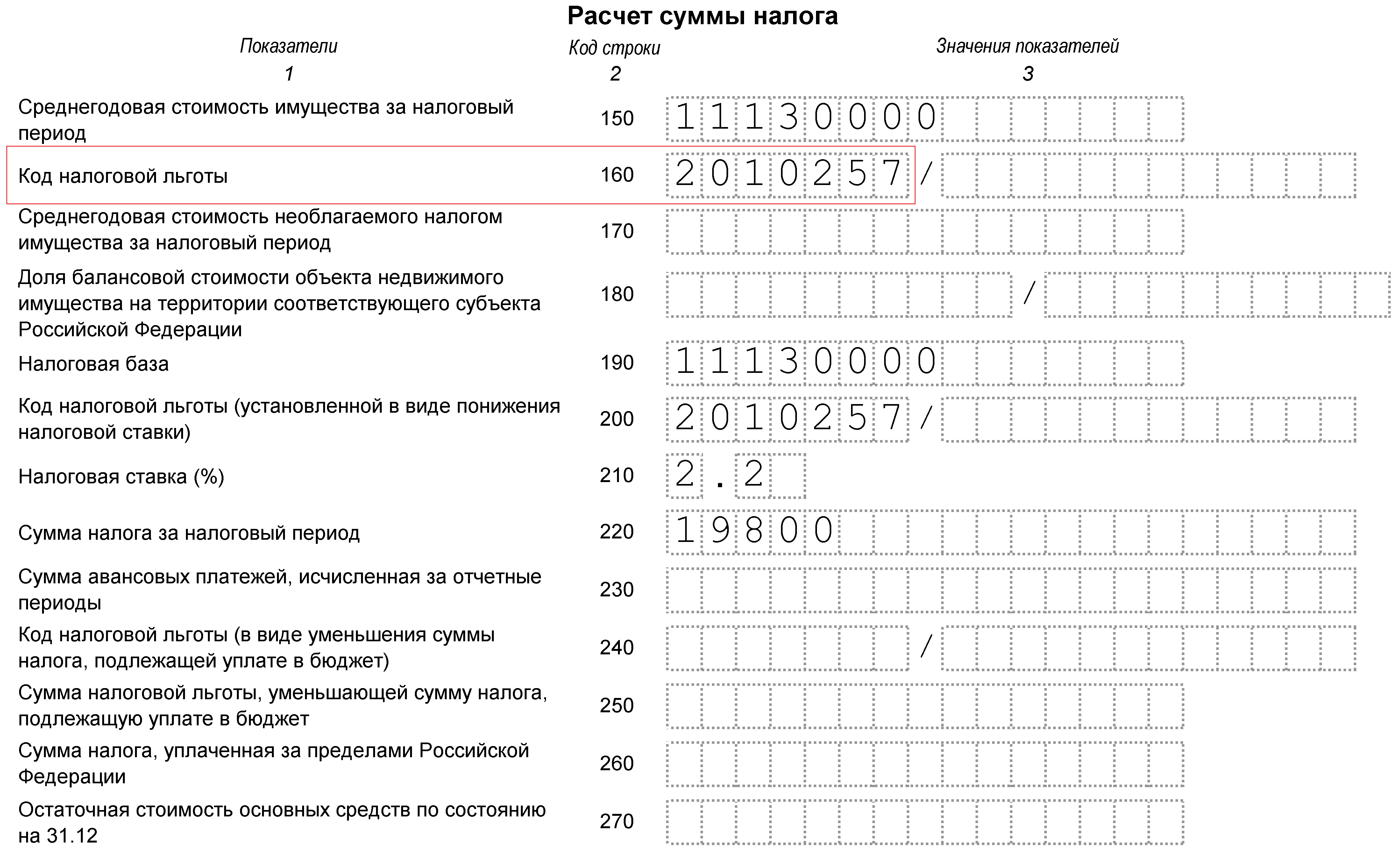

Льготы: освобождение определенного основного средства; льготная ставка основного средства; уменьшение суммы налога определенного основного средства в декларации по налогу на имущество отражается в строках 160, 200 или 240 раздела 2 или 040, 070 или 120 раздела 3.

Код льготы по налогу на имущество 2010257

Основные средства, принятые и введенные в эксплуатацию в любой организации на правах собственности становятся объектом налогообложения.

Код льготы 2010257 учитывается в налоговых расчетах по авансовым платежам с 01 января 2015 г., так как в декларацию не было внесено изменение, ФНС разъяснила применение льготы в письме от 02 декабря 2014 г. N БС-4-11/25774@.

До января 2015 года движимое имущество, принятое с 01 января 2013 года в качестве ОС не признается объектом налогообложения по налогу на имущество (подпункт 8 пункта 4 статьи 374 НК РФ). Исключение составляют ОС, полученные в результате:

- ликвидации компании либо реорганизации юридического лица;

- приобретения, передачи имущества между взаимозависимыми лицами, кроме железнодорожных составов выпущенных после 01 января 2013 г. с 2017 года.

Применение льготы (пункт 25 статьи 381 НК РФ) с 2018 года зависит от решения о применении льготы в регионе, согласно статье 381.1 НК РФ.

Код налоговой льготы по налогу на имущество организаций – 2010257 показывается в Разделе 2 по строке 160 налогового расчета по авансовым платежам.

Возможность применять льготы по налогу (федеральные, региональные) не освобождает от обязанности сдавать в налоговую службу декларацию по налогу на имущество, согласно Приказу ФНС от 24 ноября 2011 г. N ММВ-7-11/895.

Основанием для использования льготы 2010257 в организации являются акты приема-передачи основных средств и инвентарная карта на имущество, подтверждающие данные об учтенных на балансе движимого имущества.

Льготы по налогу на имущество организаций: коды льгот

Организация обязана представлять декларацию по налогу на имущество, а если в регионе введены авансовые платежи по налогу, то и налоговые расчеты по этим платежам, в налоговые органы. Формы этих документов различны и заполняются по разным (хотя и похожим) правилам. Эти правила содержатся в том же документе, которым утверждены обе формы, — в приказе ФНС России от 31.03.2017 № ММВ-7-21/271@. В течение 2017 года для промежуточной отчетности по налогу разрешалось применять и формы, содержащиеся в ранее действовавшем приказе этого ведомства от 24.11.2011 № ММВ-7-11/895 (письмо ФНС России от 23.06.2017 № БС-4-21/12076). И в декларации, и в налоговом расчете в разделах 2 и 3 присутствуют строки для отражения кодов налоговых льгот:

- по освобождению имущества от налога;

- применению пониженной ставки;

- уменьшению величины уже начисленного налога.

Нумерация этих строк в декларации и налоговом расчете различается, но структура строки (составление из 2 частей) везде однотипна и принцип заполнения строк остается одинаковым. В первой части указываются коды налоговых льгот по налогу на имущество, которые налогоплательщик выбирает из приложения 6 к Порядку заполнения соответствующего документа (декларации или налогового расчета). Большая часть кодов привязана к определенным статьям НК РФ, дающим право на льготу. Но есть и коды, отражающие региональные льготы. Для них задействуется 2-я часть строки кодов, в которой отражаются реквизиты нормы регионального закона, дающего право на льготу.

Однако не все льготы, представленные в НК РФ, имеют установленные коды. ФНС предлагает использовать в таких случаях код 2010257 по налогу на имущество, который применяется для основных средств — объектов движимого имущества, принятых на учет с 01.01.2013. Исключения для применения налоговой льготы 2010257 по налогу на имущество прописаны в п. 25 ст. 381 НК РФ (письмо ФНС РФ от 12.12.2014 № БС-4-11/25774).

Льготируемое имущество по налогу на имущество организаций

С 2015 года основные средства, входящие в первые 2 амортизационные группы (по Классификации основных средств), не относятся к объектам налогообложения налогом на имущество (п. 4 ст. 374 НК РФ).

Остальное движимое имущество с 01.01.2015 стало расцениваться как облагаемое этим налогом, но в силу п. 25 ст. 381 НК РФ основные средства, поставленные на учет после 01.01.2013, от налогообложения освобождаются. Исключение из этого правила составляет имущество, принятое на учет в результате:

- реорганизации компании либо ликвидации юридического лица;

- передачи, приобретения объектов имущества между взаимозависимыми лицами.

С 2017 года эти исключения недействительны для железнодорожного подвижного состава, произведенного после 01.01.2013.

С 2018 года возможность использования льготы по п. 25 ст. 381 НК РФ стала зависеть от решения о ее применении, принятого в регионе (ст. 381.1 НК РФ). Причем регионы получили также право самостоятельно определять, кто может воспользоваться такой льготой, в отношении какого имущества и какую ставку будут при этом применять. Одновременно для такого имущества на 2018 год введена своя особая ставка (1,1%), выше которой регион не может установить свою ставку и которая будет применяться, если регион не ввел льготу или, введя льготу, свою ставку не установил.

Подробнее об этих изменениях в НК РФ в части данной льготы читайте в статье «Налог на движимое имущество организаций с 2018 года».

С 2019 года налог на движимое имущество отменен.

Амортизационные группы основных средств 2017-2018: таблица

Согласно п. 1 ст. 258 НК РФ в зависимости от срока полезного использования основные средства в целях налогообложения делятся на амортизационные группы. Классификация основных средств утверждена правительственным постановлением от 01.01.2002 № 1. Амортизационные группы основных средств 2017-2018 — таблицу примеров основных средств, попадающих в них, мы приводим в нашей статье — увязаны с кодами ОКОФ и определенными сроками полезного использования.

В 2017 году вступила в силу новая редакция ОКОФ ОК 013-2014 (СНС 2008). Применение новых кодов облегчает сопоставительная таблица, приведенная в приказе Росстандарта от 21.04.2016 № 458.

С 2017 года классификатор ОС по амортизационным группам обновлен постановлением Правительства РФ от 07.07.2016 № 640. Новшества затронули только то имущество, которое принимается на учет после 01.01.2017. В то же время классификация основных средств по амортизационным группам 2016 г. будет применяться в отношении того имущества, которое было введено в эксплуатацию до 01.01.2017.

Справочник амортизационных групп основных средств 2017-2018

|

Номер группы |

Срок полезного использования ОС, лет включительно |

Пример основных средств амортизационной группы в 2017-2018 годах |

|

Первая амортизационная группа |

1–2 |

Машины бурильные |

|

Вторая амортизационная группа основных средств 2017-2018 |

Свыше 2 до 3 |

Машины снегоуборочные |

|

Третья амортизационная группа основных средств 2017-2018 |

Свыше 3 до 5 |

Сооружения лесной промышленности |

|

Четвертая амортизационная группа основных средств 2017-2018 |

Свыше 5 до 7 |

Воздушная линия электропередач |

|

Пятая амортизационная группа основных средств 2017-2018 |

Свыше 7 до 10 |

Тепловая магистральная сеть |

|

Свыше 10 до 15 |

Сооружения железнодорожного транспорта |

|

|

Свыше 15 до 20 |

Автодорожный мост |

|

|

Свыше 20 до 25 |

Железнодорожные подъездные пути |

|

|

Свыше 25 до 30 |

Электростанции, эстакады и галереи |

|

|

Свыше 30 |

Корабли |

Итоги

Действующее законодательство предусматривает возможность применения льгот при расчете налога на имущество организаций. Льготы устанавливаются как на федеральном, так и на региональном уровне. В отчетности по налогу каждый вид льготы определенным образом кодируется. Код 2010257 относится к льготе по объектам движимого имущества, принятым на учет с 01.01.2013. С 2018 года сама возможность применения этой льготы и ее условия стали зависеть от решений, принимаемых в регионе. Одновременно на 2018 год введена новая ставка для движимого имущества, приобретенного после 2012 года (1,1%), являющаяся предельной для него и применяемая, если регион льготу не ввел или, введя льготу, не установил более низкую ставку для попадающего под нее имущества.

Перечень документов, необходимых для получения поддержки 1. Бизнес-план инвестиционного проекта по рекомендуемой форме, утвержденной уполномоченным органом или утвержденной органом управления кредитной организации, выделяющей кредитные ресурсы. 2. Документы, подтверждающие согласование использования земельного участка под строительство объектов производственного назначения, объектов инфраструктуры (копии постановлений (решений) органов местного самоуправления о предоставлении земельных участков под строительство, договоров аренды, прав собственности на земельные участки и пр.). 3. Документы, подтверждающие наличие источников финансирования инвестиционного проекта (копии кредитных договоров, писем кредитных организаций о выделении кредитных ресурсов на реализацию проекта, иные документы). 4.

Льготы по налогу на имущество

Указанное положение действует до наступления дат, установленных подпунктами 1 и 2 пункта 4.1 статьи 5 Кодекса. При этом если специальные инвестиционные контракты заключаются после официального опубликования Федерального закона от 30.11.2016 N 401-ФЗ (т.

е. после 30.11.2016) либо если закон субъекта Российской Федерации, принятый на основании статьи 381.1 Кодекса, не ухудшает положение налогоплательщика — участника специального инвестиционного контракта по сравнению с состоянием на дату вступления в силу такого контракта с этим налогоплательщиком, то соответствующие изменения, предусмотренные как Федеральным законом от 30.11.2016 N 401-ФЗ, так и законами субъектов Российской Федерации, не могут рассматриваться как ухудшающие положение налогоплательщиков. Налоговые льготы для инвесторов

Ижевск » » 20 г. , именуемое в дальнейшем «Организация», в лице , действующего на основании , с одной стороны, , именуемое в дальнейшем «Уполномоченный орган», в лице , действующего на основании , с другой стороны, именуемые в дальнейшем «Стороны», в соответствии с Законом Удмуртской Республики -РЗ «О налоге на имущество организаций в Удмуртской Республике» и постановлением Правительства Удмуртской Республики от 01.01.01 года № 000 «Об утверждении положения о конкурсе инвестиционных проектов организаций на право получения льгот по налогу на прибыль организаций и налогу на имущество организаций» заключили настоящий инвестиционный договор (далее — договор) о нижеследующем: 1. ЦЕЛЬ, ПРЕДМЕТ И СРОК ДЕЙСТВИЯ ДОГОВОРА 1.1.

Уважаемый интернет-пользователь!

Важно

При недостижении значений основных показателей инвестиционного проекта (бизнес-плана) по независящим от Организации причинам значения основных показателей инвестиционного проекта (бизнес-плана) могут корректироваться путем заключения дополнительного соглашения к договору, но не позднее 30 рабочих дней до окончания отчетного года при наличии обоснования указанных причин. 2.1.4. Представлять информацию о реализации инвестиционного проекта по запросу Уполномоченного органа в течение 5 рабочих дней с момента получения запроса.

Вести раздельный бухгалтерский учет в отношении имущества, приобретенного в рамках инвестиционного проекта. 2.1.6. Представить договор в налоговый орган по месту постановки Организации на налоговый учет в течение 10 рабочих дней с даты его подписания.

Налог на имущество организаций

Представить в течение 5 рабочих дней Уполномоченному органу сведения для внесения в Регистр промышленной продукции Удмуртской Республики (для организаций промышленности). Получить полный текст 2.2.Уполномоченный орган обязан: 2.2.1.

Представить копию договора и всех дополнительных соглашений по изменению и расторжению договора в Министерство экономики Удмуртской Республики. 2.2.2. Осуществлять контроль за реализацией инвестиционного проекта. 2.3. Уполномоченный орган имеет право: 2.3.1. В случае выявления отклонений фактических показателей реализации инвестиционного проекта от основных показателей инвестиционного проекта (бизнес-плана), предусмотренных в подпункте «б» пункта 1.4. договора, организовать выездную проверку в целях контроля реализации инвестиционного проекта.

Правила предоставления льгот на имущество для организаций

Инвесторы — юридические лица, осуществляющие инвестиции в создание, реконструкцию, модернизацию объектов основных средств. Инвестиционный проект, реализуемый на территории Московской области, – инвестиционный проект, направленный на достижение положительного экономического и (или) социального эффекта за счет создания (модернизации, реконструкции) на территории Московской области объектов (имущественных комплексов), предназначенных для производства товаров (работ, услуг).

Объем государственной поддержки, предоставляемой инвесторам в Московской области, зависит от характера и масштабов инвестиционного проекта.

Типовая форма

Внимание

В соответствии с Законом Московской области «О льготном налогообложении в Московской области» выделяются: Стратегический инвестиционный проект — инвестиционный проект, реализация которого обеспечивает осуществление капитальных вложений в срок, не превышающий 5 лет со дня заключения соглашения о реализации инвестиционного проекта, в объеме не менее: 3 (трех) миллиардов рублей*. Предоставляется: 1. Налоговая льгота в виде снижения ставки налога на прибыль на 4,5% –на 7 налоговых периодов, но не более предполагаемого срока окупаемости проекта.

2. Налоговая льгота в виде снижения ставки налога на имущество, созданного и (или) приобретенного в целях реализации проекта: 0 % – в первый налоговый период; 0,5 % – в период со второго по пятый налоговый период включительно; 1,5 % – в период с шестого по восьмой налоговый период включительно.

Ежеквартально в срок до числа второго месяца, следующего за отчетным периодом, представлять Уполномоченному органу: — отчет о реализации инвестиционного проекта (бизнес-плана), в том числе информацию о выполнении основных показателей инвестиционного проекта (бизнес-плана), указанных в Приложении 1 к договору; — декларацию по налогу на имущество с отметкой налогового органа по месту постановки Организации на налоговый учет; — справку налогового органа об отсутствии просроченной задолженности по обязательным платежам в бюджеты всех уровней бюджетной системы Российской Федерации; — справку об отсутствии просроченной задолженности в бюджеты государственных внебюджетных фондов. 2.1.3. Выполнять основные показатели инвестиционного проекта (бизнес-плана), предусмотренные в подпункте «б» пункта 1.4. договора.

Договор составлен в трех экземплярах, имеющих одинаковую юридическую силу, один из которых находится у Организации, второй — у Уполномоченного органа, третий – в налоговом органе по месту постановки Организации на налоговый учет. Уполномоченный орган: Организация: Приложение 1 к инвестиционному договору по предоставлению льготы по налогу на имущество организации Основные показатели бизнес-плана Показатели Ед.

изм. Год реализации Проекта Всего по Проекту 1 2 3 4 5 Объем инвестиций млн. руб. Количество созданных в рамках Проекта рабочих мест чел.

Количество сохраненных рабочих мест, предусмотренных в организации, при реализации Проекта чел. Среднемесячный уровень заработной платы работников по Проекту тыс. руб. Объем налоговых отчислений в консолидированный бюджет Удмуртской Республики (по всей деятельности организации) млн. руб.

Нкжен ли инвестиционный проект для льготы на имущество

Поддержка не оказывается: — не юридическим лицам; — государственным и муниципальным учреждениям; — не реализующим особо значимые инвестиционные проекты в рамках Программы социально-экономического развития Воронежской области; — не заключившим договор об осуществлении инвестиционной деятельности на территории области Тип получателя поддержки Инвестор Категория получателя поддержки Крестьянское (фермерское) хозяйство, Индивидуальный предприниматель, Юридическое лицо Срок существования бизнеса Предприятие еще не создано, Менее одного года, От одного до двух лет, От двух до трех лет, Более трех лет Размер бизнеса Микро предприятие, Малое предприятие, Среднее предприятие, Крупное предприятие Минимальный объем инвестиций в проект для получения поддержки Не установлен Регион (осуществления инвестиций) Воронежская область Отрасль (сфера деятельности) получателя поддержки по ОКВЭД A.

Налогового кодекса Российской Федерации, и сообщает. В соответствии с пунктом 2 статьи 25.9 Налогового кодекса Российской Федерации (далее — Кодекс) в целях Кодекса налогоплательщиками — участниками специальных инвестиционных контрактов признаются инвесторы, являющиеся стороной специального инвестиционного контракта, заключенного от имени Российской Федерации определенным Правительством Российской Федерации федеральным органом исполнительной власти в сфере промышленной политики или иным федеральным органом исполнительной власти, уполномоченным Правительством Российской Федерации на заключение специальных инвестиционных контрактов в отраслях промышленности, в соответствии с Федеральным законом от 31.12.2014 N 488-ФЗ «О промышленной политике в Российской Федерации».

Значимый инвестиционный проект — инвестиционный проект, реализация которого обеспечивает осуществление капитальных вложений в срок, не превышающий трех лет со дня заключения соглашения о реализации инвестиционного проекта, в объеме не менее 200 (двухсот) миллионов рублей. Предоставляется: 1. Налоговая льгота в виде снижения ставки налога на прибыль на 4,5% –на 3 налоговых периода, но не более предполагаемого срока окупаемости проекта.

2. Налоговая льгота в виде снижения ставки налога на имущество, созданного и (или) приобретенного в целях реализации проекта: 0 % – в первый налоговый период; 1,1% — в период со второго по третий налоговый период включительно.

Согласно п. 2 ст. 372 НК РФ при установлении налога на имущество организаций законами субъектов Российской Федерации могут предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

C учетом положений ст. 372 НК РФ льготы для плательщиков налога на имущество организаций могут быть установлены Налоговым кодексом либо законом о налоге на имущество организаций субъекта РФ. При этом ст. 381 НК РФ льгот по уплате налога на имущество организаций для инвесторов и участников инвестиционных проектов не установлено.

В соответствии с подп. 1 пункта 2 статьи 3 Закона Республики Татарстан от 28.11.2003 № 49-ЗРТ «О налоге на имущество организаций» налоговая ставка установлена в размере 0,1 процента на вновь созданное, приобретенное организацией имущество для осуществления инвестиционной деятельности в соответствии с договором о реализации инвестиционного проекта, заключенным согласно Закону Республики Татарстан от 25.11.1998 № 1872 «Об инвестиционной деятельности в Республике Татарстан».

Таким образом, льготы по налогу на имущество предоставляются субъектам инвестиционной деятельности, заключившим договор о реализации инвестиционного проекта с уполномоченным органом Кабинета Министров Республики Татарстан.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Закон РТ от 28.11.2003 № 49-ЗРТ «О налоге на имущество организаций»

«Статья 3. Налоговые льготы

1. Освобождается от налогообложения имущество:

1) налогоплательщиков, реализующих инвестиционные проекты в соответствии с Законом Республики Татарстан «Об инвестиционной деятельности в Республике Татарстан» на территории промышленной площадки Елабужского автомобильного завода «Алабуга», расположенной в Елабужском районе Республики Татарстан;

2) метрополитенов, непосредственно предназначенное для перевозок пассажиров, а также предприятий городского электрического (трамвайного и троллейбусного) транспорта, используемое для перевозок пассажиров, по перечню согласно приложению 1 к настоящему Закону (прилагается);

4) организаций — в отношении объектов, признаваемых памятниками истории и культуры регионального и местного значения в установленном законодательством порядке и используемых для нужд культуры и искусства, образования, здравоохранения и социального обеспечения либо для осуществления религиозной деятельности;

5) организаций — в отношении объектов жилищного фонда;

6) товариществ собственников жилья, жилищных и жилищно-строительных кооперативов;

7) организаций — в отношении имущества, предназначенного для водоснабжения, водоотведения, теплоснабжения, сбора и переработки мусора в части услуг, оказываемых населению. В случае использования имущества для оказания услуг иным потребителям освобождению от налогообложения подлежит имущество в части, пропорциональной сумме дохода, полученного от оказания услуг населению, в общей сумме доходов организации, полученных в налоговом (отчетном) периоде;

9) садоводческих, огороднических и дачных некоммерческих объединений граждан — в отношении имущества, используемого в целях обеспечения социально-хозяйственных задач ведения садоводства, огородничества и дачного хозяйства;

10) организаций — в отношении имущества, учитываемого на балансе управляющих компаний особой экономической зоны, созданных в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным осуществлять функции по нормативно-правовому регулированию в сфере создания и функционирования особых экономических зон;

14) организаций — в отношении объектов аэродромной инфраструктуры аэропортов;

15) организаций — в отношении объектов, используемых для разработки месторождений сверхвязкой (вязкостью 1000 и более мПа x с) нефти (добыча, подготовка, переработка), по перечню согласно приложению 2 к настоящему Закону.

1.1. Налоговая ставка в размере 0,01 процента устанавливается на имущество, предназначенное для оказания услуг стоянок (парковок) автомототранспортных средств на введенных в эксплуатацию с 1 января 2011 года до 1 января 2014 года многоуровневых и подземных стоянках (парковках) с количеством машино-мест согласно технической документации не менее 100 единиц, при условии, что для оказания услуг стоянок (парковок) автомототранспортных средств используется не менее 70 процентов от общей площади указанных стоянок (парковок).

2. Налоговая ставка в размере 0,1 процента устанавливается на имущество:

1) вновь созданное, приобретенное организацией для осуществления инвестиционной деятельности в соответствии с договором о реализации инвестиционного проекта, заключенным согласно Закону Республики Татарстан «Об инвестиционной деятельности в Республике Татарстан», при выполнении организацией условий, предусмотренных бизнес-планом;

2) организаций, производящих сельскохозяйственную продукцию и (или) выращивающих рыбу, при условии, что доход от реализации произведенной ими сельскохозяйственной продукции и (или) выращенной ими рыбы составляет не менее 70 процентов в общей сумме доходов организации, полученных в налоговом (отчетном) периоде;

5) технопарков (индустриальных парков), инновационно-технологических центров, созданных в соответствии с решениями правительств Российской Федерации или Республики Татарстан для реализации инновационных проектов, предназначенное для предоставления за плату во временное владение и пользование или во временное пользование;

8) организаций — в отношении объектов социально-культурной сферы, используемых для нужд здравоохранения, физической культуры и спорта, за исключением организаций, финансируемых из федерального бюджета, бюджета Республики Татарстан и местных бюджетов.

2.1. Налоговая ставка в размере 0,5 процента устанавливается на имущество производителей грузовых автотранспортных средств.

3. Налоговая ставка в размере 1,1 процента устанавливается на имущество:

1) организаций (кроме производящих подакцизные товары), осуществляющих первичную и последующую (промышленную) переработку и (или) хранение сельскохозяйственной продукции, при условии, что доход от указанных видов деятельности составляет не менее 70 процентов в общей сумме доходов организации, полученных в налоговом (отчетном) периоде;

2) научно-исследовательских, конструкторских учреждений (организаций), опытных и опытно-экспериментальных предприятий независимо от организационно-правовых форм и форм собственности, в общем объеме работ которых научно- исследовательские, опытно-конструкторские и экспериментальные работы составляют не менее 70 процентов в общей сумме доходов организации, полученных в налоговом (отчетном) периоде;

4) организаций — в отношении объектов социально-культурной сферы, используемых для нужд культуры и искусства, образования, социального обеспечения, за исключением организаций, финансируемых из федерального бюджета, бюджета Республики Татарстан и местных бюджетов.»

2. Закон РТ от 25.11.1998 № 1872 «Об инвестиционной деятельности в Республике Татарстан»

Действие настоящего Закона распространяется на отношения, связанные с инвестиционной деятельностью, осуществляемой в форме инвестиции в основной капитал (основные средства), в том числе в форме вложений на новое строительство или в воспроизводство действующих предприятий (реконструкцию, техническое перевооружение), приобретение оборудования, проектно-изыскательские работы и другие затраты.

Статья 2. Объекты инвестиционной деятельности

Объектами инвестиционной деятельности в Республике Татарстан являются находящиеся в частной, государственной, муниципальной и иных формах собственности различные виды вновь создаваемого и (или) модернизируемого имущества, за изъятиями, устанавливаемыми федеральными законами.

Статья 3. Инвестиционные проекты

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления инвестиций, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством, а также описание практических действий по осуществлению инвестиций, в том числе инвестиций, ориентированных на экспорт и рост конкурентоспособности производимой продукции, товаров, услуг на мировых рынках (бизнес-план).

Договор о реализации инвестиционного проекта — соглашение между субъектом инвестиционной деятельности и уполномоченным органом Кабинета Министров Республики Татарстан об условиях реализации инвестиционного проекта на территории Республики Татарстан.

Глава IV. НАЛОГООБЛОЖЕНИЕ СУБЪЕКТОВ ИНВЕСТИЦИОННОЙ

ДЕЯТЕЛЬНОСТИ НА ТЕРРИТОРИИ РЕСПУБЛИКИ ТАТАРСТАН

Статья 11. Налогообложение

Субъектам инвестиционной деятельности, заключившим договор о реализации инвестиционного проекта с уполномоченным органом Кабинета Министров Республики Татарстан, предоставляются налоговые льготы в соответствии с законодательством о налогах и сборах.*

Договор о реализации инвестиционного проекта заключается с субъектами инвестиционной деятельности всех форм собственности, реализующими инвестиционные проекты в соответствии с приоритетными направлениями инвестиционной политики Республики Татарстан, определяемыми программой социально-экономического развития Республики Татарстан или инвестиционным меморандумом Республики Татарстан.»

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

От 14 августа 2017 г. N 03-05-05-01/51958

Департамент налоговой и таможенной политики рассмотрел письмо по вопросу применения участником специальных инвестиционных контрактов налоговой льготы, предусмотренной пунктом 25 статьи 381 Налогового кодекса Российской Федерации, и сообщает.

В соответствии с пунктом 2 статьи 25.9 Налогового кодекса Российской Федерации (далее — Кодекс) в целях Кодекса налогоплательщиками — участниками специальных инвестиционных контрактов признаются инвесторы, являющиеся стороной специального инвестиционного контракта, заключенного от имени Российской Федерации определенным Правительством Российской Федерации федеральным органом исполнительной власти в сфере промышленной политики или иным федеральным органом исполнительной власти, уполномоченным Правительством Российской Федерации на заключение специальных инвестиционных контрактов в отраслях промышленности, в соответствии с Федеральным законом от 31.12.2014 N 488-ФЗ «О промышленной политике в Российской Федерации».

Федеральным законом от 30.11.2016 N 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Федеральный закон от 30.11.2016 N 401-ФЗ) в Кодекс внесены изменения, предусматривающие, в частности, передачу на региональный уровень полномочий по установлению отдельных льгот по налогу на имущество организаций.

Статьей 381.1 Кодекса установлено, что с 1 января 2018 года налоговые льготы, указанные в пункте 24 (в части имущества, расположенного в российской части (российском секторе) дна Каспийского моря) и пункте 25 статьи 381 Кодекса, применяются на территории субъекта Российской Федерации в случае принятия соответствующего закона субъекта Российской Федерации.

Пунктом 4.1 статьи 5 Кодекса определено, что положения актов законодательства о налогах и сборах, изменяющие для налогоплательщиков — участников специальных инвестиционных контрактов налоговые ставки, налоговые льготы, порядок исчисления налогов, порядок и сроки уплаты налогов и ухудшающие положение указанных налогоплательщиков в части правоотношений, связанных с выполнением специального инвестиционного контракта, не применяются до наступления наиболее ранней из следующих дат:

1) даты окончания срока действия специального инвестиционного контракта;

2) даты окончания сроков действия налоговых ставок, налоговых льгот, порядка исчисления налогов, порядка и сроков уплаты налогов, установленных на дату заключения специального инвестиционного контракта.

Норма о неприменении отдельных положений актов законодательства о налогах и сборах, установленная пунктом 4.1 статьи 5 Кодекса, действует для каждого специального инвестиционного контракта в отношении актов, принятых после его заключения и ухудшающих положение соответствующего налогоплательщика — участника этого специального инвестиционного контракта по сравнению с состоянием на дату вступления в силу такого контракта с этим налогоплательщиком.

Исходя из изложенного полагаем, что указанные выше изменения по налогу на имущество организаций не применяются в отношении организаций, заключивших специальные инвестиционные контракты до даты официального опубликования Федерального закона от 30.11.2016 N 401-ФЗ (т. е. до 30.11.2016), если эти изменения ухудшают их положение в части правоотношений, непосредственно связанных с выполнением специальных инвестиционных контрактов, по сравнению с ситуацией в части правоотношений, регулируемых соответствующими нормами законодательства о налогах и сборах по состоянию на дату вступления в силу соответствующего специального инвестиционного контракта. Указанное положение действует до наступления дат, установленных подпунктами 1 и 2 пункта 4.1 статьи 5 Кодекса.

При этом если специальные инвестиционные контракты заключаются после официального опубликования Федерального закона от 30.11.2016 N 401-ФЗ (т. е. после 30.11.2016) либо если закон субъекта Российской Федерации, принятый на основании статьи 381.1 Кодекса, не ухудшает положение налогоплательщика — участника специального инвестиционного контракта по сравнению с состоянием на дату вступления в силу такого контракта с этим налогоплательщиком, то соответствующие изменения, предусмотренные как Федеральным законом от 30.11.2016 N 401-ФЗ, так и законами субъектов Российской Федерации, не могут рассматриваться как ухудшающие положение налогоплательщиков.

Поэтому если соответствующим субъектом Российской Федерации не сохраняется с 1 января 2018 года льгота по налогу на имущество организаций, предусмотренная пунктом 25 статьи 381 Кодекса, то участники специальных инвестиционных контрактов, заключившие специальные инвестиционные контракты до 30.11.2016, вправе использовать данную льготу по налогу на имущество организаций до наступления дат, указанных в пункте 4.1 статьи 5 Кодекса.

Источник: http://yur-zakon.ru/investicionnaya-l-gota-po-nalogu-na-imuschestvo.html