Содержание

- Как узнать код налогового органа направившего требование

- Что такое код налогового органа

- Как узнать код налогового органа по ИНН

- Как узнать код ИФНС через интернет

- Наименование налогового органа и его код

- Как узнать код налогового органа

- Что такое код ИФНС

- Как определить код по ИНН физического или юридического лица

- Как выяснить код налоговой инспекции по месту жительства

- Как еще можно узнать код налоговой инспекции

- Коды сведений, составляющих налоговую тайну

- Сведения, которые являются общедоступными

- 6-НДФЛ: как заполнить код места нахождения учета

- Как заполнить код по месту нахождения учета в 6-НДФЛ

- Код 212 в 6-НДФЛ

- Какой код по месту нахождения указать в 6-НДФЛ для обособленного подразделения

- Обзор последних изменений по налогам, взносам и зарплате

- Код по месту нахождения учета в 6-НДФЛ: как выглядит

- Код по месту нахождения учета в 6-НДФЛ: откуда брать значения

- Код по месту нахождения учета в 6-НДФЛ: какие значения бывают

- Код по месту нахождения учета в 6-НДФЛ: 214 или 213

- Код по месту нахождения учета в 6-НДФЛ: что будет, если ошибиться

Как узнать код налогового органа направившего требование

Каждому налогоплательщику могут понадобиться сведения о реквизитах конкретной ИФНС. Один из них — код инспекции. Из этой статьи вы узнаете о том, как узнать код налогового органа и для чего он нужен.

Что такое код налогового органа

Код ИФНС — это код, присвоенный налоговой инспекции и позволяющий идентифицировать ее.

Код состоит из 4 цифр, из которых первые две — это код субъекта Российской Федерации согласно статье 65 Конституции РФ, а вторые две — номер самой инспекции. Например, код 7724 — инспекция ФНС России № 24 по г. Москве, где 77 — код г. Москвы, 24 — номер инспекции.

У каждой налоговой инспекции свой собственный уникальный код. Не существует двух инспекций с одинаковым кодом.

Уплачивать налоги и сдавать отчетность организации обязаны в инспекцию по месту своей регистрации, а предприниматели — по месту жительства. При заполнении любой формы налоговой отчетности необходимо указать код инспекции, в которую ее сдают.

Как узнать код налогового органа по ИНН

Узнать код конкретной инспекции можно несколькими способами. Все они бесплатны и позволяют оперативно получить информацию.

Итак, чтобы узнать код налоговой, можно:

- Посмотреть код в документах, выданных при регистрации компании/ИП в инспекции;

- Запросить код на официальном сайте ФНС;

- Позвонить в справочную Налоговой службы по телефону 8-800-222-2222.

- Обратиться в ИФНС лично.

Самый простой способ — найти код в регистрационных документах. Для этого не нужно посещать ИФНС, звонить инспекторам и искать информацию в интернете. Все необходимые сведения имеются в ИНН — индивидуальном номере налогоплательщика.

ИНН состоит из нескольких чисел. Первые три числа — это код налогового органа, который регистрировал компанию/ИП. Первые две цифры в этом номере — код региона, а вторые две цифры — номер ИФНС. Например, предприниматель зарегистрирован в Санкт-Петербурге, ему присвоен ИНН — 772063. Соответственно, код налогового органа — 7720.

Как узнать код ИФНС через интернет

Сервис «Определение реквизитов». Еще один надежный способ найти код инспекции — сервис на официальном сайте Федеральной налоговой службы nalog.ru. Он так и называется Определение реквизитов ИФНС .

Выписка из сведений о регистрации. Данный сервис позволяет определить код ИФНС и муниципального образования менее чем за минуту. Достаточно указать вид налогоплательщика и адрес.

Из полученной выписки можно узнать все реквизиты ИФНС. В том числе и ее код. Данная информация находится в сведениях об учете в налоговом органе.

Контакты инспекций. Еще один способ — узнать код налогового органа через главную страницу сайта ФНС, зайдя в раздел «Контакты и обращения» (можно найти в подвале главной страницы).

После надо зайти в раздел «Контакты инспекций», выбрать нужную инспекцию из списка.

После выбора инспекции на странице появится информация обо всех ее рекизитах: код, наименование, ИНН, КПП и другие. Кроме того, здесь будет представлена информация о графике работы ИФНС, контактных данных и маршруте проезда к ней.

СОУН. Еще один способ — программа ФНС СОУН «Справочник кодов обозначения налоговых органов для целей учета налогоплательщиков». Ее можно найти во вкладке «программные средства» в подвале главной страницы сайта. Но работать с данной программой можно только после загрузки на свой компьютер. То есть надо скачать базу данных СОУН, а также программу работы с ней.

Данная база содержит все реквизиты инспекций.

Программа заполнения Декларации за 2018 год требует указывать код налогового органа, который будет эту декларацию принимать и проверять. Вопрос решается очень просто, если налогоплательщик сдает документ в ту же инспекцию, где зарегистрирован его работодатель. И второе условие: для заполнения декларации используются данные справки о доходах и суммах налога физического лица по форме 2-НДФЛ. В этом документе на первой странице указан нужный код.

Просто переносим этот код в декларацию.

Но в реальной жизни могут быть самые разные ситуации. Например, гражданин работает в одном регионе, а постоянное место жительства у него — в другом. Или декларация заполняется с целью отчёта за свои доходы и оплаты с них налогов, а для этого не требуется форма 2-НДФЛ.

Наименование налогового органа и его код

Согласно статье 65 Конституции РФ вся территория страны разделена на регионы. Каждый субъект Российской Федерации имеет свой код. Например, 01 — это код Республики Адыгея. Поскольку в каждом регионе не одна налоговая инспекция, то все они тоже имеют свою нумерацию — кодировку. Таким образом, код налоговой инспекции состоит из 4 цифр:

- первые две — это код региона;

- вторые две — это код конкретной налоговой инспекции.

Например, кодом 0101 обозначается Межрайонная инспекция ФНС России №2 по Республике Адыгея.

Как узнать код налогового органа

Кроме уже указанного выше способа (из формы 2-НДФЛ), существует еще несколько методов определения кода своей налоговой инспекции:

- по собственному идентификационному номеру налогоплательщика (ИНН);

- по специальному справочнику;

- на официальном сайте налоговой службы.

Узнать номер налоговой по ИНН можно в том случае, если налогоплательщик получил свой номер и после этого не менял регион проживания. Это важно, так как первые четыре цифры обозначают регион, в котором выдано свидетельство ИНН и номер налоговой инспекции, выдавшей это свидетельство. ИНН присваивается один раз, используется на всей территории РФ и не меняется, даже если налогоплательщик меняет место жительства, фамилию и другие паспортные данные.

ПРИМЕР 1. Иванов И.Р. учился в Москве, когда получил свой идентификационный номер налогоплательщика. После окончания учебы он уехал работать в Красноярский край. Его ИНН остался неизменным, но узнать по нему код налогового органа по месту жительства оказалось невозможным.

Загружаем на компьютер программу и распаковываем ее. Работа с программой требует некоторого навыка, поэтому нею пользоваться рекомендуется работникам, связанным с учетом налогоплательщиков. Рядовому гражданину, которому потребуется узнать свою налоговую пару раз в течение года, а то и реже, скачивать на свой компьютер и пользоваться такой программой нет смысла.

На том же официальном сайте ФНС можно определить реквизиты налоговой инспекции, куда следует сдавать декларацию или другую отчетность.

Алгоритм работы с сайтом такой:

3. Далее следует заполнить предложенную форму.

При заполнении таблицы надо соблюдать последовательность, которая указана в самой форме:

Программа выдает такое сообщение.

Есть еще один способ найти налоговый орган по месту жительства: узнать по справочнику номер телефона инспекции и обратиться с просьбой лично. Обычно работники этой организации такую информацию по телефону сообщают.

Что такое код ИФНС

Код налогового органа представляет собой комбинацию из четырех арабских цифр. Первые две — это код субъекта РФ (например, 72 — Тюменская область, 77 — город Москва), а последние — номер налоговой инспекции в регионе. Нужно помнить, что последние две цифры присваивались инспекциям давно и могут не совпадать с действующими названиями налоговых органов. Например, Межрайонная ИФНС России № 12 по Тюменской области имеет код 7205.

Существует несколько способов выяснить нужный код:

- по ИНН налогоплательщика;

- его месту жительства;

- при личном посещении налогового органа.

Далее расскажем, как узнать код налогового органа.

Как определить код по ИНН физического или юридического лица

Как узнать код ИФНС по ИНН налогоплательщика? Очень просто. Нужно знать структуру идентификационного номера, которая прописана в п. 1 раздела II Порядка и условий присвоения, применения, а также изменения ИНН, утв. приказом ФНС России от 29.06.2012 № ММВ-7-6/

Итак, ИНН представляет собой:

- 10-значный числовой код для физлиц;

- 12-значный — для юрлиц.

При этом первые четыре цифры идентификационного номера представляют собой код присвоившего его налогового органа.

Кроме того, в свидетельстве о постановке на учет в налоговом органе физического или юрлица прописана налоговая инспекция, поставившая лицо на учет, и ее цифровой код.

Как мы уже говорили, налоговые подразделения нередко реорганизуются, поэтому код и название инспекции, присвоившей ИНН, могут не совпадать с кодом и названием действующей инспекции. Как узнать актуальный код налогового органа? Рекомендуем использовать официальный сайт Федеральной налоговой службы РФ либо посетить налоговое подразделение лично. Как это сделать правильно, читайте ниже.

Как выяснить код налоговой инспекции по месту жительства

- выберите вид обращающегося лица (юрлицо, физлицо, в том числе индивидуальный предприниматель);

- введите юрадрес организации либо адрес регистрации гражданина.

При вводе адреса откроется специальная форма, в которой заполните:

- субъект РФ;

- город, район, иной населенный пункт, улицу;

- номер дома, домовладения;

- корпус, литеру (при наличии);

- номер квартиры, офиса, комнаты.

Откроется новое окно, в котором отобразится заполненный ранее адрес, а также название и код налогового органа по месту жительства физлица либо юридическому адресу организации.

Как еще можно узнать код налоговой инспекции

Узнать код налоговой инспекции можно, лично посетив ее. Предварительно запишитесь на прием. Для этого:

- согласитесь с условиями предоставления сервиса;

- выберите тип налогоплательщика (юридическое, физлицо, предприниматель);

- заполните Ф. И. О. налогоплательщика;

- укажите адрес электронной почты.

После этого останется прийти в инспекцию и получить нужный код у сотрудника.

Узнать необходимый код можно, позвонив на горячую линию налоговой службы. Номер телефона указан вверху сайта ФНС России: 8-800-222-2222. Дождитесь ответа оператора и задайте свой вопрос. Будьте готовы, что оператор спросит адрес места жительства физлица или юрадрес организации. Далее зафиксируйте названный им числовой код.

Таким образом, есть немало способов узнать числовой 4-значный код налогового территориального органа. Последний, в частности, понадобится при заполнении налоговой декларации. Интернет-пользователи могут зайти на официальную страницу налоговой службы. Для определения кода потребуется ввести место регистрации физлица либо юрадрес организации. Те, кто интернетом пользоваться не умеет или не хочет, могут узнать числовой код налоговой инспекции по старинке: лично посетив инспекцию либо позвонив по контактному телефону Федеральной налоговой службы РФ 8-800-222-2222.

Коды сведений, составляющих налоговую тайну

Компания может раскрыть сведения, которые охраняются в режиме налоговой тайны. Это бывает необходимо для участия в торгах или заключения контракта с поставщиком.

Компания может раскрыть все сведения, которые относят к налоговой тайне. Для этого в согласии на раскрытие данных ставят код 1.

Можно ли раскрыть только те сведения, которые нужны банку или контрагенту, а другие оставить под защитой? Да. А как это сделать, разберем в статье

Итак, компания сама решает, какую часть налоговой тайны открыть. Для этого нужно составить согласие на раскрытие данных с кодом 2 в первом листе бланка.

Во втором листе налогоплательщику нужно уточнить каждое сведение, которое он хочет раскрыть. Одна категория сведений — один код.

Коды сведений, которые составляют налоговую тайну:

-

0100 — сведения о физическом лице;

-

0200 — сведения об организации;

-

0300 — сведения из бухгалтерской (финансовой) отчетности;

-

0400 — сведения о счетах в банках и лицевых счетах, движениях денежных средств по счетам в банках;

-

0500 — сведения, полученные по результатам налогового контроля;

-

0600 — сведения о сумме налога (авансового платежа), сбора, страховых взносов исчисленных организации;

-

0700 — сведения о сумме налога (авансового платежа), сбора, страховых взносов, исчисленных индивидуальному предпринимателю;

-

0800 — сведения о сумме налога (авансового платежа), сбора, страховых взносов, исчисленных физическому лицу, не являющемуся индивидуальным предпринимателем;

-

0900 — сведения о сумме налога, подлежащей возмещению из бюджета;

-

1000 — сведения об объектах налогообложения;

-

1100 — сведения из налоговых деклараций (расчетов);

-

1200 — сведения о доходах физических лиц;

-

1300 — сведения о страховых взносах;

-

1400 — иные сведения.

Коды сведений, которые составляют тайну, содержит справочник в составе приказа ФНС № ММВ-7-17/615@. Здесь подробно указан состав сведений, которые включает в себя каждая категория.

Так, под кодом 1100 имеют в виду раскрытие сведений, содержащихся в налоговых декларациях (расчетах), которые компания подала в ИФНС по окончании каждого налогового (отчетного) периода.

Коды указывают в ячейках второго листа один за другим. Если налогоплательщик указал среди прочих код сведений 1400, ниже нужно уточнить, какое сведение он хочет открыть.

При этом стоит помнить, что не любое сведение, которым располагает налоговый инспектор или сотрудники других госорганов в силу своих служебных обязанностей — налоговая тайна. Часть информации является общедоступной и даже размещена на официальных порталах в интернете.

Сведения, которые являются общедоступными

К открытым сведениям относятся некоторые персональные данные физических лиц:

-

ФИО;

-

дата и место рождения;

-

номера личных телефонов;

-

сведения о профессии.

Другие личные данные защищает закон № 152-ФЗ, который обязаны соблюдать и компании, и государственные служащие.

К общедоступным сведениям о юридических лицах и ИП относится:

-

наименование компании;

-

форма собственности;

-

налоговый режим;

-

адрес ведения деятельности ИП,

-

юридический и фактический адреса организаций;

-

ФИО ИП и руководителя компании;

-

ФИО членов совета юрлица;

-

структура органов управления ЮЛ;

-

ИНН налогоплательщика.

Если контрагентам или кредиторам понадобится такая информация, компания не может отказать в ее предоставлении, сославшись на режим налоговой тайны.

Как оформить согласие на раскрытие информации, которая составляет налоговую тайну, мы подробно писали в прошлой статье.

>Как узнать код налогового органа

6-НДФЛ: как заполнить код места нахождения учета

Скачать коды по месту представления 6-НДФЛ>>>

Скачать коды по месту представления 6-НДФЛ>>>

Как заполнить код по месту нахождения учета в 6-НДФЛ

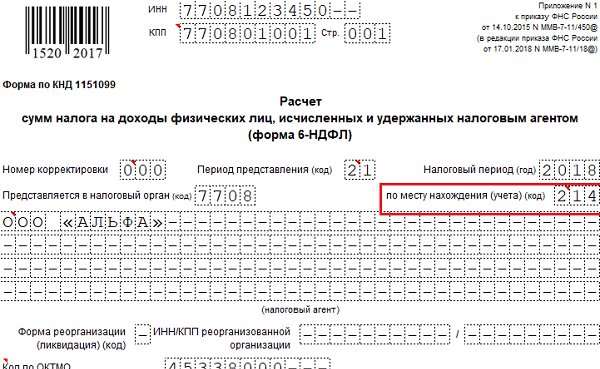

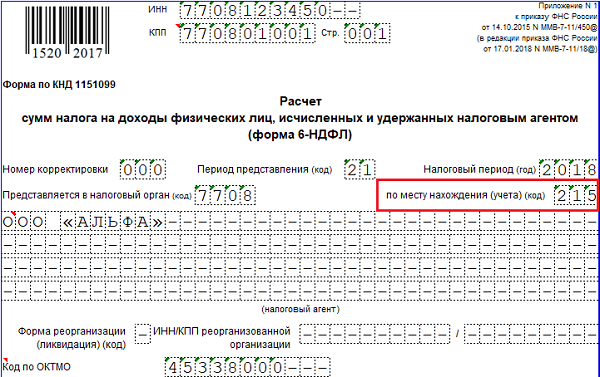

Форма 6-НДФЛ состоит из титульного листа и двух разделов. Код по месту нахождения необходимо указать на титульном листе 6-НФДЛ. Посмотрите на примере:

Для разных налоговых агентов код места нахождения в 6-НДФЛ будет разным. Посмотрите таблицу всех кодов по месту нахождения, которые предусмотрены законом на 2018 год:

|

Код |

Наименование |

|---|---|

|

По месту жительства индивидуального предпринимателя |

|

|

По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

|

|

По месту жительства адвоката |

|

|

По месту жительства нотариуса |

|

|

По месту учета в качестве крупнейшего налогоплательщика |

|

|

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

|

|

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

|

|

По месту нахождения обособленного подразделения российской организации |

|

|

По месту осуществления деятельности индивидуального предпринимателя |

|

|

По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

Скачать коды мест представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом >>>

Скачать коды мест представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом >>>

Код 212 в 6-НДФЛ

С отчетности за прошлый год произошли важные изменения в кодах по месту нахождения учета, которые необходимо указывать в 6-НДФЛ.

Читайте по теме: Как отразить в 6 НДФЛ премию выплаченную в середине месяца

Законодатель удалил код 212 в 6-НФДЛ, вместо него появились другие коды. Смотрите таблицу изменений в кодах по месту учета в 6-НФДЛ в 2018 году.

|

Вид налогового агента |

6-НДФЛ в 2017 году |

6-НДФЛ в 2018 году |

|---|---|---|

|

По месту учета российской организации |

||

|

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

||

|

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

||

|

По месту учета в качестве крупнейшего налогоплательщика |

||

|

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

ВАЖНО! С 2018 года в 6-НДФЛ больше нет кода 212 по месту нахождения, вместо него необходимо указать коды 214 или 215.

Смотрите пример заполнения 6-НДФЛ с указанием кода по месту нахождения организации, не являющейся крупнейшим налогоплательщиком.

Смотрите образец 6-НДФЛ с указанием кода по месту нахождения организации, являющейся крупнейшим налогоплательщиком.

Какой код по месту нахождения указать в 6-НДФЛ для обособленного подразделения

Если у компании есть обособленное подразделение, которое самостоятельно осуществляет выплату заработной платы своим сотрудникам, то 6-НДФЛ необходимо сдать и по месту головной организации и по месту учета обособленного подразделения. При этом 6-НДФЛ подается в разные налоговые органы с указанием разных кодов по месту нахождения.

Однако, если зарплата выплачивается только головной компанией, то 6-НФДЛ сдается единым документом в налоговую инспекцию по месту нахождения головного офиса.

Читайте по теме: 6-НДФЛ строка 070 равна строке 140

Если сотрудник получает зарплату и в головном офисе и в обособленном подразделение, то сведения о выплатах такому лицу должны быть отражены и в 6-НФДЛ по голове и по обособленному подразделению с соответствующей разбивкой по суммам.

Начиная с отчетности за 2017 год в расчете 6-НФДЛ необходимо указывать следующие коды по месту нахождения:

|

Код |

Тип налогового агента |

|---|---|

|

По месту учета в качестве крупнейшего налогоплательщика (головной офис) |

|

|

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком (головной офис) |

|

|

По месту нахождения обособленного подразделения российской организации |

Если в расчете 6-НФДЛ, которое подается в инспекцию по месту нахождения обособленного подразделения допущена ошибка в ячейке «по месту нахождения (учета)» и указан код 213 (214), то компанию может ждать штраф за нарушение сроков сдачи отчетности. Поэтому если вы обнаружили данную ошибку направьте новый расчет 6-НДФЛ с указанием верного кода 220 с сопроводительным письмом, объясняющим причину подачи нового расчета 6-НДФЛ.

Читайте по теме: Как отразить материальную помощь в 6-НДФЛ в разделе 2

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Изменения по налогам, взносам и зарплате

>Код по месту нахождения учета в 6-НДФЛ: как указывать

Код по месту нахождения учета в 6-НДФЛ: как выглядит

Код, обозначающий место представления расчета, представляет собой трехзначный шифр. Для него отведено отдельное поле в правом верхнем углу расчета под строкой «Налоговый период (год)».

Фрагмент заполненного бланка 6-НДФЛ (титульный лист) мы привели.

Титул расчета 6-НДФЛ — образец заполнения формы за 1 квартал 2018 года

Код по месту нахождения учета в 6-НДФЛ: откуда брать значения

Коды приведены в приложении № 2 к Порядку заполнения формы (приказ ФНС России от 14.10.2015 № ММВ-7-11/450@ в свежей редакции от 17.01.2018). Их полное правильное название: КОДЫ МЕСТ ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ.

Образец заполнения кода «по месту нахождения» в 6-НДФЛ

Код по месту нахождения учета в 6-НДФЛ: какие значения бывают

Всего шифров для обозначения места представления расчета на сегодняшний день — 11. Ряд из них никакого отношения к компаниям не имеют. Это коды для ИП, глав КФХ, адвокатов и нотариусов (коды 120 и 320, 124, 125 и 126 соответственно).

По общему правилу начиная с отчетности за 2017 год организации ставят на титульнике 6-НДФЛ шифр 214. Он означает «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком». Если компания — «крупнейшая», ставится особый код — 213 «По месту учета в качестве крупнейшего налогоплательщика».

Ранее деления на крупнейшие и обычные — не было. Существовал один шифр — 212 «По месту учета российской организации». Но приказом ФНС России от 17.01.2018 № ММВ-7-11/18@ в Порядок и в частности, в приложение № 2 к Порядку, были внесены изменения. Вместо 8 кодов стало 11. Так что теперь, повторимся, кода 212 в отношении формы 6-НДФЛ не существует. Основной код для фирм — это 214.

Остальные значения — для достаточно специфичных ситуаций — мы представили в отдельной таблице. Первые два из них были добавлены вышеуказанным приказом, ранее их не было.

Таблица 1. Основные коды компаний по месту нахождения учета для 6-НДФЛ в 2018 году

|

Код |

Наименование кода |

|---|---|

|

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

|

|

По месту учета в качестве крупнейшего налогоплательщика |

Таблица 2. Коды по месту нахождения учета для 6-НДФЛ для особых ситуаций в 2018 году

|

Код |

Наименование кода |

|---|---|

|

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

|

|

По месту нахождения обособленного подразделения российской организации |

|

|

По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

Код по месту нахождения учета в 6-НДФЛ: 214 или 213

Шифр 214 на бланке 6-НДФЛ ставят по умолчанию все компании. Если вы отчитываетесь в налоговую по работе с крупнейшими налогоплательщиками, для вас действует специальный код — 213.

Напомним, крупнейший налогоплательщик – это организация, соответствующая критериям из приложения 1 к приказу ФНС от 16.05.2007 № ММ-3-06/308. Один из основных критериев — суммарный объем полученных доходов согласно годовому отчету о прибылях и убытках. Крупнейшими налогоплательщиками федерального уровня будут организации (в том числе некоммерческие), у которых данный показатель превышает 35 млрд руб. Регионального уровня — организации (в том числе некоммерческие), у которых:

- суммарный объем доходов составляет от 2 до 35 млрд руб. включительно;

- среднесписочная численность работников выше 50 человек;

- совокупная стоимость активов — от 100 млн до 20 млрд руб. включительно либо суммарный объем начислений федеральных налогов и сборов составляет от 75 млн до 1 млрд руб.

Помимо этого действуют и другие критерии для признания компании крупнейшим налогоплательщиком. Например, участие в процедуре налогового мониторинга или наличие лицензий на отдельные виды финансовой деятельности.

Внимание: к крупнейшим налогоплательщикам могут быть отнесены компании, не подпадающие под установленные критерии, но в отношении которых ФНС приняла соответствующее решение.

Организации, работающие на специальных налоговых режимах, крупнейшими налогоплательщиками не признаются в любом случае.

Организация, которая связана с крупнейшим налогоплательщиком и способна влиять на результаты его деятельности, независимо от ее финансово-экономических показателей также признается крупнейшим налогоплательщиком (раздел II критериев, утвержденных приказом ФНС от 16.05.2007 № ММ-3-06/308).

Код по месту нахождения учета в 6-НДФЛ: что будет, если ошибиться

За каждый расчет с недостоверными сведениями предусмотрен штраф 500 руб. Но: если обнаружить ошибку и подать уточненку до того, как неточность выявили налоговики, санкций не будет (ст. 126.1 НК).

Инспекторы могут предъявить штраф из-за любой ошибки в расчете по форме 6-НДФЛ. В некоторых ситуациях инспекторы снижают штраф, сославшись на смягчающие обстоятельства (п. 1 ст. 112 НК). Это случаи, когда налоговый агент из-за ошибки (письмо ФНС от 09.08.2016 № ГД-4-11/14515):

- не занизил налог;

- не создал неблагоприятных последствий для бюджета;

- не нарушил права физических лиц.

В принципе, ошибка в коде по месту представления расчета (месту нахождения) как раз не влечет за собой негативные финансовые последствия. Поэтому применение смягчающих обстоятельств или же даже вовсе непредъявление штрафных санкций в данном случае очень вероятно.

В случае признания ошибки, оштрафована может быть не только организация, но и ее ответственные сотрудники. К примеру, руководитель компании, на сумму от 300 до 500 руб. (ст. 15.6 КоАП).