Содержание

Буквально на русский язык «leverage» переводиться как «рычаг для подъема тяжестей», устройство, использование которого может привести к существенному изменению состояния. Применительно к финансам можно сказать что, леверидж это механизм, потенциально влияющий на финансовое состояние организации, дающий так называемый эффект финансового рычага.

Следовательно, определение финансового левериджа можно сформулировать следующим образом, финансовый леверидж это потенциальная возможность влиять на прибыль предприятия путем изменения объема и структуры долгосрочных пассивов.

Уровень рычага показывает, как может среагировать прибыль на управленческие решения, отражает потенциал и активность управленческого звена любой организации. Оценка левериджа позволяет выявить возможности роста показателей рентабельности, степень риска, чувствительность прибыли к внешним и внутренним изменениям. Поскольку прибыль складывается под влиянием производственных и финансовых составляющих – выручки и затрат, доходов и расходов, соответственно, различают области действия финансового и производственного левериджа.

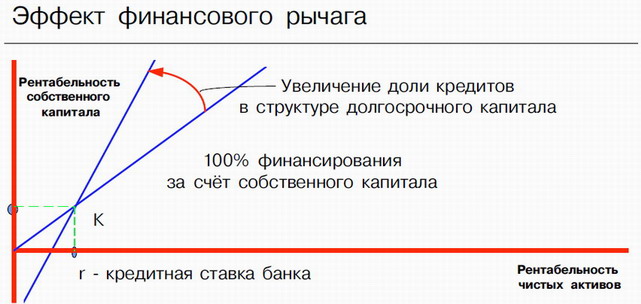

Финансовый леверидж (финансовый рычаг) состоит в возможности влиять на чистую прибыль организации, изменяя структуру пассивов, т.е. варьируя соотношение собственных и заемных средств для оптимизации процентных выплат. Соответственно, вопрос о целесообразности использования кредитов связан с действием финансового рычага – с увеличением доли заемных средств можно повысить рентабельность собственного капитала.

Увеличивая долю заемного капитала, можно увеличить отдачу на собственный капитал – увеличить рентабельность собственного капитала. Возможности управления источниками финансирования характеризует критерий «уровень финансового левериджа».

Уровень финансового левериджа (или эффект финансового рычага) – это соотношение темпов прироста чистой прибыли (без процентов и налогов) и балансовой прибыли (до выплаты процентов и налогов), он характеризует чувствительность, возможность управления чистой прибылью в динамике.

Общая формула для расчета эффекта финансового рычага может быть выражена:

DFL = (1 — T) * (RA — RD) * D/E

где,

DFL — эффект финансового рычага, %;

Т — ставка налога на прибыль, в относительной величине;

RA — рентабельность активов (EBIT/A х 100%, где А — средняя за период величина активов), в %;

EBIT — прибыль до налогов и процентов (Earnings Before Interest and Tax);

RD — ставка процента по заемному капиталу, в %;

D — заемный капитал;

E — собственный капитал.

Уровень финансового левериджа возрастает с увеличением доли заемного капитала, что характеризует активность финансовой деятельности. Однако с ростом уровня финансового левериджа возрастает финансовый риск.

Сила воздействия финансового рычага зависит от соотношения заемных и собственных средств и, соответственно, от сумм процентных платежей за использование кредитных ресурсов – чем больше заемный капитал и проценты, тем действеннее финансовый рычаг и выше риск потери финансовой устойчивости.

Управление уровнем финансового левериджа означает не достижение некоего целевого значения, а контроль за его динамикой и обеспечение комфортного резерва безопасности в плане превышения операционной прибыли (прибыли до вычета процентов и налогов) над суммой условно-постоянных финансовых расходов.

Литература:

Операционный леверидж отражает изменения прибыли до налогообложения и выплаты процентов (EBIT) в зависимости от изменения объема продаж; финансовый леверидж характеризует изменение чистой (рентабельности собственного капитала) прибыли в зависимости от изменения прибыли до налогообложения и выплаты процентов (EBIT). В совокупности операционный и финансовый леверидж составляют операционно-финансовый (комбинированный) леверидж (DTL), отражающий изменение чистой прибыли (рентабельности собственного капитала) в зависимости от изменения объема продаж:

Этот тезис выражается в формуле сопряженного эффекта операционного и финансового рычагов:

Эффект операционно-финансового (комбинированного) левериджа показывает, на сколько процентов изменится чистая прибыль предприятия при изменении выручки на 1%.

Операционный леверидж воздействует своей силой на прибыль до налогообложения и выплаты процентов (EBIT), а финансовый леверидж – на сумму чистой прибыли предприятия, а также уровень чистой рентабельности его собственного капитала. Возрастание процентов за кредит при наращивании эффекта финансового левериджа утяжеляет постоянные расходы предприятия и оказывает повышательное воздействие на силу операционного левериджа.

Чем больше сила воздействия операционного левериджа (или чем больше постоянные расходы), тем более чувствительна EBIT к изменениям объема продаж и выручки от реализации. Чем выше уровень эффекта финансового левериджа, тем более чувствительна чистая прибыль в расчете на 1 руб. собственного капитала к изменениям EBIT.

Поэтому по мере одновременного увеличения силы воздействия операционного и финансового левериджей все менее и менее значительные изменения физического объема реализации и выручки приводят к все более и более масштабным изменениям чистой прибыли.

Связанные с предприятием риски имеют два основных источника.

- 1. Неустойчивость спроса и цен на готовую продукцию, цены на сырье и материалы, не всегда имеющаяся возможность уложиться себестоимостью в цену реализации и обеспечить нормальную норму прибыли, само действие операционного рычага, сила которого зависит от удельного веса постоянных расходов в общей их сумме и предопределяет степень гибкости предприятия, – все это, вместе взятое, генерирует предпринимательский риск. Это риск, связанный с конкретным бизнесом в его рыночной нише.

- 2. Неустойчивость финансовых условий кредитования, выражающаяся в колебаниях процентных ставок и порядка расчетов по заемным средствам, что сказывается на показателях чистой прибыли и рентабельности собственного капитала предприятия. Изменение данных показателей связанно с необходимостью обслуживания внешних заимствований. Все это генерирует финансовый риск.

Результаты вычислений по формуле совокупного левериджа указывают на уровень совокупного риска, связанного с предприятием, и отвечают на вопрос, на сколько процентов изменяется чистая прибыль на 1 руб. собственного капитала при изменении объема продаж (выручки от реализации) на 1%.

Очень важно заметить, что сочетание мощного операционного левериджа с мощным финансовым левериджем может оказать отрицательное воздействие на предприятие, так как предпринимательский и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты. Взаимодействие операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки от реализации на величину прибыли до налогообложения и выплаты процентов, а также чистой прибыли.

Таким образом, задача снижения совокупного риска, связанного с предприятием, сводится главным образом к выбору одного из трех вариантов.

- 1. Высокий уровень эффекта финансового левериджа в сочетании со слабой силой воздействия операционного левериджа.

- 2. Низкий уровень эффекта финансового левериджа в сочетании с сильным операционным левериджем.

- 3. Умеренные уровни эффектов финансового и операционного рычагов – и этого варианта часто бывает труднее всего добиться.

В самом общем случае критерием выбора того или иного варианта служит максимум чистой прибыли, приходящейся на каждый вложенный в бизнес рубль, обеспечивающей интересы собственников и внешних инвесторов. Оптимальная структура капитала – всегда результат компромисса между риском и доходностью.

Пример 3. Компания имеет следующие показатели деятельности: выручка от реализации (без НДС) – 1 500 000 руб., переменные расходы (без НДС) – 700 000 руб., постоянные производственные расходы (без НДС) – 300 000 руб. Структура капитала: собственный капитал – 300 000 руб., заемный капитал – 100 000 руб., средневзвешенная ставка по заемному капиталу – 17% годовых. Требуется определить операционный, финансовый и совокупный левериджи предприятия.

Решение

1. Операционный леверидж рассчитывается следующим образом:

Таким образом, в случае изменения выручки на 1% прибыль до налогообложения и выплаты процентов (EBIT) изменится на 1,6%.

2. Финансовый леверидж рассчитывается следующим образом:

Таким образом, в случае изменения EBIT на 1% чистая прибыль изменится на 1,035%.

3. Совокупный леверидж рассчитывается следующим образом:

Таким образом, в случае изменения выручки на 1% чистая прибыль изменится на 1,656%.

Показатели внутреннего темпа роста компании

Для характеристики общей скорости роста объемов деятельности компании применяется показатель достижимого уровня роста (SGR), равный отношению приращения выручки (оборота) за период к величине выручки за предыдущий период:

Показатель экономического роста компании (SG) характеризуется величиной прибыли, которую реинвестирует предприятие в течение периода в текущую деятельность, и определяется как процент к собственному капиталу, который был у предприятия на начало года:

Показатель внутреннего темпа роста (ISG) компании отражает темп увеличения собственного капитала при увеличении выручки в предстоящем периоде:

где DTL – эффект комбинированного левериджа; SCR – достижимый уровень роста; ROH – рентабельность собственного капитала;– коэффициент реинвестирования прибыли:

Совокупный риск предприятия может быть представлен как вероятность наступления каких-либо событий, приводящих к негативным отклонениям от ожидаемых результатов. Также совокупный риск может быть представлен как взаимодействие частных рисков, возникающих в разрезе операционной, инвестиционной и финансовой деятельности предприятия.

Операционные риски возникают в результате осуществления текущей операционной деятельности предприятия, характеристикой которых является вероятность неполучения ожидаемой прибыли.

Инвестиционные риски связаны с инвестиционной деятельностью предприятия, характеристикой которой является вероятность недостижения окупаемости инвестиций и ожидаемого уровня доходности.

Финансовые риски возникают в результате осуществления финансовой деятельности предприятия, характеристикой которой является неспособность предприятия обслуживать свои обязательства, а также неспособность обеспечить текущую потребность в финансировании.

Что такое финансовый рычаг?

Финансовым рычагом принято считать потенциальную возможность управлять прибылью организации, изменяя объем и составные капитала собственного и заёмного.

Финансовый рычаг (леверидж) применяется предпринимателями тогда, когда возникает цель увеличить доход предприятия. Ведь именно финансовый леверидж считается одним из основных механизмов управления доходностью предприятия.

В случае применения такого финансового инструмента, предприятие привлекает заёмные деньги, оформляя кредитные сделки, этим капиталом заменяется собственный капитал и вся финансовая деятельность осуществляется лишь с использованием кредитных денег.

Но следует помнить, что таким образом предприятие значительно увеличивает собственные риски, ведь независимо от того, принесли ли прибыль вложенные средства или нет, платить по долговым обязательствам необходимо.

При использовании финансового рычага нельзя не учитывать эффект финансового левериджа. Этот показатель является отражением уровня дополнительной прибыли на собственный капитал предприятия с учётом различной доли использования кредитных средств. Зачастую при его расчёте используется формула:

ЭФЛ = (1 — Cнп) x (КBРа — ПК) х ЗК/CК,

где

- ЭФЛ — эффект финансового левериджа, %;

- Cнп — ставка налога на прибыль, которую выражают десятичной дробью;

- КBРа — коэффициент валовой рентабельности активов (характеризуется отношением валовой прибыли к средней стоимости активов), %;

- ПК — средний размер процентов по кредиту, которые уплачивает предприятие за использование привлечённого капитала, %;

- ЗК — средняя сумма используемого привлечённого капитала;

- CК — средняя сумма собственного капитала предприятия.

Составляющие финансового рычага

Данная формула имеет три основные составляющие:

1. Налоговый корректор (1-Cнп) – величина, указывающая, каким образом будет меняться ЭФЛ при изменении уровня налогообложения. Предприятие практически не влияет на это значение, ставки налогов устанавливает государство. Но финансовые менеджеры могут использовать изменение налогового корректора для получения желаемого эффекта в том случае, если некоторые филиалы (дочерние фирмы) предприятия подвержены различной налоговой политике в связи с территориальным расположением, видами деятельности.

2.Дифференциал финансового левериджа (КBРа-ПК). Его значение в полной мере раскрывает разницу между коэффициентом валовой рентабельности активов и средним размером процента по кредиту. Чем выше значение дифференциала, тем больше вероятность положительного эффекта от финансового воздействия на предприятие. Этот показатель весьма динамичен, постоянный мониторинг дифференциала позволит контролировать финансовую ситуацию и не упустить момент снижения рентабельности активов.

3. Коэффициент финансового левериджа (ЗК/CК), который характеризует сумму кредитного капитала, привлечённого предприятием, в расчете на единицу собственного капитала. Именно эта величина вызывает эффект финансового левериджа: положительный или отрицательный, который получается за счёт дифференциала. То есть, положительный или отрицательный прирост этого коэффициента вызывает прирост эффекта.

Соединение всех составляющих эффекта финансового рычага позволит определить именно ту сумму заёмных средств, которая будет безопасной для предприятия и позволит получить желанный прирост прибыли.

Коэффициент финансового рычага

Коэффициент финансового рычага показывает процент заимствованных средств по отношению к собственным средствам компании.

Нетто-заимствования — это банковские кредиты и овердрафты за минусом денежной наличности и других ликвидных ресурсов.

Собственные средства представлены балансовой оценкой средств акционеров, вложенных в компанию. Это эмитированный и оплаченный уставный капитал, учитываемый по номинальной стоимости акций, плюс накопленные резервы. Резервами являются нераспределенная прибыль компании с момента учреждения, а также любое приращение в результате переоценки собственности и дополнительный капитал, где таковой имеется.

Бывает, что даже котируемые компании имеют коэффициент финансового рычага более 100%. Это означает, что кредиторы обеспечивают больше финансовых ресурсов для работы компании, чем акционеры. На самом деле встречались исключительные случаи, когда котируемые компании имели коэффициент финансового рычага около 250% — временно! Это могло быть результатом крупного поглощения, потребовавшего значительных заимствований для оплаты приобретения.

В подобных обстоятельствах весьма вероятно, однако, что доклад председателя правления, представленный в годовом отчете, содержит информацию о том, что уже сделано и что еще предстоит сделать для того, чтобы существенно снизить уровень финансового рычага. На самом деле может оказаться необходимым даже продать какие-то направления бизнеса с тем, чтобы своевременно уменьшить рычаг до приемлемого уровня.

Последствием высокого финансового рычага является тяжелое бремя процентов по займам и овердрафту, ложащихся на счет прибылей и убытков. В условиях ухудшения экономической конъюнктуры, прибыль вполне может оказаться под двойным гнетом. Может иметь место не только сокращение торговой выручки, но и рост процентных ставок.

Одним из способов, позволяющих определить влияние финансового рычага на прибыль, является вычисление коэффициента покрытия процентных платежей.

Эмпирическое правило гласит, что коэффициент покрытия процентов должен быть не меньше 4,0, а лучше 5,0 или более. Этим правилом не следует пренебрегать, ибо расплатой может стать потеря финансового благополучия.

Коэффициент левериджа (Debt ratio)

Коэффициент левериджа (debt ratio, debt-to-equity ratio) – показатель финансового положения предприятия, характеризирующий соотношение заемного капитала и всех активов организации.

Термин «финансовый леверидж» также используют для характеристики принципиального подхода к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Леверидж (Leverage – «рычаг» или «действие рычага») – это долгосрочно действующий фактор, изменение которого может привести к существенному изменению ряда результативных показателей. Данный термин используется в финансовом менеджменте для характеристики зависимости, показывающей, каким образом повышение или понижение доли какой-либо группы условно-постоянных расходов влияет на динамику доходов собственников фирмы.

Также используются следующие названия термина: коэффициент автономии, коэффициент финансовой зависимости, коэффициент финансового рычага, долговая нагрузка.

Суть долговой нагрузки в следующем. Используя заемные средства, компания увеличивает либо уменьшает рентабельность собственного капитала. В свою очередь снижение или увеличение ROE зависит от средней стоимости заемного капитала (средней процентной ставки) и позволяет судить об эффективности компании в выборе источников финансирования.

Метод расчета коэффициента финансовой зависимости

Данный показатель описывает структуру капитала компании и характеризует ее зависимость от внешних источников финансирования. Предполагается, что сумма всех задолженностей не должна превышать размера собственного капитала.

Расчетная формула коэффициента финансовой зависимости выглядит следующим образом:

Обязательства / Активы

Обязательства рассматриваются как долгосрочные, так и краткосрочные (все, что остается от вычитания из сальдо баланса собственного капитала). Обе составляющие формулы берутся из бухгалтерского баланса организации. Впрочем, рекомендуется делать расчеты, исходя из рыночной оценки активов, а не данных бухгалтерской отчетности. Так как у успешно действующего предприятия рыночная стоимость собственного капитала может превышать балансовую стоимость, а это значит, меньшее значение показателя и более низкий уровень финансового риска.

В результате нормальное значение коэффициента должно равняться 0,5-0,7.

- Коэффициент 0.5 является оптимальным (равное соотношение собственного и заемного капитала).

- 0.6-0.7 – считается нормальным коэффициентом финансовой зависимости.

- Коэффициент ниже 0,5 говорит о слишком осторожном подходе организации к привлечению заемного капитала и об упущенных возможностях повысить рентабельность собственного капитала за счет использования эффекта финансового рычага.

- Если уровень этого показателя превышает рекомендованное число, значит, у фирмы высокая зависимость от кредиторов, что свидетельствует об ухудшении устойчивости финансового положения. Чем выше показатель коэффициента, тем больше рисков у компании относительно потенциальной возможности банкротства или возникновения дефицита наличных денежных средств.

Выводы из значения Debt ratio

Коэффициент финансового левериджа используется для:

1) Сравнения со средним уровнем по отрасли, а также с показателями у других фирм. На значение коэффициента финансового левериджа влияет отрасль, масштабы предприятия, а также способ организации производства (фондоемкое или трудоемкое производство). Поэтому итоговые результаты следует оценивать в динамике и сравнивать с показателем аналогичных предприятий.

2) Анализа возможности использования дополнительных заемных источников финансирования, эффективности производственно-сбытовой деятельности, оптимальных решений финансовых менеджеров в вопросах выбора объектов и источников инвестирования.

3) Анализа структуры задолженности, а именно: доли в ней краткосрочных долгов, а также задолженности по выплате налогов, заработной платы, различных отчислений.

4) Определения кредиторами финансовой независимости, устойчивости финансового положения организации, которая планирует привлечь дополнительные займы.

Ссылки

- Бережливые инвестиции: простые правила

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти

Кредитное плечо (финансовый рычаг, леверидж) — это отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги).

Термин «кредитное плечо» объяснит простой пример:

например, у вас есть 1 млн рублей

вы берете в кредит 9 млн рублей

на эти 10 млн рублей вы покупаете акции

эта операция называется операцией с 10-м кредитным плечом, или плечо (леверидж) 10 к 1.

Субъекты, использующие кредитное плечо чрезвычайно многообразны. Это могут быть и домохозяйства и частные трейдеры, а также компании, банки, хедж-фонды и другие участники финансового рынка.

Кредитное плечо — главный источник всех финансовых кризисов.

Есть мнение , что чем выше зависимость участников рынка отзаимствований и кредитных рычагов, тем более хрупкой является финансовая система

Основной смысл «плеча» — сколько у субъекта заемных средств на единицу собственных.

Так, банки всегда работают с кредитным плечом, потому что размер собственных средств всегда меньше, чем суммарный объем активов.

Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость.

А если проще и понятней, то кредитное плечо — это соотношение между суммой залога и выделяемыми под нее заемными средствами, например кредитное плечо 1:100 означает, что вам для осуществления сделки необходимо иметь на торговом счете у брокера сумму в 100 раз меньшую, чем сумма сделки.

Маржа — это доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

Формула – плечо=кредит/активы – плечо=60/40=1,5

Существует 3 уровня маржи:

- Ограничительный (начальный)

- Предупредительный (маржин-колл)

- Минимальный (уровень принудительного закрытия)

Из «практики» — обычного «кроют» до 35% (плечо 1,86). КИ – до 20% (плечо 4).

КИ (по закону, контролируется ФСФР):

- В активах не менее 600 тыс.

- Опыт торговли – не менее полугода

- За последние 3 месяца как минимум 2 маржинальные сделки

Влияние кредитного плеча на инвестиционный портфель

Кредитное плечо всегда ухудшает показатель риска и доходности портфеля, поскольку заемные средства имеют отрицательное влияние на доход. То есть увеличивая кратно риск за счет использования кредитного плеча, инвестор имеет меньший доход, поскольку платит процент за использование заемных средств.

История:

С 1960 по 1974 год средний размер кредитного плеча, используемый американскими банками вырос на 50%.

В 1981 году долг американского частного сектора был равен 123% ВВП.

К концу 2008 года долг частн. сектора в США вырос до 290% ВВП.

Наименьшими темпами в этот период рос долг корпоративного сектора — с 53% до 76% ВВП.

Размер долга домохозяйств вырос с 48% до 100% ВВП.

Отношение долговых обязательств домохозяйств к располгаемому доходу выросло с 65% до 135%.

Финансовый сектор за это время нарастил долг в 5 раз — с 22% ВВП до 117% ВВП.

Про делеверидж в американской экономике много писал в 2013 году.

В конце сентября вышел отчет Z.1 Flow of Funds за второй квартал. Обновил цифры и добавил несколько важных моментов в описание процесса делевериджа после появления видео от Рэя Далио «Как действует экономическая машина?» (в том же посте ссылки на мои материалы по этой теме). Начну с теоретической части, затем представлю обновленные графики и цифры, в конце подведу выводы.

Итак, согласно концепции Рэя Далио, существуют три главные силы, стимулирующие экономику:

1. Рост производительности (долгосроч.период, голубая линия)

2. Кратковременный кредитный цикл (5-10 лет, зеленая линия)

3. Долговременный кредитный цикл (75-100 лет, красная линия)

Кратковременные и долговременные циклы существуют, потому что существует кредит.

Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов (в рамках кратковременного кредитного цикла) в США является то, что крах рынка недвижимости стал спусковым крючком к началу самоподдерживающегося процесса делевериджа, который ознаменовал завершение долговременного кредитного цикла.

Подобные явления в американской экономике в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в глобальном масштабе (до 2008 года) является Япония, которая так и не смогла оправиться от последствий делевериджа, наступившего после краха национального рынка недвижимости (и в целом рынка активов) в конце 1980-х.

Оперируя понятиями кратковременного и долговременного кредитного цикла, важно также различать понятия рецессии (сокращение экономики в рамках краткосрочного бизнес-цикла) и экономической депрессии (сокращение экономики, вызванное процессом делевериджа). Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто (кратковременный цикл обычно длится 5-10 лет). В то время как депрессии и делеверидж остаются малоизученными процессами и в историческом контексте наблюдаются крайне редко.

Рецессия представляет собой замедление экономики из-за сокращения темпов роста долга частного сектора, часто возникающего из-за ужесточения монетарной политики центробанка (обычно для целей борьбы с инфляцией во время экономического бума). Рецессия обычно завершается, когда центробанк проводит серию понижений процентных ставок с целью стимулирования спроса на товары/услуги и роста кредита, который финансирует этот спрос. Низкие ставки позволяют: 1) сократить стоимость обслуживания долга, 2) повысить цены на акции, облигации и недвижимость через эффект повышения уровня чистой приведенной стоимости от дисконтирования ожидаемых денежных потоков по более низким ставкам. Это позитивно сказывается на благосостоянии домохозяйств и повышает уровень потребления.

Делеверидж – это процесс сокращения долговой нагрузки (долга и платежей по этому долгу по отношению к доходам) в рамках долгосрочного кредитного цикла. Долговременный кредитный цикл возникает, когда долги растут быстрее, чем доходы. Этот цикл завершается, когда стоимость обслуживания долга становится чрезмерно высокой для заемщика.

При этом поддержать экономику инструментами монетарной политики не получается, т.к. процентные ставки во время делевериджа, как правило, опускаются к нулю. Депрессия – это фаза экономического сокращения в процессе делевериджа. Депрессия случается, когда процесс сокращения темпов роста долга частного сектора нельзя предотвратить через понижение стоимости денег со стороны центробанка. Во времена депрессии: 1) большое количество заемщиков не имеют достаточно средств для погашения обязательств, 2) традиционная монетарная политика является неэффективной в сокращении затрат на обслуживание долга и стимулировании роста кредитования.

При делеверидже долговая нагрузка просто становится непосильной для заемщика и ее не ослабить понижением процентных ставок. Кредиторы понимают, что долги выросли слишком сильно и едва ли заемщик сможет погасить займы. Заемщик не может погасить долг, а его залоговое имущество, стоимость которого было неадекватно раздуто в ходе кредитного бума, потеряло цену. Долговая ситуация так давит на заемщиков, что им и не хочется брать новые кредиты. Кредиторы прекращают давать взаймы, а заемщики – брать взаймы. Экономика как бы теряет свою кредитоспособность, как отдельный взятый человек.

Итак, что же делать с делевериджем? Дело в том, что долговая нагрузка слишком высока и ее надо как-то понизить. Это можно сделать 4 способами:

1. Сокращением трат

2. Сокращением долга (реструктуризацией, списанием части долга)

3. Перераспределением благ

4. «Печатным” станком

Перевес со стороны первых двух процессов приводит к дефляционному делевериджу, перевес в сторону последних двух – к инфляционному делевериджу. Рассмотрим все способы детально:

1. Сокращение расходов

Делеверидж начинается с резкого сокращения трат, или введения режима жесткой экономии (austerity measures). Заемщики прекращают брать в долг и начинают погашать старые долги. Кажется, что это должно привести к сокращению долга, но это не так: надо понимать, что расходы одного человека – это доходы другого человека. В условиях режима жесткой экономии доходы сокращаются быстрее, чем сокращается долг. Все это приводит к дефляционным процессам. Предприятия начинают сокращать персонал, повышается уровень безработицы и т.д.

2. Реструктуризация долга

Многие заемщики не могут погасить свои долги. При этом обязательства заемщика – это активы кредитора. Когда заемщик не выполняет свои обязательства по погашению долга перед банками, начинается паника. Люди перестают верить банкам, и начинают забирать свои вклады. В худшем варианте банки лопаются, начинаются дефолты на предприятиях и т.д. Все это приводит к жесткой экономической депрессии. Чтобы не доводить ситуацию до края, кредиторы часто идут по пути реструктуризации задолженности заемщика в надежде вернуть хоть какую-то часть выданных в займы средств (это может быть снижение ставок по ранее выданным кредитам, пролонгаций срока займа, частичного списания и т.п.). Так или иначе, доходы вновь сокращаются быстрее долга, что приводит к дефляционному сценарию.

3. Перераспределение благ

В кризис правительство собирает меньше налогов, но вынуждено больше тратить – необходимо выплачивать пособия по безработице и запускать программы стимулирования экономики.

С увеличением расходов растет дефицит бюджета, который нужно как-то профинансировать. Но где взять деньги? Можно взять в долг, либо поднять налоги. Понятно, что подъем уровня налогов в экономике, находящейся в депрессии, будет губительным. Но можно поднять налоги для богатых, т.е. перераспределить богатство от имущих к неимущим. Как правило, в такие моменты возникает острые социальные протесты и всеобщая ненависть широких слоев населения к богатым. В 1930-х, когда Германия переживала состояние делевериджа, ситуация вышла из-под контроля и к власти пришел Гитлер.

4. «Печатный” станок

Чтобы не допустить деструктивных последствий депрессии необходимо срочно предпринимать меры. В условиях, когда процентные ставки уже на нуле, вариантом спасения становится «печатный” станок центробанка. Печать денег – инфляционный сценарий. Напечатанные деньги направляются только на покупку: 1. Финансовых активов ( что вызывает рост их цен и благоприятно сказывается на благосостоянии тех, у кого эти финансовые активы есть) 2. Правительственного долга, который, как мы уже отмечали, достигает своих пиковых значений во времена делевериджа (поддержка безработных, стимулирующие экономические программы).

Таким образом, центральному банку и правительству необходима полная координация действий. Правительство должно быть уверено, что за спиной стоит контрагент, который при необходимости выкупит весь выпускаемый долг. Программа выкупа долгосрочных облигаций американского казначейства со стороны ФРС США получила название QE. Покупка государственных ценных бумаг правительства центробанком называется монетизацией госдолга.

Правильная балансировка вышеперечисленных четырех вариантов смягчения делевериджа вкупе со слаженными действиями правительства и центробанка приводят к «красивому” делевериджу (beautiful deleveraging), при котором долги снижаются по отношению к доходам, экономический рост положителен, а инфляция не является головной болью монетарных властей.

Согласно концепции Рея Далио, помимо «beautiful deleveraging” существуют также варианты:

— «ugly deflationary deleveraging” («безобразный дефляционный делеверидж”) – период экономической депрессии, когда центробанк «напечатал” недостаточно денег, присутствуют серьезные дефляционные риски, а номинальные процентные ставки выше темпов роста номинального ВВП.

— «ugly inflationary deleveraging” («безобразный инфляционный делеверидж”), когда «печатный” станок выходит из-под контроля, намного перевешивает дефляционные силы, создавая риск гиперинфляции. В странах с резервной валютой (как США) может наступить при слишком длительном стимулировании с целью преодоления «deflationary deleveraging”.

Депрессия обычно заканчивается, когда центральные банки «печатают” деньги в процессе монетизации госдолга в объемах, которые перекрывают дефляционные депрессивные эффекты от сокращения долга и введения жестких мер экономии. Собственно американская экономика в последние годы довольно успешно балансирует на грани «красивого” делевериджа.

Часто можно слышать вопрос: а почему при таких объемах напечатанных долларов нет инфляции? Инфляции нет, так как напечатанные доллары идут на компенсацию падения уровня кредитования. Главное – расходы. Каждый потраченный доллар, уплаченный в виде денег, дает тот же эффект, что и потраченный доллар, уплаченный в виде кредита. Печатая деньги, центробанк может компенсировать исчезновение кредита с помощью повышения количества доступных денег. *Отличный пост на тему инфляции есть у Вадима (Endeavour) .

Депрессия обычно заканчивается, когда центральные банки «печатают” деньги в процессе монетизации госдолга в объемах, которые перекрывают дефляционные депрессивные эффекты от сокращения долга и введения жестких мер экономии. Собственно американская экономика в последние годы довольно успешно балансирует на грани «красивого” делевериджа.

Чтобы изменить направление развития экономики в правильное русло, центробанку нужно не столько подпитывать рост доходов, сколько обеспечить рост уровня доходов, превышающий процентные выплаты по накопленному долгу. Это значит, что доходы должны расти быстрее долга.

Главное – не увлекаться печатным станком, чтобы не спровоцировать неконтролируемую инфляцию, как это произошло в 1920-х в Германии. Если удастся сбалансировать действия правительства и центробанка, то экономический рост начнет хоть и медленно, но расширяться, а долговая нагрузка – снижаться. Это будет залогом наименее болезненного «красивого” делевериджа.

Как правило, процесс сокращения долговой нагрузки в рамках делевериджа длится 10 лет. Этот период часто называют «потерянным” десятилетием.

Делеверидж по-американски

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов основных экономических субъектов США, которые публикуются раз в квартал в отчете Z.1 «Flow of Funds Accounts” Федеральной Резервной Системы (ФРС) (последние данные на июнь 2013 г.).

На графиках показан процесс делевериджа в различных секторах экономики США. Хорошо видно, как государство стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга: с июля 2008 года по июль 2013 года долг домохозяйств сократился на $0,91 трлн, финансового сектора – на $3,07 трлн, нефинансового корпоративного сектора вырос на $1,51 трлн, правительства – на $6,14 трлн.

Делеверидж на уровне домохозяйств

Американские домохозяйства ощутили на себе самый сильный удар. И это неудивительно – портфель недвижимости составляет 20% всех активов домохозяйств (70% — финансовые активы), а ипотечные кредиты — более 70% всех обязательств. В кризис обесценились активы, а долги остались – благосостояние упало. Начался делеверидж, который можно назвать «ипотечным” делевериджем. Напомню, что потребительские расходы формируют 70% ВВП США.

Процесс делевериджа как раз заключается в сокращении объема ипотечных кредитов – за последние пять лет их объем сократился на 12,3% (-$1,32 трлн) до $9,34 трлн. Потребительский кредит за этот период показал рост на 13,7% (+$0,36 трлн) до $2,8 трлн, но никак не смог перекрыть ипотечный делеверидж. Cовокупный объем обязательств домохозяйств за этот отрезок времени сократился на 6,3%, (-$0,88 трлн) до $13,2 тлрн. Сокращается он и по сей день.

Соотношение объема ипотечного долга к объему портфеля недвижимости домохозяйств США держалось на уровне 40% в 1991-2006 годах. В период с конца 2006 по середину 2008 года, когда цены на недвижимость падали, а ипотечный долг все еще расширялся, это соотношение взлетело до 63%. Затем начался процесс «ипотечного” делевериджа и по прошествии пяти лет соотношение ипотечного долга к портфелю недвижимости сократилось до 50%.

Как я уже отмечал выше, делеверидж – это процесс сокращения долговой нагрузки — долга и платежей по этому долгу по отношению к доходам. Делеверидж начинается, когда стоимость обслуживания долга становится чрезмерно высокой для заемщика.

Таким образом, крайне ценным индикатором выступает отношение процентных расходов на обслуживание долга к уровню располагаемого дохода домохозяйств. Как видно на графике, когда расходы на обслуживание долга от располагаемого дохода домохозяйств в США достигли 14%, запустился процесс делевериджа. Тот же уровень был достигнут в начале 1930-х, когда страна стояла на грани Великой Депрессии. История повторяется. Сегодня отношение процентных расходов на обслуживание долга к уровню располагаемого дохода находится вблизи минимальных исторических уровней.

В декабре 2007 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Под тяжестью долгового времени (т.е. уже потраченных будущих доходов), наращивать потребление домохозяйства далее не могли. В процессе делевериджа к июню 2013 года объем долга к располагаемым доходам сократился до 104%, но по историческим меркам также остается высоким.

Несмотря на значительное сокращение долга с 130% до 104% от располагаемого дохода домохозяйств, нельзя однозначно говорить о том, что делеверидж близок к завершению. Доходы и долг распределены в экономике США неравномерно, т.к. большая его часть сосредоточена в секторе домохозяйств со средним и низким уровнем доходов. Достаточно взглянуть на коэффициент Джини.

При этом важно отметить, что в условиях реальных отрицательных процентных ставок выигрывают прежде всего заемщики капитала, т.к. расходы по обслуживанию долга сокращаются быстрее, чем растут доходы от владения активами.

С наступлением кризиса 2008 года «дорогой” долг домохозяйств начал замещаться более дешёвым государственным, что позволяет решить лишь текущие проблемы экономики в процессе делевериджа частного сектора, но создает большие проблемы в перспективе. Госдолг — это фактически также долг, который должны обслуживать домохозяйства, это стоит понимать при попытках оценки долгосрочных перспектив. В какой-то момент государство может нарастить дефицит бюджета и увеличить долг, чтобы помочь домохозяйствам, но в долгосрочном разрезе за это платить придется всё равно домохозяйствам.

Как было отмечено выше, в условиях «красивого” делевериджа темпы роста доходов превышают темпы роста долга.

Вместо заключения

Сегодня экономика США движется по пути «красивого” делевериджа («beautiful delevereging”), когда объем монетизации госдолга перевешивает дефляционные эффекты от сокращения уровня долговой нагрузки экономических субъектов, и в особенности домохозяйств. Это создает основу для того, чтобы темпы роста номинального ВВП оставались выше уровня номинальных процентных ставок.

Несмотря на то, что традиционные методы монетарной политики во времена делевериджа не работают, ФРС США с самого начала острой фазы кризиса 2008 года прилагает все возможные усилия через использование нетрадиционных инструментов для соблюдения своего двойного мандата – обеспечения ценовой стабильности при полной занятости. По прошествии почти пяти лет с начала финансового кризиса, можно говорить о том, что Федрезерву удалось предотвратить дефляцию и косвенно повлиять на восстановление экономики.

Если бы в 2008 году у экономических агентов (не важно должников или кредиторов) не было бы за спиной того, кто предоставит деньги, то fire sales (вынужденные экстренные продажи активов) достигли бы значительных масштабов, залоги переходили бы из рук в руки и продавались со значительным дисконтом, тем самым закрутив дефляционную спираль. ФРС, учитывая негативный опыт Великой Депрессии 1930-х, как раз предложил системе столько денег, сколько было необходимо для восстановления контроля над денежной массой и инфляционными процессами в экономике.

Кроме этого, ФРС сумел значительно снизить стоимость денег, создав благоприятную основу для рынка акций. Финансовые активы домохозяйств составляют почти 70% от всего объема активов. Восстановление благосостояния американских домохозяйств к докризисным уровням во многом зависело от роста на финансовых рынках.

В целях замещения выпадающего спроса частного сектора во времена делевериджа правительство начинает наращивать долговую нагрузку и расширять дефицит бюджета. В этих условиях финансовым властям крайне важно иметь за спиной агента, который гарантированно будет выкупать новые выпуски долговых обязательств. Этим агентом и является ФРС, монетизирующий госдолг в рамках программ количественного смягчения (QE), и в результате ставший крупнейшим держателем госдолга США.

Однако инструментами монетарной политики можно лишь частично сгладить процесс делевериджа. Очень важна связка центрального банка с действиями правительства. Можно с уверенностью говорить, что ФРС сделал все, что мог сделать. Сегодня мяч на стороне политиков, демократов и республиканцев, которые с 2008 года на деле так и не смогли доказать свое искреннее желание и нацеленность на решение структурных проблем американской экономики. Принимаются половинчатые решения, постоянно срываются переговоры по важнейшим законопроектам (по fiscal cliff, потолку госдолга и т.п.), имеющим первостепенное значение. Все это затягивает процесс делевериджа и негативно сказывается на экономике США.

Тем не менее, делеверидж на уровне домохозяйств, наиболее пострадавших во время кризиса 2008 года, прошел свой экватор. «Боевая” мощь американских властей сегодня направлена на восстановление рынка недвижимости. Объекты недвижимости являются крупнейшим активом домохозяйств, ипотечные кредиты – крупнейшим обязательством. Суть делевериджа кроется именно в ипотечном сегменте. Большие позитивные сдвиги на рынке недвижимости США произошли в 2012 году (во многом под влиянием программы «Twist” от ФРС).

Позитивный сценарий предполагает, что делеверидж домохозяйств завершится к середине 2015 года и экономика выйдет в стадию естественного восстановления, как и раньше основанного на кредите. На это же время ФРС намечает выход из политики нулевых процентных ставок. Но вопросов и трудностей на этом пути остается много.

Интересно вспомнить про еще один вывод, который был сделан еще в апреле 2013 года: «Если говорить о фондовом рынке США, то наиболее интересной стратегией в условиях «финансовых репрессий” сегодня является «buy the dip” (выкуп просадок, коррекций на S&P 500).”

P.S. Три важнейших правила от Рэя Далио:

1. Не позволять долгу расти быстрее дохода, т.к. долговая нагрузка со временем погубит Вас

2. Не позволять доходам расти быстрее уровня производительности, т.к. это приведет к потере конкурентоспособности

3. Делать все возможное для повышения уровня производительности.