Содержание

- Переход с ЕНВД на ОСНО

- Как перейти с ОСНО на ЕНВД

- Вывод

- Как стать плательщиком УСН

- Как стать плательщиком ЕНВД

- Как перейти с УСН на ЕНВД

- Можно ли совмещать УСН и ЕНВД?

- Особенности перехода с упрощенки на вмененку

- Порядок заполнения отчетности по УСН и ЕНВД

- Итоги

- Образец заполнения и пустой бланк формы ЕНВД-1

- Использование формы

- Особенности заполнения

- Сроки и особенности подачи

- Когда форма ЕНВД-1 не нужна

- Что представляет собой заявление о прекращении ЕНВД

- Разновидности заявления о прекращении ЕНВД

- Когда подается заявление о прекращении ЕНВД

- Итоги

Переход с ЕНВД на ОСНО

При переходе со спецрежима на ОСН важна причина. Именно от нее будет зависеть дата перехода. После определения даты станет понятен последний период, за который нужно будет сдать декларацию по ЕНВД.

| Причина перехода | Дата | Отчетность по вмененке |

|---|---|---|

| Нарушение условий применения спецрежима | С начала квартала, в котором допущено нарушение | За предыдущий квартал |

| Превышение лимита по физическим показателям | С начала месяца, в котором допущено превышение физических показателей | За квартал, в течение которого допущено превышение физических показателей |

| Прекращение деятельности, подпадающей под спецрежим | С начала месяца, в котором было подано заявление на снятие с учета | За квартал, в котором было подано заявление, если оно не было подано в первом месяце квартала, либо за предыдущий, если было подано в первом месяце |

| Изменения местного и федерального законодательства, которые делают невозможным применение спецрежима | С начала квартала, в котором изменения вступили в силу | За предыдущий квартал |

| Добровольный отказ от применения спецрежима без прекращения деятельности, подпадающей под него | С начала следующего года | За 4 квартал предыдущего года |

Переход с вмененки на ОСНО в 2019 году.

Для смены режима на ОСНО ООО нужно подать в налоговую инспекцию заявление по форме ЕНВД-3.

На уведомление ИФНС о снятии с учета в качестве плательщика ЕНВД отводится 5 дней. Налоговики обязаны ответить по форме № 1-5-Учет. Получить ее можно лично в инспекции, либо по почте.

Бухгалтерское обслуживание от 1 667 руб./мес

Как ИП перейти с ЕНВД на ОСНО? Точно так же, разница будет только в бланке: для ИП нужно использовать форму ЕНВД-4.

Скачать бланк ЕНВД-3 Скачать бланк ЕНВД-4 Датой снятия с учета будет считаться та, что указана в заявлении налогоплательщика. Уведомление из инспекции лишь подтверждает этот факт.

Можно ли перейти с ЕНВД на ОСНО в середине года

Отказаться от вмененки в середине года по своему желанию в общем случае нельзя. Запланированно перейти на ОСНО можно только в начале года.

В середине года можно только вынужденно «слететь» на ОСНО, если нарушены условия применения спецрежима.

Пока налогоплательщик числится на ЕНВД, он обязан рассчитывать и уплачивать вмененный налог. Даже когда деятельность не ведется.

При добровольном отказе

Налогоплательщик может перейти на ОСНО добровольно, и здесь возможны два варианта.

Бизнесмен прекращает вести деятельность, облагаемую ЕНВД

В этом случае юридические лица в 5-дневный срок направляют в налоговую инспекцию заявление по форме ЕНВД-3, а ИП переходит по форме ЕНВД-4. Датой снятия с учета в этом случае будет та, которую налогоплательщик указал в заявлении (п. 3 ст. 346.28 НК РФ).

Если дата снятия в форме указана верно, но само заявление юридическое лицо или ИП подали с нарушением срока, то до конца месяца придется применять вмененку, даже если деятельность при этом не ведется. Вместе с этим налоговая инспекция выпишет штраф в размере 200 рублей за нарушение срока.

Бизнесмен продолжает вести ту же деятельность, но хочет начать применять ОСНО

В данном случае перевести деятельность на общий режим можно только с начала следующего года (п.1 ст.346.28 НК РФ). Формы заявления те же, что и при прекращении деятельности.

При нарушении условий

В течение года условия работы организации могут поменяться, и она может утратить право применять спецрежим. В этой ситуации также следует обратиться в налоговую с заявлением о снятии с учета. Перейти на основную систему необходимо с первого числа квартала, в котором допущено нарушение (п. 3 ст. 346.28, п. 6 ст. 6.1.НК РФ).

В случае превышения физического показателя ООО или предприниматель должны применять общую систему с начала того месяца, когда это превышение было зафиксировано.

Также может сложиться ситуация, когда применение вмененки становится невозможным из-за изменений в законодательстве. В этом случае бизнесмен считается работающим на ОСНО с первого числа квартала, в котором изменения вступили в законную силу.

Начисление НДС

ЕНВД освобождает, в том числе, и от налога на добавленную стоимость. После перехода на общую систему налогообложения каждый налогоплательщик автоматически становится плательщиком НДС. В налоговую базу при этом попадает выручка по всем товарам и услугам, отгруженным после смены режима. Следует включить туда и те товары и услуги, которые поставщики ранее оплатили авансом. В обратной ситуации, когда оплата поступает в период ОСНО, а товары или услуги были отгружены еще на вмененке, эти суммы в базу по НДС включать не нужно, потому что в момент отгрузки поставщик товаров и услуг еще не был плательщиком НДС.

Основная загвоздка с НДС возникает на дату смены режима. Связано это с тем, что организация не может знать, что с начала квартала ей придется применять ОСНО. Поэтому она продает товары и услуги без учета НДС. Затем по какой-либо причине она «слетает» с ЕНВД, и по правилам применения ОСНО ей приходится доначислить налог с начала квартала на все отгрузки. В этой ситуации платить НДС налогоплательщику чаще всего приходится из собственного кармана.

По закону уплаченный налог нельзя учесть в расходах по налогу на прибыль, так как он не входит в перечень, указанный в п.2 ст.170 НК РФ. Однако можно попытаться это сделать. Налоговая инспекция относится к такому отрицательно, но суд может встать на сторону налогоплательщика (Постановление ФАС СКО от 19.01.2010 № А25-673/2009).

Можно попытаться договориться с покупателем о включении НДС в начальную цену. Но ему это невыгодно, ведь предъявить такой НДС к возврату он не сможет – счет-фактура будет выставлен позднее.

Входной НДС, который был предъявлен юр.лицу или ИП еще во время применения ЕНВД, может быть принят к вычету после начала применения ОСНО. Для этого необходимо, чтобы товары и услуги не были использованы в деятельности на спецрежиме (п.9 ст. 346.26 НК РФ).

Начисление других налогов

После начала работы на ОСНО помимо начисления НДС по товарам организация должна рассчитывать, оплачивать и отчитываться перед контролирующими органами по налогу на прибыль и налогу на имущество.

Налог на прибыль

Начиная использовать общую систему налогообложения организация рассчитывает и платит налог на прибыль. А так как налог нужно перечислять в бюджет ежеквартально, то обязанность по его оплате возникнет лишь в следующем квартале.

Для расчета налога на прибыль, в первую очередь, нужно закрепить в учетной политике способ определения доходов и расходов:

- Кассовый метод могут использовать в учетной политике те организации, которые за предыдущие 4 квартала в среднем получили по 1 млн рублей в каждом. В этом случае доходы и расходы определяются по мере их получения и осуществления.

- Метод начисления используется в остальных ситуациях. Для определения доходов при этом методе необходимо ориентироваться на дату отгрузки. Однако в переходном периоде часто возникает такая ситуация, когда отгрузка произошла еще на вмененке, а платеж от покупателя пришел уже в период, подлежащий налогообложению в рамках ОСНО. При расчете налога на прибыль эти денежные суммы не нужно включать в расчет. Для расходов важна дата применения материалов в производстве. При аналогичной ситуации, когда товары куплены при ЕНВД, а проданы на ОСНО, нужно их учитывать в расходах в периоде продажи.

Что касается основных средств, то НК РФ четко не определяет порядок расчета остаточной стоимости при переходе с вмененки на общую систему налогообложения. Поэтому можно использовать метод, который используют при переходе на упрощенку. Остаточная стоимость амортизируемого имущества на дату начала применения ОСНО получается из разности цены приобретения этого имущества и суммы начисленной амортизации по данным бухучета.

Налог на имущество

При начале работы на ОСНО организации рассчитывают и уплачивают налог на имущество, как и только что созданные. Объектом налогообложения для организаций считается все недвижимое имущество, которое числится на балансе в качестве основных средств.

Существует два варианта расчета:

- На основе остаточной стоимости объектов по данным бухучета. В качестве налоговой базы берут среднегодовую стоимость имущества на момент начала использования ОСНО. Поэтому база определяется с 1-го числа переходного месяца. В остальных месяцах, когда организация еще являлась налогоплательщиком ЕНВД, остаточную стоимость принимают равной нулю.

- На базе кадастровой стоимости для объектов, перечисленных в п.1 ст. 378.2 НК РФ. К такому имуществу относятся, например, торговые комплексы или помещения в них. Эти объекты облагаются по одной и той же схеме при обоих налоговых режимах.

ИП в процессе работы на вмененке будет рассчитывать налог:

- По недвижимому имуществу, которое он не задействует в предпринимательской деятельности.

- По «кадастровым» объектам аналогично юридическим лицам.

Начиная работать на ОСНО ИП добавляет в перечень облагаемой недвижимости еще и те объекты, которые используются в бизнесе, но не входят в «кадастровый» список. Т.к. предприниматель может не вести бухучет, он определяет налоговую базу по ним исходя из инвентаризационной стоимости.

Как перейти с ОСНО на ЕНВД

Для применения спецрежима юр.лица и ИП должны соблюсти определенные условия. Если компания утратила возможность применять ЕНВД, она может устранить нарушения, которые привели к этому, и подать заявление, чтобы вновь применять этот спецрежим.

Закон не предусматривает никаких дополнительных требований по срокам, то есть перейти на вмененку можно в любой момент. Порядок перехода с ОСНО на ЕНВД в середине года или в его начале ничем не отличается. Поэтому когда бизнесмен начинает деятельность, которая подпадает под этот спецрежим, достаточно подать в налоговую заявление. Юридические лица подают его по форме ЕНВД-1, ИП должны воспользоваться формой ЕНВД-2. На это отводится 5 дней с момента начала деятельности или же устранения несоответствия с условиями применения и физическими показателями.

Скачать бланк ЕНВД-1 Скачать бланк ЕНВД-2

| Причина | Дата | Отчетность по ЕНВД |

|---|---|---|

| Устранение нарушений условий применения спецрежима | С начала квартала, следующего за кварталом, в котором нарушение по условиям устранено | За квартал, следующий за тем, в котором были устранены нарушения |

| Соблюдение условий по физическим показателям | С начала месяца, в котором физический показатель стал удовлетворять требованиям | За квартал, в котором физический показатель стал удовлетворять требованиям |

| Начало деятельности, которая попадает под применение ЕНВД | С начала месяца, в котором было подано заявление на постановку на учет | За квартал, в котором было подано заявление на постановку на учет |

| Изменения законодательства, которые делают возможным применение спецрежима | С начала квартала, в котором изменения вступили в силу | За квартал, в котором изменения вступили в силу |

Переход с ОСНО на ЕНВД в 2019 году.

Если организация перейдет с ОСНО на ЕНВД, нужно сдать декларации по налогу на прибыль и имущество за тот период, в котором компания еще работала на ОСНО. Например, если налоговый режим меняется с 01 мая, то нужно отчитаться по «общим» налогам только за 6 месяцев. Завершающий отчет по НДС нужно сдать за тот налоговый период, в течение которого компания еще использовала ОСНО. В нашем примере это 2 квартал.

Сдать отчетность ЕНВД онлайн

Когда нельзя применять ЕНВД

Переход для юридических лиц и ИП на ЕНВД невозможен, если:

- Средняя численность сотрудников за прошедший год превышает 100 человек.

- Доля юридических лиц в уставном капитале превышает 25%.

- Вида деятельности нет в списке разрешенных для применения ЕНВД.

- Бизнесмен:

- является крупным налогоплательщиком;

- сдает в аренду авто- и газозаправочные станции;

- ведет деятельность по договорам простого товарищества и доверительного управления;

- платит единый сельскохозналог и сельхозпродукция будет использована в облагаемой деятельности: это может быть розничная торговля или общественное питание.

Даже если налогоплательщик удовлетворяет всем этим условиям и может подать заявление на постановку на учет в качестве налогоплательщика ЕНВД, нужно принимать во внимание ограничение физических показателей:

- Количество транспортных единиц при оказании транспортных услуг не более 20.

- Площадь торгового зала для розничной торговли не более 150 кв.м.

Нужно тщательно изучить все показатели бизнеса, чтобы понять, может ли предприниматель или ООО на ОСНО стать плательщиком ЕНВД.

Переход в середине года

Никаких ограничений по срокам при изменении общей системы налогообложения на вмененку нет. Поэтому в середине календарного года по любой из причин налогоплательщик вправе поменять налоговый режим. Сделать это нужно в пятидневный срок, направив уведомление.

Отчетный период на ЕНВД – квартал, поэтому подать декларацию и заплатить сам налог потребуется за то время, которое в текущем квартале пришлось на использование спецрежима.

При переходе в середине года налоговая база будет определена из количества фактически отработанных на вмененке полных месяцев и дней в месяце, когда произошла смена режимов.

При переходе с основной системы на вмененку в середине года важно учитывать следующие нюансы:

- налогоплательщик должен соответствовать всем условиям применения спецрежима;

- после перехода нужно восстановить входной НДС;

- в декларации по налогу на прибыль нужно отразить все доходы и расходы, которые относятся к периоду, когда налогоплательщик был на ОСНО.

При смене общего режима на спецрежим у каждой организации или ИП появляется обязанность восстановить суммы входного НДС, который был принят к вычету. Восстанавливать налог нужно только по тем товарам и материалам, которые тоже «переходят» на вмененку, т.е. не были использованы в период применения общей системы.

Воспользоваться вычетом по остальным материальным ценностям организация сможет в том же налоговом периоде, когда осуществила переход с одной системы на другую, если условия вычета по НДС не нарушены.

По основным средствам и нематериальным активам налог нужно восстанавливать пропорционально остаточной стоимости на последний день квартала, предшествующего периоду смены режима.

Согласно НК РФ НДС принимается к вычету единожды и в полной мере в момент постановки основных средств на учет. В ситуации, когда организация переходит с общей системы на вмененку, суммы входного НДС нужно восстановить в предыдущем налоговом периоде – до перехода на ЕНВД. Эта сумма не будет включена в стоимость ОС, ее нужно отразить в составе прочих расходов. По этой причине в случае обратного перехода на общую систему восстановленный НДС нельзя будет принять к вычету.

Вывод

Переход с ЕНВД на общую систему налогообложения в общем случае возможен только с начала календарного года.

Однако, если меняется вид деятельности или параметры бизнеса больше не позволяют использовать спецрежим, то для перехода на ОСНО ждать конца года не нужно.

Для перехода достаточно направить в налоговую инспекцию заявление по утвержденной форме (для юр.лиц и ИП они отличаются) и соблюсти сроки. При переходе стоит особое внимание уделить суммам НДС.

Переход с ОСНО на ЕНВД возможен, когда организация начинает деятельность, которая подпадает под этот спецрежим, или же устранила все нарушения, из-за которых лишилась возможности его применять в прошлом. При переходе важно правильно заполнить переходные декларации и обязательно восстановить входной НДС.

Получить бесплатный доступ к интернет-бухгалтерии

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Как стать плательщиком УСН

Стать «упрощенцем» компания или ИП может при соответствии следующим требованиям (ст. 346.12 НК РФ):

- Сумма доходов за 9-месячный период года, предшествующего году начала применения УСН, — менее 112,5 млн руб. (критерий только для организаций). Например, если переход планируется с 2020 года, доходы фирмы с января по сентябрь 2019 года не могут быть больше указанной суммы.

ОБРАТИТЕ ВНИМАНИЕ! Данное ограничение доходов предусмотрено только для организаций. ИП могут перейти на УСН при любой сумме дохода, но в дальнейшем должны соблюдать лимит по выручке в 150 млн руб. за год.

- Среднесписочное количество сотрудников — не более 100.

- Остаточная стоимость основных средств — не более 150 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Это требование относится как к фирмам, так и к ИП.

- Процент участия в организации иного налогоплательщика-юрлица — меньше 25%.

- Категория плательщика не отражена в подп. 1–13 п. 3 ст. 346.12 НК РФ.

Согласно требованиям ст. 346.13 НК РФ для перехода на УСН следует направить заявление в налоговый орган, в котором компания или ИП состоит на учете:

- до 31 декабря года, предшествующего переходу, или

- в течение 30 календарных дней — для вновь зарегистрированных плательщиков.

Подробнее о том, как стать плательщиком на УСН, см. в материале «Кто является плательщиками УСН?».

Куда платить налог по УСН, если ИП работает не по месту прописки, узнайте .

Как стать плательщиком ЕНВД

ВАЖНО! ЕНВД с 2021 года применять нельзя. Он отменен на всей территории РФ. Ряд регионов отказались от спецрежима уже в 2020 году. Подробности см. .

Порядок перехода на вмененку указан в ст. 346.28 НК РФ и предусматривает:

- постановку на учет по месту осуществления деятельности (или регистрации) компании или ИП;

- подачу уведомления о переходе на ЕНВД не позднее 5 дней с даты начала применения ЕНВД.

Эксперты КонсультантПлюс разъяснили можно ли перейти на ЕНВД в середине 2020 года и ответили на самые распространенные вопросы налогоплательщиков:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Плательщики ЕНВД могут оказывать ниже приведенные виды услуг:

- бытового характера;

- ветеринарные;

- по ремонту, обслуживанию автомобилей и мотоциклов;

- по организации автостоянок;

- общепита (при этом площадь помещения не должна превышать 150 кв. м);

- розничной продажи продовольственных и непродовольственных товаров (ограничение по максимальной площади — 150 кв. м);

- по перевозкам автотранспортом;

- наружной рекламы на специальных конструкциях или на транспортных средствах;

- предоставления в аренду зданий и земельных участков для размещения торговых сетей;

- по размещению и проживанию людей на площади не более 500 кв. м.

Подробнее о процедуре постановки на учет в качестве плательщика ЕНВД читайте .

Как перейти с УСН на ЕНВД

Переход с УСН на ЕНВД (здесь речь о замене одного режима на другой, без совмещения, о котором мы скажем ниже) осуществляется следующими способами:

- По окончании года, в котором налогоплательщик правомерно применял УСН. Для этого надо соблюсти 2 срока. До 15 января года, следующего за годом применения УСН, следует уведомить ИФНС об отказе от применения этой системы. Что будет, если такое уведомление не подать, см. . В то же время не позднее 5 рабочих дней с даты начала применения ЕНВД нужно сообщить в ИФНС об этом обстоятельстве (смотрите формы бланков для ИП и для организаций). Соответственно, при намерении с начала года применять ЕНВД вместо УСН надо подать оба заявления с соблюдением обоих установленных сроков. В течение года такой переход сделать нельзя, т. к. есть обязанность применять УСН в течение всего налогового периода, если не происходит утрата права на использование этого режима.

- В случае утраты права на применение УСН в течение года из-за несоответствия требованиям ст. 346.12 НК РФ (к ним относятся как прекращение соответствия вышеуказанным требованиям, так и превышение максимально допустимого для УСН предела возможного дохода в 150 млн руб.) плательщик должен перестать начислять налог по этой системе с начала того квартала, в котором это произошло. Об этом факте необходимо уведомить ИФНС в течение 15 дней, следующих за кварталом утраты. С квартала утраты до конца года налоги следует начислять в порядке, действующем для ОСНО, поскольку НК РФ не предусматривает возможность замены упрощенки на ЕНВД до окончания года в случае утраты права на УСН. При намерении и возможности применять ЕНВД по окончании года, в котором утрачено право на УСН, необходимо в течение 5 рабочих дней с 1 января года, следующего за годом утраты, сообщить об этом в ИФНС.

Форма уведомления об отказе от применения УСН содержится в приказе ФНС России от 02.11.2012 № ММВ-7-3/829@.

Также следует отметить, что в силу норм п. 7 ст. 346.13 НК РФ в случае перехода на ЕНВД с УСН обратно на упрощенку налогоплательщик может перевестись только через год после перехода с УСН.

Можно ли совмещать УСН и ЕНВД?

НК РФ не содержит запрета на одновременное применение обоих режимов; при этом если налогоплательщик осуществляет расчет ЕНВД по каким-то видам деятельности, то УСН применяется ко всем остальным ее видам (то есть оформлять уход с упрощенки не нужно). Однако, совмещая эти 2 режима, ИП или компании необходимо вести раздельный учет.

Подробнее о раздельном учете см. в материале «Раздельный учет при УСН и ЕНВД: порядок ведения».

О нюансах данных налоговых режимов см. материал «ЕНВД или УСН: что лучше — вмененка или упрощенка?».

Особенности перехода с упрощенки на вмененку

В связи с некоторым отличием в ведении учета доходов и расходов на упрощенке существует ряд особенностей, на которые обязательно следует обратить внимание при переходе на ЕНВД.

Рассмотрим несколько ситуаций, с которыми могут столкнуться налогоплательщики:

Ситуация 1

Налогоплательщик, применяя УСН, реализовал продукцию, оплата за которую поступила в период нахождения на ЕНВД. Что уплачивать — налог по ЕНВД или по УСН?

Упрощенный налог уплачивать не нужно, следует произвести только оплату ЕНВД за период реализации.

См. также: «Как учесть для УСН товары, закупленные во «вмененном» периоде?».

Ситуация 2

Налогоплательщик получил предоплату в период нахождения на УСН, а реализация была отражена в периоде применения ЕНВД. Что уплачивать — вмененный или упрощенный налог?

Следует уплатить налог по УСН за тот период, в котором поступили денежные средства.

Ситуация 3

Налогоплательщик на УСН, не являясь плательщиком НДС, по общему правилу обычно не использует в бухучете счета 19 «Входной НДС» и 68.2 «Начисленный НДС». Нужно ли платить НДС, перейдя на вмененку?

Использующий ЕНВД налогоплательщик также не должен платить НДС. Исключениями и для него, и для плательщика УСН будут 2 ситуации:

- Он является налоговым агентом по НДС.

- Он выставил счет-фактуру с НДС.

В обоих случаях неплательщики этого налога должны уплатить его в бюджет. Поэтому при применении и УСН, и ЕНВД в учете на счете 68.2 появится тот налог, который нужно заплатить. При этом счет 19 использоваться не будет, т. к. права на вычет у неплательщиков налога нет.

Подробнее об особенностях работы плательщиков и неплательщиков НДС см. в материале «Основные правила, когда организация без НДС работает с организацией с НДС».

Порядок заполнения отчетности по УСН и ЕНВД

Если налогоплательщик, решив перейти на ЕНВД по отдельным видам деятельности, будет применять УСН и ЕНВД параллельно, ему придется по каждому виду деятельности заполнять соответствующую декларацию и уплачивать налоги в бюджет.

Форма декларация по УСН установлена приказом ФНС России от 26.02.2016 № ММВ-7-3/99@; при этом следует обратить внимание на то, что по объектам «доходы» и «доходы минус расходы» порядок заполнения декларации несколько отличается.

В соответствии со ст. 346.23 НК РФ организации направляют в налоговый орган отчетность по УСН до 31 марта после окончания года, ИП — до 30 апреля. Однако в определенных ситуациях УСН-декларацию следует подать раньше: до 25 числа месяца, следующего за тем, в котором была прекращена деятельность на УСН по инициативе налогоплательщика, и до 25 числа месяца, следующего за кварталом прекращения применения по причине утраты права нахождения на указанном режиме.

Уплата авансовых платежей производится до 25 числа месяца следующего квартала. Уплата упрощенного налога по итогам года производится в сроки представления отчетности.

Верно заполнить декларацию по упрощенному налогу вам поможет этот материал.

Теперь о том, что касается отчетности по ЕНВД. В настоящее время действует форма декларации, утвержденная приказом ФНС от 26.06.2018 № ММВ-7-3/414@.

Образец заполнения декларации по новой форме см. .

Сроки представления декларации регламентированы п. 3 ст. 346.32 НК РФ — не позднее 20 числа месяца, следующего за истекшим кварталом.

Уплата ЕНВД, согласно п. 1 ст. 346.32 НК РФ, производится до 25 числа месяца, следующего за истекшим кварталом.

Итоги

При переходе с УСН на ЕНВД налогоплательщику необходимо своевременно сообщить об этом в налоговый орган во избежание неприятных последствий. Несмотря на то что УСН и ЕНВД похожи по некоторым аспектам, для корректного перехода с одного спецрежима на другой необходимо правильно разграничивать периоды применения УСН и ЕНВД.

И не забывайте, что 2020 год — последний, когда можно работать на ЕНВД. И то не всем. Об отмене вмененки мы рассказывали .

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

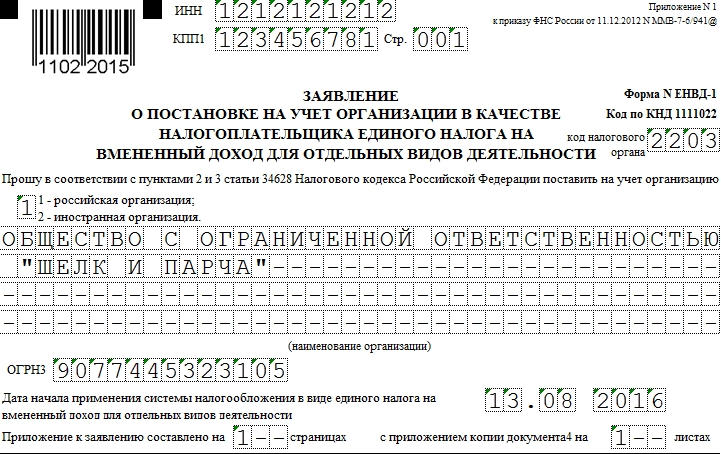

Заявление ЕНВД-1 служит для того, чтобы поставить предприятие на учет как плательщика налога на вмененный доход. В данный момент действительным считается бланк формы от 2014 года.

Образец заполнения и пустой бланк формы ЕНВД-1

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Пустой бланк формы ЕНВД-1 .xlsОбразец заполнения формы ЕНВД-1 .xlsБланк и образец формы ЕНВД-1 в архиве .zip

Использование формы

Форму ЕНВД-1 следует заполнять тогда, когда организация планирует встать на учет в ФНС. Выбор налогового органа зависит от места проведения деятельности (не путать с местом регистрации предприятия).

Заявление также следует подавать, если добавился новый вид деятельности, подпадающий под эти условия, или поменялся адрес, по которому производится деятельность.

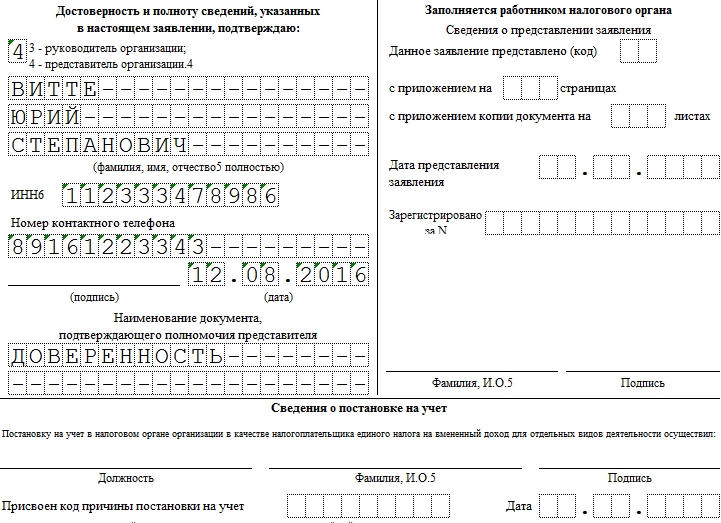

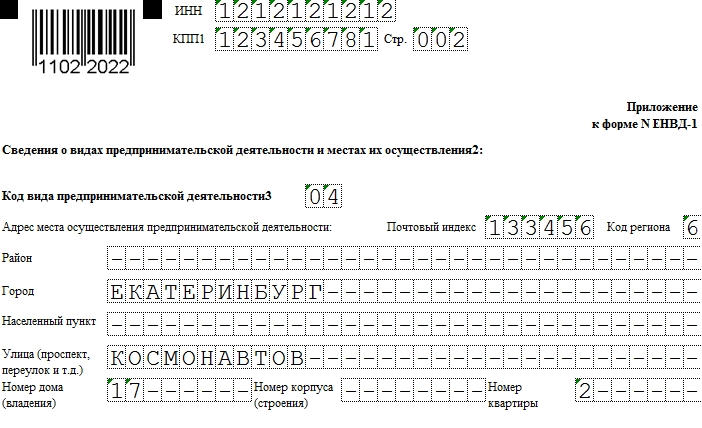

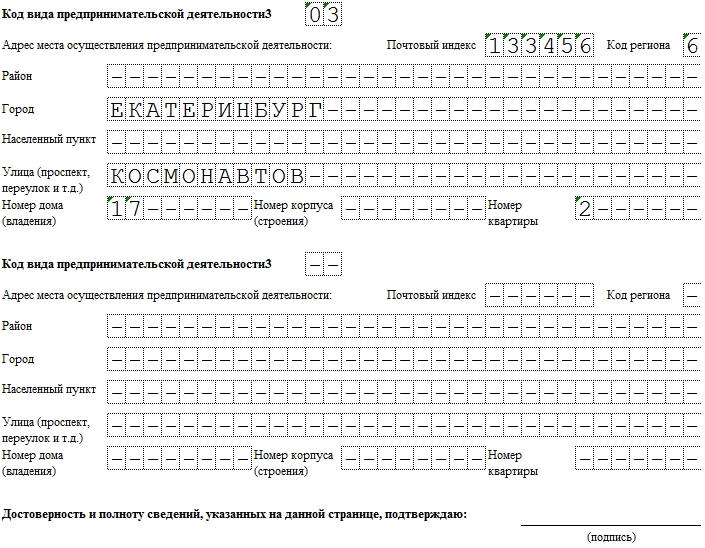

Особенности заполнения

Заполнять ЕНВД-1 можно как вручную, так и в электронном виде. В первом случае следует вносить данные разборчивыми печатными литерами, по одной в ячейке. Правила позволяют оформлять заявление черной и синей ручкой.

Если вы поставили кляксу или допустили ошибку, возьмите другой бланк. Ни в коем случае не делайте исправлений! Такую форму в налоговой не примут.

Электронная ЕНВД-1 заполняется шрифтом Courier New размером 18, по одному символу в ячейке.

В обоих случаях, если последняя буква слова приходится на последнюю ячейку, следует сделать отступление на новой строке.

Заполнение шапки

Обратите внимание, что в отличие от многих бухгалтерских форм, пробелы в ЕНВД-1 обязательно заполняются прочерками. В нашем примере компания осуществляет 2 вида деятельности — соответственно, третий блок будет полностью зачеркнут. Пустой клетка может остаться только в 2 случаях:

— необходим пробел (как в названии из примера),

— поля заполняются сотрудниками налоговой.

Заполнение личных данных

Обратите внимание: коды видов предпринимательской деятельности для ЕНВД

Если у представителя компании нет отчества, третья строка заполняется прочерками. Предприятия-нерезиденты, не имеющие ОГРН, оставляют графу зачеркнутой.

Тем, кто подает ЕНВД-1 через представителя (код 4) следует указать количество страниц копий документа, уполномочивающего личность: в нашем случае — одна, т.к. доверенность выполнена на 1 странице. Согласно приказу ФНС в строке «Наименование документа” указывается только вид (т.е. доверенность), а не конкретные данные.

Неправильно: Доверенность №1 от 1.08.2016

Заполнение сведений о месте осуществления предпринимательской деятельности

В графу «Населенный пункт” вносим название пункта, если он не является городом. Например, Светлая, если речь идет о деревне Светлая, или Орлово, если речь идет о селе Орлово.

Сроки и особенности подачи

Форма ЕНВД-1 подается не позднее 5 рабочих дней после начала деятельности, квалифицируемой как приносящая вмененный доход. Удобно то, что заявление можно сдать как лично (если подачу осуществляет кто-то помимо руководителя, то нужна доверенность), так и по почте или в виде электронного отчета.

Когда форма ЕНВД-1 не нужна

В достаточно распространенных случаях:

- если налогоплательщик — ИП, для постановки на учет нужно подавать ЕНВД-2,

- когда нужно отказаться от ЕНВД,

- когда деятельность по ЕНДВ осуществляется разово.

Что представляет собой заявление о прекращении ЕНВД

Субъекты хозяйственной деятельности при применении вмененки в обязательном порядке должны регистрироваться в налоговых органах. Постановка на учет происходит по месту осуществления деятельности либо же по адресу нахождения организации или ИП.

ВАЖНО! С января 2021 года ЕНВД отрачивает силу на территории всей РФ. Ряд субъектов отказался от спецрежима уже в 2020 году. Кроме того продавцы маркированных товаров не вправе применять ЕНВД. Подробности см. в материале «Отмена ЕНВД в 2021 году: изменения с 1 января 2020 года».

Уведомление о прекращении работы на ЕНВД также является обязательным. Штрафа за его неподачу нет. Однако без снятия с учета производить начисление налога на вмененный доход придется и дальше, даже в отсутствие деятельности и денежных поступлений. Согласно п. 3 ст. 346.28 НК РФ заявление должно быть представлено не позднее 5 рабочих дней с момента завершения деятельности, попадающей под вмененку.

Подробнее о процедуре закрытия деятельности по ЕНВД читайте в материале «Каков порядок снятия с учета плательщика ЕНВД, прекратившего деятельность?».

В Путеводителе по налогам от КонсультантПлюс детально расписана процедура снятия с учета в качестве плательщика ЕНВД или перехода на иную систему налогообложения. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Разновидности заявления о прекращении ЕНВД

Существуют 2 формы заявлений, призванных уведомить о завершении ЕНВД. Их применение зависит от вида хозсубъекта, который их подает. Юрлица, уведомляя ФНС, применяют заявление ЕНВД-3. Физлица — ИП используют документ ЕНВД-4. Обе эти формы утверждены приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941@ и действительны до настоящего времени.

Бланки ЕНВД-3 и ЕНВД-4 доступны для скачивания на нашем сайте.

В заявлениях указываются данные налогоплательщика:

- наименование;

- ОГРН;

- ИНН;

- причина завершения деятельности на ЕНВД;

- дата ее завершения;

- подпись руководителя.

Доступен также формат заявлений в электронном виде.

Моментом прекращения деятельности становится указанная в заявлении дата. Дату указывайте в зависимости от ситуации:

- если прекратили заниматься вмененной деятельностью (например, при закрытии магазина) — дату прекращения данной деятельности (дату закрытия магазина);

- если хотите перейти с ЕНВД на УСН или ОСНО — 01 января года, с которого переходите на другой режим налогообложения;

- если нарушили ограничения по ЕНВД, например, превысили численность сотрудников — в графе «Дата прекращения применения…» ставьте прочерки.

Независимо от причины снятия с учета ИФНС после получения вашего заявления направит вам уведомление о снятии с учета.

Заявление подавайте в течение 5 дней с момента прекращения вмененной деятельности. Несвоевременная подача документа означает снятие субъекта с учета в последний день месяца, в котором было подано заявление (п. 3 ст. 346.28 НК РФ).

Образцы заполнения заявлений смотрите в материалах:

- «Форма ЕНВД 3: заявление о снятии с учета организации»;

- «Форма ЕНВД 4: заявление о снятии с учета ИП».

Когда подается заявление о прекращении ЕНВД

Заявление утвержденной формы о прекращении деятельности на ЕНВД подается в нескольких случаях:

- при прекращении деятельности налогоплательщика;

- при переходе на другую систему налогообложения;

- при утрате права на применение ЕНВД;

- при прекращении одного из существующих видов деятельности по ЕНВД.

Нужный вариант из вышеперечисленных необходимо отметить в бланке заявления при его подаче.

Утрата права на применение ЕНВД происходит в следующих случаях:

- при изменении используемого при расчете налога физического показателя;

- увеличении численности работников сверх установленного для ЕНВД ограничения;

- увеличении доли участия в организации других юрлиц сверх установленного для ЕНВД ограничения;

- вхождении применяющего ЕНВД юрлица в простое товарищество;

- присвоении налогоплательщику статуса крупнейшего;

- введении в регионе в отношении деятельности, облагавшейся ЕНВД, торгового сбора.

Прекращение деятельности налогоплательщика должно сопровождаться обязательной подачей заявления о снятии с учета, после чего стоит представить в ФНС последнюю налоговую декларацию.

О необходимости подачи декларации после снятия с учета по вмененке подробнее рассказывается в статье «Снялись с учета по ЕНВД? Не забудьте сдать декларацию».

Узнайте также, можно ли сдавать нулевую декларацию по ЕНВД.

Налоговые органы, получив заявление о снятии с учета, обязаны в 5-дневный срок (в рабочих днях) осуществить снятие и выслать его подателю соответствующее уведомление с подтверждением совершения данного действия.

Итоги

Подача заявления о прекращении деятельности на вмененке является обязательным условием для того, чтобы перестать начислять вмененный налог. У него существует 2 формы: ЕНВД-3 — для юрлиц и ЕНВД-4 — для ИП. В заявлении налогоплательщик приводит дату завершения деятельности на вмененке. Чтобы оно считалось поданным своевременно, надо направить его в налоговый орган не позднее 5 рабочих дней с даты завершения деятельности, облагаемой вмененным налогом. На основании этого документа ИФНС выдает уведомление о снятии плательщика ЕНВД с учета и уплата налога прекращается.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.