Содержание

Сторно ошибочного документа поступления и уточненная декларация по НДС в 1С: Бухгалтерии предприятия 8

Опубликовано 06.12.2016 09:19 Administrator Просмотров: 60668

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

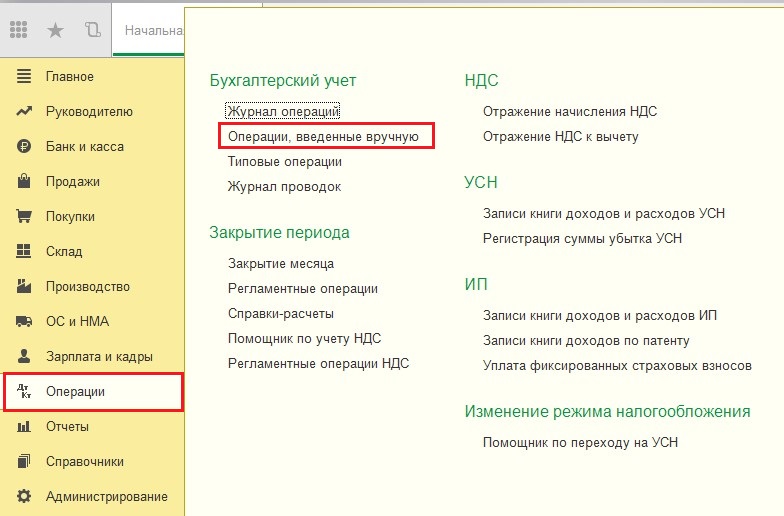

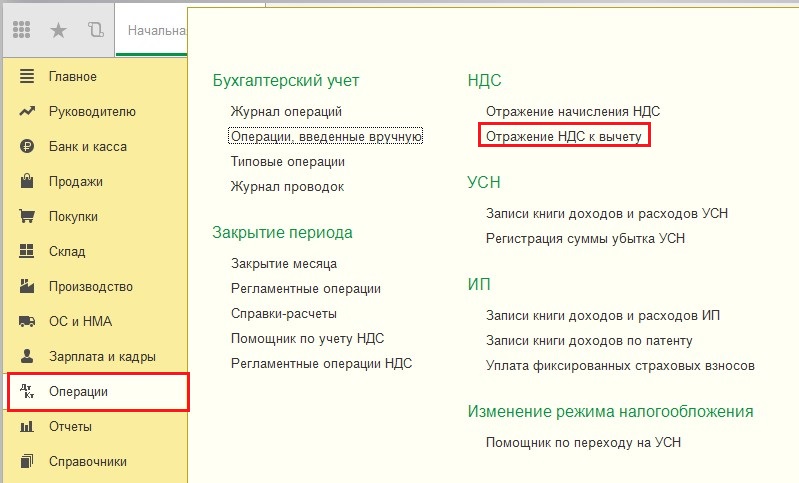

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

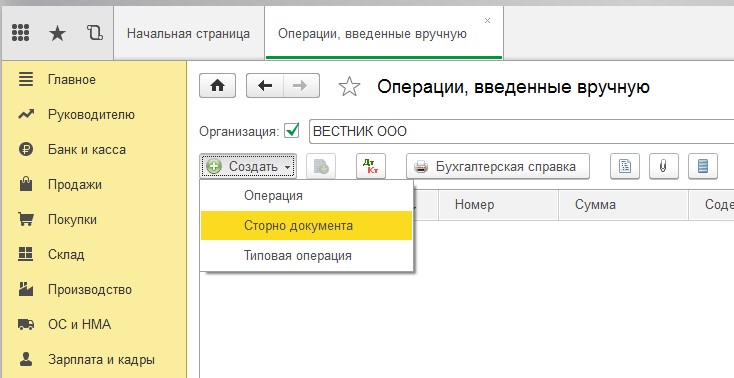

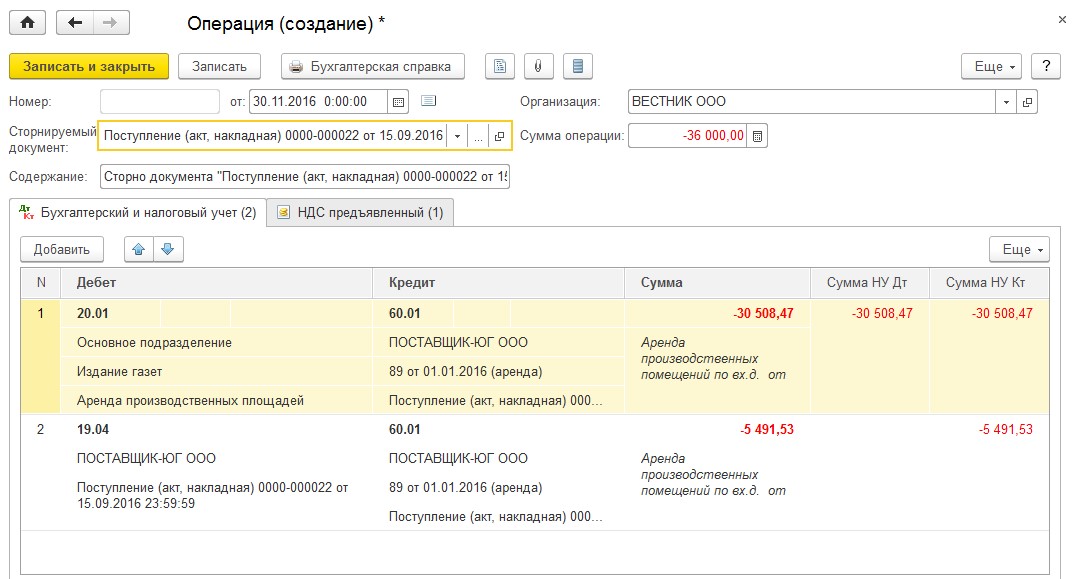

Создаем новый документ с видом операции «Сторно документа».

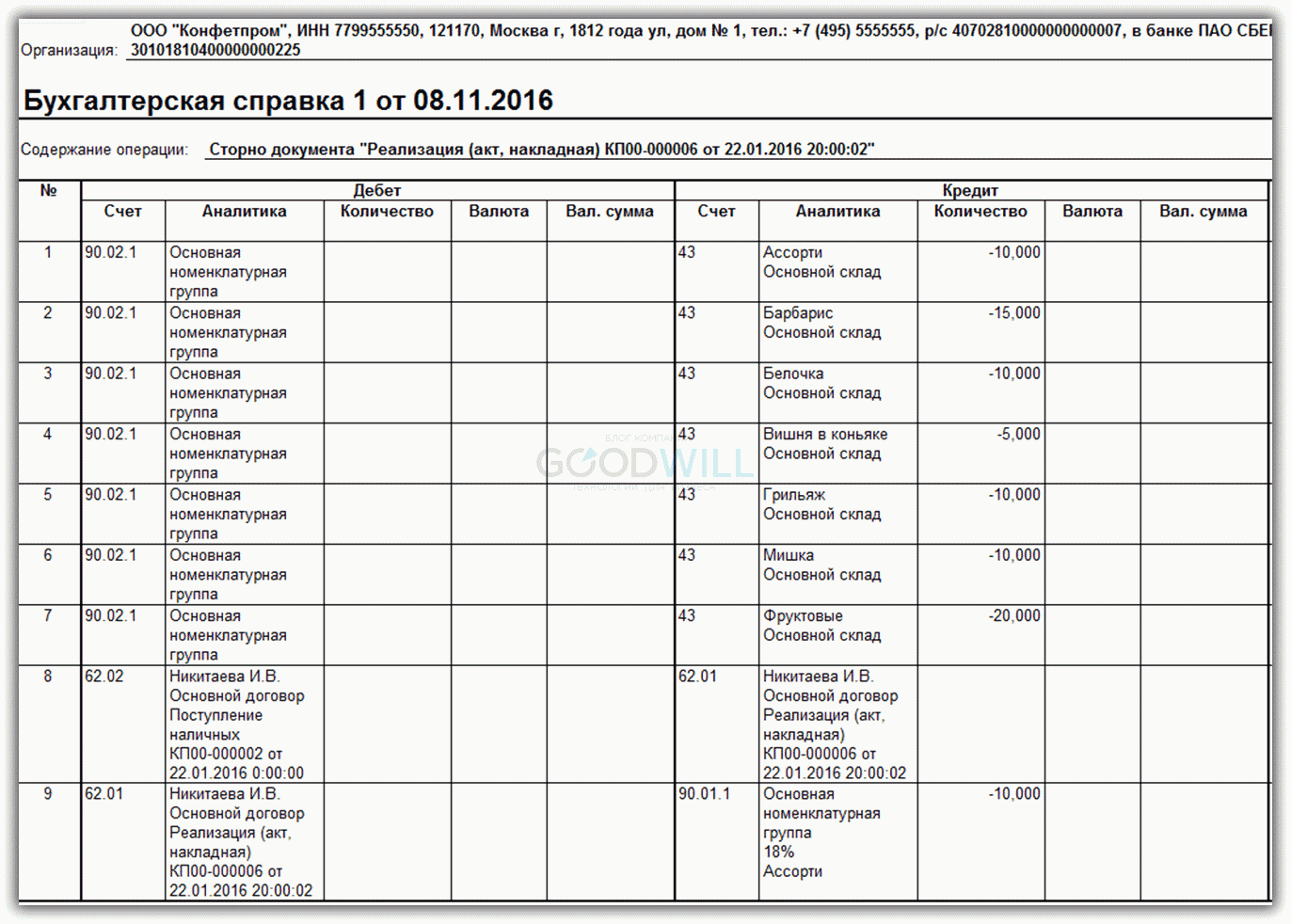

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

Но для аннулирования записи книги покупок данной операции недостаточно, необходимо создать еще один документ, который называется «Отражение НДС к вычету» и также находится на вкладке «Операции».

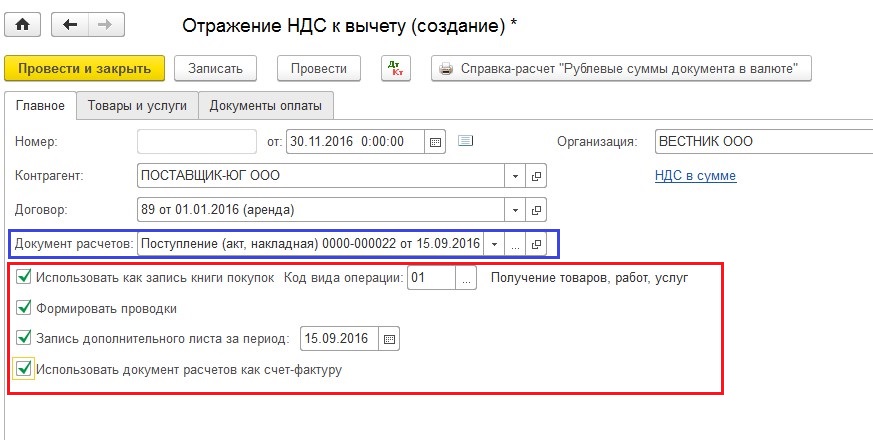

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

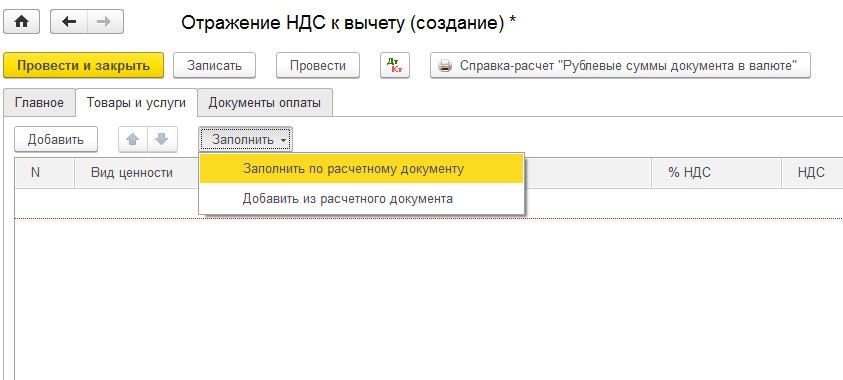

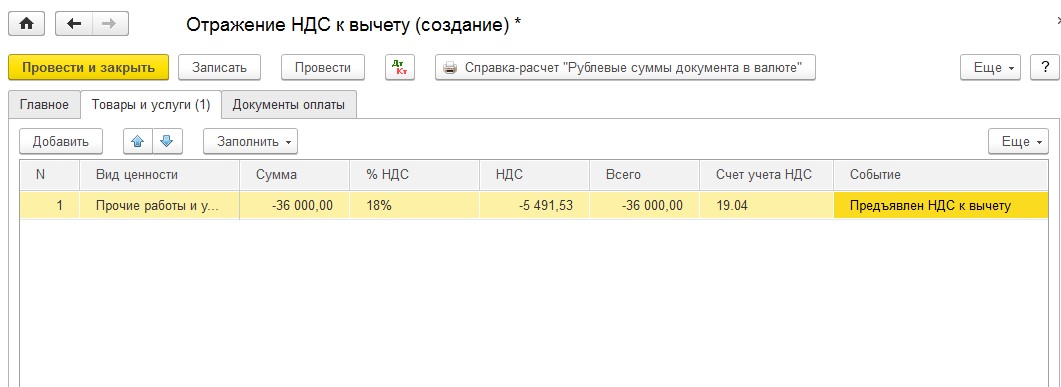

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

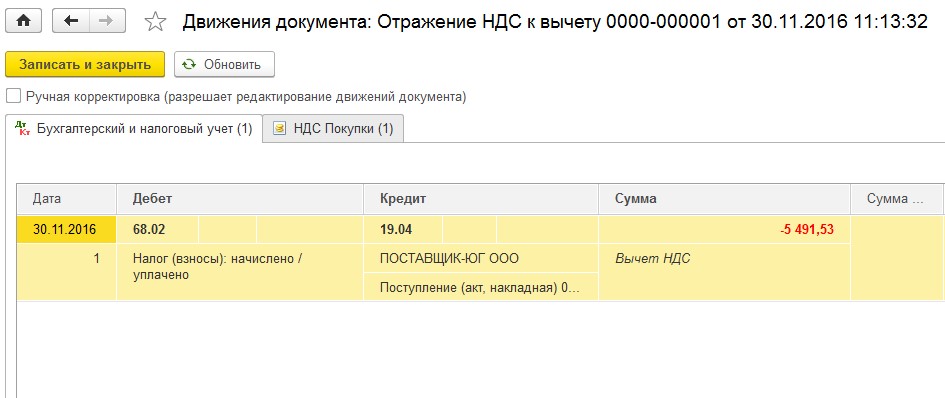

Проводим документ и смотрим проводки

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

Что нужно знать

Законодательство предусматривает подачу уточнённых деклараций по всем налогам, включая НДС. Делать это нужно по правилам.

Законные основания

В статье 81 НК РФ указан порядок подачи декларации с изменениями.

В этой статье сказано, что обязанностью налогоплательщика является подача уточнённой декларации в случае обнаружения ошибок в расчётах за прошлый или текущий налоговый периоды.

Уточнённая декларация по НДС подаётся в тот же налоговый орган, что и обычная декларация.

В такой декларации должны быть только корректировочные данные по НДС, предыдущих расчётов быть не должно.

Какие могут быть причины

Как уже упоминалось, причиной подачи корректировочной декларации может быть ошибки в расчётах бухгалтера.

Некоторые бухгалтера подают «уточнёнку», если налог был доначислен или уменьшен в ходе налоговой проверки.

Делать этого не нужно. В п. 1 ст. 81 НК РФ чётко сказано, что подавать корректировочную декларацию нужно, если ошибка была обнаружена самостоятельно.

Такое же мнение отражено и в письме ФНС России от 21. 11. 2012 года № АС-4-2/19576.

Результаты проверки фиксируются в материалах, которые остаются у налоговиков. Они самостоятельно отражают уточнённые данные в карточке лицевого счёта налогоплательщика.

Если налогоплательщик подаст уточнённую декларацию, это будет двойное отражение одних и тех же показателей.

Другие документы, запрашиваемые налоговыми органами

Не только корректировочную декларацию необходимо представлять в налоговый орган.

Налоговики потребуют также сопроводительное письмо, в котором обязательно должно быть указано:

- Налог, по которому подаётся «уточнёнка». В данном случае, необходимо указать НДС.

- Отчётный и налоговый период, по которым произошёл перерасчёт.

- Причины подачи такой декларации.

- Показатели, которые поменялись. Необходимо указывать только новые значения.

- Строки декларации, которые подлежали исправлению.

- Реквизиты платёжных документов, по которым были перечислены недостающие суммы по налогу.

- Подпись либо руководителя, либо главного бухгалтера, если он имеет такие полномочия.

Также необходимо подложить копию платёжки, которая подтверждает, что налогоплательщик оплатил налог и пени.

При камеральной проверке налоговики могут затребовать и первичные документы, по которым была выявлена ошибка.

Порядок подачи уточненной декларации по НДС

Порядок подачи уточнённой декларации по НДС указан в ст. 81 НК РФ.

Она подаётся, когда:

- сумма пересчитанного налога меньше того значения, которое указано в уже поданной декларации;

- пересчитанная сумма по НДС больше той, которая указана в уже сданной декларации.

С уменьшенной суммой к уплате

Если налогоплательщик подаёт декларацию по НДС к уменьшению уплаченной суммы налога, то сразу же последует камеральная проверка. Если давно не проводилась выездная проверка, то может иметь место и она.

Если в ходе проверки налоговиками будет подтверждён факт уменьшения НДС, то на лицевом счёте налогоплательщика образуется переплата.

Её можно вернуть на расчётный счёт налогоплательщика, или «пустить» во взаимозачёт по НДС или другим налогам.

В любом случае, налогоплательщику нужно будет писать заявление на имя руководителя налоговой инспекции либо о возврате, либо о зачёте.

Требуется доплата НДС

Если необходимо подать «уточнёнку» по НДС при увеличении налога, и доплатить налог, то сначала нужно уплатить сумму недоплаты, а потом сдавать декларацию.

Такой порядок действий необходим, чтобы налоговики не «накрутили» налогоплательщику штраф за несвоевременную неуплату налога.

Однако налоговики могут насчитать пени на сумму неуплаты. Их также необходимо будет уплатить перед подачей корректировочной декларации. Разница между сроком оплаты и сроком подачи может минимальной.

Если налогоплательщик видит, что сумма доплаты дошла до получателя, сдать декларацию он может в этот же день. Но, как правило, сдавать нужно на следующий рабочий день.

Нередко налоговики накладывают и штраф по статье 122 НК РФ. Для более понятного восприятия можно ознакомиться с Комментариями к данной статье.

Однако если налогоплательщик «успел» оплатить и штраф и пени до проведения камеральной проверки, штраф можно будет оспорить в суде. Если же не успел – штраф нужно уплатить как можно быстрее.

Когда подается корректировка (сроки подачи)

В зависимости от того, когда была обнаружена ошибка в расчётах, зависит и срок подачи уточнённой налоговой декларации по НДС.

Если налогоплательщик обнаружил ошибку за текущий налоговый период, то он должен как можно быстрее подать «уточнёнку».

Как платить НДС смотрите в статье: уплата НДС.

Как платить НДС смотрите в статье: уплата НДС.

Что делать с новой декларацией по НДС, .

Если уточнённая декларация подаётся до истечения срока подачи декларации по НДС за текущий налоговый период, то налоговики «засчитывают» именно корректировочную декларацию. Только ошибка должна быть за этот же налоговый период.

Если же налогоплательщик подаёт уточнённую декларацию после истечения сроки сдачи декларации по НДС, но раньше срока его платы, то налоговики не наложат на него ни штраф, ни пени.

Дело в том, что налогоплательщик «исправился» раньше, чем налоговые инспекторы обнаружили ошибку.

Если же налогоплательщик подаёт «уточнёнку», когда все сроки уже прошли, он подлежит ответственности по ст. 122 – за несвоевременную уплату налога.

Однако в п. 4 ст. 81 НК РФ перечислены случаи, когда налогоплательщик может избежать ответственности за налоговое правонарушение.

Это такие случаи, как:

- если налогоплательщик обнаружил ошибку и оплатил недоимку с пенями раньше, чем этот факт был обнаружен налоговиками;

- если после подачи уточнённой декларации, была проведена выездная или камеральная проверка, в ходе которой налоговики не обнаружили той ошибки, которую указывает налогоплательщик.

Сдавать корректировочную декларацию нужно в тот же срок, который предусмотрен для подачи декларации в этом налоговом периоде – до 20 числа месяца, который следует за окончанием налогового периода, то есть квартала.

Судебная практика

Судебная практика по подаче уточнённой декларации по НДС неоднозначна. В некоторых случаях, суды поддерживают налоговиков, а в некоторых – и предпринимателей.

Если налоговики выписывают штраф по уточнённой декларации по НДС за неуплаченную вовремя сумму налога, то налогоплательщик может оспорить это решение в суде в случае, если оплата налога и пени произошла раньше, чем налоговики узнали об этом.

Если налогоплательщик не уплатил пени, это не является налоговым правонарушением. Такого мнения придерживаются практически все суды. Однако некоторые суды признают правомерным наложение штрафа за неуплату пеней.

Ведь они являются неотъемлемой частью освобождения налогоплательщика от ответственности по ст. 122 НК РФ.

Примером тому являются постановление ФАС Западно-Сибирского округа от 18.08.2005 года по делу № Ф04-5295/2005(13965-А27-27) и постановление ФАС Восточно-Сибирского округа от 06.09.2005 года по делу № А19-3063/05-40-Ф02-4384/05-С1.

Также суды однозначно находятся на стороне бизнеса, если по одной и той же уточнённой декларации налоговики проводят несколько камеральных проверок.

Исключением из правил является предоставление нескольких деклараций подряд с пометкой «уточнённая» по одному и тому же налогу, за один и тот же налоговый период.

Какие могут быть вопросы

Если бухгалтер впервые подаёт уточнённую декларацию, у него могут возникнуть некоторые вопросы.

Если подается до истечения срока сдачи

Если уточнённая декларация подаётся до истечения подачи декларации за текущий период, то это не считается налоговым правонарушением.

Это означает, что налогоплательщик выявил ошибку до того как её обнаружили налоговые инспекторы. Об этом говорится в ст. 81 НК РФ.

Чем грозит подача корректировки декларации (последствия)?

Подача уточнённой декларации не может обойтись без последствий для налогоплательщика. «Минимальные» последствия – это камеральная проверка.

Если налогоплательщик обнаружил ошибку в расчётах, что привело к завышению налоговой базы, налоговики могут назначить и выездную проверку, особенно если она давно не проводилась.

Если подаётся корректирующая декларация к увеличению, то налоговики проведут только камеральную проверку.

Как оформляется процедура возврата НДС при экспорте? Читайте об этом в статье: возврат НДС при экспорте.

Как оформляется процедура возврата НДС при экспорте? Читайте об этом в статье: возврат НДС при экспорте.

Образец заполнения декларации по НДС при экспорте, .

Кто такой налоговый агент по НДС, .

Если «уточненка» сдается в период камеральной проверки?

Если налогоплательщик предоставляет в налоговую инспекцию уточнённую декларацию, когда камеральная проверка исходной декларации ещё не завершена и акт по не составлен (либо ещё не вручён налогоплательщику), то это может привести к определённым последствиям.

В этом случае, налоговики прервут камеральную проверку исходной декларации, и начнут проверять уточнённую.

Однако такая ситуация невозможна для НДС. В этом случае, налоговики обязаны завершить исходную проверку, выдать акт налогоплательщику, и только после этого начинать камеральную проверку уточнённой декларации.

Видео: санкции по фактам, приведшим к необходимости подачи уточненной декларации

Подача уточнённой декларации не может обойтись без последствий для налогоплательщика, особенно, если в такой декларации подаётся с уменьшенной суммой возмещения, которая была заявлена в исходной декларации.

Камеральная проверка назначается всегда после подачи уточнённой декларации. Сколько «уточнёнок» подаёт налогоплательщик, столько же и камеральных проверок будет проведено.

По одной и той же корректировочной декларации за один и тот же налоговый период, налоговики не имеют права проводить несколько проверок.

Предыдущая статья: Уплата НДС Следующая статья: Возмещение НДС На ту же тему

Источник: https://rebuko.ru/korrektirovka-po-nds/

Исправление ошибок по НДС в бухгалтерском учете

Дубинянская Е.Н.,

Руководитель Отдела Аудита и Финансов

ЗАО «Объединенная Консалтинговая Группа»

Ошибки возникают у налогоплательщика по разным причинам. Он может допустить неточности в исчислении налога при определении налоговой базы и ставки или неправильно заполнить счет-фактуру, книгу продаж (покупок). Кроме того, бывают и технические ошибки. За любые ошибки придется отвечать, поэтому лучше, когда бухгалтер сам найдет и исправит их.

Ошибки при исчислении налога по общему правилу исправляются путем подачи в налоговую инспекцию уточненной декларации.

Специфика этого налога состоит в том, что налогоплательщику, который обнаружил ошибку по НДС, зачастую бывает недостаточно составить только уточненную налоговую декларацию за период, в котором было допущено искажение налоговой базы.

Бухгалтер должен внести корректировки в счет-фактуру, или в книгу продаж или книгу покупок. Правила внесения исправлений в эти документы регулируются не Налоговым кодексом, а Постановлением Правительства РФ от 02.12.2000 № 914 «Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» (далее — Постановление № 914, Правила).

Для того, чтобы рассчитать НДС бухгалтеру необходимо выполнить ряд действий:

1. выставить или получить счет-фактуру;

2. зарегистрировать ее в книге продаж или книге покупок;

3. сделать записи по отражению НДС в бухгалтерском учете;

4. и, наконец, заполнить налоговую декларацию за налоговый период.

Порядок исправления ошибок по НДС зависит от того, на каком этапе исчисления налога и в каких документах была допущена неточность.

Бухгалтеру следует начать исправление ошибки по НДС именно с того этапа, на котором ошибка была допущена. (В любом случае корректировка ошибки по налогу на добавленную стоимость, которая привела к искажению налоговой базы, завершается так же, как и по любому другому налогу, — составлением уточненной налоговой декларации).

Рассмотрим подробно каждый этап исправления ошибок по НДС.

Ошибки в счете-фактуре.

Ошибка может быть связана с неправильным оформлением счетов-фактур поставщиком (подрядчиком, исполнителем). В этом случае налоговый вычет по исправленному счету-фактуре покупатель сможет применить только в том налоговом периоде, когда получен исправленный документ (во всяком случае именно об этом говорится в Письме ФНС России от 06.09.2006г. № ММ-6-03/896@). Соответственно, в книге покупок этот счет-фактура должен быть зарегистрирован датой его получения (т.е. датой получения исправленного документа).

В книгу покупок исправления вносятся путем составления дополнительных листов, то есть путем аннулирования записей о неправильных счетах-фактурах (п. 7 Правил). При этом реквизиты неправильного счета-фактуры указываются со знаком «минус». Сведения об исправленных счетах-фактурах отражаются в книге покупок в обычном порядке — в период их получения.

В Письме Минфина от 27.07.2006г. № 03-04-09/14 указано, что такого порядка надо придерживаться независимо от того, какой конкретно реквизит счета-фактуры был заполнен поставщиком неправильно (или отсутствовал): ИНН, КПП, адрес продавца или покупателя, номер платежного поручения при предоплате и т.д.

Поставщик, выставивший счет-фактуру с ошибкой, после его исправления должен составить дополнительный лист к книге продаж (п. 16 Правил). В этом дополнительном листе аннулируется ошибочная запись и отражается правильная.

Ошибки сделаны в книге покупок и книге продаж.

Ошибки могут возникать и при составлении книги продаж или книги покупок.

Так, если счет-фактура оформлен правильно, но были допущены ошибки при его регистрации в книге покупок (или книге продаж), тоже требуется составление дополнительных листов.

Если счет-фактура был ошибочно зарегистрирован в книге покупок (например, был отражен счет-фактура по товарам, которые не были приняты к учету), то в дополнительном листе за тот период, в котором он был зарегистрирован, эта запись аннулируется (отражается со знаком «минус»).

Если в счете-фактуре все было правильно заполнено, но данные из него неправильно перенесены в книгу покупок, то требуется заполнение дополнительного листа. По устным разъяснениям чиновников, в таком случае в дополнительном листе делается две записи: одна — аннулирующая неправильную запись в книге покупок (со знаком «минус»), вторая — правильная запись (со знаком «плюс»).

Так же исправляет ошибку продавец при неправильной регистрации счета-фактуры в книге продаж.

Если счет-фактура ошибочно не был зарегистрирован (хотя был получен в истекшем налоговом периоде), то организация должна внести необходимые изменения в книгу покупок тем налоговым периодом, к которому относится такой счет-фактура, и представить уточненную декларацию (п. 2 Письма ФНС России от 06.09.2006 № ММ-6-03/896@).

Исправление ошибок в бухгалтерских регистрах.

После того, как бухгалтер исправил показатели в счете-фактуре и откорректировал книгу продаж или книгу покупок (составив дополнительные листы), он обязан сделать исправительные записи в бухгалтерском учете.

В зависимости от характера обнаруженной ошибки исправления в учетные регистры могут вноситься несколькими способами, в том числе:

— способом дополнительных бухгалтерских записей;

— методом «красного сторно».

Отметим, что способ дополнительных бухгалтерских записей применяется в случае, если корреспонденция счетов не нарушена, а только изменена сумма операции. Исправление ошибки делается путем составления дополнительной записи с той же корреспонденцией счетов на сумму разницы между правильной суммой операции и суммой, отраженной в предыдущей бухгалтерской записи.

Сторнировочный метод применяется, как правило, в случае, если в учетных регистрах приведена неправильная корреспонденция счетов либо преувеличена сумма операции.

Корректировки по НДС отражаются на тех же счетах бухгалтерского учета, на которых изначально были отражены записи по начислению или вычету налога на добавленную стоимость. Ошибки, допущенные в определении налоговой базы, исправляются путем корректировки проводок, в которых отражается сумма продаж.

Основанием для корректировочных записей по НДС в бухучете являются, как правило, исправленные счета-фактуры, дополнительные листы книги продаж и книги покупок, а также справка бухгалтера. Не исключена ситуация. когда бухгалтер мог совершить ошибку только в отражении операции в учете, в этом случае составление дополнительных листов книги продаж или книги покупок не требуется.

В бухгалтерской справке приводятся описание допущенной ошибки, все необходимые расчеты и проводки, которые следует внести в регистры бухучета. При оформлении бухгалтерской справки следует руководствоваться принципами оформления любых первичных учетных документов. Т.к. в ней указываются все обязательные реквизиты, перечисленные в п. 2 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете».

Следует помнить, что правила внесения корректировок в регистры бухгалтерского учета зависят от момента обнаружения ошибки.

Если ошибка относится к истекшим отчетным периодам, то исправления за тот период в бухгалтерский учет (в отличии от налогового) не вносятся. Порядок исправления ошибок в бухгалтерском учете изложен в п. 11 Указаний о порядке составления и представления бухгалтерской отчетности (см. Приказ Минфина России от 22.07.2003 № 67н).

Ошибки текущего отчетного года, выявленные до его окончания, исправляются в том месяце отчетного периода, в котором они были обнаружены. Если ошибка совершена в истекшем отчетном периоде, но обнаружена после окончания отчетного года, за который бухгалтерская отчетность еще не утверждена, исправительные записи в учете датируются декабрем истекшего отчетного года.

Если ошибка совершена в прошлых отчетных периодах, по которым уже составлена и утверждена бухгалтерская отчетность, то исправительные записи бухгалтер отражает в регистрах текущего периода (на дату обнаружения ошибки).

Рассмотрим примеры.

Пример 1.

Бухгалтер ООО «Товары для офисов» 12 декабря 2007г. выявил ошибку в счете-фактуре от 25.09.2007г. Этот счет-фактура был выписан в адрес покупателя (ООО «Ласточка» при отгрузке продукции и зарегистрирован в книге продаж в сентябре 2007г. В документах была неправильно указана цена реализованной продукции. В частности, вместо цены за бумагу писчую — 450 руб. была указана цена другого товара – 250 руб.

1. Исправляя ошибку в счете-фактуре, бухгалтер ООО «Товары для офиса» зачеркнул неверные показатели в графах 4, 5, 8 и 9 и вместо них написал правильные суммы.

На основании исправлений в счете-фактуре бухгалтер внес соответствующие корректировки в книгу продаж за сентябрь 2007 г. В дополнительный лист книги продаж были переписаны итоговые данные из книги продаж за сентябрь 2007г., указаны показатели из неправильного счета-фактуры со знаком «минус» и отражены правильные суммы. В строке «Всего» дополнительного листа были выведены новые итоги книги продаж за сентябрь 2007 г.

2. Далее, бухгалтер ООО «Товары для офиса», исправив счет-фактуру от 25.09.2007г. и заполнив дополнительный лист к книге продаж за сентябрь 2007г., отразил эти корректировки в бухгалтерском учете. Для этого он составил бухгалтерскую справку от 12.12.2007, в которой были приведены пояснения по поводу допущенной ошибки.

Ошибка по определению налоговой базы и исчислению НДС была допущена в сентябре 2007г. К моменту ее обнаружения бухгалтерская отчетность за этот период уже была сдана. Поэтому исправительные проводки были произведены 12 декабря 2007г. — на дату внесения исправлений в счет-фактуру, заполнения дополнительного листа к книге продаж и составления бухгалтерской справки.

В бухгалтерском учете ООО «Товары для офиса» были сделаны такие записи:

25 сентября 2007г.:

Д 62 К 90-1 – 25 000 руб. — отражена выручка от продажи писчей бумаги покупателю – ООО «Ласточка» в количестве 100 пачек;

Д 90-2 К 68.НДС – 3 813,56 руб. — отражена сумма НДС, исчисленная к уплате в бюджет;

12 декабря 2007г.:

Д 62 К 90-1 – 20 000 руб. (45 000 руб. – 25 000 руб.) — увеличена сумма выручки от продажи писчей бумаги (исправлена ошибка);

Д 90-1 Кредит 68.НДС – 3050,85 руб. (6 864,41 руб. – 3 813,56 руб.) — доначислена сумма НДС, подлежащая уплате в бюджет.

Следует учитывать, что бухгалтер ООО «Товары для офиса» мог внести исправления иным способом, а именно, сторнированием прежних (неправильных) записей в полной сумме и отражения правильных сумм:

12 декабря 2007г.:

Д 62 К 90-1 – сторно 25 000 руб. — сторнирована сумма выручки от продажи писчей бумаги (исправлена ошибка);

Д 62 К 90-1 – 45 000 руб. — отражена выручка от продажи писчей бумаги фактическая (исправлена ошибка);

Д 90-2 К 68.НДС – сторно 3 813,56 руб. сторнирована сумма НДС, начисленная к уплате в бюджет по счету-фактуре;

Д 90-2 К 68.НДС – 6 864,41 руб. — отражена сумма НДС к уплате в бюджет.

Пример 2.

В январе 2008 г. бухгалтером ООО «Карандаш» выявлено, что в декабре 2006 г. (!) не была учтена выручка от продажи товаров в сумме 118 000 руб. (в том числе НДС 18 000 руб.). При этом стоимость проданных товаров была учтена в расходах декабря 2006г.

Счет-фактура по данной продаже был выставлен в декабре 2006г., но не был зарегистрирован в книге продаж.

Допустим, что сумма пени по НДС составила 5000 руб. Пени и доплата по налогам за 2006 г. перечислены в январе 2008 г.

Поскольку ошибка относится к 2006г., за который уже утверждена и сдана бухгалтерская отчетность. Следовательно, в бухучете ошибка исправляется записями месяца, в котором она обнаружена, — января 2008 г.

Январь 2008г.

Д 62 К 91.1 – отражен доход (выручка), относящийся к прошлым периодам – 118 000 руб.

Д 91.1 К 68.НДС – начислен НДС с выручки от продажи товаров – 18 000 руб.

Ошибка в расчете НДС исправляется путем составления дополнительного листа к книге продаж за декабрь 2006г, составления уточненной налоговой декларации за этот же месяц. При этом по данным декларации необходимо доплатить сумму НДС, а также пени. И только после этого следует представить уточненную декларацию в налоговые органы.

Пример 3.

Обратимся к условиям примера 1 — Как может исправить ошибки по НДС в бухгалтерском учете покупатель – ООО «Ласточка»?.

ООО «Ласточка», заполнив дополнительный лист к книге покупок за сентябрь 2007г. и отразив в нем исправления по счету-фактуре, полученном от поставщика – ООО «Товары для офиса», составило бухгалтерскую справку от 12 декабря 2007г. В ней разъяснялись причины исправлений, внесенных в книгу покупок за истекший налоговый период, а также были указаны правильные суммы НДС, которые следует отразить в бухучете. Ошибки по НДС были допущены в III квартале 2007г., и бухгалтерская отчетность за этот отчетный период уже сдана. Поэтому исправительные записи в бухучете ООО «Ласточка» были отражены 12 декабря 2007г. (на дату внесения исправлений в книгу покупок и составления бухгалтерской справки).

В бухучете ООО «Ласточка» были сделаны такие записи:

12 февраля 2007 г.:

Д 41 К 60 – 21 186,44 руб. — отражена стоимость бумаги, приобретенной у ООО «Товары для офиса»;

Д 19 К 60- 3 813,56 руб. — отражена сумма НДС, предъявленная поставщиком;

Д 68 К 19 – 3 813,56 руб. — принята к вычету сумма предъявленного НДС по писчей бумаге;

12 декабря 2007г.:

Д 41 К 60 – 16 949 руб. (45 000 – 25 000 руб. – 6 864,41 руб.) — увеличена стоимость бумаги, приобретенной у поставщика (основание — исправленная товарная накладная от 25.09.2007г.);

Д 19 К 60 – 3 051 руб. (6 864,41 руб.- 3 813,56 руб.) — увеличена сумма НДС по бумаге (основание — исправленный счет-фактура);

Д 68 К 19 – 3 051 руб. — принята к вычету дополнительная сумма НДС.

Аналогично ситуации, описанной в первом примере, исправительные записи можно было сделать и методом «сторно».

Данная статья опубликована в журнале «Бухгалтерский учет», №8, 2008

Источник: https://www.audit-it.ru/articles/account/reporting/a5/155290.html

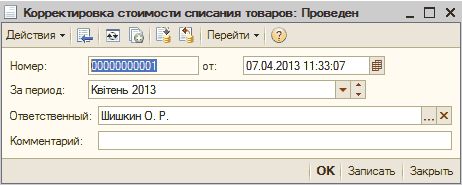

Корректировка стоимости списания ТМЦ

1С:Предприятие 8.2 /

Управление торговлей для Украины /

Учет запасов и торговля

Для исправления цены списания товаров за месяц назначен регламентный документ «Корректировка стоимости списания товаров».

Выполнение корректировки необходимо в следующих случаях:

-

Для расплаты средневзвешенной стоимости списания партий при употреблении способа оценки товаров «По средней». При проведении документов выбытия товаров (или с помощью обработки, в зависимости от настроек учетной политики) рассчитывается «средне скользящая» («мгновенная» средняя) стоимость на момент документа. Расчет средневзвешенной стоимости делается в конце месяца один раз данным документом;

-

Для учета дополнительных расходов на приобретение товаров, отраженных в информационной базе после списания товаров. При этом расходы распределяются по направлениям выбытия товаров (на затраты, на себестоимость реализации, на себестоимость переданных на комиссию товаров);

-

Для учета дополнительных затрат на приобретение товаров, оприходованных до поступления продукции (документы «ГТД по импорту» и «Поступление дополнительных расходов», в которых не указан номер партии). При этом выполняется расположение предварительно оприходованных дополнительных расходов на поступление партий.

Документ «Корректировка стоимости списания товара»

Стоимостные движения корректируются как по партийному учету, так и по сопряжённым с ним учетам первоначальной стоимости продаж и затрат. То есть, например, если товары, себестоимость которых корректируется, были проданы, то исправляются также стоимостные показатели себестоимости продаж.

При проведении документа регистрируется такая информация:

-

уменьшаются суммы нераспределенных дополнительных расходов по приобретению товаров (расход в регистре накопления «Дополнительные расходы на приобретение товаров, подлежащие распределению»);

распределенные суммы включаются в себестоимость товаров по всем направлениям их движения (приход в регистрах накопления » Партии товаров на складах», «Партии товаров переданные», «Продажи себестоимость» и «Затраты»).

Нас находят: корректировка стоимости списания товаров в 1с 8 2, корректировка стоимости списания в 1 с 8 2, корректировка стоимости списания в 1с 8 2, корректировка стоимости списания, списание стоимости земли 1с8, КорректировкаСтоимости КорректировкаСтоимости(), корректировка стоимости списания материалов в 1с 8 2, коррекировка стоимости списания материалов, что такое корректировка стоимости списания в 1с 8 2, корректировка сумм списания товаров и материалов

Источник: https://stimul.kiev.ua/materialy.htm?a=korrektirovka_stoimosti_spisaniya_tmts

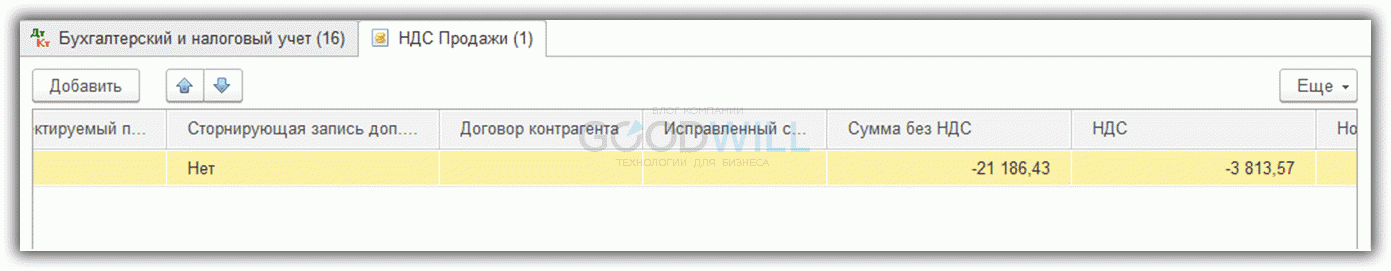

Как видим, все суммы и количества установились с отрицательным знаком. В регистре по учету НДС с продаж также сторнировался НДС по данной реализации:

Сторнирование можно произвести только по одному документу. Данные документа доступны для редактирования.

Для распечатки бухгалтерской справки можно воспользоваться кнопкой «Печать»: