Содержание

- Передача спецоснастки в эксплуатацию

- Возврат спецоснастки из эксплуатации в 1С 8.3

- Списание спецоснастки из эксплуатации

- Передача в эксплуатацию

- Списание спецодежды

- Возврат из эксплуатации

- Погашение стоимости

- Отчетность

- Возврат ТМЦ из эксплуатации

- Завершение эксплуатации ТМЦ

- Особенности проведения документа

- Всегда ли нужно возвращать спецодежду?

- Порядок возврата спецодежды при увольнении

- Присвоение спецодежды работником

- Бухгалтерский учет

- Выявление недостатков при приемке оборудования

- Обнаружение недостатков при установке оборудования

- Выявление недостатков в процессе использования оборудования

- Оборудование — ОС

- Оборудование — МПЗ

Как передать, списать или вернуть спецоснастку в 1С Бухгалтерия 8.3?

Спецоснастка — специальные, уникальные приспособления, оборудование, инвентарь, инструменты, которые используются в производстве как средства труда. Спецоснастка может быть учтена как материалы или же основные средства, это зависит от ее стоимости.

Как в 1С Бухгалтерия 8.3 (редакция 3.0) выполняется учет спецоснастки в качестве материала?

Для учета спецоснастки предназначены бухгалтерские счета как 10.10 (счет «Специальная оснастка и специальная одежда на складе») и 10.11.2 (счет «Специальная оснастка в эксплуатации»). При занесении предметов спецоснастки в справочник «Номенклатура» необходимо указать вид номенклатуры – «Спецоснастка».

Поступление спецоснастки оформляется в программе 1С стандартными документами поступления. Затем следует передача в эксплуатацию, также спецоснастка может быть возвращена из эксплуатации или списана. Документы, регистрирующие эти операции, доступны в подразделе «Спецодежда и инвентарь» раздела «Склад»:

Передача спецоснастки в эксплуатацию

Документ 1С 8.3 «Передача материалов в эксплуатацию» может отражать передачу инвентаря, спецоснастки, спецодежды. Необходимо заполнить соответствующую вкладку документа. Обратите внимание на графу «Назначение использования», которая заполняется исходя из способа погашения стоимости материала.

Вариант 1. Погашение стоимости при передаче в эксплуатацию.

Пример. На предприятии в производство передана спецоснастка – штамп. Его стоимость списана сразу на 20.01 (счет «Основное производство»).

Создадим новый документ «Передача материалов в эксплуатацию», занесем данные на вкладке «Спецоснастка». В графе «Назначение использования» создадим новую позицию справочника с реквизитами:

- номенклатура указана автоматически

- наименование – произвольное

- способ погашения стоимости: укажем способ «Погашать стоимость при передаче в эксплуатацию»

- способ отражения расходов – выбираем из предварительно заполненного справочника, в нашем случае расходы пойдут на счет 20.01

После заполнения выберем назначение в документ.

Проведем документ. Сформированы проводки бухучета: Дт 10.11.2 Кт 10.10 (отражена передача в эксплуатацию), Дт 20.01 Кт 10.11.2 (погашение стоимости) и проводка в Дт забалансового счета «Спецоснастка в эксплуатации» – МЦ.03.

Доступна печать формы требования-накладной.

Вариант 2. Линейный способ погашения стоимости спецоснастки.

Пример. На предприятии в производство передана спецоснастка – пресс-форма со сроком использования 12 месяцев. В течение данного периода стоимость списывается каждый месяц по частям на счет 20.01.

Создадим «Передачу материалов в эксплуатацию», занесем данные на вкладке «Спецоснастка». В графе «Назначение использования» создадим новую позицию, заполним поля документа, способ погашения стоимости укажем «Линейный», поставим срок полезного использования 12 мес., расходы пойдут на счет 20.01. Выберем назначение в документ.

Проведем документ. Сделаны проводки бухучета: Дт 10.11.2 Кт 10.10 (отражена передача в эксплуатацию) и Дт МЦ.03 (забалансовый счет для спецоснастки в эксплуатации).

Погашение стоимости будет выполняться ежемесячно регламентной обработкой «Закрытие месяца», начиная с первого месяца после месяца поступления. При этом сумма списания рассчитывается по сроку полезного использования и стоимости, счет затрат устанавливается согласно выбранному способу отражения. Проводка бухучета Дт 20.01 Кт 10.11.2.

Вариант 3. Погашение стоимости пропорционально выработке.

Пример. На предприятии в производство передана спецоснастка – пресс-форма для резины, рассчитанная на выпуск 10 000 изделий. Стоимость пресс-формы будет списываться пропорционально объему выпуска ежемесячно на счет 20.01 .

Необходимо ввести «Передачу материалов в эксплуатацию», при заполнении назначения использования выбрать способ погашения «Пропорционально объему продукции (работ, услуг)» и указать общий объем продукции (работ) для этой спецоснастки.

После этого каждый месяц потребуется занесение документа «Выработка материалов» с указанием спецоснастки и объема произведенной за месяц продукции (работ).

Регламентная обработка «Закрытие месяца» будет выполнять ежемесячное погашение стоимости спецоснастки пропорционально выработке.

Возврат спецоснастки из эксплуатации в 1С 8.3

Если спецоснастка была изъята из эксплуатации до того, как окончился срок полезного использования, или до полной выработки, необходим ввод документа, который называется «Возврат материалов из эксплуатации». В нем на соответствующей вкладке указывают спецоснастку, в графе «Партия» – документ передачи в эксплуатацию.

Документ делает проводку на величину остаточной стоимости спецоснастки по Дт 10.10 и Кт 10.11.2 (отражен возврат из эксплуатации) и проводку по Кт МЦ.03; при линейном способе погашения также производится погашение стоимости за текущий месяц.

Списание спецоснастки из эксплуатации

В документе 1С 8.3 «Списание материалов из эксплуатации» на соответствующей вкладке указывают спецоснастку, в колонке «Партия» – документ передачи в эксплуатацию. Для выбора способа списания нужно перейти на закладку «Списание расходов», доступны варианты – по назначению использования (по умолчанию), либо на выбранный счет.

Документ делает при проведении бухгалтерские проводки по Кт МЦ.03; а для спецоснастки, стоимость которой не полностью погашена, формируется проводка на списание остаточной стоимости. Доступна печать формы акта на списание МБП.

По материалам: programmist1s.ru

По закону все организации в обязательном порядке должны предоставлять своим работникам спецодежду, так как она необходима для защиты от нежелательного воздействия окружающей среды при выполнении обязанностей.

Учет спецодежды в 1С 8.3 Бухгалтерия 3.0 производится в соответствии с приказом Министерства Труда № 997н. В данной пошаговой инструкции мы подробно рассмотрим весь процесс списания спецодежды в 1С с разными сроками полезного использования в связи с тем, что нормы учета для них различаются.

Прежде всего, вы должны отразить в программе покупку самой спецодежды. Для этого перейдите в раздел «Покупки» и создайте новый документ «Поступление (акты, накладные)».

Заполните шапку документа, указав стандартные реквизиты поставщика, вашу организации и то, где будут числиться покупаемые товары.

В нашем случае организация приобретает резиновые сапоги, халат х/б синий и перчатки х/б. Как вы можете заметить, что на рисунке выше у всех номенклатурных позиций проставлен счет учета 10.10. 1С 8.3 заполнила его автоматически.

Если у вас этого не произошло, перейдите в карточку соответствующей номенклатурной позиции и убедитесь в том, чтобы в качестве вида номенклатуры была установлена «Спецодежда».

Так же проверим правила определения счетов учета покупаемых нами резиновых сапог. Приоритетным для нее является счет 10.10.

Больше ничего в данном документе мы заполнять не будем. Теперь его можно провести и проверить правильность формирования движений.

Передача в эксплуатацию

После отражения в 1С 8.3 факта поступления спецодежды, она стала числиться на основном складе счет 10.10. Теперь можно произвести её выдачу непосредственно сотрудникам организации. Для этого служит документ «Передача материалов в эксплуатацию». Создать его можно на основании только что созданного нами поступления спецодежды.

1С Бухгалтерия автоматически заполнила все возможные поля, но предположим, что мы хотим передать в эксплуатацию лишь резиновые сапоги в количестве 10 штук. В табличной части укажем физ. лицо – Абрамова Геннадия Сергеевича. Именно за ним теперь будут числиться резиновые сапоги.

Обратите особое внимание на заполнение графы «Назначение использования», которая отмечена на изображении выше. В нее помещается элемент специального справочника, в котором указывается порядок погашения стоимости спецодежды и спецоснастки.

Данный справочник вы можете заполнить самостоятельно. В рамках нашего примера был выбран линейный способ погашения стоимости. Отражать расходы мы собираемся на 25 счете.

Предположим, что срок полезного использования для резиновых сапог в данном примере назначения будет составлять 11 месяцев. В соответствии с законодательством такую спецодежду можно списать сразу, если данный срок не превышает 12 месяцев.

После внесения всех данных документ можно провести.

Списание спецодежды

На основании передачи материалов в эксплуатацию можно списать эту спецодежду.

Документ заполнился автоматически, и нам осталось только изменить количество списываемых резиновых сапог.

После проведения документа в проводках можно убедиться в том, что все сапоги в количестве 10 штук были списаны со счета МЦ.02.

Возврат из эксплуатации

Иногда на практике встречаются такие случаи, когда спецодежду нужно вернуть из эксплуатации. Причин такому явлению может быть много, например, увольнение, больничный, командировка или перевод сотрудника.

Документ возврата их эксплуатации можно создать на основании передачи материалов в эксплуатацию.

В данном случае, так же как и в предыдущем примере, достаточно только указать количество. На изображении ниже представлен пример возврата одной пары резиновых сапог.

После проведения документа мы видим, что со счета МЦ.02 списана одна пара стоимостью 150 рублей. Счет учета сапог изменился с 10.11.1 (в эксплуатации) на 10.10 (на складе).

Погашение стоимости

Внесем в ранее введенную передачу спецодежды в эксплуатацию еще одну позицию – «Халат х/б синий» в количестве 5 штук. В назначении использования халата укажем, что срок его полезного использования будет составлять 18 месяцев, то есть полтора года.

Погашение стоимости халата будет производиться при закрытии месяца. В рамках нашего примера все документы были проведены от сентября 2017 года. В связи с этим нужная нам операция по погашению стоимости халата будет произведена уже при закрытии октября 2017 года. Аналогичная схема применяется и при амортизации основных средств.

Рассмотрим проводки, которые создала операция погашения стоимости спецодежды и спецоснастки в октябре 2017 года. Как показано на рисунке ниже для халата было произведено списание на сумму 97,22 рублей. На эту сумму в течение 18 месяцев будет производиться погашение стоимости данной позиции.

В соответствии с указанными данными в назначении использования расчет получился следующим:

- 5 (количество халатов) * 350 (цена одного халата) / 18 (срок полезного использования) = 97,22 рублей.

Отчетность

Сформируем оборотно-сальдовую ведомость по счету 10.11.1 за октябрь 2017 года. Обратите внимание, что для уточнения наличия спецодежды и спецоснастки на складе нужно использовать счет 10.10.

На приведенном ниже рисунке мы видим не только какая сумма была по халату в конце и начале октября, но и погашенные 97,22 рублей.

Показано, как в программе «1С:Управление торговлей 8» (ред. 11.3) отразить передачу спецодежды в эксплуатацию и зарегистрировать ее стоимость в качестве расходов будущих периодов, с последующим ежемесячным погашением.

Рассмотрим возможность анализа товарно-материальных ценностей (ТМЦ) в эксплуатации, а также оформление возврата из эксплуатации.

31 января продавцу Авдеевой А.П. была выдана рабочая спецодежда в количестве двух комплектов, со сроком использования 3 месяца. Передача спецодежды в эксплуатацию отражена в 1С.

Для анализа товарно-материальных ценностей, переданных в эксплуатацию, предназначен отчет «ТМЦ в эксплуатации».

Склад и доставка / Отчеты по складу / ТМЦ в эксплуатации

Сформируем отчет за два месяца – январь и февраль. В отчете по каждой позиции ТМЦ, находящихся в эксплуатации, отображены:

- физическое лицо – получатель ТМЦ,

- номенклатура,

- категория эксплуатации,

- партия,

- срок эксплуатации,

- дата завершения эксплуатации,

- количество ТМЦ: начальный остаток, приход, расход и конечный остаток.

В нашем примере в графе «Приход» отображаются два комплекта спецодежды, переданные в эксплуатацию 31 января.

Возврат ТМЦ из эксплуатации

28 февраля продавец Авдеева возвратила на склад один комплект спецодежды. Необходимо отразить возврат в 1С.

Возврат ТМЦ из эксплуатации регистрируется документом «Прочее оприходование товаров» с видом операции «Возврат из эксплуатации».

Документ возврата удобнее всего создать на основании документа, отразившего передачу ТМЦ в эксплуатацию.

Откроем журнал внутренних складских документов:

Склад и доставка / Внутреннее товародвижение / Внутренние документы (все)

Найдем документ, которым была зарегистрирована наша передача спецодежды в эксплуатацию – «Внутреннее потребление товаров». Выделим его и нажмем «Создать на основании – Прочее оприходование товаров».

Создан частично заполненный документ – в нем указана номенклатура, физ. лицо, партия, количество переданных ТМЦ. Вид операции «Возврат из эксплуатации» установлен автоматически.

Введем дату – 28 февраля, изменим количество возвращаемых ТМЦ – 1 шт., укажем цену (в валюте управленческого учета). Кроме того, следует указать статью доходов. Для нашего примера выберем статью «Прочие доходы», при этом заполнится аналитика (подразделение).

Проведем и закроем документ. Теперь сформируем отчет «ТМЦ в эксплуатации» за февраль. Возврат одного комплекта спецодежды отобразился в графе «Расход», конечный остаток уменьшился.

Завершение эксплуатации ТМЦ

В «1С:Управление торговлей» не требуется регистрировать окончание эксплуатации ТМЦ с помощью каких-либо документов или регламентных операций. По истечении заданного срока эксплуатация ТМЦ автоматически считается завершенной.

В нашем примере спецодежда была выдана на 3 месяца, с 1 февраля по 30 апреля, то есть, ее эксплуатация должна завершиться 30 апреля.

Сформируем отчет «ТМЦ в эксплуатации» за апрель. Несмотря на то, что документы за этот месяц не вводились, в графе «Расход» стоит значение «1» – отражено завершение эксплуатации оставшегося комплекта спецодежды.

Документ предназначен для отражения в учете операций возврата из эксплуатации специальной одежды, специальной оснастки и инвентаря.

Важно! Возврат из эксплуатации нельзя оформлять в том же месяце, в котором была оформлена передача в эксплуатацию. В противном случае стоимость возврата таких материалов будет рассчитана неверно.

При вводе документа в шапке необходимо указать следующие реквизиты:

- Склад. Место хранения, на который возвращается из эксплуатации спецодежда, спецоснастка или инвентарь. Значение реквизита выбирается из справочника «Склады». Реквизит является обязательным для заполнения.

Подразделение . Подразделение, из которого возвращается из эксплуатации спецодежда, спецоснастка или инвентарь. Значение реквизита выбирается из справочника «Подразделения». Реквизит является обязательным для заполнения.

Подразделение организации . Подразделение организации, из которого возвращается из эксплуатацию спецодежда, спецоснастка или инвентарь. Значение реквизита выбирается из справочника «Подразделения организаций». Реквизит является обязательным для заполнения.

В табличной части необходимо указать список материалов и количество, возвращаемое на склад. При этом заполняются следующие реквизиты:

-

Рассчитывается — стоимость возврата будет рассчитана в конце месяца при проведении регламентного документа «Погашение стоимости».

Фиксированная — цена и стоимость возврата задается в документе.

Материал. Возвращаемая из эксплуатации спецодежда, спецоснастка или инвентарь. Значение реквизита выбирается из справочника «Номенклатура» и является обязательным для заполнения.

Характеристика материала. Характеристика спецодежды, спецоснастки или инвентаря, если для данного материала ведется учет по характеристикам. Значение реквизита выбирается из справочника «Характеристики номенклатуры».

Серия материала. Серия спецодежды, спецоснастки или инвентаря, если для данного материала ведется учет по сериям. Значение реквизита выбирается из справочника «Серии номенклатуры».

Качество. Качество возвращаемой спецодежды, спецоснастки или инвентаря. Значение реквизита выбирается из справочника «Качество».

Мест. Количество мест возвращаемой спецодежды, спецоснастки или инвентаря.

Единица мест. Единица измерения количества мест возвращаемой спецодежды, спецоснастки или инвентаря.

Количество. Количество возвращаемой спецодежды, спецоснастки или инвентаря. Значение реквизита заполняется автоматически при указании количества мест.

Единица. Единица измерения возвращаемой спецодежды, спецоснастки или инвентаря.

Работник. Физическое лицо, от которого возвращается спецодежда, спецоснастка или инвентарь. Значение реквизита выбирается из справочника «Физические лица» и является обязательным для заполнения.

Назначение использования. Назначение использования спецодежды, спецоснастки или инвентаря в эксплуатации. Значение реквизита выбирается из справочника «Назначения использования» и является обязательным для заполнения.

Тип стоимости. Тип стоимости возвращаемой спецодежды, спецоснастки или инвентаря. Можно выбрать следующие значения:

Если выбран тип стоимости «Фиксированная», то дополнительно указываются:

Цена. Цена возврата.

Сумма. Сумма возврата в валюте управленческого учета.

Сумма (регл). Сумма возврата в валюте регламентированного учета. Значение реквизита рассчитывается автоматически при изменении суммы в валюте упр. учета.

Для целей бухгалтерского и налогового учета материалов в эксплуатации указываются:

Счет учета (БУ). Счет бухгалтерского учета спецодежды, спецоснастки или инвентаря на складе (например, 10.10 или 10.09). Значение реквизита выбирается из плана счетов бухгалтерского учета и заполняется автоматически при выборе продукции на основании данных регистра сведений «Номенклатура организаций».

Счет учета (НУ). Счет налогового учета спецодежды, спецоснастки или инвентаря на складе. Значение реквизита выбирается из плана счетов налогового учета и заполняется автоматически при выборе значения реквизита «Счет учета (БУ)»

Счет передачи (БУ). Счет бухгалтерского учета спецодежды, спецоснастки или инвентаря в эксплуатации (например, 10.11). Значение реквизита выбирается из плана счетов бухгалтерского учета и заполняется автоматически при выборе продукции на основании данных регистра сведений «Номенклатура организаций».

Счет передачи (НУ). Счет налогового учета спецодежды, спецоснастки или инвентаря в эксплуатации. Значение реквизита выбирается из плана счетов налогового учета и заполняется автоматически при выборе значения реквизита «Счет учета (БУ)» на основании данных в регистре сведений «Соответствие счетов БУ и НУ».

Особенности проведения документа

По табличной части формируются движения расход по регистру накопления «Материалы в эксплуатации».

Формируются движения приход регистров накопления «Товары на складах», «Товары организаций», «Партии товаров на складах» по управленческому, бухгалтерскому и налоговому учету.

В бухгалтерском учете формируется проводка: Дт счета учета (например, 10.10) — Кт счета передачи (например, 10.11).

Подскажите. пожалуйста, мы приобрели инструмент у организации, оприходовали на счет 10.09 и списали как МБП в производство, по прошествии времени он поломался, мы понесли его по гарантии на ремонт, оказался заводской брак. Нам необходимо его вернуть продавцу (продавец просит отписать документы на реализацию). как нам быть, ведь мы уже списали МБП в расходы, они не числятся на балансе?

В бухучете сделайте проводки:

Дебет 76 (62) Кредит 91-1 – стоимость материалов, ранее списанная в расходы и подлежащая возмещению поставщиком, отражена в составе прочих доходов;

– начислен НДС на стоимость возвращенных материалов;

Кредит 013 – списан инструмент с забалансового учета;

Дебет 51 Кредит 76-2 – получены деньги от продавца за бракованный инвентарь.

Обоснование

Как оформить и учесть хозяйственные принадлежности

Ситуация: как отразить в бухучете и при налогообложении реализацию инвентаря стоимостью менее 40 000 руб. со сроком полезного использования более 12 месяцев, если расходы на его приобретение были списаны при передаче в эксплуатацию

Если срок полезного использования хозяйственного инвентаря превышает 12 месяцев, то после передачи этого имущества в эксплуатацию организация обязана контролировать его сохранность . Для этого можно использовать ведомости учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовые счета . (например, счет 013 «Инвентарь и хозяйственные принадлежности»).

При реализации инвентаря, расходы на приобретение которого были уже списаны на затраты, в бухучете отразите прочий доход в размере причитающихся к получению денежных средств (абз. 6 п. 7 , ПБУ 9/99). Одновременно стоимость инвентаря спишите с забалансового счета (сделайте отметку о списании в ведомости). Поскольку при передаче инвентаря в эксплуатацию его стоимость была полностью списана на затраты, при реализации этого имущества расходов не возникает (п. 18 ПБУ 10/99).

Выручку от реализации инвентаря (за вычетом НДС) признайте доходом от реализации (п. 1 ст. 249 , п. 1 ст. 248 НК РФ). По общему правилу при реализации имущества, которое не признается амортизируемым, организация вправе уменьшить доход от реализации на цену приобретения данного имущества (подп. 2 п. 1 ст. 268 НК РФ). Так как организация вправе самостоятельно определить порядок списания такого объекта с учетом срока его использования и других экономических показателей, на момент продажи расходы на приобретение инвентаря могут быть списаны полностью или частично. Например, при равномерном списании в течение нескольких отчетных периодов. При передаче инвентаря в эксплуатацию его стоимость уже была учтена в составе расходов, поэтому повторно учитывать ее при расчете налога на прибыль нельзя. Недосписанную сумму затрат на приобретение учтите в расходах в полной сумме (п. 5 ст. 252 , подп. 3 п. 1 ст. 254 НК РФ).

Пример отражения в бухучете и при налогообложении реализации хозяйственного инвентаря, расходы на приобретение которого были отнесены на затраты при его передаче в эксплуатацию. Организация контролирует сохранность инвентаря с помощью забалансового учета

ООО «Альфа» в январе приобрело компьютерный стол стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) для установки в офисе.

Согласно учетной политике для целей бухучета объекты основных средств стоимостью менее 40 000 руб. списываются на расходы при передаче их в эксплуатацию и учитываются на забалансовом счете 013 «Инвентарь и хозяйственные принадлежности». Поэтому после установки стола в офисе бухгалтер «Альфы» списал стоимость стола на расходы и принял этот объект к забалансовому учету.

В июле было принято решение обновить офисную мебель, а компьютерный стол продать одному из сотрудников. По договору купли-продажи стоимость стола составила 9440 руб. (в. т. ч. НДС – 1440 руб.).

В бухучете «Альфы» перечисленные хозяйственные операции были отражены следующим образом.

В январе:

Дебет 10-9 Кредит 60

– 10 000 руб. (11 800 руб. – 1800 руб.) – оприходован на склад компьютерный стол;

Дебет 19 Кредит 60

– 1800 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1800 руб. – принят к вычету входной НДС по имуществу, приобретенному для использования в деятельности, облагаемой НДС;

Дебет 26 Кредит 10-9

– 10 000 руб. – списана стоимость компьютерного стола (при передаче в офис);

Дебет 013

– 10 000 руб. – принят к забалансовому учету компьютерный стол, стоимость которого отнесена на затраты.

В июле:

Дебет 62 Кредит 91-1

– 9440 руб. – отражена выручка от реализации компьютерного стола;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 1440 руб. – начислен НДС с выручки;

Кредит 013

– 10 000 руб. – списан с забалансового учета компьютерный стол в связи с продажей.

При расчете налога на прибыль за девять месяцев бухгалтер «Альфы»:

– включил в состав доходов выручку от реализации стола (без НДС) в сумме 8000 руб. (9440 руб. – 1440 руб.);

– включил в состав расходов стоимость компьютерного стола, переданного в эксплуатацию в январе, в сумме 10 000 руб.

Как отразить в бухучете и при налогообложении возврат товаров поставщику по инициативе организации

Бухучет

При возврате товара по основаниям, предусмотренным договором, в бухучете отразите выручку от реализации на дату перехода права собственности на товар бывшему поставщику (п. ,

Следуя указаниям трудового кодекса РФ, работодатель обязан обеспечить своих работников спецодеждой, занятых на работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных режимах и связанных с загрязнением.

Если с передачей спецодежды сотрудникам обычно проблем не возникает, то в ситуации с возвратом или списанием могут возникнуть спорные вопросы. Дополнительно усложним задачу и рассмотрим случай при увольнении сотрудника, срок использования спецодежды не более 12 месяцев.

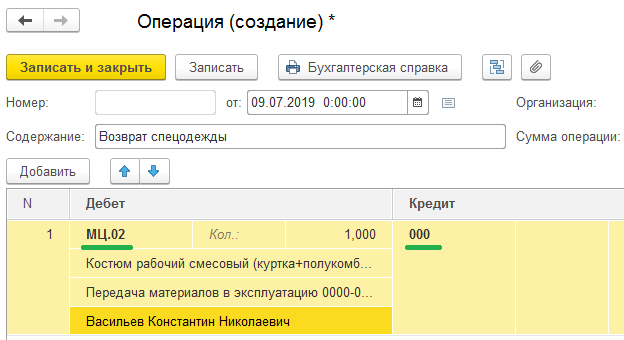

Рассмотрим первый вариант, когда на дату увольнения срок использования спецодежды истек, но спецодежда не списана и числится за сотрудником на забалансовом счете МЦ.02. В таком случае возврат спецодежды оформляется ручной операцией Дт МЦ.02 – Кт 000.

Спецодежда переносится на вспомогательный счет и может быть передана другому сотруднику обратной проводкой.

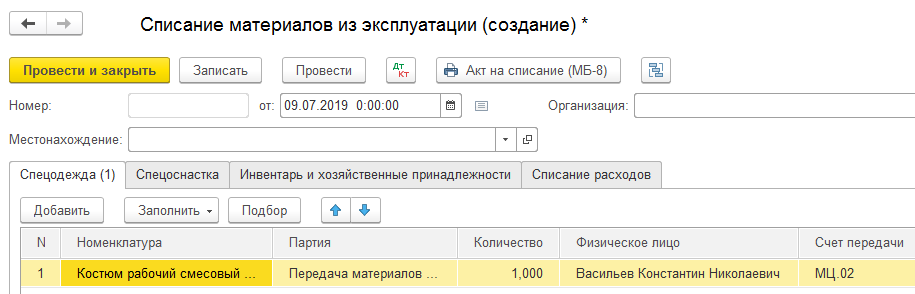

Второй вариант: если работник уволился, не сдав спецодежду с истекшим сроком использования, то предприятию не нанесён ущерб, и потому удержание из зарплаты или взыскание через суд в этом случае будет неправомерным. Независимо от способа погашения спецодежды (единовременно или равномерно в БУ или НУ) если она непригодна для дальнейшего использования, то подлежит списанию документом Списание материалов из эксплуатации.

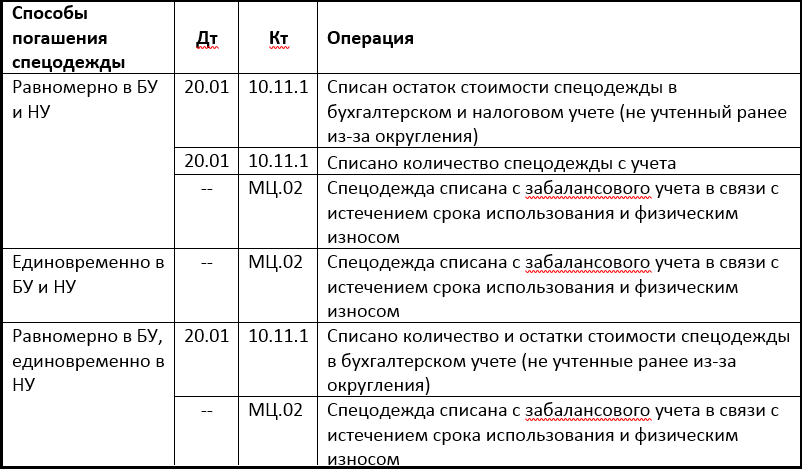

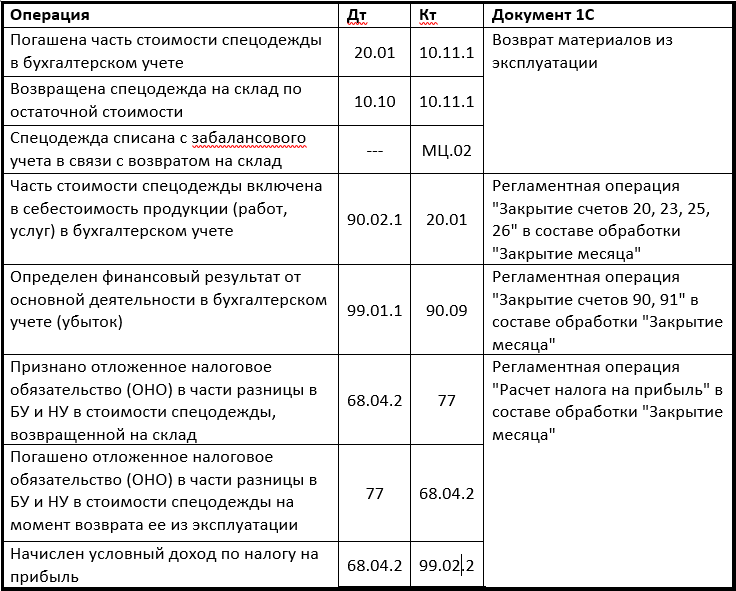

От способа погашения спецодежды будет отличаться только состав проводок в документе. Чтобы проверить, как сформировались проводки, нажимаем ДтКт. Возможные варианты результата проведения указаны в таблице.

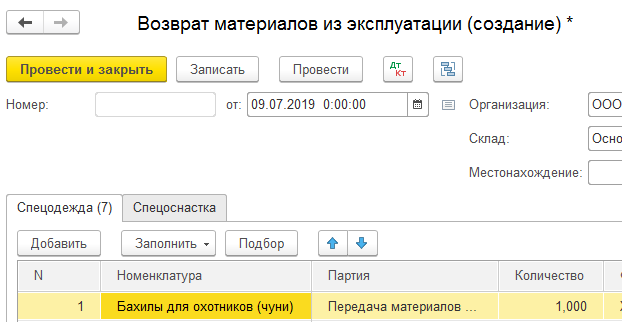

Третий вариант, когда срок эксплуатации одежды не закончился и сотрудник возвращает спецодежду, мы делаем Возврат материалов из эксплуатации.

Затем регламентная операция Закрытие месяца сама сформирует необходимые проводки.

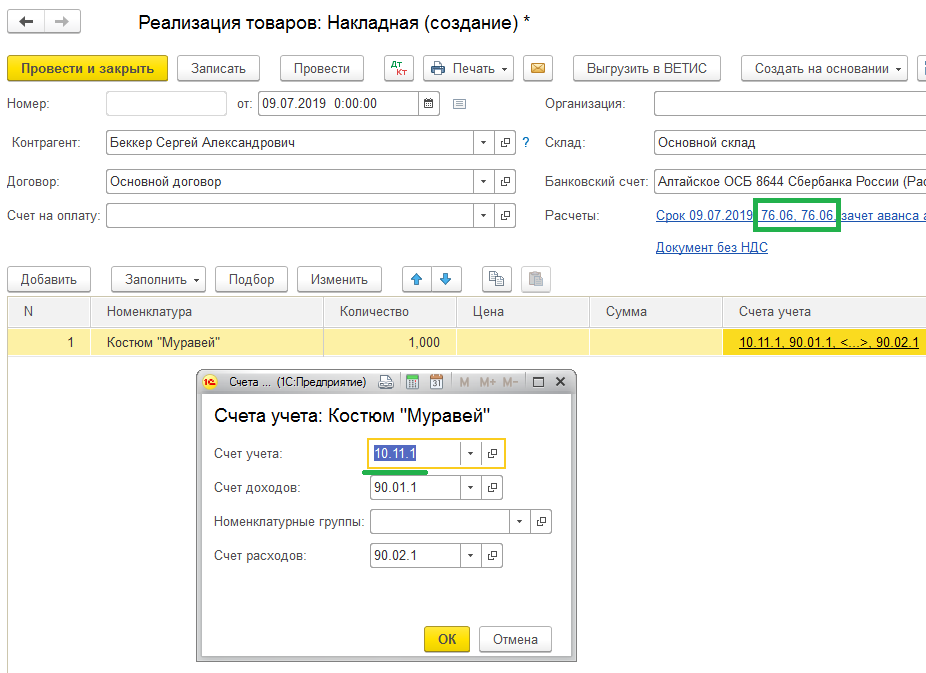

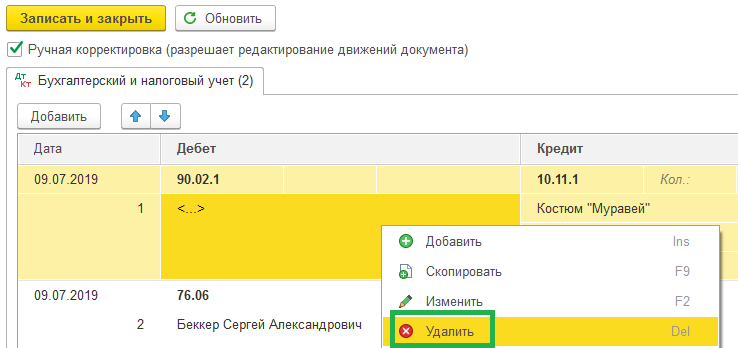

Четвертый вариант, когда срок эксплуатации одежды не закончился, а сотрудник решил приобрести спецодежду. В таком случае последовательность операций следующая: Списание материалов из эксплуатации – Реализация товаров – Операция вручную Дт 70 Кт 76.06.

Т.к. в документе Списание материалов из эксплуатации будет сформирована проводка по кредиту 10.11.1, то в документе Реализация (акты, накладные) проводку по списанию материалов со счета 10.11.1 нужно удалить. Для этого нажмите кнопку ДтКт, установите флажок «Ручная корректировка» и правой кнопкой мыши на проводке Дт 91.02 и Кт 10.11.1 выберите «Удалить».

После этого можно формировать документ Начисление зарплаты и указывать сумму удержания.

Спецодежда входит в состав средств индивидуальной защиты работника (СИЗ). Это собственно спецодежда, обувь специального назначения, различные приспособления предохраняющего характера, например, специальные очки (приказ №135н Минфина от 26-12-02 г., п.7). При увольнении работник обязан сдать спецодежду, выданную ему в пользование. В статье рассматриваются нюансы указанной процедуры, действия работодателя, а также проблемные моменты возврата СИЗ увольняющимся сотрудником.

Всегда ли нужно возвращать спецодежду?

Законодательство обязывает работодателя обеспечивать сотрудников спецодеждой из средств организации. Бывают случаи, когда работник приобретает средства защиты самостоятельно, а затем получает компенсацию стоимости СИЗ. Спецодежда – это собственность работодателя, следовательно, возвратить ее работник обязан. Исключение составляет случай, когда СИЗ приобретается за собственные средства работником, но до момента увольнения ему не успели произвести никаких выплат и поставить на учет комплект спецодежды.

Какие есть типовые нормы бесплатной выдачи СИЗ, специальной одежды и специальной обуви работникам?

В бухгалтерском учете возврат не всегда оформляется проводками. Если срок использования спецодежды меньше года, ее можно списать на затраты непосредственно после выдачи сотруднику (пр. №135н п. 21). Проводок БУ в момент сдачи такой спецодежды не делается, поскольку она не числится в учете. В то же время при сдаче ее увольняющимся сотрудником по решению созданной комиссии возможно оприходование ветоши – актом, с подписями ответственных лиц.

Порядок возврата спецодежды при увольнении

ВАЖНО! Рекомендации по порядку возврата спецодежды при увольнении работника от КонсультантПлюс доступны

Увольняясь, работник обязан получить на руки выписку из личной карточки выдачи СИЗ, а затем по списку сдать спецодежду ответственному лицу: работнику склада либо иному сотруднику с аналогичными контрольными функциями. В справке-выписке целесообразно указывать не только количество единиц спецодежды, но и ее остаточную стоимость, даже если она имеет нулевое значение.

Принимающий сотрудник оценивает состояние спецодежды. Если она получена недавно, но видны следы подмены, порчи либо степень износа не соответствует срокам эксплуатации, целесообразно создать компетентную комиссию для оценки состояния СИЗ.

Если спецодежда имеет нормальный внешний вид, соответствующий сроку износа, она сдается на склад, а затем выдается повторно, после химической чистки. При принятии таких ТМЦ в документах кладовщик делает запись о сроках эксплуатации, например: «комбинезон защитный, срок эксплуатации 5 месяцев». Ответственное лицо после сдачи подписывает работнику обходной лист, в котором делает соответствующую пометку.

По общему правилу, увольняясь, работник может сдать спецодежду полностью, либо частично, либо возместить ее стоимость организации и оставить для личного пользования.

Повторное использование списанной спецодежды в качестве обтирочного материала после сдачи ее работником также должно быть подтверждено актом с подписями членов комиссии.

Справочные данные по стоимости спецодежды могут быть использованы в дальнейшем:

- если принято добровольное решение со стороны работника возместить стоимость СИЗ;

- если работника нужно привлечь к ответственности за порчу, подмену, утерю спецодежды;

- если комиссия приняла решение списать ранее не списанную спецодежду ввиду ее фактического износа;

- если комиссия аналогично приняла решение оприходовать ветошь от списанной спецодежды.

Правила возврата спецодежды должны быть прописаны в локальных нормативных актах организации.

На заметку! Работник, изъявивший желание выкупить спецодежду при увольнении, с выплатой стоимости должен написать заявление на имя руководителя организации. В нем указывается перечень СИЗ, за которые будет вноситься оплата, а также намерение приобрести ценности для своих нужд. Целесообразно указать и способ оплаты.

Присвоение спецодежды работником

Согласно ст. 243 ТК РФ работник материально ответственен за выданные ему ТМЦ. Это относится и к спецодежде. В случае если увольняющийся гражданин присвоил спецодежду и не сдал ее в установленном порядке на склад организации, стоимость оной может быть удержана с причитающихся при увольнении выплат. При этом есть ограничения. Согласно ст. 138 ТК РФ удержание более 20% выплат (в отдельных случаях до 50%) противозаконно.

Нельзя делать удержания с таких сумм, как:

- компенсационные выплаты за неиспользованный отпуск;

- пособия («чернобыльские», на погребение и пр.);

- премиальные, выплачиваемые не из ФЗП.

На заметку! Нельзя удерживать документы работника (трудовую книжку, оригиналы иных документов из личного дела) под предлогом невыплаты им сумм за спецодежду. Эти действия противозаконны и могут быть обжалованы в суде.

Если работник полностью отказывается выплачивать стоимость спецодежды, компенсировать ее из заработной платы, целесообразно получить письменный отказ гражданина с его подписью. К письменному отказу прилагается справка о стоимости спецодежды, другие документы, свидетельствующие о том, что работник был обеспечен спецодеждой и не сдал ее законным порядком. Такие действия необходимы на случай конфликтной ситуации, которая может решаться в суде.

Чаще всего работодатель, получив отказ сдать спецодежду или возместить ее стоимость, издает приказ на списание СИЗ. Также внесудебное решение проблемы может быть, если работник уволился без обходного листа: момент взыскания из заработной платы упущен. В этом случае доказать в суде, что злонамеренно не окончил расчеты с организацией, бывает проблематично.

На заметку! У работника отсутствует обязанность возмещения стоимости спецодежды, в том числе и при увольнении, если она повреждена не по его вине, например, в случае аварийной ситуации, форс-мажора, или используется им после истечения срока годности, по причине невыдачи нового комплекта.

Бухгалтерский учет

Спецодежда отражается на счете 10. Обычно используют субсчета 10 и 11, соответственно, «Спецодежда и оснастка на складе» и «Спецодежда и оснастка в эксплуатации».

Если работник, увольняясь, сдает СИЗ на склад, отражается эта операция внутренней проводкой

Дт10/10 Кт 10/11. Кроме того, могут использоваться следующие проводки:

- Дт94 Кт 10/11 – при сдаче на склад комиссией спецодежда признана негодной.

- Дт91/2 Кт 94 – ее стоимость включена в прочие расходы.

- Дт73 Кт 94 (91/1) — зафиксирована сумма не возвращенной сотрудником при увольнении спецодежды.

- Дт 70 Кт 73 – сумма СИЗ удержана из зарплаты работника.

- Дт 50 Кт 73 – сумма СИЗ внесена работником в кассу.

- Дт 51 Кт 73 – сумма СИЗ перечислена работником на счет организации.

- Д 94 К 10/11 – списана стоимость невозвращенной спецодежды.

- Д 91/2 К 94 – недостача спецодежды отражена в расходах.

Последние две проводки используются, если работник уже уволился, а компенсацию за СИЗ взыскать организации не удалось.

Бухгалтерский учет СИЗ производится на основании различных первичных документов, например, карточки выдачи СИЗ, ведомости учета выдачи спецодежды и др.

Главное

- Спецодежда является собственностью работодателя, и при увольнении работник обязан ее вернуть.

- Если работник отказывается возвращать спецодежду, ее стоимость может быть удержана из увольнительных выплат.

- Работодатель не имеет права удерживать из выплат работнику более 20% (в исключительных случаях 50%).

- С госпособий и выплат компенсационного характера, аналогичных сумм удержание не производят.

- Возврат спецодежды фиксируют внутренней проводкой по счету 10.

- Если одежда пришла в негодность, получить компенсацию за нее от уволенного сотрудника не удалось, используют счет 94.

- Компенсацию за спецодежду проводят по счету 91/1 или 94, в корреспонденции со счетом 73, погашение сумм со стороны работника отражают по кредиту 73, в корреспонденции со счетами выплат денежных средств или расчетов по оплате труда.

Оборудование может быть возвращено поставщику в случае обнаружения существенных недостатков . Возврат товара может быть связан с тем, что покупатель потребовал его обмена на качественный товар либо отказался от исполнения договора поставки . Порядок отражения возврата оборудования на счетах бухгалтерского учета напрямую зависит от момента (при приемке, монтаже либо в процессе эксплуатации) установления того факта, что оборудование не отвечает необходимым требованиям .

Выявление недостатков при приемке оборудования

Напомним: если предприятие промышленности отказывается от переданного поставщиком оборудования, его необходимо принять на ответственное хранение и не забыть уведомить об этом поставщика. В бухгалтерском учете такое оборудование отражается на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение». Согласно Инструкции по применению Плана счетов организации-покупатели учитывают на счете 002 ценности, принятые на хранение, в случае:

Получения от поставщиков товарно-материальных ценностей, по которым организация на законных основаниях отказалась от акцепта счетов платежных требований и их оплаты;

Получения от поставщиков неоплаченных товарно-материальных ценностей, запрещенных к расходованию по условиям договора до их оплаты;

Принятия товарно-материальных ценностей на ответственное хранение по прочим причинам.

Пример 1 . Предприятие промышленности заключило договор поставки оборудования стоимостью 295 000 руб., в том числе НДС — 45 000 руб. В соответствии с условиями договора оплата оборудования производится в течение пяти дней после его передачи покупателю. В момент приемки оборудования были выявлены неустранимые недостатки, в связи с чем предприятие отказалось от приемки товара и уведомило поставщика о принятии данного оборудования на ответственное хранение и отказе от исполнения договора поставки.

Поскольку поставщик забрал оборудование через месяц, предприятие промышленности потребовало компенсировать расходы на его хранение в размере 3000 руб. Поставщик уплатил эту сумму.

Сумма,

руб.

хранение

претензии

Отражено поступление денежных средств от

поставщика

Согласно п. 4 ПБУ 9/99 «Доходы организации» поступления в возмещение причиненных организации убытков в бухгалтерском учете являются прочими доходами, которые на основании Инструкции по применению Плана счетов отражаются по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы». Эти доходы принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных должником (п. 10.2 ПБУ 9/99), и признаются в том отчетном периоде, в котором суд вынес решение об их взыскании или они были признаны должником (п. 16 ПБУ 9/99). Расчеты по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, отражаются на субсчете 76-2 «Расчеты по претензиям», открываемом к счету 76 «Расчеты с разными дебиторами и кредиторами».

Пример 2 . Изменим условия примера 1. В соответствии с условиями заключенного договора поставка оборудования осуществляется в течение 10 дней после полной оплаты товара. Поставщик вернул сумму предоплаты.

В бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

Произведена предварительная оплата

оборудования

Оборудование принято на ответственное

хранение

Оборудование вывезено поставщиком

Отражена признанная поставщиком сумма

претензии

В соответствии с Инструкцией по применению Плана счетов по дебету счета 76 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» отражаются, в частности, расчеты по претензиям как к поставщикам материалов, товаров, так и к организациям, перерабатывающим материалы организации, за обнаруженные несоответствия качества стандартам, техническим условиям, заказу. Считаем, что аналогичным образом отражается претензия и к поставщику оборудования, стоимость которого на момент приемки оплачена.

Пример 3 . Изменим условия примера 1. Поставщик не забрал оборудование, поэтому предприятие промышленности продало его за 236 000 руб., в том числе НДС — 36 000 руб. Выручка от реализации перечислена поставщику за минусом расходов на хранение оборудования. Согласно рабочему плану счетов предприятия промышленности к счету 76 открыт субсчет 76-5 «Расчеты по посредническим сделкам».

в бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

Оборудование принято на ответственное

хранение

Отражена реализация оборудования

Оборудование списано с забалансового счета

Получена оплата от покупателя оборудования

Отражена признанная поставщиком сумма

претензии

Выручка от реализации, подлежащая

перечислению поставщику, уменьшена на сумму

расходов на хранение оборудования

Выручка от реализации оборудования за

вычетом причитающегося предприятию

промышленности перечислена поставщику

В последней ситуации предприятие промышленности при продаже оборудования действует, по сути, в интересах и за счет поставщика, но от своего имени (ведь право собственности на товар к нему не перешло). Поэтому выручка от реализации у предприятия не возникает ни в бухгалтерском, ни в налоговом учете. При этом предприятие промышленности от своего имени выставляет покупателю в общеустановленном порядке счет-фактуру с выделенной в нем суммой НДС (поставщик — плательщик данного налога). В книге продаж этот счет-фактура не регистрируется (абз. 6 п. 24 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 N 914).

Обнаружение недостатков при установке оборудования

Как правило, . Для отражения в бухучете наличия и движения технологического, энергетического и производственного оборудования (включая оборудование для мастерских, опытных установок и лабораторий), требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах, используется счет 07 «Оборудование к установке» (Инструкция по применению Плана счетов). Этот же счет применяется для учета оборудования, вводимого в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также для учета комплектов запасных частей такого оборудования.

Оборудование, не требующее монтажа (транспортные средства, свободно стоящие станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные и другие приборы, производственный инвентарь), приходуется по дебету счета 08 «Вложения во внеоборотные активы» (без использования счета 07) по мере поступления данного оборудования на склад или в другое место хранения.

Что касается оборудования, требующего установки, оно принимается к бухгалтерскому учету по дебету счета 07 в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками» по фактической себестоимости приобретения, складывающейся из цен приобретения и расходов на приобретение и доставку этих ценностей на склады организации. При сдаче оборудования в монтаж его стоимость списывается со счета 07 в дебет счета 08.

В случае продажи, списания или безвозмездной передачи оборудования, требующего установки, его стоимость списывается в дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Пример 4 . Предприятие промышленности на условиях 100%-ной предварительной оплаты приобрело оборудование, требующее установки, стоимостью 94 400 руб., в том числе НДС — 14 400 руб. (с учетом стоимости монтажа, который будет осуществлен поставщиком). Стоимость доставки оборудования на склад предприятия, произведенной сторонней транспортной организацией, составила 7080 руб., в том числе НДС — 1080 руб.

В процессе установки оборудования было выявлено, что оно неисправно (недостатки были признаны существенными). В связи с этим предприятие промышленности отказалось от исполнения договора поставки и потребовало возврата уплаченной за оборудование денежной суммы, а также компенсации убытков по доставке оборудования. Поставщик удовлетворил требования покупателя.

Согласно рабочему плану счетов предприятия промышленности к счету 76 открыт субсчет 76-5 «Расчеты с прочими лицами».

В бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

оборудования

требующего установки

(94 400 — 14 400) руб.

оборудованию

склад предприятия

(7080 — 1080) руб.

оборудования

Сумма «входного» НДС предъявлена к вычету

транспортной организации

Оборудование сдано в монтаж

Отражена признанная поставщиком сумма

претензии

(94 400 + 7080) руб.

«входной» НДС

(14 400 + 1080) руб.

Поступили денежные средства от поставщика

Поскольку поставщик возвращает покупателю всю сумму за товар с учетом НДС, налог подлежит восстановлению к уплате в бюджет.

Пример 5. Изменим условия примера 4. В соответствии с положениями договора поставки оплата оборудования производится после его установки. Предприятие промышленности не стало оплачивать оборудование в связи с обнаружением недостатков.

В бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

Отражено приобретение оборудования,

требующего установки

Отражена сумма «входного» НДС по

оборудованию

Сумма «входного» НДС предъявлена к вычету

Отражены затраты по доставке оборудования на

склад предприятия

Отражена сумма «входного» НДС по доставке

оборудования

Сумма «входного» НДС предъявлена к вычету

Перечислены денежные средства сторонней

транспортной организации

Оборудование сдано в монтаж

Отражена признанная поставщиком сумма

претензии в части расходов на доставку

Списана задолженность перед поставщиком

Стоимость оборудования включена в состав

прочих расходов (при передаче поставщику)

Восстановлен ранее предъявленный к вычету

«входной» НДС

Поступили денежные средства от поставщика

Выявление недостатков в процессе использования оборудования

Оборудование может быть принято к бухгалтерскому учету в качестве объекта не только основных средств, но и материально-производственного запаса . Такое возможно, если предприятие промышленности на основании абз. 4 п. 5 ПБУ 6/01 «Учет основных средств» решит, что активы, отвечающие признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике, но не более 20 000 руб. за единицу, подлежат отражению в составе МПЗ. Поэтому при выявлении существенных недостатков уже введенного в эксплуатацию оборудования порядок отражения на счетах бухгалтерского учета его возврата поставщику зависит от того, в составе каких активов он был отражен.

Оборудование — ОС

Согласно Инструкции по применению Плана счетов основные средства принимаются к бухгалтерскому учету по счету 01 «Основные средства» в корреспонденции с кредитом счета 08. Для учета выбытия объектов основных средств (продажи, списания, частичной ликвидации, безвозмездной передачи и др.) к счету 01 рекомендуется открыть субсчет «Выбытие основных средств». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит — сумма накопленной амортизации. По окончании процедуры выбытия остаточная стоимость объекта списывается со счета 01 в дебет счета 91, субсчет 91-2.

Пример 6 . Изменим условия примера 4. Предприятие промышленности обнаружило недостатки оборудования после его ввода в эксплуатацию, но в течение гарантийного срока. На момент передачи оборудования сумма начисленной амортизации составила 15 000 руб. (по 1000 руб. ежемесячно линейным методом).

Согласно рабочему плану счетов предприятия промышленности к счету 01 открыты субсчета 01-1 «Основные средства в эксплуатации», 01-2 «Выбытие основных средств».

В бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

Осуществлена предварительная оплата

оборудования

Отражено приобретение оборудования,

требующего установки

Отражена сумма «входного» НДС по

оборудованию

Сумма НДС предъявлена к вычету

Отражены затраты по доставке оборудования на

склад предприятия

Отражена сумма «входного» НДС по доставке

оборудования

Сумма «входного» НДС предъявлена к вычету

Перечислены денежные средства сторонней

транспортной организации

Оборудование сдано в монтаж

Оборудование принято к учету в качестве

объекта основных средств

Начисленная ежемесячная сумма амортизации

включена в состав расходов

Отражена признанная поставщиком сумма

претензии

Отражена первоначальная стоимость

выбывающего оборудования

Отражена начисленная по выбывающему

оборудованию сумма амортизации

Остаточная стоимость оборудования включена в

состав прочих расходов (при передаче

поставщику)

Восстановлен ранее предъявленный к вычету

«входной» НДС

Поступили денежные средства от поставщика

На основании п. 21 ПБУ 6/01 начисление амортизационных отчислений по объекту основных средств начинается с 1-го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости данного объекта либо его списания с бухгалтерского учета. Прекращается начисление амортизации с 1-го числа месяца, следующего за месяцем полного погашения стоимости объекта основных средств либо списания этого объекта с бухгалтерского учета (п. 22 ПБУ 6/01). В рассматриваемой ситуации считаем, что начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, в котором объект был возвращен поставщику.

Оборудование — МПЗ

Согласно п. 5 ПБУ 5/01 «Учет материально-производственных запасов» МПЗ принимаются к бухгалтерскому учету по их фактической себестоимости. В случае приобретения МПЗ за плату под фактической себестоимостью понимается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ). При отпуске МПЗ (кроме товаров, учитываемых по продажной стоимости) в производство и их ином выбытии оценка производится одним из способов, перечисленных в п. 16 ПБУ 5/01. Существует три способа оценки в бухгалтерском учете :

По себестоимости каждой единицы;

По средней себестоимости;

По себестоимости первых по времени приобретения МПЗ (способ ФИФО).

Исходя из того, что по каждой группе (виду) МПЗ в течение отчетного года применяется один способ оценки, предприятие промышленности в учетной политике для целей бухгалтерского учета должно установить либо один способ оценки для всех МПЗ, либо различные способы оценки для разных групп (видов) МПЗ.

Пример 7 . Предприятие промышленности приобрело оборудование стоимостью 21 240 руб., в том числе НДС — 3240 руб. (оборудование получено и оплачено, гарантийный срок составляет пять лет). В соответствии с учетной политикой предприятия активы, отвечающие признакам основных средств, но стоимостью не более 20 000 руб., отражаются в бухгалтерском учете в составе МПЗ. Оценка МПЗ производится по себестоимости каждой единицы.

В первый год эксплуатации оборудование сломалось, поломка не подлежит устранению. Предприятие обратилось к поставщику с требованием возвратить уплаченную за оборудование денежную сумму. Претензия была удовлетворена.

В бухгалтерском учете предприятия промышленности будут составлены следующие проводки:

Сумма,

руб.

Поступившее оборудование отражено в составе

МПЗ

(21 240 — 3240) руб.

Отражена сумма «входного» НДС

Сумма «входного» НДС предъявлена к вычету

Оборудование введено в эксплуатацию

Сумма претензии признана поставщиком

Восстановлена ранее предъявленная к вычету

сумма «входного» НДС

Получена денежная сумма от поставщика

Если существенные недостатки оборудования установлены еще на стадии его приемки и предприятие промышленности на этом основании отказывается принять поступивший товар, стоимость оборудования отражается за балансом и списывается с забалансового счета при его возврате поставщику. Сумма претензии по такому оборудованию формируется в случае, если оно было оплачено (частично или полностью). Если поставщику выставляются требования о компенсации других расходов (расходов на доставку, хранение оборудования и т.д.), счет учета расчетов по претензиям также задействуется.

В случае обнаружения недостатков оборудования на этапе его монтажа возвращаемый поставщику товар списывается со счета 08. Применение счета учета расчетов по претензиям в этом случае также зависит от того, оплачено ли оборудование и предъявляются ли поставщику требования по компенсации других убытков.

В последнем варианте, когда могут быть выявлены недостатки оборудования в процессе его эксплуатации, бухгалтерский учет зависит от того, в составе каких активов оно было учтено (ОС или МПЗ). В первом случае оборудование списывается по остаточной стоимости, во втором — стоимость оборудования в полном объеме включена в состав расходов, поэтому в учете отражается только сумма признанной поставщиком претензии и в состав прочих расходов включается сумма восстановленного НДС, который ранее был предъявлен к вычету.

В системе 1С ERP при учете в эксплуатации инвентаря, спецодежды, спецоснастки и прочих хозяйственных принадлежностей их группируют по некоторым общим признакам эксплуатации. Для обозначения групп используются «Категории эксплуатации».

Для отражения хозяйственной операции передачи в эксплуатацию в 1С ERP служит документ «Передача в эксплуатацию». В этом документе номенклатуре присваивается категория эксплуатации, инвентарный номер (при необходимости) , подразделение и физическое лицо, которому передается номенклатура.

Для перемещения материала в эксплуатации в 1С ERP используется документ «Перемещение в эксплуатации».

Для получения информации о движении и конечном остатке ТМЦ в эксплуатации в 1С ERP служит отчет «ТМЦ в эксплуатации»

Для списания ТМЦ, находящихся в эксплуатации 1С ERP служит документ «Списание из эксплуатации».

При заполнении документа можно пользоваться фильтром, в котором помимо прочих реквизитов фильтра есть срок эксплуатации.

Для возврата из эксплуатации на склад 1С ERP используем документ «Возврат из эксплуатации».

Для целей бухгалтерского учета ТМЦ в эксплуатации в 1С ERP предусмотрены три субсчета 10 счета.

Так же – имеется три забалансовых счета.

Отчеты для учета МПЗ в эксплуатации

- Движение инвентарных номеров удобно смотреть с помощью бухгалтерского отчета «Анализ счета» по счетам МЦ.03, МЦ.04.

- Остатки по инвентарным номерам и информацию по МПЗ в эксплуатации можно получить с помощью отчета «ТМЦ в эксплуатации.

- Для получения информации об остатках и оборотах по ТМЦ в эксплуатации удобно использовать оборотно-сальдовую ведомость по забалансовому счету МЦ04 (инвентарь и хозяйственные принадлежности). По данному счету ведется количественный и суммовой учет ТМЦ в эксплуатации. Используется первоначальная стоимость ТМЦ, в то время, как на счете 10.11.3 — остаточная стоимость ТМЦ. Отчет в 1С ERP можно гибко подстраивать, включая нужные поля в режиме предприятия.

Оборотно-сальдовая ведомость ERP МЦ.04 по инвентарным номерам.

- Счет МЦ.03 (Спецоснастка в эксплуатации) аналогичен счету МЦ.04 с той разницей, что в данном счете отсутствует аналитика по Работникам организации. Он больше подойдет для учета ТМЦ, которые не выданы на руки конкретному сотруднику, а расположены на стенде. Так же можно вести учет как по инвентарным номерам, так и без них. Например, можно поместить на стенд какие-то ТМЦ с ИН, а какие то без них и увидеть это в одном отчете.

Оборотно-сальдовая ведомость ERP МЦ.03 по дополнительной аналитике

Как передать, списать или вернуть спецоснастку в 1С Бухгалтерия 8.3?

Спецоснастка — специальные, уникальные приспособления, оборудование, инвентарь, инструменты, которые используются в производстве как средства труда. Спецоснастка может быть учтена как материалы или же основные средства, это зависит от ее стоимости.

Как в 1С Бухгалтерия 8.3 (редакция 3.0) выполняется учет спецоснастки в качестве материала?

Для учета спецоснастки предназначены бухгалтерские счета как 10.10 (счет «Специальная оснастка и специальная одежда на складе») и 10.11.2 (счет «Специальная оснастка в эксплуатации»). При занесении предметов спецоснастки в справочник «Номенклатура» необходимо указать вид номенклатуры – «Спецоснастка».

Поступление спецоснастки оформляется в программе 1С стандартными документами поступления. Затем следует передача в эксплуатацию, также спецоснастка может быть возвращена из эксплуатации или списана. Документы, регистрирующие эти операции, доступны в подразделе «Спецодежда и инвентарь» раздела «Склад»:

В «1С:Управление торговлей» не требуется регистрировать окончание эксплуатации ТМЦ с помощью каких-либо документов или регламентных операций. По истечении заданного срока эксплуатация ТМЦ автоматически считается завершенной.

В нашем примере спецодежда была выдана на 3 месяца, с 1 февраля по 30 апреля, то есть, ее эксплуатация должна завершиться 30 апреля.

Сформируем отчет «ТМЦ в эксплуатации» за апрель. Несмотря на то, что документы за этот месяц не вводились, в графе «Расход» стоит значение «1» – отражено завершение эксплуатации оставшегося комплекта спецодежды.