Содержание

- Когда компании на УСН используют УПД

- Какие функции может выполнять УПД

- Когда УПД может быть удобен компаниям на УСН

- Как заполнить УПД

- На что нужно обратить внимание продавцу, выписывающему УПД

- Какие сложности могут возникнуть у покупателя, заполняющего УПД

- Как отражать УПД в учете

- Вопрос

- Ответ

- УПД – образец заполнения 2018-2019 без НДС

- УПД без НДС: когда составляется

- Как ИП заполнить универсальный передаточный документ

- Когда нужно выставлять УПД

- Как заполнить УПД

- Универсальный передаточный документ

- Документы, которые заменил новый бланк

- В каких случаях используется документ

- Правила составления универсального передаточного документа

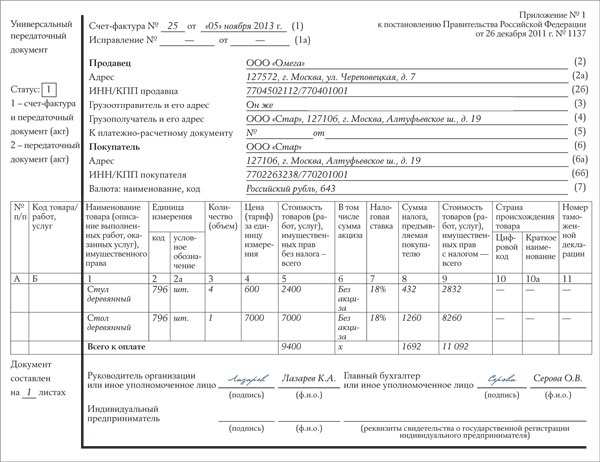

- Образец заполнения универсального передаточного документа

Когда компании на УСН используют УПД

Источник: журнал «Главбух»

В письме ФНС России от 21.10.2013 № ММВ-20-3/96@ компаниям предложена форма универсального передаточный документа (акта), а сокращенно — УПД. Его необычность в том, что он объединяет в себе как накладную на реализацию товара (акт выполненных работ или оказанных услуг), так и счет-фактуру. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ) предоставляет право организациям и предпринимателям самим разрабатывать нужную и удобную «первичку». Главное — предусмотреть в ней все обязательные реквизиты, перечисленные в пункте 2 статьи 9 указанного закона.

Какие функции может выполнять УПД

Итак, универсальный передаточный документ создан на базе счета-фактуры. Причем счет-фактура перенесен в новый документ полностью и отделен жирной чертой. После чего идет информация о дате отгрузки и приемки груза, ответственных лицах — то есть те реквизиты, которые обычно содержатся в таких первичных документах, как № ТОРГ-12, М-15, ОС-1 и т. п.

Благодаря тому, что в УПД присутствуют как реквизиты налогового документа — счета-фактуры, так и первичного бухгалтерского документа, ее можно использовать в двух разных качествах. Либо просто как документ, подтверждающий переход права собственности Либо как документ на переход права собственности и для исчисления НДС. В зависимости от выбора в выписанном УПД нужно указать статус документа в специальном поле в верхнем левом углу. Для этого используется код 2 (передаточный документ (акт)) или 1 (счет-фактура и передаточный документ (акт)). При этом не запрещено выписывать УПД со статусом только передаточного документа и отдельно при необходимости оформлять счет-фактуру.

Когда УПД может быть удобен компаниям на УСН

Организации и предприниматели, применяющие упрощенную систему налогообложения не являются плательщиками НДС (п. 2 и 3 ст. 346.11 НК РФ). Поэтому при продаже товаров (работ, услуг) выписывают только один основной документ — накладную или акт, подтверждающие реализацию и переход права собственности покупателю. На наш взгляд, при таких продажах удобнее продолжать использовать накладные или акты, потому что их форма привычнее и не такая объемная, как у универсального передаточного документа. Однако при желании компании на УСН могут использовать и УПД, указав его статус 2 (в верхнем левом углу), поскольку начисление НДС при продаже не происходит.

Если же организация на УСН начисляет НДС при реализации (например пошли навстречу ценному покупателю, который хочет получить товар с «входным» налогом), то здесь УПД может быть удобен, поскольку он заменяет сразу два документа — накладную по форме № ТОРГ-12 и счет-фактуру. Такому УПД присваивается статус 1.

Кроме того, использовать УПД может быть удобно посредникам на УСН, реализующим от своего имени товары (работы, услуги) с НДС, так как у данных лиц есть обязанность выставлять накладные (акты) и счета-фактуры для покупателей.

Как заполнить УПД

Итак, универсальный передаточный документ может совмещать функции как документа на отгрузку, так и счета-фактуры. И чтобы это действительно произошло, важно правильно заполнить УПД. Ведь счет-фактура содержит свои обязательные реквизиты, а бухгалтерская «первичка» — свои, и эти реквизиты различны.

Рассмотрим каждый из случаев.

УПД выполняет роль одновременно и счета-фактуры, и первичного учетного документа (статус 1). В этом случае убедитесь, что верно заполнены все реквизиты счета-фактуры, входящего в УПД. Это строки 1 — 7, а также графы 1 — 11 формы. Правила заполнения, напомним, указаны в пункте 5 статьи 169 НК РФ и постановлении Правительства РФ от 26.12.2011 № 1137.

Кроме того, в наличии должны быть подписи руководителя организации и главбуха либо их уполномоченных лиц. Предприниматель, помимо своей подписи, указывает реквизиты свидетельства о государственной регистрации в качестве индивидуального предпринимателя Далее УПД заполняют так, как описано ниже.

УПД является бухгалтерским первичным документом (статус 2). Здесь в УПД нужно вписать показатели, которые являются обязательными для любой «первички». Они перечислены в пункте 2 статьи 9 Закона № 402-ФЗ.

|

Реквизит |

Где найти показатель в УПД |

|---|---|

|

Наименование документа |

Название документа указано в левом верхнем углу и конкретизируется статусом 1 или 2. Поле «Статус» носит информативный характер, и само по себе его заполнение без указания других реквизитов не придает документу статус счета-фактуры или «первички» |

|

Дата составлениядокумента |

Строка 1 |

|

Наименование экономического субъекта, составившего документ |

Строки 14 и 19 или печати (реквизит «М.П.») |

|

Содержание хозяйственной операции |

Строки 2, 2а, 2б и 6, 6а, 6б (информация о сторонах сделки); графа 1, а также на усмотрение графа Б (предмет сделки); строка 8 (основание возникновения правоотношений); строки 9, 12 и 17 (дополнительная существенная информация об условиях и обстоятельствах операции — при ее наличии); строки 11 и 16 (уточняющие данные о датах исполнения операции — при их наличии) |

|

Натуральное и (или) денежное измерение хозоперации |

Графы 2 — 6, 9, в случае предоплаты — строка 5 |

|

Наименование должностей лиц, совершивших операцию или ответственных за ее оформление |

Строки 10 и 15 или строки 13 и 18 |

|

Подписи вышеуказанных лиц с указанием их ФИО или иных реквизитов, необходимых для идентификации этих лиц |

Строки 13 и 18. А при отсутствии в них подписей — строки 10 и 15. При этом если подписи нет и по строке 10 — строка «Руководитель организации или иное уполномоченное лицо» |

Обратите внимание: можно заполнить и другие строки формы. Это не будет ошибкой — наоборот, так полнее раскрывается содержание проведенной операции. Только будьте аккуратны с графами 7 и 8 УПД, в которых указывается налоговая ставка по НДС и сумма налога. Если, выставляя УПД, вы заполните их, вас посчитают плательщиком НДС. То есть это будет означать, что вы выставили счет-фактуру с налогом. А поскольку в большинстве случаев такой обязанности у вас нет, эти графы оставляйте пустыми. Если же вы выписываете счет-фактуру добровольно по просьбе контрагента или в качестве посредника, то данные графы, конечно, вам придется заполнить.

На что нужно обратить внимание продавцу, выписывающему УПД

Бланк УПД, помимо привычных реквизитов, не вызывающих вопросов содержит и те, с которыми бухгалтер столкнется впервые. ФНС России в приложении № 3 к письму от 21.10.2013 № ММВ-20-3/96@ пояснила, какую информацию вписывать в незнакомые графы. А также на что обратить внимание, заполняя уже знакомые поля.

Строка 3 «Грузоотправитель и его адрес» и строка 4 «Грузополучатель и его адрес». В данных строках приводится наименование и адрес отправителя и получателя груза. Так вот данные показатели допустимо дополнить информацией об ИНН и КПП указанных лиц.

Графа Б «Код товара/ работ, услуг». Данный реквизит не является обязательным, и его можно не заполнять. Главное, чтобы предмет сделки был ясен из графы 1. Если же графу Б вы решили заполнить, то в ней можно указать артикул в отношении товаров. А если речь идет о работах и услугах — код вида деятельности, в рамках которого они выполняются, согласно ОКВЭД и ОКУН соответственно. Проставленные коды видов деятельности в УПД могут облегчить вам подсчет доходов, если вы совмещаете несколько специальных налоговых режимов. Либо пользуетесь пониженными тарифами страховых взносов. Поскольку пронумерованная таким образом «первичка» позволит однозначно относить операции к конкретному виду деятельности.

Строка 10 «Товар (груз) передал/услуги, результаты работ, права сдал». По этой строке укажите должность лица, ответственного за отгрузку или сдачу работ (услуг). Также приведите его подпись, фамилию и инициалы. Заметьте: если вы оформляете УПД со статусом 1, то после заполнения табличной части формы вы обязательно ставите подписи руководителя, главного бухгалтера или их уполномоченных лиц. Так вот, если товары (работы, услуги) сдает одно из этих лиц, то по строке 10 достаточно указать только его должность и ФИО. А подпись повторно можно не ставить. То есть ответственному лицу достаточно расписаться один раз.

Строка 11 «Дата отгрузки, передачи (сдачи)». По общему правилу дата отгрузки должна совпадать с датой оформления отгрузочного документа. Ведь «первичку» нужно составлять в день совершения хозяйственной операции. Однако могут быть случаи, когда документ оформлен в один день, а отгрузка по ряду причин состоялась только на следующий. Тогда даты будут разными. Поэтому в УПД предусмотрена строка 11 — в ней указывается реальная дата операции. И даже если даты совпадают, то все равно рекомендуется указывать информацию по строке 11. Это позволит избежать несогласованного внесения изменений в документ. А также поможет в решении спора.

Строка 12 «Иные сведения об отгрузке, передаче». Здесь могут быть приведены ссылки на сопутствующую передаче информацию. Например, данные о паспортах, сертификатах а также о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД. Например, если по УПД передаются работы или услуги, отдельно может быть приложен подробный отчет с их описанием, поскольку налоговики, как правило, в таких случаях требуют детальной информации.

Строка 13 «Ответственный за правильное оформление сделки, операции». В этой строке указывается должность лица, ответственного за правильное оформление сделки со стороны продавца. А также его подпись, фамилия и инициалы. Правда, подпись может не понадобиться, если это лицо уже было указано выше как ответственное за отгрузку или за подписание счета-фактуры. Тогда достаточно только должности и ФИО.

Строка 14 «Наименование экономического субъекта — составителя документа (в т. ч. комиссионера (агента))». Здесь нужно указать наименование организации, составившей документ, это может быть фирма, которая ведет бухучет у продавца на основании договора.

Строку разрешается не заполнять, если в поле «М.П.» поставить печать, на которой будет наименование организации, составившей документ. При этом если строку все же заполнить, то ставить печать не обязательно. Документ будет действителен и без нее.

Какие сложности могут возникнуть у покупателя, заполняющего УПД

Теперь несколько слов о том, какие строки УПД могут вызвать вопросы у покупателя.

Строка 15 «Товар (груз) получил/услуги, результаты работ, права принял». По этой строке укажите должность лица, получившего груз или принимающего результаты работ (услуг). А также подпись лица, его фамилию и инициалы.

Строка 16 «Дата получения (приемки)». Речь идет о реальной дате, когда покупатель получил товар, принял результаты работ (услуг). Данный реквизит не является обязательным. Но ФНС России рекомендует его указывать всегда. При этом обратите внимание: дата в этой строке не может быть раньше даты составления самого УПД (строка 1). А также раньше даты передачи, зафиксированной продавцом в строке 11.

Строка 17 «Иные сведения о получении, приемке» . Здесь можно указать, что приемка про изошла без претензий. А если таковые были, сослаться на документы, которыми претензия оформлена.

Строка 18 «Ответственный за правильное оформление сделки, операции». В этой строке записывают должность лица, ответственного со стороны покупателя за правильное оформление сделки. Лицо ставит свою подпись с расшифровкой. Правда, подпись может не понадобиться, если это же лицо указано в строке 15 как ответственное за приемку. Тогда достаточно вписать только должность и ФИО, а подпись повторять не требуется.

Строка 19 «Наименование экономического субъекта — составителя документа». Здесь нужно привести наименование фирмы, которая заполнила документ от имени покупателя. Это может быть в том числе и компания, которая ведет у него бухучет на основании договора. Строку не заполняют, если в поле «М.П.» поставить печать, на которой будет наименование организации, составившей документ. При этом, если строку заполнить, ставить печать не обязательно. Документ действителен и без нее.

Как отражать УПД в учете

Как вы, наверное, уже убедились, в универсальном передаточном документе может фигурировать несколько разных дат (дата составления самого УПД, дата отгрузки, дата приемки). В такой ситуации главное — не запутаться и отразить документ в учете на нужное число.

УПД выставлен вашей компанией. Являясь продавцом, на основании универсального передаточного акта вы отразите в учете бухгалтерскую выручку. По общему правилу сделать это нужно на дату отгрузки, которая указывается в строке 11. А если данная строка не заполнена, доход признайте на дату составления УПД (строка 1).

Однако право собственности на передаваемый груз может переходить в момент, когда вещь вручена покупателю. Тогда доход отражают на дату, на которую оформлено получение груза (строка 16). Аналогичный порядок действует, когда продавец передает результаты работ (услуг).

В налоговом учете при УСН, напомним, факт продажи значения не имеет. Доход продавец признает по дате оплаты (п. 1 ст. 346.17 НК РФ).

И это еще не все. Если УПД имеет статус 1 (счет-фактура и передаточный документ), нужно определиться еще с одной датой — на которую счет-фактура считается выставленным. Ведь если вы выписываете счет-фактуру по просьбе контрагента, то именно по итогам квартала, в котором документ выставлен, нужно подать декларацию по НДС (п. 5 ст. 174 НК РФ). А если вы работаете посредником, на дату выставления счета-фактуры должны зарегистрировать УПД в журнале учета счетов-фактур.

Так вот, датой выставления счета-фактуры будет дата отгрузки (строка 11). А если она не указана — дата составления УПД (строка 1). Исключение — случаи, когда в разные дни передаются и принимаются результаты работ. Тогда актуальной будет дата приемки работ из строки 16, а не дата их сдачи.

УПД получен от контрагента. На основании полученного передаточного акта покупатель отражает у себя расходы. В бухгалтерском учете делать это нужно на дату покупки, указанную по строке 16. Эта же дата является и датой получения счета-фактуры, если, конечно, УПД выписан со статусом 1 и в документе приведены все необходимые в таком случае реквизиты.

Отражая расходы в налоговом учете, помните, что при УСН важен факт не только оформления покупки, но и ее оплаты. Также к расходам могут предъявляться дополнительные требования. Например, чтобы учесть расходы по купленному основному средству, оно должно быть введено в эксплуатацию (подп. 1 п. 3 ст. 346.16 НК РФ).

Пример.

ООО «Омега», работающее на общей системе налогообложения, продает деревянную мебель ООО «Стар», которое применяет УСН с объектом налогообложения доходы минус расходы. Передачу товара оформили универсальным передаточным документом. Оплата товара произведена 7 ноября.

На основании универсального отгрузочного документа 6 ноября бухгалтер ООО «Стар» оприходовал в бухучете товар на сумму 11 092 руб., включая НДС — 1692 руб. В налоговом учете затраты были отражены 7 ноября.

>Может ли организация на УСН использовать универсальный передаточный документ

Вопрос

Может ли организация применяющая УСН (соответственно, не являющаяся плательщиком НДС) использовать вместо акта по оказанию услуг — универсальный передаточный документ (УПД)?И можно ли выдавать УПД — покупателям при продаже товаров?Спасибо

Ответ

Да, может. УПД могут использовать организации, применяющие упрощенку как для продажи товаров, так для оказания услуг.

Обоснование данной позиции приведено ниже в материалах Системы Главбух коммерческой версии

1.Рекомендация: Как применять универсальный передаточный (корректировочный) документ (УПД и УКД)

Кто может использовать универсальные документы

Формы УПД и УКД могут использовать любые организации и предприниматели. В том числе и те, которые не платят НДС. Например, организации, перешедшие на спецрежимы или использующие освобождение по статье 145 Налогового кодекса РФ, могут применять УПД в качестве первичного учетного документа для подтверждения расходов (письмо ФНС России от 5 марта 2014 г. № ГД-4-3/3987). При этом им не нужно заполнять:*

- графу 7 «Налоговая ставка»;

- графу 8 «Сумма налога, предъявляемая покупателю».

Для каких операций можно применять УПД

С помощью УПД можно оформлять отгрузку товаров, выполнение работ, оказание услуг*, а также передачу имущественных прав.

Дата составления УПД (УКД)

В форме УПД могут быть зафиксированы три даты:*

- в строке 1 «Счет-фактура» – дата составления УПД;

- в строке 11 «Дата отгрузки, передачи (сдачи)» – дата совершения хозяйственной операции, например дата передачи товаров продавцом покупателю;

- в строке 16 «Дата получения (приемки)» – дата подтверждения принимающей стороной, что обязательства по договору исполнены. Например, дата приемки товаров покупателем или дата подписания заказчиком акта приемки-передачи выполненных работ (если такой акт составлялся).

По общему правилу первичный документ нужно составлять непосредственно в момент совершения хозяйственной операции или сразу же после нее (п. 3 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому продавец может оформить УПД либо в день отгрузки товаров (передачи работ, услуг, имущественных прав), либо позднее, если по каким-то причинам вовремя это сделать не удалось. В первом случае дата составления УПД по строке 1 «Счет-фактура» будет совпадать с датой, указанной в строке 11 «Дата отгрузки, передачи (сдачи)». А во втором – нет.*

Пример заполнения и регистрации универсального передаточного документа со статусом 1

В учетной политике ООО «Торговая фирма «Гермес»» закреплено, что при оформлении операций, связанных с реализацией товаров (работ, услуг), организация использует универсальный передаточный документ (УПД).

Между «Гермесом» и ЗАО «Альфа» заключен договор от 20 февраля 2014 г. № 72 на поставку партии печенья (800 упаковок) стоимостью 1 180 000 руб. (в т. ч. НДС – 180 000 руб.).

23 февраля товар был отгружен и вывезен покупателем со склада «Гермеса». В этот же день бухгалтер «Гермеса» выставил в адрес «Альфы» УПД № 15.

Бухгалтер «Гермеса» зарегистрировал выставленный УПД:

- в части 1 журнала учета счетов-фактур. При этом в графах 2 «Дата выставления» и 6 «Дата составления счета-фактуры» бухгалтер указал 23 февраля 2014 года;

- в книге продаж за I квартал. В графе 1 «Дата и номер счета-фактуры продавца» бухгалтер «Гермеса» указал дату 23 февраля 2014 года.

«Альфа» оприходовала печенье 23 февраля 2014 года. Полученный от «Гермеса» УПД бухгалтер «Альфы» зарегистрировал:

- в части 2 журнала учета счетов-фактур. В графах 2 «Дата получения» и 6 «Дата составления счета-фактуры» бухгалтер «Альфы» указал 23 февраля 2014 года;

- в книге покупок. В графах 2 «Дата и номер счета-фактуры продавца» и 4 «Дата принятия на учет товаров (работ, услуг, имущественных прав)» бухгалтер «Альфы» указал 23 февраля 2014 года.

2. Статья: Что такое универсальный передаточный документ и когда его могут использовать «упрощенцы»

А.А. Федорова, эксперт журнала «Упрощенка»

Из этой статьи вы узнаете:

1. Когда целесообразно применять новую форму первичного учетного документа

2. Какие реквизиты для универсального передаточного документа являются обязательными

3. Как отражать универсальный передаточный акт в учете

Под занавес уходящего года ФНС России по согласованию с Минфином России выпустила письмо от 21.10.2013 № ММВ-20-3/96@, в котором предложила форму нового первичного документа. Называется он «Универсальный передаточный документ (акт)», а сокращенно — УПД.

Его необычность в том, что он объединяет в себе как накладную на реализацию товара (акт выполненных работ или оказанных услуг), так и счет-фактуру. Причем, как пояснили налоговики в своем письме, пользоваться таким документом можно было уже с самого начала 2013 года. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ) предоставляет право организациям и предпринимателям самим разрабатывать нужную и удобную «первичку». Главное — предусмотреть в ней все обязательные реквизиты, перечисленные в пункте 2 статьи 9 указанного закона.

Если у вас «упрощенка» с объектом доходы*

Универсальный передаточный акт могут применять все «упрощенцы» независимо от объекта налогообложения. Поэтому не пропустите статью: она также и для вас!

Так вот, ФНС предлагает совместить бухгалтерский документ со счетом-фактурой. Понятно, что данное, уже свершившееся новшество не оставит в стороне и «упрощенцев». Ведь вы теперь можете как получать универсальный передаточный документ от контрагентов, так и сами его выписывать. О том, насколько это может быть вам полезным и на что обращать внимание, работая с УПД, читайте наш комментарий.

Какие функции может выполнять универсальный передаточный документ*

Итак, универсальный передаточный документ создан на базе счета-фактуры. Причем счет-фактура перенесен в новый документ полностью и отделен жирной чертой. После чего идет информация о дате отгрузки и приемки груза, ответственных лицах — то есть те реквизиты, которые обычно содержатся в таких первичных документах, как № ТОРГ-12, М-15, ОС-1 и т. п.

Благодаря тому, что в новой форме присутствуют как реквизиты налогового документа — счета-фактуры, так и первичного бухгалтерского документа, ее можно использовать в двух разных качествах. Либо просто как документ, подтверждающий переход права собственности. Либо как документ на переход права собственности и для исчисления НДС. В зависимости от выбора в выписанном УПД нужно указать статус документа в специальном поле в верхнем левом углу. Для этого используется код 2 (передаточный документ (акт)) или 1 (счет-фактура и передаточный документ (акт)). При этом не запрещено выписывать УПД со статусом только передаточного документа и отдельно при необходимости оформлять счет-фактуру.

Есть нюансы

Универсальный передаточный документ может подтверждать как переход права собственности, так и начисление НДС. Собственник имущества сам решает, какой статус придать этому документу.

Подсказки от сайта e.26-2.ru

Где взять бланк универсального передаточного документа*

Скачать чистый бланк универсального передаточного документа вы можете на сайте электронного журнала «Упрощенка». Для этого, зайдя на сайт, в верхнем меню выберите раздел «Формы» и нажмите на него. В появившемся списке найдите дату — 24 октября, после которой и размещен бланк «Рекомендуемая форма УПД». Он откроется в отдельном окне, а для того, чтобы его распечатать, в правом верхнем углу выберите опцию «Скачать бланк».

Когда УПД может быть удобен для «упрощенцев»*

Организации и предприниматели, применяющие упрощенную систему налогообложения, не являются плательщиками НДС (п. 2 и 3 ст. 346.11 НК РФ). Поэтому при продаже товаров (работ, услуг) выписывают только один основной документ — накладную или акт, подтверждающие реализацию и переход права собственности покупателю. На наш взгляд, при таких продажах удобнее продолжать использовать накладные или акты, потому что их форма привычнее и не такая объемная, как у универсального передаточного документа. Однако, если вы хотите, можно начать применять и УПД, указав его статус 2 (в верхнем левом углу), поскольку начисление НДС при продаже не происходит.

Если же вы начисляете НДС при реализации, например пошли навстречу ценному покупателю, который хочет получить товар с «входным» налогом, то здесь уже универсальный передаточный документ может быть удобен, поскольку он заменяет сразу два документа — накладную по форме № ТОРГ-12 и счет-фактуру. Такому УПД присваивается статус 1.

Кроме того, использовать УПД может быть удобно посредникам на УСН, реализующим от своего имени товары (работы, услуги) с НДС, так как у данных лиц есть обязанность выставлять накладные (акты) и счета-фактуры для покупателей.

О том, когда у плательщиков УСН возникает обязанность выставлять счета-фактуры.

Как заполнить новый документ*

Итак, универсальный передаточный документ может совмещать функции как документа на отгрузку, так и счета-фактуры. И чтобы это действительно произошло, важно правильно заполнить УПД. Ведь счет-фактура содержит свои обязательные реквизиты, а бухгалтерская «первичка» — свои, и эти реквизиты различны. Рассмотрим каждый из случаев.

Ситуация № 1. УПД выполняет роль одновременно и счета-фактуры, и первичного учетного документа (статус 1).* Убедитесь, что верно заполнены все реквизиты счета-фактуры, входящего в УПД. Это строки 1 — 7, а также графы 1 — 11 формы. Правила заполнения, напомним, указаны в пункте 5 статьи 169 НК РФ и постановлении Правительства РФ от 26.12.2011 № 1137.

Кроме того, в наличии должны быть подписи руководителя организации и главбуха либо их уполномоченных лиц. Предприниматель, помимо своей подписи, указывает реквизиты свидетельства о государственной регистрации в качестве индивидуального предпринимателя. Далее УПД заполняют так, как описано в ситуации № 2.

Ситуация № 2. УПД является бухгалтерским первичным документом (статус 2). Здесь* в УПД нужно вписать показатели, которые являются обязательными для любой «первички». Они перечислены в пункте 2 статьи 9 Закона № 402-ФЗ. Информацию о том, какие поля УПД соответствуют обязательным реквизитам первичных учетных документов, мы представили в таблице ниже. Обратите внимание: можно заполнить и другие строки формы. Это не будет ошибкой — наоборот, так полнее раскрывается содержание проведенной операции. Только будьте аккуратны с графами 7 и 8 УПД, в которых указывается налоговая ставка по НДС и сумма налога. Если, выставляя УПД, вы заполните их, вас посчитают плательщиком НДС. То есть это будет означать, что вы выставили счет-фактуру с налогом. А поскольку в большинстве случаев такой обязанности у вас нет, эти графы оставляйте пустыми. Если же вы выписываете счет-фактуру добровольно по просьбе контрагента или в качестве посредника, то данные графы, конечно, вам придется заполнить.

Таблица Какие показатели УПД соответствуют обязательным реквизитам первичного учетного документа*

| Реквизит | Где найти показатель в УПД |

| Наименование документа | Название документа указано в левом верхнем углу и конкретизируется статусом 1 или 2. Поле «Статус» носит информативный характер, и само по себе его заполнение без указания других реквизитов не придает документу статус счета-фактуры или «первички» |

| Дата составлениядокумента | Строка 1 |

| Наименование экономического субъекта, составившего документ | Строки 14 и 19 или печати (реквизит «М.П.») |

| Содержание хозяйственной операции | Строки 2, 2а, 2б и 6, 6а, 6б (информация о сторонах сделки); графа 1, а также на усмотрение графа Б (предмет сделки); строка 8 (основание возникновения правоотношений); строки 9, 12 и 17 (дополнительная существенная информация об условиях и обстоятельствах операции — при ее наличии); строки 11 и 16 (уточняющие данные о датах исполнения операции — при их наличии) |

| Натуральное и (или) денежное измерение хозоперации | Графы 2 — 6, 9, в случае предоплаты — строка 5 |

| Наименование должностей лиц, совершивших операцию или ответственных за ее оформление | Строки 10 и 15 или строки 13 и 18 |

| Подписи вышеуказанных лиц с указанием их ФИО или иных реквизитов, необходимых для идентификации этих лиц | Строки 13 и 18. А при отсутствии в них подписей — строки 10 и 15. При этом если подписи нет и по строке 10 — строка «Руководитель организации или иное уполномоченное лицо» |

На что нужно обратить внимание продавцу, выписывающему УПД*

Бланк УПД, помимо привычных реквизитов, не вызывающих вопросов, содержит и те, с которыми бухгалтер столкнется впервые. ФНС России в приложении № 3 к письму от 21.10.2013 № ММВ-20-3/96@ пояснила, какую информацию вписывать в незнакомые графы. А также на что обратить внимание, заполняя уже знакомые поля.

Строка 3 «Грузоотправитель и его адрес» и строка 4 «Грузополучатель и его адрес». В данных строках приводится наименование и адрес отправителя и получателя груза. Так вот данные показатели допустимо дополнить информацией об ИНН и КПП указанных лиц.

Графа Б «Код товара/ работ, услуг». Данный реквизит не является обязательным, и его можно не заполнять. Главное, чтобы предмет сделки был ясен из графы 1.

Если же графу Б вы решили заполнить, то в ней можно указать артикул в отношении товаров. А если речь идет о работах и услугах — код вида деятельности, в рамках которого они выполняются, согласно ОКВЭД и ОКУН соответственно. Проставленные коды видов деятельности в УПД могут облегчить вам подсчет доходов, если вы совмещаете несколько специальных налоговых режимов. Либо пользуетесь пониженными тарифами страховых взносов. Поскольку пронумерованная таким образом «первичка» позволит однозначно относить операции к конкретному виду деятельности.

Строка 10 «Товар (груз) передал/услуги, результаты работ, права сдал». По этой строке укажите должность лица, ответственного за отгрузку или сдачу работ (услуг). Также приведите его подпись, фамилию и инициалы. Заметьте: если вы оформляете УПД со статусом 1, то после заполнения табличной части формы вы обязательно ставите подписи руководителя, главного бухгалтера или их уполномоченных лиц. Так вот, если товары (работы, услуги) сдает одно из этих лиц, то по строке 10 достаточно указать только его должность и ФИО. А подпись повторно можно не ставить. То есть ответственному лицу достаточно расписаться один раз.

Строка 11 «Дата отгрузки, передачи (сдачи)». По общему правилу дата отгрузки должна совпадать с датой оформления отгрузочного документа. Ведь «первичку» нужно составлять в день совершения хозяйственной операции. Однако могут быть случаи, когда документ оформлен в один день, а отгрузка по ряду причин состоялась только на следующий. Тогда даты будут разными. Поэтому в УПД предусмотрена строка 11 — в ней указывается реальная дата операции. И даже если даты совпадают, то все равно рекомендуется указывать информацию по строке 11. Это позволит избежать несогласованного внесения изменений в документ. А также поможет в решении спора.

Строка 12 «Иные сведения об отгрузке, передаче». Здесь могут быть приведены ссылки на сопутствующую передаче информацию. Например, данные о паспортах, сертификатах, а также о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД. Например, если по УПД передаются работы или услуги, отдельно может быть приложен подробный отчет с их описанием, поскольку налоговики, как правило, в таких случаях требуют детальной информации.

Строка 13 «Ответственный за правильное оформление сделки, операции». В этой строке указывается должность лица, ответственного за правильное оформление сделки со стороны продавца. А также его подпись, фамилия и инициалы. Правда, подпись может не понадобиться, если это лицо уже было указано выше как ответственное за отгрузку или за подписание счета-фактуры. Тогда достаточно только должности и ФИО.

Обратите внимание

В универсальном передаточном акте может быть по одной подписи от имени продавца и покупателя. При условии, что лица, ставящие подпись, ответственны как за саму операцию, так и за ее оформление.

Строка 14 «Наименование экономического субъекта — составителя документа (в т. ч. комиссионера (агента))». Здесь нужно указать наименование организации, составившей документ, это может быть фирма, которая ведет бухучет у продавца на основании договора.

Строку разрешается не заполнять, если в поле «М.П.» поставить печать, на которой будет наименование организации, составившей документ. При этом если строку все же заполнить, то ставить печать не обязательно. Документ будет действителен и без нее.

Какие сложности могут возникнуть у покупателя, заполняющего УПД*

Теперь несколько слов о том, какие строки УПД могут вызвать вопросы у покупателя.

Строка 15 «Товар (груз) получил/услуги, результаты работ, права принял». По этой строке укажите должность лица, получившего груз или принимающего результаты работ (услуг). А также подпись лица, его фамилию и инициалы.

Строка 16 «Дата получения (приемки)». Речь идет о реальной дате, когда покупатель получил товар, принял результаты работ (услуг).

Данный реквизит не является обязательным. Но ФНС России рекомендует его указывать всегда. При этом обратите внимание: дата в этой строке не может быть раньше даты составления самого УПД (строка 1). А также раньше даты передачи, зафиксированной продавцом в строке 11.

Строка 17 «Иные сведения о получении, приемке» . Здесь можно указать, что приемка про изошла без претензий. А если таковые были, сослаться на документы, которыми претензия оформлена.

Строка 18 «Ответственный за правильное оформление сделки, операции». В этой строке записывают должность лица, ответственного со стороны покупателя за правильное оформление сделки. Лицо ставит свою подпись с расшифровкой. Правда, подпись может не понадобиться, если это же лицо указано в строке 15 как ответственное за приемку. Тогда достаточно вписать только должность и ФИО, а подпись повторять не требуется.

Строка 19 «Наименование экономического субъекта — составителя документа». Здесь нужно привести наименование фирмы, которая заполнила документ от имени покупателя. Это может быть в том числе и компания, которая ведет у него бухучет на основании договора. Строку не заполняют, если в поле «М.П.» поставить печать, на которой будет наименование организации, составившей документ. При этом, если строку заполнить, ставить печать не обязательно. Документ действителен и без нее.

Как отражать УПД в учете*

Как вы, наверное, уже убедились, в универсальном передаточном документе может фигурировать несколько разных дат (дата составления самого УПД, дата отгрузки, дата приемки). В такой ситуации главное — не запутаться и отразить документ в учете на нужное число.

Ситуация № 1. Вы сами выставляете УПД. Являясь продавцом, на основании универсального передаточного акта вы отразите в учете бухгалтерскую выручку. По общему правилу сделать это нужно на дату отгрузки, которая указывается в строке 11. А если данная строка не заполнена, доход признайте на дату составления УПД (строка 1).

На заметку

Три главных отличия счета-фактуры от первичного учетного документа*

Отличие 1. Счет-фактура необходим для целей учета НДС. И по общему правилу его выставляют только плательщики данного налога. А «упрощенцы» таковыми не являются (п. 2 и 3 ст. 346.11 НК РФ), поэтому при реализации счета-фактуры не выписывают.

Что касается первичных учетных документов (накладная, акт), то их при реализации товаров (работ, услуг) должны выставлять все продавцы независимо от применяемой системы налогообложения. На основании первичных бухгалтерских документов происходит списание ценностей в бухучете и формируется доход от продажи.

Отличие 2. Обязательные реквизиты счета-фактуры установлены статьей 169 НК РФ. А показатели, необходимые для первичного учетного документа, перечислены в пункте 2 статьи 9 Закона № 402-ФЗ. И реквизиты не идентичны. Например, при продаже товара в счете-фактуре должна быть указана страна его происхождения (исключение — российские товары). А вот для первичного документа такое требование не предусмотрено. С другой стороны, ряд позиций, обязательных для «первички», отсутствуют в счете-фактуре. Например, наименование организации, составившей документ.

Отличие 3. Чтобы внести исправления в счет-фактуру, нужно оформить новый счет-фактуру по той же форме и с тем же номером и датой, что и неверно составленный документ, но уже с корректными данными. В специальной строке 1а такого счета-фактуры следует указать порядковый номер и дату исправления.

Ошибки в первичном учетном документе исправляют проще: неверная сумма зачеркивается и рядом пишется правильная. Также указывается дата исправления и ставится подпись руководителя организации или предпринимателя с расшифровкой (п. 7 ст. 9 Закона № 402-ФЗ).

Однако право собственности на передаваемый груз может переходить в момент, когда вещь вручена покупателю. Тогда доход отражают на дату, на которую оформлено получение груза (строка 16). Аналогичный порядок действует, когда продавец передает результаты работ (услуг).

В налоговом учете при УСН, напомним, факт продажи значения не имеет. Доход продавец признает по дате оплаты (п. 1 ст. 346.17 НК РФ).

И это еще не все. Если УПД имеет статус 1 (счет-фактура и передаточный документ), нужно определиться еще с одной датой — на которую счет-фактура считается выставленным. Ведь если вы выписываете счет-фактуру по просьбе контрагента, то именно по итогам квартала, в котором документ выставлен, нужно подать декларацию по НДС (п. 5 ст. 174 НК РФ). А если вы работаете посредником, на дату выставления счета-фактуры должны зарегистрировать УПД в журнале учета счетов-фактур.

Так вот, датой выставления счета-фактуры будет дата отгрузки (строка 11). А если она не указана — дата составления УПД (строка 1). Исключение — случаи, когда в разные дни передаются и принимаются результаты работ. Тогда актуальной будет дата приемки работ из строки 16, а не дата их сдачи.

Важное обстоятельство*

Если вы выписываете УПД со статусом счета-фактуры, имейте в виду, что даты, когда счет-фактура составлен и выставлен, могут не совпадать. Первая дата всегда будет фигурировать по строке 1 формы, а вторая — по общему правилу указывается по строке 11.

Ситуация № 2. Вы получили универсальный передаточный документ. На основании полученного передаточного акта покупатель отражает у себя расходы. В бухгалтерском учете делать это нужно на дату покупки, указанную по строке 16. Эта же дата является и датой получения счета-фактуры, если, конечно, УПД выписан со статусом 1 и в документе приведены все необходимые в таком случае реквизиты.

Отражая расходы в налоговом учете, помните, что при УСН важен факт не только оформления покупки, но и ее оплаты. Также к расходам могут предъявляться дополнительные требования. Например, чтобы учесть расходы по купленному основному средству, оно должно быть введено в эксплуатацию (подп. 1 п. 3 ст. 346.16 НК РФ).

Пример. Отражение универсального передаточного акта в учете покупателя на УСН

ООО «Омега», работающее на общей системе налогообложения, продает деревянную мебель ООО «Стар», которое применяет УСН с объектом налогообложения доходы минус расходы. Передачу товара оформили универсальным передаточным документом (см. форму на с. 56—57). Оплата товара произведена 7 ноября.

На основании универсального отгрузочного документа 6 ноября бухгалтер ООО «Стар» оприходовал в бухучете товар на сумму 11 092 руб., включая НДС — 1692 руб. В налоговом учете затраты были отражены 7 ноября.

Нюансы, требующие особого внимания

УПД — совершенно новая форма, которую рекомендует к использованию налоговая служба. Он совмещает в себе элементы накладной и счета-фактуры.

УПД не обязателен для использования. Вы можете действовать привычным способом и, когда это требуется, оформлять по-прежнему два документа — передаточный акт или накладную и счет-фактуру.

Внимание

В соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 1 января 2019 года производится изменение налоговой ставки НДС с 18% на 20% (с 18/118 на 20/120 и с 15,25% на 16,67%).

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. .

Оформление с помощью УПД реализации товаров продавцом, применяющим упрощенную систему налогообложения, в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере.

Пример

Организация ООО «Радуга» (продавец), применяющая упрощенную систему налогообложения, заключила с ООО «Торговый дом» (покупатель) договор купли-продажи 20 шт. картриджей для принтера стоимостью 20 000,00 руб. Представитель покупателя (менеджер по закупкам) получает товары на складе продавца по доверенности и далее вывозит его собственными силами (самовывоз). Для оформления операции реализации продавец по согласованию с покупателем применяет универсальный передаточный документ.

В соответствии с условиями примера приводится порядок отражения продавцом следующих операций:

- отгрузка товаров;

- .

Отгрузка товаров

Регистрация операции отгрузки (реализации) товаров покупателю в программе производится с помощью документ «Реализация товаров и услуг» с видом операции «Товары (простая форма)» (раздел Продажи — подраздел Продажи).

При заполнении документа «Реализация товаров и услуг» (рис. 1) нужно указать:

- в поле от — дату отгрузки товаров (соответствует дате отражения операции в учетной системе);

- в поле Контрагент — наименование покупателя товаров;

- в поле Договор — номер договора поставки;

- в поле Счет на оплату — сведения о номере и дате счета (если он выставлялся);

- с помощью гиперссылки Расчеты можно изменить счета расчетов с контрагентами и правила зачета аванса, которые, как правило, заполняются автоматически.

В табличной части документа нужно указать сведения о реализуемых товарах (наименование, количество, цена, сумма).

Поскольку организация, применяющая упрощенную систему налогообложения (далее — УСН), не признается плательщиком НДС (п. 2 ст. 346.11 НК РФ), в графе «% НДС» следует установить значение «Без НДС», а графу «НДС» оставить незаполненной.

Рис. 1

Если необходимо, можно уточнить информацию о продавце и покупателе, нажав на гиперссылку Реквизиты продавца и покупателя под табличной частью и изменив указанные в полях сведения о продавце (грузоотправитель, банковский счет и подписанты — руководитель, главный бухгалтер) и о покупателе (грузополучатель, адрес доставки) (рис. 2).

Кроме того, для автоматического заполнения в УПД сведений о лице, отпустившем товар, соответствующую информацию нужно указать в поле «Отпуск произвел». Можно также указать дополнительную информацию о получателе товара, если при оформлении документа продавец ей располагает (рис. 2).

Рис. 2

Для проведения документа «Реализация товаров и услуг» нужно нажать на кнопку Провести или Провести и закрыть.

Поскольку организации, применяющие УСН, не признаются плательщиками НДС и не составляют счета-фактуры, то кнопка Выписать счет-фактуру в документе «Реализация товаров и услуг» не используется.

Отсутствие составленного и проведенного документа «Счет-фактура выданный» и незаполненная графа «НДС» табличной части документа «Реализация товаров и услуг» служат основанием для автоматического формирования в программе универсального передаточного документа только в качестве первичного учетного документа, т.е. со статусом «2».

ВНИМАНИЕ! Согласно п. 5 ст. 173 НК РФ лица, не являющиеся плательщиками НДС, обязаны исчислить и уплатить в бюджет НДС в том случае, если они выставили покупателю счет-фактуру с выделенной суммой налога. При этом сумма НДС, подлежащая уплате в бюджет, определяется как сумма налога, указанная в выставленном счете-фактуре.

Следовательно, если организация, применяющая УСН, по каким-либо причинам выставит в адрес покупателя счет-фактуру с указанием в графе 7 «Налоговая ставка» значения «Без НДС» и, соответственно, с отсутствием суммы налога в графе 8 «Сумма налога, предъявляемая покупателю», то у такой организации будет отсутствовать обязанность по исчислению и уплате в бюджет суммы налога. В то же время ввиду наличия проведенного документа учетной системы «Счет-фактура выданный» в программе будет автоматически формироваться УПД со статусом «1».

Если же организация, применяющая УСН, по каким-либо причинам еще и начислит НДС с применением ставок 18% или 10% на стоимость реализованных товаров и отразит эти сведения в выставленном покупателю счете-фактуре, то у такой организации возникнет обязанность исчислить и уплатить начисленную сумму налога в бюджет, а также представить налоговую декларацию по НДС в электронной форме. При этом в программе будет автоматически сформирован УПД со статусом «1» с заполненными сведениями о налоговой ставке и сумме НДС.

Просмотр и печать УПД

Просмотр и печать УПД можно выполнить из документа «Реализация товаров и услуг» по команде Печать (рис. 3)

Рис. 3

Номер и дата УПД, указанные в строке (1) печатной формы документа (рис. 4), будут соответствовать номеру и дате документа учетной системы «Реализация товаров услуг».

Из документа «Реализация товаров и услуг» в сформированный УПД также будут перенесены сведения о продавце и покупателе, грузоотправителе и грузополучателе, а также о реализуемом товаре (наименование, количество, цена, стоимость).

При этом в части, относящейся к счету-фактуре, в соответствии с рекомендациями налоговой службы (Приложение № 2 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры») будут проставлены прочерки для значений:

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Сумма налога, предъявляемая покупателю» (графа 8);

- «Цифровой код» и «Краткое наименование» страны происхождения товаров (графы 10 и 10а);

- «Номер таможенной декларации» (графа 11).

ВНИМАНИЕ! Поскольку в данном случае УПД применяется только как первичный учетный документ, то подписи под табличной частью счета-фактуры в строках «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо» не проставляются.

Кроме того, в УПД будут указаны следующие сведения:

- в левом верхнем углу в поле Статус — значение «2», так как в данном случае УПД применяется только как первичный учетный документ;

- в графе А «№ п/п» табличной части — номера позиций по порядку;

- в графе Б «Код товара/работ, услуг» табличной части — соответствующие сведения из справочника «Номенклатура», если такое указание необходимо (раздел Справочники — подраздел Товары и услуги).

ВНИМАНИЕ! Информация о коде товара будет указана только в том случае, если в настройках параметров учета (раздел Главное — подраздел Настройки) на закладке «Запасы» в части «При печати документов рядом с колонкой «Наименование» выводится:» будет установлена отметка для значений «Колонка «Артикул» или «Колонка «Код». По умолчанию в настройках стоит отметка в значении «Ничего не выводится», и данная графа при печати УПД остается незаполненной.

- в строке Основание передачи (сдачи)/получения (приемки) — сведения о договоре, указанные в документе «Реализация товаров и услуг». Если в дополнительные сведения о продавце и покупателе (рис. 2) будет заблаговременно внесена информация о том, кто со стороны покупателя и на основании какого документа производит приемку, то эти данные также автоматически будут перенесены в УПД;

- в строке Товар (груз) передал / услуги, результаты работ, права сдал — фамилия и инициалы лица, которое произвело отгрузку, если в дополнительные сведения о продавце и покупателе (рис. 2) будет внесена такая информация;

- в строке Дата отгрузки, передачи (сдачи) — дата, соответствующая дате документа «Реализация товаров и услуг»;

- в строке Наименование экономического субъекта — составителя документа (в т.ч. комиссионера/ агента) — сведения о продавце;

- в строке Наименование экономического субъекта — составителя документа — сведения о покупателе.

Рис. 4

Все остальные сведения, характеризующие факт хозяйственной жизни, необходимо внести в документ вручную. Включение и отключение режима редактирования производится с помощью кнопки . По умолчанию документ изначально находится в режиме редактирования.

Если товар на складе продавца по доверенности получает представитель покупателя, и далее товар вывозится собственными силами покупателя (самовывоз), то в УПД продавец вносит следующие сведения (рис. 5):

- в строке Данные о транспортировке и грузе — данные о грузе, например, вид упаковки, если указание таких сведений предусмотрено сторонами сделки или целесообразно исходя из условий договора;

- в строке Товар (груз) передал / услуги, результаты работ, права сдал — подпись ответственного лица, отпустившего товар.

- в строке Иные сведения об отгрузке, передаче — ссылки на неотъемлемые приложения, например, на сертификаты качества (сертификаты соответствия, сертификаты безопасности и т.д.), если такие документы должны представляться вместе с товаром согласно условиям договора;

- в строке Ответственный за правильность оформления факта хозяйственной жизни — должность и подпись с расшифровкой лица, ответственного за оформление операции со стороны продавца. Если это лицо совпадает с лицом, отгрузившим товар (строка ), то указывается должность и Ф.И.О. без повторения подписи.

Рис. 5

Об особенностях заполнения УПД при доставке товара на склад покупателя силами транспортной компании см. .

Кроме того, если продавец считает необходимым внести в УПД дополнительные поля (строки), то он может открыть макет для редактирования, выбрав команду Изменить макет из списка доступных команд, открываемого по кнопке Еще.

Сформированный и заполненный УПД можно сохранить на компьютер пользователя с помощью кнопки Сохранить, указав соответствующую папку и формат.

Правая сторона УПД заполняется покупателем при приемке товара. Продавец должен только удостовериться в правильности указания покупателем всех необходимых сведений (рис. 6):

- в строке Товар (груз) получил / услуги, результаты работ, права принял — должность и подпись с расшифровкой уполномоченного на получение товара лица. Если лицо действует на основании выданной доверенности, и до оформления УПД информация о доверенности отсутствовала, то реквизиты такой доверенности следует внести в строку Основание передачи (сдачи)/получения (приемки) ;

- в строке Дата получения (приемки) — фактическая дата получения товара покупателем (или уполномоченным покупателем лицом);

- в строке Иные сведения о получении, приемке — сведения об отсутствии /наличии претензий со стороны покупателя, а также данные о документах, оформленных покупателем при получении товаров (например, акты о расхождении по качеству, по номенклатуре и т.д.);

- в строке Ответственный за правильность оформления факта хозяйственной жизни — должность и подпись с расшифровкой лица, ответственного за оформление операции со стороны покупателя. Если это лицо совпадает с лицом, получившим товар (строка ), то указывается должность и Ф.И.О. без повторения подписи.

Рис. 6

УПД – образец заполнения 2018-2019 без НДС

Актуально на: 28 декабря 2018 г.

Форма универсального передаточного документа (УПД), разработанная на основе формы счета-фактуры, была предложена Письмом ФНС от 21.10.2013 № ММВ-20-3/96@ и с тех пор широко применяется лицами, которые в целях сокращения документооборота вместо двух документов (счет-фактура и передаточный документ (акт)) решили составлять только один – УПД и закрепили такой порядок в своей Учетной политике в целях бухгалтерского учета.

Напомним, что применение большинства унифицированных форм первичных учетных документов не является обязательным с 01.01.2013 (Информация Минфина № ПЗ-10/2012). Именно поэтому применение, к примеру, вместо товарной накладной по форме ТОРГ-12 и счета-фактуры только одного УПД является достаточно удобным и не влекущим какие бы то ни было налоговые риски ни для продавца, ни для покупателя. В частности, покупатель при соблюдении общих условий может принять к вычету НДС, предъявленный ему продавцом и отраженный в УПД.

В каких случаях составляется УПД без НДС, расскажем в нашей консультации и приведем образец заполнения универсального передаточного документа без налога.

УПД без НДС: когда составляется

Организация или ИП не начисляют НДС со своей реализации в различных обстоятельствах. Например, они находятся на спецрежиме (УСН, ЕНВД, ПСН или до 01.01.2019 на ЕСХН) и, следовательно, по деятельности, осуществляемой в рамках такого режима, не признаются плательщиками НДС. Поэтому НДС покупателю такие организации и ИП не предъявляют.

Аналогично, НДС не предъявляют организации и предприниматели на ОСН по операциям, не подлежащим налогообложению (освобождаемым от налогообложения) на основании ст. 149 НК РФ.

В этих случаях счета-фактуры также не составляются, а если применяется УПД, то он используется исключительно как передаточный документ (акт) (статус документа «2») (п. 3 ст. 169 НК РФ). Соответственно, в УПД не заполняются (или в соответствующих полях ставятся прочерки) показатели, установленные в качестве обязательных для счета-фактуры:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Сумма налога, предъявляемая покупателю» (графа 8);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

В графе 7 УПД вносится запись или ставится штамп «без НДС» (или «без налога (НДС)») в тех случаях, когда реализация товаров (работ, услуг) осуществляется лицами, освобожденными от исполнения обязанностей налогоплательщика на основании ст. 145 НК РФ (п. 5 ст. 168 НК РФ, пп. «ж» п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137, Приложение № 3 к Письму ФНС от 21.10.2013 № ММВ-20-3/96@). Аналогичная запись вносится также в графу 8 УПД «Сумма налога, предъявляемая покупателю».

В остальном УПД заполняется в обычном порядке (Приложение № 3 к Письму ФНС от 21.10.2013 № ММВ-20-3/96@).

Приведем образец заполнения УПД лицом, освобожденным от исполнения обязанностей налогоплательщика, т. е. с указанием в графах 7-8 «без НДС».

Как ИП заполнить универсальный передаточный документ

В целях сокращения документооборота и снижения вероятности ошибок введен в обращение новый документ – универсальный передаточный документ (УПД). Он разработан на основе формы счета-фактуры, а также ранее обязательных для применения форм первичных учетных документов (№ ТОРГ-12, М-15, ОС-1, товарного раздела ТТН).

Из данной статьи вы узнаете:

• когда нужно выставлять УПД

• как заполнить УПД

Срочная новость для всех предпринимателей: Банки изменили правила работы с ИП. Подробности читайте в журнале «Упрощенка»

Когда нужно выставлять УПД

Согласно положениям законодательства выставлять счет-фактуру следует не позднее пяти календарных дней с даты отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав), а оформлять первичный документ — в момент совершения операции или непосредственно после ее окончания.

Соответственно лучше всего УПД оформлять при совершении факта хозяйственной жизни либо сразу после него (то есть на момент отгрузки, сдачи работ (услуг) и т. д.).

Как заполнить УПД

Порядок оформления УПД зависит от того, как он будет в дальнейшем использоваться. Если как единый документ, то в графе «Статус» ставится цифра 1, заполняются все предусмотренные в нем реквизиты. Выставлять отдельный счет-фактуру в этом случае не потребуется.

Если же УПД будет использоваться как первичный учетный документ, то в графе «Статус» ставится цифра 2, а в строке 5 и графах 6, 7, 10, 10а, 11 — прочерки.

Далее мы расскажем, что необходимо указывать в каждой строке и графе УПД.

В строке 1 проставляется порядковый номер и дата составления документа.

По строке 1а вписывается порядковый номер внесенного в УПД исправления и дата его внесения. Если таковое не имело места, в строке 1а ставится прочерк.

В строке 2 вписывается ФИО предпринимателя, в строке 2а – его адрес места жительства, а в строке 2б — ИНН.

Если коммерсант является налоговым агентом, то в указанных строках он соответственно вписывает наименование продавца (его ФИО), адрес места нахождения (адрес места жительства), ИПП и КПП (при наличии).

В строках 3 и 4 приводится наименование и адрес отправителя и получателя груза. Причем данные показатели разрешается дополнить информацией об ИНН и КПП указанных лиц. Если продавец и грузоотправитель, покупатель и грузополучатель — одно и то же лицо, то в строках 3 и 4 можно написать «Он же».

Если при реализации товаров, выполнении работ или оказании услуг имела место предоплата, то в строке 5 следует указать реквизиты платежно-расчетного документа или кассового чека, которые ее подтверждают.

В строку 6 предприниматель вписывает полное или сокращенное наименование покупателя в соответствии с учредительными документами, в строку 6а — адрес места нахождения покупателя в соответствии с учредительными документами, а в строку 6б — ИНН и КПП покупателя.

По строке 7 указывается наименование валюты расчетов и ее код по ОКВ.

В строке 8 отражается информация, идентифицирующая возникающие отношения сторон (например, реквизиты договоров, соглашений).

В строку 9 вносятся реквизиты транспортных документов (транспортной накладной, путевого листа), поручений экспедиторам, складских расписок, уточняющая информация о перевозке, если таковая имела место.

В строках 10 и 15 указывается соответственно должность, фамилия и инициалы лица, ответственного за отгрузку или сдачу работ (услуг) либо за получение груза или принятие результатов работ (услуг). Также в этих строках ставится подпись этого лица.

Реальная дата отгрузки товара, оказания услуги, передачи результатов выполненных работ, передачи имущественных прав вписывается в строку 11, а фактическая дата получения товара (груза), принятия результатов выполненных работ, получения имущественных прав покупателем — в строку 16.

В строке 12 приводятся ссылки на иную сопутствующую передаче (сдаче) информацию. Например, в этой строке можно указать данные о паспортах, сертификатах. Но такие паспорта, сертификаты обязательно должны быть приложены к УПД.

В строке 13 указывается должность, фамилия и инициалы лица, ответственного за правильное оформление сделки со стороны продавца, а в строке 18 — со стороны покупателя. Также в этих строках ставится подпись указанных лиц. Если же эти лица были указаны по строкам 10 и 15, то в строках 13 и 18 можно вписать только их должности, фамилию и инициалы.

Строки 14 и 19 предназначены для указания наименования экономического субъекта, который составил документ от имени продавца и покупателя соответственно. Но индивидуальные предприниматели могут поставить в этих строках прочерк, поскольку, как правило, ведут учет самостоятельно.

В строке 17 указываются какие-либо дополнительные сведения о получении, приемке товаров. В частности, по этой строке можно вписать суть претензии, если таковая имела место. При этом документы, которыми данная претензия была оформлена, обязательно нужно будет приложить к УПД.

Табличная часть УПД заполняется так.

В графе А проставляется порядковый номер записи в таблице.

В графу Б коммерсант вписывает артикул товаров либо код вид деятельности, в рамках которого выполняются работы или оказываются услуги, по ОКВЭД и ОКУН.

В графе 1 указывается предмет сделки, а именно: наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав.

В графу 2 предприниматель в случае необходимости вписывает единицу измерения, а в графу 2а — соответствующее ему условное обозначение по ОКЕИ.

Количество (объем) поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг, переданных имущественных прав) проставляется в графе 3.

В графе 4 указывается цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения без НДС. Исключение составляют случаи применения государственных регулируемых цен (тарифов), включающих в себя НДС.

Стоимость всего количества (объема) поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без НДС отражается в графе 5.

В графу 6 вносится сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись «Без акциза».

В графе 7 указывается ставка НДС или «Без НДС», а в графе 8 — сумма НДС, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с НДС вписывается в графу 9.

В графе 10 проставляется цифровой код страны согласно ОКСМ, а в графе 10а — ее краткое наименование.

В графе 11 вписывается номер таможенной декларации в отношении товаров, страной происхождения которых Российская Федерация не является.

Универсальный передаточный документ

Благодаря отмене в 2013 году применения обязательных унифицированных бланков первичных документов, организации получили возможность существенно уменьшить документооборот. Одним из наиболее удачных примеров такой оптимизации служит соединение в одной форме налогового счета-фактуры и бухгалтерского отгрузочного документа. В результате этого слияния возник универсальный передаточный документ.

ФАЙЛЫ

Скачать пустой бланк универсального передаточного документа .docСкачать образец заполнения универсального передаточного документа .doc

Документы, которые заменил новый бланк

Ранее обязательными к оформлению передаточными документами являлись товарная накладная, товарная часть товарно-транспортной накладной и передаточный акт по утвержденным формам. Теперь все эти бланки утратили свою актуальность и необходимость, хотя при желании по-прежнему могут использоваться организациями. Сведения о том, какие именно документы использовать в своей работе каждая компания должна закреплять в своей учетной политике в индивидуальном порядке.

В каких случаях используется документ

Основными поводами для оформления универсального передаточного документа являются следующие случаи:

- отгрузка товаров, материалов, оборудования различного назначения,

- операции посреднического характера,

- передача и прием выполненных работ и оказанных услуг,

- передача некоторых видов прав имущественного толка.

При полном и грамотном оформлении бланка, документ является доказательством совершения сделки законным путем и принимается в качестве первичного учетного документа, обосновывающего проводки бухгалтерии по оприходованию работ, услуг, товаров и материалов. Также документ служит основанием для вычета НДС.

Правила составления универсального передаточного документа

Несмотря на то, что данная форма закреплена на законодательном уровне, ее применение не является обязательным. В ряде случаев, как уже говорилось выше, она может быть заменена другими документами или же скорректирована в зависимости от потребностей организации. Однако, следует отметить, что в документе должны содержаться некоторые обязательные реквизиты:

- его название,

- дата составления,

- наименование компании, сотрудниками которой он оформляется,

- смысл операции, которую он сопровождает,

- стоимость товарно-материальных ценностей или услуг,

- их количество,

- данные об ответственных лицах (с указанием должностей, фамилий-имен-отчеств),

- подписи с расшифровками.

Если документ подвергается изменениям и редактуре внутри предприятия, вышеупомянутую информацию из бланка исключать нельзя, в противном случае, универсальный передаточный документ не будет считаться законным основанием для бухгалтерских проводок, приходования операций и ТМЦ, возмещения НДС.

Образец заполнения универсального передаточного документа

Верхняя левая часть бланка содержит в себе «окно», в которое нужно вписать статус документа, т.е. то значение, которое он принимает в том или ином случае. Варианта здесь два:

- единичка ставится, если передаточный документ заменяет налоговый счет-фактуру и бухгалтерский передаточный акт,

- а двойка — если бланк используется только в качестве первичного передаточного акта.

Стоит отметить, что эти два варианта обозначают, что документ могут использовать компании, применяющие НДС в своей деятельности и освобожденные от этой обязанности.

Заполнение следующей части документа зависит от того, какой именно символ был поставлен в первом «окошке». Мы рассматриваем пример, в котором стоит единица (т.е. организация применяет НДС).

Сначала в документ вносятся:

- его номер (согласно внутреннему документообороту фирмы),

- дата (соответствующая реальному текущему времени).

Строку, стоящую ниже (об исправлении) пока заполнять не нужно – сведения в нее вносятся в дальнейшем при необходимости.

Далее в бланк следует внести следующие данные, касающиеся продавца и покупателя:

- полное наименование,

- его адрес,

- ИНН,

- КПП (данные должны быть идентичны учредительным документам компании).

Если речь идет об ИП, то сюда надо включить его ФИО и адрес регистрации по месту жительства.

Ниже нужно вписать номер и дату платежно-расчетного документа, название и код (в соответствии с принятой классификацией) валюты, в которой происходят расчеты.

Вторая часть бланка включает в себя оформленную в виде таблицы информацию о товарно-материальных ценностях, работах, услугах, подтверждением которых является документ.

Здесь нужно указать:

- их наименование,

- данные о единице измерения (штуки, литры, километры)

- ее код по ОКЕИ (Общероссийский классификатор единиц измерения).

Затем по порядку в таблицу вписываются следующие показатели:

- общее количество,

- стоимость за одну единицу без НДС,

- общая стоимость по наименованию также без НДС,

- величина акциза (при необходимости),

- ставка НДС.

Далее в столбиках указываются:

- сумма налога по каждому наименованию

- и общая стоимость с учетом налога,

- название страны происхождения,

- ее код по ОКСМ (Общероссийский классификатор стран мира),

- номер таможенной декларации (только для импортных товаров).

В строке «Основание для приема-передачи» указываются:

- ссылка на номер договора или соглашения (с указанием его номера и даты),

- данные о транспортировке и грузе – здесь аналогичным образом дается ссылка на транспортную накладную или иной подтверждающий документ.

Если же никакой бумаги нет, сюда можно внести параметры груза (объем, вес, упаковка и т.п.).

Завершающим этапом оформления документа является его подпись всеми заинтересованным сторонами. В бланке в соответствующих ячейках должны расписаться:

- кладовщики организаций, или иные лица, осуществляющие отгрузку и прием товарно-материальных ценностей,

- сотрудники отделов бухгалтерии, ответственные за оформление документа и прием его к учету.

Здесь же в строке «Иные сведения» получатель товарно-материальных ценностей, работ или услуг должен отметить тот факт, что нареканий к ним у него нет.