Содержание

- Приостановка регистрации автомобиля

- Особенности приостановки: кем осуществляется, при каких обстоятельствах

- Оформляем приостановку регистрации официально

- eshumov › Блог › Прекращение регистрации.

- Особенности ведения бухгалтерского учета в автосалоне

- Специфика бухгалтерского учета в автомобильном салоне

- Стандартные контировки, применяемые в бухгалтерском учете в автосалоне

- Особенности налогообложения автомобильного салона

- Бухгалтерская учетная документация в автомобильном салоне

- Типовые ошибки при ведении учета в автосалоне

- Пример 1. Стандартные контировки для отображения продажи автомобиля

- Пример 2. Контировки, применяемые бухгалтерией для отображения операций по дооснащению продаваемого автомобиля (траты включены в цену авто)

- Пример 3. Контировки для отображения операций по дооснащению автомобиля (траты учитываются отдельно)

- Ответы на часто задаваемые вопросы

- Демонстрационный автомобиль: учет, налоги

- Формулировки дилерского соглашения.

- Бухгалтерский учет.

- Налоговый учет.

- Мнение налоговиков.

- Из объяснений налогоплательщика.

- Мнение арбитров.

- Поступление автотранспорта на предприятие

- Учет купленного для нужд компании автомобиля: бухгалтерские проводки и налоги

- Разница между новым и подержанным автомобилем

- Расходы, касательные приобретения автомобиля

- Срок полезного использования автомобиля

- Начисление амортизации на купленный автомобиль

- Выплата транспортного налога

- Нормирование горюче-смазочных материалов

- Типичные ошибки учета купленного автомобиля

- Правила ведения бухучета в транспортной компании (нюансы)

- Чем примечательна деятельность по перевозкам?

- Бухгалтерский учет услуг по перевозкам: особенности

- Специфика затрат при перевозках

- Итоги

- Бухгалтерский учет транспортных средств Текст научной статьи по специальности «Экономика и бизнес»

- Организация приобрела автомобиль: что нужно знать бухгалтеру?

- Покупка автомобиля

- Начисление амортизации

- Текущие расходы по содержанию автомобиля

- Затраты на топливо

- Затраты на стоянку, парковку, мойку, техосмотр автомобиля

- Затраты на ремонт

Приостановка регистрации автомобиля

Последнее время стал активно использоваться новый правовой инструмент для автомобилистов: теперь может быть официально оформлена приостановка регистрации транспортного средства.

Последнее время стал активно использоваться новый правовой инструмент для автомобилистов: теперь может быть официально оформлена приостановка регистрации транспортного средства.

Что же это значит? Приостановка представляет собой временное прекращение регистрации автомобиля.

Подразумевается, что через определенный промежуток времени это транспортное средство снова будет поставлено на учет на территории страны.

Когда совершается данное действие, пошлину платить не нужно. Как известно, при снятии машины с учета обязательно оплачивается государственная пошлина.

Безусловно, относительная простота процедуры и освобождение от финансовых расходов привлекают автовладельцев.

Временная приостановка регистрации сейчас пользуется растущим спросом. Рассмотрим этот правовой инструмент более подробно.

Особенности приостановки: кем осуществляется, при каких обстоятельствах

Осуществляется приостановка регистрации автомобиля в определенных случаях, которые предусмотрены правилами.

Перечислим все основные обстоятельства.

-

Похищение транспортного средства. Владельцу важно оградить себя ото всех обязательств на тот период времени, пока машина находится в розыске. В частности, важно освободиться от транспортного налога. Чтобы временно снять с учета авто, нужно предъявить соответствующую справку из ГИБДД о том, что данная машина находится в розыске. Когда автомобиль возвращают его законному владельцу, регистрацию восстанавливают.

Похищение транспортного средства. Владельцу важно оградить себя ото всех обязательств на тот период времени, пока машина находится в розыске. В частности, важно освободиться от транспортного налога. Чтобы временно снять с учета авто, нужно предъявить соответствующую справку из ГИБДД о том, что данная машина находится в розыске. Когда автомобиль возвращают его законному владельцу, регистрацию восстанавливают. - Машина существенно пострадала в результате ДТП. Принято считать, что это временная утрата транспортного средства, поскольку оно не может эксплуатироваться по назначению. Если соответствующую справку выдаст автосервис с официальной аккредитацией, можно временно снять машину с учета.

- Прекращение срока временной регистрации. Когда машины ввозят в страну на срок, превышающий 6 месяцев, их необходимо регистрировать. Автомобили дипломатических представительств, а также машины в лизинге тоже обязательно ставятся на учет.

- Договор лизинга был расторгнут или прекращен. При регистрации автомобиля на лизингополучателя регистрацию приостанавливают.

Очевидно, что временная приостановка регистрации ТС – полезный правовой инструмент.

Приостановка при продаже

Особый случай – временная приостановка регистрации при купле-продаже машины. Когда с момента реализации автомобиля проходит более 10-ти дней, но новый владелец не перерегистрирует данное транспортное средство, создается проблемная ситуация.

Особый случай – временная приостановка регистрации при купле-продаже машины. Когда с момента реализации автомобиля проходит более 10-ти дней, но новый владелец не перерегистрирует данное транспортное средство, создается проблемная ситуация.

Все дело в том, что в соответствии с правовыми нормами собственником автомобиля признается тот человек, на которого и было раньше зарегистрировано данное ТС.

Пока машина не прошла процедуру регистрации на другого человека, владельцем будет считаться прежний собственник.

Обратите внимание! В данном случае именно первый владелец и обязан оплачивать транспортный налог на машину. Постановления о взысканиях при нарушении ПДД также будут приходить на его имя.

Решение проблемы – временная приостановка регистрации. Здесь понадобится предоставлять договор купли-продажи или дарения, то есть правоустанавливающие бумаги, подтверждающие, факт прав собственности на машину.

Тогда уже новому владельцу придется заплатить штраф за нарушение норм регистрации ТС. Пока он не поставит автомобиль на учет, он не вправе им пользоваться. Во всех других случаях машину понадобится снимать с учета.

Оформляем приостановку регистрации официально

Чтобы законно временно снять машину с учета, необходимо подготовить документы для приостановки регистрации автомобиля. Все выполняется в полном соответствии с регламентом, утвержденным в Приказе МВД №1001.

Чтобы законно временно снять машину с учета, необходимо подготовить документы для приостановки регистрации автомобиля. Все выполняется в полном соответствии с регламентом, утвержденным в Приказе МВД №1001.

Владелец должен обратиться в отдел ГИБДД и подать заявление на приостановку регистрации автомобиля. В нем обязательно указывается причина проведения процедуры и прилагается ее обоснование. Например, справка из автосервиса о существенном повреждении ТС. К сожалению, образца заявления на просторах интернета не существует, только сотрудники ГИБДД смогут вам подсказать как его составлять.

Также необходимо предоставить следующие документы:

- ПТС машины;

- свидетельство о регистрации автомобиля;

- паспорт собственника (если процедуру проводят по доверенности, нужен паспорт доверенного лица).

Если срок лизинга завершен или прошел срок временной регистрации, а продлевать ее не предполагается, нужно получить транзитные номерные знаки. Они оплачиваются. В прочих случаях номера не меняют.

Процедура удобная, бесплатная, решает многие проблемы автолюбителей. Но проводить ее можно только при определенных условиях.

eshumov ›

Блог ›

Прекращение регистрации.

Всем привет, Барыга с Вами!

На днях мой клиент самостоятельно забирал подобранный автомобиль в одном известном дилерском автосалоне Москвы. Пробиваю авто по ГИБДД и вижу, что сделано прекращение регистрации… Звоню клиенту и объясняю: «По дороге в Липецк, тебя остановят на посту ГИБДД, скажут, что номера в розыске. Не пугайся! Ты отдашь номера, свидетельство о регистрации и спокойно поедешь дальше… По приезду в Липецк без проблем зарегистрируешь авто в ГИБДД. Вместо номеров и свидетельства сдаешь протокол об изъятии» Данный пост нужен мне, чтобы в следующий раз скинуть ссылку клиенту почитать и не заниматься объяснением этих вещей в сотый раз, и пост будет полезным тем, кто когда-либо продавал или планирует продавать свой автомобиль…

В октябре 2013 года, регистрационное действие в ГИБДД «снятие с учета» перестало существовать… Если раньше продавец снимал автомобиль с учета, после продавал покупателю и мог про него забыть (ни штрафов, ни налогов), то с осени 2013 года ситуация поменялась. В настоящее время продавец передает автомобиль покупателю вместе с гос. номерами, свидетельством о регистрации ТС, продавец и покупатель подписывают договор купли-продажи и все… Но можно ли расслабиться после этого?

Авто зарегистрировано на продавце… Органы ГИБДД и налоговая узнают о сделке только тогда, когда покупатель приедет в ГИБДД и зарегистрирует автомобиль. До момента регистрации авто покупателем, все штрафы будут приходить продавцу, транспортный налог так же будет начисляться продавцу… Т. е. «снятие с учета» с продавца происходит в момент «постановки на учет» авто покупателем. Продавая автомобиль, продавец должен получить копию ПТС с вписанным новым собственником, копию договора купли продажи ТС. Прекращение регистрации можно сделать через 10 дней после продажи автомобиля… Как сделать прекращение регистрации? Продавец проверяет через 10 дней зарегистрировал ли покупатель автомобиль в ГИБДД (онлайн сервисы, либо знакомый в ГИБДД), и если нет, то обращается с копией ДКП в ГИБДД и делает прекращение регистрации. После того, как прекращение регистрации сделано продавец может забыть о продаже авто, ни штрафов, ни налогов ему больше не придет… Покупатель спокойно зарегистрирует авто в ГИБДД, даже если сделано прекращение регистрации. В случае, если покупатель просрочил срок для регистрации ТС 10 дней, то назначается штраф в размере 1500-2000 рублей. Все штрафы, которые продавцу заработает покупатель после продажи авто можно обжаловать, имея копию ПТС, договора купли-продажи, и желательно акта приема-передачи ТС, в котором указанно время передачи авто, документов и гос. номеров.

Некоторые дилерские автосалоны делают прекращение регистрации на автомобили, которые они продают… Выглядит это следующим образом:

1 — автосалон выкупает автомобиль у собственника, вписывается в ПТС

2 — через 10 дней автосалон обращается в ГИБДД от имени собственника (продавца), и делает прекращение регистрации

3 — автосалон продает авто

Зачем автосалону нужно делать прекращение регистрации? Тут два преимущества:

1 — продали машину муд.ку, а он заработал штрафов на несколько тысяч рублей… После прекращения регистрации штрафов не будет… Я так попадал, продал авто, м.к наездил штрафов на 2 000 рублей… Я их компенсировал хозяйке авто, а он мне никак не отдавал деньги… Пришлось звонить жене му.ка и говорить, что я о нем думаю… После этого мне отдали 2 000 рублей… Ситуация неприятная была для меня, для человека у которого я авто выкупил, а моему покупателю все равно… Мой покупашка хотел сэкономить 2 000 рублей… Еще в такой ситуации можно обратиться в ГИБДД и обжаловать штраф, что авто уже не был собственностью продавца на момент штрафа…

2 — именно сейчас пристав наложил ограничение на ТС, из-за каких-либо долгов собственника. После прекращения регистрации у автомобиля нет собственника, соответственно никаких проблем с ограничениями…

Автосалон, делая прекращение регистрации, избавляет себя от проблем со штрафами, которые может заработать покупатель, и получает уверенность, что на автомобиль не наложат каких-либо ограничений… По мне существенные доводы в пользу прекращения регистрации…

Если покупатель на автомобиль находится раньше, чем прошло 10 дней с момента покупки автомобиля салоном, т.е. раньше, чем сделали прекращение регистрации, некоторые салоны продают авто до прекращения регистрации, а некоторые нет. Пример тут Дилер: пока прекращение регистрации не сделаем — автомобиль не отдадим!

Если говорить простым языком, то прекращение регистрации — это и есть снятие с учета, которое осталось в прошлом… Разница в том, что прекращение регистрации делается не раньше, чем через 10 дней после продажи авто…

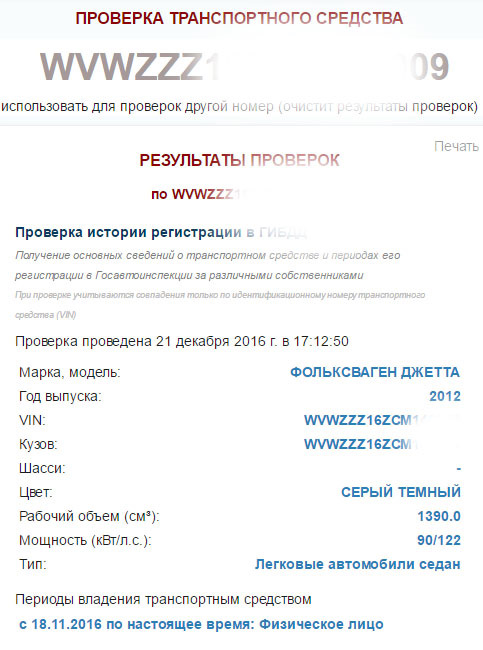

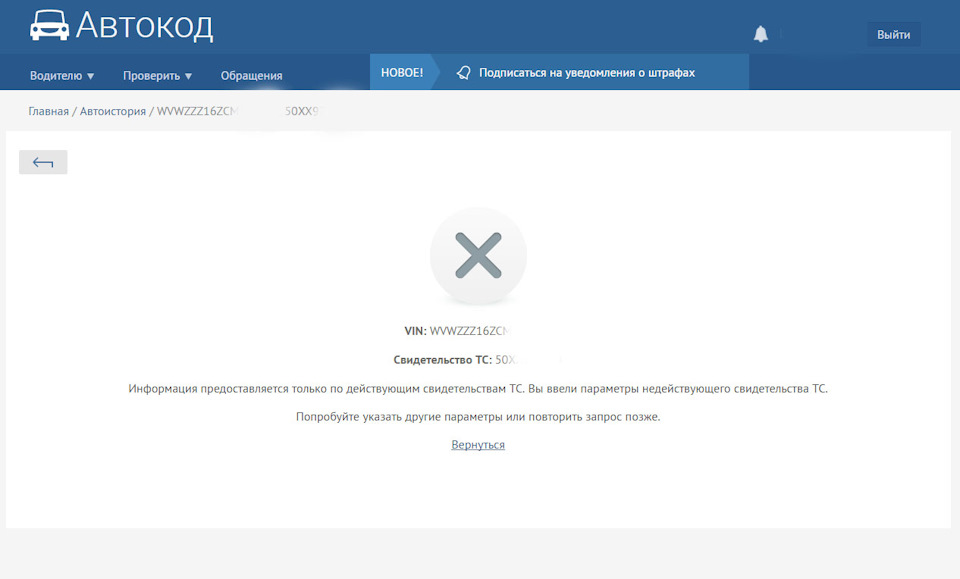

Если на автомобиль сделано прекращение регистрации то проверка авто по АВТОКОДУ и сайту ГИБДД покажет следующее.

Автокод Сайт ГИБДД

Сайт ГИБДД

Интересны данные, которые показывает ГИБДД в информации о периодах владения… Сайт ГИБДД выводит владение с дня в который было сделано прекращение регистрации… Автомобиль 2012 года, с одним владельцем, который владел автомобилем с августа 2012 года… 1-ого ноября автомобиль был продан, а 18 ноября владелец сделал прекращение регистрации. Сайт ГИБДД показывает владение с 18.11.2016.Ситуация нормальная, и если вы видите такое на сайте ГИБДД при проверке авто по VIN, то вероятно сделано прекращение регистрации.

Изменено 13.10.2017.

ВАЖНО! Мне задают одни и те же вопросы… надоело. Никому отвечать не буду. Я не знаю встанет авто купленное вами на учет или нет… Если Вы правильно оформили документы, то едете в ГИБДД и пробуете, если не встанет, то возвращаете авто продавцу. Если же вы криво оформили авто, и продавца найти уже не сможете — то вы больны. Прекращение регистрации могут сделать из-за продажи ТС, в таком случае из-за прекращения регистрации проблем не будет, прекращение делается через 10 дней после продажи, соответственно кто-то должен быть вписан в ПТС как покупатель на 10 или более дней раньше, чем сделано прекращение. Например, перекуп купил авто 10 мая, 20 мая хоз сделал прекращение, 20 июня перекуп продал Вам. Норм схема перекуп вписан в ПТС, что он купил авто 10 мая, а вы покупаете у перекупа и договор составляете с ним, в ГИБДД едете с двумя договорами (как перекуп купил у хоза, и как перекуп продал вам). Другие схемы оформления авто только на Ваш страх и риск, авто нужно покупать у хоза по ПТС (даже если он 2 дня назад купил, то он должен быть вписан в ПТС) с указанием реальной стоимости в ДКП, в таком случае вы сможете вернуть авто, если возникнут проблемы. В случае прекращение регистрации в связи с утратой ТС, для регистрации авто в ГИБДД, потребуется сначала восстановить регистрацию, что может сделать только человек, который делал прекращение регистрации.

З.Ы: я не претендую, что все написанное выше истина. Опираюсь на свой опыт и на разъяснения полученные в ГИБДД. Я спрашивал, и мне так объяснил сотрудник ГИБДД, который занимается непосредственно регистрацией ТС.

Всем добра!

Особенности ведения бухгалтерского учета в автосалоне

Стержневым правовым документом по части бухучета в РФ является ФЗ № 402 от 06.12.2011. Специфику бухучета коммерческой структуры определяет ПБУ 9/99 с поправками от 06.04.2015, ПБУ 5/01 (поправки от 16.05.2016), а также План счетов бухучета организаций, одобренный Министерством финансов от 31.10.2000 № 94н (с поправками от 08.11.2010). В статье расскажем про бухучет в автосалоне, дадим примеры проводок.

Специфика бухгалтерского учета в автомобильном салоне

Современный автомобильный салон обычно занимается несколькими видами деятельности. Соответственно, первостепенной обязанностью его бухгалтерии является организация учета по всем фигурирующим в работе направлениям, в том числе:

- затрат, доходов, входного НДС (наличествует раздельный учет);

- касательно розничной торговли автотранспорта (продажа, возврат и т. д.);

- по части реализации бонусной программы (наличествующие акции, бонусы, скидки).

Бухучет по розничной торговле автотранспортом формируется по аналогии с учетом движимых непродовольственных товаров. Тем не менее и тут следует отметить ряд особенностей. Так, при формировании бухучета если затраты затруднительно причислить к конкретному виду деятельности, то производится их разделение через удельный вес каждого вида прибыли к общему доходу. Читайте также статью: → “Учет расходов на служебный автомобиль».

НДС к вычету предпочтительнее учитывать после оплаты покупки автотранспорта и отображения этой операции на надлежащем счету обычным порядком.

При продаже авто по желанию клиента может производиться дооснащение. Тогда траты могут включаться в себестоимость продаваемого товара и учитываться как траты, фигурирующие в связи с дооснащением по желанию клиента. Траты при подобной модернизации авто по отдельному договору учитываются обычно обособленно.

|

Бонусные суммы могут зачисляться поквартально по результатам работы. Причем с автотранспортом их не увязывают и НДС с них не высчитывают. В отличие от них имеющиеся скидки всех видов связаны непосредственно с транспортом. Их размер, как и бонусные суммы, могут относиться к оплате авто, причем учитываются и те и другие как внереализационные доходы.

Стандартные контировки, применяемые в бухгалтерском учете в автосалоне

При ведении бухгалтерского учета автосалон задействует счета: 90 — учет выручки и трат по всем видам деятельности, 44 — траты, 004 — учет нового авто до платежа своими средствами, 41 — учет авто для реализации после покупки его у поставщика, 69 — расчеты по соцстрахованию, 70 — зарплата сотрудникам. Читайте также статью: → “Счет 41: учет поступления товаров на склад предприятия. Пример, проводки».

Бухгалтерией используются следующие стандартные контировки:

| Стандартные контировки | Характеристика |

| По тратам, доходам, налогам:

ДТ 44, КТ 69 |

зачисление единого соцналога; |

| ДТ 44, КТ 10 | списана цена материалов, фигурирующих в предпродажной подготовке авто; |

| ДТ 90, КТ 44 | списание трат на предпродажную подготовку; |

| ДТ 62, КТ 90, субсч. 90-1 | доход от реализации; |

| ДТ 90, субсч. 90-2, КТ 41 | списание себестоимости проданного авто; |

| ДТ 41, КТ 60 | принятие к учету авто; |

| ДТ 90, субсч. 90-3, КТ 68 | НДС к уплате в бюджет |

| При возврате авто от покупателя:

ДТ 90, КТ 41 |

оприходование по себестоимости товара |

| При участии товара в рекламной акции либо в качестве образцов:

ДТ 44, КТ 41 |

авто списывается |

| По зарплате персоналу:

ДТ 44, КТ 70 |

расчеты с сотрудниками по зарплате |

|

Особенности налогообложения автомобильного салона

При соблюдении ряда требований в отношении суммы прибыли, численности работающих, остаточной цены основных средств автосалон может выбрать наиболее приемлемый для работы режимный вариант налогообложения. Это может быть УСН, ЕНВД, ОСНО. Каждой из указанных систем законодательством предусмотрена оплата определенных налогов, послабления.

Все правовые требования в полной мере должны быть соблюдены и реализованы согласно установленному регламенту.

Никаких отступлений в налогообложении при применении любого из этих режимов автосалонами законом не предусмотрено. Любой автоцентр вправе применять несколько режимов налогообложения, если деятельность его охватывает разные направления. Примечательно, в свою очередь, по этой же причине бухгалтерией ведется раздельный учет по тратам, доходам, входному НДС.

Так, стандартный автомобильный салон вправе совмещать ОСНО, ЕНВД. Читайте также статью: → “Учетная политика ЕНВД: совмещение с ОСНО, УСН, ИП». По общей системе налогообложения исчисляются налоги в отношении розничной торговли автотранспортом, розничной и оптовой торговли запчастями, дополнительным оснащением, а также обслуживания автотранспорта по гарантии, посреднических услуг. Под систему единого налога на вмененный доход подпадает мойка, техническое обслуживание, починка авто.

Бухгалтерская учетная документация в автомобильном салоне

Правила ведения бухучета и отчетности в коммерческой структуре определяет Положение, одобренное приказом Минфина № 34н (с поправками от 08.07.2016). При формировании учета задействуется следующий необходимый минимум документации.

| Основная первичная документация | Назначение |

| Товарная накладная | Показывает выручку от продажи авто |

| Акт приема-передачи авто | Оприходование авто |

| Бухгалтерская справка | Фиксирует исполнение договорных обязательств, аннулирование себестоимости проданного авто, начисление НДС, оприходование авто, исправительные контировки при обнаружении ошибок |

| Приходный кассовый ордер (КО-1) | Отображает доплаты по реализованному авто,

по нему принимают наличные |

| Расходный кассовый ордер (КО-2) | По нему выдают деньги |

| Отчетная справка кассира | Показывает поступление доплат по проданному товару |

С 2013 года большинство образцов первичной документации организация вправе разрабатывать самостоятельно. Это значит, что привычный формат многих документов, представленных в альбомах унифицированных форм, сегодня не является обязательным. Исключением являются лишь формы, введенные уполномоченными органами сообразно федеральному законодательству. Примером могут послужить квитанции, кассовые документы.

Типовые ошибки при ведении учета в автосалоне

Неточности, различного рода погрешности, а, порой, и серьезные ошибки нередко встречаются в отчетности бухгалтерской службы. Согласно действующему ПБУ №22 от 28.06.2010 подобное неверное отображение фактов хозяйственной деятельности признается существенным, если прямо либо косвенно оказывает влияние на последующие экономические решения. В итоге создается искаженное представление о финансовом положении дел.

Указанное Положение содержит полное описание возможных ошибок в действиях бухгалтера и способов их исправления. Посему бухгалтеру следует принять во внимание этот документ и руководствоваться им при исправлении допущенных погрешностей.

| Некоторые ошибки при формировании бухгалтерского и налогового учета | Правильный вариант |

| Неверно подсчитаны и указаны итоговые показатели в отчетности (погрешности не связаны с ошибочными действиями в первичной отчетности и учетных регистрах) | Нужно перечеркнуть неправильный показатель, рядом написать правильный вариант, добавить «Исправленному верить», расписаться, указать дату внесения поправки |

| Предпринимательская деятельность ведется в двух российских регионах и подпадает под действие УСН и ЕНВД. Раздельный учет по доходам не ведется | Налогоплательщик должен вести отдельный учет прибыли и затрат в части ЕНВД и другой деятельности (Налоговый кодекс, ст.346.26, п. 7) |

| В первичных документах, формат которых не предусмотрен альбомом соответствующих унифицированных форм, не проставлен код формы, нет расшифровки подписи ответственного лица | Не считается нарушением порядка бухучета формально, но если в организации правила ведения документооборота обязывают указывать эти данные, то подобные требования надо исполнять |

Следует понимать, что многие ошибочные действия могут привести не только к искажению дальнейших данных, но и к штрафным санкциям со стороны налоговиков (20-40% от недоимки). Это имеет непосредственное отношение, например, к неверным расчетам, указанным в поданной декларации.

Избежать подобных последствий можно, внеся своевременно нужные исправления и представив уточненную декларацию, т. е. до обнаружения ошибок налоговиками и назначения выездной проверки. Либо нужно рассчитаться полностью с налогами по уточненному варианту декларации и заплатить пеню. Тогда до штрафа дело не дойдет.

Пример 1. Стандартные контировки для отображения продажи автомобиля

Л. М. Григорьев (физлицо) приобретает новую машину. Бухгалтерия автомобильного салона при реализации автотранспорта обязана показать операции типовыми контировками:

- ДТ 60, КТ 51 — оплата поставщику авто.

- ДТ 41, КТ 60 — стоимость поступившего авто.

- ДТ 19, КТ 60 — отображение НДС по закупленному авто.

- ДТ 68, КТ 19 — вычет НДС.

- ДТ 62, КТ 90-1 — прибыль от продажи авто Л. М. Григорьеву.

- ДТ 90-2, КТ 41 — снятие с учета себестоимости товара.

- ДТ 90-3, КТ 68 — отображение НДС к уплате в бюджет.

Пример 2. Контировки, применяемые бухгалтерией для отображения операций по дооснащению продаваемого автомобиля (траты включены в цену авто)

Автосалон продает автомобиль гражданину РФ Л. М. Петрову. По желанию клиента до продажи было выполнено дооснащение продаваемой машины. Необходимые работы выполнялись сторонней организацией. Траты, связанные с дооснащением, включили в стоимость авто, подготовленного к продаже.

Бухгалтерия отобразила операции по дооснащению авто так:

- ДТ 41 (отданные авто на дооборудование), КТ 41 (купленные авто) — передача авто на дооснащение другой организации.

- ДТ 60, КТ 51 — оплата услуг организации, которая выполнила дооснащение авто.

- ДТ 41, КТ 60 — наличествующие траты, фигурирующие в связи с дооснащением.

- ДТ 19, КТ 60 — НДС по дооснастке продаваемого авто.

- ДТ 68, КТ 19 — вычет НДС.

- ДТ 41, КТ 41 — цена продаваемой машины Л. М. Петрову.

Пример 3. Контировки для отображения операций по дооснащению автомобиля (траты учитываются отдельно)

Л. М. Петров при покупке автомобиля выразил желание его дооснастить. Установка дополнительного оборудования производилась силами сторонней организации. Учет, касающийся дооснащения, велся бухгалтерией обособленно:

- ДТ 44, КТ 60 — наличествующие траты, фигурирующие в связи с установкой дополнительного оборудования.

- ДТ 19, КТ 60 — НДС по дооснащению авто.

- ДТ 60, КТ 51 — платеж за услуги по дооснащению другой организации.

- ДТ 68 (НДС), КТ 19 — вычет НДС.

- ДТ 62, КТ 90-1 — доход от исполненных работ по дооснащению.

- ДТ 90-2, КТ 44 — списание трат, фигурирующих в связи с дооснащением.

- ДТ 90-3, КТ 68 (НДС) — НДС к уплате в бюджет.

- ДТ 90-9, КТ 99 — доход.

Ответы на часто задаваемые вопросы

Вопрос №1. Как учесть и отобразить операции, связанные со страховыми полисами ДСАГО, ОСАГО, КАСКО?

- Полисы учитываются на забалансовом счете. Пример используемой контировки: ДТ 013 «Полисы ДСАГО, ОСАГО, КАСКО» — учет полиса ДСАГО.

- КТ 013 «Полисы ДСАГО, ОСАГО, КАСКО» — списание полиса с внебалансового счета (при расторжении договора либо окончании его срока действия).

- ДТ 51, КТ 76-1 – получение от страховщика части страховой суммы.

Вопрос №2. При каких условиях обязательства по расчетной документации при продаже автотранспорта считаются исполненными (оплата производится наличными деньгами)?

Требования по части расчетных документов, счет-фактур в подобных случаях регламентирует НК РФ, ст. 168, п. 3 и 4. Для их исполнения продавец (автосалон) должен выдать покупателю кассовый чек (иной типовой документ) сообразно п. 7 этой же статьи российского Налогового кодекса.

Вопрос №3. Каким программным продуктом можно пользоваться при ведении бухучета в автосалоне?

Программа «1С- Бухгалтерия 8».

Вопрос №4. Какие контировки использует бухгалтерия для аннулирования затрат по страхованию?

Списание трат по страхованию отображается так: ДТ 20 (23, 26, 44…), КТ 76-1 — цена страховой премии причисляется к тратам за текущий месяц (либо к тратам по договору страхования, если страховка действительна месяц).

Демонстрационный автомобиль: учет, налоги

С. В. Манохова

Журнал «Торговля: бухгалтерский учет и налогообложение» № 7/2017

Каков порядок бухгалтерского учета автомобилей, используемых дилером для совершения тестовых поездок потенциальными покупателями? Могут ли указанные автомобили амортизироваться в целях налогообложения?

В большинстве автосалонов потенциальный покупатель может прокатиться на понравившейся ему модели авто (как правило, дилеры имеют целый парк автомобилей для тест-драйва – по одной-две машины на каждую модель). Указанные автомобили регистрируются в органах ГИБДД, как правило, страхуются по КАСКО на случай ДТП. Впоследствии тестовые экземпляры автомобилей продаются с существенной скидкой. Каков порядок бухгалтерского учета названных авто? Могут ли они амортизироваться в целях налогообложения?

Формулировки дилерского соглашения.

Прежде чем приступить к анализу ситуации, озвучим условия стандартного дилерского договора: поставщик предоставляет дилеру неисключительное право, а дилер принимает на себя обязанность осуществлять продажу договорной продукции клиентам (автомобилей и оригинальных и (или) рекомендованных поставщиком и приобретенных у поставщика запасных частей, расходных материалов и аксессуаров для автомобилей), а также обеспечивать сервисное и гарантийное обслуживание продукции.

Согласно договору дилер обязан иметь демонстрационные автомобили, допущенные к дорожному движению, находящиеся в исправном и готовом для использования состоянии, в количестве и ассортименте моделей, предусмотренных в годовом плане поставки. Предназначение таких автомобилей – предоставить возможность потенциальному клиенту совершить ознакомительную поездку «тест-драйв», в результате которой можно установить достоинства (недостатки) автомобиля определенной марки (модели).

В отношении демонстрационных автомобилей заключаются договоры купли-продажи отдельно на каждый автомобиль. Минимальный срок использования автомобиля в качестве демонстрационного составляет шесть месяцев со дня постановки на учет. По окончании срока демонстрационный автомобиль может быть выведен из тест-драйва, снят с учета и продан конечному потребителю со скидкой (расчетная скидка – 10% от рекомендованной розничной цены).

Бухгалтерский учет.

Для ответа на первый вопрос (каков порядок бухгалтерского учета демонстрационных автомобилей?) обратимся к положениям ПБУ 5/01 «Учет материально-производственных запасов», 6/01 «Основные средства».

Согласно п. 2 первого из названных документов в качестве материально-производственных запасов принимаются активы:

-

используемые в качестве сырья, материалов при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

-

предназначенные для продажи;

-

используемые для управленческих нужд организации.

Товары являются частью МПЗ, приобретенных или полученных от других юридических или физических лиц и предназначенных для продажи.

В соответствии с п. 4 ПБУ 6/01 актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются четыре условия:

1) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

2) объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

3) организация не предполагает последующую перепродажу данного объекта;

4) объект способен приносить организации экономические выгоды (доход) в будущем.

Прочитав формулировки названных выше ПБУ, однозначно сказать, к какому из этих двух типов активов относится демонстрационный автомобиль, нельзя.

|

Условия признания актива в качестве ОС |

Выполняется (+), не выполняется (-) |

Основание |

|---|---|---|

|

Условие 1 |

+ |

Демонстрационный автомобиль предназначен для использования в предпринимательской деятельности торгового предприятия (в частности, для активизации покупательского спроса) |

|

Условие 2 |

+ — |

Данное условие можно считать выполненным, если автомобиль в качестве демонстрационного образца организация планирует использовать свыше 12 месяцев |

|

Условие 3 |

По окончании эксплуатации демонстрационный автомобиль планируется продать (при этом данный автомобиль будет считаться бывшим в употреблении, поскольку он был зарегистрирован, а потом снят с учета в органах ГИБДД) |

|

|

Условие 4 |

+ |

Четвертое условие признания актива в качестве ОС по своему смыслу близко к первому, поскольку использование актива в деятельности предприятия само по себе подразумевает его способность приносить организации экономические выгоды (доход) в будущем |

Таким образом, автомобиль, предназначенный для тест-драйва, – нечто среднее между двумя видами активов (товар, основное средство). Как правило, торговые организации при принятии решения о том, в качестве какого актива учитывать данные автомобили, ориентируются на предполагаемый срок их эксплуатации в автосалоне. Если планируется использовать ТС в качестве демонстрационных автомобилей длительное время (более одного года), целесообразно принимать их на учет в качестве ОС. Если же планируемый срок эксплуатации невелик (скажем от шести месяцев до одного года), разумнее учитывать их в качестве товаров.

Налоговый учет.

Итак, выше мы рассмотрели вопросы бухгалтерского учета автомобилей, используемых для тест-драйва. Далее поговорим о налоговой стороне вопроса. Идентичны ли правила квалификации ОС в бухгалтерском и налоговом учете? Какое имущество признается амортизируемым в целях налогообложения прибыли?

Под основными средствами в целях применения гл. 25 НК РФ понимается часть имущества:

-

используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или управления организацией;

-

первоначальной стоимостью более 100 000 руб.

-

Понятие амортизируемого имущества содержится в ст. 256 НК РФ. Так, амортизируемым признается имущество:

-

которое находится у налогоплательщика на праве собственности;

-

которое используется налогоплательщиком для извлечения дохода;

-

со сроком полезного использования более 12 месяцев;

-

первоначальной стоимостью более 100 000 руб.

Обратите внимание: критерии признания активов в качестве основных средств (амортизируемого имущества) в бухгалтерском и налоговом учете не идентичны. В частности, в целях ведения налогового учета не имеет значения дальнейшее применение актива (то, что организация предполагает последующую его продажу). Кроме того, в налоговом учете речь идет о сроке полезного использования объекта ОС, под которым понимается период, в течение которого он служит для выполнения целей деятельности налогоплательщика, при этом срок полезного использования определяется налогоплательщиком в соответствии с Классификацией основных средств, включаемых в амортизационные группы. В то время как в бухгалтерском учете важен другой критерий – предназначение актива для использования в течение длительного времени на конкретном предприятии.

Возникает вопрос: вправе ли организация учитывать автомобили, предназначенные для тест-драйва, в составе товаров в целях ведения бухгалтерского учета и в составе амортизируемого имущества в целях налогообложения прибыли? Теоретически, да. В подтверждение этого вывода приведем пример из арбитражной практики (см. Постановление АС ВВО от 30.05.2017 № А79-5411/2016).

Мнение налоговиков.

В ходе налоговой проверки инспекторы установили, что организация в проверяемый период учитывала демонстрационные автомобили в бухгалтерском учете на счете 41 «Товары». В налоговом учете она признала их амортизируемым имуществом и ежемесячно начисляла амортизацию. Одновременно с этим налоговый орган установил, что в ряде случаев такие автомобили были проданы покупателям (считая с даты их приобретения) через продолжительное время (более года), а в ряде случаев – в период менее года.

По мнению инспекторов, спорные тестовые автомобили не отвечают критериям отнесения приобретаемого имущества к амортизируемому и не могут быть приняты на учет в качестве основных средств. Причем тот факт, что в отдельных случаях автомобили эксплуатировались в организации более года, не повлиял на принятое налоговиками решение.

Что интересно: в отношении демонстрационных автомобилей, приобретенных ранее и учтенных обществом на счете 01 «Основные средства», инспекция посчитала правомерным списание затрат путем отнесения амортизационных отчислений на расходы в период использования автомобилей в производственной деятельности.

Из объяснений налогоплательщика.

Ранее тестовые автомобили отражались в бухгалтерском учете на счете 01. В проверяемый период бухгалтером было принято решение учитывать их на счете 41 на том основании, что в целях ведения бухгалтерского учета не выполняется условие 3 для признания актива в качестве ОС.

То есть налоговики возможность начислять амортизацию в налоговом учете напрямую увязали с алгоритмом бухгалтерского учета демонстрационных автомобилей.

Мнение арбитров.

В статье 256 НК РФ не содержится условие о том, что для отнесения имущества к амортизируемому в целях ведения налогового учета необходимо соблюдение условия о том, что организация не предполагает дальнейшую перепродажу объекта.

В соответствии со ст. 272 НК РФ расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. В случае если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов. Таким образом, уменьшение налоговой базы по налогу на прибыль в период использования тестовых автомобилей в деятельности организации путем начисления амортизации соответствует положениям ст. 256 НК РФ и установленному ст. 272 НК РФ принципу равномерности признания доходов и расходов при исчислении налога на прибыль. Более того, указанный подход не приводит к потерям в бюджете, а наоборот, исходя из названного принципа равномерности признания доходов и расходов, позволяет равномерно учитывать расходы в отношении имущества, приносящего доход в длительный период.

Доводы инспекции о неправомерности учета тестовых автомобилей в составе амортизируемого имущества лишь на том основании, что налогоплательщик учитывал их на счете 41, не правомерны, поскольку законодатель исходит из различного применения понятий «основное средство» и «амортизируемое имущество» для целей ведения бухгалтерского и налогового учета.

В итоге суд сделал вывод, что демонстрационные (тестовые) автомобили правомерно учтены обществом в налоговом учете в составе амортизируемого имущества, а их стоимость частично списана через механизм амортизации.

* * *

Нормы бухгалтерского и налогового учета активов, расходов, доходов не идентичны. В частности, следуя буквальному прочтению бухгалтерских и налоговых норм, автомобили, используемые для тест-драйва и предназначенные для последующей продажи, допустимо отражать в бухгалтерском учете в качестве товаров, в налоговом учете – в качестве амортизируемого имущества. Но это в идеале. На практике такое «несоответствие» наверняка бросится в глаза налоговым инспекторам, и велик риск, что они посчитают признание в налоговом учете амортизационных отчислений неправомерным.

В то же время, мы видим, что судьи в подобной ситуации могут принять сторону организации. Как всегда, выбор алгоритма действий – за налогоплательщиком.

Утверждена Постановлением Правительства РФ от 01.01.2002 № 1. В соответствии с названной классификацией легковые автомобили включены в третью амортизационную группу со сроком полезного использования свыше трех лет до пяти лет включительно.

Поступление автотранспорта на предприятие

Автомобиль уже давно не роскошь, а средство передвижения и перевозки грузов. Во многих организациях автомобильные перевозки производятся силами собственного транспорта. Его количество зависит от рода деятельности данной организации и определяется производственной необходимостью.

Время от времени каждая организация совершает дорогостоящие покупки. При этом выбирается самый выгодный вариант вложения денег. При покупке автотранспортного средства нужно учитывать множество факторов.

Предположим, торговая фирма «Жаклин» расширяет свою деятельность и открывает еще один магазин. Для доставки товара решено приобрести автофургон «Газель». Как это сделать?

Во-первых, можно купить машину за счет собственных средств. Однако при одинаковой цене автомобиля у разных продавцов нужно учитывать, кто из них является плательщиком НДС. Лучше покупать машину у тех, кто начисляет данный налог. В этом случае частично расходы предприятия может компенсировать государство. Фактически покупатель уменьшает свой долг перед бюджетом на сумму налога, которая составляет примерно 16,67 % общей стоимости машины.

Если предприятие покупает автомобиль у частного лица, не являющегося предпринимателем, получить вычет по НДС оно не может. Поэтому его цена должна составлять 83,33 % рыночной цены.

Приобретая машину, организация уменьшает и налог на прибыль. (На стоимость автотранспортных средств начисляется амортизация, которая уменьшает налоговую базу по налогу на прибыль.)

Во-вторых, можно взять кредит или заем. При этом организация платит по долгам не сразу, а через некоторое время, следовательно, кредит может принести немалую прибыль.

За привлеченные средства надо платить. Но такие платежи учитываются при налогообложении прибыли. Кроме того, организация может вложить свои средства в производство или торговлю, а это позволит получить дополнительную прибыль.

Деньги возвращаются кредитору через какое-то время, и к моменту возврата они частично обесценятся.

В-третьих, грузовик можно взять в лизинг. При этом фирма станет его собственником только через определенный в договоре срок. Учитывать на своем балансе лизинговое имущество может как лизингодатель, так и лизингополучатель, только это условие необходимо сразу оговорить в договоре. Тем не менее фирмам выгодно получать основное средство в лизинг. Амортизацию по такому транспортному средству можно начислять в три раза быстрее. В зависимости от того, на чьем балансе учитывается лизинговое имущество, этим правом может воспользоваться как лизингодатель, так и лизингополучатель. А лизинговые платежи уменьшают налоговую базу по налогу на прибыль.

Таким образом, чтобы обзавестись автотранспортным средством, можно использовать любой вариант его приобретения. На наш взгляд, выгоднее всего купить автотранспортное средство по договору лизинга. Если же это сделать не удается, то целесообразно взять кредит на приобретение автомобиля. И, наконец, если кредит взять невозможно, придется покупать транспорт за счет собственных средств.

Автомобиль можно арендовать. Однако в этом случае предприятие не получает машину в собственность. Кроме того, стоимость аренды может увеличиться. Такой способ не стоит использовать организациям, которым транспорт нужен постоянно, зато подходит тем, кому автомобиль нужен время от времени. И опять гораздо выгоднее арендовать у организации, которая является плательщиком НДС.

Мы перечислили наиболее распространенные варианты. Теперь рассмотрим некоторые из них подробнее с точки зрения бухгалтерского и налогового учета.

Покупка транспортного средства

Покупка транспортного средства, независимо от того, новое оно или бывшее в употреблении, осуществляется по договору купли-продажи. Фирму, в которой выгоднее всего приобрести автомобиль, найдет руководитель предприятия, технические данные оценит водитель. Отражение же покупки автомобиля в учете — задача бухгалтера.

Приобретая автотранспортные средства, организация получает от поставщика счет-фактуру и накладную, подтверждающую количество, стоимость и факт передачи приобретенного имущества, а также техническую документацию.

Бухгалтерский учет

Приобретаемый организацией автомобиль принимается к бухгалтерскому учету как объект основных средств (п. 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина РФ от 30 марта 2001 г. № 26н; далее — ПБУ 6/01).

Первоначальная стоимость автомобиля складывается из всей совокупности затрат на приобретение (п. 7 ПБУ 06/01). Такими затратами, например, могут быть:

- сумма, уплаченная в соответствии с договором продавцу;

- сумма, уплаченная за доставку автомобиля в организацию;

- таможенные пошлины;

- вознаграждения посредникам;

- регистрационные сборы и другие расходы, связанные с регистрацией в ГАИ;

- другие затраты, непосредственно связанные с приобретением автомобиля.

В стоимость автомобиля включается стоимость запасного колеса с покрышкой, камерой и ободной лентой, а также комплект инструментов.

Все расходы на приобретение автомобиля учитываются на счете 08 «Вложения во внеоборотные активы».

Проводка, связанная с приобретением автомобиля, будет такой:

Дебет счета 08 субсчет 4 «Приобретение основных средств» Кредит счета 60 — учтены затраты, непосредственно связанные с приобретением автомобиля.

Затем, когда предприятие вводит автомобиль в эксплуатацию, эти расходы списываются в дебет счета 01 «Основные средства». В бухгалтерском учете эта операция отражается следующим образом:

Дебет счета 01 Кредит счета 08 — автомобиль введен в эксплуатацию.

Принятие автомобиля к бухгалтерскому учету осуществляется на основании утвержденного руководителем акта приемки-передачи основных средств, составленного по форме ОС-1. Согласно этим документам в бухгалтерии организации открывается инвентарная карточка на автомобиль по форме ОС-6. Эти формы утверждены постановлением Госкомстата от 21 января 2003 г. № 7.

НДС

Сумма НДС, уплаченная при приобретении легкового автомобиля, подлежит налоговому вычету в общеустановленном порядке (ст. 171–172 НК РФ).

Для того чтобы возместить НДС, должны быть выполнены следующие условия:

- автомобиль принят к учету;

- цель приобретения автомобиля связана с осуществлением производственной деятельности или иных операций, облагаемых НДС, или для перепродажи;

- организация получила от продавца счет-фактуру на приобретенный автомобиль, в котором указана сумма налога.

Если автомобиль будет использоваться для осуществления деятельности, которая НДС не облагается, то сумма налога к вычету не принимается, а увеличивает первоначальную стоимость автомобиля (ст. 170 НК РФ). Это может быть в том случае, когда организация:

- освобождена от обязанности плательщика НДС на основании ст. 145 НК РФ;

- операции, осуществляемые налогоплательщиком, не являются объектом обложения НДС на основании ст. 146 НК РФ или не подлежат обложению этим налогом на основании ст. 149 НК РФ;

- реализует свои товары за пределами РФ (ст. 148 НК РФ).

В бухгалтерском учете суммы НДС отражаются следующим образом:

Дебет счета 19 Кредит счета 60 — на основании полученного счета-фактуры учтен НДС по затратам, связанным с приобретением автомобиля;

Дебет счета 68 субсчет «Расчеты по НДС» Кредит счета 19 — сумма НДС предъявлена к налоговому вычету.

Вполне возможно, что организация, которая продала свое основное средство, выставит счет-фактуру, где будет указан НДС, начисленный не на полную стоимость автотранспортного средства, а лишь на часть этой стоимости. Это означает, что у предыдущего владельца данный объект учитывался по стоимости, включающей «входной» НДС.

В таких случаях налогом облагается только разница между ценой реализуемого имущества и его остаточной стоимостью (п. 3 ст. 154 НК РФ). Причем НДС в этом случае рассчитывают так: сначала умножают указанную разницу на 18 %, а затем делят полученный результат на 118 % (п. 4 ст. 164 НК РФ).

Пример 1

В марте 2008 г. ООО «Верея» приобрело микроавтобус за 559 000 руб. По данным организации-продавца остаточная стоимость автомобиля составляла 500 000 руб. с учетом включенного в нее НДС.

При продаже в счете-фактуре была указана сумма НДС в размере 9000 руб. ((559 000. – 500 000) × 18 / 118).

Указанную сумму НДС ООО «Верея» сможет принять к налоговому вычету. Первоначальная стоимость автомобиля в бухгалтерском учете будет составлять 550 000 руб. (559 000 – 9000).

Регистрация в ГАИ

Купив новый автомобиль, фирма должна зарегистрировать его в государственной автоинспекции. В противном случае транспортное средство не будет допущено к дорожному движению (ст. 15 Федерального закона от 10 декабря 1995 г. № 196-ФЗ «О безопасности дорожного движения», постановление Правительства РФ от 12 августа 1994 г. № 938 «О государственной регистрации автотранспортных средств и других видов самоходной техники на территории РФ»).

Правила регистрации автомобилей в ГАИ установлены приказом МВД от 27 января 2003 г. № 59. На нее отводится пять дней после приобретения машины или в течение срока действия регистрационного знака «Транзит». Если предприятие в этот срок не уложится, его могут оштрафовать на сумму от 1000 до 3000 руб. (ст. 19.22 КоАП). Потребовать уплатить штраф в размере от 100 до 300 руб. могут и с должностных лиц провинившейся фирмы.

Регистрировать автомобили в ГАИ нужно по месту нахождения организации. Если же машина приобретена для филиала или представительства, то ее можно поставить на учет по месту нахождения этого подразделения.

Для регистрации собственники транспортных средств обязаны представить документы об уплате платежей за выдачу и замену регистрационных документов, паспортов транспортных средств (подп. «г» п. 35 Правил).

Затраты на регистрацию в ГАИ включаются организацией в фактические расходы на приобретение автомобиля (п. 8 ПБУ 06/01) и увеличивают первоначальную стоимость транспортного средства в бухгалтерском учете. Помимо государственной пошлины в первоначальную стоимость следует включать и плату за проведение государственного технического осмотра, уплачиваемую в связи с приобретением автомобиля (письмо Минфина РФ от 5 июля 2006 г. № 03-06-01-04/138).

Поскольку все автомобили подлежат государственной регистрации в ГАИ, проводку по дебету счета 01 нужно делать после того, как такая регистрация проведена.

Пример 2

В 2008 г. ООО «Валентин» приобрело по договору купли-продажи новый легковой автомобиль ВАЗ-21099. Стоимость автомобиля согласно договору с продавцом — 236 000 руб., в том числе НДС — 36 000 руб. Услуги сторонней организации, которая доставила автомобиль, стоят 11 800 руб., в том числе НДС — 1800 руб.

В бухгалтерском учете ООО «Валентин» были сделаны следующие проводки:

Дебет счета 08 Кредит счета 60 — 200 000 руб. (236 000 – 36 000) — оприходован автомобиль на балансе организации (без НДС);

Дебет счета 19-1 Кредит счета 60 — 6000 руб. — учтена сумма НДС согласно счету-фактуре;

Дебет счета 60 Кредит счета 51 — 236 000 руб. — оплачен счет продавца;

Дебет счета 08-4 Кредит счета 76 — 10 000 руб. (11 800 – 1800 руб.) — отражены расходы на доставку автомобиля (без НДС);

Дебет счета 19-1 Кредит счета 76 — 1800 руб. — учтена сумма НДС по расходам на доставку;

Дебет счета 76 Кредит счета 51 — 11 800 руб. — оплачены услуги по доставке автомобиля.

За регистрацию автомобиля в ГАИ (технический осмотр, получение свидетельства о регистрации транспортного средства и номерных знаков) было заплачено 1000 руб.

Дебет счета 71 Кредит счета 50 — 1000 руб. — выданы из кассы деньги подотчетному лицу для оплаты регистрационных сборов;

Дебет счета 08-4 Кредит счета 71 — 1000 руб. — плата за регистрацию учтена в балансовой стоимости автомобиля на основании авансового отчета подотчетного лица.

Когда автомобиль будет введен в эксплуатацию, необходимо сделать такие проводки:

Дебет счета 01 Кредит счета 08-4 — 211 000 руб. (200 000 + 10 000 + 1000)— — автомобиль зачислен в состав основных средств организации;

Дебет счета 68 субсчет «Расчеты по НДС» Кредит счета 19 — 37 800 руб. (36 000 + 1800) — произведен налоговый вычет.

Федеральный закон от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — Федеральный закон № 40-ФЗ) обязывает предприятия, имеющие автотранспорт, страховать риск своей гражданской ответственности.

Застраховать гражданскую ответственность необходимо не позднее, чем через 5 дней после того, как организация получит право владения автотранспортным средством (п. 2 ст. 4 Федерального закона № 40-ФЗ). В противном случае автомобиль не допустят к техосмотру, не зарегистрируют в ГАИ, а организацию оштрафуют на сумму 300 руб. (ст. 12.37 Кодекса об административных правонарушениях РФ). Кроме того, если риск ответственности владельцев транспортных средств не застрахован, то вред, причиненный жизни, здоровью или имуществу потерпевших, они возмещают за свой счет.

Суммы расходов по обязательному и добровольному страхованию автомобиля не учитываются в его первоначальной стоимости (письмо УФНС по г. Москве от 2 марта 2006 г. № 20-12/16322).

Организация, купившая автомобиль для его использования в производственных (управленческих) целях, вправе учесть расходы по его обязательному и добровольному страхованию (ОСАГО и КАСКО) для целей налогообложения прибыли в следующем порядке (письмо Минфина РФ от 7 сентября 2005 г. № 03-03-02/74, письмо ФНС РФ от 18 апреля 2005 г. № 02-3-10/564-04, письмо УФНС РФ по г. Москве от 1 августа 2007 № 20-12/073169).

Указанные расходы включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ. Если подобные тарифы не утверждены, то расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

Если налогоплательщик ведет учет доходов и расходов методом начисления, то затраты по обязательному страхованию признаются в качестве расхода в том отчетном периоде, в котором были перечислены денежные средства на уплату страховых взносов (п. 6 ст. 272 НК РФ). По условиям договора страхования может быть предусмотрена уплата страхового взноса разовым платежом. Если подобный договор заключен на срок более одного отчетного периода, то расходы на обязательное страхование признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде.

Налоговый учет приобретенного автомобиля

В налоговом учете первоначальная стоимость транспортного средства определяется как сумма расходов на его приобретение, доставку и доведение до состояния, в котором оно пригодно для использования (п. 1 ст. 257 НК РФ).

По мнению специалистов Минфина РФ, в целях налогообложения расходы по уплате государственной пошлины подлежат включению в первоначальную стоимость автомобиля (письмо Минфина РФ от 15 декабря 2006 г. № 03-03-04/1/831). В результате указанные затраты будут списываться в составе расходов, уменьшающих доходы текущего отчетного (налогового) периода, путем начисления амортизации в порядке, предусмотренном ст. 259 НК РФ.

Пример 3

Используем условия предыдущего примера.

В налоговом учете первоначальная стоимость автомобиля будет равна первоначальной стоимости этого объекта в бухгалтерском учете и составит 211 000 руб. (200 000 + 10 000 + 1000).

Использование личного автомобиля сотрудника

Нередко сотрудники предприятий по какой-либо причине используют свой автомобиль в служебных целях. Есть два способа компенсировать работнику его расходы на эксплуатацию личного автомобиля: можно заключить договор аренды автомобиля, а можно — выплачивать работнику компенсацию за использование личного автомобиля в служебных целях.

Порядок выплаты компенсации

Статья 188 ТК РФ устанавливает обязанность работодателя компенсировать работнику затраты, понесенные последним при использовании личного имущества, в том числе и автомобилей.

При выплате компенсации следует руководствоваться письмом Минфина РФ от 21 июля 1992 г. № 57 «Об условиях выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок».

Денежная компенсация положена не всем работникам предприятия, а только тем сотрудникам, работа которых связана с постоянными служебными разъездами. Это может быть, например, курьер, менеджер, торговый представитель, исполнительный директор и т. д. Разъездной порядок работы должен быть закреплен в должностных инструкциях. Пример записи приведен ниже.

Сумму компенсации определяет руководитель организации по договоренности с работником. Как правило, размер компенсации зависит от интенсивности использования автомобиля, который используется в служебных целях, и от его марки. Компенсация назначается с учетом того, что работник должен оплатить свои расходы, связанные с покупкой бензина, текущим ремонтом автомобиля и т. д. Поэтому если сотрудник получает компенсацию, никакие дополнительные деньги, связанные с оплатой расходов по эксплуатации машины, ему не полагаются.

Компенсация начисляется на основании приказа руководителя (письмо Минфина РФ № 21 июля 1992 г. № 57). Типового бланка для такого приказа нет, поэтому он составляется в произвольной форме. Как правило, в приказе указывают фамилию, имя, отчество сотрудника, которому назначается компенсация, его должность и ежемесячную сумму компенсации. Пример оформления приказа приведен ниже.

Для того чтобы получить компенсацию, работник должен представить в бухгалтерию нотариально заверенную копию технического паспорта автомобиля (письмо Минфина РФ от 16 ноября 2006 г. № 03-03-02/275, письмо УФНС по г. Москве от 22 февраля 2007 г. № 20-12/016776).

Компенсация выплачивается один раз в месяц. Если же автомобиль сотрудником не используется (отпуск, болезнь, командировка), то компенсацию выплачивать нельзя.

Налогообложение компенсации за использование личного автомобиля

Как мы уже говорили, компенсация может выплачиваться в любой сумме. Однако для целей налогообложения сумма компенсации нормируется.

Подпунктом 11 п. 1 ст. 264 НК РФ установлено, что компенсации за использование личных легковых автомобилей для служебных поездок относятся к прочим расходам. При налогообложении прибыли эти компенсации учитываются в пределах норм, установленных постановлением Правительства РФ от 8 февраля 2002 г. № 92 и действуют с 1января 2002 г.

Размер компенсации за использование личных легковых автомобилей не привязан к конкретным маркам автомобилей, а зависит только от мощности двигателя.

Если объем двигателя меньше 2 л, то сумма компенсации составляет 1200 руб. в месяц. Если объем двигателя больше, ежемесячная норма компенсации — 1500 руб. Работникам, которые используют в служебных целях мотоциклы, полагается компенсация в пределах 600 руб.

Порядок налогообложения компенсаций представлен в табл. 1.

Таблица 1. Порядок налогообложения компенсации за использование личного автомобиля

|

Налог |

Компенсация в пределах нормы |

Компенсация сверх нормы |

|

Налог на прибыль |

Уменьшает налогооблагаемую прибыль |

Не уменьшает налогооблагаемую прибыль |

|

НДФЛ |

Не облагается |

Облагается |

|

ЕСН |

Не облагается |

Не облагается |

|

Взнос на страхование от несчастного случая на производстве и профзаболеваний |

Не облагается |

Облагается |

Учет компенсаций при расчете налога на прибыль

Компенсационные выплаты в пределах норм учитываются в составе прочих расходов, связанные с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ). Организация может выплачивать сотруднику компенсации, превышающие установленные нормы. Однако суммы превышения не будут учитываться при расчете налога на прибыль (п. 38 ст. 270 НК РФ).

Следует также учитывать, что компенсационные выплаты за использование личного автомобиля относятся к косвенным расходам (п. 1 ст. 238 НК РФ). Это означает, что их можно в полном объеме учитывать при расчете налога на прибыль в том же отчетном периоде, когда произведены расходы.

При этом надо обратить внимание на следующее. Компенсации за использование личного автотранспорта признаются в учете только после того, как деньги будут выданы сотруднику на руки или перечислены на сберкнижку (письмо УФНС РФ по г. Москве от 14 сентября 2006 г. № 18-11/3/081350). Такое правило применяется как при кассовом методе (п. 3 ст. 273 НК РФ), так и при методе начисления (подп. 4 п. 7 ст. 272 НК РФ). Этим компенсационные выплаты отличаются от зарплаты, которую можно списать на расходы сразу после начисления (при втором методе).

Пример 4

В марте 2008 г. сотрудник организации ООО «Беранже» регулярно совершал служебные поездки на своем автомобиле «ВАЗ-2107». Руководитель организации распорядился, чтобы сотруднику компенсировали его расходы, выплатив 1500 руб.

Объем двигателя автомобиля «ВАЗ-2107» меньше 2000 см3.

Норма компенсации по данному автомобилю равна 1200 руб. Поэтому в состав расходов, которые учитываются в расчете налога на прибыль, включается 1200 руб. Остальные же 300 руб. при налогообложении прибыли не учитываются.

Обратите внимание! В размере компенсации учтены все расходы на содержание автомобиля, в том числе на горюче-смазочные материалы, техническое обслуживание и текущий ремонт. Поэтому если организация помимо компенсации оплачивает работнику и стоимость бензина, то эти расходы не будут уменьшать налогооблагаемую прибыль (письма Минфина РФ от 16 мая 2005 г. № 03-03-01-02/140, МНС РФ от 2 июня 2004 г. № 04-2-06/419@, УФНС по г. Москве от 22 февраля 2007 г. № 20-12/16776).

Учет компенсаций при расчете НДФЛ и ЕСН

Компенсации, связанные с исполнением налогоплательщиком трудовых обязанностей, не облагаются НДФЛ (п. 3 ст. 217 НК РФ), но только если их размер не превышает норм, установленных в соответствии с законодательством РФ. ТК РФ, что размер компенсационных выплат определяется письменным соглашением сторон трудового договора.

Следовательно, для целей исчисления НДФЛ нормой необходимо считать сумму компенсации, установленную сторонами трудового договора в соглашении об использовании личного имущества работника. К такому же выводу пришел и Президиум ВАС РФ в постановлении от 30 января 2007 г. № 10627/06.

Официальные органы поддерживают эту позицию, но только в отношении имущества, которое не относится к легковым автомобилям и мотоциклам.

НК РФ не устанавливает специальных норм компенсации за использование личного транспорта для целей обложения НДФЛ.

Поэтому, по мнению специалистов Минфина РФ, организация должна использовать для этих целей нормы расходов организации на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, утвержденных постановлением Правительства РФ от 8 февраля 2002 г. № 92.

Иными словами, НДФЛ следует удерживать с той суммы компенсации, которая превышает норматив, установленный указанным документом (письмо Минфина РФ от 24 декабря 2007 г. № 03-11-04/3/513, от 26 марта 2007 г. № 03-04-06-01/84, от 29 декабря 2006 г. № 03-05-02-04/192, от 2 марта 2006 г. № 03-05-01-04/43).

Аналогичной позиции придерживаются и налоговые органы (письмо УФНС по г. Москве от 28 августа 2007 г. № 28-17/1269, от 18 сентября 2007 г. № 18-11/3/088756, от 21 февраля 2007 г. № 28-11/4115).

ЕСН суммы компенсации не облагаются независимо от того, в пределах норм они выплачены или сверх норм. Компенсации в пределах норм освобождаются от уплаты ЕСН в соответствии с п. 1 ст. 238 НК РФ. А сверхнормативные компенсации не облагаются налогом, поскольку они не учитываются при налогообложении прибыли (п. 3 ст. 236 НК РФ).

Страховые взносы на обязательное пенсионное страхование с компенсаций тоже не исчисляются, поскольку налоговая база по ЕСН и расчетная база по пенсионным взносам совпадают. Такое положение установлено п. 2 ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в РФ»).

На суммы, выплачиваемые работнику в возмещение расходов, также не начисляются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Это следует из:

- п. 10 Перечня выплат, на которые не начисляются страховые взносы в ФСС РФ, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765;

- п. 4 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных постановлением Правительства РФ от 2 марта 2000 г. № 184.

Пример 5

Используем условия предыдущего примера.

На сумму компенсации, которая превышает установленные нормы, начисляется НДФЛ, а также взносы на страхование от несчастных случаев на производстве и профзаболеваний. Величина тарифа по взносам составляет 0,2 .

При выплате компенсации за март 2008 г. в бухгалтерском учете ООО «Беранже» были сделаны следующие проводки:

Дебет счета 26 Кредит счета 73 — 1500 руб. — начислена компенсация за использование личного автомобиля в служебных целях;

Дебет счета 73 Кредит счета 68 субсчет «Расчеты по НДФЛ» — 39 руб. (300 × 13%) — удержан НДФЛ;

Дебет счета 26 Кредит счета 69-11 — 0,6 руб. (300 × 0,2 %) — начислен взнос на страхование от несчастных случаев на производстве и профзаболеваний;

Дебет счета 73 Кредит счета 50 — 1461 руб. (1500 – 39 руб.) — выплачена компенсация за использование личного автомобиля в марте 2008 г.

Учет купленного для нужд компании автомобиля: бухгалтерские проводки и налоги

Главными документами для грамотного бухгалтерского оформления приобретенного компанией автомобиля, являются: договор купли-продажи, акт приемки-передачи (форма No ОС-1), инвентарная карточка (форма No ОС-6). В статье расскажем про учет купленного автомобиля, рассмотрим эти документы более подробно.

Разница между новым и подержанным автомобилем

Смотря, новый приобретается автомобиль, или подержанный, акт оформляется бухгалтером компании-покупателя или продавцом авто:

| Новый автомобиль | Автомобиль б/у |

| По обыкновению дилер или салон выписывает накладную при продаже машины, но актами приемки-передачи не занимается, так что обязанность ложится на покупателя. | Имеет смысл просить об оформлении акта самого продавца. Он должен будет указать в нем информацию из БУ и данные для подсчета амортизации в НУ. К таким сведениям относятся:

Можно принять от продавца УПД с той оговоркой, что данные, о которых говорилось выше, будут указаны в документе отдельно. |

Если не получить информации о сроке полезного пользования б/у автомобиля, останется только принять его равным сроку полезного пользования нового транспорта, значения которых, конечно же, не равны. Это в значительной степени повысит затраты компании и приведет к неверным расчетам амортизации и прочих показателей, и, как следствие, к претензиям налоговых инспекторов.

Первоначальная стоимость машины складывается из:

- суммы, потраченной на покупку авто;

- расходов, возникших при покупке.

|

Расходы, касательные приобретения автомобиля

- Госпошлина на услуги ГИБДД по регистрации авто Чтобы избежать проблем с налоговой службой, лучше прибавлять сумму пошлины именно к первоначальной стоимости машины. Претензии налоговой связаны с тем, что так деньги списываются на протяжении долгого интервала времени, через расходы на амортизацию. В случае же единовременного отнесения траты к прочим расходам, фирма занижает налог на прибыль.

- Модернизация транспортного средства. Налоговая инспекция называет модернизацией любую доукомплектовку автомобиля, так как при этом не изменятся характеристики и предназначение машины (и не имеет значения, новая машина или бывшая в употреблении). Есть вариант учета доп. оборудования стоимостью выше 40 тыс. рублей как самостоятельное основное средство. Или можно признать расход в текущем периоде, если доукомплектовка обошлась дешевле 40 тысяч. Однако оформление таким образом отопителя может вызвать споры, потому что его подключение меняет характеристики машины.

- Входной НДС. НДС, указанный продавцом, также оплачивается отдельно от первоначальной стоимости. Ее законно учесть как расход на общих условиях.

- Процент по кредиту. В случаях, когда машина куплена на заемные деньги, переплата по займу не включается в первоначальную стоимость. Ее заносят в списки расходов как % по любым прочим долгам, притом проценты обязательно нормируются (списание происходит в границах ставки рефинансирования, помноженной на коэффициент 1,8).

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Срок полезного использования автомобиля

В течение СПИ законно производить списание первоначальной стоимости машины. Для новых автомобилей нормированы сроки по установленной Классификации Основных Средств:

Важно! Старайтесь выбирать минимальные указанные СПИ, это поможет в кратчайшие сроки списать расходы на покупку автомобиля.

Трудности появляются со СПИ автомобилей б/у, он вычисляется по формуле:

- СПИ б/у = СПИ аналогичного нового авто – срок эксплуатации прежним владельцем.

СПИ б/у вносится в ту же амортизационную группу, в какой он был у прежнего владельца. Лучше начислять амортизацию, даже если пользоваться автомобилем осталось меньше года. Когда машина приобреталась у физического лица, не занимающегося предпринимательством, СПИ определяется как по новым появившимся основным средствам.

Начисление амортизации на купленный автомобиль

Для грамотного расчета амортизации, нужно обладать знаниями о двух показателях:

- дате начала амортизации;

- СПИ, в течение которого и списывается первоначальная стоимость.

| В бухгалтерском учете | В налоговом учете |

| Начисление амортизации начинается с первого числа того месяца, который следует за месяцем постановки автомобиля на учет в составе ОС. Чтобы было понятно, амортизация рассчитывается даже по транспорту, которым не пользуются, если он пригоден к использованию. | Начисление амортизации контролируется с первого числа того месяца, который следует за месяцем, когда автомобилем начали фактически пользоваться. Доказательством того, что именно данный месяц был месяцем начала пользования, послужит проставленная в акте о вводе авто в эксплуатацию дата. |

Выплата транспортного налога

Для бухгалтерского учета не важно, зарегистрирован автомобиль, или нет. Принимать к учету в составе основных средств можно и еще не прошедший регистрацию транспорт, при условии соблюдения обязательных условий для принятия его к БУ. Если имеет место подобный случай, не лишним будет завести на счете 01 “Основные средства” отдельный субсчет для отнесения к нему не прошедших регистрацию авто. Читайте также статью: → “Счет 01. Бухучет основных средств, пример, проводки».

ТН не платится за незарегистрированный транспортные средства, так что было бы удобным иметь под рукой данные об объектах, которые не будут браться в расчет при ежегодном отчете о транспортном налоге. А как только автомобиль зарегистрируют, по нему нужно будет делать стандартную проводку по счету 01.

В зависимости от региона, в котором предприятие зарегистрировано, в течение года необходимо делать отчисления в счет авансов по транспортному налогу (ТН).

Сумма ТН за весь год рассчитывается по формуле:

- Годовой налог = (Мощность двигателя)*(Ставка налога):(Число месяцев, сколько авто находится в собственности компании):12

По окончании года в налоговую выплачивается ТН за минусом авансовых отчислений, при этом налог на прибыль уменьшается на сумму ТН и авансовых платежей (их следует внести в перечень прочих расходов). Бухгалтера отчитываются по ТН не позже 1 числа февраля месяца.

Бухгалтерский учет купленного автомобиля (пример)

Организация N в октябре купила авто (мощностью 102 л.с.) у сторонней компании. Уже в январе оно было зарегистрировано в ГИБДД, им сразу стали пользоваться. Цена машины была 330 000 рублей, включая НДС в размере 30 000 рублей. В акте приемки-передачи указан СПИ равный 40 месяцам, срок эксплуатации автомобиля – 10 месяцев. Ставка транспортного налога 32 рубля.

Нормирование горюче-смазочных материалов

Ранее Минфин предполагал нормирование ГСМ для правильного налогового учета, но на данный момент финансовое ведомство признало это правом организаций, не обязанностью, по причине отсутствия в налоговом кодексе подобных требований. Исходя из вышесказанного, предприятие, стоящее на налоговом учете при упрощенной форме налогообложения, суммы, затраченные на ГСМ, может учесть в полной мере или в границах норм.

Если было решено пользоваться нормами, то нужно знать, что они могут и не совпадать с нормами Минтранса. Подойдут данные, отраженные в технической документации завода-изготовителя машины. Или есть возможность выявить собственные показатели, исходя из замеров и расчетов, проведенных на предприятии. Налоговые служба на местах могут все же требовать соблюдения нормативов, так что нужно будет уметь отстоять свою позицию.

Приходуется купленное топливо на счет 10 “Материалы” субсчет “Топливо”. Списание проводится на основании данных путевых листов и чеков на закупку ГСМ в полной мере по факту. Счета затрат: 20, 26, 44, 91… Рекомендуется также иметь отдельный субсчет на закупку ГСМ сверх нормативов. Читайте также статью: → “Особенности учета расходов на (горюче-смазочные материалы) ГСМ».

Нормативные акты по теме:

Типичные ошибки учета купленного автомобиля

Ошибка №1. Отказ от начисления амортизации в случаях, когда СПИ подержанного автомобиля выходит менее одного года.

Подобные действия могут вызвать споры с налоговой инспекцией. Даже если автомобиль был в пользовании прошлого владельца достаточно долго, и новому хозяину пользоваться машиной придется в течение короткого промежутка времени, следует все же начислять амортизацию. Проверяющие обнаружат несовпадения в случае, когда машиной пользовались дольше, чем предполагалось.

Ошибка №2. В случае, когда покупаемый подержанный автомобиль полностью амортизирован, компания самостоятельно начисляет срок полезного использования и осознанно занижает его с целью скорейшего списания стоимости машины.

Этого делать нельзя, так как в будущем налоговый инспектор заметит, что автомобиль эксплуатировался на протяжении большего срока, а значит амортизация была вычислена неправильно. Это будет означать, что налоги были занижены неправомерно.

Ошибка №3. Уплата предприятием транспортного налога на арендованный автомобиль.

ТН должен выплачиваться собственником машины (абз. 1 ст. 357 НК РФ), не арендателем, если только авто не зарегистрировано на фирму в лизинг. Но при этом даже на арендованную машину должен быть учтен экологический сбор, так как его выплачивает пользователь транспортного средства. Читайте также статью: → “Начислен транспортный налог: бухгалтерские проводки».

Ошибка №4. Неотображение в БУ данных по выплате страховых премий.

Суммы, перечисленные страховой компании, должны быть в полной мере отображены в БУ. Списание стоимости полиса может быть единовременным, или может происходить равными долями в течение всего срока действия договора. В учетной политике предприятия нужно обозначить предпочитаемый способ оплаты страховки.

Вопрос №1. Как учесть доукомплектовку автомобиля предприятия магнитолой?

По обыкновению магнитола включена в базовую комплектацию, ее стоимость приплюсована к общей цене на машину. Следовательно, затраты на магнитолу относятся к первоначальной стоимости авто. Когда она покупается отдельно, затраты на ее приобретение учтутся единовременно или спишутся через амортизацию, в зависимости от цены (до 40 тыс. или более 40 тыс.). При спорах с налоговой можно доказать, что покупка магнитолы обоснована и направлена на увеличение прибыли, сказав, что она обеспечивает психологическую разгрузку водителя и повышает производительность труда.

Вопрос №2. Есть ли законный способ уменьшить налог на прибыль, используя данные о расходах на амортизацию автомобиля?

Да, такой способ есть. Возможно указание в расходах 30% от изначальной стоимости авто как амортизационной премии (АП), а потом учитывать траты на амортизацию за вычетом этой премии. АП нужно будет списывать в месяце, когда фирма начала амортизировать основное средство. Тем не менее, в БУ амортизация начисляется на общих условиях без принятия во внимание АП.

Вопрос №3. Нужно ли составлять ежеквартальный отчет о транспортном налоге?

Нет, существует только ежегодный отчет.

Вопрос №4. Как рассчитывать транспортный налог на дорогостоящие автомобили?

Повышающие коэффициенты для автомобилей с очень высокой стоимостью учитываются только по итогам прошедшего года и не применяются для расчетов авансовых платежей.

Вопрос №5. Как оформлять приобретение машины по схеме trade-in, то есть обмен старого автомобиля компании на новый транспорт с доплатой?

Сделка может быть проведена несколькими разными по своей сути способами, оба из которых абсолютно законны:

- как договор мены (с соответствующей доплатой);

- подписанием двух соглашений купли-продажи с последующим зачетом встречных требований одного рода.

Правила ведения бухучета в транспортной компании (нюансы)

Чем примечательна деятельность по перевозкам?

Бухгалтерский учет услуг по перевозкам: особенности

Специфика затрат при перевозках

Итоги

Чем примечательна деятельность по перевозкам?

Транспортную компанию отличает следующее:

- В ней на каких-либо основаниях (в собственности, аренде, лизинге) имеются транспортные средства, при помощи которых происходит оказание услуг по перевозкам.

- Существенную часть штата работников составляют сотрудники, управляющие транспортными средствами, причем условия допуска их к работе и ее режим подчиняются определенным правилам.

- Наличие особого набора затрат, необходимых как для появления права на оказание услуг по перевозкам (регистрация транспортных средств, их страхование, наличие специально подготовленных людей для управления), так и для обеспечения функционирования транспортных средств (специальные материалы, регулярное техническое обслуживание).

- Необходимость начисления и уплаты являющегося дополнительным к прочим обязательным налогам особого транспортного налога, в целом подчиняющегося правилам НК РФ (гл. 28), но имеющего особенности в каждом из регионов.

- Возможность применения ЕНВД при налогообложении (п. 3 ст. 346.29 НК РФ) при определенном количестве автотранспорта в компании (для перевозки грузов) или определенном количестве посадочных мест (для перевозки пассажиров). Конкретные критерии для использования этой возможности устанавливаются регионами РФ.

- Обязательность применения в работе ряда специальных документов: путевой лист (для автотранспорта), товарно-транспортная накладная, железнодорожная или авиагрузовая накладная, коносамент, документы о перегрузке с одного вида транспорта на другой.

Об оформлении путевых листов подробнее читайте в материалах:

- «Путевой лист грузового автомобиля в бухучете (бланк)»;

- «Путевой лист легкового автомобиля по форме 3 в бухучете»;