Содержание

- Требование об уплате налога

- Право на обжалование требования

- Порядок обжалования требования об уплате налога

- Если вам неправомерно начислили налог. Порядок обжалования для физических лиц

- При корректировке решения налогового органа новое требование об уплате налогов не выставляется

- Должна ли налоговая направлять требование об уплате налога / сбора / пени / штрафов в бумажном виде?

- Обобщенный опыт обжалования «беспроверочных» требований

- Как оспорить налоговое требование об уплате налога

- Признание недействительным требования налоговой об уплате налога

- Обращаемся в арбитражный суд по месту нахождения ИФНС

- Требование (претензия) об уплате неустойки (штрафа, пени) в связи с просрочкой исполнения (ненадлежащим исполнением) обязательств (гарантийного обязательства), предусмотренных контрактом, при осуществлении закупки товара (работы, услуги)

- Вопрос

- Ответ

- Как оспорить требование об уплате задолженности, числящейся в вашей карточке «Расчеты с бюджетом», сроки взыскания которой истекли

- Шаг 1. Изучаем требование: есть ли основания для обжалования

- Шаг 2. Решаем, что будем обжаловать

- Шаг 3. Решаем, куда будем жаловаться

- Шаг 4. Обосновываем свои претензии

- Возражение на требование об уплате налога: образец

- Порядок подачи жалобы

- Письмо претензия образец

По результатам налоговой проверки декларации, если контролеры обнаружили в ней неточности, приведшие к занижению размера налоговой базы, налогоплательщику направляется требование об уплате налога. Аналогичный документ компания или индивидуальный предприниматель может получить и при наличии недоимок за прошедшие периоды, в том числе, если речь идет о задолженности по штрафам и пеням.

Требование об уплате налога

Образец требования об уплате налога утвержден приказом ФНС России от 13 февраля 2017 года № ММВ-7-8/179@. В приложении №2 к этому документу приведен бланк, которым обязаны пользоваться все инспекции при выставлении требований о погашении недоимок по налогам, сборам, штрафам и пеням. В документе обязательно должны содержаться данные о сумме задолженности, размеру пеней на дату составления требования. Отдельно прописывается и сам срок исполнения требования об уплате налога или иных сумм. Статья 69 Налогового кодекса обязует контролеров также указывать в требовании основания для взимания налога и ссылки на соответствующие статьи Налогового кодекса, которые устанавливают обязанность перечислить ту или иную сумму в бюджет.

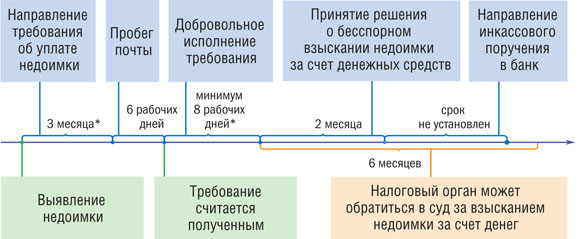

Срок исполнения требования об уплате налога – 8 дней с даты его получения. Впрочем, в самом документе может быть установлен иной срок, который в случае его указания является приоритетным.

Законодательно установлены и сроки, в течение которого контролеры могут выставлять требование налогоплательщику. Они в данном случае будут зависеть от ситуаций, по которой возникла недоимка (ст. 70 НК РФ).

Все выше перечисленные моменты оформления требования об уплате налогов должны неукоснительно соблюдаться инспекторами при составлении документа. Любая погрешность в этом процессе сама по себе может быть основанием для обжалования требования.

Право на обжалование требования

Надо сказать, что требования об уплате налогов по сути своей в основном бывают справедливы, то есть контролеры не предъявляют к уплате несуществующих долгов. Довольно часто при получении требования проблема кроется в несвоевременном перечислении каких-то налогов и сборов, просрочках подачи отчетов или других нарушениях, привозящих к штрафам. Иногда случаются и такие ситуации, когда в отчете налогоплательщик указывает по ошибке завышенный налог, но перечисляет в бюджет правильную сумму – в таком случае при получении требования необходимо скорректировать ранее поданную декларацию. Либо же перечисление в бюджет было совершено с ошибкой в платежных реквизитах, таким образом плательщик уверен, что свои обязательства перед бюджетом он выполнил, но в ИФНС за ним числиться недоимка. В этом случае логичным решением будет пройти дополнительно сверку с бюджетом с целью проверки перечня совершенных платежей.

Однако, если видимых причин для доначисления налогов или санкций нет, и налогоплательщик не согласен с выдвинутыми требованиями, то ему предоставляется возможность отстоять свою точку зрения о корректности перечисленных сумм налогов или отсутствии задолженностей.

Порядок обжалования требования об уплате налога

Возможность обжалования актов налоговых органов закреплено в статье 137 Налогового кодекса. В принципе, оспорить можно любой ненормативный акт, действие или бездействие должностных лиц, нарушающие права налогоплательщика. Требование об уплате налога, считающееся ненормативным актом, также можно обжаловать. Сделать это можно путем обращения в две инстанции: с жалобой в вышестоящий налоговый орган и с апелляционной жалобой в суд.

Компания или ИП, получившие несправедливую, по их мнению, претензию, могут выбрать наиболее подходящий для них вариант, либо подать одновременно оба варианта возражения на требование об уплате налога. Образец, установленный законом, для такого случая не предусмотрен. Налогоплательщик просто излагает в жалобе свое несогласие с содержанием требования, ссылаясь при этом на действующие положения законодательства, а также при необходимости на имеющиеся у него документы, подтверждающие корректность его расчетов с бюджетом – например, он может представить копии платежек на перечисление сумм налога, которые якобы не были уплачены.

При составлении апелляционной жалобы изложить ситуацию стоит несколько более подробно и, что называется, с самого начала. При рассмотрении дела судьям должно быть ясно, в виду чего было выставлено требование налогового органа, с чем именно не согласен налогоплательщик, какие у него имеются доказательства несправедливости претензий со стороны налоговиков.

Выбор способа обжалования требования остается на усмотрения самого бизнесмена. Но тут нужно понимать, что у каждого из вариантов есть свои плюсы и минусы. При обжаловании требования в выше стоящий налоговый орган нужно понимать, что на период рассмотрения жалобы действие первоначального требования не будет приостановлено. Если при этом контролеры хотят взыскать с налогоплательщика значительную сумму долга, то это может серьезным образом отразиться на его бизнесе: сумму или заблокируют на расчетном счете или же просто спишут, направив инкассовое требование в банк.

В суд же можно обратиться с ходатайством о приостановлении исполнения обжалуемого требования. В этом случае до окончания рассмотрения дела ИФНС не сможет принудительно взыскать сумму оспариваемой задолженности. С другой стороны, при обращении в суд нужно понимать, что подобный способ обжалования требования об уплате налога предполагает дополнительные траты, как минимум, в виде первоначальной оплаты госпошлины, а кроме того может затянуться на более длительный период времени.

Если вам неправомерно начислили налог. Порядок обжалования для физических лиц

Часто налогоплательщик не согласен с актами и действиями должностных лиц налоговой инспекции, например, с суммами начисленного налога или неправомерно начисленными пенями/штрафом. Даже если налог начислен полностью неправомерно, без вашего участия ошибку никто не исправит, а если вы не заявите о ней вовремя, за самим налогом последуют пени, штраф и принудительное взыскание.

-

Форма №12984: «Форма жалобы/апелляционной жалобы на акты, действия и бездействия налоговых органов с инструкцией по заполнению»

Форма №12984: «Форма жалобы/апелляционной жалобы на акты, действия и бездействия налоговых органов с инструкцией по заполнению»

В первую очередь стоит явиться на прием в свою инспекцию и получить разъяснения. Вопрос может быть решен на месте — возможно, вы не знали о повышении налоговой ставки/базы или уведомление/требование об уплате налога было направлено вам ошибочно. По предложению налогоплательщика также может быть проведена совместная сверка уплаченных налогов. Если же в инспекции уверены в своей правоте, несмотря на ваши доводы, надо срочно вооружаться налоговым кодексом и подавать жалобу.

Право на обжалование актов ненормативного характера налоговых органов (к ним относятся требования, решения, письма, постановления и другие акты, принятые в отношении конкретного лица), а также действий (бездействий) их должностных лиц предусмотрено ст. 137 Налогового кодекса РФ.

Обжалование возможно как в административном (досудебном), так и в судебном порядке. В большинстве случаев административный (досудебный) порядок является обязательным, непосредственно в суд можно обжаловать только акты (действия), вынесенные самой ФНС, а также акты, вынесенные по результатам рассмотрения жалобы. Согласно ст. 138 НК РФ досудебное обжалование возможно в двух формах: обычная жалоба и апелляционная жалоба.

Стоит отметить, что ввиду отсутствия четкого установленного списка актов налоговых органов, относящихся к ненормативным, некоторые акты не всегда признаются таковыми, а соответственно вышестоящий орган или суд может отказать в жалобе. В частности, это касается уведомлений и требований. В этом случае стоит сначала направить в инспекцию письмо с требованием произвести перерасчет налога, указанного в уведомлении или требовании, по рассмотрению которого инспекция должна вынести акт, который уже можно будет обжаловать.

Важно: Исполнение акта полностью или частично не лишает налогоплательщика права на подачу жалобы. Обжалование ненормативных актов, действий и возврат излишне уплаченных сумм налога – разные способы защиты права, которые могут применяться независимо друг от друга.

Исполнив решение, вы снимаете с себя риски применения обеспечительных мер. Если в результате рассмотрения жалобы акт инспекции будет отменен, можно будет претендовать не только на возврат излишне взысканных сумм, но и на проценты (п. 5 ст. 79 НК РФ), начисляемые на сумму взыскания по ключевой ставке ЦБ РФ со дня, следующего за днем уплаты, по день возврата.

Для возврата сумм налога подается заявление о возврате (зачете) сумм излишне уплаченного (взысканного) налога в течение трех лет со дня уплаты указанной суммы в налоговый орган, в который данный налог был уплачен. Сумма излишне уплаченного налога подлежит возврату (зачету) по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Сроки и порядок подачи жалобы

Апелляционная жалоба касается решений налогового органа, принимаемых по результатам рассмотрения материалов налоговой проверки (о привлечении или об отказе в привлечении к ответственности за совершение налогового правонарушения), не вступивших в силу на момент подачи жалобы. Возможность апелляционного обжалования предусматривается непосредственно в самом решении, там же указывается срок – один месяц со дня вручения решения налогоплательщику.

Восстановить срок апелляционного обжалования в случае его пропуска нельзя.

Обычная жалоба подается на вступившие в силу акты налогового органа ненормативного характера, а также на действия или бездействие его должностных лиц. Срок обжалования составляет один год со дня, когда лицо узнало о нарушении своих прав или со дня вынесения решения, которое не было обжаловано в апелляционном порядке. Если срок пропущен по уважительной причине, то его можно восстановить на основании отдельного ходатайства (п. 2 ст. 139 НК РФ).

Обе жалобы (далее под жалобой понимается как обычная, так и апелляционная жалоба) может подать как само лицо, права которого нарушены, так и его уполномоченный представитель (с обязательным приложением доверенности). В качестве адресата надо указать вышестоящий налоговый орган, но подавать через тот налоговый орган, который вынес решение. Т.е. жалобу на территориальную (районную, межрайонную) инспекцию следует подавать в Управление ФНС по субъекту через ту же территориальную инспекцию. Жалобу можно подать непосредственно в налоговый орган, отправить по почте или в электронном виде через личный кабинет налогоплательщика.

Налоговый орган в течение трех дней со дня поступления жалобы обязан направить ее со всеми материалами в вышестоящий налоговый орган, приложив свое заключение.

В жалобе необходимо указать акты налогового органа, совершенные действия (бездействие) его должностных лиц, которые привели к нарушению прав. Следует привести основания, подтверждающие нарушение прав (например, ошибочное применение законодательства, неправильная трактовка фактических обстоятельств и т.п.). Завершают жалобу требованием: отменить решение, признать действия инспекторов незаконными и т.п. (подп. 5 п. 2 ст. 139.2 НК РФ).

К жалобе стоит приложить все первичные подтверждающие документы. Данное требование необязательно, допускается преставление документов позднее в налоговый орган или суд (до момента принятия решения по жалобе), однако не стоит рисковать, суд вправе отказать в принятии документов, которые были в распоряжении налогоплательщика, истребовались налоговым органом, но представлены только в суд.

Также стоит привести все имеющиеся доводы о незаконности решения налогового органа в первоначальной жалобе в вышестоящий налоговый орган. Как и в случае с документами, если какие-то существенные доводы не будут приведены в первоначальном процессе, то суд может в дальнейшем отказать в их принятии.

Если в самой жалобе специально не указано, какие части решения обжалуются, то считается, что решение обжаловано в полном объеме. Можно обжаловать только часть вынесенного решения и прямо указать на это в жалобе, однако в дальнейшем решение может быть оспорено в суде только в той части, в которой оно было обжаловано в вышестоящий налоговый орган. В случае подачи апелляционной жалобы, даже если обжалована часть решения, такое решение не вступает в силу (п. 1 ст. 101.2 НК РФ).

Рассмотрение жалобы

Жалоба может быть рассмотрена с участием лица, подавшего жалобу, если вышестоящий налоговый орган выявит противоречия в материалах или несоответствия сведений налогоплательщика и нижестоящего налогового органа (п. 2, 5 ст. 140 НК РФ). При желании участвовать в рассмотрении стоит сделать акцент в жалобе на указанные противоречия, а также заявить ходатайство об участии в рассмотрении жалобы.

Решение по жалобе, поданной на решение о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения, должно быть принято в течение одного месяца со дня ее получения. Указанный срок может быть продлен, но не более чем на один месяц.

Решение по иным жалобам принимается в течение 15 рабочих дней со дня их получения. Этот срок может быть продлен, но не более чем на 15 рабочих дней.

Вынесенное решение направляется лицу в течение трех рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Нарушение срока рассмотрения жалобы не влечет недействительность решения, принятого по результатам такого рассмотрения. Однако налогоплательщик может заявлять доводы о пропуске срока давности взыскания, например, если обжаловано требование об уплате налога, и в течение двух месяцев, налоговый орган не принял решение, он лишается права на вынесение решения о взыскании налога.

Вышестоящим налоговым органом не может быть принято решение о взыскании дополнительных налоговых платежей, пеней, штрафов, не взысканных оспариваемым решением, но может быть дополнено и (или) изменено приведенное в обжалуемом решении правовое обоснование взыскания сумм налогов, пеней, штрафов, а также исправлены арифметические ошибки, опечатки, в том числе в сторону увеличения (п. 81 Постановления Пленума ВАС РФ № 57).

Обращение в суд

В случае несогласия с решением вышестоящего налогового органа, невынесения решения в установленный срок, а также при обжаловании актов (действий), вынесенных непосредственно ФНС можно обращаться в суд.

Административное исковое заявление (обжалование решения, действия, бездействия) может быть подано в суд общей юрисдикции в течение трех месяцев со дня, когда гражданину стало известно о нарушении его прав и законных интересов, если иное не установлено федеральным законом. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом (ч. 1 ст. 219 КАС РФ).

С учетом обязательности досудебного порядка обжалования, трехмесячный срок на обращение в суд исчисляется со дня, когда лицу стало известно о принятом решении по его жалобе (п. 3 ст. 138 НК РФ).

При взыскании излишне уплаченных сумм налога заявление подается в суд общей юрисдикции по правилам искового производства в течение трех лет с моменты уплаты налога.

При корректировке решения налогового органа новое требование об уплате налогов не выставляется

В ходе проведения выездной налоговой проверки налоговая инспекция доначислила организации налог, пени и штраф. Поскольку организация суммы не уплатила, ей было выставлено соответствующее требование.

Не согласившись с доводами проверяющих, налогоплательщик обратился в вышестоящую инстанцию – УФНС России. В ходе рассмотрения обращения доначисленные в ходе проверки суммы налога, а также пени и штрафов были скорректированы в сторону уменьшения. Выставлять новое требование или корректировать уже выставленное налоговая служба не стала. По мнению проверяемой организации инспекторы обязаны были это сделать, поскольку нормами Налогового кодекса предусмотрено выставление уточненного налогового требования в случае изменения обязанности по уплате налога уже после выставления первоначального требования (ст. 71 НК РФ). Поэтому налогоплательщик подал жалобу в центральный аппарат ФНС России.

Налоговая служба рассмотрела жалобу организации и разъяснила, что в соответствии с нормами налогового законодательства (ст. 44 НК РФ) уменьшение суммы доначисленных налогов не отменяет обязанность налогоплательщика по их уплате. А значит, и основания для направления уточненного налогового требования у инспекции не имеется.

О том, является ли справка о состоянии расчетов налогоплательщика доказательством наличия недоимки, читайте в материале «Основание для выставления и направления налогоплательщику требования об уплате налога (сбора), страховых взносов, пеней, штрафа, процентов» в «Энциклопедии решений. Налоги и взносы». Получите полный доступ на 3 дня бесплатно!

Налоговым законодательством не устанавливается перечень изменений, приводящих к вынесению уточненного требования. Однако исходя из сложившейся судебной практики можно выявить следующие обстоятельства, которые могут служить основанием выставления уточненного документа:

- принятие нормативного правового акта, который изменяет какой-либо акт законодательства о налогах и сборах, определявший содержание налоговой обязанности, и имеющий при этом обратную силу (ст. 1 НК РФ);

- зачет налоговым органом излишне уплаченных или взысканных сумм налогов (пеней, штрафов, сборов, процентов) после направления налогоплательщику первоначального требования;

- предоставление налогоплательщику рассрочки (отсрочки) уплаты налога (п. 1 ст. 61 НК РФ).

Поскольку ничего из вышеперечисленного не произошло во время рассмотрения жалобы налогоплательщика, то нет и основания выставлять уточненное требование. Как поясняет ФНС России, уплатить скорректированную сумму налога организация должна в соответствии с вынесенным ранее решением УФНС России.

Ознакомиться с полным текстом решения налоговой службы можно на официальном сайте ФНС России в разделе «Решения по жалобам».

Должна ли налоговая направлять требование об уплате налога / сбора / пени / штрафов в бумажном виде?

В случае, если налогоплательщик по какой-либо причине не получил (не увидел) требование налоговой об уплате налога / сбора / пени / штрафа, должна ли ФНС направлять такое требование в бумажном виде?

Реальный пример: организация получает уже несколько лет все документы от ФНС через оператора, а вот требование об уплате налога было направлено через личный кабинет налогоплательщика, минуя оператора. В бумажном виде такое требование не поступало, а спустя установленный срок вы получаете блокировку на расчетный счет.

Давайте разберемся.

Налоговая направляет требование об уплате налога либо представителю организации под расписку, либо по почте, либо в электронной форме через оператора документооборота, либо через личный кабинет. (п. 6. ст. 69 НК РФ). Налоговый орган вправе сам определять способ отправки.

Требование об уплате налога должно быть исполнено в течении 8 рабочих (п. 6 ст. 6.1 НК РФ) с даты получения (абз. 4 п. 4. Ст. 69 НК РФ)

Порядок направления требований о предоставлении документов (информации) и об уплате налога разграничен и регулируется разными приказами.

Действующий порядок направления требования об уплате налога установлен Приказом ФНС России от 27.02.2017 N ММВ-7-8/200@.

Приказом установлено: «участники информационного обмена не реже одного раза в сутки проверяют поступление Требований и технологических электронных документов» (п. 7 Приказа).

Какие действия предпринимает налоговая, если налогоплательщик не подтвердит получение требования об уплате налога в приказе не указан. Единственное, что упоминается:

«При направлении Требования и получении от налогоплательщика квитанции о его приеме в электронной форме по телекоммуникационным каналам связи налоговый орган не направляет налогоплательщику Требование на бумажном носителе» п. 5 Приказа.

Логически, исходя из этого пункта должно вытекать следующее: ФНС должна направить требование на бумажном носителе, если налогоплательщик не подтвердил получения такого требования в электронном виде. Но о том, что налоговая ОБЯЗАНА это сделать в приказе нет. Это, конечно, вытекает по смыслу приказа (п. 5), но не устанавливает прямую обязанность, как это сделано в предыдущей редакции Приказа ФНС России от 09.12.2010 N ММВ-7-8/700@ (ред. от 01.11.2013):

«Если налоговый орган в соответствии с пунктом 16 настоящего Порядка не получил от налогоплательщика квитанцию о приеме, он направляет Требование налогоплательщику на бумажном носителе в срок, установленный Налоговым кодексом Российской Федерации.»

Такая же прямая обязанность установлена и в действующем Приказе, который устанавливает порядок направления требования о предоставлении документов (пояснений):

«Если налоговый орган в соответствии с пунктом 16 настоящего Порядка не получил от налогоплательщика квитанцию о приеме, он направляет Требование о представлении документов на бумажном носителе». П. 19 Приказа ФНС РФ от 17.02.2011 N ММВ-7-2/168@

Случайность?

Обобщенный опыт обжалования «беспроверочных» требований

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 13 мая 2011 г.

Содержание журнала № 10 за 2011 г.А.В. Рымкевич, юрист

Когда инспекция выставляет требование об уплате налога, пени или штрафа по результатам проверки, с ним все более или менее понятно: и суммы узнаваемы, и основания доначислений уже ясны. Но зачастую требование инспекции основано лишь на неких старых цифрах из вашей карточки «Расчеты с бюджетом» (карточка РСБ, бывшая карточка лицевого счета). В такой ситуации важно не растеряться и понять, что же с ним делать.

ШАГ 1. Изучаем требование: есть ли основания для обжалования

Форма требования утверждена ФНС Россиип. 5 ст. 69 НК РФ; приложение 1 к Приказу ФНС России от 01.12.2006 № САЭ-3-19/825@, зарегистрирована в МинюстеПисьмо Минюста России от 19.12.2006 № 8633 и поэтому является обязательной для налоговых органовподп. 1 п. 1, п. 4 ст. 31 НК РФ. А согласно этой форме в любом требовании об уплате налога, пени или штрафа должна быть (и обычно бывает) такая фраза: «При наличии разногласий в части начисления (исчисления) соответствующих сумм пеней предлагаем провести сверку расчетов начисленных пеней до наступления срока уплаты, указанного в требовании».

Как видим, сверка сумм налогов формой требования даже не предполагается. Что же касается пени, то сам собой напрашивается вывод: надо пройти сверку, все выяснится и встанет на свои места. Хорошо, если вы все урегулируете на этом этапе (в этом случае статью можно дальше не читать). НО! Сверку проходить бессмысленно, ведь вы знаете, что недоимки, указанные в требовании, «висят» в карточке РСБ уже несколько лет, а платежки, подтверждающие уплату этих сумм, «поднять» уже просто нереально.

Кроме того, если уж инспекция выставляет требование лишь на основании карточки расчетов с бюджетом, делает она это не для того, чтобы проводить сверку, а чтобы списать в бесспорном порядке деньги со счетов организации. Ну или в надежде, что вы сами заплатите эти суммы, особенно если все возможные сроки на взыскание налоговики пропустили.

Чтобы решить, будем мы обжаловать требование или нет, присмотримся к нему.

В требовании должны бытьп. 4 ст. 69 НК РФ:

- сумма задолженности по налогу;

- сумма пеней, начисленных на момент направления требования;

- срок уплаты налога;

- срок исполнения требования;

- меры по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком.

Обычно налоговые органы все это указывают.

А вот с чем постоянно возникают проблемы, так это с основаниями начисления пени. Ведь, выставляя требование на уплату пени, инспекторы должны указыватьстатья 69, ст. 75 НК РФ; п. 19 Постановления Пленума ВАС РФ от 28.02.2001 № 5:

- сумму пени;

- сумму недоимки, на которую начислены пенип. 2 ст. 11 НК РФ;

- основание взимания налога, за неуплату которого начислены пени;

- ставку рефинансирования, действующую в дни начисления пени;

- количество дней просрочки уплаты.

Посмотрите на типичное требование, выставленное налоговиками одной организации на основании карточки РСБ. В нем, по сути, нет ни одного из указанных показателей.

Инспекция Федеральной налоговой

службы № 22 по г. Москве,

111024, г. Москва, Энтузиастов ш., 14

Руководителю ООО «Надежда»,

ИНН/КПП 7722016168/772212345;

Авиамоторная ул., 5, г. Москва, 111020

ТРЕБОВАНИЕ № 53751

об уплате налога, сбора, пени, штрафа

по состоянию на 04.03.2011

Инспекция Федеральной налоговой службы № 22 по г. Москве ставит в известность ООО «Надежда», ИНН/КПП 7722016168/772212345; Авиамоторная ул., 5, г. Москва, 111020, о том, что за Вашей организацией (Вами) числится (выявлена) задолженность по налогам, сборам, пеням, штрафам. На основании действующего в Российской Федерации законодательства о налогах и сборах Ваша организация (Вы) обязана уплатить:

| № | Наименование налога (сбора) | Установленный законодательством о налогах и сборах срок уплаты налога (сбора) | Недоимка, руб. | Пени, руб. | Штрафы, руб. | Код бюджетной классификации | ОКАТО |

| 1 | Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ, прочие начисления 2008 г. | 01.01.2008 | 16 521 439,27 | 18210301000 012000110 |

45290564000 | ||

| 2 | Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ, прочие начисления | 01.09.2008 | 564 848,36 | 18210301000 012000110 |

45290564000 | ||

| 3 | Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ, прочие начисления за I квартал 2011 г. | 21.02.2011 | 313 756,00 | 18210301000 011000110 |

45290564000 | ||

| Итого | x | 313 756,00 | 17 086 287,63 | x | x |

СПРАВОЧНО:

По состоянию на 04.03.2011 за Вашей организацией (Вами) числится общая задолженность в сумме 63 349 175,94 руб., в том числе по налогам (сборам) 5 546 676,00 руб.

Инспекция Федеральной налоговой службы № 22 по г. Москве предлагает числящуюся за ООО «Надежда» задолженность погасить.

Основание взимания налога (сборов) — невыполнение обязанности по уплате налогов в срок, установленный законодательством. Обязанность налогоплательщика (иного обязанного лица) уплатить указанные налоги (сборы) установлена п. 1 ст. 23, п. 1 ст. 45 части первой Налогового кодекса РФ.

Основание взимания пени: ст. 75 части первой НК РФ. Процентная ставка пени рассчитана исходя из одной трехсотой действующей ставки рефинансирования Банка России 8,000% годовых.

Инспекция Федеральной налоговой службы № 22 по г. Москве предлагает числящуюся за ИНН 7722016168 КПП 772212345 ООО «Надежда» согласно лицевым счетам задолженность погасить в срок 16.03.2011.Обратите внимание на дату получения требования организацией и предложенный срок погашения задолженности

При наличии разногласий в части начисления (исчисления) соответствующих сумм пеней предлагаем провести сверку расчетов начисленных пеней до наступления срока уплаты, указанного в требовании.

В случае, если настоящее требование будет оставлено без исполнения, в срок до 16.03.2011 Инспекция Федеральной налоговой службы № 22 по г. Москве примет все предусмотренные законодательством о налогах и сборах (статьи 46, 47, 76, 77 Налогового кодекса Российской Федерации) обеспечительные меры и меры принудительного взыскания налогов (сборов) и других обязательных платежей.

| Начальник инспекции |  Подпись Подпись |

||

| 04.03.2011 | |||

|

|||

Канцелярия ООО «Надежда» вх. № 52 20.03.2011Обратите внимание на дату получения требования организацией и предложенный срок погашения задолженности

Итак, 313 756 руб. — это сумма недоимки, но:

- понятно, что 17-миллионные пени образовались до возникновения задолженности в размере 313 756 руб. А это значит, что в требовании должна быть указана недоимка, на которую начислены эти огромные пени. Об этом прямо сказано и в НК РФп. 4 ст. 69 НК РФ, и в Постановлении Пленума ВАС РФп. 19 Постановления Пленума ВАС РФ от 28.02.2001 № 5. Однако недоимка, на которую начислены эти пени, в требовании не указана;

- в требовании одна-единственная ставка рефинансирования. Хотя за период с первой даты, указанной в требовании (01.01.2008), по дату его выставления (04.03.2011) ставка менялась 21 раз;

- в требовании есть лишь не внушающие доверия «установленные законодательством о налогах и сборах сроки уплаты налога», не соответствующие срокам, установленным гл. 21 НК. Соответственно, нельзя понять, с какой даты начали начисляться пенип. 19 Постановления Пленума ВАС РФ от 28.02.2001 № 5;

- в требовании нет оснований взимания налога. Имеется лишь ссылка на статьи 23, 45 и 75 НК РФ, которые предусматривают общие положения об обязанностях по уплате налога и порядке исчисления пени, но не содержат конкретные нормы законодательства по конкретному налогу — НДС.

К тому же налоговый орган, в частности, неправильно указал срок на добровольное исполнение требования (16.03.2011), который истек к моменту получения требования (20.03.2011)п. 6 ст. 6.1, пп. 4, 6 ст. 69 НК РФ. А между тем в требовании все должно быть предельно четко и ясно. И это забота налоговых органов.

Сейчас же ясно одно — мы не станем добровольно исполнять это требование и БУДЕМ СПОРИТЬ!

ШАГ 2. Решаем, ЧТО будем обжаловать

Понятно, что обжаловать надо требование. Но только ли требование? В ситуации, когда оно выставлено на основании карточки «Расчеты с бюджетом», есть своя специфика: мы знаем, что указанная в таком требовании задолженность не может быть взыскана по НК РФ, так как истекли все возможные сроки. И в таком случае для организации (да и для бухгалтера) важно не только признать незаконным требование налогового органа, чтобы избежать взыскания указанных в нем сумм, но и заставить налоговиков привести в порядок карточку «Расчеты с бюджетом». Ведь если не будет скорректирована карточка РСБ:

1) налоговые органы на ее основании могут выставлять повторные требования, называя их уточненнымист. 71 НК РФ. И разбираться с такими требованиями вам придется уже отдельно (как — читайте в шаге 4);

2) налоговые органы могут зачесть имеющуюся у вас переплату в счет погашения числящейся в карточке РСБ задолженностип. 1 ст. 78 НК РФ;

3) организация не сможет вернуть имеющуюся у нее переплату по налогу того же вида, что и тот, по которому начислены пениПостановление Девятого арбитражного апелляционного суда от 03.03.2011 № 09АП-2215/2011-АК;

4) организация не получит справку об отсутствии задолженности перед бюджетом (она получит справку по форме № 39-1 о состоянии расчетов по налогам с «висящей» в карточке РСБ задолженностьюприложение 4 к Приказу ФНС России от 04.04.2005 № САЭ-3-01/138@), а это, как известно, влечет невозможность:

- участия в конкурсах и тендерахПостановление ФАС ЗСО от 10.01.2007 № Ф04-8609/2006(29664-А75-33);

- получения кредитов.

Вывод

Если у вас есть «нереальная» задолженность в карточке РСБ, обязательно обжалуйте требование и требуйте корректировки данных в карточке РСБ (как — расскажем далее, см. шаг 4).

ШАГ 3. Решаем, КУДА будем жаловаться

Всего вариантов три, у каждого свои плюсы и свои минусы.

ВАРИАНТ 1. Подаем жалобу только в вышестоящий орган (УФНС России по вашему субъекту). Для требования такая досудебная процедура необязательна, но возможнаст. 101.2, п. 1 ст. 138 НК РФ.

Порой этот способ оказывается эффективным (позволяет быстро признать недействительным не только требование, но и решение о взыскании, и отозвать инкассовые поручения).

Не нужно тратиться на представителя и госпошлину, как при обращении в судподп. 3 п. 1 ст. 333.21 НК РФ.

Часто подача жалобы оказывается бесполезной.

Практически невозможно приостановить обжалуемое требование, то есть пока жалобу рассматривают, ваша инспекция будет продолжать взыскание сумм по спорному требованию.

ВАРИАНТ 2. Подаем заявление только в суд.

Вы можете обратиться с ходатайством о приостановлении обжалуемого требования путем запрещения инспекции принудительно исполнять его (выносить решение о взыскании, выставлять инкассовые поручения, приостанавливать операции по счетам)Постановление Девятого арбитражного апелляционного суда от 02.11.2010 № 09АП-24027/2010-АК; ч. 3 ст. 99 АПК РФ.

Придется потратить деньги на госпошлину, может быть, и на представителяподп. 3 п. 1 ст. 333.21 НК РФ. Правда, если дело вы выиграете, вы сможете взыскать с налоговиков свои судебные расходыст. 101, ст. 11 АПК РФ.

Судебное обжалование может затянуться надолгост. 152, ч. 1 ст. 259, ч. 1 ст. 276 АПК РФ.

ВАРИАНТ 3. Одновременно обжалуем требование и в вышестоящий налоговый орган, и в суд. Минусы здесь те же, что в вариантах 1 и 2, а плюсы такие:

Так же как и в варианте 2, вы можете обратиться с ходатайством о приостановлении обжалуемого требования.

Вы используете все возможные механизмы обжалования и не теряете время.

Вы готовите жалобу в вышестоящий налоговый орган и заявление в суд с минимальными трудозатратами — ведь текст этих документов практически идентичен.

Определились, куда надо жаловаться? Тогда переходим к следующему шагу.

ШАГ 4. Обосновываем свои претензии

Претензии к требованию

Основные претензии к требованию мы выявили еще на первой стадии, когда решали, обжаловать требование или нет (см. шаг 1). Но зачастую есть еще одно глобальное основание для признания требования об уплате налога, выставленного лишь на основании карточки РСБ, недействительным. Налоговые органы выставляют такие требования за пределами срока взыскания задолженности.

Ведь требование об уплате налога, пени и штрафа должно быть направлено налогоплательщику:

- <или> если недоимка выявлена по результатам налоговой проверки, то в течение 10 рабочих дней с даты вступления в силу решения по проверке;

- <или> в остальных случаях (недоимка выявлена не по результатам налоговой проверки, как в нашем случае) — не позднее 3 месяцев со дня выявления недоимки.

И некоторые налоговые органы искренне считают, что можно пропустить все мыслимые сроки, а потом заглянуть в карточку РСБ, а там — ба, недоимка! Инспекторы быстренько составляют документ о выявлении недоимки и направляют требование.

К сожалению, с тем, что срок на выставление требования по п. 1 ст. 70 НК РФ начинает течь с момента составления документа о выявлении недоимки, иногда соглашались и судыПостановления ФАС ВСО от 27.02.2008 № А19-12234/07-30-Ф02-105/08; ФАС СЗО от 20.12.2007 № А26-3314/2007.

Но единственно верной «датой выявления недоимки» является следующий день после того, как наступили два события:

- вы представили декларацию с суммой налога к уплате;

- наступил срок уплаты налога, а налог не уплаченп. 2 ст. 11 НК РФ.

Три коротких примера. Предположим, последний день уплаты налога за I квартал — 20.04.2011. Этот же день — последний день подачи налоговой декларации.

СИТУАЦИЯ 1. Вы представили декларацию 15 апреля. Но какая бы огромная сумма налога к уплате в ней ни значилась, до 20 апреля (включительно) вы можете ее не платить, и недоимки у вас не возникнет. Недоимка появится только 21 апреля. С этого же числа потекут 3 месяца на выставление требования. Таким образом, последним днем выставления требования будет считаться 21 июляп. 5 ст. 6.1 НК РФ.

СИТУАЦИЯ 2. Вы представили декларацию 20 апреля — срок на выставление требования такой же, как в ситуации 1.

СИТУАЦИЯ 3. Декларация представлена с нарушением срока — 29 апреля. Несмотря на то что срок уплаты налога нарушен, до представления декларации инспекция не могла выставить требование: она банально не знала сумму, которую нужно указать в требовании. Поэтому срок на выставление требования начнет течь с 29 апреля и закончится 29 июляп. 5 ст. 6.1 НК РФ.

А теперь взгляните еще раз на само требование. Очень часто в графе «Установленный законодательством о налогах и сборах срок уплаты налога (сбора)» налоговики указывают абсолютно непонятные сроки. Ну откуда там такие сроки уплаты НДС: 01.01.2008 и 01.09.2008? Ведь всем хорошо известны сроки уплаты этого налога — не позднее 20-го числа каждого из 3 месяцев налогового периода, следующего за истекшим налоговым периодомп. 1 ст. 174 НК РФ (до III квартала 2008 г. налог уплачивался одним платежом не позднее 20-го числа месяца, следующего за истекшим кварталомст. 163, п. 1 ст. 174 НК РФ (ред., утратившая силу)).

Очевидно, что если налоговый орган указывает такие «установленные законодательством о налогах и сборах сроки уплаты налога (сбора)», как 01.01.2008 и 01.09.2008, то сроки для выставления требования об их уплате давно истекли.

Более того, еще в 2009 г. истекли все возможные сроки на принудительное взыскание такой задолженностист. 46 НК РФ, ст. 70 НК РФ; п. 6 Информационного письма Президиума ВАС РФ от 17.03.2003 № 71; Постановления Президиума ВАС РФ от 24.10.2006 № 5274/06, от 24.01.2006 № 10353/05. Покажем, как исчисляются такие сроки.

* Указанные сроки начинают течь со следующего дняст. 6.1 НК РФ

Срок на выставление требования «при выявлении недоимки» начинает течь со дня, следующего за днем представления любой декларации (первичной или уточненной), в которой заявлена сумма налога к уплате, но не ранее чем со дня, следующего за последним днем установленного срока уплаты налога.

Во всех остальных случаях мы говорим не о выявлении недоимки, а о том, что налоговый орган обнаружил какие-то цифры в своих внутренних документах, базах, карточках и тому подобном. Причем так как это документы налогового органа, то и набор этих цифр полностью зависит от действий его должностных лиц, но сам по себе ни наличия недоимки, ни наличия переплаты не означает.

Претензии к повторному требованию

Уточненное (а на самом деле повторное) требование и отзыв предыдущего требования — вот типичная реакция налоговиков:

- на заявление в суд;

- на определение суда, обязывающее налоговый орган «документально подтвердить задолженность по каждой позиции требования»;

- на удовлетворение жалобы налогоплательщика вышестоящим налоговым органом.

Почему требование может оказаться повторным, а не уточненным? Дело в том, что налоговый орган обязан направить организации уточненное требование, если ее обязанность по уплате налога изменилась после направления требования об уплате налога, пеней и штрафаст. 71 НК РФ. А измениться обязанность по уплате налога может только по основаниям, установленным НК РФп. 1 ст. 44 НК РФ.

Если же суммы явно «переходят» из одного требования в другое, а инспекция ссылается на такое основание для выставления уточненного требования, как, например, «уточненный расчет к уменьшению по НДС внутри карточки РСБ», то имейте в виду, что законодательством такое основание для возникновения, изменения или прекращения обязанности по уплате налога не предусмотреност. 44 НК РФ, ст. 71 НК РФ.

Факт отзыва ранее выставленного требования сам по себе также не может изменять обязанность налогоплательщика по уплате налога. Ведь НК РФ не предоставляет налоговому органу права ни направлять повторное требование, ни отзывать ранее выставленное направлением новогоПостановление Президиума ВАС РФ от 21.07.2009 № 2599/09; Постановления ФАС ДВО от 03.11.2009 № Ф03-5755/2009; ФАС МО от 29.07.2009 № КА-А40/7060-09; ФАС ПО от 04.02.2010 № А12-16625/2009, от 30.04.2008 № А06-5782/2007; ФАС СЗО от 10.07.2009 № А56-43669/2008; ФАС СКО от 25.03.2010 № А32-43374/2009-58/529; ФАС ЦО от 31.03.2009 № А54-3562/2008-С18; Четвертого арбитражного апелляционного суда от 17.07.2009 № А78-1831/2009; Тринадцатого апелляционного суда от 23.04.2007 № А26-8431/2006-210.

Налогоплательщик, который получил требование № 53751, приведенное в качестве примера в этой статье, позже получил вот такое повторное требование.

| № | Наименование налога (сбора) | Установленный законодательством о налогах и сборах срок уплаты налога (сбора) | Недоимка, руб. | Пени, руб. | Штрафы, руб. | Код бюджетной классификации | ОКАТО |

| 1 | Налог на добавленную стоимость на товары… | 01.09.2008 | 564 848,36 | 18210301000 012000110 |

45290564000 | ||

| Итого | x | 564 848,36Посмотрите, по сравнению с первоначальным требованием, инспекция исключила недоимку по НДС, уменьшила сумму пени, но при этом не указала недоимку (в том числе погашенную), на которую начислены эти пени | x | x |

…

Инспекция Федеральной налоговой службы № 22 по г. Москве предлагает числящуюся за ООО «Надежда» (ИНН: 772201618 КПП: 772201001) согласно лицевым счетамКак видим, повторное требование опять выставлено на основании лицевых счетов задолженность погасить в срок 03.05.2011.

В связи с тем, что

обязанность ООО «Надежда» по уплате налога, сбора, пени, штрафа изменилась после направления требования об уплате налога, сбора, пени, штрафа от 04.03.2011 № 53751, требование от 04.03.2011 № 53751 отзывается.На самом деле обязанность налогоплательщика не менялась

Претензии к карточке «Расчеты с бюджетом»

Как мы разобрались, обжалуя требование, выставленное на основании карточки РСБ, нужно требовать исключения из карточки РСБ суммы задолженности. Для этого вам надо обосновать, каким образом задолженность в карточке нарушает права вашей организацииПостановление Президиума ВАС РФ от 11.05.2005 № 16507/04. Помогут в этом следующие аргументы.

Конечно, в 2005 г. Президиум ВАС прямо указал, что если задолженность просто числится в карточке РСБ — нарушения прав нетПостановление Президиума ВАС РФ от 11.05.2005 № 16507/04. Однако у нас иная ситуация: налоговые органы не просто ведут карточку РСБ как личную записную книжку. Они в любое удобное для них время выявляют в этой карточке недоимки, составляют на их основании документ о выявлении недоимки и выставляют на его основании требования об уплате налога. При этом инспекторы и в первоначальном, и в повторном требованиях без зазрения совести указывают, что задолженность у организации есть «согласно лицевым счетам». Следовательно, уже нельзя говорить о том, что задолженность просто числится в карточке и сама по себе не нарушает прав и законных интересов налогоплательщикаПостановление Президиума ВАС РФ от 11.05.2005 № 16507/04.

Кстати, есть решения, в которых суды занимают другую позицию, высказанную Президиумом ВАС в 2004 г., и обязывают налоговые органы скорректировать карточку РСБ, исключив из нее спорную задолженность, так как внесение изменений в карточку является способом исполнения судебного актаПостановление Президиума ВАС РФ от 06.07.2004 № 15889/03; Постановления ФАС МО от 08.08.2007 № КА-А40/7844-07, 02.07.2007 № КА-А41/5870-07; ФАС СЗО от 17.09.2007 № А05-2894/2007, от 04.06.2007 № А21-6847/2006. Например, решения суда о признании требования недействительным.

***

Мы рассмотрели все основные моменты, которые вам следует знать при обжаловании требования, выставленного на основании карточки РСБ. Помните, что многие через все это уже не раз проходили и есть не один способ доказать свою правоту.

Вступая в налоговые отношения в процессе своей деятельности, налогоплательщики сталкиваются с проблемой незаконного предъявления требований ИФНС.

Для защиты своих законных интересов, налогоплательщики могут применять различные способы защиты, среди которых оспаривание действий и решений ИФНС об уплате налога, сбора, пени или штрафа.

Как оспорить налоговое требование об уплате налога

Чтобы оспорить налоговое требование об уплате налога, налогоплательщику необходимо:

- Обладать навыками в области осуществления обжалования действий и решений налоговых органов

- Внимательно ознакомиться с требованием ИФНС от уплате налога или штрафа, проверить правильность указания налогового объекта или налоговой баз

Нередко, выставляемые требования об уплате налога являются ошибочными. Лучшим вариантом является обратиться к квалифицированному специалисту.

Однако, если налогоплательщик осуществляет процедуру обжалования самостоятельно, то нужно грамотно изложить свои требования и направить по подведомственности тому органу или должностному лицу, которое вправе осуществлять процесс обжалования.

Оспорить решение ИФНС можно в судебном порядке, путем изложения по-существу требований в заявлении по установленной форме.

Признание недействительным требования налоговой об уплате налога

Процедура признания требования ИФНС об уплате налога недействительным, находится в компетенции суда. Для обращения в суд необходимо соблюсти сроки для направления заявления, которые составляют три месяца с момента направления налогоплательщику решения ИФНС, которое обжалуется.

В случаях, когда указанный срок пропущен налогоплательщиком, то его можно восстановить, для этого должны быть уважительные причины, которые суд признает таковыми.

С момента подачи заявления, суд обязан его рассмотреть в течение трех месяцев и вынести одно из следующих решений:

- Не отвечающее требованиям закона и признание решения ИФНС недействительным

- Отказ в удовлетворении, в случае признание правомерным решения ИФНС законным

Свое решение суд излагает в резолютивной части, где прописывает результат, со ссылкой на норму закона, мотивирующей его.

С момента вынесения решения, признающим решение налогового органа недействительным, требование ИФНС об уплате налога не применяется в отношении налогоплательщика.

Обращаемся в арбитражный суд по месту нахождения ИФНС

Как подготовить заявление о признании недействительным требования налогового органа об уплате налога, сбора, пени, штрафа, читайте ниже.

Для направления заявления в суд, содержащее требование о признании решения ИФНС об уплате налога, сбора, пени или штрафа недействительным необходимо отразить следующие элементы в заявлении:

- Описать требование налогового органа, со ссылкой на выходные данные этого решения

- Обоснование со ссылкой на нормы закона, неправомерность их наложения на налогоплательщика, либо ошибочность или неточность сведений

- Изложить просьбу, в которой налогоплательщик просит признать вышеупомянутое требование недействительным и не подлежащим применению

Образец заявления на эту тему, можно скачать на нашем сайте

Требование (претензия) об уплате неустойки (штрафа, пени) в связи с просрочкой исполнения (ненадлежащим исполнением) обязательств (гарантийного обязательства), предусмотренных контрактом, при осуществлении закупки товара (работы, услуги)

____________________________________________

(наименование или Ф.И.О.

поставщика/наименование заказчика)

адрес: _____________________________________

от _________________________________________

(наименование заказчика/наименование

или Ф.И.О. поставщика)

адрес: ____________________________________,

телефон: _______________, факс: _____________,

адрес электронной почты: ____________________

Требование (претензия) об уплате неустойки (штрафа, пени) в связи с просрочкой исполнения (ненадлежащим исполнением) обязательств (гарантийного обязательства), предусмотренных контрактом, при осуществлении закупки товара (работы, услуги)

«___»__________ ____ г., в соответствии со ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», между ______________________________________ (наименование заказчика) и ________________________________________ (наименование или Ф.И.О. поставщика) был заключен государственный (или: муниципальный) контракт № ___________ на __________________________ (поставку/выполнение работ по/оказание услуг по) _______________________, в соответствии с которым _________________________ (наименование или Ф.И.О. поставщика) обязался _____________ (поставить __________________/выполнить работы по __________/ оказать услуги по ______________), а ________________________ (наименование заказчика) обязался принять и оплатить _______________ (поставленный товар/выполненные работы/ оказанные услуги).

Согласно п. _______ Контракта обязательство по _________________ должно быть исполнено поставщиком (или: заказчиком) в срок до «___»_______ ____ г.

Вместе с тем данное условие Контракта было нарушено ________________________________ (наименование заказчика/наименование или Ф.И.О. поставщика), фактически обязательство было исполнено «___»_____________ ____ г., что подтверждается ____________________________________. Просрочка составила _____________________.

(Вариант:

Согласно п. _______ Контракта обязательство по _____________________ должно быть исполнено поставщиком (или: заказчиком)) в срок до «___»___________ ____ г. в следующем порядке: ____________________________________________.

Вместе с тем обязательство было исполнено _________________________________ (наименование заказчика/наименование или Ф.И.О. поставщика) ненадлежащим образом, а именно: _______________________________________________________________________, что подтверждается ______________________________________________________.)

В п. _______ Контракта от «___»________ ____ г. № ___ стороны установили, что в случае ненадлежащего исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных Контрактом от «___»________ ____ г. № ___, предусматривается взыскание штрафа в размере ________ (__________) рублей.

В п. ___ Контракта от «___»________ ____ г. № ___ стороны установили, что в случае просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных Контрактом от «___»________ ____ г. № ___, предусматривается взыскание пеней в размере одной трехсотой действующей на дату уплаты пеней ставки рефинансирования Центрального банка Российской Федерации от не уплаченной в срок суммы. Пеня начисляется за каждый день просрочки исполнения обязательства, предусмотренного Контрактом от «___»________ ____ г. № ___, начиная со дня, следующего после дня истечения установленного Контрактом от «___»________ ____ г. № ___ срока исполнения обязательства.

Таким образом, размер неустойки (штрафа, пени) составляет _______ (_____________) рублей.

В соответствии с ч. 6 ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» в случае просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательств (в том числе гарантийного обязательства), предусмотренных контрактом, а также в иных случаях ненадлежащего исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных контрактом, заказчик направляет поставщику (подрядчику, исполнителю) требование об уплате неустоек (штрафов, пеней).

(Или: В соответствии с ч. 5 ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» в случае просрочки исполнения заказчиком обязательств, предусмотренных контрактом, а также в иных случаях ненадлежащего исполнения заказчиком обязательств, предусмотренных контрактом, поставщик (подрядчик, исполнитель) вправе потребовать уплаты неустоек (штрафов, пеней)).

На основании вышеизложенного и руководствуясь ч. ____ (5 или 6) ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», просьба в срок до «___»_________ ____ г. уплатить неустойку (штраф, пени) в связи с просрочкой исполнения (ненадлежащим исполнением) обязательств (гарантийного обязательства), предусмотренных Контрактом от «___»_________ ____ г. № ____, в следующем порядке: __________________________.

Приложения:

1. Копия Контракта от «___»_________ ____ г. № ____.

2. Документы, подтверждающие просрочку исполнения (или: ненадлежащее исполнение) обязательств.

3. Расчет суммы требования (претензии).

4. Иные документы, подтверждающие доводы заявителя.

>Требование об уплате неустойки

Вопрос

По результатам электронного аукциона «Строительство автодороги» заключен контракт со сроком выполнения работ до 01.06.2017 года.Сроки выполнения работ подрядчиком нарушены и на текущую дату не сданы. Вправе или обязан заказчик предъявлять требование об уплате неустойки (штраф, пеня) подрядчику за несвоевременное выполнение работ?

Ответ

Как наказать поставщика за невыполненные обязательства

В контракт включите условие об ответственности поставщика (подрядчика, исполнителя) за неисполнение или ненадлежащее исполнение обязательств (ч. 4 ст. 34 Закона № 44-ФЗ). Предусмотрите неустойку в виде штрафов и пеней.

Внимание: вы вправе не включать условие об ответственности в контракт, который заключаете по пунктам 1, 4, 5, 8, 15, 20, 21, 23, 26, 28, 29, 40, 41, 44, 45 и 46 части 1 статьи 93 Закона № 44-ФЗ (ч. 15 ст. 34 Закона № 44-ФЗ).

Если поставщик нарушил условия контракта, направьте ему требование об уплате неустоек (ч. 6 ст. 34 Закона № 44-ФЗ).

Ситуация: установлен ли срок, когда заказчик должен выставить претензию за нарушение условий исполнения контракта

Требование об уплате неустоек, штрафов или пеней отправьте не позднее чем через три года.

Для требований срок не установлен. Однако общий срок исковой давности составляет три года. И именно на этот период ориентироваться. Отсчитывайте срок исковой давности со дня, когда узнали или должны были узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права. Это следует из статьи 196 Гражданского кодекса РФ.

Ситуация: кому обращаться в суд для взыскания неустойки при смене заказчика – новому или старому заказчику? Ранее исполнителю уже направили претензию

В суд должен обратиться новый заказчик как правопреемник.

Если произошла перемена заказчика, то все права и обязанности по контракту переходят к новому заказчику. Поэтому обращаться в суд и удержать неустойку по ранее направленной претензии должен новый заказчик. Это следует из части 6 статьи 95 Закона № 44-ФЗ.

Ситуация: когда направить требование об уплате неустоек – до или после расторжения контракта

Срок для направления требования Законом № 44-ФЗ не установлен.

Гражданским законодательством предусмотрено, что окончание срока действия договора не освобождает стороны от ответственности за его нарушение. Общий срок исковой давности составляет три года. Течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.

Заказчик вправе направить требование об уплате неустоек непосредственно в день выявления недостатков, в день завершения выполнения обязательств, по завершении исполнения контракта или после окончания срока действия контракта, но не позднее трех лет со дня, когда заказчик узнал о ненадлежащем выполнении исполнителем своих обязательств (п. 1 ст. 196, п. 1 ст. 200, п. 4 ст. 425 Гражданского кодекса РФ).

Пени рассчитайте, если контрагент не вовремя исполнил обязательства, в том числе гарантийные. То есть поставил товар, оказал услугу или выполнил работу после срока, который установлен в контракте. А во всех других случаях начислите штраф. Например, если поставщик доставил испорченный груз. Такие разъяснения даны в письмах Минфина России от 26 января 2016 года № 02-01-11/2872, Минэкономразвития России от 28 сентября 2015 года № Д28и-2903. Начисляйте пени за каждый день просрочки.

Как рассчитать пени

Используйте Правила, утвержденные постановлением Правительства РФ от 25 ноября 2013 года № 1063 (далее – Правила № 1063).

Величину пеней определяйте по формуле:

П = (Ц – В) × С, где:

Ц – цена контракта;

В – стоимость фактически исполненного в установленный срок обязательства по контракту (ее определяют по документу о приемке товаров, работ, услуг, в т. ч. отдельных этапов исполнения контрактов);

С – размер ставки.

Размер ставки (C) определяйте по формуле:

С = СЦБ × ДП, где:

СЦБ – размер ставки рефинансирования, установленной Центральным банком РФ на дату уплаты пеней (ее определяют с учетом коэффициента К);

ДП – количество дней просрочки.

С 1 января 2016 года ставка рефинансирования Банка России равна ключевой ставке, которая действует на дату уплаты неустойки.

Об этом сказано в постановлении Правительства РФ от 8 декабря 2015 грда № 1340, указании Банка России от 11 декабря 2015 года № 3894-у.

Для расчета коэффициента К используйте формулу:

К = (ДП: ДК) × 100%, где

ДК – срок исполнения обязательства по контракту (количество дней).

Ставку рефинансирования с учетом полученного коэффициента определяйте так:

- 0,01 ключевой ставки на дату уплаты пеней – при соотношении 0% ≤ К < 50%;

- 0,02 ключевой ставки на дату уплаты пеней – при соотношении 50% ≤ К < 100%;

- 0,03 ключевой ставки на дату уплаты пеней – при соотношении К ≥ 100%. Такой порядок установлен пунктами 6–8 Правил № 1063 и разъяснен в письмах Минфина России от 14 марта 2016 года № 02-02-04/13774, от 11 марта 2016 года № 02-02-04/13735, от 5 июня 2015 года № 02-04-10/32531 и от 23 апреля 2015 года № 02-02-04/23193, Минэкономразвития России от 17 марта 2015 года № Д28и-739.

Пример:

Рассчитаем пени, если:

- Поставщик не исполнил контракт;

- Поставщик исполнил контракт частично – на сумму 100 000 руб.

Цена контракта – 400 000 руб.

Срок исполнения контракта – 70 дней.

Период просрочки – 3 дня.

Величина коэффициента К составит 4% (3 дн.: 70 дн. × 100%).

Значение попадает в диапазон «0–50%». При расчете ставки С заказчик использует СЦБ, равный 0,01 ставки рефинансирования (ключевой ставки). Ключевая ставка рефинансирования на момент расчета пеней составляет 11%. Рассчитаем размер ставки (С):

С = 0,01 × 11% × 3 дн. = 0,33%.

Если поставщик не исполнил контракт, размер пеней составит:

П = (400 000 руб. – 0 руб.) × 0,33% = 1320 руб.

Если поставщик исполнил контракт на сумму 100 000 руб., размер пеней составит:

П = (400 000 руб. – 100 000 руб.) × 0,33% = 990 руб.

Пример:

Поставщик не исполнил контракт, в том числе частично.

Цена контракта – 400 000 руб.

Срок исполнения контракта – 60 дней.

Просрочка – 35 дней.

Величина коэффициента К составит 58,33 процента (35 дн.: 60 дн. × 100%).

Значение попадает в диапазон «50–100%». При расчете ставки С заказчик использует СЦБ, равный 0,02 ставки рефинансирования (ключевой ставки). Ключевая ставка рефинансирования на момент расчета пеней составляет 11 процентов. Рассчитаем размер ставки (С):

С = 0,02 × 11% × 35 дн. = 7,7%.

Тогда размер пеней составит:

П = (400 000 руб. – 0 руб.) × 7,7% = 30 800,00 руб.

Пример:

Поставщик не исполнил контракт, в том числе частично.

Цена контракта – 400 000 руб.

Срок исполнения контракта – 60 дней.

Просрочка – 66 дней.

Величина коэффициента К составит 110 процентов (66 дн.: 60 дн. × 100%).

Значение попадает в диапазон «100% и более». При расчете ставки С заказчик использует СЦБ, равный 0,03 ставки рефинансирования (ключевой ставки). Ключевая ставка рефинансирования на момент расчета пеней составляет 11 процентов. Рассчитаем размер ставки (С):

С = 0,03 × 11% × 66 дн. = 21,78%.

Размер пеней составит:

П = (400 000 руб. – 0 руб.) × 21,78% = 87 120,00 руб.

Совет: рассчитайте размер пеней с помощью калькулятора.

Ситуация: как рассчитать пени по контрактам 2015 года со сроком исполнения в 2016 году – по ставке рефинансирования или ключевой ставке

Рассчитайте пени по ключевой ставке, которая действует на дату расчета.

Заказчик определяет пени исходя из данных, которые у него есть на момент расчета. Поскольку такой момент приходится на 2016 год, нужно использовать ключевую ставку Банка России.

Ситуация: по условиям контракта заказчик перечисляет деньги подрядчику после того, как последний выполнит все работы. Можно ли выставить пени подрядчику за нарушение сроков исполнения этапов контракта

Да, если этапы исполнения стороны четко установили в контракте.

Подрядчик несет ответственность, если нарушит начальный, конечный и промежуточные сроки выполнения работы (ч. 1 ст. 708 Гражданского кодекса РФ). Если контрактом предусмотрены этапы исполнения обязательств, то пени рассчитывают по показателям каждого этапа. Аналогичный вывод следует из письма Минэкономразвития России от 26 октября 2015 года № ОГ-Д28-13657.

Ситуация: в каких днях, календарных или рабочих, рассчитывать просрочку

В календарных днях.

Нормы Закона № 44-ФЗ и Правил № 1063 не объясняют, в каких именно днях заказчикам определять просрочку исполнения обязательств. Поэтому применяйте положения статьи 190 Гражданского кодекса РФ. В них говорится, что срок, который устанавливает закон, другие правовые акты, сделки или суд, определяется календарной датой. Минфин так же разъяснил, что пени начисляют за каждый календарный день просрочки (письмо Минфина России от 23 марта 2016 года № 02-02-15/16366).

Ситуация: как рассчитать пени по контракту, который стороны заключили по Закону № 94-ФЗ и исполнили в 2016 году

Рассчитайте пени в соответствии с Законом № 44-ФЗ и Правилами № 1063.

По общему правилу контракты, которые заказчики заключили до того, как Закон № 44-ФЗ вступил в силу, продолжают действовать. К отношениям, которые возникли после вступления нового закона в силу, заказчики применяют правила Закона № 44-ФЗ (ч. 1 ст. 112 Закона № 44-ФЗ, п. 2 ст. 422 Гражданского кодекса РФ).

Ситуация: как считать пени, если срок исполнения контракта – в часах

Если счет ведут в часах, а поставщик срывает исполнение контракта, то и просрочку посчитайте в часах. Исходите из того, что в одном дне 24 часа (письмо Минфина России от 11 декабря 2014 г. № 02-02-04/63862).

Ситуация: когда заказчик должен выставить претензию за нарушение сроков исполнения контракта

Конкретный срок, чтобы выставить претензию, не установлен. Однако есть правила, которые помогут определить срок. Направьте требование об уплате пеней:

- в день допущения исполнителем просрочки (с последующим перерасчетом);

- в день завершения выполнения обязательств поставщиком (подрядчиком, исполнителем);

- по завершении исполнения контракта;

- в течение трех лет со дня, когда заказчик узнал о нарушении срока исполнения контракта (п. 4 ст. 425, п. 1 ст. 196 Гражданского кодекса РФ).

Правильность применения мер ответственности контролируют органы внутреннего государственного (муниципального) финансового контроля (п. 4 ч. 8 ст. 99 Закона № 44-ФЗ).

Ситуация: можно ли начислять пени после окончания срока действия контракта

Да, можно, но при условии, что окончание срока действия контракта не влечет прекращения всех обязательств сторон, в частности, обязанности уплатить неустойку за нарушение обязательств. Об этом сказано в пункте 68 постановления Пленума Верховного суда РФ от 24 марта 2016 № 7 года «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств».

Если в контракте прописали, что истечение срока действия контракта влечет прекращение обязательств сторон, кроме обязательства заказчика оплатить услуги, то начислите неустойку только до даты окончания срока действия контракта или до даты расторжения контракта в период срока действия контракта (п. 3, 4 ст. 425 ГК РФ).

Как определить размер штрафа

Штраф установите в процентном отношении от цены контракта. Величина должна быть фиксированной. Определите ее так (п. 4 Правил № 1063):

- 10 процентов, если цена контракта не превышает 3 млн руб.;

- 5 процентов, если цена контракта – от 3 млн до 50 млн руб.;

- 1 процент, если цена контракта – от 50 млн до 100 млн руб.;

- 0,5 процента, если цена контракта превышает 100 млн руб.

При этом заказчик может взыскать штраф любым способом на свое усмотрение, например:

- за каждый случай неисполнения, ненадлежащего исполнения обязательств;

- однократно за все случаи неисполнения, ненадлежащего исполнения обязательств.

Это установлено пунктом 4 Правил № 1063 и разъяснено в письме Минфина России от 26 января 2016 года № 02-01-11/2872.

Контрагента освободят от уплаты неустойки, если он докажет, что не исполнил или нарушил обязательства из-за обстоятельств непреодолимой силы или по вине заказчика.

Совет: руководствуйтесь типовыми положениями, чтобы включить условие об ответственности сторон в контракт

Такие положения приведены в письме ФАС России от 1 декабря 2014 года № АД/48791/14.

Так, включите в проект контракта:

- пени для заказчика в размере 1/300 ставки рефинансирования ЦБ РФ (ключевой ставки) от не уплаченной в срок суммы. Указанная ставка должна действовать на дату уплаты неустойки;

- штраф для заказчика в размере процента цены контракта, указанного в подпунктах «а», «б», «в» и «г» пункта 5 Правил № 1063;

- пени для поставщика (подрядчика, исполнителя) в виде формул, указанных в пунктах 6, 7 и 8 Правил № 1063;

- штраф для поставщика (подрядчика, исполнителя) в размере процента цены контракта, указанного в подпунктах «а», «б», «в» и «г» пункта 4 Правил № 1063.

При этом указывать в контракте ссылку на пункт Правил № 1063, который устанавливает размер штрафа, нельзя. ФАС России рекомендует предусмотреть все возможные значения для каждого порогового показателя цены контракта, за исключением тех, что превышают НМЦК.

Пример:

Учреждение проводит закупку с НМЦК 120 млн руб.

Положения о штрафах для поставщика в проекте контракта заказчик сформулировал так:

«За ненадлежащее исполнение обязательств, предусмотренных контрактом, поставщик выплачивает заказчику штраф в размере:

а) 10 процентов цены контракта или _______ руб., если цена контракта не превышает 3 млн руб.;

б) 5 процентов цены контракта или _______ руб., если цена контракта составляет от 3 млн до 50 млн руб.;

в) 1 процент цены контракта или _______ руб., если цена контракта составляет от 50 млн до 100 млн руб.;

г) 0,5 процента цены контракта или ______ руб., если цена контракта превышает 100 млн руб.».

По итогам торгов определена цена контракта – 80 млн руб. В контракте оставили соответствующий пункт:

«За ненадлежащее исполнение обязательств, предусмотренных контрактом, поставщик выплачивает заказчику штраф в размере 1 процента цены контракта или 800 000 (Восемьсот тысяч) руб.».

Пример:

Заказчик прописал порядок расчета пеней для поставщика в трех пунктах контракта:

- Размер пеней для поставщика составляет не менее 1/300 действующей на дату уплаты пеней ключевой ставки Банка России от цены контракта, уменьшенной на сумму, пропорциональную объему обязательств, предусмотренных контрактом и фактически исполненных поставщиком, и исчисляется по формуле:

П = (Ц – В) × С,

где Ц – цена контракта; В – стоимость фактически исполненных в установленный срок поставщиком обязательств по контракту, определяемая на основании документа о приемке товаров, в том числе отдельных этапов исполнения контракта; С – размер ставки. - Размер ставки С определяется по формуле:

С = Cцб × ДП,

где Сцб – размер ключевой ставки, установленной Банком России на дату уплаты пеней, определяемый с учетом коэффициента К; ДП – количество дней просрочки. - Коэффициент К определяется по формуле:

К = ДП: ДК × 100%,

где ДП – количество дней просрочки; ДК – срок исполнения обязательств по контракту (количество дней).

При К от 0 до 49 процентов размер ставки рассчитывается за каждый день просрочки и принимается равным 0,01 ключевой ставки Банка России на дату уплаты пеней.

При К от 50 до 99 процентов размер ставки рассчитывается за каждый день просрочки и принимается равным 0,02 ключевой ставки Банка России на дату уплаты пеней.

При К 100 процентов или более размер ставки рассчитывается за каждый день просрочки и принимается равным 0,03 ключевой ставки Банка России на дату уплаты пеней.

Указанные в примере интервалы для коэффициента К включают крайние (минимальные и максимальные) значения. Чиновники Минфина России уточнили это положение в письме от 23 апреля 2015 года № 02-02-04/23193.

Ситуация: если цена контракта равна 3 млн руб., штраф за ненадлежащее исполнение – 5 или 10 процентов

Штраф равен 10 процентам и составляет 300 000 руб., так как цена контракта не превышает 3 млн руб.: 3 000 000 руб. × 10% = 300 000 руб. (подп. «а» п. 4 Правил, которые утвердило Правительство РФ в постановлении от 25 ноября 2013 г. № 1063).

Ситуация: можно ли одновременно взыскать и пени, и штраф по контракту

Да, можно.

Такие виды ответственности не исключают друг друга. Заказчик применяет штраф или пени в зависимости от случая. Данный вывод подтверждается примером из судебной практики (постановление Арбитражного суда Западно-Сибирского округа от 25 марта 2016 г. № Ф04-204/2016 по делу № А27-7970/2015). Судьи пояснили, что пени заказчик начисляет за просрочку исполнения обязательств, а штраф – за нарушения, которые связаны с ненадлежащим исполнением контракта. Если заказчик применил данные меры ответственности единовременно, это не считается двойным взысканием.

Ситуация: заказчик заключил контракт с физическим лицом. Нужно ли при расчете штрафа вычитать из общей цены контракта суммы взносов и платежей

Нет. Размер штрафа рассчитайте от общей цены контракта. Данное условие установлено пунктом 3 Правил № 1063. Исключений Закон № 44-ФЗ не содержит.

Ситуация: стороны снижают цену контракта. Нужно ли изменять размер штрафа

Да, нужно. Данный вывод подтверждает Минэкономразвития России (письма от 3 апреля 2015 г. № ОГ-Д28-4635, от 9 марта 2015 г. № Д28и-596).

Положения Закона № 44-ФЗ не предусматривают возможность изменять штраф. Но в данном случае заказчик должен изменить размер штрафа, чтобы выполнить требования пункта 3 Правил № 1063.

Ситуация: стороны заключили договор по пункту 5 части 1 статьи 93 Закона № 44-ФЗ и включили в него ответственность сторон. Поставщик просрочил доставку, заказчик просрочил оплату. Можно ли заключить соглашение о взаимозачете претензий

Нет, такое соглашение заключить нельзя. Нормы Закона № 44-ФЗ не допускают взаимозачет. Стороны предусмотрели в контракте условие об ответственности обеих сторон. То есть заказчик обязан направить поставщику требование об уплате неустоек (штрафов, пеней). Если поставщик решит взыскать с заказчика неустойку, он также направляет заказчику требование.

Ситуация: может ли заказчик вычесть неустойку из оплаты по контракту

Может, но только если стороны предусмотрели такое право в контракте. Такого мнения придерживаются суды (см. постановления Арбитражного суда Северо-Западного округа от 21 августа 2015 г. № Ф07-5414 /2015 по делу № А42-3648/2014, от 8 октября 2015 г. № Ф07-311/2015 по делу № А56-4979/2014, ФАС Уральского округа от 11 июня 2014 г. № Ф09-1945/2014 по делу № А60-38139/2013).

Чиновники Минфина России и Минэкономразвития России поддерживают такое мнение (письма Минфина России от 26 декабря 2011 г. № 02-11-00/5959, Минэкономразвития России от 30 июля 2015 г. № д28и-223). А вот антимонопольная служба считает, что заказчик не вправе на этапе оплаты вычесть размер неустойки из объявленной твердой цены контракта (решение Красноярского УФАС России от 17 марта 2016 г. № 283).

Как получить неустойку за счет обеспечения исполнения контракта Заказчик вправе потребовать сумму неустойки от банка-гаранта, если в банковской гарантии нет запрета на это (письмо Минэкономразвития России от 15 февраля 2016 г. № Д28и-416). Чтобы взыскать неустойку с банка, заполните требование об осуществлении уплаты денежной суммы по банковской гарантии (далее – требование). Форма данного документа утверждена постановлением Правительства РФ от 8 ноября 2013 г. № 1005. Одновременно с письменным требованием представьте банку документы, перечисленные ниже.

- Расчет суммы, указанной в требовании. Она зависит от конкретного нарушения, допущенного контрагентом. Предположим, он получил аванс, предусмотренный государственным контрактом, но не выполнил свои обязательства. Тогда заказчик требует от банка компенсацию в размере аванса.

- Платежное поручение. Оно подтвердит, что заказчик перечислил контрагенту аванс (если его выплата предусмотрена контрактом). На документе должна быть отметка банка бенефициара либо органа Федерального казначейства об исполнении.

- Документ, подтверждающий то, что в соответствии с условиями контракта гарантийный случай наступил. Он нужен, если контрагент исполнил обязательства ненадлежащим образом в период действия гарантии. Это может быть акт расхождений, протокол разногласий, мотивированный отказ от приемки.

- Документ, подтверждающий полномочия лица, которое подписало требование по банковской гарантии. Это может быть решение об избрании руководителя или приказ о его назначении, доверенность.

Банк по такому требованию обязан уплатить заказчику неустойку.

Также неустойку можно удержать из денег, которые победитель внес в качестве обеспечения исполнения контракта (письмо Минэкономразвития России от 30 июля 2015 г. № Д28и-2233). Но безопаснее включить такое условие в контракт, поскольку мнения судей разделились.

Так, ранняя судебная практика показывает, что удержать неустойку из обеспечения возможно, только если подобное право стороны предусмотрели в контракте (постановления Президиума ВАС РФ от 19 июня 2012 г. № 1394/12, от 10 июля 2012 г. № 2241/12, ФАС Волго-Вятского округа от 11 мая 2011 г. по делу № А43-9007/2010). Данный вывод подтверждает и более позднее дело (решение Арбитражного суда Хабаровского края от 9 ноября 2015 г. № А73-11880/2015). Заказчик расторг контракт и не вернул победителю обеспечение, поскольку контрагент не заплатил неустойку. Суд признал такие действия незаконными. Судья пояснил, что из буквального толкования контракта не следует, что заказчик вправе удержать начисленную неустойку из суммы обеспечения исполнения обязательств по контракту.

При этом постановление Тринадцатого арбитражного апелляционного суда от 21 мая 2015 года № 13АП-6093/2015 по делу № А42-7843/2014 говорит об обратном. Заказчик вправе удержать неустойку из обеспечения, даже если не прописал подобное условие в контракте.

Когда начислить неустойку, если заказчик расторгает контракт в одностороннем порядке

Если заказчик расторгает контракт в одностороннем порядке, он обязан взыскать с поставщика неустойку (при ее наличии). Причем начислить неустойку нарушителю нужно до даты расторжения контракта, то есть до того, как обязательства прекратились. Об этом сказано в пунктах 3, 10 постановления Пленума ВАС РФ от 6 июня 2014 г. № 35.

Вопрос в том, до какого дня считать просрочку. Если контрагент выполнил обязательство, датой окончания просрочки будет дата акта приема-передачи товара, оказания услуг, выполнения работ. Но как быть, если контрагент не выполнил условия контракта, а вам нужно выставить счет на уплату неустойки? Тогда датой окончания просрочки считайте день, когда вы выставляете счет.

Кроме того, вы вправе потребовать от контрагента возместить фактически понесенный ущерб (ч. 23 ст. 95 Закона № 44-ФЗ).

В контракте обязательно должно быть прописано условие об ответственности поставщика (подрядчика, исполнителя) за неисполнение или ненадлежащее исполнение обязательств (ч. 4 ст. 34 Закона № 44-ФЗ). Предусмотрена неустойку в виде штрафов или пеней.

Если поставщик нарушил условия контракта, направьте ему требование об уплате неустоек (ч. 6 ст. 34 Закона № 44-ФЗ).

Также есть возможность одновременно взыскать и пени, и штраф по контракту. Такие виды ответственности не исключают друг друга. Заказчик применяет штраф или пени в зависимости от случая. Данный вывод подтверждается примером из судебной практики (постановление Арбитражного суда Западно-Сибирского округа от 25 марта 2016 г. № Ф04-204/2016 по делу № А27-7970/2015). Судьи пояснили, что пени заказчик начисляет за просрочку исполнения обязательств, а штраф – за нарушения, которые связаны с ненадлежащим исполнением контракта. Если заказчик применил данные меры ответственности единовременно, это не считается двойным взысканием.

Также Заказчик вправе потребовать сумму неустойки от банка-гаранта, если в банковской гарантии нет запрета на это (письмо Минэкономразвития России от 15 февраля 2016 г. № Д28и-416).

Чтобы взыскать неустойку с банка, заполните требование об осуществлении уплаты денежной суммы по банковской гарантии (далее – требование). Форма данного документа утверждена постановлением Правительства РФ от 8 ноября 2013 г. № 1005. Банк по такому требованию обязан уплатить заказчику неустойку.

Также неустойку можно удержать из денег, которые победитель внес в качестве обеспечения исполнения контракта (письмо Минэкономразвития России от 30 июля 2015 г. № Д28и-2233). Но безопаснее включить такое условие в контракт.

Так, ранняя судебная практика показывает, что удержать неустойку из обеспечения возможно, только если подобное право стороны предусмотрели в контракте

Как оспорить требование об уплате задолженности, числящейся в вашей карточке «Расчеты с бюджетом», сроки взыскания которой истекли

Главная — Статьи

Когда инспекция выставляет требование об уплате налога, пени или штрафа по результатам проверки, с ним все более или менее понятно: и суммы узнаваемы, и основания доначислений уже ясны. Но зачастую требование инспекции основано лишь на неких старых цифрах из вашей карточки «Расчеты с бюджетом» (карточка РСБ, бывшая карточка лицевого счета). В такой ситуации важно не растеряться и понять, что же с ним делать.

Шаг 1. Изучаем требование: есть ли основания для обжалования