Содержание

- Выписка операций по расчету с бюджетом: расшифровка и порядок получения

- Как заказать справки

- Когда и как ИФНС предоставит сведения

- Справка о состоянии расчетов с бюджетом

- Как выглядит выписка

- Сверка с налоговой: как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

- Как расшифровать справку о состоянии расчетов по налогам и сборам

- Справка об исполнении обязанности по уплате налогов

- Что это за справка, и какая информация в ней указана

- справки

- Порядок обращения за получением справки

- Справка о расчетах по налогам

- Как получить справку о состоянии расчетов с ИФНС?

- Справка «Расчет налога на имущество»

- Как запросить

- Особенности формирования справки

- Внутренняя проверка

- Образец

- Для физических лиц

- Справка о состоянии расчетов

- Справка о состоянии расчетов по налогам сборам пеням и штрафам: образец и расшифровка

- Методика сверки расчетов с налоговым органом: порядок действий налогоплательщика

- Выписка операций по расчетам с бюджетом: образец

- Как читать выписку по расчетам с бюджетом

- Тема: Новая волна перебросов взносов до

- Выписка с лицевого счета клиента — что это

- Выписка операций по расчетам с бюджетом

- Выписки ЕГРН: виды и отличия в 2019 году

- Самостоятельное получение выписки из ЕГРП

- Совет 1: Выписка из ЕГРП: что это такое, зачем нужна и как получить

- В выписке ЕГРН указаны Особые отметки Актуальные незасвидетельствованные — что это

- Что такое ЕГРЮЛ, как он расшифровывается и как используется

- Рис. 2. Выписка операций по расчету с бюджетом

- Выписка операций по расчету с бюджетом: расшифровка

- Образец: выписка операций по расчетам с бюджетом

- Департамент банковского аудита о проведении ревизии кассы на 1 января и порядке определения остаточной стоимости имущества на первое число месяца для целей исчисления налога на имущество

Выписка операций по расчету с бюджетом: расшифровка и порядок получения

Выписка об операциях по расчетам с бюджетом — это важная и необходимая каждому налогоплательщику информация. Она позволяет контролировать правильность отражения расчетов по налогам и сборам в учете плательщика, а также в учетных регистрах налоговых органов. Как сверить данные налоговых органов и свои, какие справки предоставляет ФНС, как их получить — обо всем этом наша статья. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

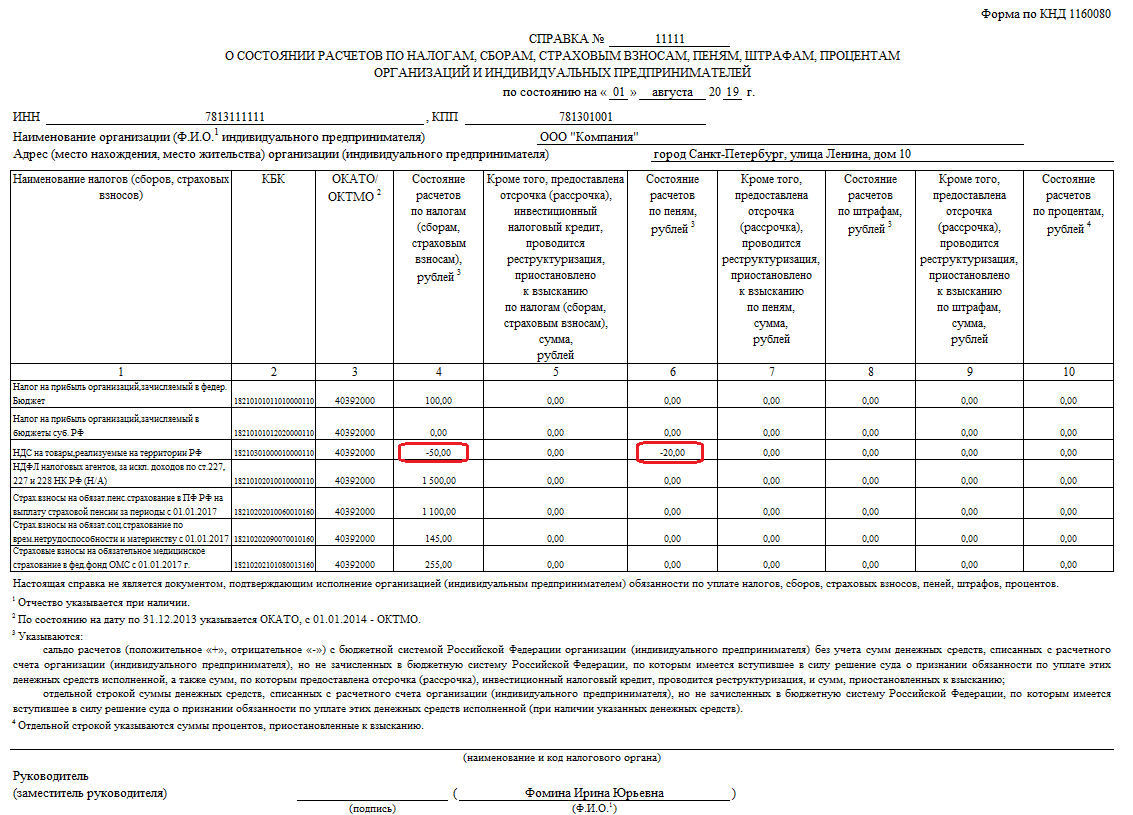

Быстро оценить взаиморасчеты с ИФНС позволит получение справки о состоянии расчетов с бюджетом (форма КНД 1160080). А если необходима более подробная информация по конкретному виду фискального сбора, то есть возможность получить выписку операций по расчету с бюджетом (форма КНД 1166107).

Как заказать справки

Справку о состоянии расчетов получают как на бумаге, так и в электронной форме. Чтобы запросить бумажный документ, необходимо обратиться лично в ИФНС либо направить запрос почтой. Запрос налоговые органы просят оформлять по рекомендуемой форме (Приложение 8 к Приказу ФНС от 02.07.2012 № 99н) (скачать бланк запроса вы сможете в конце статьи).

Чтобы получить электронный документ, запрос направляется по другой форме (Приложение 1 к Приказу ФНС от 13.06.2013 № ММВ-7-6/196@).

Выписка операций — достаточно объемный документ, который у крупных организаций достигает нескольких сотен листов.Такой варинат получают только в электронном виде, отправив заявку по ТКС. Форма запроса та же, что и для справки. В ней выбирают необходимый документ и период, за который вы хотите получить сведения.

Когда и как ИФНС предоставит сведения

Бумажные документы получают в налоговой инспекции лично или ИФНС направляет их почтой в адрес компании. О желаемом способе получения необходимо сделать соответствующую отметку в запросе. Электронный документ направяется налогоплательщику по ТКС.

Сведения о взаиморасчетах с контрагентом налоговая инспекция и в бумажном, и в электронном видах обязана предоставить не позднее 5 рабочих дней (пп. 10 п. 1 ст. 32 НК РФ). Но, как показывает практика, сведения в электронном виде по телекоммуникационным каналам связи ИФНС предоставляет намного быстрее. Срок ответа, как правило, не превышает одного-двух дней.

Справка о состоянии расчетов с бюджетом

Форма справки утверждена Приказом ФНС от 28.12.2016 № ММВ-7-17/722@. Формируется она на дату, которую налогоплательщик указал в запросе. В нее включается информация по всем налогам, которые обязана уплачивать компания. Включается в нее информация не только непосредственно о налоговом платеже, но и о состоянии платежей по пеням и штрафам.

Состоит справка из надтабличной части, содержащей сведения о налогоплательщике, номере документа и дате, на которую предоставляются сведения, и табличной части, содержащей информацию о налоговых платежах.

В табличной части предусмотрено 10 граф. По каждому налоговому платежу указываются:

- наименование (графа 1);

- КБК (графа 2);

- ОКТМО (графа 3);

- сальдо по налогам, сборам, страховым взносам (графа 4), пеням (6) и штрафам (8);

- суммы налоговых платежей, пеней и штрафов, по которым предоставлена рассрочка (графы 5, 7, 9);

- сальдо по процентам, предусмотренным НК РФ.

Если сальдо приведено со знаком «+», то это свидетельствует о наличии переплаты по соответствующему фискальному сбору. Если со знаком «–» — о наличии недоимки.

Анализируя справку, сделаем вывод, что у ООО «Компания» имеется недоимка по НДС в размере 50 руб. по налогу и 20 руб. по пени. По налогу на прибыль, страховым взносам и НДФЛ имеется переплата.

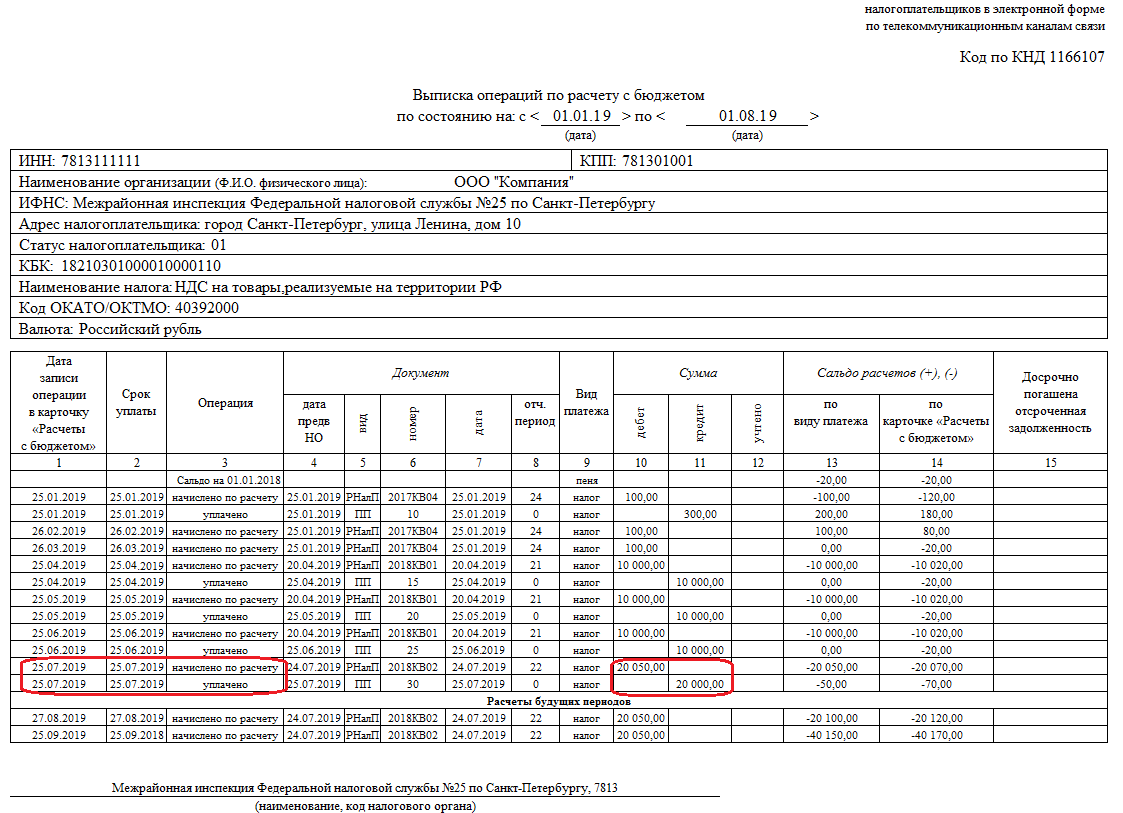

Как выглядит выписка

Если получив справку о состоянии расчетов, вы не согласны с данными ИФНС, считаете, что сведения по какому-либо платежу отражены неверно, то для более подробного анализа следует заказать выписку операций с бюджетом. В нем сведения будут представлены развернуто по каждому начислению налога к уплате и сделанным перечислениям в бюджет — так, как показывает образец выписки операций по расчетам с бюджетом на иллюстрации.

ООО «Компания», обнаружив сведения о недоимке по НДС, запросила выписку операций по расчетам с бюджетом.

Из выписки видно, что по сроку 25.07 подлежало уплате 20 050 руб., а организация перечислила 20 000 руб. Недоимка по пени — это входящее сальдо на 01.01.2018. При необходимости уточнения возникновения недоимки по пени ООО «Компания» мо имеет возможность заказать выписку за предыдущие налоговые периоды (2017 и ранние годы).

Чтобы расшифровать записи в выписке, используйте нашу шпаргалку: расшифровка выписки операций по расчету с бюджетом показывает символы и обозначения в ней:

| Графа | Символы и обозначения | Описание |

|---|---|---|

| Сальдо расчетов | Суммы со знаком «–» | Задолженность налогоплательщика |

| Суммы со знаком «+» | Переплата по налогу, сбору | |

| По виду платежа | Сальдированный остаток раздельно по налогу, пени или штрафу | |

| По карточке «Расчеты с бюджетом» | Сальдированный остаток суммированно, включая налоги, пени и штрафы | |

| Операция | Начислено по расчету | Начисления согласно отчетности, предоставленной в ИФНС |

| Уплачено | Платежи налогоплательщика | |

| Сальдо на… | Сальдированный остаток. Выводится ИФНС на начало и конец года | |

| Документ | Вид: ПП | Платежное поручение |

| Вид: РНалП | Налоговая декларация, отчет | |

| Номер | Номер платежного поручения, для отчетности предусмотрена особая кодировка: 2019КВ01 — декларация за 1 квартал 2019 г. | |

| Дата | Дата сдачи декларации, дата платежного документа | |

| Сумма | Дебет | Начисления к уплате в бюджет |

| Кредит | Уменьшение налога: уплата, зачет |

Скачать бланк запроса (в бумажной форме)

>У справки о расчетах с бюджетом — новая форма

Сверка с налоговой: как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Попробуйте Эльбу — 30 дней бесплатно

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Сумма с плюсом — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Выписка операций по расчёту с бюджетом может приходить в разных форматах. Разберём обе — найдите свою по скриншоту.

Чтобы разобраться с выпиской было проще, разделим её на 7 блоков:

- Сальдо на 1 января показывает ситуацию по расчётам с налоговой на начало года. Действует то же правило, что и в справке: переплата указывается с плюсом, а долг — с минусом.

- Кроме расчётов по налогу в выписке есть сведения по пеням и штрафам. Для удобства они сгруппированы по видам.

- Список операций делится на «Уплачено» и «Начислено по расчёту».

«Уплачено» — ваши платежи в налоговую. «Начислено по расчёту» — налог, который вы должны заплатить. Чаще всего, начисления появляются после сдачи декларации. По ней налоговая узнаёт, когда и сколько вы должны заплатить, и заносит эти сведения в базу.

- Ваши платежи попадают в столбец «Кредит», а начисленный налог — в столбец «Дебет».

- В разделе «Сальдо расчётов» подводятся итоги по долгу или переплате. Если у вас переплата 30 000 рублей, то после начисления налога 5 000 рублей остаётся 25 000 рублей переплаты.

«Сальдо расчётов» разделяется на два столбца: «По виду платежа» и «По карточке расчёты с бюджетом».В первом вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. Во втором — общий итог по всем платежам. Например, по налогу переплата 30 000 рублей, а по пеням долг 1 000 рублей. Поэтому на начало года переплата по налогу составляет 30 000 рублей, а общая переплата по всем платежам — 29 000 рублей.

- В раздел «Расчёты будущих периодов» попадает налог, который вы должны заплатить позже. Например, вы сдали декларацию по УСН в феврале. Налоговая сразу занесла в базу налог, который нужно заплатить по этой декларации. Но срок уплаты налога за год наступает позже — 31 марта для ООО и 30 апреля для ИП.

Поэтому начисленный налог попадает в отдельный раздел «Расчёты будущих периодов». Как только настанет срок уплаты налога, начисленная сумма из этого раздела появится в общем списке операций.

- Документ — вид, номер, дата, отчётный период. Здесь можно посмотреть, на основании какого документа появилась запись в налоговой или проще — строка в выписке.

РНалП — расчёт налога первичный, то есть декларация по УСН. На основании декларации вам начисляют налог — ту сумму, которую вы должны заплатить в бюджет. ПлПор — платёжное поручение, банковский документ о том, что вы перечислили деньги в налоговую.

Если у вас есть долг, первым делом, проверьте, все ли ваши платежи (операции с типом «Уплачено») содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться. Если ошибок нет, но вы остаётесь должны государству, придётся доплатить налог.

2. Новая форма

В 2019 году налоговая неудачно обновила своё ПО и выписки стали приходить в новом, непривычном формате.

В старой выписке платежи и начисления по налогу, пени и штрафам были условно разделены на 3 блока. В новой они перемешаны в хронологическом порядке.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность. Отделить расчёты по пени от расчтов по налогу помогут сокращения в 6 столбце — там будет что-то со словом «пеня».

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 колонке идут вам «в минус» — это начисления налоговой. А в 11 наоборот — «в плюс», это ваши оплаты.

Пример

Это выписка по УСН. У предпринимателя на начало года была переплата, потом:

- в апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Поэтому начисление уменьшают на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- в июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Сверку с налоговой проводите регулярно, чтобы держать расчёты с государством под контролем и сразу узнавать, если что-то пойдёт не так.

Статья актуальна на 26.02.2019

Как расшифровать справку о состоянии расчетов по налогам и сборам

» Налоги » Как расшифровать справку о состоянии расчетов по налогам и сборам

Для сверки с налоговой понадобятся два документа, которые вы можете запросить через Эльбу:

- справка о состоянии расчётов показывает только долг или переплату на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом;

- выписка операций по расчётам с бюджетом показывает историю платежей и начисленный налог за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2018: какими они будут

По информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Необлагаемые взносами суммы тоже отражаются в РСВ Несмотря на то, что с сумм оплаты командировочных расходов, а также с компенсации за использование работником его личного автомобиля в служебных целях страховые взносы не начисляются, эти суммы все равно отражаются в расчете по взносам.

Кнд 1160080

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2018: какими они будут

По информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Необлагаемые взносами суммы тоже отражаются в РСВ Несмотря на то, что с сумм оплаты командировочных расходов, а также с компенсации за использование работником его личного автомобиля в служебных целях страховые взносы не начисляются, эти суммы все равно отражаются в расчете по взносам.

→ Бухгалтерские консультации → Общие вопросы налогообложения

Актуально на: 3 марта 2017 г.

Форма с кодом Кнд 1160080 – это справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей (Приложение N 1 к Приказу ФНС от 28.12.2016 N ММВ-7-17/).

Иначе говоря, справка о состоянии расчетов с бюджетом. В ней указываются суммы переплаты (со знаком плюс) или задолженности (со знаком минус) налогоплательщика по конкретным налогам, взносам, пеням, штрафам на определенную дату запроса.

То есть в ней отражаются сведения по сальдо расчетов с бюджетом.

Как получить справку с кодом по Кнд 1160080

Чтобы получить справку о состоянии расчетов с бюджетом, нужно составить письменный запрос по рекомендованной форме (Приложение N 8 к Административному регламенту ФНС, утв. Приказом Минфина от 02.07.2012 N 99н, – далее Административному регламенту) и:

- представить его в налоговую лично. Это может сделать руководитель организации (сам ИП), либо его представитель по доверенности;

- направить в ИФНС по почте ценным письмом с описью вложения (п. 128 Административного регламента ФНС).

Скачать форму письменного запроса на получение справки о состоянии расчетов с бюджетом

Кроме того, запрос можно отправить налоговикам в электронном виде (Приложение N 9 к Административному регламенту ФНС) по телекоммуникационным каналам связи, если для вас является привычной процедура обмена электронными документами с ИФНС.

Также сформировать запрос и направить в налоговую можно с помощью сервиса «Личный кабинет налогоплательщика – юридического лица» или «Личный кабинет налогоплательщика – индивидуального предпринимателя» на сайте ФНС. В ответ на ваш «электронный» запрос налоговики направят вам справку также в электронном виде (п.

147 Административного регламента ФНС, Письмо ФНС от 30.10.2015 N СД-3-3/).

Выдать (прислать) справку контролеры должны в течение 5 рабочих дней с даты получения запроса от налогоплательщика (пп. 10 п. 1 ст. 32 НК РФ). Если указанные в ней сведения с вашими не совпадают, то имеет смысл пройти сверку расчетов.

Кстати, не забудьте указать в запросе дату, на которую вы хотите получить сведения о расчетах. Иначе справка будет составлена на дату регистрации запроса в ИФНС (п. 136, 159 Административного регламента ФНС).

Форма с кодом КНД 1166112: что за справка

Справка об исполнении обязанности по уплате налогов

После перечисления налогов в государственный бюджет у налогоплательщиков обычно не остается сомнений в том, что они исполнили свои обязательства. Но иногда может возникнуть необходимость в уточнении состояния расчетов по уплате налоговых платежей, штрафов и пеней. Такие сведения содержит «Справка об исполнении обязанности по уплате налогов». Для ее получения надо обращаться в ИФНС.

Что это за справка, и какая информация в ней указана

Справка об исполнении обязанности по уплате налогов предназначена для подтверждения наличия либо отсутствия задолженности налогоплательщика по перечислению налогов, наличию или отсутствию неоплаченных штрафов, пеней. Актуальная форма утверждена приказом ФНС России от 20.01.2017 № ММВ-7-8/20@.

Документ выдается территориальным управлением ИФНС в бумажном виде. Справка может понадобиться организации в ряде случаев: при подаче заявки на участие в тендере, при получении кредита и т.д.

Если за налогоплательщиком числится хотя бы небольшая задолженность – в справке будет указано «имеет неисполненную обязанность по уплате налогов, сборов…». Документ составляется по данным налоговой инспекции на дату, указанную в запросе. В приложении к нему указываются коды органов ИФНС, по данным которых у налогоплательщика есть невыполненные обязательства перед бюджетом.

справки

В справке будет указано следующее:

- наименование налогового органа, выдавшего документ;

- сведения о налогоплательщике;

- дата, по состоянию на которую у заявителя есть или отсутствует задолженность по налогам;

- состояние расчетов по налогам (указывается один из вариантов «Имеет» или «Не имеет» задолженность);

- Ф.И.О. и подпись руководителя налогового органа, печать.

Порядок обращения за получением справки

Данный документ предоставляется налогоплательщику ИФНС по месту постановки на учет. Для получения справки необходимо подать в налоговую службу письменное заявление (по форме приложения № 8 к регламенту, утв. Минфином приказом от 02.07.

2012 № 99н), которое должно быть подписано руководителем организации, либо сделать запрос из «]]>Личного кабинета]]>» через модуль «Расчеты с бюджетом» на сайте ФНС (тогда бумажная справка будет продублирована электронным вариантом).

Сотрудники налоговой службы должны выдать справку заявителю не позднее 10 дней с момента поступления запроса в инспекцию.

https://www.youtube.com/watch?v=PK1udmxzFIU

Порядок действия заявителя:

- Подача запроса в ИФНС с указанием даты, на которую требуется указать наличие/отсутствие задолженности.

- Получение расписки-уведомления о приеме заявления.

- При заказе справки на сайте ФНС – получение электронного уведомления о готовности справки, которое нужно распечатать и предъявить при получении бумажного варианта в инспекции.

- Получение справки лично или по почте (а также электронно, при запросе из «Личного кабинета»).

Основанием для отказа в выдаче справки зачастую является наличие ошибок в заявлении или отсутствие в нем требуемой информации (наименования организации, почтового адреса, ИНН, подписи и Ф.И.О. лица, подписавшего заявление). Также причиной отказа может стать то, что у лица, подписавшего заявление, нет полномочий обращаться в налоговый орган за получением такого рода сведений.

Справка о расчетах по налогам

«Справка о состоянии расчетов по налогам и сборам» (утв. приказом ФНС РФ от 28.12.

2016 № ММВ-7-17/722@) является еще одним документом, из которого налогоплательщик может почерпнуть сведения о наличии задолженности по уплате налогов или отсутствии таковой.

Данная справка не является документом, подтверждающим исполнение юридическим или физическим лицом обязанностей по уплате налогов. Применяется такой документ для организаций и ИП.

Справка по расчетам по налогам и сборам имеет вид таблицы, в которой помимо кратких сведений об организации или ИП содержится следующая информация:

- наименование налогов и сборов;

- КБК;

- ОКАТО/ОКТМО;

- состояние расчетов (долги/переплаты) по налогам, пеням, штрафам, процентам;

- сведения о предоставленной отсрочке, реструктуризации и пр.

В графах о состоянии расчетов указывается положительное или отрицательное сальдо расчетов с бюджетом. При этом в справке отражены только те налоги, по которым числится ненулевое сальдо (т.е. имеется недоимка или переплата).

Справка о состоянии расчетов по налогам формируется по данным территориального подразделения ИФНС при помощи программного обеспечения. Документ предоставляется заявителю электронно, либо на бумажном носителе с подписью руководителя налогового органа и печатью.

Как получить справку о состоянии расчетов с ИФНС?

Организации и физлица смогут заказать справку о расчетах по налогам в ИФНС. Для этого им необходимо подать в ведомство соответствующий запрос. Справка будет подготовлена в течение 5 дней со дня его подачи.

Справку о расчетах налогов, пени и штрафах также можно запросить в электронной форме через официальный сайт налоговой службы. Последовательность действий будет следующей:

- перейти в «Личный кабинет» на сайте ИФНС;

- открыть меню «Запрос документов», затем «Запрос на информационную услугу»;

- в открывшемся окне установить флажок возле требуемого документа и указать способ получения.

Справка «Расчет налога на имущество»

Справка «Расчет налога на имущество» ˗ это бухгалтерский документ, который формируется в бухгалтерских программах, где предусмотрена такая функция. Документ отображает данные расчета налога на имущество организации за определенный период.

Справка о состоянии расчетов с бюджетом — это специальная форма документа, на основании которого налогоплательщик может провести сверку взаиморасчетов и выявить долги и переплаты по фискальным платежам. В статье определим, как выглядит данная справка, а также напомним, как провести сверку.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Получить доступ

Для получения информации установленного образца требуется обратиться в территориальное отделение налоговой инспекции. Обращение оформите в письменной форме в виде заявления. Отметим, что унифицированной формы письменного обращения не существует.

О том, как запросить информацию для сверки взаиморасчетов с бюджетом, мы рассказывали в отдельной статье «Как провести сверку с налоговой».

Для чего потребуется данный документ:

- Определить наличие задолженностей, переплат по всем фискальным платежам, которые организация обязана уплачивать в бюджет.

- Подтвердить отсутствие долгов перед государством, если этого требуют заказчики или контрагенты.

- Провести зачет или возврат излишне уплаченных денежных средств в пользу ФНС.

- Исключить возможность применения штрафных санкций при недоимках и долгах по фискальным платежам.

Налоговики рекомендуют систематически проводить такие контрольные мероприятия. Такой подход позволит исключить возможные проблемы с ФНС.

Как запросить

Как мы отметили выше, унифицированной формы для запроса не предусмотрено. Подготовьте его в произвольной форме. В обязательном порядке укажите следующую информацию:

- Полное наименование, ИНН и адрес учреждения (индивидуального предпринимателя), по которому необходимо получить сведения.

- Дату или период, за который требуется информация.

- Способ получения сведений о расчетах по налогам, сборам и взносам (по почте, лично или в электронном формате).

- Ф.И.О. и должность ответственного лица, который подписал запрос. Например, директор организации.

Если запрос составляет официальный представитель, то необходимо указать информацию о доверенности, на основании которой действует поверенное лицо.

Особенности формирования справки

Документ формируют с использованием специализированного программного обеспечения, на основании учетных данных Федеральной службы. В бланке учитывается вся информация о произведенных расчетах, начислениях и взысканиях, причем сведения формируются в разрезе налогов, сборов, взносов и прочих обременений.

Налоговая информация формируется за период, который был указан в письменном запросе. Если таких сведений в запросе нет, то информация о расчетах готовится на дату получения официального запроса от предпринимателя или организации.

Если компания имеет филиалы и(или) обособленные подразделения, то в запросе необходимо указать КПП конкретного структурного подразделения, по которому требуется справка. Если в обращении КПП не указан, то справку сформируют отдельно по каждому филиалу, подразделению и головному учреждению.

Документ можно получить в электронном виде. Например, отправив запрос через личный кабинет налогоплательщика на официальном сайте ФНС либо по защищенным каналам с использованием специализированных программ.

Если в справке о состоянии расчетов с бюджетом выявлены разногласия, то уведомить ФНС при помощи электронной формы документа нельзя. В такой ситуации придется запросить бумажный вариант справки. В нем нужно будет указать информацию о выявленных разногласиях в установленном порядке.

Внутренняя проверка

Довольно часть компании заказывают справки для внутреннего использования. Например, бухгалтер получает сведения, чтобы провести самостоятельную проверку. В данном случае запрашивать унифицированный документ нецелесообразно. Так как он формируется 5 рабочих дней.

Если сведения нужны для внутренних ревизионных мероприятий, то бухгалтеру достаточно запросить простую распечатку. Данный бланк — это информация о текущих расчетах, долгах, переплатах и прочих сведениях. Данный документ формируется сразу, то есть его можно получить в день обращения в ФНС.

Образец

Формат документа зависит от того, какой статус имеет заявитель. Чиновники предусмотрели два бланка, которые утверждены Приказом ФНС от 28.12.2016 № ММВ-7-17/. Первый формируют для организаций и индивидуальных предпринимателей (приложение № 1 к Приказу), имеет КНД 1160080.

А второй бланк предназначен для простых граждан, которые не имеют статуса предприниматель (приложение № 2), КНД 1160081.

Для физических лиц

Справка о состоянии расчетов

Для сверки с налоговой понадобятся два документа, которые вы можете запросить через Эльбу:

- справка о состоянии расчётов показывает только долг или переплату на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом;

- выписка операций по расчётам с бюджетом показывает историю платежей и начисленный налог за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Справка о состоянии расчетов по налогам сборам пеням и штрафам: образец и расшифровка

Как расшифровать справку о состоянии расчетов по налогам, пени и штрафам вы узнаете, прочитав этот материал. Ведь часто, получив ее, у компаний и ИП возникают вопросы, как понимать ту или иную цифру в документе. Мы расскажем, что означают данные в справке, покажем образец и объясним, как грамотно получить справку.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой

В этой статье вы найдете:

Чтобы иметь представление, не расходятся ли ваши данные об уплате налогов с показателями ФНС, нужно делать сверку. Для этого рекомендуется, по окончании календарного года запрашивать справку о состоянии расчетов по налогам, сборам, пеням и штрафам. Что она собой представляет, мы и расскажем дальше.

Образец справки о состоянии расчетов

Справка о состоянии расчетов по налогам сборам пеням и штрафам – это обобщающий документ о вашей задолженности или переплате по налогам, штрафам и пеням по ним.

https://www.youtube.com/watch?v=OhulZzGNu8s

Справка показывает, есть или нет у вас долги перед ФНС. Для совершения сделок, при оформлении кредитов, реконструкции фирм – это хороший показатель вашей финансовой стабильности.

В каких случаях вам может пригодиться справка о состоянии расчетов по налогам сборам пеням и штрафам:

- При закрытии предприятия;

- При участии тендерах или дотациях;

- При кредитовании;

- При смене руководства, главного бухгалтера или реорганизация фирмы;

- При сделках с партнерами.

Минфин Приказом от 28 декабря 2016 года № ММВ-7-17/722@ изменил форму документа КНД 1160080. Скачать бланк справки о состоянии расчетов по налогам сборам пеням и штрафам можно здесь.

Если, получив справку, вы обнаружите, что налоговая приписала вам неизвестные долги, или же, напротив, выявлена переплата, вам нужно будет запросить уже детальную выписку по операциям с бюджетом. Также придется делать сверку с ФНС.

В любом случае не нужно сразу переживать. Дело в том, что документ отражает ситуацию строго на дату запроса. Поэтому вся картина, как правило, проясняется, когда ФНС получает все ваши отчеты по налогам и сборам.

Справка о состоянии расчетов по налогам сборам пеням и штрафам: образец

Как читать справку о состоянии расчетов по налогам, сборам, пеням и штрафам мы расскажем дальше.

Скачать образец справки о состоянии расчетов с ФНС

Расшифровка справки о состоянии расчетов по налогам сборам пеням и штрафам

Теперь займемся расшифровкой справки о состоянии расчетов по налогам, сборам, пеням и штрафам. Для этого мы сделали небольшую таблицу, куда включили почти все строки формы.

|

По состоянию на… |

Это дата, на которую вам предоставляются сведения. Обратите на это внимание. ФНС показывает сведения на конкретное число, а не период. |

|

Наименование налогов |

Официальное название налога или сбора, по которому вписаны сведения. Для каждой позиции своя строка. |

|

Строка 4, 6, 8 |

Самые важные графы. Именно в них скрывается информация о ваших долгах или переплатах. Итак:

|

|

Строки 5, 7, 9 |

Касаются бизнесменов. Это налоги, сборы, штрафы по отсрочкам, инвестиционным займам, и суммы, которые предназначены к взысканию. |

|

Строка 10 |

Относится к бизнесменам и показывает состояние расчетов с бюджетом по процентам, предусмотренным НК РФ и нормативно-правовыми актами о реструктуризации долга. |

|

Код налогового органа |

Код ИФНС, которая выдала эту справку |

Запрос на получение справки: образец

Чтобы получить справку о состоянии расчетов по налогам, сборам, пеням и штрафам, следует написать заявление в ИФНС по месту регистрации компании. Делать это можно на бумаге или компьютере. Заявление пишется в свободной форме. Хотя целесообразней воспользоваться готовым образцом.

Скачать бланк запроса на получение справки о состоянии расчета

Скачать образец заявления

Внимание! Справка о состоянии расчетов формируется на дату, указанную в запросе.

Если в запросе не указана дата, на которую формируется справка о состоянии расчетов, или в запросе указана будущая дата, справка о состоянии расчетов формируется на дату регистрации этого запроса в налоговом органе.

Обратите внимание также на следующие статьи:

>Вид Сарфн С Выписки Что Это

Методика сверки расчетов с налоговым органом: порядок действий налогоплательщика

В силу указанных выше оснований этот этап подготовки к сверке с налоговым органом является наиболее трудоемким. Он заключается в сопоставлении состава операций, содержащихся в карточке расчетов с бюджетом налогоплательщика по данным налогового органа, и операций, самостоятельно учтенных налогоплательщиком при ведении расчетов с бюджетом. Здесь налогоплательщику предлагается использовать эвристические методы анализа, довольно широко распространенные для анализа ситуаций и выработки управленческих решений. В числе основных эвристических методов можно выделить ситуационный метод анализа, который предназначен для анализа многомерных ситуаций и явлений, таких как операции, содержащиеся в карточках расчетов с бюджетом налогоплательщиков, с целью ограничения перебора решений задачи выявления проблемных мест. В данном случае ситуационный метод применяется для поиска парных операций, удовлетворяющих нескольким группам условий.

Какому налогоплательщику не приходилось хотя бы раз проходить сверку расчетов по налогам, пеням и штрафам в налоговом органе? Те, кто справился с указанным процессом, считают это достижением и нередко делятся своим опытом с теми, кому еще только сверка предстоит. Попытка описать полученный опыт подготовки к сверке привела авторов 1 к составлению методики.

Выписка операций по расчетам с бюджетом: образец

Выписка операций по расчетам с бюджетом – это документ, который каждый налогоплательщик может запросить в своей ИФНС, чтобы проконтролировать уплату налогов, штрафов, пеней. Организации нередко «заказывают» такую выписку при подготовке к сверке с налоговиками.

В выписке операций по расчету с бюджетом в первую очередь указывается, по состоянию на какую дату она сформирована и за какой период. Далее в ней отражаются сведения о налогоплательщике (ИНН, КПП, адрес и др.), налоговом органе, а также КБК и наименование налога, по которому сформирована выписка.

Как читать выписку по расчетам с бюджетом

Выписка операций по расчетам с налоговой — это формализованный документ, который предоставляет налоговая. В нем есть сведения по всем начисленным и оплаченным налогам, пени и штрафам. При наличии расхождений между данными налогоплательщика и ИФНС этот документ поможет свериться.

Для контроля за уплатой налогов рекомендуется заказывать Справку о состоянии расчетов и такую выписку регулярно после каждой оплаты. Это позволит убедиться, что платеж действительно принят в налоговой. Справка показывает есть ли у ИП долг или переплата по налогам сжато одной строкой по каждому налогу. Выписка содержит подробные сведение и поможет понять причину возникновения задолженности или переплаты.

Тема: Новая волна перебросов взносов до

Добрый день уважаемые клерки! Прямо крик души, честно.

В августе ИФНС прислали требование по фиксированным до 01.01.2017г. почти 100 тысяч, по факту задолженность отсутствует, написали в ПФР, они уверяют, что сделали точечную выгрузку. В августе отправили письмо в налоговую, приложили справку из Пенсионного, задолженность так и осталась, в налоговой говорили, что это не быстро и должны пересчитать. Сегодня получили решение о взыскании со счетов, звоню и умоляю не снимать, сказали, что им свыше указ, выставлять. По перерасчету отправили в другой отдел, где сказали написать письмо с просьбой уточнить сальдо, то что мы написали в августе уже не актуально и нужно новое, а тем временем другой отдел готовит инкассо.

Кому жаловаться? Кто-то писал уже на них жалобу и куда лучше обратится?

У нас вообще не было задолженности, один дир в штате на о.5 ставки, а нарисовали такоооое, теперь не знаю, куда писать, директора инфаркт накроет, если он увидит суммы недоимок. у нас за все годы начислений таких сумм не было бы, даже если б мы вообще не платили, а мы платили в ноль.

Выписка с лицевого счета клиента — что это

- Убедиться что каждая сумма из выписки основана документально; Сверить суммы с различных документов с теми сумами, которые указаны в выписке. Эти суммы должны совпадать. Рядом с каждой суммой необходимо поставить номер корреспондирующего счета. Без этого действия станет невозможным дальнейший бухгалтерский учет суммы.

Ни одна банковская или кассовая операция не обходится без участия денежных документов. Денежные документы бывают различных видов, и одним из них является выписка с лицевого счета. Что говорит о данном документе такой известный сайт как Википедия? Выписка с лицевого счета клиента это документ финансового типа, который может быть получен держателем данного счета. Банковская выписка является документом, а точнее копией записей, отображающих банковский расчетный счет. На сайте википедии также говорится о том, что к выписке прилагаются акты, полученные от различных фирм, на основании которых деньги были списаны со счета, или наоборот зачислены на него.

Выписка операций по расчетам с бюджетом

Мало того, что такие расчеты имеют большое многообразие, они должны осуществляется с соблюдением строгой платежной дисциплины. Например, для налога на прибыль должна подаваться декларация за каждый квартал нарастающим итогом, по налогу на имущество такая декларация должна подаваться за год. Есть еще взносы в Пенсионный фонд, есть НДФЛ и т.д. Это тема отдельной статьи. Но самое главное, что нужно понять: если сроки подачи декларации и уплаты соответствующего налога будут нарушены, а также размер налогооблагаемой базы или величина самого налога будет посчитана не верно, то тогда к налогоплательщику будут применены штрафные санкции.

Для начала отметим, что расчеты с бюджетом – это один из главных сегментов учета предприятия, от которого зависит законность его функционирования. К таким расчетам, в первую очередь, относят расчеты по уплате всех налогов, которые возложены на субъекта хозяйствования. Например, налог на прибыль предприятия, налог на добавленную стоимость, на имущество и т.д. Все зависит от применяемой формы налогообложения, например, общая или упрощенная, патентная и т.п. Кроме того, к такому сегменту относят расчеты не только по налогам, но и по сборам, например социальным взносам.

Выписки ЕГРН: виды и отличия в 2019 году

Такие выписки выдают специализированные компании, имеющие доступ к ФГИС ЕГРН. В этом случае документ оформляется в электронной форме и направляется заинтересованному лицу в виде файла. Также обращение за официальной выпиской ЕРГН через электронный портал госуслуг также позволит получить нужный документ быстрее, чем при оформлении письменного запроса. Это связано с относительной простотой формирования выписки из электронной базы данных.

- суд может оформлять запрос по своей инициативе, либо по ходатайству участника процесса;

- запрос подписывается председателем суда или судьей, рассматривающим конкретное дело;

- в запросе обязательно должен указывать номер дела, при рассмотрении которого возникла необходимость в получении сведений ЕГРН.

Самостоятельное получение выписки из ЕГРП

Подать документы на получение выписки можно в территориальном отделении Росреестра или в МФЦ (Многофункциональный центр предоставления государственных услуг). Последний предпочтительнее, центров МФЦ гораздо больше, чем отделений Росреестра, которые, к тому же, не всегда ведут прием.

- если вы приобретаете недвижимое имущество с привлечением кредитных средств (по ипотеке);

- если вы получаете кредит под принадлежащую вам недвижимость;

- если вы приобретаете недвижимость из-под залога;

- если вы вступаете в наследство;

- при бракоразводном процессе с делением имущества;

- при постановке на учет в очередь на улучшение жилищных условий.

Совет 1: Выписка из ЕГРП: что это такое, зачем нужна и как получить

Все сведения из ЕГРП находятся в открытом доступе. Они не являются государственной тайной, их предоставляют любому лицу, заинтересованному в подобном материале. Выписка дается за фиксированную плату, установленную законом. Размер пошлины разнится и зависит от того, кто будет выступать заявителем при ее получении: физические, юридические лица, органы власти и т. д.

Второй способ быстрее и дороже. Можно обратиться в специальные компании, которые за плату по определенному тарифу сделают все за вас. Сейчас возможно получение ЕГРП онлайн, например, на сайте Госуслуги.ру. Цена этой услуги варьируется, все зависит от срочности получения документа. При большом желании ее могут доставить вам курьером за отдельную плату. В роли посредников в данном деле обычно выступают агентства недвижимости, частные юридические конторы, риэлторы и т. д.

В выписке ЕГРН указаны Особые отметки Актуальные незасвидетельствованные — что это

Объектом сделок могут быть только земельные участки, прошедшие государственный кадастровый учет. Однако категория земель, к которой отнесен земельный участок, является дополнительным сведением п.3 ч. 4 ст. 8 Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости», поскольку может изменяться на основании решений (актов) органов государственной власти или органов местного самоуправления.

Здравствуйте,

«Актуальные незасвидетельствованные» — это сведения о характеристиках объекта недвижимости, которые внесены в государственный кадастр недвижимости и в отношении которых в ЕГРП не вносились изменения в связи с необходимостью соблюдения установленных законодательством Российской Федерации требований для их изменения и отсутствии такого подтверждения, присваивается статус (в соответствии с п.179 Приказа Минэкономразвития России от 16.12.2015 N 943 «Об установлении порядка ведения Единого государственного реестра недвижимости, формы специальной регистрационной надписи на документе, выражающем содержание сделки, состава сведений, включаемых в специальную регистрационную надпись на документе, выражающем содержание сделки, и требований к ее заполнению, а также требований к формату специальной регистрационной надписи на документе, выражающем содержание сделки, в электронной форме, порядка изменения в Едином государственном реестре недвижимости сведений о местоположении границ земельного участка при исправлении реестровой ошибки»).

Что такое ЕГРЮЛ, как он расшифровывается и как используется

При внесении изменений лицу предоставляется специальный документ. Собственно, его и называют листом записи (форма Р50007). Он свидетельствует о том, что в государственном банке данных были проведены редактирования, которые касаются определенного юридического лица.

ЕГРЮЛ – это аббревиатурное сокращение. Если его расшифровать, то получится единый государственный реестр юридических лиц. На сегодняшний день это специальная система, которая содержит в себе ведомости о каждой организации, которая зарегистрирована на территории России или имеет право осуществлять свою деятельность на просторах нашей страны.

Рис. 2. Выписка операций по расчету с бюджетом

Наименование налогового органа Выписка операций по расчету с бюджетом за период с <дата> по состоянию на <текущие дата, время> ИНН _____________, КПП ______________ Наименование организации или Ф.И.О. физического лица Адрес налогоплательщика Статус налогоплательщика КБК, наименование налога, вид налога, ОКАТО Валюта ┌────────┬────┬────┬──────────────────────┬────┬────────────┬──────────────────┬───────┐ │Дата за-│Срок│Опе-│ Документ │Вид │ Сумма │Переплата (+), не-│Досроч-│ │писи │уп- │ра- │ │пла-│ │доимка/задолжен- │но по- │ │операции│латы│ция │ │тежа│ │ность (-) │гашена │ │в кар- │ │ ├─────┬───┬───┬───┬────┤ ├───┬────┬───┼───────┬──────────┤отсро- │ │точку │ │ │дата │вид│но-│да-│отч.│ │де-│кре-│уч-│по виду│по карточ-│ченная │ │»Расчеты│ │ │пред.│ │мер│та │пе- │ │бет│дит │те-│платежа│ке «Расче-│задол- │ │с бюдже-│ │ │в НО │ │ │ │риод│ │ │ │но │ │ты с бюд- │жен- │ │том» │ │ │ │ │ │ │ │ │ │ │ │ │жетом» │ность │ ├────────┼────┼────┼─────┼───┼───┼───┼────┼────┼───┼────┼───┼───────┼──────────┼───────┤ │ 1 │ 2 │ 3 │ 4 │ 5 │ 6 │ 7 │ 8 │ 9 │10 │ 11 │12 │ 13 │ 14 │ 15 │ ├────────┼────┼────┼─────┼───┼───┼───┼────┼────┼───┼────┼───┼───────┼──────────┼───────┤ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ├────────┼────┼────┼─────┼───┼───┼───┼────┼────┼───┼────┼───┼───────┼──────────┼───────┤ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ├────────┼────┼────┼─────┼───┼───┼───┼────┼────┼───┼────┼───┼───────┼──────────┼───────┤ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ └────────┴────┴────┴─────┴───┴───┴───┴────┴────┴───┴────┴───┴───────┴──────────┴───────┘ Рис. 2 Колонка «Отчетный период» заполняется для документов типа «декларация» и «решение» по КНП и операций, содержащих сумму начисленной (уменьшенной) по расчету пени. В наименование операции, сформированной по решению об отсрочке (рассрочке, налоговому кредиту, инвестиционному налоговому кредиту, реструктуризации), добавляется наименование уровня бюджета, соответствующего органу, принявшему решение об отсрочке (консолидировано, федеральный, региональный, местный). В колонке «Сумма-дебет» отражаются суммы по операциям, формирующим отрицательное сальдо расчетов с бюджетом. Например: начислено, возвращено. В колонке «Сумма-кредит» отражаются суммы по операциям, формирующим положительное сальдо расчетов. Например: уменьшено, уплачено. В колонке «Сумма-учтено» отражаются суммы по операциям, которые не формируют сальдо расчетов с бюджетом, но учтены в карточке «Расчеты с бюджетом» налогоплательщика. Например: списано с расчетного счета налогоплательщика, но не поступило на счет по учету доходов бюджета. В колонках «Переплата (+), Недоимка/Задолженность (-)» отражается баланс расчетов с бюджетом после учета сальдообразующей операции. Содержат итоговую разность колонок «сальдо-кредит» и «сальдо-дебет» от начала данных до текущей операции по карточке «Расчеты с бюджетом» в целом и по виду платежа операции. В колонке «Досрочно погашена отсроченная задолженность» отражаются суммы по операциям уплаты, зачтенные в график погашения отсроченной задолженности досрочно. При этом зачтенная таким образом сумма в колонках «Переплата (+), Недоимка/Задолженность (-)» по виду платежа и по карточке «Расчеты с бюджетом» не отображается, но учитывается в сумме операций «Расчеты будущих периодов».

Теоретическиеосновы управления ликвидностью в коммерческих банках (стр. 4 )

2.3. ПРОЦЕДУРА УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ

Отдел ликвидности и анализа ежедневно представляет Уполномоченному лицу отчет о движении денежных средств и прогнозируемый график движения денежных средств. Уполномоченное лицо на основании ежедневно предоставляемых отчетах о движении денежных средств и прогнозируемого графика движения денежных средств, принимает решение о проведении операций на финансовых рынках в рамках своих полномочий, которые регламентируются внутренними банковскими документами.

В случае существенного ухудшения текущего или прогнозируемого состояния ликвидности, Уполномоченное лицо выносит на рассмотрение КУАП вопрос о введении в действие плана по поддержанию ликвидности Банка в критической ситуации.

2.3.1. ПРОЦЕДУРА УПРАВЛЕНИЯ МГНОВЕННОЙ И ТЕКУЩЕЙ ЛИКВИДНОСТЬЮ

С точки зрения административных мероприятий, управление мгновенной и текущей ликвидностью делится на четыре этапа: 1) сбор и обработка информации;

2) управление состоянием корреспондентских счетов;

3) управление открытой валютной позицией;

4) управление разрывами денежных потоков.

2.3.1.1. СБОР И ОБРАБОТКА ИНФОРМАЦИИ

2.3.1.1.1. СБОР ИНФОРМАЦИИ

Информационная система состояния ликвидности должна обеспечивать предоставление точных и своевременных данных о состоянии требований и обязательств Банка. Периодичность, сроки и формы предоставления службами в Отдел ликвидности и анализа информации о планируемых движениях денежных средств регламентируется действующими по Банку — приказами и распоряжениями, и регламентом работы Отдела ликвидности и анализа. Для оценки и управления ликвидностью подразделения Банка предоставляют следующую информацию:

• сведения о списаниях с текущих и расчетных счетов клиентов на текущую дату;

• по депозитам юридических лиц;

• о пополнении кассы и сдаче излишков наличности в РКЦ;

• план погашения векселей Банка;

• план движения средств по операциям учета векселей других банков и юридических лиц;

• план выдачи и возвратов кредитов;

• план движения по депозитам крупных клиентов и по депозитным сертификатам;

• сведения о свободных остатках открытых кредитных линий;

• календарь по операциям FOREX, FORWARD;

• состояние портфеля ценных бумаг;

• календарь списаний и поступлений по операциям с ценными бумагами (ГКО, ОФЗ, ОГВВЗ, МКО и другие), а так же данные о ликвидной части портфеля ценных бумаг и данные о заблокированных ценных бумагах под ломбардные кредиты;

• план списания (поступления) средств по обязательным резервам в Национальный Банк Удмуртской Республики;

• план списания (поступления) средств по налоговым отчислениям и платежам;

• план списания средств по капитальному строительству;

• cведения о прочих планируемых списаниях, если сумма превышает установленный на данный момент лимит списаний без согласования с Отделом ликвидности и анализа.

Отдел самостоятельно формирует календарь возврата выданных и привлеченных МБК.

2.3.1.1.2. ОБРАБОТКА ИНФОРМАЦИИ И ФОРМИРОВАНИЕ ОТЧЕТА О ДВИЖЕНИИ СРЕДСТВ ПО КОРРЕСПОНДЕНТСКИМ СЧЕТАМ

Вся поступающая в Отдел ликвидности и анализа информация подвергается детальному анализу и, при необходимости, уточняется в подразделении Банка ее предоставившем. Подготовка информации включает следующие этапы:

1) Разделение информации по валютам;

2) Разделение на данных на срочные и «до востребования»;

3) Определение характера информации (планируемая, прогнозируемая или на основе баланса);

4) Оценка вероятности прогнозируемого движения на основе статистических данных (хронологические факторы, взаимное влияние групп счетов, средний объем остатков и движения);

5) Определение маршрута движения средств (внутренние, внешние, РКЦ, межрегиональные);

6) Определение корсчета назначения/списания.

Подготовленная информация сводится в отчет движения средств по корреспондентским счетам. Отчет о движении денежных средств составляется в разрезе валют. Конверсионные операции отражаются как движения по обеим валютам в соответствующих разделах плана движения средств.

Средства, не имеющие договорного срока погашения, отраженного в балансе Банка или плана поступления/списания, предоставленного соответствующими службами Банка, классифицируются как средства «до востребования». К ним относятся расчетные счета клиентов, картсчета и векселя «до востребования». По активам и пассивам «до востребования» движение прогнозируется с учетом статистических данных, анализируется поведение счетов средств до востребования за аналогичный период и дается экспертная оценка возможного движения. Затем, полученный результат корректируется на основании данных, полученных от Операционного отдела, Управления по работе с клиентами и главных бухгалтеров СРС, о заявленных списаниях и ожидаемых поступлениях на расчетные счета клиентов Банка. На основании полученного графика движения средств до востребования определяется потребность в средствах для обеспечения клиентских платежей, движения по картсчетам и гашения векселей «до востребования» по основному корсчету, счетам филиалов и ностро-счетам Банка.

Средства, у которых срок погашения отражен в балансе Банка или по которым предоставлен план поступления/списания, соответствующими службами Банка, классифицируются как срочные. К ним относятся

к списанию:

• возврат средств из депозитов юридических лиц и гашение депозитных сертификатов, выплата процентов по ним;

• возврат привлеченных МБК и процентов по ним;

• погашение выпущенных векселей Банка (срочных);

• списание средств на поддержание обязательных резервов в НБ УР;

• списание средств по налогообложению Банка;

• списание хозяйственных расходов Банка;

• списание средств по конверсионным сделкам;

• списание средств по операциям с государственными ценными бумагами;

• списание средств по операциям учета векселей других банков и юридических лиц;

• списание по планируемым выдачам кредитов, которые были согласованы и разрешены к выдаче ранее;

к поступлению:

• возврат размещенных МБК;

• привлечение депозитов;

• возврат средств из обязательных резервов;

• поступление средств по конверсионным сделкам;

• возврат переплаченных сумм по налогообложению Банка;

• поступление средств по операциям с государственными ценными бумагами;

• поступление средств по операциям учета векселей других банков и юридических лиц;

• возврат ресурсов, выданных СРС;

• возврат кредитов, выданных юридическим лицам, и поступление процентов.

Срочные активы и пассивы отражаются в плане движения денежных средств согласно договорному или прогнозному сроку. В зависимости от периодичности предоставления информации, определенной в регламенте работы Отдела ликвидности и анализа, план движения корректируется на величину фактического движения. Кроме того, для повышения точности оценки возможного маршрута и объема срочных денежных потоков, службы Банка, непосредственно работающие с клиентами, уведомляют Отдел ликвидности и анализа о намерениях контрагентов Банка (о предполагаемых пролонгациях, изменениях формы вложения средств, о возможном досрочном предъявлении векселей, досрочном гашении кредитов и т. д.). По истечении срока вложения срочные пассивы и начисленные по ним проценты переходят в категорию до востребования (зачисляются на расчетные счета, счета «к предъявлению» и т. д.) и при определении маршрута их дальнейшего движения используются те же принципы, что и для средств до востребования, описанные выше.

На основании результатов обработки информации формируется отчет движения средств по каждому виду валют, Данный отчет ежедневно предоставляется Уполномоченному лицу.

Ежедневно, с целью контроля прогнозируемого движения и подведения итогов дня, Отдел ликвидности формирует отчет о фактическом движении денежных средств.

2.3.1.2. УПРАВЛЕНИЕ СОСТОЯНИЕМ КОРРЕСПОНДЕНТСКИХ СЧЕТОВ

Процесс управления состоянием корреспондентских счетов заключается в перераспределении средств между корсчетами Банка с целью оптимизации движения денежных потоков и закрытия разрывов на отдельных корсчетах в краткосрочном периоде.

Управление корсчетами делится на три части:

1) анализ отчета движения средств по корреспондентским счетам;

2) определение величины избытка (недостатка) средств на каждом из корсчетов;

3) регулирование состояния корреспондентских счетов. Регулирование состояния корсчетов производится:

4) за счет межрегионального перевода средств между корсчетами Банка и покрытия недостатка за счет избытка на другом корсчете;

5) за счет межвалютного перераспределения средств на корсчетах Банка — покупка/продажа иностранной валюты в пределах, требований к ОВП установленных ЦБ РФ, рекомендованного уровня ОВП, определенного КУАП и полномочий начальника Отдела ликвидности и анализа.

Отдел ликвидности и анализа ежедневно контролирует обеспеченность средств до востребования ликвидными активами и соответствие внутреннего значения коэффициента мгновенной ликвидности (КМЛ), утвержденного Уполномоченным лицом мгновенной ликвидности (КМЛ), фактическому значению.

2.3.1.2. УПРАВЛЕНИЕ СОСТОЯНИЕМ КОРРЕСПОНДЕНТСКИХ СЧЕТОВ

Лимит открытой валютной позиции (ОВП) Банка устанавливается инструкциями ЦБ РФ и письмами НБ УР. Рекомендуемый уровень открытой валютной позиции Банка определяется КУАП. Контроль и планирование ОВП осуществляет Отдел ликвидности и анализа, который ежедневно уведомляет Уполномоченное лицо о состоянии ОВП Банка.

В соответствии с отчетами о движении денежных средств по ностро-счетам в иностранных валютах формируется прогноз изменения открытой валютной позиции. Полученный прогноз анализируется на предмет соответствия лимитам открытой валютной позиции, установленным действующими инструкциями и положениями.

Отдел ликвидности и анализа разрабатывает и утверждает Уполномоченным лицом нормативные документы, в которых регламентирует лимиты на проведение конверсионных операций для подразделений Банка. Если на проведение конверсионной операции подразделению не установлен лимит, то подразделение согласовывает каждую конверсионную операцию с Отделом ликвидности и анализа.

В случае превышения прогнозируемого значения ОВП установленных лимитов ОВП, если сумма превышения лимитов ОВП находится в пределах полномочий начальника Отдела ликвидности и анализа, то последний совершает сделки (или дает заявки в Отдел Валютных операций на совершение сделок), позволяющих скорректировать открытую валютную позицию. В случае, когда превышения лимитов ОВП сумме и сроку выходят за рамки полномочий начальника Отдела ликвидности и анализа, мероприятия по корректировке открытой валютной позиции определяются Уполномоченным лицом, а в случае выхода за рамки его полномочий — КУАП.

2.3.1.4. УПРАВЛЕНИЕ РАЗРЫВАМИ ДЕНЕЖНЫХ ПОТОКОВ

Данные об избытках и недостатках средств на корреспондентских счетах группируются в сводную таблицу — отчет о разрывах денежных потоков (GAP — report), на основе которого определяется общий избыток или недостаток средств на корреспондентских счетах в целом в разрезе валют. На основании сформированного отчета о разрывах денежных потоков анализируются следующие показатели:

1) Показатель Разрыва — показывает разницу между поступлениями и списаниями на некотором временном интервале Р?;

2) Кумулятивный разрыв — показывает Разрыв в течение рассматриваемого периода нарастающим итогом Р?;

3) Резервы I-го порядка PI — средства на корсчете в НБ УР, в кассе, на ностро счетах;

4) Общий избыток/недостаток средств А — показывает разрыв с учетом резервов 1-го порядка PI

А = Р? + PI

5) Резервы второго порядка РII определяется для каждого вида валюты. К ним относятся:

Возможность привлечения краткосрочных межбанковских кредитов по кредитным линиям, открытым в других-банках.

Ликвидная часть портфеля ценных бумаг, данные о которых предоставляет Отдел ценных бумаг, но не более объема установленного КУАП.

На протяжении рассматриваемого периода величина общего недостатка А не должна превышать резервы второго порядка по соответствующему виду валюты:

А + РII => 0, при А < 0

где А — величина общего недостатка.

Анализ полученных значений и динамики исследуемых показателей позволяет оценить фактически сложившуюся ситуацию и учесть это в дальнейшем при регулировании величины разрывов

Оптимальной является ситуация, когда значения величины общего избытка/недостатка равна нулю А = 0. В случае, когда общий избыток или недостаток отличен от нуля:

А > 0 — избыток ликвидности. В данной ситуации Отдел ликвидности и анализа уведомляет Уполномоченное лицо о возможных сроках и объемах свободных к размещению средств, при этом готовится оценка альтернативным вариантам размещения свободных средств. Уполномоченное лицо (Президент Банка, или Исполнительный Вице-президент банка, или должностное лицо, курирующее деятельность Отдела ликвидности и анализа) принимает решение об использовании этих средств с учетом оптимально предложенного варианта в пределах установленных полномочий и на основании действующих лимитов.

А + РII => 0, при А < 0 — недостаток ликвидности покрываемый резервами II порядка. Отдел ликвидности и анализа уведомляет Уполномоченное лицо о сложившейся ситуации и ставит вопрос об использовании резервов второго порядка. Отдел ликвидности и анализа определяет перечень мероприятий для закрытия разрывов с использованием резервов второго порядка и представляет его на рассмотрение Уполномоченного лица. Уполномоченное лицо принимает решение об использовании резервов второго порядка с учетом оптимальных соотношений «доходность-ликвидность».

З. А + Р < 0 , при А < 0 — недостаток ликвидности не покрываемый резервами II порядка. Управление ликвидности уведомляет Уполномоченное лицо о сложившейся ситуации. Отдел ликвидности и анализа разрабатывает мероприятия, регулирующие сложившуюся ситуацию, и предоставляет их на рассмотрение Уполномоченного лица. Уполномоченное лицо выносит план мероприятий на рассмотрение КУАП. КУАП принимает решение о выполнении следующих мероприятий:

Перечень мероприятий:

1. Привлечение краткосрочных депозитов;

2. Эмиссия собственных краткосрочных векселей;

3. Ограничение объемов или временное прекращение кредитования и других активных операций;

4. Временное приостановление проведения расходов.

2.3.2. УПРАВЛЕНИЕ СРЕДНЕ — И ДОЛГОСРОЧНОЙ ЛИКВИДНОСТЬЮ

Управление средне — и долгосрочной ликвидностью производится посредством управления разрывами денежных потоков. Конечной целью является достижение оптимального соотношения активов и пассивов по срокам погашения, при возможном допущении определенной величины уровня разрывов.

Управление средне — и долгосрочной ликвидностью осуществляется на основании формируемого плана-прогноза движения денежных средств (далее ПДС) графика предстоящих платежей по срочным операциям. Отдел ликвидности и анализа ежедневно составляет ПДС в целом по банку.

ПДС составляется в соответствии со следующими принципами:

1) ПДС строится с разбивкой по рублям и по инвалютам.

2) Разрывы денежных потоков рассчитываются по рублевым платежам, инвалютным платежам и суммарно по всем валютам в национальном покрытии.

3) В ПДС отражаются все платежи по поступлению и списанию по дате их планируемого совершения. Суммарные итоги отражаются в ПДС по поступлениям, списаниям и разрывам в национальной валюте, инвалюте, а так же по совокупному разрыву в национальном покрытии помесячно на всем планируемом временном интервале.

4) При построении ПДС учитываются платежи, срочность которых определяется заключенными договорами, на основании сведений, полученных из Автоматизированной банковской системы DiasoftBank и при необходимости от служб Банка, ответственных за проведение операций. Периодичность, сроки и формы предоставления службами в Отдел ликвидности и анализа информации о планируемых движениях денежных средств регламентируется действующими по Банку приказами и распоряжениями.

5) ПДС составляется на перспективу 1 год от даты составления отчета

6) За входящие параметры принимается разность между ликвидными активами и обязательствами до востребования, за исключением неснижаемого остатка по обязательствам до востребования, с учетом краткосрочных требований и обязательств до 14 дней.

ПДС ежедневно корректируется на величину фактического движения. Данный отчет ежедневно предоставляется Уполномоченному лицу.

Отдел ликвидности и анализа разрабатывает допустимые уровни отрицательных разрывов в средне — и долгосрочной перспективе по итогам каждого календарного месяца на период до года.

Допустимые уровни отрицательных разрывов в средне — и долгосрочной перспективе представляются на рассмотрение и утверждение Уполномоченного лица. Контроль на соответствие фактических разрывов утвержденным величинам ежедневно осуществляет Отделом ликвидности и анализа на основе анализа ПДС. В случае превышения установленных лимитов разрывов, Отдел ликвидности и анализа разрабатывает мероприятия по нормализации ситуации, и представляет на рассмотрение Уполномоченного лица. Уполномоченное лицо выносит план мероприятий на рассмотрение КУАП. КУАП принимает решение о выполнении мероприятий.

Перечень мероприятий:

1. Проведение переговоров с клиентами об изменении сроков погашения обязательств;

2. Привлечение средне — и долгосрочных депозитов, выпуск векселей, депозитных сертификатов;

3. Реструктуризация активов с целью изменения сроков требований;

4. Реструктуризация пассивов с целью изменения сроков обязательств;

5. Сокращение расходов.

2.3.3. План ПО ПОДДЕРЖАНИЮ ЛИКВИДНОСТИ В КРИТИЧЕСКОЙ СИТУАЦИИ

Отдел ликвидности и анализа разрабатывает план по поддержанию ликвидности Банка в критической ситуации. Данный план содержит перечень мероприятий по привлечению дополнительных ресурсов и реализации ликвидных активов, направленных на поддержание ликвидности Банка при негативном развитии событий влекущих за собой дефицит ликвидности. План предоставляется на рассмотрение Уполномоченного лица. Уполномоченное лицо выносит план по поддержанию ликвидности Банка в критической ситуации на рассмотрение КУАП. КУАП рассматривает план по поддержанию ликвидности и, в случае необходимости, вводит его в действие. План утверждается Президентом банка, согласно действующим в Банке процедурам документооборота.

2.3.4. АНАЛИЗ ПОКАЗАТЕЛЕЙ РИСКА ЛИКВИДНОСТИ. ПРОГНОЗИРОВАНИЕ И КОНТРОЛЬ ОБЯЗАТЕЛЬНЫХ НОРМАТИВОВ ЛИКВИДНОСТИ

2.3.4.1. АНАЛИЗ ПОКАЗАТЕЛЕЙ РИСКА ЛИКВИДНОСТИ

Анализ показателей риска ликвидности Банка для установленных временных интервалов производится на основании формы № 000 «Сведения об активах и пассивах по срокам востребования и погашения», сформированной по состоянию на первое число месяца, следующего за отчетным. Данный анализ проводится не позднее 20 числа месяца, следующего за отчетным.

Стандартные временные интервалы:

от «до востребования» до 7 дней;

от «до востребования» до 90 дней;

от «до востребования» до года.

Данные показатели характеризуют платежеспособность Банка, наличие резервов ликвидности и согласованность активов и пассивов по срокам. К ним относятся:

1) Избыток (дефицит) — показывает разница между общей суммой активов и обязательств, рассчитанных нарастающим итогом по срокам погашения;

2) Коэффициент избытка (дефицита) ликвидности — показывает обеспеченность вложений ресурсами на соответствующий срок.

При этом значение коэффициента избытка (дефицита) ликвидности на соответствующий срок, должно находится в пределах, определенных Отделом ликвидности и анализа и согласованных с Уполномоченным лицом.

Анализ полученных значений и динамики исследуемых показателей позволяет оценить фактически сложившуюся ситуацию и учесть это в дальнейшем при регулировании величины разрывов. В случае устойчивого снижения расчетных значений коэффициентов (подряд в течение 3-х отчетных дат) Отдел ликвидности и анализа уведомляет об этом Уполномоченное лицо. В случае, когда расчетные значения коэффициентов ниже установленных предельных значений на протяжении 3-х отчетных дат и более, Отдел ликвидности и анализа уведомляет об этом Уполномоченное лицо и представляет план мероприятий по восстановлению ликвидности.

2.3.4.2. ПРОГНОЗИРОВАНИЕ И КОНТРОЛЬ ОБЯЗАТЕЛЬНЫХ НОРМАТИВОВ ЛИКВИДНОСТИ

Уполномоченное лицо ежемесячно устанавливает допустимый уровень значения обязательных нормативов ликвидности.

Отдел ликвидности и анализа рассчитывает прогнозные значения обязательных нормативов ликвидности Н2, Н3, Н4, Н5, по состоянию на 21, 26, 30(31) числа месяца. При прогнозировании учитываются все изменения, связанные с переносом требований и обязательств по срокам погашения. Установленные Уполномоченным лицом значения обязательных нормативов ликвидности сравниваются с фактическими. Полученные отклонения (если таковые имеются) анализируются, результаты представляются на рассмотрение Уполномоченного лица. В случае ухудшения нормативов ликвидности, Отдел ликвидности и анализа незамедлительно уведомляет Уполномоченное лицо и представляет план мероприятий по восстановлению показателей ликвидности.

Конец формы

|

||||||||||||||||||||||

|

1 2 3 4

Актуально на: 7 марта 2017 г.

Выписка операций по расчетам с бюджетом – это документ, который каждый налогоплательщик может запросить в своей ИФНС, чтобы проконтролировать уплату налогов, штрафов, пеней. Организации нередко «заказывают» такую выписку при подготовке к сверке с налоговиками.

Если в справке о состоянии расчетов с бюджетом указываются только суммы задолженности и переплаты, то в выписке отражаются:

- начисленные налоги (сведения берутся из сданных налогоплательщиков деклараций);

- уплаченные налоги, штрафы, пени;

- суммы, начисленные по результатам налоговых проверок;

- сальдо расчетов на начало периода.

Таким образом, выписка операций по расчетам с бюджетом содержит в себе больше информации, нежели справка.

Выписка предоставляется налогоплательщику по утвержденной форме в электронном виде (Приложение N 4 к Методическим рекомендациям по организации электронного документооборота, утв. Приказом ФНС от 13.06.2013 N ММВ-7-6/196@). Соответственно, запросить ее можно через сервис «Личный кабинет налогоплательщика – юридического лица» («Личный кабинет налогоплательщика – индивидуального предпринимателя» ) либо через вашу бухгалтерскую программу, если вы регулярно обмениваетесь электронными документами с налоговиками с ее помощью.

Выписка операций по расчету с бюджетом: расшифровка

В выписке операций по расчету с бюджетом в первую очередь указывается, по состоянию на какую дату она сформирована и за какой период. Далее в ней отражаются сведения о налогоплательщике (ИНН, КПП, адрес и др.), налоговом органе, а также КБК и наименование налога, по которому сформирована выписка.

Основные же расчетные сведения содержатся в таблице. В ней указывается:

- в графе 1 – дата записи операции в карточку «Расчеты с бюджетом». Например, дата, когда была внесена запись об уплате налога;

- в графе 2 – срок уплаты. При уплате налога – это дата передачи платежки в банк;

- в графе 3 – суть операции. Может быть отмечено: «уплачено», «начислено по расчету» (по отчетности), «программно доначислена пеня по пересчету» и др.;

- в графах 4-8 – сведения о документе, на основании которого отражена операция. В случае уплаты налога отражается информация о платежке: дата, номер, вид платежа «ПП» (или «ПлПор»);

- в графе 9 – вид платежа (налог, пеня и т.д.);

- в графах 10-11 – суммы по дебету (начисленные) и суммы по кредиту (уплаченные). В графе 12 «учтено» – сальдо на начало периода;

- в графах 13-14 – суммы переплаты или недоимки (задолженности) по виду платежа, а также по карточке «Расчеты с бюджетом»;

- в графе 15 – суммы досрочно погашенной отсроченной задолженности.

Выписка операций по расчетам с бюджетом: образец

Образец: выписка операций по расчетам с бюджетом

Если получив справку о состоянии расчетов, вы не согласны с данными ИФНС, считаете, что сведения по какому-либо платежу отражены неверно, то для более подробного анализа следует заказать выписку операций с бюджетом. В нем сведения будут представлены развернуто по каждому начислению налога к уплате и сделанным перечислениям в бюджет.

ООО «Компания», обнаружив сведения о недоимке по НДС, запросила выписку операций по расчетам с бюджетом.

Из выписки видно, что по сроку 25.07 подлежало уплате 20 050 руб., а организация перечислила 20 000 руб. Недоимка по пени — это входящее сальдо на 01.01.2018. При необходимости уточнения возникновения недоимки по пени ООО «Компания» может заказать выписку за предыдущие налоговые периоды (2017 и ранние годы).

Чтобы расшифровать записи в выписке, используйте нашу шпаргалку по символам и обозначениям в ней:

| Графа | Символы и обозначения | Описание |

|---|---|---|

| Сальдо расчетов | Суммы со знаком «–» | Задолженность налогоплательщика |

| Суммы со знаком «+» | Переплата по налогу, сбору | |

| По виду платежа | Сальдированный остаток раздельно по налогу, пени или штрафу | |

| По карточке «Расчеты с бюджетом» | Сальдированный остаток суммированно, включая налоги, пени и штрафы | |

| Операция | Начислено по расчету | Начисления согласно отчетности, предоставленной в ИФНС |

| Уплачено | Платежи налогоплательщика | |

| Сальдо на… | Сальдированный остаток. Выводится ИФНС на начало и конец года | |

| Документ | Вид: ПП | Платежное поручение |

| Вид: РНалП | Налоговая декларация, отчет | |

| Номер | Номер платежного поручения, для отчетности предусмотрена особая кодировка: 2019КВ01 — декларация за 1 квартал 2019 г. | |

| Дата | Дата сдачи декларации, дата платежного документа | |

| Сумма | Дебет | Начисления к уплате в бюджет |

| Кредит | Уменьшение налога: уплата, зачет |

Доверительное управление имуществом Отчетная дата, год, период — см.

В течение налогового периода при формировании налоговой базы по налогу на прибыль учитываются расходы на ремонт основных средств в сумме резерва, приходящейся на данный отчетный период, независимо от величины фактически произведенных затрат на ремонт основных средств. В конце года на последнюю отчетную дату налогового периода фактически произведенные затраты на ремонт сравниваются с величиной резерва. Если фактические расходы превышают начисленный за год резерв, то разница включается в прочие расходы. В противном случае сумма превышения начисленного резерва над величиной фактических затрат включается в доходы.

Отчетным годом для всех предприятий и организаций является календарный год — с 1 января по 31 декабря включительно. Отчетная дата — это число, по состоянию на которое составляется бухгалтерская отчетность им является последний календарный день отчетного периода предприятие должно сформировать периодическую отчетность не позднее 30 дней по окончании отчетного периода.

Годовая бухгалтерская отчетность составляется за период с 1 января по 31 декабря. Впервые созданные или реорганизованные организации составляют годовую отчетность за период со дня государственной регистрации по 31 декабря отчетного года, а организации, созданные после 1 октября, — с даты государственной регистрации по 31 декабря следующего года.

До 1999 г. в бухгалтерской отчетности организаций отражались только события, имевшие место в отчетном году. Однако период между отчетной датой и датой подписания бухгалтерской

Событием после отчетной даты признается факт хозяйственной деятельности, который оказал или может оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности организации и который имел место в период между отчетной датой и датой подписания бухгалтерской отчетности за отчетный год 1.

Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода. При составлении бухгалтерской отчетности за отчетный год отчетным годом является календарный год с 1 января по 31 декабря включительно. Первым отчетным годом для вновь созданных организаций считается период с даты их государственной регистрации по 31 декабря соответствующего года, а для организаций, созданных после 1 октября, — по 31 декабря следующего года.

Величина чистой прибыли организации по состоянию на отчетную дату (за квартал, полгода, 9 месяцев и год) отражается по строке чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) отчета о прибылях и убытках (форма № 2) (строка 190 типовой формы отчета).

При предоставлении льготы по прибыли, используемой на капитальные вложения, принимаются фактически произведенные в отчетном периоде затраты независимо от срока окончания строительства и ввода в эксплуатацию основных средств. Из указанных затрат исключаются суммы износа, начисленного по основным средствам, принадлежащим предприятию, с начала года на отчетную дату.

В бухгалтерском учете события после отчетной даты отражаются на счетах синтетического и аналитического учета заключительными оборотами отчетного периода до утверждения годовой бухгалтерской отчетности в зависимости от качественной оценки этих событий. При этом отчетной датой считается последний день отчетного периода, то есть по итогам года — 31 декабря.