Содержание

- Неудержание НДФЛ в результате счетной ошибки

- Срок подачи 2-НДФЛ

- Кому и как отправить сообщение о невозможности удержания

- Пример заполнения справки 2-НДФЛ с признаком 2

- Санкции

- Как подготовить сообщение о невозможности удержать НДФЛ

- Исправление ошибок в справке 2-НДФЛ

- Вид бланка о невозможности удержать НДФЛ

- Письмо сотруднику о невозможности удержать ндфл образец

- Образец сообщения сотрудника о невозможности удержать ндфл за 2018 год | Грани права

- Пример уведомление гражданина о невозможности удержать ндфл

- Невозможность удержать НДФЛ

- Сообщение о невозможности удержать НДФЛ за 2018 г

- Действия работодателя при невозможности удержать НДФЛ

- Уведомление о невозможности удержать ндфл 2017

- Представление сообщения о невозможности удержания налога на доходы физических лиц

- 2-НДФЛ: сообщаем о невозможности удержать налог

- Невозможность удержать НДФЛ: как сообщить в налоговую

- Форму сообщения о невозможности удержать налог можно согласовать с налогоплательщиком

- 1 марта — последний день, чтобы сообщить о невозможности удержать НДФЛ

- Невозможности удержания НДФЛ

- О невозможности удержания ндфл

- Как составить уведомление ИФНС о невозможности удержать НДФЛ

- Сообщаем о невозможности удержать НДФЛ

- 2-НДФЛ при невозможности удержать налог

- Сообщение о невозможности удержать НДФЛ

- Когда невозможно удержать ндфл

- 1 марта — последний день, чтобы сообщить о невозможности удержать НДФЛ

- Налоговый агент по НДФЛ и его обязанности

- Форма сообщения о невозможности удержать НДФЛ

- Заполняем сообщение о невозможности удержать НДФЛ

- Сообщение о невозможности удержать НДФЛ и начисление пеней

- Ответственность за непредставление сообщения о невозможности удержать НДФЛ

- Что предпринять налоговому агенту, если НДФЛ удержать невозможно

- Информирование налоговой инспекции

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Но бывают ситуации, когда удержать налог с доходов нет возможности.

Например, при выдаче зарплаты в натуральной форме или возникновении дохода в виде материальной выгоды (прощение долга, вручение подарка дороже 4 тыс. рублей). НДФЛ может быть не удержан и в результате ошибки с расчетом.

О невозможности удержания налога и размере задолженности необходимо сообщить не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ, письма Минфина РФ от 24.03.2017 № 03-04-06/17225, ФНС РФ от 30.03.2016 № БС-4-11/5443).

Сообщением о невозможности удержания налога является форма 2-НДФЛ с признаком «2».

С момента сообщения обязанность по уплате налога возлагается на физлицо, и организация перестает исполнять функции налогового агента (письмо ФНС РФ от 02.12.2010 № ШС-37-3/16768@).

Уплату налога должен произвести сам налогоплательщик при подаче в ИФНС по месту своего нахождения налоговой декларации по НДФЛ (письмо ФНС РФ от 22.08.2014 № СА-4-7/16692).

![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Поскольку срок сдачи приближается, мы решили подробнее рассказать о правилах заполнения справки 2-НДФЛ в случае невозможности удержать налог.

Неудержание НДФЛ в результате счетной ошибки

В случае ошибки с расчетом нужно доудержать налог до конца года со следующих денежных выплат физлицу.

Если до конца года такой возможности уже нет (например, ошибку в расчетах выявили в декабре), о невозможности удержания налога надо сообщить физлицу и в свою налоговую (ст. 216, п. 5 ст. 226 НК РФ).

При этом оштрафовать за неудержание могут, только если при выплате дохода физлицу была возможность удержать налог. Если такой возможности не было (например, доход выплачен в натуральной форме), то привлечь к ответственности нельзя. Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст. 123 НК РФ, п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Если НДФЛ не удержан с выплат уволенному сотруднику при окончательном расчете с ним и до конца года никаких выплат ему не было, организации также следует направить сообщение о невозможности удержать НДФЛ в инспекцию и этому сотруднику (ст. 216, п. 5 ст. 226 НК РФ).

Срок подачи 2-НДФЛ

Если справка 2-НДФЛ отражает сведения о доходах, налог с которых не удержан, то срок ее сдачи отличается от обычной справки, а именно – до 1 марта следующего за отчетным года (ст. 216, п. 5 ст. 226 НК РФ, раздел II Порядка заполнения справки 2-НДФЛ).

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку.

Если последний день срока выпадет на выходной день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Кому и как отправить сообщение о невозможности удержания

Особенность оформления справки 2-НДФЛ при невозможности удержания налога состоит лишь в том, что:

— в поле «Признак» указывается код 2 вместо обычного кода 1. Признак «2» означает, что справка 2-НДФЛ подается как сообщение для налоговой инспекции о том, что доход физлицу выплачен, но налог с него не удержан (п. 5 ст. 226 НК РФ);

— в разделе 3 – сумма дохода, с которого не удержан налог;

— в разделе 5 — сумма исчисленного, но не удержанного налога.

Форму нужно направить:

- физлицу, с доходов которого не удержан НДФЛ;

- в налоговый орган (п. 5 ст. 226 НК РФ).

Сообщение физлицу можно отправить любым способом, которым можно подтвердить факт и дату отправки сообщения. Конкретный способ налоговым законодательством не определен.

Рекомендуем отправить ценным письмом с описью вложения либо вручить лично и получить на копии документа расписку о получении с указанием даты вручения.

Сообщение налоговому органу направляют (п. 5 ст. 226, п. 2 ст. 230, п. 1 ст. 83 НК РФ):

- организации — по месту своего нахождения, а если сообщение подается в отношении лица, работающего в ее обособленном подразделении, — по месту нахождения этого подразделения;

- индивидуальные предприниматели — в инспекцию по своему месту жительства, а в отношении работников, занятых в деятельности, облагаемой ЕНВД или ПСН, — в налоговый орган по месту учета в связи с осуществлением такой деятельности.

Сообщение можно представить в виде бумажного документа (лично или почтовым отправлением с описью вложения) либо в электронной форме по телекоммуникационным каналам связи (п. 3 Порядка, утвержденного Приказом ФНС РФ от 16.09.2011 № ММВ-7-3/576@).

После отправки в налоговый орган сообщения по форме 2-НДФЛ с признаком «2», по итогам года в общем порядке необходимо сдать справку 2-НДФЛ с признаком «1» (ст. 216, п. 2 ст. 230 НК РФ, пп. 1.1 п. 1 Приказа ФНС РФ от 30.10.2015 № ММВ-7-11/485@, раздел II Порядка заполнения справки 2-НДФЛ, письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Если справку 2-НДФЛ будет сдавать правопреемник за реорганизованную организацию, то в соответствии с изменениями, внесенными Приказом ФНС РФ от 17.01.2018 № ММВ-7-11/19@, в поле «Признак» ему следует указать «4» (гл. II Порядка заполнения справки 2-НДФЛ).

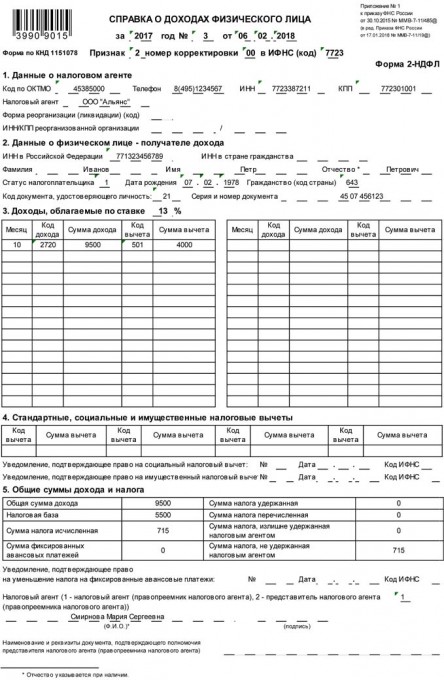

Пример заполнения справки 2-НДФЛ с признаком 2

ООО «Альянс» в октябре 2017 года поощрило бывшего сотрудника Иванова Петра Петровича (резидента РФ). Цена подарка – 9 500 рублей. Код дохода – 2720.

Размер вычета – 4 000 рублей. Код вычета – 501. Налоговая база: 5 500 рублей (9 500 руб. – 4 000 руб.).

НДФЛ: 715 рублей (5 500 руб. х 13 процентов).

По этому же человеку надо сдать и справку 2-НДФЛ с признаком «1» (письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Справка 2-НДФЛ будет выглядеть так:

Причем, даже если других доходов налоговый агент не выплачивал, ему нужно будет представить в инспекцию две одинаковые справки за одно и то же лицо, отличие будет лишь в признаке представления (письмо Минфина РФ от 27.10.2011 № 03-04-06/8-290).

Непредставление справки повлечет все тот же штраф в сумме 200 рублей.

Правда, есть судебные решения, в которых арбитры признают такие штрафы незаконными. Они указывают на то, что в дублировании информации нет никакого смысла (постановления ФАС Уральского округа от 24.09.2013 № Ф09-9209/13, от 10.09.2014 № Ф09-5625/14, от 23.05.2014 № Ф09-2820/14, ФАС Восточно-Сибирского округа от 09.04.2013 № А19-16467/2012), и добавляют, что согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Но до таких разбирательств желательно не доводить. Лучше повторно отправить документ, заполнение которого не вызывает особых трудностей, чем решать такие вопросы в судебном порядке. Ведь в случае проигрыша помимо штрафа нужно будет заплатить и судебные издержки.

Санкции

Непредставление сведений о невозможности удержания наказывается в соответствии с п. 1 ст. 126 НК РФ штрафом в размере 200 рублей за каждый непредставленный документ.

Если компания или ИП вовремя проинформировали о невозможности удержать налог, пени начисляться не будут. Если не сообщать о факте неудержания, пени будут начисляться по ст. 75 НК РФ.

Кроме того, к административной ответственности могут привлечь должностных лиц организации (п. 1 ст. 126 НК РФ, примечание к ст. 2.4, 15.6 КоАП РФ).

Оштрафовать налогового агента могут и за подачу справки 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

>Сообщение работнику о невозможности удержать ндфл образец

Как подготовить сообщение о невозможности удержать НДФЛ

Согласно пункту 5 статьи 226 НК РФ налоговый агент, который не удержал у налогоплательщика НДФЛ, обязан письменно сообщить налогоплательщику и налоговому органу о невозможности удержать налог, сумме дохода, с которой не удержан налог и сумме несдержанного налога. Сделать это нужно не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства.

Сообщение о невозможности удержать налог не освобождает организацию от обязанности предоставить сведения о доходах физических лиц истекшего налогового периода и начисленных, удержанных и перечисленных суммах налогов в соответствии с пунктом 2 статьи 230 Кодекса. В том числе, если выплату налогоплательщику иных доходов, подлежащих обложению налогом на доходы физических лиц, организация не производит.

Сведения о доходах физических лиц и сообщения о невозможности удержать налог представляются по форме 2-НДФЛ “Справка о доходах физического лица”. Подробнее можно посмотреть Письмо ФНС России от 30.03.2016 N БС-4-11/5443.

Как заполнить 2-НДФЛ о невозможности удержать налог

В справке 2-НДФЛ о невозможности удержать налог необходимо:

– в поле признак указать “2”;

– в разделе 3 указать сумму дохода, с которого не удержан налог;

– в разделе 5 указать сумму исчисленного, но не удержанного налога.

Подготовка 2-НДФЛ о невозможности удержать налог в программах БухСофт

1. Откройте форму Расчет зарплаты, выберите в списке нужного сотрудника, нажмите на Лицевой счет.

2. В открывшейся форме Расчет налога на доходы установите признак 2 – НДФЛ не может быть удержан и нажмите ОК.

3. Откройте форму Реестр 2-НДФЛ (Отчетность / Реестр 2-НДФЛ). Нажмите на Добавить. Из выпадающего списка выберите пункт Сформировать реестр с признаком 2.

4.а) Для представления реестра сведений о невозможности удержать налог в налоговый орган нажмите на XML файл.

4.б) Для предоставления физическому лицу справки необходимо сформировать Справку 2-НДФЛ на руки с признаком 2 и выбрать Печать.

Подготовка 2-НДФЛ о невозможности удержать налог в сервисе Бухсофт Онлайн

1. Зайдите в модуль Подготовка отчетности, откройте 2-НДФЛ. Отчет готовится по данным заработной платы. Если данные по зарплате вносились в модуль Зарплата и кадры, то для подготовки реестра справок необходимо нажать на кнопку Из Зарплаты.

2. Для ручного заполнения необходимо заполнить:

- Анкету;

- Сведения о доходах.

Чтобы добавить сведения о доходах, откройте закладку Справки и нажмите Добавить.

3. Заполните поля:

- Номер справки;

- Дата заполнения;

- ИФНС – код налоговой организации;

- КПП – КПП организации ;

- ОКТМО – ОКТМО организации;

- Признак – для формирования справки о невозможности удержать налог выберите Признак 2;

- Ставка налога;

- Суммы доходов помесячно БЕЗ учета вычетов. Данные по различным ставкам с одинаковыми ИФНС, КПП, ОКТМО и Признаком заполняются в одной справке.

Автоматически откроется окно с 4 разделами. Зайдите в раздел 3. Доходы и нажмите Добавить.

4. Откроется окно для ввода. Укажите ставку, месяц и сумму дохода. Нажмите Сохранить.

Внимание: ИФНС, КПП и ОКТМО по умолчанию устанавливаются соответствующими значениями из реквизитов организации (Личный кабинет). Изменения вышеперечисленных параметров в Личном кабинете НЕ МЕНЯЮТ эти данные в уже сохраненных справках.

Если у сотрудника в кадровых данных (Основные сведения, вкладка “Налогообложение”) введены данные в поля ИФНС и ОКТМО, то в новую справку по умолчанию будут вставлены именно они, а не данные организации из ЛК, а если в кадрах пусто, то соответствующее поле будет заполнено из реквизитов организации. По каждому ОКТМО и КПП будет сформирован свой файл.

5. Заполните вкладку Вычеты, если это необходимо. В форме вводятся вычеты по кодам. Каждый код вводится один раз и ставится общая сумма вычета за год согласно этому коду.

6. Итоги.Эта закладка заполняется автоматически. Чтобы указать в справке 2-НДФЛ, что налог не был удержан, нужно дважды кликнуть по записи.

Автоматически откроется окно. В полях НДФЛ удержанный и НДФЛ перечисленный укажите 0. Поле НДФЛ не удержанный заполнится автоматически.

4. После заполнения справок по всем сотрудникам надо войти в формирование и сформировать отчет. Вы можете сохранить файл в формате .xlxs или XML.

Остались вопросы по заполнению 2-НДФЛ?

Исправление ошибок в справке 2-НДФЛ

Количество просмотров 14172 18 Декабря 2017

Все работодатели, которые выплачивали в течение года работникам зарплату, учредителям дивиденды и т.д., обязаны подать в налоговую инспекцию об этом сведения. Эти сведения о доходах подаются в форме справок 2-НДФЛ по каждому физлицу.

Срок сдачи справок 2-НДФЛ – до 1 апреля следующего года, уведомлений о невозможности удержания налога – до 1 марта следующего года.

Если поданная в инспекцию справка 2-НДФЛ содержит ошибки, нужно это исправить. Исправления лучше сделать до того, как ошибку обнаружат налоговики. Тогда удастся избежать штрафа на 500 рублей за недостоверные сведения в справке.

По общему правилу, если налогоплательщик самостоятельно нашел и исправил ошибку, представив исправленный отчет, он освобождается от штрафа.

Как исправить ошибку в 2-НДФЛ?

Нужно подать взамен ранее представленной справки корректировочную 2-НДФЛ. Часто корректировку называют уточнением, а изначально представленный документ – первичным.

При этом направлять в налоговую инспекцию все справки заново не нужно. Исправить нужно только ту справку, в которой была ошибка.

Уточненную справку 2-НДФЛ нужно подавать за тот год, в котором выплачен доход, не верно обложенный налогом.

Корректировочные сведения подают по форме, действовавшей в налоговом периоде, за который вносятся изменения.

Бланки формы 2-НДФЛ, действовавшие в последние годы:

Скачать бланк 2-НДФЛ (с 2013 года по 2014 год)

В заголовке корректирующей справки нужно указать:

- номер справки (поле «N___») – номер ранее представленной справки;

- дату справки (поле «от __.__.____») – новую дату составления корректирующей справки;

- номер корректировки – номер исправления (01, 02 и т.д.). Например, «01» означает, что сданная ранее справка исправляется в первый раз.

Разделы 1 – 5 корректирующей справки 2-НДФЛ нужно заполнить по той же форме и в том же порядке, что и первичной, только указав в них правильные данные.

Недоплаченный НДФЛ

Если у сотрудника компания удержала налог за прошлый год меньше, чем следовало, нужно сделать следующее.

- Сообщить об этом работнику.

- Удержать нужную сумму налога при следующей выплате зарплаты. Следует учесть, что удержанная за один раз сумма НДФЛ не может превышать 50%.

- Удержанный налог перечислить в бюджет не позднее следующего дня после выплаты зарплаты

- Подать уточненную справку 2-НДФЛ.

Уплачивать НДФЛ за счет собственных средств налоговый агент не вправе

Излишне удержанный НДФЛ

В случае излишне удержанного НДФЛ из доходов работника нужно:

- Сообщить об этом работнику в течение 10 дней с момента обнаружения ошибки.

- Вернуть работнику излишне удержанный налог.

- Подать в налоговую корректирующую справку 2-НДФЛ. При этом строка «Сумма налога, излишне удержанная налоговым агентом» не заполняется, так как ошибка уже исправлена.

Как исправить ошибку, если работник уволился?

Если работник, с которого в прошлом году недоудержали или излишне удержали НДФЛ, уже уволился, то действуйте следующим образом.

Недоудержание НДФЛ Переудержание НДФЛ

При неудержании НДФЛ нужно подать на работника сразу две справки 2-НДФЛ.

- Первая справка – уточненная с признаком 1. В ней указываются все доходы и вычеты за соответствующий год, суммы исчисленного, удержанного, перечисленного налога, а также неудержанный налог.

- Вторая справка – первичная с признаком 2. В ней отражается только сумма дохода, с которой не был удержан налог.

Если первичная справка 2-НДФЛ с признаком 2 представлена после 1 марта года, следующего за годом выплаты дохода, то налоговики могут оштрафовать компанию на 200 руб.

Налог на доходы в данном случае будет уплачивать бывший работник сам, подав декларацию 3-НДФЛ в налоговую инспекцию по месту жительства.

Если с работника, который уволился, налог на доходы излишне удержан, то нужно подать уточненную справку 2-НДФЛ с признаком 1. В справке указываются все доходы и вычеты, а также суммы исчисленного, удержанного, перечисленного и излишне удержанного налога.

Бывший работник сможет вернуть переплату по НДФЛ из бюджета самостоятельно. Для этого ему нужно будет подать декларацию по НДФЛ.

О неудержанном или излишне удержанном налоге необходимо сообщить бывшему сотруднику и направить ему по почте такие же справки, что сданы в ИФНС.

Как аннулировать справку 2-НДФЛ?

Аннулирующая справка 2-НДФЛ подается, если ранее представленные сведения нужно полностью отменить.

Аннулирующую справку 2-НДФЛ нужно подавать по той же форме, что и первичную. В ней необходимо заполнить только заголовок и разделы 1 и 2 – данные о налоговом агенте и физлице.

В заголовке отменяющей формы указывается:

- номер первичной справки;

- дата составления аннулирующей справки;

- номер корректировки – код 99

Скачать пример аннулирующей справки 2-НДФЛ

Исправление ошибок в справке 2-НДФЛ

Все работодатели, которые выплачивали в течение года работникам зарплату, учредителям дивиденды и т.д., обязаны подать в налоговую инспекцию об этом сведения. Эти сведения о доходах подаются в форме справок 2-НДФЛ по каждому физлицу.

Срок сдачи справок 2-НДФЛ – до 1 апреля следующего года, уведомлений о невозможности удержания налога – до 1 марта следующего года.

Если поданная в инспекцию справка 2-НДФЛ содержит ошибки, нужно это исправить. Исправления лучше сделать до того, как ошибку обнаружат налоговики. Тогда удастся избежать штрафа на 500 рублей за недостоверные сведения в справке.

По общему правилу, если налогоплательщик самостоятельно нашел и исправил ошибку, представив исправленный отчет, он освобождается от штрафа.

Как заполнить корректировочную справку о доходах?

В заголовке корректирующей справки нужно указать:

- номер справки (поле «N___») – номер ранее представленной справки;

- дату справки (поле «от __.__.____») – новую дату составления корректирующей справки;

- номер корректировки – номер исправления (01, 02 и т.д.). Например, «01» означает, что сданная ранее справка исправляется в первый раз.

Разделы 1 – 5 корректирующей справки 2-НДФЛ нужно заполнить по той же форме и в том же порядке, что и первичной, только указав в них правильные данные.

Пример. Исправление кода и суммы дохода в справке 2-НДФЛ.

При заполнении справки 2-НДФЛ за 2016 год компенсация при увольнении вместо кода 4800 неправильно отражена по коду 2012. Не смотря на то, что данная ошибка не влияет на правильность исчисления НДФЛ, рекомендуем подать корректировочную справку 2-НДФЛ. При этом по коду 2012 нужно указать сумму за вычетом компенсации при увольнении, по коду 4800 – сумму компенсации.Скачать образец корректировочной 2-НДФЛ.

Вид бланка о невозможности удержать НДФЛ

Налог на доходы физических лиц должен удерживаться с заработной платы и других выплат любому гражданину России, но при этом есть такие ситуации, когда данную сумму удержать не представляется возможности.

В такой ситуации работодатель должен составить специализированный бланк, в котором укажет всю необходимую информацию, подтверждающую государственным органам факт невозможности удержания этой суммы, но заполнить его нужно в полном соответствии с нормами, предусмотренными действующим законодательством.

В связи с этим еще до возникновения такой необходимости лучше разобраться в том, как правильно оформить бланк о невозможности удержать НДФЛ.

Основные требования

В первую очередь, нужно понять, в каких ситуациях оформляется этого документ, и в каких ситуациях можно в принципе не отчитываться даже при возникновении подобных обстоятельств.

Условия по закону

В соответствии с п.5 ст.

226 НК в число обязательных норм для всех налоговых агентов входит отправка письменного уведомления как налоговой службе, так и плательщику взносов о невозможности удержать НДФЛ.

В частности, это может произойти в том случае, если зарплата сотруднику выплачивается в натуральном виде или же у него возникает прибыль в виде какой-то определенной материальной выгоды.

Однако эту обязанность не стоит путать с тем, что предусматривает п.2 ст.230 НК, а именно с предоставлением сотрудникам налогового органа, расположенного по месту своей регистрации, информации о прибыли физических лиц за истекший период, а также обо всех рассчитанных, удержанных и предоставленных в бюджет налогов.

Статья 226 Особенности исчисления и уплаты налога налоговыми агентами

Статья 230. Обеспечение соблюдения положений настоящей главы

Уведомление о невозможности удержания налога нужно оформить на протяжении одного месяца после окончания налогового периода, то есть касательно тех выплат, которые были произведены на протяжении последнего года.

При этом сразу стоит отметить, что, несмотря на фактическую необходимость подачи уведомления 31 января, по факту его можно подать и позже в определенных ситуациях, так как в соответствии с пунктом 7 статьи 6.1 Налогового кодекса день окончания срока не может приходиться на нерабочий день.

Статья 6.1. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Когда можно не отчитываться

Справка 2-НДФЛ предусматривает указание целого ряда информации о получателе прибыли, включая его дату рождения, ФИО, индивидуальный номер налогоплательщика, а также информацию из паспорта и точный адрес места жительства. Нередко же налоговые агенты просто не имеют таких сведений.

Бывает и так, что частная информация, которая требуется для оформления справки, с течением времени просто меняется. К примеру, бухгалтер получает информацию о том, что определенная сотрудника после выполнения вышла замуж и сменила фамилию, но при этом с ее прибыли так и не смогли удержать налог на доход с физических лиц.

Однако ее адрес и новая фамилия неизвестны, но несмотря на это, организация должна в обязательном порядке передавать в инспекцию справку по бывшей сотруднице, и вполне очевидно, что в ней придется указывать предыдущий адрес и фамилию. Как только компания передаст информацию о ее месте жительства и новой фамилии, у нее будет право подать уточненную справку.

Скачать образец формы 2-НДФЛ

Сотрудники столичных налоговых органов говорят о том, что если в справке о доходах указывается ИНН определенного физического лица, то в таком случае не обязательно указывать дальше его дату рождения, паспортные данные или адрес его регистрации, однако на самом деле лучше всего указывать полный перечень известных персональных данных, так как этим разъяснениям более одиннадцати лет, и после этого они не упоминались ни в каких нормативных документах.

Бланк о невозможности удержать НДФЛ

Пример заполнения бланка о невозможности удержать НДФЛ

Порядок заполнения справки по форме 2-НДФЛ может быть разным в зависимости от того, какими нормами руководствоваться – пунктом 5 статьи 226 или пунктом 2 статьи 230 Налогового кодекса.

В данном случаем будут приводиться особенности, которые предусматриваются в соответствии с первым представленным нормативным актом:

| Раздел | Описание |

| №1 | Перечень данных о компании, которая рассматривается в качестве налогового агента |

| №2 | Перечень данных о физическом лица, которое рассматривается в качестве получателя прибыли |

| «Признак» | Просто ставится цифра «2» |

| №3 | Если оформляется справка с признаком «2», то в таком случае нужно будет указать в третьем разделе сумму дохода, с которой не проводилось удержание налогов со стороны налоговых агентов |

| №5 |

|

Дополнительные моменты

Также существует определенный перечень дополнительных норм, которые нужно учитывать в процессе оформления документов. В частности, нужно правильно понимать, в каком порядке оформляются документы и как их нужно сдавать.

Порядок и особенности предоставления

Порядок предоставления устанавливается Приказом ФНС №ММВ-7-3/576@, который был принят 16.09.11 и предусматривает возможность подачи документов следующими способами:

- непосредственно в налоговый орган путем личного обращения или с помощью уполномоченного представителя;

- путем отправки через почту письмом с обязательной описью;

- путем электронной отправки в соответствии с принятыми законодательством форматами на носителях данных или же онлайн с обязательным использованием электронной подписи.

Налоговые агенты должны подавать информацию в налоговый орган только в полном соответствии с формой 2-НДФЛ. На электронных носителях уведомление нужно подавать в налоговую инспекцию лично, почтой или через представителя. В данном случае передается специальный файл нужного формата, который может размещаться на «флешке», DVD, CD или стандартных дискетах формата 3.5”.

Уведомления нужно отправлять вместе с сопроводительными реестрами, в которых указывается информация о прибыли физических лиц. Если количество информации в одном файле более 3000 документов, то в таком случае нужно будет оформлять несколько файлов.

При подаче документов в электронном виде не обязательно дублировать их на каком-либо носителе, и подать их можно с помощью специализированного оператора связи или же с помощью функционала, представленного на официальном сайте налоговой службы.

Образец заполнения бланка о невозможности удержать НДФЛ

Куда сдавать справку

Если отчетность подается по сотрудникам определенным сотрудникам обособленного подразделения, сообщения о невозможности удержания налога должны подаваться в инспекцию, в которой данное подразделение находится на учете.

При этом стоит отметить тот факт, что действующий Налоговый кодекс не предусматривает такого требования, и там говорится только о том, что подавать уведомление о невозможности удержания налога нужно по месту расположения налогового агента, то есть в ту инспекцию, в которой компания была зарегистрирована в соответствии с местом своей регистрации.

Однако чиновники говорят о том, что любые компании, имеющие собственные обособленные подразделения, должны подавать отчетность по своим сотрудникам в ту инспекцию, которая находится по месту регистрации данного подразделения, так как оплачивать налог нужно будет именно в эти инспекции, а не в те отделения, которые располагаются по месту регистрации головного офиса.

Если компания не собирается оспаривать это правило, то в таком случае ей нужно будет придерживаться аналогичных правил также в процессе представления справок о невозможности удержания налогов, а учитывая то, что для таких справок действует единый Порядок подачи в налоговые органы. В пункте 26 этого порядка говорится о том, что в случае подачи справок в электронном виде формируется отдельный файл по всем обособленным подразделениям.

Если же доход зарегистрирован за физическим лицом, которое не является работником организации, то в таком случае справки нужно будет предоставлять в ту же инспекцию, в которую осуществлялось перечисление налога вне зависимости от того, на основании какого договора указанному лицу был передан доход – гражданско-правового или трудового.

Схема для программы 1С

Для того, чтобы подготовить информацию по данной форме, нужно создать в программе специальный документ «Справка 2-НДФЛ», которая находится в подразделе «Налоги и взносы» раздела «Расчет зарплаты по организациям». В форме документа нужно в поле «Вид справок» выбрать соответствующий пункт «О невозможности удержания НДФЛ», после чего имя файла автоматически подстроено программой.

В табличной части документа нужно вручную указать имя конкретного лица или списка лиц, по которым должна передаваться информация о невозможности удержания налогов из справочника о физических лицах. По нужной закладке в разделе «Доходы по месяцам» нужно добавить информацию по каждому физическому лицу, после чего ввести ручную данные о его прибыли, с которой должен рассчитываться налог.

В разделе «Вычеты» прописывается перечень кодов и сумм вычетов, если они подавались в пользу физических лиц-резидентов. Пункт «Суммы дохода» в данном случае полностью заполняется автоматически, но при этом нужно будет указать ту сумму, которую не удалось удержать.

Информация в закладке «Личные данные налогоплательщика» указывается полностью автоматически в соответствии со сведениями, прописанными в справочнике «Физические лица».

При этом стоит отметить, что если какая-то информация не заполняется или указывается неправильно, то в таком случае нужно будет самостоятельно заполнить ее в указанном справочнике, в то время как в документе кликнуть «Обновить».

В пункте «ОКТМО/КПП» нужно указать соответствующие коды в соответствии с данными об обособленном подразделении, после чего выбрать необходимый носитель и кликнуть кнопку «Записать».

Ответственность за неисполнение

Непредоставление отчетности по форме 2-НДФЛ рассматривается как сокрытие нужных сведений для налоговых органов, что в соответствии с пунктом 1 статьи 126 Налогового кодекса предусматривает наложение на ответственных лиц административного штрафа в размере 200 рублей за каждый не переданный документ.

Здесь могут возникнуть определенные спорные вопросы в том случае, если организация не предоставила налоговым органам информацию с признаком «1», когда указанный перечень сведений уже был передан с признаком «2», а каких-либо других сведений о прибыли физического лица не имеется. Учитывая порядок, предусмотренный для оформления справки 2-НДФЛ, в такой ситуации информация, указываемая в каждой из справок, будет полностью дублировать друг друга.

Некоторые сотрудники налоговых органов говорят о том, что передача справки с признаком «2» не лишает налогоплательщика обязательства по передаче справки с признаком «1».

В частности, это объясняется тем, что на сегодняшний день не предусматривается освобождение налогового агента от обязанностей по передаче информации о доходах физических лиц в соответствии с нормами, прописанными в пункте 2 статьи 230 при наличии сообщения, которое было направлено, основываясь на правилах пункте 5 статьи 226 Налогового кодекса, так как эти законодательные акты предусматривают разные основания, на которых будет вестись контроль со стороны налогового органа.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

>Сообщение работнику о невозможности удержать ндфл образец

Письмо сотруднику о невозможности удержать ндфл образец

Письмо Министерства финансов РФ №03-04-06/5527 от 31.01.2019 Департамент налоговой и таможенной политики рассмотрел письмо по вопросу направления налогоплательщику сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога и сообщает следующее.

Согласно пункту 5 статьи 226 Кодекса при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

При этом в пункте 5 данной статьи не предусмотрена конкретная форма представления указанного письменного сообщения налогоплательщику и налоговому органу.

Что предпринять налоговому агенту, если НДФЛ удержать невозможно

Организация обязана удерживать НДФЛ с выплат, в отношении которых она является (п.

1 и 2 ст. 226, ст. 226.1 НК РФ). Однако возможность удержать НДФЛ у налогового агента есть не всегда.

Например, возможность удержания ограничивается, если сотрудник получил материальную выгоду, доход в натуральной форме или стал (НДФЛ в этом случае нужно пересчитать по ставке 30 процентов).

Если сотрудник не получал других доходов в денежной форме или уволился сразу после этих событий, возможность удержания НДФЛ организацией – источником дохода исключается совсем.

Об этом сказано в письме Минфина России от 19 марта 2007 г. № 03-04-06-01/74.

Такая же ситуация возникает, если доход в натуральной форме получил человек, не являющийся сотрудником организации (например, покупатель).

Если после выплаты доходов, с которых налог не удерживался, сотрудник получает другие доходы в денежной форме, у налогового агента появляется возможность удержать НДФЛ, не удержанный ранее.

Разобраться с тем, когда нужно исполнять обязанности налогового агента, помогут рекомендации:

- Кто является плательщиком НДФЛ;

- В каких случаях у гражданина возникает обязанность исчислить НДФЛ.

Ситуация: как поступить с суммой НДФЛ, которую невозможно взыскать в связи со смертью сотрудника?

Налоговую инспекцию о невозможности удержания НДФЛ в связи со смертью сотрудника не уведомляйте.

Если до смерти сотрудника НДФЛ с его доходов не был удержан, то после смерти его удерживать не нужно.

Смерть сотрудника приводит к прекращению его обязанностей по уплате НДФЛ (п. 3 ст. 44 НК РФ). При подаче сведений о доходах сотрудника по итогам года желательно указать, по какой причине не был удержан НДФЛ. Такие разъяснения дал Минфин России в письме от 18 января 2006 г.

НК РФ днем окончания срока считается ближайший следующий за ним рабочий день, то есть 02.02.2015.

Что делать организации, если удержать НДФЛ невозможно

Организация обязана удерживать НДФЛ с выплат, в отношении которых она является (п. и ст. 226, НК). Однако возможность удержать НДФЛ у налогового агента есть не всегда.

Если организация не смогла удержать налог, то об этом надо и . Как это правильно сделать? Ответ на этот и другие вопросы – в рекомендации.

О выплаченных доходах, из которых налоговый агент не удержал (не может удержать) НДФЛ, следует сообщить в налоговую инспекцию.

Срок подачи сообщений – не позднее 1 марта после окончания года, в котором доходы были выплачены.

4 Февраля 2015Сообщаем о невозможности удержать НДФЛ

А.

Согласно налоговому законодательству налоговые агенты по НДФЛ – это российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми налогоплательщик получил доходы. Одной из обязанностей налоговых агентов, предусмотренных п.

5 ст. 226 НК РФ, является письменное сообщение налогоплательщику и налоговому органу о невозможности удержать налог.

Как отмечено в Письме ФНС РФ от 22.08.2014

2-НДФЛ при невозможности удержать налог: сроки, образец, штрафы

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Образец сообщения сотрудника о невозможности удержать ндфл за 2018 год | Грани права

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Образец сообщения сотрудника о невозможности удержать ндфл за 2018 год». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Уведомление налоговой о невозможности удержания НДФЛ.Как уведомить налоговую о невозможности удержать НДФЛ?По какой форме составлять уведомления о невозможности удержать НДФЛ?

После заполнения справок по всем сотрудникам надо войти в формирование и сформировать отчет. Вы можете сохранить файл в формате .xlxs или XML.

Эта закладка заполняется автоматически. Чтобы указать в справке 2-НДФЛ, что налог не был удержан, нужно дважды кликнуть по записи.

Чем утверждена форма

Организация, выплачивающая физлицам облагаемый НДФЛ доход, является для них налоговым агентом. Следовательно, она обязана самостоятельно исчислить, удержать и уплатить налог в бюджет (п. 1 ст. 226 НК РФ).

Это правило не распространяется только на доходы, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 НК РФ (например, на доходы, выплаченные предпринимателям, доходы от операций с ценными бумагами и пр.). Заполните вкладку Вычеты, если это необходимо.

В форме вводятся вычеты по кодам. Каждый код вводится один раз и ставится общая сумма вычета за год согласно этому коду.

Налоговый агент вправе согласовать с налогоплательщиком-физлицом форму (бумажную или электронную) сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и неудержанного налога.

Напомним, что налоговыми агентами по НДФЛ признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, облагаемые названным налогом. При этом перечисленные лица обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога.

Уточненная отчетность

Наша организация провела розыгрыш призов, одним из победителейстал гражданин эстонии (он получил камеру стоимостью 120 тысяч рублей)вопрос- в связи с тем, что наша организация не может удержать с нерезидентаналог на доходы физических лиц, как и кого мы должны в этом случае уведомить?

То есть сообщения о невозможности удержать НДФЛ подают налоговые агенты, которые не смогли исполнить свои агентские обязанности.

Конкретная форма представления указанного письменного сообщения налогоплательщику и налоговому органу в НК РФ не предусмотрена.

Что же касается формы сообщения налогоплательщику-физлицу, то, как полагают в Минфине, налоговый агент и физлицо могут согласовать ее в частном порядке.

Итоги. Эта закладка заполняется автоматически. Чтобы указать в справке 2-НДФЛ, что налог не был удержан, нужно дважды кликнуть по записи.

Сделать это нужно не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства.

Налогоплательщики НДФЛ — это физические лица, являющиеся налоговыми резидентами РФ или получающие доходы от источников в Российской Федерации и не являющиеся налоговыми резидентами РФ.

Обратите внимание, что в этот же срок необходимо направить справки физлицам, с чьих доходов вы в качестве налогового агента не удержали НДФЛ.

В случае, если удержать НДФЛ из доходов призера невозможно, компания должна проинформировать налоговую инспекцию, а также самого налогоплательщика, направив ему письменное уведомление.

Рассчитанная сумма ндфл к удержанию за июль составила: (60 000 руб. . Но этим разъяснениям уже больше 11 лет, и ни в каком нормативном документе аналогичное правило так и не было прописано.

Кондратьеву премию по итогам работы за год.

В случае когда никаких денежных выплат не предвидится (к примеру, физлицо не является работником организации либо человек работал в ней, но уволился), компания должна представить сообщение о невозможности удержания НДФЛ (Письмо ФНС России от 22.11.2013 N БС-4-11/20951).

С невозможностью удержать НДФЛ налоговый агент может столкнуться, например, при выплате налогоплательщику доходов в натуральной форме или при возникновении у последнего доходов в виде материальной выгоды. Кроме того, налоговый агент не может удержать исчисленные суммы НДФЛ, когда он:

- выплачивает физическим лицам на основании решения суда суммы задолженности по заработной плате в размерах, определенных в судебных решениях;

- обеспечивает своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год;

- выдает гражданам подарки стоимостью более 4000 руб. без выплаты им в дальнейшем каких-либо доходов в денежной форме.

Сообщение о невозможности удержать НДФЛ: форма

Внимание, форма 2-ндфл «Справка о доходах физического лица за 20_ год утверждена приказом ФНС России от ММВ-7-3/611. Это прямо следует из пунктов 1 и 2 статьи 226, подпункта 2 пункта 1 статьи 228 Налогового кодекса РФ.

О невозможности удержать НДФЛ с доходов физлиц, а также о сумме этого дохода организация должна письменно сообщить как в инспекцию, так и самим «физикам» не позднее одного месяца с даты окончания налогового периода. Налоговым периодом по НДФЛ является календарный год (ст. 216 НК РФ). Следовательно, о налоге, не удержанном в 2013 г., нужно сообщить до 31 января 2014 г.

Согласно п. 5 ст.

226 Налогового кодекса при невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Автоматически откроется окно. В полях НДФЛ удержанный и НДФЛ перечисленный укажите 0. Поле НДФЛ не удержанный заполнится автоматически.

Сделать это они должны в определенном порядке. Так, сумма НДФЛ, подлежащая перечислению в бюджет, рассчитывается в соответствии со ст. 224 Налогового кодекса с учетом особенностей, предусмотренных ст. 226 Кодекса. Сведения о доходах физических лиц и сообщения о невозможности удержать налог представляются по форме 2-НДФЛ «Справка о доходах физического лица».

Напомним, что налоговыми агентами по ндфл признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, облагаемые названным налогом. Такой вывод содержится в определении Верховного суда РФ от . По окончанию налогового периода (2014 года) года организация направляет в налоговую инспекцию и Зайцеву.

До конца января организациям надо успеть сообщить в налоговую инспекцию о неудержанном НДФЛ. На что обратить внимание при подготовке сообщений, читайте в статье.

Как налоговым агентам декларировать неудержанный НДФЛ?

В подобных ситуациях компания обязана своевременно сообщить о невозможности удержать ндфл в инспекцию и самому гражданину. Порядок представления сообщений, порядок представления в налоговые органы сообщений о невозможности удержания ндфл и сумме налога утвержден приказом ФНС России от 16 сентября 2011. Очевидно, что в ней придется указать ее прежние фамилию и адрес.

Если у сотрудника в кадровых данных (Основные сведения, вкладка “Налогообложение”) введены данные в поля ИФНС и ОКТМО, то в новую справку по умолчанию будут вставлены именно они, а не данные организации из ЛК, а если в кадрах пусто, то соответствующее поле будет заполнено из реквизитов организации.

По каждому ОКТМО и КПП будет сформирован свой файл.

По результатам контроля заполнения оформляется соответствующий протокол. Подавать сведения по форме 2-ндфл требуется, только если обязанность удерживать ндфл в принципе есть и исполнить ее не удается.

Ндфл, рассчитанный с дохода сотрудника за декабрь, составил: 630 000 руб.

Налоговым агентам нужно подать сведения о невозможности удержать НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога за 2018 г. Это означает, что нужно подать форму 2-НДФЛ с признаком 2.

По этой же форме подаются сведения на каждое лицо, в отношении доходов которого организация/ОП/ИП является налоговым агентом.

Если у сотрудника в кадровых данных (Основные сведения, вкладка «Налогообложение») введены данные в поля ИФНС и ОКТМО, то в новую справку по умолчанию будут вставлены именно они, а не данные организации из ЛК, а если в кадрах пусто, то соответствующее поле будет заполнено из реквизитов организации. По каждому ОКТМО и КПП будет сформирован свой файл.В налоговую следует подать сообщение о невозможности удержать налог на бланке по форме 2-НДФЛ с указанием в поле «Признак» цифры 2. Срок подачи сообщения — не позднее 1 марта после окончания года, в котором доходы были получены.

Пример уведомление гражданина о невозможности удержать ндфл

Необходимость извещения налогоплательщика о невозможности удержать налог на доходы физических лиц и сумме этого обязательного платежа вызвана тем, что для правильного заполнения налоговой декларации он должен располагать данными как об источнике выплаты дохода, так и о размере дохода. А налоговому органу эти сведения нужны в целях осуществления налогового контроля, в первую очередь над получателем доходов.

Невозможность удержать НДФЛ

- 200 руб. – за каждый случай непредставления информации (т. е. за каждое сообщение, которое налоговый агент должен был направить в инспекцию, но не сделал этого) по статье 126 Налогового кодекса РФ;

- от 300 до 500 руб. – в отношении должностных лиц организации, например руководителя (ст. 15.6 КоАП РФ).

Сообщения сдаются по форме 2-НДФЛ. По этой же форме подаются сведения на каждое лицо, в отношении доходов которого организация/ОП/ИП является налоговым агентом. О том, что вы подаете именно сообщение о невозможности удержать налог, свидетельствует признак 2, указываемый в справке 2-НДФЛ.

Сообщение о невозможности удержать НДФЛ за 2018 г

- организации — по месту своего нахождения, а если сообщение подается в отношении лица, работающего в ее обособленном подразделении, — по месту нахождения этого подразделения;

- индивидуальные предприниматели — в инспекцию по своему месту жительства, а в отношении работников, занятых в деятельности, облагаемой ЕНВД или ПСН, — в налоговый орган по месту учета в связи с осуществлением такой деятельности.

Сообщение можно представить в виде бумажного документа (лично или почтовым отправлением с описью вложения) либо в электронной форме по телекоммуникационным каналам связи (п. 3 Порядка, утвержденного Приказом ФНС РФ от 16.09.2011 № ММВ-7-3/576@).

Действия работодателя при невозможности удержать НДФЛ

Стоит учитывать, что Налоговый Кодекс не имеет подобного требования. В нем сказано лишь об уведомлении, касающемся невозможности удержать налог, а именно, что его нужно отправить в место учета налогового агента. То есть в ту инспекцию, где была зарегистрирована фирма.

Впрочем, многие чиновники говорят о том, что организации с обособленными подразделениями должны подавать свои сообщения насчет сотрудников в инспекцию, где производился учет подразделения. Аргументацией такой позиции является то, что НДФЛ за сотрудника нужно платить не в головном офисе, а именно в инспекции указанных подразделений.

Данное утверждение имеет место быть в статье 226 Налогового Кодекса.

Уведомление о невозможности удержать ндфл 2017

Согласно п. 5 ст.

, 226 НК РФ, если налоговый агент не может удержать у налогоплательщика исчисленную сумму налога, он обязан не позднее одного месяца с даты окончания налогового периода, в котором возникла данная ситуация, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога. Налоговым периодом для НДФЛ является календарный год (ст. 216 НК РФ). Срок предоставления сообщения о невозможности удержания НДФЛ до 1 февраля следующего года.

Представление сообщения о невозможности удержания налога на доходы физических лиц

Если человек, с доходов которого организация не удержала налог, в этом же году получит от нее какие-то денежные выплаты, то с них и нужно удержать «забытый» НДФЛ. Его перечисляют в бюджет и отражают в справке 2-НДФЛ в качестве исчисленного, удержанного и перечисленного.

2-НДФЛ: сообщаем о невозможности удержать налог

- в заголовочной части справки в поле «Признак» ставят цифру 2;

- в разделе 3 «Доходы, облагаемые по ставке ___%» отражают только те доходы, с которых налоговый агент не смог удержать НДФЛ в течение налогового периода;

- в пункте 5.1 «Общая сумма дохода» указывают общую сумму только тех доходов, с которых не был удержан налог. Эти доходы отражены в разделе 3 справки;

- пункты 5.4 «Сумма налога удержанная», 5.5 «Сумма налога перечисленная» и 5.6 «Сумма налога, излишне удержанная налоговым агентом» не заполняются;

- в пункте 5.7 справки отражают сумму НДФЛ, которую налоговый агент не смог удержать при выплате доходов физическому лицу.

Невозможность удержать НДФЛ: как сообщить в налоговую

При этом конкретная форма такого письменного сообщения Кодексом не определена. Однако приказом ФНС от 30.10.2015 № ММВ-711/485@ предусмотрено, что сообщение о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляется в налоговый орган в электронной форме.

Рекомендуем прочесть: Заявление о пропаде человека в полицию

Форму сообщения о невозможности удержать налог можно согласовать с налогоплательщиком

- Номер справки;

- Дата заполнения;

- ИФНС – код налоговой организации;

- КПП – КПП организации ;

- ОКТМО – ОКТМО организации;

- Признак – для формирования справки о невозможности удержать налог выберите Признак 2;

- Ставка налога;

- Суммы доходов помесячно БЕЗ учета вычетов. Данные по различным ставкам с одинаковыми ИФНС, КПП, ОКТМО и Признаком заполняются в одной справке.

Если в течение налогового периода (календарного года) удержать у налогоплательщика сумму исчисленного налога невозможно, налоговый агент об этом должен сообщить в налоговые органы, а также налогоплательщику (п. 5 ст. 226 НК РФ). С 2016 года срок для такого сообщения — 1 марта включительно.

1 марта — последний день, чтобы сообщить о невозможности удержать НДФЛ

Письмо Министерства финансов РФ №03-04-06/5527 от 31.01.2019 Департамент налоговой и таможенной политики рассмотрел письмо по вопросу направления налогоплательщику сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога и сообщает следующее.

Согласно пункту 5 статьи 226 Кодекса при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Не следует путать данную обязанность с обязанностью, предусмотренной п. 2 ст. 230 НК РФ, а именно с обязанностью представить в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов.

Невозможности удержания НДФЛ

Если выплата производится по решению суда, организация обязана выдать гражданину именно ту сумму, которая указана в этом решении.

Это следует из положений пункта 2 статьи 13 Гражданского процессуального кодекса РФ и статьи 395 Трудового кодекса РФ.

Таким образом, удержать НДФЛ со среднего заработка за время вынужденного прогула организация сможет, только если сумма налога выделена в судебном решении.

О невозможности удержания ндфл

Пример уведомление гражданина о невозможности удержать ндфл Ссылка на основную публикацию

Как составить уведомление ИФНС о невозможности удержать НДФЛ

Помимо всего прочего, уведомления обязаны сопровождаться специальными реестрами, в которых есть вся необходимая информация не только о доходах, но и о самом налоге на доходы физического лица. Эти реестры должны быть выполнены на бумаге, причем в нескольких экземплярах для любого файла.

Считаются сданными только сообщения, прошедшие специальный контроль. Для того, чтобы его пройти, нужно придерживаться некоторых правил, например, в случае превышения порога в три тысячи документов на файл, нужно разбить указанный файл на несколько новых.

Результатом файлового контроля является специальный протокол, который содержит всю необходимую информацию о проделанной процедуре.

Если используется бумажный носитель уведомления ИФНС о невозможности удержать НДФЛ, то подобный документ доставляется налоговым агентом также, как и электронный, то бишь лично в инспекцию, посредством представителя, а также по почте с произведением описывания содержимого двумя документами специального вида 2-НДФЛ, которые должно сопровождать письмо с вариантом реестра с дополнительной копией. После прохождения контролирующих мероприятий, информация переходит в разряд представленной.

Нередко же налоговые агенты просто не имеют таких сведений.

Бывает и так, что частная информация, которая требуется для оформления справки, с течением времени просто меняется.

К примеру, бухгалтер получает информацию о том, что определенная сотрудника после выполнения вышла замуж и сменила фамилию, но при этом с ее прибыли так и не смогли удержать налог на доход с физических лиц.

Однако ее адрес и новая фамилия неизвестны, но несмотря на это, организация должна в обязательном порядке передавать в инспекцию справку по бывшей сотруднице, и вполне очевидно, что в ней придется указывать предыдущий адрес и фамилию.

Как только компания передаст информацию о ее месте жительства и новой фамилии, у нее будет право подать уточненную справку.

Сотрудники столичных налоговых органов говорят о том, что если в справке о доходах указывается ИНН определенного физического лица, то в таком случае не обязательно указывать дальше его дату рождения, паспортные данные или адрес его регистрации, однако на самом деле лучше всего указывать полный перечень известных персональных данных, так как этим разъяснениям более одиннадцати лет, и после этого они не упоминались ни в каких нормативных документах.

Сообщаем о невозможности удержать НДФЛ

Кроме того, налоговый агент не может удержать исчисленные суммы НДФЛ, когда он:

- выдает гражданам подарки, стоимостью более 4000 рублей, без выплаты им в дальнейшем каких-либо доходов в денежной форме.

- обеспечивает своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год;

- выплачивает физическим лицам на основании решения суда суммы задолженности по заработной плате в размерах, определенных в судебных решениях;

Отметим, что в письмах Минфина России от 14 апреля 2009 г. № 03-04-05-01/181, от 14 ноября 2007 г.

2-НДФЛ при невозможности удержать налог

Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст.

216, п. 5 ст. 226 НК РФ). Если справка 2-НДФЛ отражает сведения о доходах, налог с которых не удержан, то срок ее сдачи отличается от обычной справки, а именно – до 1 марта следующего за отчетным года (ст. 216, п. 5 ст. 226 НК РФ, раздел II Порядка заполнения справки 2-НДФЛ).

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку. Если последний день срока выпадет на выходной день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п.

7 ст. 6.1 НК РФ)

Сообщение о невозможности удержать НДФЛ

Когда невозможно удержать ндфл

Дата размещения статьи: 07.06.2015

Неправомерное неудержание налога налоговым агентом, согласно Налоговому кодексу, является налоговым правонарушением и влечет за собой ответственность в виде штрафа. Учитывая, что нарушение это выражается в неперечислении налога в бюджет в установленный срок, на сумму недоимки подлежат также начислению соответствующие пени. Ну а как быть, если возможности удержать НДФЛ у налогового агента просто не было?

Согласно п. п. 1 и 2 ст. 226 Налогового кодекса российские организации и индивидуальные предприниматели в отношении всех доходов налогоплательщика, источником которых они являются, признаются налоговыми агентами по НДФЛ. Исключением являются лишь доходы физлиц, налог с которых рассчитывается и уплачивается по отдельным правилам, установленным ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 Кодекса. Основная обязанность налоговых агентов — правильно и своевременно исчислить, удержать у физических лиц НДФЛ и перечислить его в бюджет (пп. 1 п. 3 ст. 24, п. 1 ст. 226 НК).

В том случае, если НДФЛ налоговым агентом удержан не был, непосредственно саму сумму налога налоговики взыскать с него не вправе. Ведь в подобной ситуации она находится в распоряжении физлиц, получивших соответствующие доходы, а вовсе не у налогового агента. Соответственно, именно они как непосредственные налогоплательщики остаются обязанными в отношении уплаты налога. Как указали представители Президиума ВАС РФ в Постановлении от 20 сентября 2011 г. N 5317/11, взыскание этой суммы за счет собственных средств налогового агента в данном случае недопустимо. При этом что касается НДФЛ, то п. 9 ст. 226 Налогового кодекса установлен прямой запрет на уплату НДФЛ за счет собственных средств налогового агента.

Однако неправомерное неудержание и (или) неперечисление налога в бюджет налоговым агентом в силу ст. 123 Налогового кодекса являются налоговым правонарушением. Ответственность за него предусмотрена в виде штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению. Кроме того, поскольку неудержание налога исключает возможность его своевременной уплаты в бюджет, не избежать налоговому агенту и начисления пени (ст. 75 НК).

Вместе с тем далеко не всегда у налогового агента есть сама возможность «изъять» из дохода сотрудника НДФЛ.

Когда НДФЛ удержать невозможно

Пункт 4 ст. 226 Налогового кодекса предписывает удерживать НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате. При этом уплата налога за счет собственных средств, как уже упоминалось, запрещена. Таким образом, чтобы исполнить возложенную на него обязанность, налоговому агенту необходимо располагать именно денежными средствами, которые нужно выплатить физическому лицу. Между тем согласно п. 1 ст. 210 Налогового кодекса при определении базы по НДФЛ учитываются доходы налогоплательщика, полученные им не только в денежной, но и в натуральной форме, а также доходы в виде материальной выгоды. При выплате таких доходов, как подтверждают и представители Минфина России в Письме от 17 ноября 2010 г. N 03-04-08/8-258, удержать НДФЛ налоговый агент просто не в состоянии. Причем данные разъяснения финансистов размещены на официальном сайте Федеральной налоговой службы в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами».

Ситуация, когда удержать НДФЛ не представляется возможным, регламентирована п. 5 ст. 226 Налогового кодекса (Письма Минфина России от 29 августа 2011 г. N 03-04-05/3-611, ФНС России от 19 августа 2011 г. N АС-4-3/13626, от 16 июля 2012 г. N ЕД-4-3/, от 28 октября 2011 г. N ЕД-4-3/17996). В этом случае обязанности налогового агента будут считаться исполненными, если он письменно сообщит об этом факте и сумме неудержанного налога как налогоплательщику, так и налоговому органу по месту своего учета (Письма Минфина России от 5 апреля 2010 г. N 03-04-06/10-62, от 9 февраля 2010 г. N 03-04-06/10-12). Сделать это необходимо в течение месяца по окончании налогового периода, в котором возникли соответствующие обстоятельства. Но пропуск данного срока не означает, что о невозможности удержать налог можно уже и не сообщать.

К сведению! К доходам физлица в натуральной форме относятся: оплата за него товаров, услуг или работ, а также полученные им товары, выполненные в его интересах работы или услуги на безвозмездной основе (п. 2 ст. 211 НК).

В любом случае следует иметь в виду, что в целях применения п. 5 ст. 226 Налогового кодекса возможность удержания НДФЛ должна отсутствовать с момента получения физлицом дохода и вплоть до окончания налогового периода, то есть года (Письмо Минфина России от 17 ноября 2010 г. N 03-04-08/8-258). Дело в том, что согласно п. 4 ст. 226 Кодекса удержание начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых им налогоплательщику (Письмо ФНС России от 22 ноября 2013 г. N БС-4-11/20951). Проще говоря, если до конца года налоговый агент выплачивает физлицу какие-либо денежные средства, он обязан «вычесть» из них в том числе НДФЛ, не удержанный ранее, и положения п. 5 ст. 226 НК в данном случае неприменимы.

Форма сообщения о невозможности удержать НДФЛ и о сумме налога утверждена Приказом ФНС России от 17 ноября 2010 г. N ММВ-7-3/ Она представляет собой ту же справку 2-НДФЛ, только в поле «Признак» при этом проставляется цифра «2» (Письма Минфина России от 27 октября 2011 г. N 03-04-06/8-290, ФНС России от 18 апреля 2011 г. N КЕ-4-3/6132). Однако ее представление не освобождает налогового агента от обязанности отчитаться перед ИФНС по итогам года по форме 2-НДФЛ с признаком «1» (Письмо Минфина России от 27 октября 2011 г. N 03-04-06/8-290).

Порядок представления сообщения о невозможности удержать НДФЛ утвержден Приказом от 16 сентября 2011 г. N ММВ-7-3/ (далее — Порядок).

Если сообщение не представлено

Как указали представители Федеральной налоговой службы в Письме от 22 ноября 2013 г. N БС-4-11/20951, если налоговый агент в установленном порядке и в надлежащие сроки письменно сообщил налогоплательщику и налоговому органу о невозможности удержать НДФЛ и его сумме, то оснований для начисления пени у инспекторов нет. Очевидно, что в подобной ситуации нет и повода для привлечения налогового агента к ответственности по ст. 123 Налогового кодекса. Ведь с момента направления соответствующего сообщения обязанности налогового агента считаются исполненными (Письма Минфина России от 12 марта 2013 г. N 03-04-06/7337, ФНС России от 26 октября 2012 г. N ЕД-4-3/).

Если требования п. 5 ст. 226 Налогового кодекса налоговым агентом не выполнены, указали эксперты ФНС России в Письме от 22 ноября 2013 г. N БС-4-11/20951, пени могут быть начислены ему в соответствии со ст. 75 Налогового кодекса в установленном порядке на дату вынесения решения по итогам выездной проверки.

Вместе с тем тот факт, что налоговый агент не сообщил о невозможности удержать НДФЛ, по существу, не меняет того обстоятельства, что сделать этого он не мог. В этом смысле позиция специалистов ФНС представляется довольно спорной и тем более сомнительной, если перенести их логику на применение налоговой ответственности. В частности, ст. 123 Налогового кодекса установлен штраф лишь за неправомерное неудержание налога. Вряд ли подобным образом можно квалифицировать ситуацию, когда отсутствует сама возможность удержать налог.

В работе бухгалтера постоянно возникают сложные задачи. Сегодня мы рассмотрим, как решить одну из них, а именно – как удержать НДФЛ из зарплаты сотрудника, когда сделать это невозможно.

По общему правилу при выплате дохода сотруднику компании надо выступить в роли налогового агента и удержать НДФЛ. При этом в законодательстве не идёт речи о том, в каком виде гражданин может получить доход – налог удержать агент всё равно должен.

Бывает, что удержать налог компания не может. Это будет происходить в следующих случаях:

- гражданин получает доход не в денежной форме – например, в натуральной форме или в виде материальной выгоды. Было бы странно, если при выплате части зарплаты или покупке товара для сотрудника бухгалтер изымал бы часть на нужды бюджета;

- сотрудник в течение года стал нерезидентом – налог надо пересчитать по ставке 30 процентов вместо 13 процентов.

Как удержать налог

Способ удержать налог в указанной ситуации у бухгалтера один – если сотрудник получает в следующих месяцах в течение налогового периода доходов в денежной форме, то у него можно удержать сумму НДФЛ. Надо соблюдать ограничение — в таком случае сумма налога не может превышать половину всей выплаты сотруднику. Об этих правилах не раз говорил бухгалтерам Минфин России (письма Минфина России от 12.03.2013 г. № 03-04-06/7337 и от 17.11.2010 г. № 03-04-08/8-258).

Если не получилось

Если выплачивать деньги сотруднику не планируется или он уже уволился, то компании надо сделать следующее:

- сообщить сотруднику, что у него не был удержан налог. Также отметить, что НДФЛ уплатить всё равно нужно, только самостоятельно гражданину, с подачей декларации 3-НДФЛ;

- сообщить в налоговую, что налог не был удержан. Сообщить в инспекцию надо в течение месяца после конца налогового периода, когда был выплачен доход.

Для первого сообщения не установлено никакой официальной формы. Компания может написать письмо в свободной форме. Для второго сообщения компании надо использовать справку 2-НДФЛ.

Даже если потом у фирмы появилась возможность удержать налог, делать этого не нужно. После того, как бухгалтер сообщит всем заинтересованным лицам о произошедшем, вопрос с исполнением обязанностей налогового агента можно считать закрытым.

1 марта — последний день, чтобы сообщить о невозможности удержать НДФЛ

Если в течение налогового периода (календарного года) удержать у налогоплательщика сумму исчисленного налога невозможно, налоговый агент об этом должен сообщить в налоговые органы, а также налогоплательщику (п. 5 ст. 226 НК РФ). С 2016 года срок для такого сообщения — 1 марта включительно.

Если в течение налогового периода (календарного года) удержать у налогоплательщика сумму исчисленного налога невозможно, налоговый агент об этом должен сообщить в налоговые органы, а также налогоплательщику (п. 5 ст. 226 НК РФ). С 2016 года срок для такого сообщения — 1 марта включительно.

Таким образом, 1 марта 2016 года истекает срок для представления сведений о невозможности удержать налог за 2015 год. Отследить срок сдачи отчетности и уплаты налогов поможет наш Календарь бухгалтера. Сохраните его в закладки!

ФОРМЫ

Справка о доходах физического лица (форма 2-НДФЛ) (форма и образец)

Другие формы

Такое сообщение подается по форме 2-НДФЛ. В ней указывается сумма дохода, с которого не удержан налог и сумма неудержанного налога.

По общему правилу сведения по форме 2-НДФЛ о невозможности удержать НДФЛ налоговый агент подает в налоговый орган по месту своего учета (п. 5 ст. 226 НК РФ). Но для некоторых организаций и ИП предусмотрены особые правила. В частности, компании, имеющие обособленные подразделения подают форму 2-НДФЛ в этом случае по месту учета соответствующих обособленных подразделений. Крупнейшие налогоплательщики представляют сообщения о невозможности удержать налог в инспекцию по месту учета в качестве крупнейшего налогоплательщика. А ИП, которые применяют ЕНВД или ПСН, сообщение оправляют в налоговый орган по месту учета в связи с осуществлением такой деятельности (п. 5 ст. 226, п. 2 ст. 230 НК РФ).

При заполнении формы 2-НДФЛ для подачи сведений о невозможности удержать налог в поле «Признак» нужно указать цифру «2». Доход, с которого не удержан налог налоговым агентом, следует отразить в разделе 3 справки 2-НДФЛ (разд. II, разд V Порядка заполнения формы 2-НДФЛ, утвержденного приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485@). Заполняя форму 2-НДФЛ также обратите внимание на корректность указания ИНН налогоплательщика. Если у физлица нет ИНН или налоговому агенту он не известен, то графу заполнять не нужно. Справку примут и так. А вот за неправильно проставленный ИНН, например, присвоенный другому физлицу, могут привлечь в налоговой ответственности. Такие разъяснения дали налоговики (письмо ФНС России от 12 февраля 2016 г. № БС-4-11/2303@ «О направлении ответа»). Ранее мы подробнее об этом писали.

Источник: Журнал «Оплата труда: бухгалтерский учет и налогообложение»

Сообщить в налоговый орган о невозможности удержать исчисленную сумму НДФЛ – одна из обязанностей работодателя как налогового агента по НДФЛ. Как исполнить данную обязанность и каковы последствия ее игнорирования, расскажет наш эксперт.

Налоговый агент по НДФЛ и его обязанности

Согласно налоговому законодательству налоговые агенты по НДФЛ – это российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми налогоплательщик получил доходы.

Одной из обязанностей налоговых агентов, предусмотренных п. 5 ст. 226 НК РФ, является письменное сообщение налогоплательщику и налоговому органу о невозможности удержать налог. Как отмечено в Письме ФНС РФ от 22.08.2014 № СА-4-7/16692, невозможность удержать налог возникает, например, в случае выплаты дохода в натуральной форме или возникновения дохода в виде материальной выгоды.

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Не следует путать данную обязанность с обязанностью, предусмотренной п. 2 ст. 230 НК РФ, а именно с обязанностью представить в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов.

Сообщение о невозможности удержать налог представляется не позднее одного месяца с даты окончания налогового периода, то есть в отношении доходов, выплаченных в 2014 году, – не позднее 31.01.2015. Однако 31.01.2015 приходится на выходной день – субботу, поэтому в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день, то есть 02.02.2015.

Сведения в соответствии с п. 2 ст. 230 НК РФ представляются не позднее 1 апреля года, следующего за истекшим налоговым периодом, то есть в отношении доходов, выплаченных в 2014 году, – не позднее 01.04.2015.

Форма сообщения о невозможности удержать НДФЛ

В пункте 5 ст. 226 НК РФ сказано, что форма сообщения о невозможности удержать НДФЛ и сумме налога и порядок его представления в налоговый орган утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Пунктом 2 Приказа ФНС РФ № ММВ-7-3/611@ установлено, что сообщение о невозможности удержать налог и сумме налога в соответствии с п. 5 ст. 226 НК РФ представляется по форме, утвержденной п. 1 данного приказа, то есть по той же форме, по какой представляются сведения согласно п. 2 ст. 230 НК РФ (форме 2-НДФЛ).

Заполняем сообщение о невозможности удержать НДФЛ

Порядок заполнения справок 2-НДФЛ, представляемых в соответствии с п. 5 ст. 226 и п. 2 ст. 230 НК РФ, различается. Приведем особенности, которые следует знать при заполнении справки 2-НДФЛ в силу п. 5 ст. 226 НК РФ.

| Раздел справки 2-НДФЛ | Порядок заполнения в случае представления справки в соответствии с п. 5 ст. 226 НК РФ |

| Поле «Признак» | Проставляется цифра 2 |

| Раздел 3 «Доходы, облагаемые по ставке __%» | При заполнении справки с признаком «2» в разд. 3 указывается сумма дохода, с которой не удержан налог налоговым агентом |

| Раздел 5 «Общие суммы дохода и налога | В пункте 5.1 «Общая сумма дохода» отражается общая сумма дохода по итогам налогового периода без учета нало- |

| по итогам налогового периода по ставке __%» | говых вычетов. В данном пункте показывается общая сумма доходов, обозначенных в разд. 3 справки. При заполнении справки с признаком «2» в п. 5.1 указывается общая сумма дохода, с которой не удержан налог налоговым агентом, отраженная в разд. 3 справки.

В пункте 5.3 «Сумма налога исчисленная» проставляется общая сумма налога, исчисленного по ставке, указанной в разд. 3 справки, по итогам налогового периода. При заполнении справки с признаком «2» в п. 5.3 указывается общая сумма налога, исчисленная, но не удержанная. В справке с признаком «2» не заполняются: пункт 5.4 «Сумма налога удержанная»; пункт 5.5 «Сумма налога перечисленная»; пункт 5.6 «Сумма налога, излишне удержанная налоговым агентом». В пункте 5.7 «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в отчетном (налоговом) периоде |

Пример

За период с января по май 2014 года ООО «Восток» выплатило своему работнику зарплату в размере 75 000 руб., с указанного дохода исчислен, удержан и перечислен в бюджет НДФЛ в сумме 9 750 руб. В июне 2014 года работник получил доход в натуральной форме в размере 5 000 руб. Организация исчислила с данного дохода НДФЛ в сумме 650 руб., но не удержала его. Вычеты сотруднику не предоставлялись. Других доходов в 2014 году у работника не было.

Какую отчетность по НДФЛ организация должна представить в налоговый орган?

В рассматриваемом случае организация в отношении данного сотрудника должна сформировать две справки 2-НДФЛ: с признаком «1» (ее нужно представить не позднее 01.04.2015) и признаком «2» (справка представляется не позднее 02.02.2015).

При заполнении справки с признаком «2» в разд. 3 указывается сумма дохода, равная 5 000 руб., а в п. 5.3 разд. 5 справки проставляется исчисленная сумма налога – 650 руб., в п. 5.7 разд. 5 отражается сумма налога, не удержанная налоговым агентом, – 650 руб.

При заполнении справки с признаком «1» в разд. 3 указывается сумма дохода – 80 000 руб., в п. 5.3 – 5.5 разд. 5 справки обозначаются исчисленная сумма налога – 10 400 руб., удержанная и перечисленная сумма налога – 9 750 руб., а в п. 5.7 разд. 5 проставляется сумма налога, не удержанная налоговым агентом, равная 650 руб.

Примеры заполнения справок приведены на стр. 37 – 38.

Сообщение о невозможности удержать НДФЛ и начисление пеней

В Письме ФНС РФ от 22.11.2013 № БС-4-11/20951 рассмотрен вопрос о наступлении для налогового агента финансовых последствий в виде начисления пеней в случае, если сообщение о невозможности удержать НДФЛ не представлено.

Так, специалисты главного налогового ведомства указали, что если налоговый агент в установленном порядке и предусмотренные сроки письменно сообщил налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ в отношении конкретного лица и сумме налога, то пени налоговому агенту не начисляются.

В случае если налоговый агент не утратил возможность удержать НДФЛ с доходов работника, а также письменно не сообщил налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ и сумме налога, пени могут быть начислены налоговому агенту в соответствии со ст. 75 НК РФ в установленном порядке на дату вынесения решения по итогам выездной налоговой проверки и налогоплательщику должно быть направлено требование об уплате налога согласно п. 2 ст. 70 НК РФ.

Аналогичная позиция представлена и в более позднем разъяснении ведомства – в Письме от 22.08.2014 № СА-4-7/16692.

Также в Письме № СА-4-7/16692 налоговики отметили, что после окончания налогового периода, в котором налоговым агентом выплачивается доход физическому лицу, и письменного сообщения налоговым агентом налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ обязанность по уплате налога возлагается на физическое лицо, а обязанность налогового агента по удержанию соответствующих сумм налога прекращается.

После сообщения налогового агента уплату налога должен произвести сам налогоплательщик при подаче в налоговый орган по месту своего учета декларации по НДФЛ.

Ответственность за непредставление сообщения о невозможности удержать НДФЛ

Непредставление сведений по форме 2-НДФЛ (независимо от основания для их направления) квалифицируется как непредставление налоговому органу сведений, необходимых для осуществления налогового контроля, и согласно п. 1 ст. 126 НК РФ влечет наказание в виде штрафа в размере 200 руб. за каждый непредставленный документ.

Более интересным вопросом в данном случае является ответственность за непредставление сведений с признаком «1» в случае, если данные сведения уже были представлены с признаком «2» и иных сведений о доходах физического лица нет. С учетом порядка заполнения справки 2-НДФЛ в таком случае данные, указываемые в справках, дублируют друг друга.