Содержание

- Формула простых процентов

- Формула сложных процентов

- Что нужно знать при расчете процентов по вкладам (депозитам)

- Формула начисления простых процентов

- Формула начисления сложных процентов

- Проценты — основные понятия

- Процентная ставка

- Рыночная процентная ставка как важнейший макроэкономический показатель

- Простая процентная ставка

Для чего человек несет свои сбережения в банк? Конечно же, чтобы обеспечить их сохранность, и самое главное — получить доходы. И вот здесь знание формулы простых или сложных процентов, а также умение составить предварительный расчет процентов по депозиту как никогда пригодится. Ведь прогнозирование процентов по вкладам или процентов по кредитам относится к одной из составляющих разумного управления своими финансами. Такое прогнозирование хорошо осуществлять до подписания договоров и совершения финансовых операций, а также в периоды очередного начисления процентов и причисления их к вкладу по уже оформленному депозитному договору.

Для начисления процентов по вкладам (депозитам), да и кредитам тоже, применяются следующие формулы:

- формула простых процентов,

- формула сложных процентов.

Порядок начисления процентов по вышеперечисленным формулам осуществляется с использованием фиксированной или плавающей ставки. Чтобы не возвращаться к данному вопросу в дальнейшем, сразу поясню значение слов и отличия фиксированной ставки и плавающей ставки.

Фиксированная ставка, это когда установленная по вкладу банка процентная ставка, закреплена в депозитном договоре и остается неизменной весь срок вложения средств, т.е. фиксируется. Такая ставка может измениться только в момент автоматической пролонгации договора на новый срок или при досрочном расторжении договорных отношений и выплате процентов за фактический срок вложения по ставке «до востребования», что оговаривается условиями.

Плавающая ставка, это когда первоначально установленная по договору процентная ставка может меняться в течение всего срока вложения. Условия и порядок изменения ставок оговариваются в депозитном договоре. Процентные ставки могут изменяться: в связи с изменениями ставки рефинансирования, с изменением курса валюты, с переходом суммы вклада в другую категорию, и другими факторами.

Для начисления процентов с применением формул, необходимо знать параметры вложения средств на депозитный счет, а именно:

- сумму вклада (депозита),

- процентную ставку по выбранному вкладу (депозиту),

- цикличность начисления процентов (ежедневно, ежемесячно, ежеквартально и т.д.),

- срок размещения вклада (депозита),

- иногда требуется и вид используемой процентной ставки — фиксированной или плавающей.

Теперь давайте рассмотрим названные выше стандартные формулы процентов, которые применяются для расчета процентов по вкладам (депозитам).

Формула простых процентов

Формула простых процентов применяется, если начисляемые на вклад проценты причисляются к вкладу только в конце срока депозита или вообще не причисляются, а переводятся на отдельный счет, т.е. расчет простых процентов не предусматривает капитализации процентов.

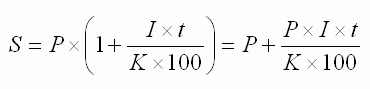

При выборе вида вклада, на порядок начисления процентов стоит обращать внимание. Когда сумма вклада и срок размещения значительные, а банком применяется формула простых процентов, это приводит к занижению суммы процентного дохода вкладчика. Формула простых процентов по вкладам выглядит так:

Формула простых процентов

Значение символов:

S — сумма денежных средств, причитающихся к возврату вкладчику по окончании срока депозита. Она состоит из первоначальной суммы размещенных денежных средств, плюс начисленные проценты.

I – годовая процентная ставка

t – количество дней начисления процентов по привлеченному вкладу

K – количество дней в календарном году (365 или 366)

P – первоначальная сумма привлеченных в депозит денежных средств

Sp – сумма процентов (доходов).

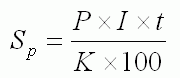

А чтобы рассчитать только сумму простых процентов формула будет выглядеть так:

Формула суммы простых процентов Значение символов:

Sp – сумма процентов (доходов).

I – годовая процентная ставка

t – количество дней начисления процентов по привлеченному вкладу

K – количество дней в календарном году (365 или 366)

P – сумма привлеченных в депозит денежных средств.

Приведу условные примеры расчета простых процентов и суммы банковского депозита с простыми процентами:

Пример 1. Предположим, что банком принят депозит в сумме 50000 рублей на срок 30 дней. Фиксированная процентная ставка — 10,5 % «годовых». Применяя формулы, получаем следующие результаты:

S = 50000 + 50000 * 10,5 * 30 / 365 / 100 = 50431,51

Sp = 50000 * 10,5 * 30 / 365 / 100 = 431,51

Пример 2. Банком принят депозит в той же сумме 50000 рублей сроком на 3 месяца (90 дней) по фиксированной ставке 10,5 процентов «годовых». В условиях поменялся только срок вложения.

S = 50000 + 50000 * 10,5 * 90 / 365 / 100 = 51294,52

Sp = 50000 * 10,5 * 90 / 365 / 100 = 1294,52

При сравнении двух примеров видно, что сумма ежемесячно начисленных процентов по формуле простых процентов не меняется.

431,51 * 3 месяца = 1294,52 рубля.

Пример 3. Банком принят депозит в сумме 50000 рублей сроком на 3 месяца (90 дней) по фиксированной ставке 10,5 процентов «годовых». Вклад пополняемый, и на 61 день произведено пополнение вклада в сумме 10000 рублей.

S1 =50000 + 50000 * 10,5 * 60 / 365 / 100 = 50863.01

Sp1 = 50000 * 10,5 * 60 / 365 / 100 = 863.01

S2 = 60000 + 60000 * 10,5 * 30 / 365 / 100 = 60517.81

Sp2 = 60000 * 10,5 * 30 / 365 / 100 = 517.81

Sp = Sp1 + Sp2 = 50000 * 10,5 * 60 / 365 / 100 + 60000 * 10,5 * 30 / 365 / 100 = 863,01 + 517,81 = 1380,82

Пример 4. Банком принят депозит в той же сумме 50000 рублей сроком на 3 месяца (90 дней), по плавающей ставке. На первый месяц (30 дней) процентная ставка — 10,5 %, на последующие 2 месяца (60 дней) процентная ставка – 12 %.

S1 = 50000 + 50000 * 10,5 * 30 / 365 / 100 = 50000 + 431,51 = 50431.51

Sp1 = 50000 * 10,5 * 30 / 365 / 100 = 431,51

S2 = 50000 + 50000 * 12 * 60 / 365 / 100 = 50000 + 986,3 = 50986.3

Sp2 = 50000 * 12 * 60 / 365 / 100 = 986,3

Sp = 50000 * 10,5 * 30 / 365 / 100 + 50000 * 12 * 60 / 365 / 100 = 431,51 + 986,3 = 1417,81

Формула сложных процентов

Формула сложных процентов применяется, если начисление процентов по вкладу, осуществляется через равные промежутки времени (ежедневно, ежемесячно, ежеквартально) а начисленные проценты причисляются к вкладу, т. е. расчет сложных процентов предусматривает капитализацию процентов (начисление процентов на проценты).

Большинство банков, предлагают вклады с поквартальной капитализацией (Сбербанк России, ВТБ и т. д.), т.е. с начислением сложных процентов. А некоторые банки, в условиях по вкладам предлагают капитализацию по окончанию срока вложения, т.е. когда вклад пролонгируется на следующий срок, что, мягко говоря, относится к рекламному трюку, который подталкивает вкладчика не забирать начисляемые проценты, но само начисление процентов фактически осуществляется по формуле простых процентов. И повторюсь, когда сумма вклада и срок размещения значительные, такая «капитализация» не приводит к увеличению суммы процентного дохода вкладчика, ведь начисления процентов на полученные в предыдущих периодах процентные доходы нет.

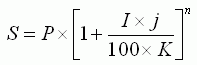

Формула сложных процентов выглядит так:

Формула сложных процентов

Значение символов:

I – годовая процентная ставка;

j – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

n — количество операций по капитализации начисленных процентов в течение общего срока привлечения денежных средств;

S — сумма денежных средств, причитающихся к возврату вкладчику по окончании срока депозита. Она состоит из суммы вклада (депозита) с процентами.

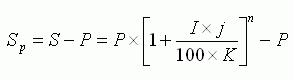

Расчет только сложных процентов с помощью формулы, будет выглядеть так:

Расчет только сложных процентов

Значение символов:

I – годовая процентная ставка;

j – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

n — количество операций по капитализации начисленных процентов в течение общего срока привлечения денежных средств;

Sp – сумма процентов (доходов).

Приведу условный пример расчета сложных процентов и суммы банковского депозита со сложными процентами:

Пример 5. Принят депозит в сумме 50 тыс. руб. сроком на 90 дней по фиксированной ставке 10,5 процентов годовых. Начисление процентов – ежемесячно. Следовательно, количество операций по капитализации начисленных процентов (п) в течение 90 дней составит – 3. А количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов (j) составит – 30 дней (90/3). Какова будет сумма процентов?

S = 50000 * (1 + 10,5 * 30 / 365 / 100)3 = 51305,72

Sp = 50000 * (1 + 10,5 * 30 / 365 / 100)3 — 50000 = 1305,72

Убедиться в правильности суммы процентов, рассчитанный по методу сложных процентов можно, перепроверив расчет с помощью формулы простых процентов.

Для этого разобьем срок депозита на 3 самостоятельных периода(3 месяца) по 30 дней и рассчитаем проценты для каждого периода, использую формулу простых процентов. Сумму депозита в каждом следующем периоде будем брать с учетом процентов за предыдущие периоды. В результате расчета получилось:

| месяцы | Р – сумма депозита | I -Процентная ставка | t – количество дней начисления процентов | Sp – сумма процентов | S -суммы размещенных денежных средств + начисленные проценты. (2+5) |

|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 50000.00 | 10.5 | 30 | 431.51 | 50431.51 |

| 2 | 50431.51 | 10.5 | 30 | 435.23 | 50866.74 |

| 3 | 50866.74 | 10.5 | 30 | 438.98 | 51305.72 |

Итак, общая сумма процентов с учетом ежемесячной капитализации (начисления процентов на проценты) составляет:

Sp = Sp1 + Sp2 + Sp3 = 431,51 + 435,23+ 438,98 = 1305,72

Это соответствует сумме, рассчитанной по сложным процентам в примере № 5.

А при расчете процентов за этот же период по формуле простых процентов в примере №2, доход составил только 1294,52 руб. Капитализация процентов принесла вкладчику дополнительно 11,2 руб. (1305,72 – 1294,52), т.е. большая доходность получается у вкладов с капитализацией процентов, когда применяются сложные проценты.

При начислении процентов необходимо учитывать и еще один маленький нюанс. При определении количества дней начисления процентов по вкладу (t) или количества календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов (j), не учитывается день закрытия (снятия) вклада. Так, например, 02.11.07 банк принял депозит сроком на 7 дней. Полный срок депозита с 02.11.07 по 09.11.07, т.е. 8 календарных дней. А период начисления процентов по депозиту будет с 02.11.07 по 08.11.07, т.е. – 7 календарных дней. День 09.11.07 в расчет не принимается т.к. депозит возвращен клиенту.

Заканчивая материал, хочу еще раз обратить ваше внимание на то, что по приведенным формулам процентов можно производить и расчеты процентов по кредитам. Удачного вам подсчета своих доходов и расходов.

Что нужно знать при расчете процентов по вкладам (депозитам)

Рано или поздно перед нами встает вопрос о расчете процентов по банковским вкладам (депозитам).

В банковском деле существует два способа начисления процентов:

- по формуле простых процентов;

- по формуле сложных процентов.

Расчет процентов по формулам может совершаться с использованием плавающей и фиксированной процентной ставки.

Фиксированная ставка — процентная ставка, которая остается постоянной на весь срок размещения вклада. Как правило, ставка может быть изменена в момент пролонгации (продления) договора, выплате процентов при досрочном расторжении договора.

Плавающая ставка — процентная ставка, которая может меняться во время размещения вклада. Условия и порядок изменения ставки оговариваются в договоре (например, такими условиями могут быть изменение ставки рефинансирования, изменение курсов валют и т.п.).

Для того, чтобы начать расчет, нам необходимо знать следующие параметры депозита:

- сумма вклада;

- годовая процентная ставка;

- период начисления процентов по депозиту;

- срок размещения депозиа;

- вид процентной ставки — фиксированная или плавающая.

Формула начисления простых процентов

Расчет наращенной суммы вклада

Данной формулой необходимо воспользоваться если начисление процентов происходит в конце действия депозита.

S = P × (1 + n × i),

где S — наращенная сумма;

P — сумма вклада (первоначальная сумма);

n — период размещения вклада;

i — годовая процентная ставка.

Пример расчета наращенной суммы по формуле простых процентов

Первоначальная сумма вклада P = 45000 руб. помещена в банк на n = 2 года под i = 15% годовых. Определим наращенную сумму после двух лет

S = 45000 × (1 + 2 × 0,15) = 58500 руб.

Следовательно, за два года размещения вклада в данном случает доход составит 13500 руб.

Расчет периода начисления вклада

Зная первоначальную сумму вклада P, наращенную сумму S, простую годовую процентную ставку i, можно определить период начисления

n = (S — P)/(i × P).

Данной формулой возможно воспользоваться, например, в случае расчета времени начисления необходимой нам суммы.

Пример расчета периода начисления по формуле простых процентов

Первоначальная сумма P = 10000 руб., необходимо нарастить сумму S до 20000 руб., i = 20% годовых. Определим какой период времени нам понадобится для получения 20000 руб.

n = (20000 — 10000)/(0,2 × 20000) = 2,5 года.

Определение простой годовой процентной ставки

Чтобы определить необходимую нам процентную ставку воспользуемся формулой

i = (S — P)/(n × P).

Пример расчета простой процентной ставки

Имеем первоначальную сумму 30000 руб., необходимо ее нарастить (заработать) до 35000 руб, предполагаем разместить на 1 год. Определим необходимую нам процентную ставку

i = (35000 — 30000)/(1 × 30000) = 16,7%.

Расчет наращенной суммы при плавающей процентной ставки

Если процентная ставка по депозиту менялась в течении срока размещения, то воспользуемся формулой

S = P × (1 + n1 × i1 + n2 × i2 + … + n k × ik).

Пример расчета наращенной суммы при плавающей процентной ставки

Первоначальная сумма вклада P = 75000 руб., в первой половине года применялась простая процентная ставка 7,5% годовых, во второй половине года — 9,5% годовых. Определим наращенную сумму по вкладу в конце года

S = 75000 × (1 + 0,5 × 0,075 + 0,5 × 0,095) = 81375 руб.

Формула начисления сложных процентов

Формула сложных процентов применяется при капитализации процентов (начисления процентов на проценты), т.е. начисление процентов по депозиту происходит через равные промежутки времени, а начисленные проценты прибавляются ко вкладу.

Расчет наращенной суммы вклада (сложные проценты)

Наращенная сумма при периоде начисления в годах определяется

S = P × (1 + i)n.

Пример расчета наращенной суммы при сложных процентах

Первоначальная сумма вклада P = 25000 руб., помещена в банк на n = 3 года под i = 7,5% годовых. Определим наращенную сумму

S = 25000 × (1 + 0,075)3 = 31057 руб.

Расчет периода начисления в годах при сложных процентах

Если мы знаем первоначальную сумму вклада P, наращенную сумму S и сложную годовую процентную ставку i, то определим период начисления n (в годах) по формуле

n = ln(S/P)/ln(1 + i).

Пример расчета периода начисления при сложных процентах

Первоначальная сумма вклада P = 27500 руб., наращенная сумма S = 33700 руб., i = 10% годовых. Определим за какой период была начислена сумма

S = ln(33700/27500)/ln(1 + 0,1)= 2,1 года.

Расчет годовой процентной ставки при сложных процентах

Определить годовую процентную ставку при сложных процентах можно по формуле

i = n√S/P — 1.

Пример расчета годовой процентной ставки при сложных процентах

Первоначальная сумма вклада P = 75000 руб., наращенная сумма S = 97000 руб., период начисления n = 2 года. Определим процентную ставку

i = 2√97000/75000 — 1 =0,136 = 13,6%.

Расчет наращенной суммы при плавающей процентной ставки сложных процентов

S =P × (1 + i1)n1 × (1 + i2)n2 × … × (1 + in)nk

Пример расчета наращенной суммы при плавающей процентной ставки сложных процентов

Первоначальная сумма вклада P = 35000 руб., n1 = 2 года применялась сложная процентная ставка i1 = 10% годовых, затем n2 = 3 года применялась сложная процентная ставка i2 = 12% годовых. Определим наращенную сумму

S =35000 × (1 +0,1)2 × (1 +0,12)3 = 59498 руб.

Начисление сложных процентов несколько раз в году

Если начисление сложных процентов происходит несколько раз в году, то воспользуемся формулой

S = P × (1 + j/m)n×m

где j — номинальная процентная ставка; m — интервал начисления.

Пример начисление сложных процентов несколько раз в году

Первоначальная сумма инвестирования 62000 руб., период начисления 3 года, сложная процентная ставка j = 9% годовых ежеквартально, m = 4, т.к. в году 4 квартала. Определим наращенную сумму.

В большинстве финансовых расчетов менеджерам приходится сталкиваться со сложным, а не с простым процентом. Если сумму, начисляемую по процентам, каждый раз инвестировать (капитализировать), иначе говоря, присоединять к основной сумме, т.е. в качестве приращения использовать не постоянную величину, как в случае простого процента, а процентную ставку от всей накопленной предыдущей суммы, то в данном случае речь будет идти о сложной процентной ставке.

Сложная процентная ставка – такая ставка, при которой процент начисляется на постоянно нарастающую базу с учетом процентов, начисленных в предыдущие периоды («проценты на проценты»).

Последовательность расчетов по сложной ставке процента в общем виде такова:

сумма, начисленная за первый год: ;

сумма, начисленная за второй год: .

В общем случае

Заметим, что при фиксированной процентной ставке инвестирование на один период, соответствующий процентной ставке по сложным и простым процентам, приводит к одному и тому же наращенному значению. Поэтому начисление сложных процентов эквивалентно начислению простых при реинвестировании средств в конце каждого периода.

Итак, справедлива следующая формула, называемая формулой сложных процентов:

где – наращенная по сложным процентам сумма; – основной капитал; r – процентная ставка за период; t – срок (в периодах, соответствующих процентной ставке); – множитель наращения.

Примечание. Нестабильность экономической ситуации вынуждает использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов.

В этом случае наращенная сумма может быть определена по формуле

где – последовательные значения ставок процентов; – периоды, в течение которых используются соответствующие ставки.

Формула дисконтирования по сложным процентным ставкам имеет следующий вид:

Пример. 250 тыс. долл. США инвестированы на четыре года под 6% годовых. Вычислите сложные проценты, начисленные к концу срока.

Решение.

Использование в финансовых вычислениях простых и сложных процентов дает неодинаковые результаты; различия между ними обусловлены сроками сделок. Так, при равной величине простых и сложных процентных ставок (), при сроке ссуды менее одного года () наращенная сумма, вычисленная по простым процентам, будет больше наращенной суммы, вычисленной по сложным процентам. При сроке сделки больше года () наращение по сложным процентам опережает наращение по простым процентам, ибо в этом случае

где в фигурных скобках раскрыто по формуле бинома Ньютона.

Будущая стоимость и частота капитализации

Как правило, в финансовых контрактах фиксируется годовая процентная ставка, хотя проценты при этом могут начисляться по полугодиям, кварталам, месяцам и т.д. Очевидно, что чем чаще проценты капитализируются, тем быстрее растет стоимость соответствующего актива. Годовая ставка в этом случае должна быть соответствующим образом преобразована. Так, если годовая ставка процента 12%, то при полугодовом варианте капитализации она составит 6 при квартальном – 3% и т.д.

Для расчета будущей стоимости, например, при полугодовой капитализации можно представить, что сумма РV инвестируется на два периода с процентной ставкой r/2 за каждое полугодие. Таким образом, следует рассчитать будущую стоимость FV через два периода (полугодия). Обобщив, можно сказать, что если т – число периодов капитализации в году, то будущая стоимость FV через t лет при ставке г процентов в год, выражается формулой

Пример. Вкладчик размещает в банке 1000 долл. США под 20% годовых. Какую сумму денежных средств он будет иметь на своем счете через пять лет, если сложный процент начисляется: а) ежеквартально; б) ежемесячно?

Решение.

- а)

- б)

Как следует из приведенного примера, чем чаще периодичность начисления сложного процента, тем бо́льшую сумму получит инвестор за тот же период времени при одинаковой годовой процентной ставке.

Непрерывное начисление процентов

Сложный процент может начисляться достаточно часто. Если периодичность начисления процента будет стремиться к бесконечности (т →∞), получим случай непрерывного начисления процента. Несмотря на то, что логически непросто представить себе частоту начисления процента, равную бесконечности, математически возможно определить ту сумму средств, которую получит инвестор, если разместит денежные средства на условиях непрерывно начисляемого процента. В частности:

где .

При непрерывном начислении процентов ,, следовательно, . В этом случае Нетрудно убедиться в том, что множитель наращения действительно ограничен в росте по мере увеличения параметра т. Читатель сможет это сделать самостоятельно, например, для частного случая, когда и . Уже при множитель наращения будет равен 2,717, а при примет значение 2,718.

Непрерывное наращение – допущение, существующее только в теории и применяющееся в финансовых моделях, таких, как, например модель определения стоимости опционов (см. гл. 4).

Эффективная (фактическая) процентная ставка

Итак, мы выяснили, что чем чаще происходит капитализация, тем быстрее растет будущая стоимость. Эффективная процентная ставка позволяет сравнивать финансовые операции с различной частотой начисления и неодинаковыми процентными ставками.

Эффективная ставка процента () – совокупно начисленная за год процентная ставка, которая эквивалентна годовой процентной ставке при капитализации чаще, чем один раз в год.

Эта последняя известна так же как номинальная, или заявленная, ставка процента. Эффективная и номинальные ставки эквивалентны, когда обеспечивают одинаковую будущую стоимость. Таким образом, для того, чтобы найти эффективную ставку процента, необходимо, очевидно, решить следующее уравнение:

В левой части данного уравнения показана будущая стоимость (через один год) 1 ден. ед., на которую начисляется эффективная процентная ставка, а в правой части – будущая стоимость 1 ден. ед., на которую начисляется сложный процент в течение т периодов при ставке за период. Так как т периодов в совокупности составляют год, то рассматриваемое уравнение отражает совершенно естественное требование того, чтобы оба эти значения будущей стоимости были равны.

Для произвольного количества лег () имеем

Эффективная процентная ставка часто используется для сравнения инвестиционных альтернатив при разных процентных ставках и периодах капитализации. Рассчитав в этом случае эффективные ставки процента, предпочтение должно быть отдано (при прочих равных условиях) варианту с бо́льшим значением эффективной (фактической) ставки процента.

Пример. Предположим, что вы планируете инвестировать 100 000 долл. США, и имеете возможность вложить их под 12% годовых с ежемесячной капитализацией. Есть и другой вариант: можете вложить свои средства под 12,4% годовых с полугодовой капитализацией. Какой вариант предпочесть?

Для ответа вычислим эффективные ставки процента по обоим вариантам:

- 1)

- 2)

Сравнительный анализ результатов расчетов свидетельствует о более высокой эффективности второго инвестиционного варианта вложения средств.

Определение неизвестной процентной ставки

В некоторых финансовых расчетах инвесторы для обоснования своих решений сталкиваются с необходимостью определения неизвестной процентной ставки, связывающей конкретные значения настоящей (приведенной) и будущей стоимости при известном сроке их разделяющем. Например, некоторые виды облигаций требуют платежа сегодня и предполагают будущий платеж на заданную сумму, но подразумеваемая при этом процентная ставка не указывается, и поэтому ее приходится рассчитывать.

Это можно сделать после соответствующего преобразования формулы, связывающей настоящую (приведенную) и будущую стоимости. В результате получим

Пример. Вам предлагают инвестировать денежные средства, гарантируя удвоить их объем через пять лет. Целесообразно ли последовать данному предложению, если у вас имеется альтернативная возможность размещения денег под 14% годовых?

Решение.

Следовательно, сделанное предложение экономически выгодно.

Определение неизвестного числа периодов

Иногда финансовым менеджерам требуется вычислить, какое время понадобится для того, чтобы инвестированная в конкретный проект сумма достигла, при известной процентной ставке, определенного (заданного) размера. Например, менеджера пенсионного фонда, располагающего конкретным объемом денежных средств сегодня для обеспечения будущих пенсионных платежей, может интересовать, за какой период эти средства вырастут до некоторой величины, позволяющей обеспечить выполнение обязательств фонда. Здесь, как и в предыдущем случае, решение может быть найдено из уравнения, связывающего настоящую (сегодняшнюю) и будущую стоимости:

Перепишем ее следующим образом:

Возьмем натуральный логарифм от обеих частей равенства:

Согласно свойству логарифма запишем

Решение этого уравнения для t дает

Пример. В начале года инвестор открывает в банке депозит на сумму 10000 долл. США с целью получения по счету 11881 долл. Банк начисляет 9% годовых, капитализация процентов осуществляется в конце каждого года. На какой период времени следует открыть депозит?

Решение.

Для приблизительного расчета количества дискретов (периодов) времени, требуемых для удвоения инвестиций, можно воспользоваться известным «правилом 72», дающим очень хорошее приближение. Искомая величина здесь может быть рассчитана делением числа «72» на ставку процента, задаваемую в процентах.

- Значение множителя наращения (1 + г)’, а также обратного ему коэффициента дисконтирования 1/(1 + г)’ табулированы и приводятся практически в любом учебном пособии по финансовым вычислениям (приложение 1).

- Экспонента е имеет бесконечное число знаков после запятой: 2,71828182845904523536287…

Проценты — основные понятия

Процент — одна сотая от заранее оговоренной базы (то есть база соответствует 100%).

Примеры:

- 2 составляет 4% от 50; (база 50)

- 80 меньше 100 на 20%; (база 80)

- 100 больше 80 на 25% (база 80)

- Новая цена товара в 6 раз больше первоначально. На сколько % увеличилась цена товара? Ответ: на 500%.

- Цена товара возрасла на 1000%. Во сколько раз увеличилась цена товара? Ответ: в 11 раз.

- В течение торговой сессии курс акций компании повысился на , а курс акций компании снизился на 5%, в результате чего эти два курса сравнялись. на сколько процентов курс акций компании был выше курса акций компании до начала сессии?

, , ответ: больше на

| первоначальная сумма долга | |

| (дни) | фиксированный промежуток времени, к которому приурочена процентная (учетная) ставка (как правило, один год — 365, иногда 360 дней) |

| процентная (учетная) ставка за период | |

| срок долга в днях | |

| срок долга в долях от периода | |

| сумма долга в конце срока |

Процентная ставка

Процентная ставка — относительная величина дохода за фиксированный отрезок времени. Отношение дохода (процентных денег — абсолютная величина дохода от представления денег в долг) к сумме долга.

Период начисления — это временной интервал, к которому приурочена процентная ставка, его не следует путать со сроком начиления. Обычно в качестве такого периода принимаю год, полугодие, квартал, месяц, но чаще всего дело имеют с годовыми ставками.

Капитализация процентов — присоединение процентов к основной сумме долга.

Наращение — процесс увеличения суммы денег во времени в связи с присоединением процентов.

Дисконтирование — обратно наращению, при котором сумма денег, относящаяся к будущему уменьшается на величину соответствующую дисконту (скидке).

Величина называется множителем наращения, а величина — множителем дисконтирования при соответствующих схемах.

Интерпретация процентной ставки

При схеме «простых процентов» исходной базой для начисления процентов в течение всего срока долга на каждом периоде применения процентной ставки является первоначальная сумма долга .

При схеме «сложных процентов» (для целых ) исходной базой для начисления процентов в течение всего срока на каждом периоде применения процентной ставки является наращенная за предыдущий период сумма долга.

Присоединение начисленных процентных денег к сумме, которая служит базой для их вычисления, называется капитализацией процентов (или реинвестированием вклада). При применении схемы «сложных процентов» капитализация процентов происходит на каждом периоде .

Интерпретация учетной ставки

При схеме «простых процентов» (простой дисконт) — исходной базой для начисления процентов в течение всего срока долга на каждом периоде применения учетной ставки является сумма , подлежащая выплате в конце срока вклада.

При схеме «сложных процентов» (для целых ) (сложный дисконт) — исходной базой для начисления процентов в течение всего срока на каждом периоде применения учетной ставки является сумма долга в конце каждого периода.

Простая и сложная процентные ставки

Известны две основные схемы начисления процентов в финансовых операциях.

В первой схеме применяются так называемые простые процентные ставки.

Простыми называются такие процентные ставки, которые применяются к одной и той же первоначальной сумме па протяжении всей финансовой операции.

Во второй схеме используются сложные процентные ставки.

Сложными называются ставки, применяемые после каждого интервала начисления к сумме первоначального долга и начисленных за предыдущие интервалы процентов.

«Прямые» формулы

| Простые проценты | Сложные проценты | ||

| — процентная ставка | наращение | ||

| — процентная ставка | дисконтирование (банковский учет) |

«Обратные» формулы

| Простые проценты | Сложные проценты | ||

| — процентная ставка | дисконтирование (математический учет) | ||

| — процентная ставка | наращение |

Переменная процентная ставка и реинвестирование вкладов

Пусть срок долга имеет этапов, длина которых равна , ,

— при схеме простых процентов

— при схеме простых процентов

Пример. В контракте предусмотрено начисление а) простого, б) сложного процента в таком порядке: в первом полугодии по годовой процентной ставке 0,09, потом в следующем году ставка уменьшилась на 0,01, а в следующих двух полугодиях увеличилась на 0,005 в каждом из них. Найти величину наращенного вклада в конце срока, если величина первоначального вклада равна $800.

,

,

,

,

а)

б)

Рыночная процентная ставка как важнейший макроэкономический показатель

Важным макроэкономическим показателем выступает процентная ставка. Процентная ставка — это плата за деньги, предоставляемые в кредит. Были времена, когда законом не допускалось вознаграждение за то, что неизрасходованные, заемные деньги давали в заем. В современном мире широко пользуются кредитами, за пользование которыми устанавливается процент. Поскольку процентные ставки измеряют издержки использования денежных средств предпринимателями и вознаграждение за неиспользование денег потребительским сектором, то уровень процентных ставок играет значительную роль в экономике страны в целом.

Очень часто в экономической литературе пользуются термином «процентная ставка», хотя существует множество процентных ставок. Дифференциация процентных ставок связана с риском, на который идет заимодатель. Риск возрастает с увеличением срока кредита, так как становится выше вероятность того, что деньги могут потребоваться кредитору раньше установленной даты возврата ссуды, соответственно повышается процентная ставка. Она увеличивается, когда за кредитом обращается малоизвестный предприниматель. Мелкая фирма уплачивает более высокую процентную ставку, чем крупная. Для потребителей процентные ставки также варьируются.

Однако как бы ни отличались ставки процента, все они находятся под воздействием рыночного механизма: если предложение денег уменьшается, то процентные ставки увеличиваются, и наоборот. Именно поэтому рассмотрение всех процентных ставок можно свести к изучению закономерностей одной процентной ставки и в дальнейшем оперировать термином «процентная ставка»

Различают номинальные и реальные процентные ставки

Реальная процентная ставка определяется с учетом уровня инфляции. Она равна номинальной процентной ставке, которая устанавливается под воздействием спроса и предложения, за вычетом уровня инфляции:

= i — %ΔP

- — реальная процентная ставка;

- — номинальная процентная ставка;

- — общий уровень цен.

Способы начисления процентов:

|

Декурсивный способ |

проценты начисляются в конце каждого интервала начисления | ссудный процент |

|

Антисипативный способ |

проценты начисляются в начале каждого интервала начисления | учетная ставка |

- — проценты за весь срок ссуды

- — первоначальная сумма долга

- — наращенная сумма, то есть сумма в конце срока

- — ставка наращения процентов

- — срок ссуды

|

Простая процентная ставка |

Сложная процетная ставка |

|

| Начисленные за весь срок проценты: | ||

| Наращенная сумма |

Простая процентная ставка

График роста по простым процентам

Пример

Определить проценты и сумму накопленного долга если ставка по простым процентам 20% годовых , ссуда равна 700 000 руб., срок 4 года.

- I = 700 000 * 4 * 0,2 = 560 000 руб.

- S = 700 000 + 560 000 = 1 260 000 руб.

Ситуация, когда срок ссуды меньше периода начисления

- — число дней ссуды

- — временная база начисления процентов (time basis)

Временная база может быть равна:

- 360 дней. В в этом случае получают обыкновенные или коммерческие проценты.

- 365 или 366 дней. Используется для расчета точных процентов.

Число дней ссуды

- Точное число дней ссуды — определяется путем подсчета числа дней между датой ссуды и датой ее погашения. День выдачи и день погашения считаются за один день. Точное число дней между двумя датами можно определить по таблице порядковых номеров дней в году.

- Приближенное число дней ссуды — определяется из условия, согласно которому любой месяц принимается равным 30 дням.

На практике применяются три варианта расчета простых процентов:

- Точные проценты с точным числом дней ссуды (365/365)

- Обыкновенные проценты с точным числом дней ссуды (банковский; 365/360). При числе дней ссуды, превышающем 360, данный способ приводит к тому, что сумма начисленных процентов будет больше, чем предусматривается годовой ставкой.

- Обыкновенные проценты с приближенным числом дней ссуды (360/360). Применяется в промежуточных рассчетах, так как не сильно точный.

Пример. Ссуда в размере 1 млн.рублей выдана 20 января до 5 октября включительно под 18% годовых. Какую сумму должен заплатить должник в конце срока при начислении простых процентов? Рассчитать в трех вариантах подсчета простых процентов.

Для начала определим число дней ссуды: 20 января это 20 день в году, 5 октября — 278 день в году. 278 — 20 = 258. При приближенном подсчете — 255. 30 января — 20 января = 10. 8 месяц умножить на 30 дней = 240. итого: 240 + 10 + 5 = 255.

Точные проценты с точным числом дней ссуды (365/365)

- S = 1 000 000 * (1 + (258/365)*0.18) = 1 127 233 руб.

Обыкновенные проценты с точным числом дней ссуды (360/365)