Содержание

- Отражение выручки в бухгалтерском учете

- Проводки по учету выручки в бухгалтерском учете на примере

- Понятие выручки в бухучете

- Проводки по отражению выручки в бухгалтерском учете

- Методы признания выручки в бухгалтерском учете

- Особенности, возникающие при определении выручки

- Ответы на распространенные вопросы

- Отражение прибыли в бухгалтерском учете — проводки

- Как отразить в бухучете прибыль или убыток от продаж

- Как отразить в бухгалтерском учете финрезультат от прочих видов деятельности

- Где в бухучете собирается информация о чистой прибыли в течение года

- Нераспределенная прибыль и ее расходование в бухучете

- Бухгалтерские проводки, чтобы правильно закрыть год на упрощенке

- Начислите упрощенный налог

- Закройте счета

- Определите финансовый результат

Выручка, как самый общий показатель финансовых результатов, является важнейшей категорией учета и анализа доходов предприятия, а следовательно рентабельности и устойчивого финансового положения. Рассмотрим порядок отражения выручки в бухгалтерском учете и отчетности на примере с проводками.

Отражение выручки в бухгалтерском учете

Выручка – это сумма денежных средств, причитающихся организации от контрагентов за проданную продукцию, товар, произведенные работы или оказанные услуги (п.5 ПБУ 9/99).

Суммы выручки, приносящие прибыль организации, независимо от вида экономической деятельности, учитывают на счете 90 «Продажи».

На счете 90 «Продажи» собирается вся информация о доходах и расходах организации, которая сопровождается производственно-реализационным процессом. Счет 90 в бухгалтерском учете является активно-пассивным, следовательно, кредитовый оборот отражает общую сумму выручки дохода, а дебетовый оборот отражает общую сумму расходов.

На счете 90 отражаются проводки по учету выручки по следующим видам:

- Реализация готовой продукции, товаров, полуфабрикатов собственного производства;

- Выполнение работ и оказание услуг;

- Реализация покупных товаров;

- Предоставление за плату во временное пользование своего имущества (договор аренды) и т.д.

Проводки по учету выручки в бухгалтерском учете на примере

Допустим, доходы в организации ООО «ВЕСНА» в 1 квартале 2016 года составили:

- Было реализовано 70 штук полуфабрикатов общей стоимостью 123 200 руб., в т.ч. НДС 18 793 руб.; себестоимость одного полуфабриката равна 950 руб.;

- Было реализовано 20 штук готовой продукции общей стоимость 68 204 руб., в т.ч. НДС 10 404 руб.; себестоимость одной готовой продукции равна 1 860 руб.;

- Поступила оплата от арендодателя за аренду основного средства в сумме 50 000 руб.

Бухгалтерские проводки по учету выручки, которые были сделаны бухгалтером за месяц:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Учет проданных полуфабрикатов | ||||

| 62.01 | 90.01.1 | 123 200 | Учет выручки от продажи полуфабрикатов | Товарная накладная (ТОРГ-12), Счет фактура выданный |

| 90.03 | 68.02 | 18 793 | Начислен НДС с реализации полуфабрикатов | |

| 90.02.1 | 21 | 66 500 | Списание реализованных полуфабрикатов | |

| 51 | 62.01 | 123 200 | Оплата от покупателя | Банковская выписка |

| Учет проданной готовой продукции | ||||

| 62.01 | 90.01.1 | 68 204 | Учет выручки от реализации продукции проводка | Товарная накладная (ТОРГ-12), Счет фактура выданный |

| 90.03 | 68.02 | 10 404 | Начислен НДС с реализации готовой продукции | |

| 90.02.1 | 43 | 37 200 | Списание реализованной готовой продукции | |

| 51 | 62.01 | 68 204 | Оплата от покупателя | Банковская выписка |

| Учет аренды ОС | ||||

| 62.01 | 90.01.1 | 50 000 | Учет выручки за аренду ОС | Договор аренды ОС |

| 51 | 62.01 | 50 000 | Оплата от арендодателя | Банковская выписка |

Подсчитаем итог деятельности организации для определения финансового результата: субсчета 90.01; 90.02; 90.03 последовательно закрываются путем списания сумм в субсчет 90.09:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.01 | 90.09 | 241 404 | Списание выручки за отчетный месяц (123 200 + 68 204 + 50 000) | Регламентные операции при закрытии месяца |

| 90.09 | 90.02 | 103 700 | Закрытие сумм себестоимости реализованной продукции (66 500 + 37 200) | |

| 90.09 | 90.03 | 29 197 | Списание сумм НДС (18 793 + 10 404) | |

| 90.09 | 99 | 108 507 | Отражена прибыль организации за отчетный месяц (241 404 – 103 700 — 29 197). Положительная разница – это прибыль, а отрицательная разница – это убыток. |

После подсчета финансового результата организации в декабре месяце, все субсчета счета 90 «Продажи» необходимо закрыть. В результате закрытия счета 90 обороты по дебету и обороты по кредиту по каждому субсчету должны быть равны, следовательно, конечное сальдо равно нулю. Все субсчета счета 90 «Продажи» могут иметь сальдо, которое может меняться с каждым месяцем, но сальдо счета 90 не должно быть по правилам ПБУ.

В начале следующего отчетного года открывается синтетический счет и субсчета.

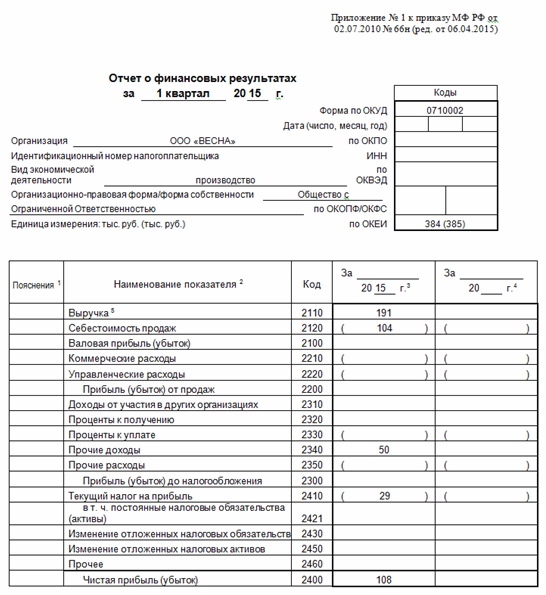

Используя данные счета 90 «Продажи» заполним раздел 1 Отчета о прибылях и убытках:

>Признание выручки в бухгалтерском учете, проводки

В статье расскажем про признание выручки в бухгалтерском учете, рассмотрим проводки по отражению выручки и методы признания.

Понятие выручки в бухучете

На основании ПБУ 9/99 «Доходы организации», выручка в бухгалтерском учете может быть признана только в том случае, если: (нажмите для раскрытия)

- предприятие имеет право на получение этой выручки, то есть это право должно быть подтверждено либо заключенным договором, либо другим способом;

- может быть определена сумма выручки;

- после получения выручки организация получит экономическую выгоду;

- товар перешел покупателю, либо услуга оказана (работа принята);

- можно определить расходы, которые организация произвела для получения конкретной выручки.

Читайте также статью: → «Доходы организации (ПБУ 9/99)».

Для того, чтобы можно было учесть выручку в бухучете, должны быть соблюдены все эти условия, иначе все денежные поступления должны быть отражены как кредиторская задолженность. Однако существуют исключения для отдельных компаний. Для них возможно учесть выручку при соблюдении только первых 3-х условий. К таким видам деятельности относят:

- услуги, при которых компания предоставляет во временное пользование свои активы;

- услуги, при которых компания предоставляет во временное пользование права, которые возникают из патентов на изобретения и др. виды интеллектуальной собственности;

- если компания участвует в уставном капитале другой;

В том случае, если процесс производства имеет длительный цикл, признавать выручку можно по мере готовности продукции. То же актуально и для работ (услуг). Другими словами когда выручка будет признана в бухучете напрямую зависит от условий договора с покупателем. Если договором предусмотрена сдача каждого законченного этапа производства (услуги, работы), то выручка признается по окончании каждого этапа.

Если в договоре такая возможность не прописана, то выручку можно признать только по завершении выполненного обязательства. Что касается порядка учета выручки в отношении различных видов работ, услуг или продукции, то ПБУ 9/99 сказано, что компании могут одновременно использовать различные способы признания выручки в рамках одного периода.

Для того, чтобы признать выручку по услугам, достаточно, чтобы работу принял заказчик, а по продукции только в том случае, если перешло право собственности.

Для того, чтобы отразить выручку в бухучете, нужно основываться на подтверждающих документах. То есть на таких документах, которые могут подтвердить, что право на товар перешло покупателю, например акт или накладная, а также другие первичные документы. Существует определенный ряд требований к этим первичным документам. Они, например, должны быть составлены либо по типовым формам учетной документации, либо по форме утвержденной организацией.

Порядок определения выручки, согласно ПБУ 9/99, за выручку принимают те суммы, которые равны поступлениям денег и имущества в денежном выражении, а также дебиторской задолженности. При этом, выручка признается в бухучете с учетом НДС, пошлин акцизов, но выручкой они не являются.

В тех случаях, когда покупатель не полностью оплачивает свою задолженность перед компанией, выручку в учете организации-поставщика следует признать, как сумму поступившего платежа, а также дебиторскую задолженность по этому покупателю.

|

Проводки по отражению выручки в бухгалтерском учете

Учет выручки в бухучете ведется на субсчете 90-1 «Выручка» к счету 90 «Продажи». Читайте также статью: → «Учет продажи готовой продукции, товаров, услуг. Проводки по счету 90 «Продажи». Выручка от продажи отражается на дату ее признания, то есть либо когда происходит отгрузка, либо на дату подписания акта).

Проводкой Д 62 К 90-1 отражается выручка от продажи продукции. Одновременно по дебету 90 счета отражается себестоимость. К 90 счету могут открываться субсчета:

- 90-1 «Выручка».

- 90-2 «Себестоимость продаж».

- 90-3 «НДС».

- 90-4 «Акцизы».

- 90-9 «Прибыль (убыток) от продаж».

Рассмотрим основные проводки в таблице.

| Хозяйственная операция | Дебет | Кредит |

| Отражена выручка | 62 | 90-1 |

| Продукция списана по себестоимости | 90-2 | 43 |

| Принята к учету готовая продукция | 43 | 40 |

| Отражена себестоимость | 40 | 20 |

| Списаны затраты по работам | 90-2 | 20 |

Методы признания выручки в бухгалтерском учете

Для отражения выручки в бухучете существует два метода:

- Метод начисления – является общепринятым методом, выручку учитывают по мере отгрузки;

- Кассовый метод – выручку при этом методе учитывают при поступлении оплаты.

Метод начисления применяют все организации по учету всей выручки, за исключением выручки по договорам с особым правом перехода собственности.

Кстати, субъектам малого предпринимательства предоставлено право выбора, они могут применять как метод начисления, так и кассовый метод. Эта возможность предусмотрена п.20 Типовых рекомендаций по бухучету. Но, применяя кассовый метод начисления, нужно учитывать следующее требование: расходы признаются только после погашения задолженности.

Выбранный метод признания выручки в обязательном порядке фиксируют в учетной политике организации. Кассовый метод удобнее применять лишь тем малым предприятиям, у которых хозяйственных операций не много. Так как при кассовом методе компании расходы признают только после их оплаты, то при большом количестве таких расходов очень сложно проследить какие из них отражены в учете, а какие еще нет.

Когда применяется кассовый метод, затраты, которые имеют отношение к реализации продукции, должны отражаться на 20 счете «Основное производство». Читайте также статью: → «Счет 20. Бухгалтерский учет затрат на производство: проводки». Выручка от реализации при этом отражается по кредиту 90-1 субсчета в момент ее получения по факту.

Особенности, возникающие при определении выручки

- Когда цена не определена. Реализация продукции, предоставление услуг и другие виды деятельности, за которые предприятие получает выручку, происходит на основании договора между покупателем и заказчиком. При этом в договоре, как правило, предусмотрено установление цены. Однако существуют и такие договора, где цена не предусмотрена и определяется из ходя из цен, взимаемых за аналогичного типа товары. Выручка в этом случае также определяется по цене аналогичных товаров.

- Переход прав собственности после поступления денежных средств. Выручка при таком виде договора определяется на дату поступления денег.

- При предоставлении коммерческого кредита. При предоставлении покупателю отсрочку оплат, выручка принимается в полной сумме задолженности. Срок так называемого кредита значения при этом не имеет.

- При расчете не в денежной форме. Гражданским кодексом РФ разрешен вариант расчета неденежной формы только при договоре мены. Выручку по таким договорам принимают к учету по стоимости товара, который получает организация. При этом стоимость товара определяется исходя из стоимости аналогичных товаров (работ, услуг). Когда стоимость получаемого товара определить по каким-либо причинам невозможно, то организация определят выручка исходя из стоимость товара, передаваемого взамен. Стоимость же своего товара должна быть аналогичной стоимость обычно отгружаемых товаров.

- При изменении обязательства по договору, при предоставлении скидки. Бывают такие ситуации, когда цена меняется уже после того как заключили договор. Например, предусмотрена возможность предоставления скидки. Если товар передается покупателя уже с учетом скидки, то корректировать выручку в этом случае будет не нужно. А если скидка предоставляется уже того, как произошла отгрузка и после выдачи соответствующих документов, то компании – продавцу нужно будет скорректировать выручку, сформировав проводку: Д62 К90-1 – СТОРНО! Скорректирована выручка от продажи на сумму скидки.

- При возврате товара. Если возникает ситуация, когда покупатель возвращает товар, то в учете выручки необходимо произвести корректировку, иначе по итогам периода она будет отражать неверный результат. Когда товар продажа и возврат товара происходят в один налоговый период, тогда необходимо скорректировать 90 счет «Продажи». Но если возврат происходит только в следующем году, то стоимость этого товара будет отражаться во внереализационных расходах в виде убытка прошлых лет и учитываться на счете 91 «Прочие доходы и расходы».

- При установлении цены в у.е. Существуют и такие ситуации, когда расчет по договору происходит в рублях, но эквивалентно сумме в валюте другой страны или в условно принятых единицах. При этом стороны договора устанавливают дату пересчета цены либо из курса иностранной валюты на момент оплаты, либо на день отгрузки. Особенностью такого договора является то, что окончательная цена формируется только после расчета. То есть окончательно стоимость товаров в валюте РФ определяется в момент окончательного расчета и состоит из частичной оплаты в счет поставок в будущем, а также из иных сумм, перечисляемых за товар. Момент определения выручки при этом будет являться более ранняя дата, либо дата отгрузки, либо момента оплаты.

- При образовании резерва сомнительного долга. При создании резерва по долгам величина выручки меняться не должна.

Пример признания выручки

ООО «Континент» отгружает Контрагенту товар по предоплате. На дату передачи товара переходит и право собственности. Выручка соответственно признается на дату отгрузки. Отразим в бухгалтерском учете эти операции соответствующими проводками:

- Д51 К62 – Получена предоплата за будущую отгрузку

- Д62 К68 – Начислен НДС (на дату определения налоговой базы)

- Д62 К90-1 – Продукция отгружена

- Д90-3 К68 – Начислен НДС

- Д68 К62 – НДС, исчисленный в момент отгрузки принят к вычету

Ответы на распространенные вопросы

Вопрос №1. «Для признания выручки за продажу товара достаточно ли договора, или нужны еще какие-то документы?»

Для того, чтобы признать выручку в бухучете одного договора не достаточно. Так как мы имеем дело с реализацией товара, помимо договора должна быть оформлена накладная ТОРГ-12.

Вопрос №2. «Дата признания выручки и дата признания налоговой базы совпадают?» (нажмите для раскрытия)

Нет, определение налоговой базы может быть в день отгрузки, а признание выручки в день оплаты. Эти даты могут совпадать, но могут и отличаться. В любом случае, момент признания налоговой базы и момент признания выручки должны быть закреплены в учетной политике компании.

Отражение прибыли в бухгалтерском учете — проводки

Отражение прибыли в бухгалтерском учете — проводки в данном случае напрямую зависят от того, как прибыль была получена. То же самое касается и убытка. Основные счета, на которых можно увидеть финрезультаты деятельности юрлица, — это 90, 91, 99 и 84.

Как отразить в бухучете прибыль или убыток от продаж

Как отразить в бухгалтерском учете финрезультат от прочих видов деятельности

Где в бухучете собирается информация о чистой прибыли в течение года

Нераспределенная прибыль и ее расходование в бухучете

Итоги

Как отразить в бухучете прибыль или убыток от продаж

Операции по обычным видам деятельности фиксируются на сч. 90 «Продажи». Здесь на отдельных субсчетах собираются показатели выручки, себестоимости, НДС, акцизов. Финрезультат от этой деятельности будет получен арифметическим путем, а бухпроводка выглядеть так:

- Дт 90.9 Кт 99 — для фиксации прибыли;

- Дт 99 Кт 90.9 — для фиксации убытка.

О том, как собирается себестоимость, читайте в публикации «Какие затраты включает коммерческая себестоимость продукции?».

Как отразить в бухгалтерском учете финрезультат от прочих видов деятельности

Для отражения финрезультатов деятельности, не связанной с основным профилем компании, в бухучете используется сч. 91 «Прочие доходы и расходы». Здесь же собираются иные доходы и расходы, которые непосредственно не связаны с деятельностью предприятия.

Ежемесячно сальдо сч. 91 списывается на сч. 99. Если доходы превысят расходы, то бухзапись будет такой:

Дт 91.9 Кт 99.

В обратной ситуации будет показан убыток:

Дт 99 Кт 91.9.

Где в бухучете собирается информация о чистой прибыли в течение года

Для отражения финрезультатов деятельности предприятия в течение года используется сч. 99 «Прибыли и убытки». Именно на него списываются финрезультаты от продаж и от прочей деятельности. Кроме того, на сч. 99 попадают:

- начисление условного налога на прибыль;

- начисление единого налога при УСН;

- начисление единого налога при ЕНВД;

- налоговые санкции;

- убытки, связанные с чрезвычайными обстоятельствами;

- доходы, которые получены вследствие чрезвычайных обстоятельств;

- списание отложенных налоговых активов и обязательств;

- иные доходные или расходные статьи.

В результате анализа оборотов по счету за год можно понять, прибыльной была деятельность предприятия или нет. Если дебетовый оборот превысит оборот по кредиту сч. 99, то организация отработала с убытком, а если наоборот — то год завершился прибылью. Реформация баланса завершается записью, отражающей финрезультат всей деятельности организации за год:

- Дт 99 Кт 84 — начислена прибыль;

- Дт 84 Кт 99 — запись означает, что деятельность за год была убыточной.

Для лучшего понимания процесса формирования прибыли или убытка почитайте о том, какие счета являются активными.

Нераспределенная прибыль и ее расходование в бухучете

Нераспределенная прибыль (непокрытый убыток) отражается на одноименном сч. 84. Его дебетовое сальдо говорит о накопленном убытке, а кредитовое — о прибыли. По решению собственников предприятия могут производиться расходы за счет прибыли организации или может быть погашен убыток за счет каких-либо источников.

Нераспределенная прибыль может быть направлена на следующие расходы:

- выплата дивидендов — Дт 84 Кт 75 (или Дт 84 Кт 70, если кто-то из получателей дивидендов является сотрудником предприятия);

- формирование резервного капитала — Дт 84 Кт 82;

- увеличение уставного капитала — Дт 84 Кт 80.

Убыток по решению собственников может быть погашен:

- из прибыли — Дт 84 Кт 84 с использованием соответствующих субсчетов;

- средств учредителей — Дт 75 Кт 84;

- резервного капитала — Дт 82 Кт 84;

- уставного капитала (но с условием, что его сумма не станет меньше величины чистых активов) — Дт 80 Кт 84;

- добавочного капитала, если отсутствуют иные источники — Дт 83 Кт 84.

Результаты хоздеятельности предприятия собираются на нескольких счетах бухучета. Главное, что необходимо запомнить, — прибыль собирается по кредиту, а убыток по дебету. Это значит, что дебетовое сальдо на сч. 99 в течение года, а также накопленный остаток на сч. 84 говорят об убытке организации, а кредитовые остаточные показатели — о ее прибыли.

Бухгалтерские проводки, чтобы правильно закрыть год на упрощенке

До того как начнете составлять баланс за 2018 год, сделайте финальные записи в учете. Читайте, как правильно закрыть счета и провести реформацию баланса, чтобы составить бухотчетность без ошибок.

Начислите упрощенный налог

Прежде чем приступать к закрывающим проводкам, посчитайте итоговую сумму «упрощенного» налога. Ведь это тоже расход, и без него не получится подвести правильные итоги года. Хотя налог считаете уже в 2019 году, отразить его нужно проводкой на 31 декабря 2018 года. Когда по итогам года рассчитали налог к доплате, сделайте такую проводку:

ДЕБЕТ 99 субсчет «Налог при упрощенке»

КРЕДИТ 68 субсчет «Расчеты по налогу при упрощенке» начислили налог по упрощенке по итогам 2018 года.

Если рассчитали итоговый налог к уменьшению, такой же проводкой сторнируйте излишне начисленные суммы. Аналогично учитывайте минимальный налог. Но вначале заведите для него отдельный субсчет. Тогда сторнируйте начисления за год и сделайте проводку, чтобы начислить минимальный налог:

ДЕБЕТ 99 субсчет «Налог при упрощенке»

КРЕДИТ 68 субсчет «Расчеты по минимальному налогу при упрощенке» начислили минимальный налог по итогам года.

Закройте счета

Налог по упрощенке

Прежде чем начинать реформацию баланса, посчитайте итоговую сумму налога за год.

Реформация баланса — списание финансовых результатов фирмы за прошедший год. Ее проводят в два этапа. На первом необходимо закрыть счета 90 и 91.

В течение года все доходы и расходы организации по основным видам деятельности вы учитывали на счете 90 «Продажи». Разницу между выручкой и затратами относили на субсчет «Прибыль (убыток) от продаж». Последним днем месяца списывали прибыль или убыток. Если выручка превысила затраты, прибыль отражали проводкой:

ДЕБЕТ 90 субсчет «Прибыль (убыток) от продаж»

КРЕДИТ 99 отразили прибыль по итогам месяца.

Если затраты превысили сумму выручки, то организация получила убыток. Тогда проводка была такой:

ДЕБЕТ 99 КРЕДИТ 90 субсчет «Прибыль (убыток) от продаж» отразили убыток по итогам месяца.

В таком случае на конец года по счету 90 у вас будет нулевое сальдо. Зато остатки будут на субсчетах к счету 90. Их и нужно обнулить. Для этого в бухучете на 31 декабря сделайте такие записи:

ДЕБЕТ 90 субсчет «Выручка»

КРЕДИТ 90 субсчет «Прибыль (убыток) от продаж» закрыли субсчет «Выручка» счета 90 по итогам года;

ДЕБЕТ 90 субсчет «Прибыль (убыток) от продаж»

КРЕДИТ 90 субсчет «Себестоимость продаж» закрыли субсчет «Себестоимость продаж» счета 90 по итогам года.

Дата реформации

Реформацию баланса проводите по состоянию на 31 декабря, после того как отразите в бухучете последнюю хозяйственную операцию за отчетный год.

Ежемесячно вы собирали доходы от иных видов деятельности по кредиту и расходы по дебету на счете 91 «Прочие доходы и расходы». Финансовый результат по прочим доходам и расходам отражали проводками:

ДЕБЕТ 91 субсчет «Сальдо прочих доходов и расходов»

КРЕДИТ 99 отразили прибыль от прочих видов деятельности;

ДЕБЕТ 99 КРЕДИТ 91 субсчет «Сальдо прочих доходов и расходов» отразили убыток от прочих видов деятельности.

Сальдо 91 счета на конец года будет нулевым, а на субсчетах останутся накопленные за год суммы. Закройте субсчета проводками:

ДЕБЕТ 91 субсчет «Прочие доходы»

КРЕДИТ 91 субсчет «Сальдо прочих доходов и расходов» закрыли субсчет «Прочие доходы» счета 91 по окончании года;

ДЕБЕТ 91 субсчет «Сальдо прочих доходов и расходов»

КРЕДИТ 91 субсчет «Прочие расходы» закрыли субсчет «Прочие расходы» счета 91 по окончании года.

В результате записей дебетовые и кредитовые обороты по субсчетам сравняются и на счете 90, и на счете 91. На 1 января 2019 года ни на самих синтетических счетах, ни на субсчетах к ним не будет сальдо. Это значит, что первый этап реформации закончили.

Определите финансовый результат

Ошибки в учете

Если обнаружили ошибки в учете, исправьте их до того, как будете проводить реформацию. Составьте бухгалтерскую справку и сделайте корректирующие проводки на 31 декабря.

На втором этапе реформации необходимо закрыть счет 99 «Прибыли и убытки». Для этого введите отдельный субсчет, например «Сальдо прибылей и убытков», и спишите на него все остальные субсчета. Итоговое сальдо по счету 99 необходимо перенести на счет 84. Если по итогам года получили прибыль, проводка такая:

ДЕБЕТ 99 субсчет «Сальдо прибылей и убытков»

КРЕДИТ 84 субсчет «Нераспределенная прибыль (непокрытый убыток)» списали прибыль по итогам работы за год.

Вышли на убытки? Сделайте проводку:

ДЕБЕТ 84 субсчет «Нераспределенная прибыль (непокрытый убыток)»

КРЕДИТ 99 субсчет «Сальдо прибылей и убытков» списали убыток по итогам работы за год.

В результате реформации баланса сальдо по счету 99 «Прибыли и убытки» на 1 января 2019 года станет нулевым. Теперь можете приступать к составлению бухотчетности и распределению прибыли.

Пример. Как малому предприятию закрыть год и определить финансовый результат

ООО «Радуга» работает на упрощенке с доходов. За год с учетом вычетов начислили 87 900 руб. налога, из них 21 300 руб. в IV квартале. Прибыль от основной деятельности за 2018 год составила 1 230 000 руб., а от прочих операций — 850 000 руб.

31 декабря бухгалтер отразил доначисленный за IV квартал налог:

ДЕБЕТ 99 субсчет «Налог при упрощенке»

КРЕДИТ 68 субсчет «Расчеты по налогу при упрощенке» 21 300 ₽ начислили налог при упрощенке по итогам 2018 года.

Учетная политика компании предусматривает специальный субсчет «Сальдо прибылей и убытков» к счету 99. На него бухгалтер списал суммы со всех остальных субсчетов этого счета. Для этого сделал такие проводки:

ДЕБЕТ 99 субсчет «Прибыли и убытки от обычных видов деятельности»

КРЕДИТ 99 субсчет «Сальдо прибылей и убытков» 1 230 000 ₽ списали прибыль от обычных видов деятельности за 2018 год;

ДЕБЕТ 99 субсчет «Прибыли и убытки от прочих доходов и расходов»

КРЕДИТ 99 субсчет «Сальдо прибылей и убытков» 850 000 ₽ списали прибыль от прочих операций, не относящихся к обычным видам деятельности, за 2018 год;

ДЕБЕТ 99 субсчет «Сальдо прибылей и убытков»

КРЕДИТ 99 субсчет «Налог при упрощенке» 87 900 ₽ списали налог при упрощенке в уменьшение финансового результата по итогам года;

| ДЕБЕТ 99 субсчет «Сальдо прибылей и убытков» КРЕДИТ 84 субсчет «Нераспределенная прибыль (непокрытый убыток)» 1 992 100 ₽ отразили нераспределенную прибыль за 2018 год. |

= 1 230 000 + 850 000 – 87 900 |