Содержание

- Какой нужно указать признак выплат в расчете по страховым взносам: 1 или 2

- Какой признак выплат ставить в расчете по страховым взносам

- Прямые выплаты или зачетная система

- В чем выгода прямых выплат

- Какие регионы включены в пилотный проект по прямым выплатам

- Признак выплат в приложении 2 расчета страховых взносов

- Обзор последних изменений по налогам, взносам и зарплате

- Что такое признак выплат в РСВ

- Заполняем РСВ – признак выплаты 1 или 2

- Прямая система или зачетная – в чем разница

- Что такое признак выплат

- От чего зависит код признака выплат

- Как узнать, включен ли регион в пилотный проект ФСС

- Заполнение приложения 2 отчета

- Как заполнять расчет «пилотникам»

- Какой признак выплат в расчете по страховым взносам следует указывать

- Признак выплат в расчете по страховым взносам в 2019 году

- Где указывается признак выплат в форме РСВ в 2019 году?

- Пилотный проект и обособленные подразделения: как определить признак выплат?

- Участие работодателя в прямой системе выплат (признак 1): порядок действий (и фактор численности штата)

- Зачетная система выплат (признак 2): обязанности работодателя

- Что будет за неверное указание признака выплат?

- Расчет по страховым взносам за 1 квартал 2019 года: форма и образец заполнения

- Заполнение Приложения 2 Раздела 1 РСВ по мнению ФНС России

- Коды в едином расчете по страховым взносам-2018/2019

- Признак выплат в расчете по страховым взносам

- Не пропустите: памятка по заполнению расчета страховых взносов

- Инструкция: расчет по страховым взносам 2019 года

- Расчет по страховым взносам в ИФНС за 2019 г.

- Расчет страховых взносов за 2 квартал 2019 года

- Расчет по страховым взносам: Пилотный проект

- Какой признак выплат в расчете по страховым взносам следует указывать — Контур.Бухгалтерия

- Отражение в декларации взносы в фсс прямые выплаты

- Пилотный проект ФСС и прямые выплаты пособий: как настроить в 1С

- Признак выплат в расчете по страховым взносам: 1 или 2

- Информация для работодателей по заполнению форм СЗВ-6-3 “Сведения о сумме выплат и иных вознаграждений, начисляемых плательщиками страховых взносов – страхователями в пользу физического лица”. Ответы на наиболее часто задаваемые вопросы

Какой нужно указать признак выплат в расчете по страховым взносам: 1 или 2

Регионы, в которых нужно указывать признак выплаты 1проверить свой>>>Все изменения по налогам с 2020 годаИзменения по НДФЛ и зарплате с 2020 года

Какой признак выплат ставить в расчете по страховым взносам

Чтобы определить, какой ставить признак выплат — 1 или 2 в приложение 2 расчета по взносам, нужно сначала разобраться, а что это вообще такое «признак выплат» и с чем он связан.

Признак выплат – это система, по которой ваши сотрудники смогут получить пособие в связи с нетрудоспособностью или материнством. На данный момент существует две системы выплат: зачетная и прямая.

|

Признак выплаты |

Как происходит выплата пособий по ВНиМ |

|---|---|

|

Зачетный |

При зачетной системе выплат пособие по временной нетрудоспособности и материнству компания выплачивает из собственных денег, а затем страховой фонд компенсирует ей эти траты в полном объеме. |

|

Прямой* |

При прямой системе выплат пособие по временной нетрудоспособности и материнству выплачивается работникам напрямую из фонда соцзащиты, минуя финансы компании. |

* — выплаты, которые можно получить напрямую из ФСС:

- выплаты по болезни (больничному листу, в том числе в связи с беременностью и родами);

- выплата, если женщина встает на учет в женскую консультацию на раннем сроке беременности;

- ежемесячное пособие по уходу за ребенком до достижения им 1,5 лет;

- оплату положенных четырех дней к отпуску родителя, если он ухаживает за ребенком-инвалидом.

Прямой признак выплат существует только в регионах, участвующих в пилотном проекте «Прямая выплата».Соответственно, если у вас прямой признак выплаты пособий по ВНиМ, то заполняя приложение 2 Раздела 1 расчета по страховым взносам, вы ставите код 1. Если у вас зачетный признак выплаты, то ставите код 2.

Прямые выплаты или зачетная система

Прямые выплаты пособий по ВНиМ или зачетная система зависит от того, вошел ли ваш регион в программу «Прямые выплаты». Что это за программа?

Еще с далеких времен в РФ страховые выплаты производились исключительно по зачетной системе. Компании, выплатив соцстраху положенные страховые суммы из доходов своих работников, все равно несли ответственность перед ними по этим выплатам.

Так как если работник брал больничный лист, то организация обязана была выплатить ему пособие по нетрудоспособности из своих средств, а потом уже требовать возврата денег от ФСС.

В связи с тем, что финансовые ситуации в ходе хозяйственной деятельности бывают разные, то далеко не всегда работодатель добросовестно исполнял свои обязанности перед сотрудником. Это порождало многочисленные споры, создавало лишнюю волокиту, и вынуждало компании тратить собственные деньги на пособия.

И вот уже с 2011 года правительство РФ пытается изменить систему выплаты пособий по временной нетрудоспособности, беременности и родам. Оно планомерно из года в год включает регионы в пилотную программу «Прямые выплаты» с тем, чтобы к 2021 году на всей территории РФ выплата пособий плательщикам взносов происходила исключительно напрямую из средств ФСС, минуя при этом бюджет компаний.

В чем выгода прямых выплат

Это выгодно по следующим причинам:

- сотрудники, плательщики страховых взносов, гарантированно получают пособия в полном объеме, независимо от наличия денежных средств в организации;

- компаниям остается только перечислить страховые взносы с зарплаты своих сотрудников, а дальнейшие действия ложатся на плечи фонда, что значительно сокращает объем работы и документации;

- организации избавляются от лишних трат и нужды изымать деньги для пособий из своих хозяйственных операций;

- снижается риск споров и разбирательств, в том числе судебных, между сотрудниками и работодателями.

Закрыв больничный лист, работник, минуя организацию, где он работает, идет с ним напрямую в территориальные органы соцстараха, и в течение 10 дней гарантированно получает пособие по временной нетрудоспособности.

Таким образом, преимущества системы прямых выплат перед зачетной очевидны. Остается только определить, относится ли ваш регион к пилотной программе или нет.

Какие регионы включены в пилотный проект по прямым выплатам

На помощь приходит Письмо ФНС от 14 февраля 2017 г. N БС-4-11/2748@, в котором сказано, что в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 N 294 в настоящее время пилотный проект реализуется в:

- Карачаево-Черкесской Республике,

- Нижегородской области,

- Астраханской области,

- Курганской области,

- Новгородской области,

- Новосибирской области,

- Тамбовской области,

- Хабаровском крае,

- Республике Крым и г. Севастополе,

- Республике Татарстан,

- Белгородской области,

- Ростовской области,

- Самарской области,

- Республике Мордовия,

- Брянской области,

- Калининградской области,

- Калужской области,

- Липецкой области,

- Ульяновской области.

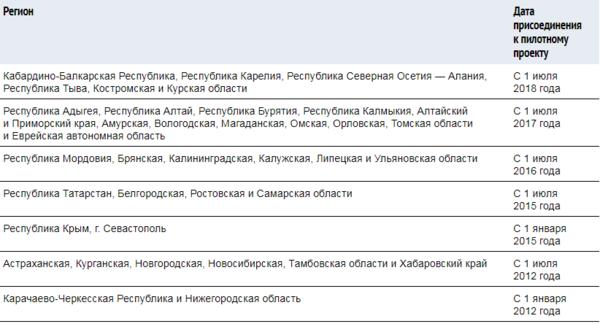

Однако, это далеко не полный перечень, так как с 2018 года заменять зачетную систему прямыми выплатами еще в ряде регионов (смотрите таблицу).

Внимание! Перед тем, как заполнить признак выплат в приложении 2 расчета страховых взносов, обязательно уточняйте, действует ли в вашем регионе система прямых выплат, или вы работаете по зачетной системе.

Сделать это можно на сайте «Федеральный портал проектов нормативных правовых актов», где вы найдете все изменения Постановления правительства РФ №294 от 21 апреля 2011 года, которое, собственно говоря, и регулирует вопрос прямых и зачетных выплат.

Также перечень регионов и последовательность их введения содержатся непосредственно в самом этом постановлении Правительства РФ от 21 апреля 2011 г. № 294.

Признак выплат в приложении 2 расчета страховых взносов

Напомним, что Положение 2 Раздела 1 расчета по страховым взносам входит в перечень обязательных листов для предоставления в налоговую. Заполняя Приложение 2 к Разделу 1 расчета по страховым взносам, прежде всего надо определить, по какому признаку: 1 или 2 выплачиваются страховые суммы. Как это сделать, мы подробно расписали выше.

Далее в поле 001 Приложения 2 Раздела 1 расчета нужно поставить признак выплат:

- 1 – если в вашем регионе прямые выплаты из ФСС пособий по ВНиМ;

- 2 – если в вашем регионе зачетная система выплат пособий.

Обратите внимание! В поле 001 у большинства плательщиков будет стоять цифра «2». Цифру «1» смогут поставить только плательщики, которые находятся на территории субъектов РФ, участвующих в пилотном проекте, где жители получают прямые выплаты из ФСС РФ.

Стоит отметить, что если вы неверно указали признак выплат в расчете по страховым взносам, то пугаться не стоит. Компанию за это не оштрафуют. Вы просто делаете исправление, и сдаете исправленный расчет в ИФНС.

Делать уточненку при этом не обязательно, так как данная ошибка не уменьшает и не увеличивает размер уплаченных страховых взносов.

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Изменения по налогам, взносам и зарплате

>Признак выплат в РСВ – 1 или 2

Что такое признак выплат в РСВ

Данный показатель появился в форме относительно недавно и предназначен для отражения системы выплаты пособий физлицам. Необходимость добавления нового параметра в отчет связана с передачей функции администрирования страховых взносов по ВНиМ (временная нетрудоспособность и материнство) под контроль налоговиков. Напомним, ранее такие функции исполнялись ФСС РФ.

Действующий бланк отчета утвержден в Приказе ФНС России от 10.10.2016 № ММВ-7-11/551@. Здесь же приведен порядок внесения информации. В соответствии с правилами по стр. 001 Приложения 2 РСВ приводится признак выплаты обеспечения работников социальным обязательным страхованием. То есть, здесь обозначается принятая система получения пособий. В настоящее время существует 2 ее вида: зачетная и прямая:

| Вид признака выплат на ОСС | Порядок выдачи пособий по ВНиМ |

| Прямой | Средства выплачиваются застрахованному физлицу напрямую через органы социального страхования (территориальное подразделение ФСС) без участия работодателя в расчетах |

| Зачетный | Средства выплачиваются гражданину из финансов работодателя с последующим возмещением фондом по итогам проверки правомочности начисления и выдачи |

Прямые выплаты осуществляются не по всем видам соцобеспечения. А только по тем, которые предусмотрены на законодательном уровне. Это следующие выплаты:

- Пособия по больничным листкам, включая по БиР (беременность и роды).

- Пособия беременным за раннюю постановку на учет в женской консультации.

- Детские отпускные суммы по уходу за детьми возрастом до 1,5 лет.

- 4 дополнительных дня, приуроченных к отпуску родителя, который ухаживает за ребенком с инвалидностью.

В форме РСВ Приложение 2 признак выплаты вносится не по желанию работодателя. Этот параметр зависит от того, включен ли регион, где находится страхователь, в пилотный проект ФСС или нет. Ранее действовала исключительно зачетная система, то есть, сначала работодатель выдавал персоналу суммы в счет соцобеспечения, а потом (после проверки) фонд возмещал средства. Но не всегда финансовое состояние дел в организациях позволяло своевременно расплачиваться с персоналом. Чтобы устранить нестыковки и был создан этот проект.

Читайте: Как заполнить РСВ с возмещением из ФСС – образец

Заполняем РСВ – признак выплаты 1 или 2

В РСВ-1 признак выплат может принимать одно из двух возможных значений. Какие именно, установлено в правилах заполнения отчета. Сегодня существует 2 вида кода:

- 1 – обозначает прямую систему расчетов с застрахованными лицами. Это значение вносится в том случае, когда средства выплачиваются работнику напрямую из ФСС. Работодатель должен передать фонду документы для назначения выплаты и сведения для перечисления средств.

- 2 – указывает на зачетную систему выдачи средств обязательного страхования. Сначала пособие начисляет и выдает наниматель физлица (на основании полученных от работника бюллетеня и подтверждающих возникновение страхового случая документов). Затем деньги возмещает работодателю ФСС или делается взаимозачет между суммой пособия и начисленными к уплате взносами.

Решать, какой код показатель указывать, работодатель по своему желанию не вправе. Вариант расчетов зависит от принятой в регионе системы выплат. Чтобы проверить, попадает ваш регион в пилотный проект или нет, нужно изучить Постановление Правительства № 294 от 21.04.11 г. Здесь утвержден список включенных в проект субъектов РФ. На прямую систему расчетов уже перешли Крым, Новосибирская, Брянская, Ростовская области, Приморский, Хабаровский края и др. Перечень регулярно пополняется.

Обратите внимание! Если значение параметра отражено неправильно, это не повлечет взыскания штрафов. Ведь данная строка на расчет величины взносов не влияет и сумму к уплате не занижает. Но сдать уточненку с исправлениями работодателю все-таки придется, чтобы устранить несоответствия.

Читайте: Предельная база по взносам ФСС и ПФР на 2020 год

Прямая система или зачетная – в чем разница

Основная цель введения пилотного проекта заключается в улучшении финансового положения как нанимателей, так и персонала. Преимущества прямой системы для сотрудников состоят, прежде всего, в быстроте и удобстве расчетов. Деньги переводятся оперативно, любым удобным для физлица способом (на карту, почтовым переводом, на банковский счет) и в полном объеме. Факт наличия свободных средств у работодателя значения не имеет.

Для работодателя тоже выгоднее, чтобы выплаты проводил ФСС. Не нужно извлекать собственные средства из оборота, тратить время на начисление пособий, нести ответственность за корректность и полноту расчетов. Ведь, когда сотрудник приносит больничный листок, требуется обязательно начислить ему пособие, а затем и выплатить. Если работодатель добросовестный, обычно проблем не возникает. Однако не редки случаи задержки, а то и полной неуплаты денег. Это приводило к трудовым спорам, конфликтам. Изменение на законодательном уровне зачетной системы на прямую позволяет напрямую выдавать деньги работникам, не затрагивая бюджет работодателей.

Читайте: Как сделать корректировку по РСВ

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Форма единого расчета по взносам, которую работодатели сдают в налоговую службу с начала 2017 года, содержит разделы с суммами отчислений на ОМС, ОПС и ВНиМ. Рассмотрим нюансы заполнения второго приложения отчета: как выбрать признак выплат в расчете по страховым взносам и указать верный код.

Что такое признак выплат

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Прежде чем заполнить отведенную под признак выплат графу отчета, разберемся, что значит этот показатель. Есть правила, по которым застрахованные лица получают пособия по нетрудоспособности или материнству. В Порядке заполнения расчета по взносам (далее — Порядок) выделено два механизма этих правил:

- прямые выплаты — пособия выплачивает ФСС напрямую — код «1»;

- зачетная система — пособия выплачивает организация, а ФСС возмещает ей расходы — код «2».

Из фонда соцстраха работник получает напрямую следующие пособия:

- больничное, включая нетрудоспособность по беременности и родам;

- пособие женщине, которая встала на учет по беременности на раннем сроке;

- по уходу за ребенком до 1,5 лет;

- оплату четырех дней отпуска родителю по уходу за ребенком-инвалидом.

Если организация работает по прямой системе, то в графе 001 Приложения 2 она укажет код «1».

.png)

При использовании зачетной системы — код «2».

.png)

От чего зависит код признака выплат

Признак выплат в расчете по страховым взносам указывается в зависимости от того, включен ли ваш регион в проект ФСС «Прямая выплата», запущенный в 2011 году. До этого работала только зачетная система, она возлагала на работодателей обязанность по соцзащите сотрудников. Но финансовое состояние работодателя не всегда позволяет в полной сумме платить пособия, а потом возвращать из Соцстраха. Чтобы устранить проблемы со своевременностью и полнотой социальных платежей, и был создан проект.

Признак выплат в расчете по страховым взносам указывается в зависимости от того, включен ли ваш регион в проект ФСС «Прямая выплата», запущенный в 2011 году. До этого работала только зачетная система, она возлагала на работодателей обязанность по соцзащите сотрудников. Но финансовое состояние работодателя не всегда позволяет в полной сумме платить пособия, а потом возвращать из Соцстраха. Чтобы устранить проблемы со своевременностью и полнотой социальных платежей, и был создан проект.

Задумка прямых платежей проста — работники получают пособия напрямую от ФСС, не затрагивая бюджеты компаний, при этом:

- сотрудникам гарантировано перечисление пособий в полной сумме независимо от финансовых возможностей работодателя;

- за работодателями сохраняется только обязанность по своевременному перечислению взносов на обязательное соцстрахование;

- компании не изымают денежные средства из хозяйственного оборота;

- сокращается число судебных разбирательств между работодателями и сотрудниками.

Для получения пособия работник представляет требуемый перечень документов в территориальный фонд соцстраха и в течение десяти дней получает полагающуюся ему сумму.

Как узнать, включен ли регион в пилотный проект ФСС

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Чтобы определить, попадает ли организация под действие проекта ФСС, нужно обратиться к Постановлению Правительства от 21.04.2011 г. № 294, в котором перечислены регионы, включенные в проект: Республики Карачаево-Черкессия, Крым, Мордовия, Татарстан, Астраханская, Брянская, Белгородская, Калужская, Калининградская, Курганская, Липецкая, Новгородская, Новосибирская, Нижегородская, Ростовская, Тамбовская, Самарская и Ульяновская области, а также Хабаровский, Алтайский и Приморский край, и другие. Список пилотных регионов должен пополняться до 2021 года.

Обособленные подразделения определяют свое участие в проекте ФСС аналогично головным организациям в зависимости от региона деятельности.

Заполнение приложения 2 отчета

Перед заполнением Приложения 2 расчета по страховым взносам проверьте, по какой системе — прямой или зачетной — вы работаете. Это можно сделать на странице «Федерального портала проектов нормативных правовых актов», где размещены все изменения к Постановлению о системах выплат.

Пример. В 2019 году во II квартале компания перечислила больничные пособия трем сотрудникам: в апреле 2 000 рублей, в мае 5 000 рублей и в июне 3 000 рублей. Указанные суммы включают больничный, оплаченный за счет работодателя — 1 000 рублей в месяц. В мае одному сотруднику единовременно выплатили пособие при рождении ребенка в сумме 17 479,73 рубля.

В I квартале пособия не перечисляли. В компании работает 4 человека, которым за полугодие начислили 600 000 рублей, в т.ч. 90 000 рублей в апреле, 118 000 рублей в мае и 110 000 рублей в июне. Тариф отчислений на ВНиМ установлен 2,9%. Организация работает в Томской области, соответственно, применяет зачетную систему.

Заполним Приложение 2 отчета:

- В графе 001 ставится код зачетной системы «2».

- В строках 020 и 030 указываются начисленные сотрудникам выплаты и не облагаемые взносами суммы соответственно.

- По строке 050 записывается база для определения отчислений на ВНиМ, в которую не входят больничные, включая платежи из средств работодателя и единовременное пособие.

- В поле 060 указываются начисленные суммы страховых платежей с начала года, и отдельно по месяцам второго квартала, а в поле 070 — выплаченные за счет ФСС пособия за минусом выплаченных из средств работодателя сумм.

- Если в отчетном периоде компания получала возмещения от ФСС, они указываются в поле 080.

- Отчисления (графа 060) за минусом расходов (графа 070) – это взносы с кодом «1», которые подлежат уплате (графа 090). Если расходы больше отчислений, в графе 090 ставится код «2», эту разницу организации возместит ФСС.

.png)

.png)

Неверно указанный код признака выплат не повлечет санкции со стороны контролирующих органов, так как это поле не влияет на сумму страховых платежей. Но работодателю придется исправить ошибку и сдать уточненный отчет.

Автор статьи: Ирина Смирнова

Отправляйте расчеты по страховым взносам в веб-сервисе Контур.Бухгалтерия. Сервис подходит для малого бизнеса: здесь легко вести учет, платить налоги, начислять зарплату, отправлять отчеты через интернет. Система сама рассчитает налоги и сформирует отчеты, напомнит вам о датах уплаты и отправки. Оцените возможности сервиса — первый 14 дней работайте бесплатно.

В общем случае подлежащая уплате сумма страховых взносов на ВНиМ уменьшается на начисленные работникам за счет Соцстраха пособия. Таким образом, происходит зачет соцстраховских пособий в счет взносов на соцстрахование. Этот порядок бухгалтеру наиболее привычен. Однако процесс реформирования системы социального страхования в РФ предусматривает постепенный переход от зачетной системы к прямым выплатам застрахованным лицам. Речь идет о так называемом Пилотном проекте, который стартовал с 01.01.2012 в Нижегородской области и Карачаево-Черкесской Республике (п. 2 Постановления Правительства от 21.04.2011 № 294). Последними субъектами РФ, присоединившимися с 01.07.2017 к Пилотному проекту, стали Республика Адыгея, Республика Алтай, Республика Бурятия, Республика Калмыкия, Алтайский и Приморский края, Амурская, Вологодская, Магаданская, Омская, Орловская, Томская области и Еврейская автономная область. О том, как участие в Пилотном проекте влияет на порядок заполнения Расчета по страховым взносам в 2017 году, расскажем в нашей консультации.

Как заполнять расчет «пилотникам»

То, что организация участвует в Пилотном проекте, можно понять по реквизиту «Признак выплат» (поле 001) Приложения 2 к Расчету по страховым взносам (Приказ ФНС от 10.10.2016 N ММВ-7-11/551@ ).

По этой строке обычно указывается цифра 2, что означает «Зачетная система». Но в Расчете по страховым взносам 2017 по Пилотному проекту организации отмечают «Прямые выплаты», т. е. в поле 001 ставят цифру 1 (п. 11.1 Порядка заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@).

Иные особенности заполнения Расчета по страховым взносам в субъектах РФ-участниках Пилотного проекта Порядком заполнения не предусмотрены.

В то же время, учитывая, что «пилотники» не производят расходы на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, они не представляют в составе Расчета Приложения № 3 и № 4 (п. 2.7 Порядка заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@). Но это едва ли можно отнести к особенностям заполнения Расчета исключительно в субъектах-участниках Пилотного проекта. Ведь эти Приложения не представляют и «обычные» страхователи, у которых в отчетном периоде не было страховых случаев.

В то же время, ФСС специально для организаций из субъектов РФ, перешедших на прямые выплаты, выпустил разъяснения по заполнению формы 4-ФСС (Приказ ФСС от 28.03.2017 № 114). Для субъектов РФ, которые вступили в Пилотный проект до 01.07.2017, особенности заполнения формы 4-ФСС применяются с отчета за 1 квартал 2017 года, а для остальных субъектов – начиная с отчета за 9 месяцев того года, в котором они присоединились к Пилотному проекту (п. 2 Приказа ФСС от 28.03.2017 № 114). Это значит, к примеру, что организации Вологодской области учитывают особенности заполнения формы 4-ФСС с отчета за 9 месяцев 2017 года. Им нужно будет в таблице 2 и таблице 3 показывать только суммы пособий, начисленных за счет ФСС по состоянию на 30.06.2017.

Что касается порядка подготовки Расчета по страховых взносам (в части заполнения поля 001 и представления Приложений № 3 и № 4), никаких особенных переходных положений ФНС не предусмотрела. Но очевидно, что за 9 месяцев новые участники Пилотного проекта должны будут заполнять Расчет в аналогичном порядке. Так, в Приложениях № 3 и № 4 Расчета по страховым взносам пособия за счет ФСС, а также из федерального бюджета будут указаны только за период январь-июнь 2017 года.

Практически каждая компания сталкивается с проблемой, какой указать признак выплат в расчете по страховым взносам: 1 или 2. Эта строка «признак выплат» в приложении 2 расчета по страховым взносам появилась совсем недавно, когда контроль по взносам перешел в ведение ФНС. Давайте разберемся, что это такое: признак выплат 1 или 2, в каких случаях указывать тот или иной код, и как компании самостоятельно определиться с выбором.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Какой признак выплат в расчете по страховым взносам следует указывать

Форма единого расчета по взносам, которую работодатели сдают в налоговую службу с начала 2017 года, содержит разделы с суммами отчислений на ОМС, ОПС и ВНиМ. Рассмотрим нюансы заполнения второго приложения отчета: как выбрать признак выплат в расчете по страховым взносам и указать верный код.

Признак выплат в расчете по страховым взносам в 2019 году

Где указывается признак выплат в форме РСВ в 2019 году?

Пилотный проект и обособленные подразделения: как определить признак выплат?

Участие работодателя в прямой системе выплат (признак 1): порядок действий (и фактор численности штата)

Зачетная система выплат (признак 2): обязанности работодателя

Что будет за неверное указание признака выплат

Где указывается признак выплат в форме РСВ в 2019 году?

Признак выплат в расчете по страховым взносам 2019 года показывается в поле 001, расположенном в верхней части листа приложения № 2 к разделу 1 формы РСВ, которая утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Признак выплат может принимать значение 1 или 2, иных не предусмотрено.

В поле 001 проставляется 1, если работодатель находится на территории субъекта РФ, участвующего в пилотном проекте ФСС, в соответствии с которым Фонд осуществляет прямые выплаты пособий по нетрудоспособности. При этом работодатели со своей стороны также выполняют ряд процедур (о них мы поговорим далее).

Остальные работодатели — расположенные вне территории пилотного проекта — проставляют в указанном поле значение 2. Пособия в этом случае выплачиваются по зачетной схеме. То есть изначально их в установленном законом объеме работодатель платит, а затем получает компенсацию из ФСС (либо осуществляет взаимный зачет расходов на пособия и предстоящих выплат по социальным взносам).

Список регионов — участников пилотного проекта утвержден в п. 2 постановления Правительства России от 21.04.2011 № 294. Выплаты по прямой схеме обязаны осуществлять все работодатели, находящиеся на территории региона, где реализуется проект. Однако в случае, если работодатель — обособленное подразделение юрлица, зарегистрированного в другом регионе, то в зависимости от степени самостоятельности данного подразделения оно может считаться или, наоборот, не считаться участником пилотного проекта. Ознакомимся с данным нюансом подробнее.

Пилотный проект и обособленные подразделения: как определить признак выплат?

Возможны следующие спорные сценарии:

1. Когда обособленное подразделение работает в регионе, где действует пилотный проект, в то время как само юрлицо — в регионе, где проект не действует.

Будет ли подразделение участником пилотного проекта, зависит от того, имеет ли оно свой расчетный счет (и выплачивает ли само, отдельно от головного офиса, зарплату своим работникам). Если это так, то подразделение должно быть зарегистрировано в качестве плательщика социальных взносов в регионе своего расположения (подп. 2 п. 1 ст. 2.3 закона «Об обязательном страховании» от 29.12.2006 № 255-ФЗ). Сразу после регистрации подразделение будет считаться участником пилотного проекта.

Если у подразделения нет своего счета и полномочий по начислению зарплаты — в пилотном проекте оно участвовать не будет (как и не будет декларантом по форме РСВ, которую сдает в своем регионе работодатель).

2. Когда обособленное подразделение работает в регионе, где не действует пилотный проект, в то время как само юрлицо — в регионе, где проект действует.

Аналогично, все зависит от степени самостоятельности подразделения. В данном случае если у него есть расчетный счет и полномочия по выплате заработной платы (как следствие — регистрация в местном подразделении ФНС), то оно не будет участником проекта. А если счета нет — будет (как часть головной организации, которая работает в регионе, где проект реализуется).

Рассмотрим теперь подробнее, какие обязанности есть у работодателей, участвующих и не участвующих в пилотном проекте (соответственно, проставляющие значения 1 или 2 в поле «Признак выплат» РСВ).

Участие работодателя в прямой системе выплат (признак 1): порядок действий (и фактор численности штата)

Работодатель, который ведет деятельность на территории региона — участника пилотного проекта, должен при наступлении страхового случая:

1. Запросить у работника документы на получение пособия.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Если условиться, что пособие будет представлено больничными выплатами, то перечень этих документов будет небольшим. В него войдут:

- заявление по форме, утвержденной в приложении № 1 к приказу ФСС России от 24.11.2017 № 578 (в нем указываются реквизиты счета работника для получения пособия);

- больничный лист, выданный врачом.

Ознакомиться с перечнями документов для иных пособий можно на сайте ФСС.

2. Если средняя величина штата работодателя за предыдущий год превышает 25 человек, то:

- в течение 5 дней после получения документов заполнить электронный реестр — по соответствующей типу пособия форме из числа утвержденных приказом ФСС России от 24.11.2017 № 579;

- сдать реестр в электронном виде в ФСС (для этого должна быть выпущена квалифицированная ЭЦП на документооборот с Фондом).

3. Если штат работодателя — не более 25 человек, то на выбор:

- сдать тот же самый реестр, который обязаны сдавать крупные работодатели (если есть ЭЦП);

- составить в бумажном виде опись принятых документов, передать их вместе с этой описью в территориальное подразделение ФСС в своем городе.

Опись составляется по форме, утвержденной в приложении № 2 к приказу 578.

В течение 10 дней после получения документов в бумажном или электронном виде ФСС примет решение о перечислении пособия на счет работника, указанный в заявлении.

Зачетная система выплат (признак 2): обязанности работодателя

Порядок действий работодателя, проставляющего в поле «Признак выплат» значение 2, совершенно иной. Ему нужно при наступлении страхового случая (условимся, что это болезнь работника, не связанная с производственной травмой):

1. Запросить у работника больничный листок.

2. В течение 10 дней после получения листка исчислить больничное пособие.

3. Выплатить данное пособие одновременно с ближайшей заработной платой (либо авансом).

4. Внести в форму РСВ за отчетный период, в котором произведена выплата (раздел 1, приложение № 3 к нему), сведения о ней.

Условие представления электронного расчета по страховым взносам — численность штата, превышающая 25 человек.

В общем случае расходы работодателя, представленные выплатами по больничным листкам, уменьшают исчисленные социальные страховые взносы (п. 2 ст. 4.6 закона 255-ФЗ). Но если такие расходы превышают взносы, то работодатель вправе запросить у ФСС возмещение на сумму соответствующего дефицита собственных средств. Оно перечисляется Фондом в течение 10 дней при условии сбора работодателем необходимых документов (п. 3 ст. 4.6 закона 255-ФЗ), а именно тех, что отражены в перечне по Приложению к приказу Минздравсоцразвития России от 04.12.2009 № 951н. ФСС вправе инициировать камеральную или выездную проверку в отношении заявителя, прежде чем одобрять выплату возмещения (п. 4 ст. 4.6 закона 255-ФЗ). Если у работодателя есть подлежащие списанию с его расчетных счетов долги в сумме, превышающей объем денежных средств на этих счетах, то возмещение не предоставляется (п. 3.1 ст. 4.6 закона 255-ФЗ).

Что будет за неверное указание признака выплат?

Ошибка в указании верного значения в поле «Признак выплат» формы РСВ не относится к числу тех, которые приводят к штрафным санкциям — поскольку не приводит к занижению суммы взносов, подлежащих уплате в бюджет. При наличии такой ошибки в расчете не требуется представления его корректировки — в отличие от сценария, когда неточность приводит к занижению суммы взносов. Нельзя данную ошибку отнести к примерам «неотражения или неполноты отражения» сведений, при которых также требуется сдать в ФНС уточненный документ (п. 1.2 Порядка заполнения РСВ (приложение № 2 к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@)).

Тем не менее работодатель вправе, обнаружив неверное значение в поле «Признак выплат», всё же отправить в ФНС уточненный РСВ. В него необходимо включить, не считая правильного приложения № 2 к разделу 1, все разделы первичного расчета (кроме раздела 3, если не требуется заодно уточнять данные по физлицам, о которых в нем приводятся сведения) и приложения к ним.

***

Значение 1 в поле «Признак выплат» РСВ обозначает, что работодатель находится на территории региона, который участвует в пилотном проекте ФСС. Если это не так, то в данном поле проставляется значение 2. Филиал компании, имеющий отдельный расчетный счет и правомочия на выплату зарплаты, работает строго по правилам региона ведения деятельности, независимо от головной организации.

Еще больше материалов по теме — в рубрике «Страховые взносы».

>Расчет по страховым взносам 2019 приложение 2 признак выплат

Расчет по страховым взносам за 1 квартал 2019 года: форма и образец заполнения

Как заполнить расчет по страховым взносам за 1 квартал 2019 года? В какой срок сдается ЕРСВ за 1 квартал 2019 года?

Этот вопрос актуален для всех работодателей, выплачивающих доходы физлицам. Рассмотрим пошаговую инструкцию по заполнению отчета, а также расскажем кому, в какие сроки и куда его сдавать.

Расчет по страховым взносам (РСВ) — отчет, содержащий сведения о начисленных страховых взносах на обязательное пенсионное (ОПС), медицинское (ОМС) и социальное (ОСС) страхование. Он заполняется сводно за определенный налоговый период, а также на каждого работника индивидуально. РСВ сдают:

- иностранные предприятия, работающие на территории РФ;

- российские компании (ООО, АО), а также их филиалы;

- предприниматели и главы КФХ-работодатели;

- физлица, не зарегистрированные в качестве ИП, но выплачивающие доходы нанятым сотрудникам.

Отчет сдают в ФНС по итогам каждого квартала не позднее 30 дней по его окончании.

Заполнение Приложения 2 Раздела 1 РСВ по мнению ФНС России

Практически каждый плательщик страховых взносов сталкивается с необходимостью заполнять Приложение 2 Раздела 1 единого расчёта по страховым взносам. Ведь рано или поздно все предприятия имеют дело с оплатой больничных листов, а также оплатой за материнство. Соответственно, больше всего вопросов накапливается по поводу заполнения этой части отчётности.

Недавно ФНС России расставила все точки на свои места и разъяснила, как заполнить Раздел 1 Приложения 2. Подсчёт страховых взносов на случай временного недомогания и по причине материнства делают в Разделе 1 Приложения 2 расчета страховых взносов.

Его форма утверждена приказом ФНС России от 10 октября 2016 года № ММВ-7-11/551: При этом заполнение Раздела 1 Приложения 2 подразумевает внесение показателей в строки 070, 080 и 090.

Это расчёт взносов с учетом выплаты страхового обеспечения, что больше всего вызывает вопросов на практике.

Разъяснения

Коды в едином расчете по страховым взносам-2018/2019

→ → Актуально на: 19 апреля 2019 г.

Некоторые сведения в необходимо отражать в закодированном виде. Начнем с кодов способа представления. На самом деле они не должны волновать плательщика страховых взносов.

Ведь эти коды проставляет работник ИФНС в зависимости от способа представления расчета плательщиком (например, если работодатель лично подаст расчет на бумажном носителе, инспектор при приеме такого расчета поставит на нем код «02).

Информация о реорганизации/ликвидации организации указывается на титульном листе расчета по страховым взносам.

Она кодируется следующим образом (): Значение кода Код Преобразование 1 Слияние 2 Разделение 3 Выделение 4 Присоединение 5 Разделение с одновременным присоединением 6 Выделение с одновременным присоединением 7 Ликвидация 0 Если организация не реорганизовывается и не ликвидируется, в соответствующем поле расчета нужно поставить прочерк.

Признак выплат в расчете по страховым взносам

/ / 3 июля 2019 0 Поделиться может принимать лишь одно из двух значений, каждое из которых показывается единственной цифрой.

Ознакомимся с правилами выбора нужного показателя в соответствующем поле РСВ.

2019 года показывается в поле 001, расположенном в верхней части листа приложения № 2 к разделу 1 формы РСВ, которая утверждена приказом ФНС России от 10.10.2016 № Признак выплат может принимать значение 1 или 2, иных не предусмотрено. В поле 001 проставляется 1, если работодатель находится на территории субъекта РФ, участвующего в пилотном проекте ФСС, в соответствии с которым Фонд осуществляет прямые выплаты пособий по нетрудоспособности. При этом работодатели со своей стороны также выполняют ряд процедур (о них мы поговорим далее).

Не пропустите: памятка по заполнению расчета страховых взносов

Памятку по порядку заполнения Расчета по страховым взносам выпустили налоговики Карелии. После проверки расчетов за 1 квартал 2017 года инспекторы столкнулись с большим количеством ошибок, поэтому решили помочь плательщикам взносов избежать их повторения в будущем.

Предлагаем вам ознакомиться с памяткой, даже если вы работаете не в Карелии.

Может это поможет и вам при подготовке расчета.Памятка по порядку заполнения Расчета по страховым взносам (форма по КНД 1151111)Порядок заполнения расчета утвержден Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@

«Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме»

(далее – Порядок).

Титульный лист — В поле «КПП» для российской организации указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе.

Инструкция: расчет по страховым взносам 2019 года

Ни дня без инструкций × Ни дня без инструкций

- Сервисы:

Расчет по страховым взносам — это отчетная форма в ИФНС, раскрывающая сведения о начислении страхового обеспечения трудящихся.

Разберемся, какие изменения внесла глава 34 НК РФ в порядок уплаты страховых взносов и что представляет собой новая форма расчета. 29 марта 2019 Евдокимова Наталья В 2017 году вступила в силу новая 34 глава Налогового кодекса, которая регламентирует порядок исчисления и уплаты страхового обеспечения на территории России. Страхователи сдают единую отчетность по страховым взносам по новой форме ФНС.

Исключение — отчет 4-ФСС по несчастным случаям и профессиональным заболеваниям, его следует отправить в Соцстрах. Бланк РСВ-1 по форме, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п, теперь не используется. Но серьезных изменений в порядке отражения сведений в новой отчетной форме не произошло.

Единый расчет по страховым взносам 2019 (форма)

Copyright: фотобанк Лори Единый расчет по страховым взносам-2019, форма которого является унифицированной, подается работодателями в ФНС. До 2017 года функции администратора страховых отчислений выполняли страховые фонды, после реформирования этого сегмента государственного мониторинга контроль взносов стал .

Исключение было сделано только в отношении взносов на травматизм, по ним отчетность по-прежнему собирается Фондом соцстрахования. После изменения администратора страховых отчислений потребовалось обновление отчетных форм. Налоговики преобразовали отчетность по разным видам взносов в один документ, приблизив его формат к налоговым декларациям.

Измененный «Расчет по страховым взносам», бланк которого был утвержден отдельным приказом

Расчет по страховым взносам в ИФНС за 2019 г.

→ Раздел обновлен 26 июля 2019 г.

Нужно сдать не позднее 30 января 2020 г. (включительно) Представлять расчет по страховым взносам (РСВ) должны (, , , ):

- ОП, наделенные полномочиями по начислению и выплате вознаграждений работникам, а также иным физлицам в рамках вышеназванных договоров;

- ИП, производящие выплаты физлицам в рамках трудовых договоров, а также в рамках вышеупомянутых договоров.

- организации, производящие выплаты физлицам в рамках трудовых договоров, ГПД на выполнение работ (оказание услуг), а также в рамках договоров авторского заказа и договоров, поименованных в ;

Скачать бланк расчета по страховым взносам вы можете через . С формой расчета вы можете ознакомиться ниже.

ИП-работодатели должны представлять расчет в ИФНС по месту своего жительства. А при представлении расчета по страховым взносам организациями есть свои нюансы

Расчет страховых взносов за 2 квартал 2019 года

> > Налог-налог 08 июля 2019 Все материалы сюжета Страховые взносы — 2 квартал 2019 года (а точнее, каждый его месяц) предполагает их начисление на заработную плату и прочие вознаграждения в пользу физлиц и перечисление в госказну до установленного срока.

Расчет по страховым взносам: Пилотный проект

01.01.2016Отпуск у сотрудника начинается только 11 января. Источник: http://domzalog.ru/kak-otrazhajut-v-rsv-uchastniki-pilotnogo-proekta-bolnichnyj-list-66644/

Какой признак выплат в расчете по страховым взносам следует указывать — Контур.Бухгалтерия

Форма единого расчета по взносам, которую работодатели сдают в налоговую службу с начала 2017 года, содержит разделы с суммами отчислений на ОМС, ОПС и ВНиМ. Рассмотрим нюансы заполнения второго приложения отчета: как выбрать признак выплат в расчете по страховым взносам и указать верный код.

Прежде чем заполнить отведенную под признак выплат графу отчета, разберемся, что значит этот показатель. Есть правила, по которым застрахованные лица получают пособия по нетрудоспособности или материнству. В Порядке заполнения расчета по взносам (далее — Порядок) выделено два механизма этих правил:

- прямые выплаты — пособия выплачивает ФСС напрямую — код «1»;

- зачетная система — пособия выплачивает организация, а ФСС возмещает ей расходы — код «2».

Из фонда соцстраха работник получает напрямую следующие пособия:

- больничное, включая нетрудоспособность по беременности и родам;

- пособие женщине, которая встала на учет по беременности на раннем сроке;

- по уходу за ребенком до 1,5 лет;

- оплату четырех дней отпуска родителю по уходу за ребенком-инвалидом.

Если организация работает по прямой системе, то в графе 001 Приложения 2 она укажет код «1». При использовании зачетной системы — код «2».

Признак выплат в расчете по страховым взносам указывается в зависимости от того, включен ли ваш регион в проект ФСС «Прямая выплата», запущенный в 2011 году. До этого работала только зачетная система, она возлагала на работодателей обязанность по соцзащите сотрудников. Но финансовое состояние работодателя не всегда позволяет в полной сумме платить пособия, а потом возвращать из Соцстраха. Чтобы устранить проблемы со своевременностью и полнотой социальных платежей, и был создан проект.Задумка прямых платежей проста — работники получают пособия напрямую от ФСС, не затрагивая бюджеты компаний, при этом:

- сотрудникам гарантировано перечисление пособий в полной сумме независимо от финансовых возможностей работодателя;

- за работодателями сохраняется только обязанность по своевременному перечислению взносов на обязательное соцстрахование;

- компании не изымают денежные средства из хозяйственного оборота;

- сокращается число судебных разбирательств между работодателями и сотрудниками.

Для получения пособия работник представляет требуемый перечень документов в территориальный фонд соцстраха и в течение десяти дней получает полагающуюся ему сумму.

Чтобы определить, попадает ли организация под действие проекта ФСС, нужно обратиться к Постановлению Правительства от 21.04.2011 г. № 294, в котором перечислены регионы, включенные в проект: Республики Карачаево-Черкессия, Крым, Мордовия, Татарстан, Астраханская, Брянская, Белгородская, Калужская, Калининградская, Курганская, Липецкая, Новгородская, Новосибирская, Нижегородская, Ростовская, Тамбовская, Самарская и Ульяновская области, а также Хабаровский край.Судьба проекта туманна: список пилотных регионов должен пополняться до 2021 года, но в 2018 году проект решили приостановить. И несмотря на это, с июля 2018 к проекту подключили Кабардино-Балкарию, Карелию, Северную Осетию, Тыву, Костромскую и Курскую область.Обособленные подразделения определяют свое участие в проекте ФСС аналогично головным организациям в зависимости от региона деятельности.

Перед заполнением Приложения 2 расчета по страховым взносам проверьте, по какой системе — прямой или зачетной — вы работаете. Это можно сделать на странице «Федерального портала проектов нормативных правовых актов», где размещены все изменения к Постановлению о системах выплат.Пример. В 2018 году во II квартале компания перечислила больничные пособия трем сотрудникам: в апреле 2 000 рублей, в мае 5 000 рублей и в июне 3 000 рублей. Указанные суммы включают больничный, оплаченный за счет работодателя — 1 000 рублей в месяц. В мае одному сотруднику единовременно выплатили пособие при рождении ребенка в сумме 16 759,09 рублей.В I квартале пособия не перечисляли. В компании работает 4 человека, которым за полугодие начислили 600 000 рублей, в т.ч. 90 000 рублей в апреле, 118 000 рублей в мае и 110 000 рублей в июне. Тариф отчислений на ВНиМ установлен 2,9%. Организация работает в Томской области, соответственно, применяет зачетную систему.Заполним Приложение 2 отчета:

- В графе 001 ставится код зачетной системы «2».

- В строках 020 и 030 указываются начисленные сотрудникам выплаты и не облагаемые взносами суммы соответственно.

- По строке 050 записывается база для определения отчислений на ВНиМ, в которую не входят больничные, включая платежи из средств работодателя и единовременное пособие.

- В поле 060 указываются начисленные суммы страховых платежей с начала года, и отдельно по месяцам второго квартала, а в поле 070 — выплаченные за счет ФСС пособия за минусом выплаченных из средств работодателя сумм.

- Если в отчетном периоде компания получала возмещения от ФСС, они указываются в поле 080.

- Отчисления (графа 060) за минусом расходов (графа 070) – это взносы с кодом «1», которые подлежат уплате (графа 090). Если расходы больше отчислений, в графе 090 ставится код «2», эту разницу организации возместит ФСС.

Неверно указанный код признака выплат не повлечет санкции со стороны контролирующих органов, так как это поле не влияет на сумму страховых платежей. Но работодателю придется исправить ошибку и сдать уточненный отчет.Ирина СмирноваОтправляйте расчеты по страховым взносам в веб-сервисе Контур.Бухгалтерия. Сервис подходит для малого бизнеса: здесь легко вести учет, платить налоги, начислять зарплату, отправлять отчеты через интернет. Система сама рассчитает налоги и сформирует отчеты, напомнит вам о датах уплаты и отправки. Оцените возможности сервиса — первый месяц работайте бесплатно. Источник: https://www.b-kontur.ru/enquiry/534-priznak-vyplat-v-rsv

Отражение в декларации взносы в фсс прямые выплаты

Таким образом, в расчет включаются сведения, служащие основанием для исчисления и уплаты страховых взносов за отчетные периоды, начиная с 1 квартала 2017 года, в частности, сведения о суммах расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, возмещенные территориальными органами ФСС России за отчетные периоды, начиная с 1 квартала 2017 года. Суммы расходов, возмещенные территориальными органами ФСС России за отчетные периоды до 2017 года, в расчете не отражаются. Кроме того, согласно пункту 11.14.

Письмо от 05.07.2017 № бс-4-11/

По вопросу заполнения расчета плательщиками, состоящими на учете на территории субъекта Российской Федерации, где реализуется пилотный проект ФСС России, предусматривающий особенности финансового обеспечения, назначения и выплаты страхового обеспечения: Согласно пункту 2.7. порядка заполнения расчета приложения № 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации» и № 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета» к разделу 1 расчета включаются в состав представляемого в налоговые органы расчета при произведении плательщиками расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Вопросы и ответы по пилотному проекту «прямые выплаты»

При этом, в субъектах Российской Федерации, где в соответствии с Постановлением Правительства Российской Федерации от 21.04.2011 № 294 реализуется пилотный проект ФСС России, предусматривающий особенности финансового обеспечения, назначения и выплаты страхового обеспечения (далее – участник пилотного проекта), выплата пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством осуществляется напрямую территориальными органами ФСС России. Учитывая, что плательщики страховых взносов, состоящие на учете на территории субъекта Российской Федерации — участника пилотного проекта, расходов на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством не производят, соответственно, приложения № 3 и № 4 к разделу 1 расчета не заполняются и в состав представляемого ими в налоговые органы расчета не включаются.

Расчет по страховым взносам: налоговики ответили на два вопроса

Внимание N ПА-4-11/ поясняет: По строке 070 приложения N 2 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1 расчета в соответствующих графах отражаются суммы понесенных расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. В указанных строках отражаются фактически расходы, производимые в счет начисленных страховых взносов на выплату страхового обеспечения. Суммы, выплаченные за первые три дня временной нетрудоспособности за счет средств страхователя, в указанные строки не включаются, т.е. в приложении 2 расчета по страховым взносам отражаем только пособия за счет ФСС, дни за счет работодателя за первые три дня болезни не показываем, т.к. эти три дня не уменьшают сумму взносов к уплате.

Рсв 2017: как показать возмещение расходов из фсс

Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1 расчета в соответствующих графах отражаются суммы возмещенных территориальными органами ФСС России расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Фсс прямые выплаты

Важно На это обратили внимание специалисты ФНС России в письме от 05.07.2017 № БС-4-11/ Также в налоговой службе уточнили, что сумму возмещения необходимо показать по строке 080 расчета за тот отчетный период, в котором средства от фонда поступили на счет плательщика, а не за тот отчетный период, когда расходы фактически произведены. Для регистрации поступивших из ФСС РФ сумм возмещения произведенных расходов, превышающих сумму начисленных страховых взносов, служит: — в конфигурациях «1С: Зарплата и управление персоналом, ред. 2.5″/ «1С: Зарплата и кадры бюджетного учреждения, ред.1.0» документ Расчеты по страховым взносам. В поле Уплата/начисление указывается Расходы по страхованию, в поле Вид расчетов — Получено от исполнительного органа (рис.1). Рис.1 — в конфигурациях «1С: Зарплата и управление персоналом, ред.В субъектах РФ, где уже реализуется пилотный проект, начиная с отчетности за I квартал 2017 года работодателям не нужно:– заполнять показатели строки 15 «Расходы по обязательному социальному страхованию» в таблице 2 формы 4-ФСС;– заполнять и представлять таблицу 3 «Расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» формы 4-ФСС. Оптимальный вариант Формально приказ об особенностях заполнения формы 4-ФСС для участников пилотного проекта вступает в силу 28 апреля 2017 года, что позже крайней даты представления расчета за I квартал 2017 года (20 апреля – в бумажном виде, 25 апреля – в электронной форме). Поэтому до представления формы по указанным правилам безопаснее уточнить в своем отделении ФСС России обоснованность следования им (в т. ч. в части отсутствия необходимости представления в составе расчета таблицы 3).Источник: http://dolgoteh.ru/otrazhenie-v-deklaratsii-vznosy-v-fss-pryamye-vyplaty/

Пилотный проект ФСС и прямые выплаты пособий: как настроить в 1С

В регионах, которые входят в пилотный проект ФСС РФ, выплаты больничных, детских и иных пособий осуществляют напрямую территориальные отделения ФСС. Состав участников расширился – с 1 июля 2018 года в пилотном проекте по выплате пособий напрямую из Фонда принимают участие уже 39 субъектов РФ. Эксперты 1С рассказывают, как использовать возможности программы «1С:Зарплата и управление персоналом 8» редакции 3 для взаимодействия с ФСС, в том числе если компания использует электронные больничные листы.

Прямая выплата пособий из ФСС: нормативное регулирование

Новая система выплат пособий сотрудникам – напрямую из ФСС РФ – была запущена в 2011 году. Особенности прямых выплат пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в субъектах РФ, участвующих в реализации пилотного проекта ФСС, утверждены Постановлением Правительства РФ от 21.04.2011 № 294. Цель проекта «Прямые выплаты» – улучшение положения застрахованных граждан и страхователей при осуществлении мероприятий, связанных с назначением и получением пособий в рамках обязательного социального страхования.Перечисление пособия работникам напрямую Фондом обеспечивает гарантии работникам. Пособия в рамках механизма прямых выплат рассчитываются и выплачиваются застрахованным лицам непосредственно территориальными органами Фонда в жестко установленные законодательством сроки, независимо от финансового положения работодателя. Что касается работы бухгалтеров, то, с одной стороны, в регионах-участниках проекта ФСС бухгалтеры не получают рисков фальсификации листков нетрудоспособности, не рассчитывают ту часть пособия, которую выплачивает ФСС напрямую сотруднику, не изыскивают средства для своевременных выплат. Работодатель должен только предоставить необходимые для расчета данные. С другой стороны, подготовка и отправка документов в ФСС не позволяет значительно снизить нагрузку бухгалтеров пилотных регионов. Да и расчет пособий производить по-прежнему необходимо, ведь часть пособия выплачивает работодатель.Сейчас прямой порядок выплат пособий из ФСС уже успешно работает в 39 субъектах РФ. Возможности программы «1С:Зарплата и управление персоналом 8» редакции 3 по взаимодействию с ФСС позволяют формировать и отправлять в Фонд все требуемые документы своевременно и без ошибок, в том числе если используется электронный лист нетрудоспособности (ЭЛН).

Взаимодействие с ФСС в «1С:ЗУП 8» (ред. 3)

Для использования возможностей взаимодействия с ФСС в программе «1С:Зарплата и управление персоналом 8» редакции 3 (1С:ЗУП 8) в настройках Реквизитов организации (меню Настройки) на закладке Учетная политика и другие настройки по ссылке Учетная политика необходимо установить флаг Подтверждаю, что организация зарегистрирована в регионе с прямой выплатой пособий через ФСС и указать дату, начиная с которой Выплата пособий передана в ФСС (рис. 1). Рис. 1. Настройка учетной политикиЕсли организации из региона пилотного проекта не передают выплату пособий в ФСС, то одновременно с флагом Подтверждаю, что организация зарегистрирована в регионе с прямой выплатой пособий через ФСС следует установить переключатель Пособие выплачивается страхователем.Вступление регионов в проект ФСС по прямым выплатам традиционно происходит с 1 июля, но организация может «переехать» в регион с пилотным проектом в любое время. Начиная с версии 3.1.5 в «1С:ЗУП 8» редакции 3 можно указать любую дату подключения к пилотному проекту или выбрать ее из предусмотренного общего списка.

Рабочее место для упрощения документооборота с ФСС по прямым выплатам

В программе «1С:ЗУП 8» реализованы все необходимые документы и отчеты для участников пилотного проекта ФСС по выплате пособий напрямую Фондом, в том числе:

- заявления сотрудников,

- реестры сведений и возможность их представления в электронном виде по актуальным форматами,

- возможность формирования и печати на бумажном носителе.

Специализированное рабочее место для упрощения документооборота организации в рамках пилотного проекта ФСС предоставляется в меню Отчетность, справки – Пособия за счет ФСС (рис. 2).Рис. 2. Рабочее место для взаимодействия с ФСС по прямым выплатамПо кнопке Создать больничный лист в программе открывается новый документ, который вдобавок к стандартным закладкам содержит закладку Пилотный проект ФСС (рис. 3).Рис. 3. Документ «Больничный лист» для организации – участника пилотного проектаЕсли организация участвует в проекте «Электронный лист нетрудоспособности», то эти данные больничного листа заполнятся с сервера ФСС автоматически по кнопке Получить данные из ФСС.Что представляет собой система взаимодействия с ФСС по обмену ЭЛН и каким образом функциональность работает в программах 1С, читайте на сайте.

1С:ИТСПодробнее об обмене электронными листками нетрудоспособности с ФСС, в том числе о получении данных из ФСС, вводе в «1С:Зарплату и управление персоналом 8» (ред. 3) документа «Больничный лист», о создании и отправке реестра ЭЛН в ФСС читайте в справочнике «Кадровый учет и расчеты в программах 1С» раздела «Кадры и оплата труда».

На закладке Пилотный проект ФСС по ссылке Заполнение данных необходимо внести дополнительные сведения, требуемые в реестре ЭЛН. Данные, которые уже есть в программе, подставляются автоматически.

В отделение ФСС необходимо передать заявление работника на выплату пособия. Его можно подготовить тут же по ссылке Ввести заявление сотрудника на выплату пособия.

Реестры заявлений формируются кнопкой Создать реестры. Сформированные реестры можно отправить в электронном виде в ФСС непосредственно из программы, воспользовавшись сервисом 1С-Отчетность.

Как работать с пособиями за счет ФСС в рамках пилотного проекта в «1С:ЗУП 8» ред.3

От редакции. 26 июля в 1С:Лектории состоялась лекция «Оплата нетрудоспособности и другие пособия за счет ФСС в “1С:Зарплате и управлении персоналом 8” (ред. 3)» с участием И. В.

Успенской (Департамент страхования на случай временной нетрудоспособности и в связи с материнством ФСС РФ) и экспертов 1С. И.В.

Успенская рассказала о правилах расчета и выплаты пособий по нетрудоспособности, об условиях, при которых можно назначить выплаты, об особенностях расчета пособий в связи с изменениями МРОТ с 01.05.2018.

Эксперты 1С продемонстрировали, как оплачивать нетрудоспособность и другие пособия за счет ФСС, подсчитывать стаж в программе «1С:Зарплата и управление персоналом 8» (ред. 3), а также рассказали об электронных больничных и прямых выплатах ФСС в «1С:Зарплате и управлении персоналом 8» (ред. 3).

С видеозаписью лекции можно ознакомиться на сайте 1С:ИТС на странице 1С:Лектория.

Признак выплат в расчете по страховым взносам: 1 или 2

Практически каждая компания сталкивается с проблемой, какой указать признак выплат в расчете по страховым взносам: 1 или 2.

Эта строка «признак выплат» в приложении 2 расчета по страховым взносам появилась совсем недавно, когда контроль по взносам перешел в ведение ФНС.

Давайте разберемся, что это такое: признак выплат 1 или 2, в каких случаях указывать тот или иной код, и как компании самостоятельно определиться с выбором.

Чтобы определить, какой ставить признак выплат — 1 или 2 в приложение 2 расчета по взносам, нужно сначала разобраться, а что это вообще такое «признак выплат» и с чем он связан.

Признак выплат – это система, по которой ваши сотрудники смогут получить пособие в связи с нетрудоспособностью или материнством. На данный момент существует две системы выплат: зачетная и прямая.

|

Зачетный |

При зачетной системе выплат пособие по временной нетрудоспособности и материнству компания выплачивает из собственных денег, а затем страховой фонд компенсирует ей эти траты в полном объеме. |

|

Прямой* |

При прямой системе выплат пособие по временной нетрудоспособности и материнству выплачивается работникам напрямую из фонда соцзащиты, минуя финансы компании. |

* — выплаты, которые можно получить напрямую из ФСС:

- выплаты по болезни (больничному листу, в том числе в связи с беременностью и родами);

- выплата, если женщина встает на учет в женскую консультацию на раннем сроке беременности;

- ежемесячное пособие по уходу за ребенком до достижения им 1,5 лет;

- оплату положенных четырех дней к отпуску родителя, если он ухаживает за ребенком-инвалидом.

Прямой признак выплат существует только в регионах, участвующих в пилотном проекте «Прямая выплата».Соответственно, если у вас прямой признак выплаты пособий по ВНиМ, то заполняя приложение 2 Раздела 1 расчета по страховым взносам, вы ставите код 1. Если у вас зачетный признак выплаты, то ставите код 2.

Прямые выплаты пособий по ВНиМ или зачетная система зависит от того, вошел ли ваш регион в программу «Прямые выплаты». Что это за программа?

Еще с далеких времен в РФ страховые выплаты производились исключительно по зачетной системе. Компании, выплатив соцстраху положенные страховые суммы из доходов своих работников, все равно несли ответственность перед ними по этим выплатам.

Так как если работник брал больничный лист, то организация обязана была выплатить ему пособие по нетрудоспособности из своих средств, а потом уже требовать возврата денег от ФСС.

В связи с тем, что финансовые ситуации в ходе хозяйственной деятельности бывают разные, то далеко не всегда работодатель добросовестно исполнял свои обязанности перед сотрудником. Это порождало многочисленные споры, создавало лишнюю волокиту, и вынуждало компании тратить собственные деньги на пособия.

И вот уже с 2011 года правительство РФ пытается изменить систему выплаты пособий по временной нетрудоспособности, беременности и родам. Оно планомерно из года в год включает регионы в пилотную программу «Прямые выплаты» с тем, чтобы к 2021 году на всей территории РФ выплата пособий плательщикам взносов происходила исключительно напрямую из средств ФСС, минуя при этом бюджет компаний.

Это выгодно по следующим причинам:

- сотрудники, плательщики страховых взносов, гарантированно получают пособия в полном объеме, независимо от наличия денежных средств в организации;

- компаниям остается только перечислить страховые взносы с зарплаты своих сотрудников, а дальнейшие действия ложатся на плечи фонда, что значительно сокращает объем работы и документации;

- организации избавляются от лишних трат и нужды изымать деньги для пособий из своих хозяйственных операций;

- снижается риск споров и разбирательств, в том числе судебных, между сотрудниками и работодателями.

Закрыв больничный лист, работник, минуя организацию, где он работает, идет с ним напрямую в территориальные органы соцстараха, и в течение 10 дней гарантированно получает пособие по временной нетрудоспособности.

Таким образом, преимущества системы прямых выплат перед зачетной очевидны. Остается только определить, относится ли ваш регион к пилотной программе или нет.

На помощь приходит Письмо ФНС от 14 февраля 2017 г. N БС-4-11/2748@, в котором сказано, что в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 N 294 в настоящее время пилотный проект реализуется в:

- Карачаево-Черкесской Республике,

- Нижегородской области,

- Астраханской области,

- Курганской области,

- Новгородской области,

- Новосибирской области,

- Тамбовской области,

- Хабаровском крае,

- Республике Крым и г. Севастополе,

- Республике Татарстан,

- Белгородской области,

- Ростовской области,

- Самарской области,

- Республике Мордовия,

- Брянской области,

- Калининградской области,

- Калужской области,

- Липецкой области,

- Ульяновской области.

Однако, это далеко не полный перечень, так как с 2018 года заменять зачетную систему прямыми выплатами еще в ряде регионов (смотрите таблицу).

Внимание! Перед тем, как заполнить признак выплат в приложении 2 расчета страховых взносов, обязательно уточняйте, действует ли в вашем регионе система прямых выплат, или вы работаете по зачетной системе.

Сделать это можно на сайте «Федеральный портал проектов нормативных правовых актов», где вы найдете все изменения Постановления правительства РФ №294 от 21 апреля 2011 года, которое, собственно говоря, и регулирует вопрос прямых и зачетных выплат.

Также перечень регионов и последовательность их введения содержатся непосредственно в самом этом постановлении Правительства РФ от 21 апреля 2011 г. № 294.

Напомним, что Положение 2 Раздела 1 расчета по страховым взносам входит в перечень обязательных листов для предоставления в налоговую. Заполняя Приложение 2 к Разделу 1 расчета по страховым взносам, прежде всего надо определить, по какому признаку: 1 или 2 выплачиваются страховые суммы. Как это сделать, мы подробно расписали выше.

Далее в поле 001 Приложения 2 Раздела 1 расчета нужно поставить признак выплат:

- 1 – если в вашем регионе прямые выплаты из ФСС пособий по ВНиМ;

- 2 – если в вашем регионе зачетная система выплат пособий.

Обратите внимание! В поле 001 у большинства плательщиков будет стоять цифра “2”. Цифру “1” смогут поставить только плательщики, которые находятся на территории субъектов РФ, участвующих в пилотном проекте, где жители получают прямые выплаты из ФСС РФ.

Стоит отметить, что если вы неверно указали признак выплат в расчете по страховым взносам, то пугаться не стоит. Компанию за это не оштрафуют. Вы просто делаете исправление, и сдаете исправленный расчет в ИФНС.

Делать уточненку при этом не обязательно, так как данная ошибка не уменьшает и не увеличивает размер уплаченных страховых взносов.

Информация для работодателей по заполнению форм СЗВ-6-3 “Сведения о сумме выплат и иных вознаграждений, начисляемых плательщиками страховых взносов – страхователями в пользу физического лица”. Ответы на наиболее часто задаваемые вопросы

14 февраля 2012 08:39

Каким документом утверждены формы СЗВ-6-3 и АДВ-6-4?

В целях обеспечения выполнения Федерального закона от 29.12.2006 г. № 255 ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”, формы СЗВ-6-3 представляются на основании Постановления ПФР от 24 марта2011 г. №59п.

C какой периодичностью представляются формы СЗВ-6-3 страхователями?

Формы СЗВ-6-3 представляются один раз в год, в отчетный период за календарный год.

Каким образом представляются формы СЗВ-6-3 в ПФР?

Формы СЗВ-6-3 представляются одновременно с отчетностью за 4 квартал 2011 года единым комплектом, который включает в себя:

1. Сведения о сумме выплат и иных вознаграждений, начисляемых плательщиками страховых взносов – страхователями в пользу физического лица (СЗВ-6-3 +АДВ-6-4)

2. отчетность по начисленным и уплаченным страховым взносам (РСВ-1) за 12 месяцев 2011 года.

3. сведения индивидуального (персонифицированного) учета за отчетный период – календарный 2011 год (АДВ 6-2 + СЗВ-6-1(2)).

Если организация представляет отчетность по телекоммуникационным каналам связи с электронной цифровой подписью, то отчетность должна быть направлена одновременно-ЕДИНЫМ ТРАНСПОРТНЫМ ПАКЕТОМ.

В форме СЗВ-6-3 указывается только итоговая сумма заработной платы или обязательна разбивка по месяцам?

Разбивка по месяцам обязательна.

В форме СЗВ 6-3 в графе «Суммы выплат и иных вознаграждений» необходимо указывать сумму оклада или сумму, которую выплатили на руки?

В графе “Суммы выплат и иных вознаграждений” указываются все выплаты, которые начислены сотруднику, в течение календарного года. В графе “Из них, на которые начислены страховые взносы на ОПС” указываются суммы, на которые были начислены страховые взносы на обязательное пенсионное страхование. Значение этой графы за год не должно превышать значение предельной базы (463000 руб. в 2011 году).

В случае если сотрудник работал в течение года в организации, применяющей один тариф налогообложения, как по трудовому договору, так и договору гражданско-правового характера, сколько форм СЗВ-6-3 необходимо на него формировать?

Необходимо формировать две формы СЗВ-6-3:

— с типом договора трудовой;

— с типом договора гражданско-правовой.

Если сотрудник часть отчетного периода проработал как обычный наемный работник, а затем стал инвалидом, каким образом представлять форму СЗВ-6-3?

Необходимо представить две формы СЗВ-6-3:

— одну с тарифом “НР”;

— вторую форму с тарифом “ООИ”.

При заполнении формы СЗВ-6-3 включается ли в доход оплата по временному листу нетрудоспособности?

В графу “Суммы выплат и иных вознаграждений”– включается. В графу “Из них, на которые начислены страховые взносы на ОПС” – не включается.

Необходимо ли представлять формы СЗВ-6-3 в случае, если:

1.организация не ведет финансово-хозяйственную деятельность. РСВ-1 представляется нулевая. ИС не представляются.

2.организация производит выплаты пенсионерам — бывшим работникам предприятия, на которых ИС не представляются.

1.Если в РСВ-1 строка 200 “Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц” >0 (есть начисления за предыдущие отчетные периоды), но нет начислений за 4 квартал, то в пакете должны быть формы СЗВ-6-3. Если в РСВ-1 строка 200“Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц”=0, формы СЗВ-6-3 не представляются.

2.Не представляется.

Указываются ли в форме СЗВ-6-3 выплаты по больничному листу по беременности и родам и пособия по уходу за ребенком?

Указываются только в графе «Сумма выплат и иных вознаграждений, начисленных в пользу физического лица» в форме CЗВ-6-3. По выплатам, указанным в вышеназванной графе, ограничительных перечней нет.

К формам СЗВ-6-3 формируется одна опись?

Опись АДВ-6-4 формируется для каждой пачки с формами СЗВ-6-3. Отдельным файлом не формируется.

Каким образом осуществляется нумерация пачек с формами СЗВ-6-3?

Нумерация пачек сквозная. Для пачек с формами СЗВ-6-3 отдельной нумерации не вводится. Необходимо продолжить нумерацию, начатую в начале года по всем отчетам, представляемым в ПФР.

Опись АДВ-6-4 должна быть сформирована в рублях или в рублях с копейками?

Итоговая сумма по пачке указывается без копеек (

Каковы требования к заполнению форм СЗВ-6-3?

1.Отчетным периодом для формы СЗВ-6-3 является год.

2.При формировании данного вида отчетности необходимо учитывать всех сотрудников, работавших в организации в течение года, уволенных в том числе.

3. Суммы в форме указываются в рублях и копейках.

4.Заполнение итоговых сумм обязательно.

5.Помесячные суммы заполняются только в случае, если они в конкретном месяце есть.

6.В одной пачке форм СЗВ-6-3 может содержаться максимум 200 документов.