Содержание

- ► Видео: что делать если в контракте указан НДС?

- 44-ФЗ – НДС в стоимости контракта

- НДС в контракте для УСН

- Практика ФАС и АС по контрактам с НДС

- Разъяснения Минфина по ставке НДС 20 %

- Письмо Минфина России от 20.08.18 № 24-03-07/58933

- Комментарий к Письму Минфина России от 20.08.18 № 24-03-07/58933

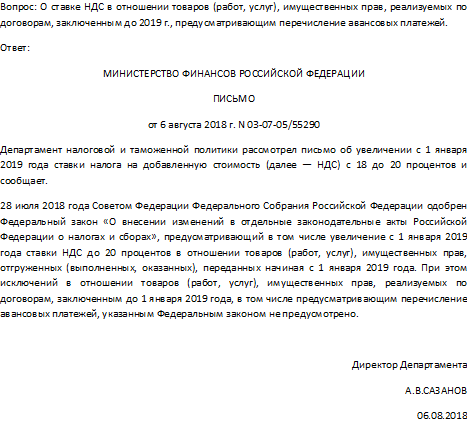

- Письмо Минфина об авансе, уплаченном до 2019 года

- Письмо Минфина от 28.08.18 N 24-03-07/61247

- Письмо ФНС от 23.10.18: нужно ли менять договор, если в договоре не та ставка

- Письмо Минфина России от 08.11.2018 о возможности изменения ставки НДС

- Цену контракта можно будет увеличить в связи с изменением ставки НДС

- Закон об изменении цены контракта в связи с изменением ставки НДС вступил в силу

- Кофе-пауза: загадка Льва Толстого

- Платите взносы с матпомощи, если основания выдачи нет в НК РФ

- Получите освобождение от транспортного налога в двух ситуациях

- Применяйте ККТ при расчётах с самозанятыми, но не всегда

- Подайте заявление, чтобы получить проценты за несвоевременное возмещение НДС

- Отгрузка 18, деньги 20

- Деньги 18, отгрузка 20

- Ищем источник

- Гражданско-правовая сторона

- РусТендер

- Вопрос-ответ

- 44-ФЗ

- НДС в контракте

Один из самых актуальных вопросов при заключении государственного контракта – учет НДС в стоимости договора на выполнение работ, поставку товара или оказание услуг.

Согласно п. 4 ст. 3 44-ФЗ участником государственных торгов может стать любое юридическое или физическое лицо, в т.ч. в форме индивидуального предпринимателя. Законом также не установлены ограничения для формы налогообложения, которую использует поставщик. Участниками госзаказа могут стать организации, находящиеся на специальных режимах налогообложения, т.е. УСНО, ЕНВД и т.д.

НДС – налог на добавленную стоимость, который включается в стоимость реализуемого товара, работы или услуги и уплачивается в пользу государства в федеральный бюджет.

Стандартная ставка налога равна 20%, но также существуют отдельные виды товаров для которых применяется ставка налога в 10% и 0%.

► Видео: что делать если в контракте указан НДС?

44-ФЗ – НДС в стоимости контракта

Государственный заказчик, формируя начальную максимальную цену госконтракта, закладывает в нее также сумму НДС и в тендерной документации указывает НМЦК с учетом этого налога.

Некоторые заказчики учитывают, что в торгах могут принимать участие компании и индивидуальные предприниматели, находящиеся на специальных режимах налогообложения, и прописывают в условие, что налог на добавленную стоимость учитывается, только если подрядчик является его плательщиком, т.е. дают возможность победителю заключить контракт без НДС.

Примечание: даже если заказчик отметил такое условие не специально и при заключении контракта с победителем на УСН требует заплатить налог, можно подать жалобу в ФАС. В практике антимонопольного органа уже рассматривали такие дела, и решение выносилось в пользу Поставщика. Например, жалоба № 197/КС, несмотря на то, что Заказчик обращался в Арбитражный суд, судьи так же признали решение ФАС обоснованным.

Естественно, в такой ситуации участники на УСН имеют преимущество перед участниками на ОСНО, т.к. согласно ч. 1 и ч. 2 ст 34 44-ФЗ договор должен быть заключен на условиях, предусмотренных извещением о закупке, а цена является твердой и определяется на весь срок исполнения.

Это означает, что сумма НДС в контракте по 44-ФЗ, которая обязательна к уплате участником на ОСНО, для участника на специальном режиме будет дополнительным доходом.

Подготовка и подача жалобы в ФАС

на неправомерные требования Заказчика

Заказать

Но намного чаще встречаются ситуации, когда заказчик в документации просто указывает, что цена рассчитана с учетом налога на добавленную стоимость . Нормативной базой для выбора метода определения НМЦК и проведения расчетов служит Приказ МЭР РФ от 2 октября 2013 г. N 567, но в этом документе не регламентировано включение НДС в стоимость контракта. Однако заказчик формируя НМЦК должен учитывать условия планируемой закупки и, если предмет договора содержит товары, работы или услуги, облагаемые налогом на добавленную стоимость, сумму НДС необходимо включить в начальную (максимальную) цену.

В этом случае ситуация складывается иначе. Если заказчик в контракте установит условие выставить ему счет-фактуру, то опираясь на ту же статью 34 44-ФЗ, подрядчик будет обязан это сделать, т.к. это условие изначально было предусмотрено аукционной документацией. Как и в вышеописанном случае, победитель должен будет заключить госконтракт по цене, которую он предложил в ходе закупочной процедуры.

Примечание: пример рассмотрения подобной жалобы и решение в пользу Заказчика .

НДС в контракте для УСН

Если участник работает на УСНО и не является плательщиком НДС, то выполнять такие условия окажется довольно накладно. Т.к. согласно п. 5 ст. 173 Налогового кодекса РФ в случае выставления лицами, не являющимися налогоплательщиками, покупателю товаров (в данном случае госзаказчику) счета-фактуры с выделением суммы налога на добавленную стоимость – вся сумма налога, указанная в этом счете-фактуре, подлежит уплате в бюджет.

Во-первых, участников, которые не обратят внимание на то, что цена контракта указана с НДС, может ждать неприятный сюрприз при его заключении. Т.к. предложенная ими цена не будет предусматривать еще и уплату налога в 20%. В этом случае подрядчик может подписать договор и исполнить его себе в убыток.

Во-вторых, если победитель откажется от заключения договора на таких условиях, то он может попасть в Реестр недобросовестных поставщиков.

Практика ФАС и АС по контрактам с НДС

Поставщики, работающие на упрощенной системе налогообложения, сталкиваясь с контрактами 44-ФЗ с НДС, зачастую подают жалобы в ФАС: как максимум – с целью подписать договор без учета налога, и как минимум – отказаться от заключения без внесения в РНП.

Практика Федеральной антимонопольной службы, а также Арбитражных судов в этом вопросе неоднозначна. Многое зависит от позиции конкретного управления.

В своей рабочей практике мы присутствовали на заседаниях, где представители контролирующих органов признавали право заказчика требовать с победителя госзаказа выставления счета-фактуры. Таким образом, даже если поставщик находится на специальном режиме налогообложения, ему придется подать налоговую декларацию и заплатить НДС с цены госконтракта.

И в этом случае, организации-«упрощенцы” находятся в наименее выгодной ситуации, чем компании на ОСНО, т.к. компании с УСН не смогут принять сумму к данного налога к вычету, в отличие от компаний на общей системе налогообложения.

Если Вы работаете на специальном режиме налогообложения, то важно просматривать условия заключаемого госконтракта также в плане включения НДС в НМЦК. Ведь даже, если Вы выиграете тендер, исполнение которого предусматривает выставление счета-фактуры и уплаты налога в бюджет, и обратитесь в ФАС для защиты своих интересов, велика вероятность, что решение будет принято в пользу заказчика.

Из-за отсутствия единства в практике УФАС и Арбитражных судов, нельзя заранее предсказать итог заседания по вопросам НДС в контрактах по 44-ФЗ. Рациональнее всего будет изучить подобные дела в интересующем регионе и опираться уже на практику конкретного УФАС.

Разъяснения Минфина по ставке НДС 20 %

С 01.01.2019 ставка НДС вырастет до 20 %. Такой закон был принят в августе этого года. В связи с этим возник вопрос, как быть с заключенными контрактами до 01.01.2019 г., но которые будут исполняться в 2019 году. Нужно ли вносить в контракты изменения и какие? Эти вопросы адресовали Минфину. Ниже приведен ответ.

Письмо Минфина России от 20.08.18 № 24-03-07/58933

Департамент бюджетной политики в сфере контрактной системы Минфина России (далее — Департамент) рассмотрев обращение по вопросу о применении положений Федерального закона от 5 апреля 2013 г. № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — Закон № 44-ФЗ) в части изменения существенных условий контракта в связи с увеличением налога на добавленную стоимость, сообщает следующее.

В соответствии с пунктом 1 Положения о Минфине России, утвержденного постановлением Правительства Российской Федерации от 30 июля 2004 г. № 329, пунктом 1 постановления Правительства Российской Федерации от 26 августа 2013 г. № 728 Минфин России является федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию контрактной системы в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

Согласно пункту 7.7 Регламента Минфина России, утвержденного приказом Минфина России от 15 июня 2012 г. № 82н (зарегистрирован в Минюсте России 12 июля 2012 г. № 24894) Министерством не осуществляется разъяснение законодательства Российской Федерации, практики его применения, практики применения нормативных правовых актов Министерства, а также толкование норм, терминов и понятий по обращениям организаций, за исключением случаев, если на него возложена соответствующая обязанность или если это необходимо для обоснования решения, принятого по обращению организации. Кроме того, в Министерстве, если законодательством Российской Федерации не установлено иное, не рассматриваются по существу обращения организаций по проведению экспертиз договоров, учредительных и иных документов организаций, а также, по оценке конкретных хозяйственных ситуаций.

Вместе с тем, полагаем необходимым отметить, что Федеральным законом от 3 августа 2018 г. № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», предусмотрено, в том числе повышение с 1 января 2019 г. размера ставки НДС с 18 до 20 процентов.

При этом исключений в отношении товаров (работ, услуг), реализуемых в рамках контрактов, заключенных до 1 января 2019 г., в том числе государственных и муниципальных контрактов, указанным законом не предусмотрено.

Департамент отмечает, что начальная максимальная цена контракта, цена контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), определяется и обосновывается заказчиком в соответствии со статьей 22 Закона № 44-ФЗ посредством применения следующего метода или нескольких следующих методов: метод сопоставимых рыночных цен (анализа рынка), нормативный метод, тарифный метод, проектно-сметный метод, затратный метод.

При установлении начальной (максимальной) цены заказчик должен учитывать все факторы, влияющие на цену: условия и сроки поставки, риски, связанные с возможностью повышения цены, в том числе налоговые платежи, предусмотренные Налоговым кодексом Российской Федерации (далее — НК РФ).

Кроме того в соответствии с частью 1 статьи 34 Закона № 44-ФЗ контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой, окончательным предложением участника закупки, с которым заключается контракт, за исключением случаев, в которых в соответствии с указанным Федеральным законом извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.

Согласно части 2 статьи 34 Закона № 44-ФЗ при заключении контракта указывается, что цена контракта является твердой и определяется на весь срок исполнения контракта, а в случаях, установленных Правительством Российской Федерации, указываются ориентировочное значение цены контракта либо формула цены и максимальное значение цены контракта, установленные заказчиком в документации о закупке. При заключении и исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных указанной статьей и статьей 95 Закона № 44-ФЗ.

При заключении и исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных статьями 34 и 95 Закона № 44-ФЗ.

Риски, связанные с исполнением контрактов, в том числе инфляционные, относятся к коммерческим рискам поставщика (подрядчика, исполнителя), которые предусматриваются в цене заявки на участие в закупке.

При этом все участники, пожелавшие принять участие в определении поставщика (подрядчика, исполнителя), заранее осведомлены об условиях исполнения контракта и предупреждены о невозможности изменения цены контракта за исключением случаев, указанных в Законе № 44-ФЗ, а подача заявки на участие в определении поставщика (подрядчика, исполнителя) свидетельствует о согласии поставщика принять на себя обязательства, связанные с оказанием услуг на условиях, установленных заказчиком.

Директор Департамента

Т.П. Демидова

Комментарий к Письму Минфина России от 20.08.18 № 24-03-07/58933

К сожалению, Министерство по сути ничего не ответило, отослав к положениям закона, регулирующие изменение условий контракта. Вместе с тем, вопрос может вызвать определенные затруднения на практике в части контрактов, в цене которых указана ставка НДС 18 %, но которые исполняются после 01.01.2019 г. Это, прежде всего, будет касаться долгосрочных контрактов, которые заключены на несколько лет, задолго до внесенных изменений в налоговое законодательство.

Полагаем, что в такой ситуации стороны вправе изменить данное условие контракта, указав актуальную ставку НДС, действующую с начала 2019 года. Полагаем, что такое изменение не противоречит положениям ст. 95 Закона № 44-ФЗ, так как данное условие (о ставке НДС) не является существенным. Более того, соответствует действующему с 2019 года налоговому законодательству. При этом цена контракта должна остаться неизменной.

Вместе с тем, официальной позиции по этому поводу от регулятора или контролера по этому вопросу пока, у сожалению, нет. Мы продолжаем следить за развитием ситуации.

Письмо Минфина об авансе, уплаченном до 2019 года

Еще одни разъяснения от Министерства появились по вопросу уплаты НДС в случае, когда по договору до 01.01.19 был перечислен аванс. Согласно данным разъяснениям, если аванс был выплачен в 2018 году, а товар, работы, услуги приняты в 2019 году, должен быть уплачен НДС по ставке, действующей с 2019 года, то есть в размере 20 % со всей стоимости товара, работы, услуги.

Например, в 2018 году заключен контракт на поставку товара в 2019 году. Цена контракта 1180 р., в том числе НДС 18 %. Условиями предусмотрена выплата аванса — 30 % (1180 / 100 х 30 = 354 руб).

Аванс перечислен в 2018 году, при этом в бюджет перечислен НДС в размере 18 % (354 / 118 х 18 = 54 руб.).

Товар принят в 2019 году. В счете-фактуре или УПД должна быть указана та же цена 1180 р., но НДС по ставке 20 % (1180 / 120 х 20). Разницу в НДС, исчисленным по ставке 20 % со всей цены контракта и уплаченным по ставке 18 % с аванса, нужно будет доплатить в бюджет.

Письмо Минфина от 28.08.18 N 24-03-07/61247

Минфин России в связи с вступлением в силу положений Федерального закона от 3 августа 2018 г. N 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Закон N 303-ФЗ) и поступающими вопросами об изменении цены контрактов, заключенных в соответствии с Федеральным законом от 5 апреля 2013 г. N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — Закон о контрактной системе) до вступления в силу Закона N 303-ФЗ, сообщает следующее.

Законом N 303-ФЗ предусмотрено, в том числе повышение с 1 января 2019 г. размера ставки налога на добавленную стоимость (далее — НДС) с 18 до 20 процентов.

При этом Законом N 303-ФЗ не предусмотрено исключений в отношении товаров (работ, услуг), реализуемых в рамках контрактов, заключенных до 1 января 2019 г., в том числе государственных и муниципальных контрактов.

Начальная (максимальная) цена контракта, цена контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем) (далее — НМЦК), определяется и обосновывается заказчиком в соответствии со статьей 22 Закона о контрактной системе посредством применения следующего метода или нескольких следующих методов: метод сопоставимых рыночных цен (анализа рынка), нормативный метод, тарифный метод, проектно-сметный метод, затратный метод.

При установлении НМЦК заказчик должен учитывать все факторы, влияющие на цену: условия и сроки поставки, риски, связанные с возможностью повышения цены, в том числе налоговые платежи, предусмотренные Налоговым кодексом Российской Федерации.

Кроме того, в соответствии с частью 1 статьи 34 Закона о контрактной системе контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой, окончательным предложением участника закупки, с которым заключается контракт, за исключением случаев, в которых в соответствии с Законом о контрактной системе извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.

Согласно части 2 статьи 34 Закона о контрактной системе при заключении контракта указывается, что цена контракта является твердой и определяется на весь срок исполнения контракта, а в случаях, установленных Правительством Российской Федерации, указываются ориентировочное значение цены контракта либо формула цены и максимальное значение цены контракта, установленные заказчиком в документации о закупке. При заключении и исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных указанной статьей и статьей 95 Закона о контрактной системе.

Риски, связанные с исполнением контрактов, в том числе инфляционные, относятся к коммерческим рискам поставщика (подрядчика, исполнителя), которые предусматриваются в цене заявки на участие в закупке.

При этом все участники, пожелавшие принять участие в определении поставщика (подрядчика, исполнителя), заранее осведомлены об условиях исполнения контракта и предупреждены о невозможности изменения цены контракта за исключением случаев, указанных в Законе о контрактной системе, а подача заявки на участие в определении поставщика (подрядчика, исполнителя) свидетельствует о согласии поставщика принять на себя обязательства, связанные с оказанием услуг на условиях, установленных заказчиком.

Учитывая изложенное, цены контрактов, заключенных до повышения ставки НДС, не подлежат изменению в связи с таким повышением.

Отмечаем также, что в соответствии с частью 8 статьи 95 Закона о контрактной системе в случае ненадлежащего исполнения обязательств по контракту допускается расторжение контракта по соглашению сторон, по решению суда или в связи с односторонним отказом стороны контракта от исполнения контракта в соответствии с гражданским законодательством.

Согласно части 9 статьи 95 Закона о контрактной системе заказчик вправе принять решение об одностороннем отказе от исполнения контракта по основаниям, предусмотренным Гражданским кодексом Российской Федерации для одностороннего отказа от исполнения отдельных видов обязательств, при условии, если это было предусмотрено контрактом.

Учитывая изложенное, в случае если исполнитель (подрядчик, поставщик) оказал услуги (выполнил работу, поставил товар), предусмотренные контрактом, не в полном объеме, заказчик вправе расторгнуть такой контракт в одностороннем или судебном порядке, а также взыскать неустойку за ненадлежащее исполнение обязательств, предусмотренных контрактом, или вправе вернуть внесенное в виде денежных средств обеспечение исполнения контракта, уменьшенное на размер начисленных штрафов, пеней.

Вместе с тем Законом о контрактной системе предусмотрена возможность внесения изменений в контракты, в том числе при изменении ставки НДС.

Так, пунктами 2, 3 и 4 части 1 статьи 95 Закона о контрактной системе установлено, что существенные условия контракта могут быть изменены в установленном законодательстве о контрактной системе порядке в случае, если цена заключенного контракта составляет либо превышает размер цены, установленный постановлением Правительства Российской Федерации от 19 декабря 2013 г. N 1186 (далее — постановление N 1186), и исполнение указанного контракта по независящим от сторон контракта обстоятельствам без изменения его условий невозможно.

Так, постановлением N 1186 установлены следующие размеры цены контракта, заключенного на срок не менее чем 3 года для обеспечения федеральных нужд, нужд субъекта Российской Федерации и на срок не менее чем 1 год для обеспечения муниципальных нужд, при которой или при превышении которой существенные условия контракта могут быть изменены в установленном порядке, в случае если выполнение контракта по независящим от сторон контракта обстоятельствам без изменения его условий невозможно:

10 млрд. рублей — для контракта, заключенного для обеспечения федеральных нужд. При этом цена может быть изменена на основании решения Правительства Российской Федерации;

1 млрд. рублей — для контракта, заключенного для обеспечения нужд субъекта Российской Федерации. При этом цена может быть изменена на основании решения высшего исполнительного органа государственной власти субъекта Российской Федерации;

500 млн. рублей — для контракта, заключенного для обеспечения муниципальных нужд. При этом цена может быть изменена на основании решения местной администрации.

Таким образом, цена контракта может быть изменена в установленном законодательством о контрактной системе порядке, в том числе при изменении ставки НДС.

A.M. Лавров

Письмо ФНС от 23.10.18: нужно ли менять договор, если в договоре не та ставка

ФНС 23.10.18 выпустила разъяснения, в которых разъяснила многие вопросы, касающиеся НДС по переходным договорам. В частности, ФНС сообщило, что менять ставку НДС в договоре, заключенном до 01.01.2019 г. не обязательно.

Письмо Минфина России от 08.11.2018 о возможности изменения ставки НДС

В данном письме Министерство сообщило, что изменение ставки НДС с 18 на 20 % в контрактах на 2019 год не противоречит закону № 44-ФЗ, так как не является изменением существенных условий контракта.

Цену контракта можно будет увеличить в связи с изменением ставки НДС

Цену контракта можно будет увеличивать, чтобы компенсировать участнику закупки изменение ставки НДС. Такие изменения скоро будут внесены в закон № 44-ФЗ.

Закон об изменении цены контракта в связи с изменением ставки НДС вступил в силу

27.12.2018 года опубликован закон № 502-ФЗ, согласно которому у заказчиков и участников закупки появится возможность менять цену контракта в связи с изменением ставки НДС. Закон в этой части вступает в силу со дня опубликования.

12) статью 112 дополнить частью 54 следующего содержания:

«54. До 1 октября 2019 года в рамках срока исполнения контракта допускается по соглашению сторон изменение цены заключенного до 1 января 2019 года контракта в пределах увеличения в соответствии с законодательством Российской Федерации ставки налога на добавленную стоимость в отношении товаров, работ, услуг, приемка которых осуществляется после 1 января 2019 года, если увеличенный размер ставки налога на добавленную стоимость не предусмотрен условиями контракта. Государственным или муниципальным заказчиком как получателем бюджетных средств предусмотренное настоящей частью изменение может быть осуществлено в пределах доведенных в соответствии с бюджетным законодательством Российской Федерации лимитов бюджетных обязательств на срок исполнения контракта.».

Кофе-пауза: загадка Льва Толстого

Платите взносы с матпомощи, если основания выдачи нет в НК РФ

Специалисты ФНС пояснили, что страховые взносы с матпомощи можно не платить, только если она выдана по одному из трёх оснований (п. 1 ст. 422 НК РФ):

- физлицам — из-за стихийных бедствий, ЧС или терактов;

- работникам — при смерти члена семьи;

- работникам — при рождении или усыновлении ребенка (до 50 тыс. рублей).

Во всех остальных случаях единовременная матпомощь облагается страховыми взносами.

Суды пока придерживаются другой позиции: если матпомощь относится к социальным выплатам, платить с неё взносы не нужно.

Письмо ФНС России от 24.07.2020 № БС-4-11/11908@.

Получите освобождение от транспортного налога в двух ситуациях

Транспортный налог должны платить лица, на которых зарегистрировано транспортное средство (ст. 357 НК РФ). Получить освобождение от уплаты налога можно только в двух случаях:

- транспортное средство не является объектом налогообложения (в том числе объявлено в розыск);

- физлицо имеет право на налоговую льготу.

Других оснований для освобождения от уплаты транспортного налога нет.

Письмо ФНС РФ от 24.07.2020 № БС-2-21/1403@.

Применяйте ККТ при расчётах с самозанятыми, но не всегда

Организация должна применять ККТ для безналичных расчётов с самозанятым, если он не зарегистрирован как индивидуальный предприниматель. А с самозанятым в статусе ИП можно рассчитываться без кассы.

Речь о ситуации, когда самозанятый покупает у организации товары, работы или услуги. Если самозанятый сам продаёт товары, оказывает услуги или выполняет работы, ККТ не понадобится: самозанятый формирует чек через приложение «Мой налог», на его основании организация учитывает расход.

Письмо ФНС России от 20.07.2020 № АБ-3-20/5322@.

Подайте заявление, чтобы получить проценты за несвоевременное возмещение НДС

Проверяющие вернут НДС без процентов, если организация подаст заявление на возврат налога только после вступления в силу решения суда о возмещении. В этом случае не положена выплата процентов, которые начисляют с 12-го дня после завершения камеральной проверки декларации по НДС.

Поэтому ФНС рекомендует подавать заявление на возврат до завершения камеральной проверки декларации, в которой НДС заявлен к возмещению. Такие выводы следуют из обзора позиций КС РФ и ВС РФ за II квартал 2020 года.

Однако некоторые суды поддерживают налогоплательщиков и отмечают, что если решение об отказе в возмещении признано незаконным, проценты нужно выплатить даже без заявления.

24.12.2018 14:05:00

Уведомление об изменении налоговой ставки НДС с 01 января 2019 года

Межрайонная ИФНС России №9 по Тульской области информирует налогоплательщиков о вступлении в силу Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», а также в дополнение к ранее направленному письму ФНС России от 03.10.2018 № ЕД-4-20/19309@ сообщает следующее.

С 1 января 2019 года в кассовом чеке (БСО) и кассовом чеке коррекции (БСО коррекции) ставка НДС должна быть указана в размере 20% или 20/120, а также расчет соответствующей суммы должен быть произведен по ставке НДС 20% или, соответственно, по расчетной ставке 20/120.

Максимальный срок обновления программного обеспечения в разумные сроки парка ККТ при предпринимаемых действиях со стороны самого пользователя не выходит за пределы первого налогового периода по НДС в 2019 году. Следовательно, необновление программного обеспечения ККТ в части указания и (или) расчета ставки НДС 20% (20/120) после указанного срока могут свидетельствовать о бездействии пользователя либо принятия таким пользователем недостаточных мер по соблюдению требований законодательства Российской Федерации о применении контрольно-кассовой техники.

При наличии технической возможности, в том числе используемого программного продукта, в целях исполнения требований законодательства Российской Федерации о налогах и сборах после 01.01.2019 допускается указание в кассовом чеке (бланке строгой отчетности) ставки НДС 18% (18/118) по операциям возврата товаров, работы, услуги, реализованных до 01.01.2019, зачета полученных до 01.01.2019 авансов, кассовых чеков

Статьей 47 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» утверждены обязательные реквизиты кассового чека и бланка строгой отчетности, к числу которых также относится налоговая ставка по налогу на добавленную стоимость.

Частью 4 статьи 14.5 Кодекса Российской Федерации об административных правонарушениях (далее – КоАП РФ) устанавливается административная ответственность, в том числе, за применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка и условий ее применения.

Указание в кассовом чеке неверной ставки и суммы НДС при отражении полной суммы расчета образует состав административного правонарушения, ответственность за которое предусмотрена частью 4 статьи 14.5 КоАП РФ.

В случае возникновения вопросов по регистрации ККТ Вы можете обратиться в Межрайонную ИФНС России №9 по Тульской области по телефону 8 (48762) 6-18-00, 6-65-62, или получить более подробную информацию на сайте kkt-online.nalog.ru.

В связи с изменением ставки НДС в зону риска попадают сделки, обязательства по которым на 1 января 2019 года будут не исполнены или исполнены не полностью. Помимо ситуаций, когда получение денег и отгрузка товаров (выполнение работ, оказание услуг) приходятся на разные годы, сложности могут возникнуть и с теми договорами, которые подписаны в текущем году, а исполняться полностью или частично будут только в следующем.

Нормативные документы:

Отгрузка 18, деньги 20

Когда реализация прошла в текущем году, а деньги пришли в следующем, налоговая база будет окончательно определена уже на день отгрузки и в дальнейшем на дату оплаты корректироваться не должна (пп. 1 п. 1 ст. 167 НК РФ). Такие операции облагаются НДС по ставке 18 % и никаких сложностей в связи с изменением ставки бухгалтеру не доставят.

Однако если в текущем году отгружен не весь товар (работы, услуги), предусмотренный договором, ставку НДС надо будет определять по каждой отгрузке отдельно, исходя из даты реализации. Следовательно, по товарам (работам, услугам), отгруженным после 01.01.2019, будет применяться новая ставка налога (п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ). Допустим, стороны заключили договор поставки, предусматривающий отгрузку первой партии товара в ноябре 2018, а второй — в марте 2019. Тогда при составлении документов по первой отгрузке нужно будет указать ставку НДС 18 %, а по второй — 20 %. Налог начисляется на стоимость фактически отгруженных товаров в каждой партии (п. 1 ст. 154 и пп. 1 п. 1 ст. 167 НК РФ).

Деньги 18, отгрузка 20

Куда сложнее ситуация с исчислением НДС, когда обязательства сторон распределяются между годами в обратном порядке. Если деньги за товар (работу, услугу) поступили в 2018 году, а отгрузка произойдет только после 01.01.2019, получателю денег придется исчислить и уплатить с них НДС по ставке, которая действует на дату получения (пп. 2 п. 1 ст. 167 и п. 4 ст. 164 НК РФ, п. 4 ст. 5 Закона № 303-ФЗ). Поэтому налог будет рассчитан по ставке 18/118, а определенная таким образом сумма налога будет отражена в счете-фактуре, переданном покупателю (заказчику), и в декларации. А значит, определенный по этой ставке НДС будет перечислен продавцом (исполнителем) в бюджет, а покупателем (заказчиком) принят к вычету.

В 2019 году после отгрузки товара (выполнения работ, оказания услуг) обе стороны должны будут произвести обратную операцию — принять к вычету и восстановить авансовый НДС. И тут надо помнить, что к вычету и восстановлению принимается та сумма, которая была исчислена. Поэтому увеличение ставки на момент отгрузки на эту часть операции по исчислению налога не влияет. Поскольку 303-ФЗ не установил никаких специальных правил в этой части, руководствуемся общими правилами: п. 8 ст. 171, п. 3 ст. 170 НК РФ.

Причем описанный выше порядок применяется как при полной, так и при частичной предоплате. Если договором предусмотрено, что в 2018 году перечисляется только часть денег, а остальное — после нового года, то деньги, полученные в текущем году, будут облагаться налогом по ставке 18/118, а те, которые поступят после праздников, — по ставке 20/120. И здесь бухгалтеру важно четко развести финансовые потоки, чтобы не возникло путаницы с суммами НДС, восстанавливаемыми и принимаемыми к вычету, — во всех случаях речь идет об исчисленных суммах, пусть и по разным ставкам.

XVI Контур.Конференция «Бухгалтерские новшества 2018–2019»: одна из ключевых тем — изменение НДС в 2019 году. Пройдет в Москве 21–22 ноября, онлайн-трансляция и записи некоторых докладов будут доступны из любого региона.

Узнать больше

Рассмотрим ситуацию на примере. Предположим, заключен договор подряда, согласно которому заказчик перечисляет оплату частями: в декабре 2018 года и январе 2019 по 10 000 ₽. Акт по выполненным работам будет подписан в марте 2019 года. В этом случае подрядчик в декабре исчислит НДС с полученной предоплаты в размере 1 525 ₽ (10 000 × 18/118) и укажет эту сумму в авансовом счете-фактуре. Заказчик на основании данного документа примет к вычету 1 525 ₽. Со второй части оплаты подрядчик исчислит НДС уже по новой ставке: 1 667 ₽ (10 000 × 20/120) и отразит эту сумму в счете-фактуре, выданном заказчику. Заказчик примет ее к вычету. В марте после подписания акта подрядчик примет к вычету весь исчисленный ранее авансовый НДС в размере 3 192 ₽ (1 525 + 1 667). Заказчик восстановит такую же сумму НДС.

Даже в ситуации, когда отгрузка осуществляется частями и приходится на разные годы, это правило останется неизменным, поскольку при восстановлении и вычете налога по предоплате в расчет принимаются только суммы, которые зачтены в счет отгруженного товара, выполненной работы или оказанной услуги (п. 6 ст. 172 НК РФ и п. 3 ст. 170 НК РФ). Частичная отгрузка товара приведет к дроблению суммы предоплаты для целей НДС, но в расчет будут приниматься исчисленные суммы налога.

Например, заключен договор поставки, по которому оплата осуществляется в ноябре 2018 года и феврале 2019 по 10 000 ₽. Товар отгружается партиями: в декабре 2018 на сумму 5 000 ₽ (в том числе НДС по ставке 18 % — 763 ₽) и в марте 2019 года на оставшуюся сумму. Поставщик, получив в ноябре первую предоплату, исчислит НДС в размере 1 525 ₽ (10 000 × 18/118) — покупатель примет эту сумму к вычету. После поставки первой партии товара поставщик примет к вычету 763 ₽, а покупатель эту сумму восстановит.

В 2019 году в части второго платежа обе стороны проведут схожую операцию, но уже по новой ставке: поставщик исчислит НДС в размере 1 667 ₽ (10 000 × 20/120), а покупатель примет его к вычету на основании второго «авансового» счета-фактуры. После отгрузки второй партии в марте поставщик примет к вычету авансовый НДС в размере 2 429 ₽ (1 525 — 763 + 1 667). Эту же сумму восстановит покупатель.

Когда все деньги по договору получены в 2018 году, а реализация товара пройдет в 2019 году, разницу в 2 % между прежним и нынешним НДС можно восполнить, если договориться с контрагентом об уменьшении стоимости единицы товара, чтобы сумма товара, увеличенная на новую ставку НДС, стала равна предоплате.

Ищем источник

Особенно остро стоит вопрос уплаты дополнительных 2 % налога, если все деньги по договору были получены в 2018 году, а реализация пройдет уже в 2019 году. Тогда в предоплате «сидит» НДС по ставке 18 %, а уплатить его надо уже по повышенной ставке. Есть два варианта, как можно решить эту проблему.

За счет продавца

Можно договориться с контрагентом об уменьшении стоимости единицы товара, чтобы сумма товара, увеличенная на новую ставку НДС, стала равна предоплате. К примеру, если цена договора составляла 118 000 ₽ (НДС по ставке 18 % — 18 000 ₽, стоимость без НДС — 100 000 ₽), можно согласовать уменьшение цены до 98 333,3 ₽. Общая стоимость не изменится и составит те же 118 000 ₽ (НДС по ставке 20 % — 19 666,7 ₽). Полученных в качестве предоплаты 118 000 ₽ хватит на уплату налога по новой ставке.

За счет покупателя

Предъявить дополнительную сумму НДС покупателю разрешает п. 1 ст. 168 НК РФ. Причем осуществить это можно именно при реализации. Таким образом, если на дату реализации ставка налога выросла, продавец обязан допредъявить дополнительный НДС покупателю.

Однако корреспондирующей обязанности покупателя доплатить НДС продавцу ни НК РФ, ни ГК РФ не установили. Поэтому увеличение суммы НДС желательно согласовать отдельно, оформив дополнительное соглашение к договору, с момента подписания которого у покупателя возникнет обязанность по уплате соответствующей суммы. Если же заключить допсоглашение не получается, нужно официально уведомить контрагента об изменении обязательств по НДС еще до исполнения договора. Предъявление требования о доплате НДС незаконно, если обе стороны неверно определили обязательства по НДС в период заключения и исполнения сделок (определение Верховного Суда РФ от 23.11.2017 № 308-ЭС17-9467 по делу № А32-4803/2015).

Отдельного внимания заслуживают государственные и муниципальные контракты. Цены контрактов, заключенных до повышения ставки НДС, не подлежат изменению в связи с таким повышением (письмо Минфина от 28.08.2018 № 24-03-07/61247). Это означает, что поставщики (исполнители) по таким контрактам не смогут ни уменьшить стоимость единицы товара, ни допредъявить 2 % покупателю (заказчику). Это значит, что им придется фактически уплатить этот налог за свой счет, «накинув» его сверху на стоимость товара.

Чтобы избежать лишних трений с контрагентами и налоговиками из-за того, что в документах указан НДС по старой ставке, нужно заблаговременно переделать договоры и счета по тем отгрузкам, которые произойдут в будущем году, и указать в них новую ставку НДС.

Гражданско-правовая сторона

Поскольку ставка НДС указана и в договорах, и в счетах, выставляемых контрагентам, мы рекомендуем по тем отгрузкам, которые произойдут в следующем году, переделать договоры и счета с указанием в них НДС по новой ставке. Такой подход не только полностью соответствует п. 1 ст. 168 НК РФ, который требует добавлять НДС к цене реализуемого товара, но и позволит избежать лишних трений как с контрагентами, так и с налоговыми органами из-за того, что в документах НДС указан по старой ставке. Обратите внимание, что вносить изменения в договор можно только в том случае, если на дату подписания допсоглашения он еще полностью не исполнен обеими сторонами, значит, озаботиться правками нужно заблаговременно (п. 3 ст. 425 ГК РФ).

При оформлении в 2018 году договоров, которые будут исполняться в новом году, стороны уже сейчас могут включить в текст договора НДС по новой ставке ссылку на п. 4 ст. 5 Закона № 303-ФЗ, указав, что отгрузка произойдет в 2019 году, когда ставка НДС будет равна 20 % (письмо Минфина России от 18.09.2018 № 03-07-11/66752). Аналогично можно формулировать условия договоров и тогда, когда отгрузка производится частями в 2018 и в 2019 годах. В этом случае стороны вправе отдельно указать цены для каждой партии товаров (этапа работ, услуг), заложив туда соответствующую ставку НДС.

Алексей Крайнев, налоговый юрист