Содержание

- Пересчет отпускных и отражение в 6-НДФЛ

- Перерасчет отпускных в 6 НДФЛ: пример

- Как показать отпускные в 6-НДФЛ

- Пример отражения отпускных в 6-НДФЛ в 2019 году

- Что писать в 6-НДФЛ, если отпуск и отпускные в разных периодах

- Отражение в 6-НДФЛ отпускных, которые доплатили работнику

- Как заполнить 6-НДФЛ, если простили отпускные

- 6 Ндфл перерасчет отпускных в сторону уменьшения

- В каких случаях может понадобиться перерасчет отпускных?

- Отражение пересчета отпускных в 6-НДФЛ в связи с ошибкой расчета

- Продление отпуска не повлияет на 6-НДФЛ

- Корректируем отчет при сокращенном отпуске

- Итоги

- ФНС России пояснила, как отразить перерасчёт отпускных в 6-НДФЛ

- Важные тонкости выплаты отпускных

- Пример 1. Отпускные выплачены в последний месяц квартала, последний день месяца — выходной

- Пример 2. Заполнение Расчета 6-НДФЛ при уменьшении суммы отпускных

- Корректируем форму 6-НДФЛ по отпускным

- Заполнение 6-НДФЛ в части ошибочно выплаченных отпускных

- Заполнение 6-НДФЛ в части корректировки переплаты

Пересчет отпускных и отражение в 6-НДФЛ

В целях исчисления НДФЛ для отпускных дата получения дохода – всегда день их выплаты работнику (подп. 1 п. 1 ст. 223 НК РФ). Именно эту дату надо указывать по строке 100 раздела 2 расчета 6-НДФЛ. А срок перечисления НДФЛ в бюджет с отпускных – последний день месяца, в котором они выплачены работнику (п. 6 ст. 226 НК РФ). Но если он выпадает на выходной день, то переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ, Письмо ФНС от 13.03.2017 № БС-4-11/4440@). И этот день указывается по строке 120 раздела 2 расчета 6-НДФЛ.

Если в связи с перерасчетом среднего заработка вы доплачиваете отпускные, то эта доплата тоже является частью отпускных. И соответственно для нее действуют те же правила определения даты получения дохода и срока перечисления НДФЛ в бюджет, что и для основной части отпускных. Например, если вы в июне перечислили на карту работника доплату к выплаченным в мае отпускным, то доплата – это доход июня. А срок уплаты НДФЛ с нее (строка 120) – 02.07.2018 (так как 30 июня суббота).

Такой же позиции придерживается и специалист ФНС. Его мнение опубликовано в ГК, 2017, № 16 в статье «Срок уплаты НДФЛ с доплаты отпускных» (http://glavkniga.ru/elver/2017/16/3072-srok_uplati_ndfl_s_doplati_otpusknikh.html).

Заметим, что в разделе 2 сумму доплаченных отпускных и НДФЛ с нее вы показываете отдельным блоком, даже если перечисляете доплату вместе с зарплатой (Письмо ФНС от 11.05.2016 № БС-4-11/8312). Ведь по строке 120 у вас будут разные даты перечисления НДФЛ в бюджет (п. 6 ст. 226 НК РФ):

— для налога с зарплаты – день, следующий за днем ее выплаты работнику;

— для доплаты отпускных – последний день месяца, в котором она выплачена.

Если же отпускные были излишне выплачены и сторнированы, в разделе 2 дата получения дохода и срок перечисления НДФЛ все равно не меняются. А вот отражение других доходов, в счет которых лишняя сумма была зачтена, будет различаться в зависимости от конкретной ситуации.

О том, как отразить в 6-НДФЛ уменьшение отпускных, если на них уменьшили зарплату, читайте в ГК, 2016, № 14 «Заполняем 6-НДФЛ за полугодие: чем «порадовала» ФНС» (http://glavkniga.ru/elver/2016/14/2410-zapolnjaem_6_ndfl_polugodie_poradovala.html#pos02).

А если сумма переплаты зачтена в счет больничного, читайте в ответе на вопрос «Болезнь во время отпуска».

Порядок документального оформления перерасчета отпускных (в текущем документе, в отдельном документе, в документе сторнирования отпускных или в документе окончательного расчета заработной платы) зависит особенностей конкретной бухгалтерской программы.

Перерасчет отпускных в 6 НДФЛ: пример

Отпускные в 6-НДФЛ отражают в зависимости от даты выплаты дохода. Есть особенности для пересчитанных и декабрьских отпускных. Чтобы не допустить ошибку, посмотрите примеры заполнения 6-НДФЛ с отпускными.

Как показать отпускные в 6-НДФЛ

Чтобы правильно отразить в 6-НДФЛ отпускные, важно знать дату получения дохода и уплаты налога с них. Когда компания начислила выплату сотруднику, значения не имеет. Ведь в разделе 1 доходы показывают в периоде выплаты, в разделе 2 – в том периоде, на который приходится крайний срок уплаты НДФЛ (письмо ФНС от 05.04.2017 № БС-4-11/6420@). Если компания допустила и сама обнаружила ошибку, расчет потребуется уточнить. Узнайте, оштрафует ли инспекция в этом случае.

Датой получения дохода признают день выплаты отпускных. НДФЛ с отпускных компания вправе перечислить не позднее последнего дня месяца, в котором выдала деньги (ст. 226 НК). Если этот срок выпадает на выходной или праздничный день, то крайний срок переносится на следующий рабочий день (п. 7 ст. 6.1 НК). Посмотрите, с каким выгодным для компании расчетом сроков сдачи отчетности согласились чиновники.

Заполняем раздел 1. В строку 020 расчета включите сумму начисленных отпускных. То есть записать следует доход вместе с НДФЛ. В строке 040 покажите рассчитанный налог, а в строке 070 – удержанный.

Налоговики проверяют 6-НДФЛ по обновленным контрольным соотношениям. Убедитесь, что у вас нет расхождений.

Заполняем раздел 2. В строке 100 поставьте дату выплаты отпускных (подп. 1 п. 1 ст. 223 НК). В строку 110 перенесите показать из строки 100. Поскольку даты получения дохода и удержания налога с отпускных совпадают.

В строке 120 запишите срок перечисления налог, в строке 130 – сумму выплаты вместе с НДФЛ, в строке 140 – величину налога, удержанную при выплате отпускных.

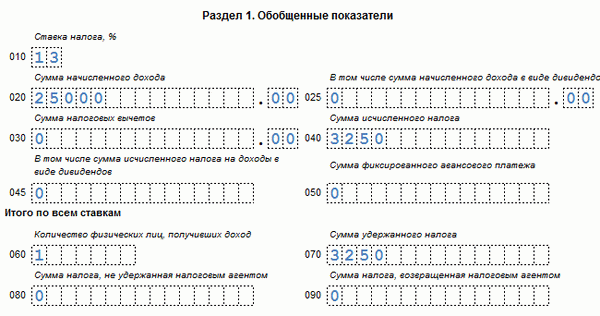

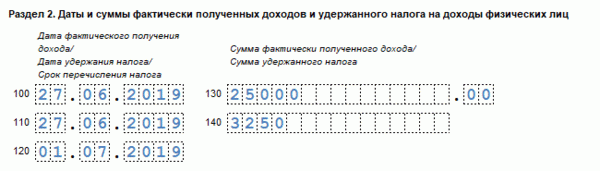

Пример отражения отпускных в 6-НДФЛ в 2019 году

Что писать в 6-НДФЛ, если отпуск и отпускные в разных периодах

Когда отпускные сотруднику перечислили в одном месяце, а отдых начался в другом, всю сумму включите в расчет в периоде выплаты. Разделы 1 и 2 заполните в общем порядке. В случае переходящего отпуска, отпускные в 6-НДФЛ также запишите в периоды выплаты. Распределять сумму выплаты и налога пропорционально дням отдыха не нужно.

Пример. Как заполнять 6-НДФЛ с переходящими отпускными

Отражение в 6-НДФЛ отпускных, которые доплатили работнику

Не сдавайте уточненку по 6-НДФЛ, если отпускные пересчитали и доплатили уже после сдачи отчета. Объяснение простое. Доход в виде отпускных считают полученным в день выплаты.

Доплату отпускных отразите в 6-НДФЛ за тот период, в котором выдали деньги сотруднику. Включите эту сумму и в первый, и во второй раздел отчета. В разделе 1 покажите итоговую сумму налога с учетом доплаты. В разделе 2 первоначально начисленные отпускные и доплату отразите как отдельные выплаты.

Когда сотруднику вначале переплатили отпускные, а удержали уже после сдачи 6-НДФЛ, уточненку понадобится сдать. В разделе 1 уточненного расчета покажите итоговую сумму с учетом удержания.

Как заполнить 6-НДФЛ, если простили отпускные

Компания вправе потребовать с бывшего сотрудника отпускные, если он авансом отгулял отпуск и не отработал его (ст. 137 ТК). Если при увольнении компания не удержала средства и работник не вернул их, то у «физика» получится доход. Но в 6-НДФЛ эту сумму включать не нужно.

Компания уже рассчитала и удержала НДФЛ при выплате отпускных. Поэтому в расчете 6-НДФЛ не отражают налог с суммы прощенной выплаты (письмо УФНС по Москве от 28.06.2018 № 20-15/138129). Доход в отчетности компания тоже показывает один раз — как отпускные в периоде, когда их начислили за отдых авансом.

6 Ндфл перерасчет отпускных в сторону уменьшения

ФНС России в ответе на запрос налогоплательщика разъяснила, что при перерасчете отпускных выплат работнику в разделе 1 формы 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета (письмо ФНС России от 13 октября 2016 г. № БС-4-11/19483 «О заполнении расчета по форме 6-НДФЛ»).

В рассмотренном примере сумма выплаченного дохода работнику составила 200 тыс. руб., сумма удержанного НДФЛ – 26 тыс. рублей, а сумма возвращенного излишне удержанного в предыдущих периодах налога – 1 тыс. руб. (ст. 231 НК РФ). При этом в бюджет налоговым агентом перечислен НДФЛ в сумме 25 тыс. руб.

Как уточнили налоговики, перерасчет отпускных выплат подлежит отражению в разделе 2 расчета по форме 6-НДФЛ в том отчетном периоде, когда они были выплачены работнику. В данном случае, это был апрель 2016 года. Следовательно в расчете 6-НДФЛ за полугодие будет отражено:

- по строке 130 – 200 тыс. руб;

- по строке 140 – 26 тыс. руб;

При этом сумма налога, возвращенная физлицу в размере 1 тыс. руб., подлежит отражению по строке 090 раздела 1 этого же расчета.

ФОРМА

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом (абз. 3 п. 2 ст. 230 НК РФ), по форме, форматам и в порядке, утвержденным ФНС России (приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/450@).

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. Общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, отражается по строке 090 нарастающим итогом с начала налогового периода (п. 3.3 раздела 1 «Обобщенные показатели» Порядка заполнения расчета по форме 6-НДФЛ).

В каких случаях может понадобиться перерасчет отпускных?

Расчет оплаты отдыха работника основывается на сумме среднедневного заработка и количестве дней отпуска. Логично, что их изменение неминуемо отразится не только на сумме, причитающейся работнику, но и на подоходном налоге.

О том, как корректно отразить отдых работника в отчетности, узнайте в статье «Как правильно отразить в форме 6-НДФЛ отпускные?».

Приведем основные ситуации, в которых перерасчет отпускных неизбежен:

- Ошибка при расчете отпускных или среднего заработка.

- Дополнительные начисления сумм оплаты труда, произошедшие после начала отпуска (например, выплачена премия за прошлый год).

- Принятие решения о повышении окладов персонала после начала отдыха работника.

- Болезнь сотрудника во время отпуска.

- Отзыв из отдыха в связи с производственной необходимостью.

Рассмотрим, как такие изменения правильно отразить в форме 6-НДФЛ.

Отражение пересчета отпускных в 6-НДФЛ в связи с ошибкой расчета

Корректировки в расчете среднемесячного заработка могут привести как к занижению, так и к завышению выплаченных отпускных и удержанного с них налога.

Если в результате перерасчета сумма выплат уменьшилась, тогда, учитывая требования Порядка заполнения и представления расчета 6-НДФЛ, утвержденного приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ (далее — Порядок заполнения), от налогового агента потребуется следующее:

- Представить уточненку 6-НДФЛ за тот квартал, в котором ошибка была допущена, изменив показатели начисленного и полученного дохода, а также исчисленного налога (строки 020, 040 и 130).

- В форме 6-НДФЛ за тот квартал, в котором произошел перерасчет налога, необходимо отразить изменения только в строках 070 и 140.

- Если зачесть излишне удержанный налог в счет предстоящих платежей нет возможности, тогда сумму налога, возвращенную физлицу в квартале перерасчета, необходимо отразить в строке 090.

- Ни в периоде исправления, ни в периоде пересчета не меняются показатели по строкам 100, 110 и 120.

ВАЖНО! Для удержаний из заработной платы по причинам, не перечисленным в ст. 137 ТК РФ, понадобится письменное согласие работника.

Теперь рассмотрим случай корректировки заработка за прошлые периоды, который увеличил сумму отпускных. В этом случае доначисления сумм дохода и НДФЛ отражаются в периоде пересчета по строкам 020, 040, 070, 130 и 140, причем доплата отпускных будет являться доходом того периода, в котором она была осуществлена (подп. 1 п. 1 ст. 223 НК РФ).

Данные выводы полностью согласуются с позицией налоговиков.

Продление отпуска не повлияет на 6-НДФЛ

В соответствии со ст. 124 ТК РФ ежегодный отпуск подлежит продлению на период таких обстоятельств, как:

- болезнь, подтвержденная больничным листом;

- исполнение государственных обязанностей, на период выполнения которых предусмотрено освобождение от работы;

- другие случаи, предусмотренные отраслевым законодательством или внутренними нормативными актами.

В таких случаях для налогового учета НДФЛ последствий не будет, так как за все дни отпуска оплата уже выполнена, а перерасчет не производится. Что же касается пособия по нетрудоспособности, то суммы дохода и НДФЛ по больничным выплатам отражаются в 6-НДФЛ в том периоде, когда они были выплачены.

Подробнее об отражении в расчете сумм пособий по нетрудоспособности узнайте из материала «Как правильно отразить больничный в 6-НДФЛ — пример».

При согласовании с работником и в целях обеспечения нормальной работы предприятия неиспользованные из-за болезни или по другим причинам дни отпуска можно перенести на другой срок, и тогда перерасчет отпускных в 6-НДФЛ будет необходим.

Корректируем отчет при сокращенном отпуске

Выход работника из отпуска раньше положенного срока, как правило, связан либо с его болезнью во время отдыха, либо с отзывом по производственной необходимости.

В обоих случаях суммы излишне выплаченных сумм и удержанного НДФЛ могут быть засчитаны в счет иных доходов за отчетный период. В расчете 6-НДФЛ способ корректировки будет зависеть от того, в каком периоде произошло прерывание отпуска.

Если отдых работника начался и прервался в одном и том же отчетном периоде, то сумма излишне выплаченного дохода в разделе 2 отчета засчитывается как заработная плата, а сумма отпускных отражается уже с учетом корректировки. А вот в случае, когда пересчет затронул предыдущий квартал, необходимо действовать аналогично ситуации с корректировкой при уменьшении суммы начисленного дохода.

Итоги

Пересчет отпускных требует тщательного анализа причин и оснований для его проведения. В большинстве случаев можно обойтись изменением показателей 1-го и 2-го разделов расчета 6-НДФЛ за текущий период, но если были затронуты предыдущие кварталы, тогда подачи уточненных расчетов избежать не удастся.

Для отпускных датой получения дохода для целей расчета НДФЛ считается дата фактической выплаты, а датой уплаты налога в бюджет — последний день месяца. Поэтому отпускные отражаются в разделе 2 расчета 6-НДФЛ отдельно.

Необходимость в перерасчете отпускных после сдачи отчетности может возникнуть в двух ситуациях:

1. если при расчете отпускных была допущена ошибка и в отчетность попали неверные данные (в этом случае надо сдать уточненный расчет 6-НДФЛ с правильными сведениями);

2. если имеются законодательно обусловленные причины (например, отзыв работника из отпуска, увольнение, перенос отпуска из-за несвоевременной выплаты отпускных).

Если произведен перерасчет отпускных за прошлый период и это привело к уменьшению сумм отпускных выплат и исчисленного с них налога, то подается уточненный расчет 6-НДФЛ.

Если в результате перерасчета получилась сумма к доплате, то уточненный расчет 6-НДФЛ за прошлый отчетный (налоговый) период сдавать не нужно. Итоговую сумму по результатам перерасчета следует отразить в расчете 6-НДФЛ за тот период, в котором фактически произведена такая доплата.

Это объясняется тем, что искажение отчетных показателей произойдет только в случае уменьшения сумм выплат и, соответственно, суммы исчисленного с них НДФЛ.

Такие разъяснения дает советник отдела организации камерального контроля управления камерального контроля ФНС Е.А. Кудряшова в журнале «Налоговая политика и практика».

ФНС России пояснила, как отразить перерасчёт отпускных в 6-НДФЛ

Как быть с отчётностью, когда при расчёте отпускных была допущена ошибка или работник был неожиданно уволен, отозван из отпуска и др., разъясняет ФНС России.

Нередко у компаний возникает необходимость в перерасчёте отпускных после сдачи отчётности. В таких случаях для расчёта НДФЛ бухгалтеру необходимо взять дату фактической выплаты отпускных как дату получения дохода. А датой уплаты налога в бюджет является последний день месяца. Данные выплаты следует отдельно указывать во втором разделе 6-НДФЛ. Об этом сообщает на своём сайте.

Налоговики напомнили, в каких случаях после сдачи отчётности нужно сделать перерасчёт отпускных. Так, в частности, уточнёнка по форме 6-НДФЛ сдаётся, если при расчёте была допущена ошибка и (или) в форму попали неверные данные. Понадобится перерасчёт, например, когда работник был уволен, отозван из отпуска, или же отпуск был перенесен из-за несвоевременной выплаты отпускных. Если перерасчет привел к уменьшению отпускных выплат и исчисленного с них налога, то подается уточненный расчет 6-НДФЛ. Если же в результате образовалась сумма к доплате, то уточненный расчет 6-НДФЛ за прошлый отчетный (налоговый) период сдавать не нужно. Итоговую сумму следует отразить в расчете за тот период, в котором фактически произведена доплата. То есть искажение отчетных показателей произойдет только в случае уменьшения сумм выплат и, соответственно, исчисленного с них НДФЛ.

Ранее мы публиковали топ-8 разъяснений по отпускам.

На примерах — как корректно отразить суммы отпускных в расчете в разных ситуациях.

Важные тонкости выплаты отпускных

Когда начало и конец отпуска приходятся на один месяц или один отчетный период, проблем с отражением соответствующих сумм в Расчете 6-НДФЛ, как правило, не возникает.

Напомним, раздел 1 Расчета 6-НДФЛ «Обобщенные показатели» заполняется в целом по организации нарастающим итогом. В разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» отражаются показатели за отчетный период. Теперь перечислим правила отражения отпускных в Расчете 6-НДФЛ.

Правило 1. Доход в виде отпускных считается полученным в день их выплаты (ст. 223 НК РФ) и отражается по стр. 100 Раздела 2.

Правило 2. НДФЛ удерживается в день выплаты денег работникам (ст. 226 НК РФ) и отражается по стр. 110 Раздела 2. Таким образом в строках 100 и 110 ставится одна дата.

Правило 3. Отпускные вместе с НДФЛ отражаются по строке 130, удержанный с отпускных НДФЛ — по строке 140.

Правило 4. Крайний срок уплаты НДФЛ в бюджет (ст. 226 НК РФ) — последнее число месяца, в котором выплачены деньги, сумма отражается по стр. 120 Раздела 2.

Правило 5. В Расчете 6-НДФЛ показывают выплаченные отпускные, а не начисленные. Однако из этого правила есть важное исключение. Если отпускные выплачены в последний месяц квартала, а последний день этого месяца приходится на выходной, то срок перечисления налога — следующий период (п. 6 ст. 226 НК РФ). Поскольку выплата отпускных состоялась, этот факт фиксируется в разделе 1 Расчета. В разделе 2 Расчета за следующий период отражается крайний срок перечисления НДФЛ в бюджет (строка 120) (письмо ФНС России от 05.04.2017 № БС-4-11/6420).

![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Пример 1. Отпускные выплачены в последний месяц квартала, последний день месяца — выходной

Работнику отпускные выплачены 25.06.2018 года. Крайний срок перечисления НДФЛ — 2 июля 2018 года (поскольку последний день месяца квартала пришелся на выходной).

В Расчете 6-НДФЛ за полугодие операция будет отражаться по строкам 020, 040 и 070 раздела 1. В разделе 2 операция за полугодие не отражается, она войдет в Расчет за 9 месяцев, где нужно будет указать:

— по строке 100 и 110 — 25.06.2018;

— по строке 120 — 02.07.2018;

— по строкам 130 и 140 — суммы дохода и НДФЛ с отпускных.

Повторно в разделе 1 за 9 месяцев отпускные за июнь не указываются.

Правило 6. Каждая выплата отпускных отражается отдельным блоком в разделе 2 Расчета 6-НДФЛ, если даты выплаты разные.

В таблице 1 приведем общую схему отражения отпускных в ситуации, когда дата их выплаты и крайний срок перечисления налога приходятся на разные отчетные (налоговые) периоды (отражаются , не отражаются -).

|

Расчет 6-НДФЛ за период: |

Раздел 1 |

Раздел 2 |

|

Дата выплаты — март 2018; крайний срок перечисления НДФЛ — 2 апреля 2018 |

||

|

За 1 квартал 2018 года |

— |

|

|

За полугодие 2018 года |

— |

|

|

Дата выплаты — июнь 2018, крайний срок перечисления НДФЛ — 2 июля 2018 |

||

|

За полугодие 2018 года |

— |

|

|

За 9 месяцев 2018 года |

— |

|

|

Дата выплаты — сентябрь 2018, крайний срок перечисления НДФЛ — 1 октября 2018 |

||

|

За 9 месяцев 2018 года |

— |

|

|

За налоговый период 2018 |

— |

|

|

Дата выплаты — декабрь 2018, крайний срок перечисления НДФЛ — 9 января 2019 (проект постановления Правительства РФ, стадия обсуждения) |

||

|

За налоговый период 2018 |

— |

|

|

За 1 квартал 2019 года |

— |

|

Корректировка отпускных

Алгоритм действий при корректировке сумм в Расчете 6-НДФЛ зависит от того, требуется ли доплатить отпускные или наоборот, уменьшить их сумму. Приведем порядок действий ниже.

Операция: Доплата отпускных, то есть выплата основной части произошла в одном квартале, а доплата производится в следующем квартале.

Как отражаем в Расчете 6-НДФЛ:

|

Раздел 1 Расчета 6-НДФЛ (в квартале доплаты) |

Раздел 2 Расчета 6-НДФЛ (в квартале доплаты) |

|

— по строке 020 — итоговую сумму отпускных с учетом доплаты |

— по строкам 100 и 110 соответственно — даты фактического получения дохода (доплаты) и удержания НДФЛ с суммы доплаты |

|

— по строке 040 — сумму исчисленного НДФЛ со всей суммы отпускных с учетом доплаты |

по строке 120 — срок перечисления налога (последняя дата месяца, когда выплачена доплата, с учетом переноса из-за выходных или праздников) |

|

— по строке 070 — сумму удержанного НДФЛ с суммы отпускных, включая доплату |

— по строке 130 — сумму фактически полученного дохода (доплаты), включая налог |

|

— |

по строке 140 — сумму удержанного налога с доплаты по отпускным |

|

Основание: письма ФНС России от 24.05.2016 № БС-4-11/9248, от 13.10.2016 № БС-4-11/19483 |

|

Операция: Перерасчет отпускных в сторону уменьшения.

Как отражаем в расчете 6-НДФЛ:

|

Раздел 1 Расчета 6-НДФЛ |

Раздел 2 Расчета 6-НДФЛ |

|

|

Вариант 1 |

Сдать уточненный расчет 6-НДФЛ за период, в котором уменьшена сумма отпускных. В разделе1 уточненного расчета указать итоговые суммы с учетом уменьшенной суммы отпускных |

Порядок отражения зависит от договоренностей с работником. Если переплату отпускных зачли в зарплату, то в периоде зачета отражается зарплата за минусом суммы переплаты отпускных. |

|

Основание |

Письма ФНС России от 24.05.2016 № БС-4-11/9248, от 13.10.2016 № БС-4-11/19483; письмо УФНС России по Москве от 12.03.2018 № 20-15/049940 |

|

|

Вариант 2 |

Уточненный расчет не представлять, расчеты регулируются в течение налогового периода. Раздел заполняется нарастающим итогом с начала года, в нем отражаются итоговые суммы с учетом перерасчета отпускных |

|

|

Основание |

Письма ФНС России от 13.10.2016 № БС-4-11/19483, от 24.05.2016 № БС-4-11/9248. |

Законодательно вопрос не урегулирован, разъяснения контролирующих органов отсутствуют |

Пример 2. Заполнение Расчета 6-НДФЛ при уменьшении суммы отпускных

Общество с ограниченной ответственностью «Меркурий» начислило работнику отпускные в июне 2018 года в сумме 50 000 рублей. Исчислили, удержали и перечислили в бюджет НДФЛ в сумме 6 500 руб. Отпускные перечислены работнику 25.06.2018 года.

В июле 2018 года сделали перерасчет, в ходе которого выяснилось, что работнику переплатили отпускные. Реальная сумма отпускных должна была составить 45 000 рублей, НДФЛ с отпускных — 5 850 рублей Сумма переплаты составила 5 000 рублей, а излишне удержанный и перечисленный НДФЛ — 650 руб.

По письменному согласованию с работником сумма переплаты отпускных принимается в зачет заработной платы за июль 2018 года. Сумма начисленной зарплаты за июль составила 70 000 руб. С учетом переплаты зарплата составила 65 000 руб., а НДФЛ с этой суммы — 8 450 руб. Зарплата за июль 2018 года выплачена работнику 10.08.2018 года.

Порядок заполнения Расчета 6-НДФЛ за 9 месяцев приведем ниже.

Раздел 1.

Корректируем форму 6-НДФЛ по отпускным

Эксперты службы Правового консалтинга ГАРАНТ рассмотрели следующую ситуацию. Работнику ошибочно дважды выплатили отпускные. Соответственно, был переплачен и НДФЛ. Сумма начисленных вторично отпускных была сторнирована в июне 2016 года. По перечисленным работнику суммам образовалась переплата налога. Организация планирует, что в следующем месяце работник получит на руки меньше (за минусом излишне перечисленных отпускных). Как это отразить в форме 6-НДФЛ? Необходимо ли включать в 6-НДФЛ за полугодие переплату по налогу?

Организация-работодатель, производящая в соответствии с трудовым договором выплаты работнику (в том числе отпускные), в силу п. 1 ст. 226 НК РФ признается налоговым агентом и обязана исчислить, удержать у работника и уплатить в бюджет сумму НДФЛ (далее также – налог), исчисленную в соответствии со ст. 224 НК РФ (с учетом предусмотренных ст. 226 НК РФ особенностей).

На основании абзаца 3 п. 2 ст. 230 НК РФ с 1 января 2016 года налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее – Расчет), за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме 6-НДФЛ, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Этим же приказом утвержден порядок заполнения и представления 6-НДФЛ (далее – Порядок) и формат для подачи 6-НДФЛ в электронном виде.

Заполнение 6-НДФЛ в части ошибочно выплаченных отпускных

Как определено п. 1.1 Порядка, форма 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета.

Форма 6-НДФЛ состоит из:

- Титульного листа;

- Раздела 1 «Обобщенные показатели»;

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с п. 3.3 Порядка в разделе 1 Расчёта 6-НДФЛ указывается, в частности:

- по строке 020 – обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

- по строке 040 – обобщенная по всем физическим лицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода;

- по строке 070 «Сумма удержанного налога» – общая сумма удержанного налога нарастающим итогом с начала налогового периода.

Согласно п. 4.2 Порядка в разделе 2 Расчета указываются:

- по строке 100 – дата фактического получения доходов, отраженных по строке 130;

- по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

- по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

Как следует из разъяснений Минфина России, изложенных в письме от 30.10.2015 № 03-04-07/62635 (доведенном до нижестоящих налоговых органов письмом ФНС России от 11.11.2015 № БС-4-11/19749@), в случае, если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

Таким образом, поскольку сумма ошибочно выплаченных отпускных фактически не является доходом работника, и она была сторнирована в бухгалтерском учёте к моменту формирования Расчёта 6-НДФЛ за полугодие 2016 года, то эта сумма не подлежит отражению в составе показателя по строке 020 «Сумма начисленного дохода» в разделе 1 Расчёта.

Как представляется, по строке 070 суммируется общая сумма удержанного НДФЛ, относящаяся ко всем доходам, отраженным по строке 020 формы 6-НДФЛ, а в строке 140 отражается сумма НДФЛ, исчисленная применительно к указанным в строке 020 доходам.

По причинам, изложенным выше, полагаем, что сумма НДФЛ, относящаяся к ошибочно выплаченным отпускным, не должна участвовать при формировании показателя по строке 040 «Сумма исчисленного налога», а также при формировании показателя по строке 070 «Сумма удержанного налога».

Однако поскольку сумма ошибочно начисленных отпускных была выплачена работнику и НДФЛ с нее был фактически удержан, то такая информация подлежит, на наш взгляд, отражению в разделе 2 Расчёта 6-НДФЛ за полугодие на соответствующие даты (дату фактического получения дохода (строке 100), дату удержания налога (строка 110), срок перечисления налога (строке 120)):

- по строке 130 «Сумма фактически полученного дохода» – в сумме полученного работником дохода в части ошибочной выплаты отпускных;

- по строке 140 «Сумма удержанного налога» – в сумме удержанного НДФЛ с суммы ошибочно начисленных отпускных.

При этом суммы НДФЛ, указанные в строках 140 раздела 2 Расчета 6-НДФЛ за полугодие 2016 года (суммарно), будут отличаться от суммы НДФЛ, указанной по строке 070 раздела 1 этого же Расчета 6-НДФЛ, на сумму НДФЛ, удержанную из ошибочно выплаченных отпускных.

Отметим, что письмо ФНС России от 20.01.2016 № БС-4-11/591, в котором имело место контрольное соотношение, согласно которому показатель по строке 070 должен быть равен сумме показателей по строкам 140, утратило силу. В настоящее время контрольные соотношения направлены письмом ФНС России от 10.03.2016 № БС-4-11/3852@, подобного равенства указанных строк ими не предусмотрено, что позволяет, на наш взгляд, отразить суммы излишней выплаты и удержанного налога по строкам 130 и 140 раздела 2 Расчета за полугодие.

Заполнение 6-НДФЛ в части корректировки переплаты

С учётом разъяснений финансового ведомства, изложенных в приведённом нами письме Минфина России от 30.10.2015 № 03-04-07/62635, удержанные и перечисленные в бюджет с ошибочно выплаченных отпускных суммы налога являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по налогу на доходы физических лиц за налоговый период необходимо скорректировать. При этом у налогового агента – работодателя образуется переплата налога на доходы физических лиц. Указанная переплата может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ.

Однако в данном письме речь шла об увольняющемся работнике, в рассматриваемом случае сотрудник продолжит трудиться и организация предполагает произвести перерасчет с ним в последующих месяцах, при начислении заработной платы после выхода из отпуска. Тогда, на наш взгляд, переплата НДФЛ в бюджет может быть урегулирована при последующем начислении заработной платы. То есть НДФЛ, исчисленный с последующих выплат, будет перечислен в бюджет в меньшей сумме.

С учётом сказанного информация, связанная с переплатой по НДФЛ, имевшей место в первом полугодии, на наш взгляд, может быть отражена в показателях 6-НДФЛ так:

6-НДФЛ за полугодие

Раздел 1:

- строка 020 – сумма начисленного дохода в виде ошибочно выплаченных отпускных не отражается;

- строка 040 – сумма исчисленного налога в части ошибочно выплаченных отпускных не отражается;

- строка 070 – сумма удержанного налога с суммы ошибочно выплаченных отпускных не отражается.

Раздел 2:

- строка 100 – дата фактического получения дохода в виде отпускных, например, работнику сумма оплаты отпуска выплачена 24.06.2016 – 24.06.2016;

- строка 110 – дата удержания НДФЛ – 24.06.2016;

- строка 120 – дата перечисления НДФЛ – 30.06.2016;

- строка 130 – сумма фактически полученного дохода в виде отпускных, в том числе ошибочно выплаченных;

- строка 140 – сумма удержанного налога с фактически выплаченных отпускных, в том числе ошибочно выплаченных.

6-НДФЛ за 9 месяцев

Раздел 1 (предположим, что ситуация урегулирована в июле-августе):

- строка 020 – сумма начисленного дохода в виде заработной платы за июль;

- строка 030 – сумма вычетов (если имеются);

- строка 040 – сумма исчисленного налога с начисленной заработной платы за июль;

- строка 070 – сумма удержанного налога с начисленной заработной платы за июль.

Раздел 2:

- строка 100 – дата фактического получения дохода в виде заработной платы за июль (последний день месяца, предположим, заработная плата выплачена за июль, тогда – 31.07.2016);

- строка 110 – дата удержания налога с заработной платы за июль (дата выплаты, положим, 04.08.2016);

- строка 120 – дата перечисления налога с заработной платы за июль (положим, 05.08.2016);

- строка 130 – сумма фактически выплаченного остатка плюс НДФЛ с этой части (то есть сумма заработной платы, уменьшенная на сумму излишне выплаченных отпускных, без вычитания НДФЛ с этой части);

- строка 140 – сумма удержанного НДФЛ с разницы (с суммы заработной платы, уменьшенной на сумму излишне выплаченных отпускных), то есть с суммы фактической выплаты остатка заработной платы.

Отметим также, что 6-НДФЛ не содержит информации о суммах фактически перечисленного в бюджет налога (в разделе 2 идет речь о суммах, которые должны быть перечислены, но не сообщается о факте их уплаты). Так, в абзаце шестом п. 1 ст. 80 НК РФ указано, что Расчет 6-НДФЛ представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога. О суммах перечисленного в бюджет НДФЛ здесь не упоминается. Поэтому «места», где в последующем будет отражено перечисление в бюджет налога, уменьшенного на сумму, переплаченную в июне, Расчет 6-НДФЛ не содержит.

В заключение напомним, что во избежание налоговых рисков организация может воспользоваться правом, предоставленным пп.пп. 1, 2 п. 1 ст. 21 НК РФ, обратиться за разъяснениями по рассматриваемому вопросу в налоговый орган по месту учета или непосредственно в Минфин России. При этом выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему Минфином России, ФНС России в пределах их компетенции, является обстоятельством, исключающим вину лица в совершении налогового правонарушения (пп. 3 п. 1 ст. 111, пп. 1 п. 1 ст. 21, п. 1 ст. 34.2 НК РФ, письмо Минфина России от 02.05.2007 № 03-02-07/1-211).

В частности, в письмах ФНС России от 12.02.2016 № БС-3-11/553@, от 30.03.2016 № БС-3-11/1355@ с учетом п. 2 ст. 24 НК РФ налоговым агентам рекомендовано обращаться за разъяснениями в налоговую инспекцию по месту учета по конкретным ситуациям, связанным с заполнением Расчета по форме 6-НДФЛ.

Графкин Олег, эксперт службы Правового консалтинга ГАРАНТ

Мельникова Елена, рецензент службы Правового консалтинга ГАРАНТ, аудитор, член МоАП

Источник: Журнал «Актуальная бухгалтерия»