Содержание

- Кто применяет

- Цель применения

- Разницы между данными НУ и БУ

- Какие проводки создать в случае временной разницы

- Какие проводки создать в случае постоянной разницы

- Как разницы влияют на налог на прибыль

- Как погасить отложенные налоговые обязательства и активы

- Как отразить отложенные налоговые обязательства и активы в бухгалтерской отчетности

- Тест: Тесты по бухгалтерскому финансовому учету с ответами

- ПБУ 18 02

- Кто может не применять ПБУ 18 02

- ПБУ 18 02 – последняя редакция 2018

- Налог на прибыль по ПБУ 18 02 для чайников

- ПНО и ПНА

- ОНО и ОНА

- ПБУ 18/02 и бухгалтерская отчетность

- Что такое ПНА и ПНО и типовые проводки

- Отличие ПНО и ПНА

- Что такое постоянные налоговые обязательства (ПНО)

- Что такое постоянные налоговые активы (ПНА)

- Когда возникает ПНО

- Отражение в финансовой отчетности

- ПБУ 18/02 — кто должен применять и кто нет?

- Для кого применение ПБУ 18/02 обязательно

- Кто не должен применять ПБУ 18/02

- Об организациях на спецрежимах налогообложения

- Кто имеет право выбора

- Итоги

- Для чего нужно и кто должен применять ПБУ 18/02

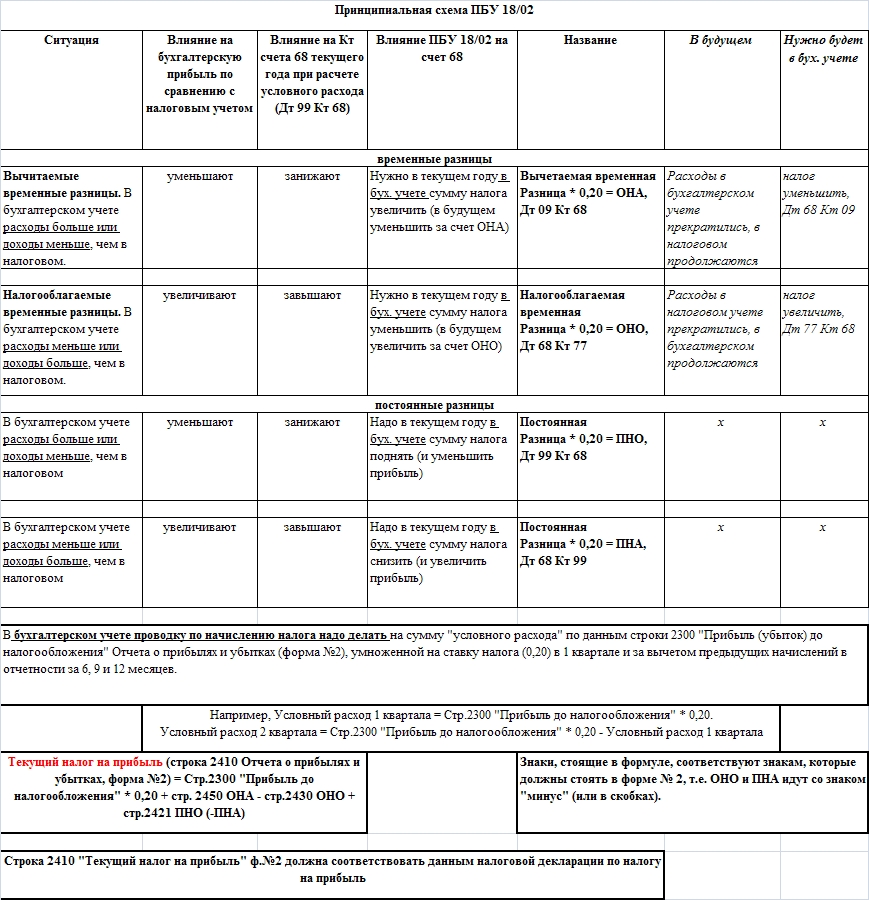

- Последняя редакция ПБУ 18/02 (просто о сложном в одной таблице)

- Как применять ПБУ 18/02 (разъяснения для чайников)

- Проводки по ПБУ 18/02 с примерами

>Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных и муниципальных унитарных предприятий).

Исключение предусмотрено для некоммерческих организаций, а также для субъектов малого предпринимательства (о том, кто относится к субъектам малого предпринимательства см. в статье «Чем бухучет и отчетность «упрощенщиков» будут отличаться от учета и отчетности «обычных» организаций»). Такие компании вправе выбирать — применять ПБУ 18/02 (утв. приказом Минфина России от 19.11.02 № 114н), либо отказаться от него. Каким бы ни был выбор, его необходимо закрепить в учетной политике.

Цель применения

Правила учета доходов и расходов в налоговом учете (НУ) и в бухгалтерском учете (БУ) установлены разными нормативами. Для НУ нормативом является Налоговый кодекс, а для БУ — различные положения по бухгалтерскому учету (в частности, ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации»). Из-за этого налоговый учет далеко не всегда совпадает с бухгалтерским.

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые отражаются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового и бухгалтерского учета расходятся.

В результате может получиться, что прибыль (то есть разница между доходами и расходами) в декларации по налогу на прибыль одна, а в отчете о финансовых результатах — другая. Тогда следует сделать специальные проводки, и с их помощью «подогнать» прибыль из отчета о финансовых результатах под прибыль из декларации. Иными словами, при помощи специальных проводок нужно показать связь между «налоговой» и «бухгалтерской» прибылью. О том, как создать такие проводки, говорится в ПБУ 18/02.

Разницы между данными НУ и БУ

Каждый раз, когда какой-либо доход или расход в налоговом и бухгалтерском учете отражается по-разному, возникает так называемая разница. Существует два вида разниц: временные и постоянные. Для бухгалтера крайне важно определить, к какому из видов относится та или иная сумма.

Временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы в том, что рано или поздно наступит момент, когда расхождение между налоговым и бухгалтерским учетом будет сведено к нулю.

Пример 1

Компания ввела в эксплуатацию объект основных средств. Его первоначальная стоимость равна 120 000 руб., срок полезного использования пять лет.

В учетной политике закреплено, что для целей НУ используется линейный метод амортизации, а для целей БУ — способ списания стоимости пропорционально объему продукции. Из-за этого сумма ежемесячных амортизационных отчислений по данным налогового учета отличатся от суммы отчислений по данным бухучета. Как следствие, каждый месяц возникает разница.

По окончании срока полезного использования первоначальная стоимость будет полностью списана как в бухгалтерском, так и в налоговом учете. При этом общая сумма амортизации, начисленной в течение пяти лет, и в НУ и в БУ составит 120 000 руб. Значит, расхождение между налоговым и бухучетом будет сведено к нулю.

На основании этого бухгалтер сделал вывод, что разница, возникающая из-за несовпадения ежемесячной суммы амортизации, является временной.

Пример 2

Организация по-разному отражает отпускные в бухгалтерском и налоговом учете.

В БУ компания формирует резерв предстоящих расходов по отпускам. Для этого ежемесячно определенная сумма списывается по дебету «затратного» счета и кредиту счета 96 «Резервы предстоящих расходов».

В НУ отпускные списываются в затраты того месяца, на который приходится отпуск.

Таким образом, ежемесячно возникает разница в виде сумм, списанных на расходы в бухгалтерском учете.

После того, как сотрудник использует отпуск, в налоговом учете будут сформированы затраты на полную величину отпускных. При этом итоговая сумма отпускных по данным НУ совпадет с суммой, которая в течение предыдущих месяцев была отнесена в резерв по данным БУ. Значит, расхождение между налоговым и бухучетом будет сведено к нулю.

На основании этого бухгалтер сделал вывод, что разница, возникающая из-за ежемесячного отражения затрат в бухгалтерском учете, является временной.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Постоянные разницы

Постоянные разницы — это доходы и расходы, которые отражаются только в одном учете: либо в налоговом, либо в бухгалтерском. Отличительная черта постоянной разницы в том, что расхождение между НУ и БУ никогда не будет аннулировано.

Пример 3

Компания потратила на рекламу 200 000 руб. В бухгалтерском учете данные затраты списаны в полном объеме. Для целей налогообложения расходы списаны в пределах 1 % выручки от реализации, что составило 50 000 руб. В итоге образовалась разница, равная 150 000 руб.(200 00 руб. – 50 000 руб.).

Ни в текущем, ни в последующих периодах часть рекламных затрат в размере 150 000 руб. не будет признана в НУ. На основании этого бухгалтер сделал вывод, что разница является постоянной.

Какие проводки создать в случае временной разницы

Прежде всего, необходимо определить, является временная разница вычитаемой или налогооблагаемой. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой временной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то временная разница является вычитаемой. В этом случае в учете следует отразить отложенный налоговый актив (ОНА). Его величина равна вычитаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 09 КРЕДИТ 68 — отражен отложенный налоговый актив (ОНА).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то временная разница является налогооблагаемой. В этом случае в учете следует отразить отложенное налоговое обязательство (ОНО). Его величина равна налогооблагаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 77 — отражено отложенное налоговое обязательство (ОНО).

Какие проводки создать в случае постоянной разницы

Прежде всего, необходимо определить, является постоянная разница положительной или отрицательной. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой постоянной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то постоянная разница является положительной. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна положительной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 99 КРЕДИТ 68 — отражено постоянное налоговое обязательство (ПНО).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то постоянная разница является отрицательной. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна отрицательной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 99 — отражен постоянный налоговый актив (ПНА).

Как разницы влияют на налог на прибыль

Согласно ПБУ 18/02 прибыль по данным бухгалтерского учета, умноженная на налоговую ставку (она равна 20%), называется условным расходом по налогу на прибыль. Соответственно, убыток по данным бухучета, умноженный на налоговую ставку, называется условным доходом по налогу на прибыль. Условный расход по налогу на прибыль отражают по дебету счета 99 и кредиту счета 68, условный доход по налогу на прибыль — по дебету счета 68 и кредиту счета 99.

Прибыль по данным налогового учета, умноженная на налоговую ставку, называется текущим налогом на прибыль. Никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

Условный расход (или доход) по налогу на прибыль «подгоняется» к текущему налогу на прибыль при помощи ОНА, ОНО, ПНО и ПНА.

Пример 4

По итогам периода «бухгалтерская» прибыль составила 1 000 000 руб., и условный расход по налогу на прибыль — 200 000 руб.(1 000 000 руб. х 20%).

«Налоговая» прибыль за этот же период составила 700 000 руб., и текущий налог на прибыль — 140 000 руб.(700 000 руб. х 20%).

В течение периода образовалась постоянная отрицательная разница в размере 400 000 руб., и вычитаемая временная разница в размере 100 000 руб.

Бухгалтер сделал проводки:

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 200 000 руб. – отражен условный расход по налогу на прибыль;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 99

— 80 000 руб. (400 000 руб. х 20%) – отражен постоянный налоговый актив;

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 20 000 руб. (100 000 руб. х 20%) – отражен отложенный налоговый актив.

В итоге по кредиту счета 68 субсчет «Расчеты по налогу на прибыль» образовалось сальдо в сумме 140 000 руб.(200 000 руб. – 80 000 руб. + 20 000 руб.), что соответствует величине текущего налога на прибыль.

Как погасить отложенные налоговые обязательства и активы

Как говорилось выше, временные разницы возникают в случае, когда расхождение между НУ и БУ рано или поздно будет выведено в ноль. По мере его сокращения или полного аннулирования, следует гасить и отложенные налоговые активы и обязательства. Для этого нужно делать следующие проводки:

ДЕБЕТ 68 КРЕДИТ 09 — погашен отложенный налоговый актив (ОНА);

ДЕБЕТ 77 КРЕДИТ 68 — погашено отложенное налоговое обязательство (ОНО).

Может случиться так, что часть временной разницы останется непогашенной. Это произойдет, например, если основное средство продано или ликвидировано до окончания срока полезного использования. Тогда расхождение, возникшее из-за разных способов амортизации в налоговом учете и бухучете (или по иной причине), не будет полностью аннулировано.

В такой ситуации остаток ОНО или ОНА нужно списать на счет 91 «Прочие доходы расходы». Проводки буду следующие:

ДЕБЕТ 91 КРЕДИТ 09 — списан остаток непогашенного ОНА;

ДЕБЕТ 77 КРЕДИТ 91 — списан остаток непогашенного ОНО.

Как отразить отложенные налоговые обязательства и активы в бухгалтерской отчетности

В балансе бухгалтер должен показать отложенные налоговые активы и обязательства: ОНА — в составе внеоборотных активов, ОНО — в составе долгосрочных обязательств. Что касается постоянных налоговых активов и обязательств, то они в балансе не отражаются.

В отчете о финансовых результатах нужно показать ПНО и ПНА, а также изменения отложенных налоговых активов и обязательств. Под изменениями понимаются временные разницы, возникшие или погашенные в отчетном периоде, и умноженные на налоговую ставку.

Текущий налог на прибыль отражается в отчете о финансовых результатах, где для данного показателя предусмотрена отдельная строка. В балансе следует показать только переплату, либо недоимку по текущему налогу на прибыль: переплату — в составе дебиторской задолженности, недоимку — в составе краткосрочных обязательств. Условный расход и доход по налогу на прибыль ни в балансе, ни в отчете о финансовых результатах не указывается.

Кроме того, в пояснениях к балансу и к отчету о финансовых результатах нужно раскрыть следующие сведения:

— условный расход (доход) по налогу на прибыль;

— постоянные и временные разницы, возникшие в отчетном периоде;

— постоянные и временные разницы, возникшие в прошлых отчетных периодах;

— суммы ПНО, ПНА, ОНА и ОНО;

— суммы ОНА и ОНО, списанные в связи с выбытием (продажей, ликвидацией или безвозмездной передачей) актива или обязательства.

Возможные причины возникновения постоянных и временных разниц, приведенные в ПБУ 18/02

| Постоянные разницы | – в БУ расходы учтены в полной сумме, а в НУ в пределах лимита; – в НУ не учтены расходы в виде стоимости безвозмездно переданного имущества и расходы, связанные с такой передачей; – убытки прошлых периодов, которые уже нельзя учесть в НУ ни в текущем, ни в последующих периодах |

| Вычитаемые временные разницы | – способ признания коммерческих и управленческих расходов, принятый для целей НУ, не совпадает со способом, принятым в БУ; – убытки прошлых периодов, не использованные для уменьшения налога на прибыль в текущем периоде, но которые будут учтены в НУ в последующих периодах; – при продаже основных средств способ определения остаточной стоимости, принятый в НУ, не совпадает со способом, принятым в БУ; – наличие кредиторской задолженности за приобретенные товары (работы, услуги) у компаний, применяющих кассовый метод |

| Налогооблагаемые временные разницы | – способ амортизации, принятый для целей НУ, не совпадает со способом, принятым в БУ; – выручка от продажи, а также процентные доходы для целей НУ признаются кассовым методом, а для целей БУ — по начислению; – способ признания процентов по кредитам и займам, принятый для целей НУ, не совпадает со способом, принятым в БУ |

Тест: Тесты по бухгалтерскому финансовому учету с ответами

6. Продолжите определение:

Долгосрочные инвестиции – это:

Затраты на создание, увеличение размеров, а также на приобретение внеоборотных активов, не предназначенных для перепродажи

2.Затраты, связанные с осуществлением капитального строительства 3.Затраты, связанные с приобретением основных средств, НМА, долгосрочных финансовых вложений

4.Затраты, связанные с созданием основных средств и НМА. Ответ: 1

7. Оборудование, требующее монтажа, учитывается на счете:

1. 08 «Вложения во внеоборотные активы»

2. 10 «Материалы»

3. 07 «Оборудование к установке»

4. 15 «Заготовление и приобретение материальных ценностей»

Ответ: 3

8. Источниками финансирования вложений во внеоборотные активы являются:

1 .Нераспределенная прибыль, кредиты, амортизация.

2. Амортизация, нераспределенная прибыль.

3.Амортизация, нераспределенная прибыль, бюджетные ассигнования, кредиты и займы.

4.Кредиты и займы, нераспределенная прибыль, амортизация. Ответ: 3

9. Учет оборудования, требующего монтажа, отражаются бухгалтерской записью:

1. Д-т 10,К-т6О; Д-т 08,К-тЮ; Д-т01,К-т 08.

2.Д-т07,К-т60; Д-т19,К-т60; Д-т08,К-т07; Д-т01,К-т08.

3.Д-т7,К-т60; Д-т19,К-т60; Д-т08,К-т07; Д-т08,К»т10.69.70;.Д-т01,Кт08. Ответ: 3

Тесты на тему 4. Учет основных средств

1. Основные средства учитываются в бухгалтерском учете:

1. По первоначальной стоимости

2. По остаточной стоимости

3. По рыночной стоимости Ответ: 1

2. В первоначальную стоимость объекта основных средств включают:

1. Консультационные расходы и расходы, связанные с доставкой основных средств

2. Общехозяйственные расходы пропорционально прямым материальным затратам

3. Консультационные расходы, расходы, связанные с доставкой основных средств, таможенные пошлины и косвенные налоги

4. Таможенные пошлины и косвенные налоги Ответ: 3

3. Амортизация нематериальных активов после окончания амортизационного периода:

1. Начисляется

2. Начисляется в пониженном размере

3. Не начисляется Ответ: 1

4. При поступлении основных средств, приобретенных за плату у других организаций и лиц, фактические расходы отражают записью:

1.Д01К83

2. Д01 К82

3.Д08К60

4. ДО1К 08 Ответ: 3

5. Начисление амортизации основных средств производится:

1.Независимо от результатов хозяйственной деятельности в отчетном периоде

2. В зависимости от результатов хозяйственной деятельности организации Ответ: 1

6. Убытки от выбытия основных средств при списании вследствие непригодности к дальнейшей эксплуатации определяются на счете:

1.84 2.99 3.91 4.01 Ответ: 3

7. Основные средства производственного назначения, полученные безвозмездно, будут отнесены на счет:

1.83 2.08 3.98 4.99 Ответ: 3

8. Основное средство приобретено 18 мая. Амортизация основных средств будет начислена:

1. В мае

2. В июне

3. В мае в размере 50 % Ответ: 2

9. Ремонт основных средств, выполненный хозяйственным способом, относится:

1 .На себестоимость продукции

2.На увеличение стоимости основных средств

3.На счет нераспределенной прибыли Ответ: 1

10. Расходы на ремонт основных средств могут быть отнесены на счет:

1.82 2.97 3.83 Ответ: 2

11. Переоценка основных средств может производиться:

1. Индексным методом

2. Методом прямого пересчета

3. Балансовым методом Ответ: 1,2

12. Бухгалтерская запись Дт 08 Кт 75 отражает содержание факта хозяйственной деятельности:

1 .Денежного взноса учредителей в качестве вклада в уставный капитал

2.Поступления основных средств в качестве вклада в уставный капитал организации

3.Увеличения уставного капитала в результате присоединения части прибыли

4.Выплаты учредителям дивидендов Ответ: 2

13. Основные средства, переданные в текущую аренду, учитываются на балансе:

1 .Арендодателя

2. Арендатора

З.В соответствии с заключенным договором

4.По решению учредителей

Ответ: 1

14. В бухгалтерском учете индекс-дефлятор используется:

1.Для переоценки основных средств на начало года

2.Для определения восстановительной стоимости после ремонта основных средств

3.Для определения остаточной стоимости для целей налогообложения

4.Для определения остаточной стоимости и отражения ее на счетах бухгалтерского учета

Ответ: 3

15. Бухгалтерская запись Д 91 К 02 отражает содержание факта хозяйственной деятельности:

1 .Начисления амортизации по приобретенным основным средствам

2.Начисления амортизации по основным средствам общехозяйственного назначения

3.Начисления амортизации по основным средствам, переданным в текущую аренду

4.Начисления амортизации по основным средствам, переданным в лизинг Ответ: 3

16. Начисление амортизации в организации производят по сумме чисел лет срока полезного использования по производственному оборудованию (срок эксплуатации — 5 лет). Какую часть стоимости оборудования погасят во второй год эксплуатации?

2. 3/15 3.4/15 Ответ: 3

17. Результаты переоценки производственных объектов основных средств относят на счет:

1. добавочного капитала

2. финансовых результатов деятельности

3. уставного капитала Ответ: 1

18. При методе уменьшаемого остатка амортизация основных средств начисляется:

1. с первоначальной стоимости объекта

2. с восстановительной стоимости объекта

3. с остаточной стоимости объекта Ответ: 3

19. Списание стоимости безвозмездно полученных объектов основных средств производят:

1. по мере ввода в эксплуатацию Д 01 «Основные средства» К08 «Вложения во внеоборотные активы»;

2. по мере начисления амортизации Д98/2 «Безвозмездные поступления» К 91 «Прочие доходы и расходы»

3. по мере внутреннего перемещения Д 01 «Основные средства» К01 «Основные средства»

Ответ: 2

20. Документы, подтверждающие государственную регистрацию объектов основных средств, при приемке их к бухгалтерскому учету:

1. необходимы в обязательном порядке

2. могут быть приложены к материалам о проведении инвентаризации Ответ: 1

21. При вводе в эксплуатацию основных средств (объекта недвижимости) в учете отражается запись:

1. Д-т01К75,98, 60(76)

2. Д-т01К-т08

3. Д-т01К-т91 Ответ: 2

22. Факты хозяйственной деятельности, связанные с выбытием основных средств отражаются на счете:

1. Счет 99 «Прибыли и убытки»

2. Счет 90 «Продажи»

3. Счет 91 «Прочие доходы и расходы» Ответ: 3

23. Критерием для отнесения активов к основным средствам, является:

1. Стоимостной

2. Срок полезного использования

3. Базовая сумма Ответ: 2

24. Факты хозяйственной деятельности по оприходованию материалов, полученных от разработки основных средств в результате их ликвидации отражаются записью:

1. Д-т 10 К-т 99

2. Д-т 10 К-т 91/1

3. Д-т 10 К-т 90 Ответ:2

25. При отражении на счетах результата (прибыли) от выбытия основных средств составляется запись:

1. Д-т 91/9 К-т 99

2. Д-т 99 К-т 91/9

3. Д-т 90/9 К 99

4. Д-т 99 К-т 90/9 Ответ: 1

26. Факты хозяйственной деятельности, связанные с переоценкой основных средств в учете отражают записью:

При дооценке при уценке

1. а) Д-т 01 К-т 83 на сумму а)Д-т 83 К-т 01 на сумму

увеличения первоначальной уменьшения первоначальной

стоимости стоимости

б) Д-т 83 К-т 02 на сумму б) Д-т 02 К-т 83 на сумму

увеличения амортизации уменьшения амортизации

2. а) Д-т 01 К-т 91 а) Д-т 99 К-т 01

б) Д-т 91 К-т 02 б) Д-т 02 К-т 99

3. а) Д-т 01 К-т 99 а) Д-т 91 К-т 01

б) Д-т 99 К-т 02 б) Д-т 02 К-т 91

Ответ: 1а

27. По приведенным ниже фактам хозяйственной деятельности укажите корреспонденцию счетов по безвозмездно полученным основным средствам:

Отражена первоначальная стоимость объектов основных средств

1. а) Д-т 08 б)Д-т08 в)Д-т01

К-т98 К-т60 К-т83

Приняты к бухгалтерскому учету основные средства после государственной регистрации.

2.а)Д-т01 б)Д-т01 в)Д-т01

К-т08 К-тбО К-т83

Начислена амортизация осн.средств в текущем месяце, по безвоз

мездно принятым основным средствам 200000 руб.

3. а) Д-т 20, 23, 25, 26, 44 б) Д-т 02 в) Д-т 01

К-т02 К-т 20,23,25,26,44 К-т02

Сумма начисленной амортизации отнесена на внереализационные доходы.

4. а) Д-т 98 б) Д-т 02 в) Д-т 83

К-т 91/1 К-т 91 К-т 99

Ответ: 1а, 2а, За, 4а

28. Выбытие основных средств отражается записью:

1. Д-т 91 К-т 01/2

2. Д-т 01/1 К-т 01/2

3. Д-т 02 К-т 01

4. Д-т01/2 К-т91 Ответ: 1

29. В бухгалтерском балансе амортизируемые активы (основные средства, нематериальные активы) отражаются:

1. По первоначальной стоимости

2. По восстановительной стоимости

3. По рыночной стоимости

4. По остаточной стоимости.

Ответ: 4

30. Арендодателем начислена амортизация по основным средствам, сданным в аренду на условиях их возврата арендодателю (сдача активов в аренду не является обычным видом деятельности для организации):

1.Дт99 Кт02

2. Дт 76 Кт 02

3.Дт91 Кт02

Ответ: 3

31. Увеличение суммы начисленной амортизации, рассчитанной при переоценке производственных основных средств, отражается записью:

1.Дт83 Кт02

2. Дт91 Кт02

3.Дт84 Кт02 Ответ: 1

32. Результаты переоценки основных средств, уменьшивших их стоимость в учете, отражают записью:

1.Дт02 Кт01

2. Дт83 Кт01

3. Дт91 Кт01 Ответ: 2

33. Выявленная недостача основных средств при инвентаризации (первоначальная стоимость) отражается в учете записью:

1.Дт91 Кт01

2. Дт94 Кт01

3.Дт99 Кт01 Ответ: 2

34. Лизинговые платежи в учете у лизингополучателя отражаются по дебету счета:

3.25,26,44.

Ответ: 3

35. Финансовый результат от выбытия основных средств при списании их вследствие непригодности к дальнейшей эксплуатации определяется на счете:

1.91 2.84 3.99 Ответ: 1

36. Оценка активов, полученных безвозмездно, осуществляется:

1 .По договорной стоимости

2.По рыночной стоимости

3.По стоимости, числящейся в учете передающей стороны Ответ: 2

37. Расходы, связанные с приобретением основных средств, отражаются по дебету счета:

1.08 2.01 3.20 Ответ: 1

38. При поступлении объекта основных средств в качестве вклада в уставный капитал составляются проводки:

1.Д75К80 Д01 К75

2.Д75 К80 Д08 К75 Д01 К08

3.Д75К80

Д91 К75

Ответ: 2

39. Финансовый результат от продажи основных средств определяется как разница между:

1. Продажной стоимостью и остаточной стоимостью с учетом расходов по продажи

2. Продажной стоимостью и первоначальной стоимостью

3. Продажной стоимостью и суммой начисленной амортизации Ответ: 1

40. Группировка основных средств осуществляется:

1. По отраслевому признаку и по назначению

2. По степени использования, наличию прав, назначению и по отраслевому признаку

3. По назначению, по степени использования и наличию прав

4. По наличию прав, отраслевому признаку и по назначению Ответ: 2

41. Оценка основных средств в бухгалтерском учете осуществляется по стоимости:

1. Первоначальной

2. Остаточной

3. Восстановительной

4. Рыночной

5. Справедливой Ответ: 1

42. Способами начисления амортизации основных средств в целях бухгалтерского учета являются:

1. Линейный, нелинейный

2. Списания стоимости по сумме чисел лет срока полезного использования, линейный

3. Списания стоимости пропорционально объему продукции, уменьшаемого остатка

4. Линейный, уменьшаемого остатка, списания стоимости пропорционально объему продукции и по сумме чисел лет срока полезного использования Ответ: 4

43. Бухгалтерская запись Дебет 26 => Кредит 02 отражает содержание факта хозяйственной деятельности:

1. Начисления амортизации по приобретенным основным средствам

2. Начисления амортизации по основным средствам общепроизводственного назначения

3. Начисления амортизации по объектам основных средств обслуживающих производств и хозяйств

4. Начисления амортизации по объектам основных средств общехозяйственного назначения

Ответ: 4

44. Амортизация после полного погашения стоимости объектов основных средств:

1. Начисляется

2. Начисляется в ускоренном размере

3. Не начисляется

4. Начисляется в пониженном размере Ответ: 3

45. Начисленная амортизация по объектам основных средств в торговых организациях отражается в учете записью:

1. Дебет 02 => Кредит 44

2. Дебет 20 => Кредит 02

3. Дебет 43 => Кредит 02

4. Дебет 44 => Кредит 02 Ответ: 4

46. При ремонте основных средств хозяйственным способом бухгалтерская запись Дебет 20, 44 => Кредит 23 отражает содержание факта хозяйственной деятельности:

1. Списания расходов на затраты производства

2. Списания затрат на расходы на продажу

3. Списания затрат на расходы будущих периодов

4. Списания затрат на производство и расходов на продажу Ответ: 4

47. Задолженность покупателей за проданные им объекты основных средств отражаются в учете записью:

1. Дебет 60 => Кредит 91-3

2. Дебет 76 => Кредит 91-3

3. Дебет 71 => Кредит 91-3

4. Дебет 62 => Кредит 91-3 Ответ: 4

48. Факты хозяйственной деятельности сдачи в текущую аренду объектов основных средств на условиях сохранения права собственности на счетах арендодателя отражают записью:

1. Дебет 01 => Кредит 03

2. Дебет 01 => Кредит 01-2

3. Дебет 01 => Кредит 03

4. Дебет 03 => Кредит 03 Ответ: 2

49. У арендатора факт хозяйственной деятельности погашения задолженности перед арендодателями по арендной плате в учете отражается записью:

1. Дебет 60 => Кредит 51

2. Дебет 76 => Кредит 50

3. Дебет 60 => Кредит 52

4. Дебет 76 => Кредит 51 Ответ: 4

50. У лизингодателя факт хозяйственной деятельности оприходования активов, предназначенных для сдачи в аренду по договору лизинга (на сумму всех расходов) отражают записями:

1. Дебет 03 => Кредит 03

2. Дебет 03 => Кредит 08

3. Дебет 03 => Кредит 01

4. Дебет 01 => Кредит 03 Ответ: 2

51. У лизингополучателя при вводе в эксплуатацию арендованного лизингового имущества (при учете лизингового имущества на балансе лизингополучателя) в учете отражаются записи:

1. Дебет 01 => Кредит 03

2. Дебет 08 => Кредит 01

3. Дебет 08 => Кредит 76

4. Дебет 01 => Кредит 08 Ответ: 4

52. Первоначальной стоимостью объектов основных средств, полученных безвозмездно, признается:

1 .Их рыночная стоимость на дату оприходования

2. Их рыночная стоимость на дату принятия к бухгалтерскому учету

3. Их согласованная стоимость на дату оприходования Ответ: 2

53. Изменение первоначальной оценки объектов основных средств возможно в случаях:

1. Переоценки основных средств

2. Реконструкции и переоценки основных средств

3. Капитального ремонта, реконструкции и переоценки

4. Достройки, дооборудования, реконструкции, частичной ликвидации и переоценки

Ответ: 4

54. Организация переоценивает объекты основных средств:

1. Исходя из учетной политики

2. Не чаще двух раз в год

3. Не реже одного раза в год

Ответ:3

55. Амортизация не начисляется во время:

1 .Перевода основных средств по решению местных органов власти на консервацию сроком более четырех месяцев, а также во время ремонта

2.Во время ремонта, продолжительность которого превышает 6 месяцев 3.Перевода основных средств по решению руководителя организации на консервацию на срок более трех месяцев, а также во время ремонта, продолжительность которого превышает 12 месяцев

Ответ: 3

56. Начисление амортизации по объектам основных средств производится:

1. Независимо от результатов хозяйственной деятельности в отчетном году

2. В зависимости от результатов хозяйственной деятельности в отчетном году

3. В размерах установленных для налогообложения прибыли Ответ: 1

57. Оборудование, предназначенное для продажи, в учете отражается записью:

1.Д-т08,К-т60; Д-т19,К-т60

2. Д-т 07, К-т 60: Д-т 19, К-т 60

3.Д-т41,К-т60; Д-т19К-т60

4.Д-тЮ,К-т60; Д-т 19, К-т60

Ответ: 1

58. Оценка активов, приобретенных за плату, осуществляется:

1. По первоначальной стоимости

2. По восстановительной стоимости

3. По рыночной стоимости

4. Путем суммирования фактически произведенных расходов на его покупку, доставку и иных затрат

Ответ: 1

59. Подлежит ли государственной регистрации договор аренды основных средств свыше года?

1. да;

2. нет. Ответ: 1

60. Зависит ли начисление амортизации основных средств от результатов хозяйственной деятельности организации?

1. да;

2. нет. Ответ: 2

61. Нужно ли продолжать начисление амортизации, если сумма начисленной амортизации равна стоимости инвентарного объекта?

1.да;

2. нет. Ответ: 2

62. Оприходование объектов основных средств, поступивших от поставщиков отражается записью:

ПБУ 18 02

Актуально на: 14 декабря 2018 г.

Организации, которые находятся на ОСН, признаются плательщиками налога на прибыль, а потому должны вести учет расчетов по этому налогу и раскрывать соответствующую информацию в бухгалтерской отчетности. В общем случае делать это нужно в соответствии с требованиями Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 (утв. Приказом Минфина от 19.11.2002 № 114н).

Об основах применения ПБУ 18 02 для «чайников» расскажем в нашей консультации.

Кто может не применять ПБУ 18 02

Кто освобождается от использования стандарта, а кто обязан применять ПБУ 18 02, указано в п. 2 ПБУ 18/02. Так, указывается, что «прибыльным» ПБУ могут не руководствоваться организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность. В первую очередь, это малые предприятия (ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ). Подробнее о категориях лиц, которые могут не использовать в своей работе ПБУ 18/02, мы рассказывали .

Соответственно, иные организации применять ПБУ 18/02 обязаны.

Конечно, те организации, которые освобождены от обязательного применения ПБУ 18/02, могут применять это ПБУ на основе собственного решения, отраженного в Учетной политике в целях бухгалтерского учета.

ПБУ 18 02 – последняя редакция 2018

В 2018 году ПБУ 18/02 применяется в редакции, последняя из которых была утверждена Приказом Минфина от 06.04.2015 № 57н.

Предполагается, что начиная с 01.01.2020 ПБУ 18/02 будет применяться в новой редакции.

Налог на прибыль по ПБУ 18 02 для чайников

Мы указали выше применительно к ПБУ 18 02, кто должен применять стандарт, а как это делать, расскажем ниже.

Плательщики налога на прибыль знают, что бухгалтерская прибыль и прибыль налоговая – это не одно и то же. Применение ПБУ 18/02 направлено на то, чтобы отражать в бухучете и отчетности различие налога на бухгалтерскую прибыль (убыток) от налога на налогооблагаемую прибыль (убыток) (п. 1 ПБУ 18/02).

Проводки по ПБУ 18/02 делаются либо по мере возникновения разниц в бухгалтерском и налоговом учете, либо уже при расчете налога на прибыль по итогам отчетного периода или года. Первый вариант распространен тогда, когда учет по ПБУ 18/02 ведется в автоматическом режиме в бухгалтерской программе. При ручном учете расчетов по налогу на прибыль обычно применяется второй вариант.

Простейшие и базовые понятия при применении ПБУ 18/02 – условный расход (УРНП) и условный доход (УДНП) по налогу на прибыль.

УРНП – это условная величина налога на прибыль, исчисленная с бухгалтерской прибыли, а УДНП – с бухгалтерского убытка (п. 20 ПБУ 18/02).

Рассмотрим основы применения ПБУ 18 для чайников с примерами.

Предположим, что по итогам отчетного периода бухгалтерская прибыль организации составила 1 000 000 рублей. Эта сумма соответствует превышению за отчетный период кредитового оборота счета 99 «Прибыли и убытки» (с дебета счетов 90 «Продажи» и 91 «Прочие доходы и расходы») над дебетовым оборотом счета 99 в корреспонденции с теми же счетами 90, 91 (Приказ Минфина от 31.10.2000 № 94н). Следовательно, условный расход по налогу на прибыль составит 200 000 рублей (1 000 000 рублей * 20%) и будет отражен так:

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «Расчет налога на прибыль» на сумму 200 000 рублей

Если бы у организации был убыток, то делалась бы обратная проводка на условный доход по налогу на прибыль.

УРНП (УДНП) нужно отличать от текущего налога на прибыль (ТНП). ТНП – это налог на прибыль, исчисленный с прибыли, сформированной по правилам налогового учета. Если у конкретной организации разниц между бухгалтерской и налогооблагаемой прибылью в отчетном периоде не было (а такое тоже может быть), то УРНП = ТНП (п. 21 ПБУ 18/02). Но обычно различия есть. И обусловлены они постоянными и временными разницами.

ПНО и ПНА

Рассчитывая налог на прибыль по ПБУ 18/02, после исчисления УРНП (УДНП) нужно определить, есть ли между бухгалтерской и налогооблагаемой прибылью постоянные разницы, т. е. те разницы, которые в будущем не повлияют на бухгалтерскую или налогооблагаемую прибыль (п. 4 ПБУ 18/02).

К примеру, суммы материальной помощи в бухгалтерском учете уменьшают прибыль, а в налоговом учете не признаются в качестве расхода (п. 23 ст. 270 НК РФ, п.п. 4,5, 11 ПБУ 10/99). Постоянные разницы, умноженные на ставку налога на прибыль, — это постоянные налоговые обязательства (ПНО) (когда из-за постоянных разниц уменьшается бухгалтерская прибыль, а налогооблагаемая прибыль не изменяется) или постоянные налоговые активы (ПНА) (когда из-за постоянных разниц бухгалтерская прибыль увеличивается, а налогооблагаемая не изменяется). Когда возникает ПНА? Например, организация дооценила по рыночной стоимости свои финансовые вложения в виде ценных бумаг. В бухгалтерском учете доход признается, а в налоговом – нет (п. 20 ПБУ 19/02, пп. 25 п. 1 ст. 251 НК РФ).

Продолжим наш пример. Организация в отчетном периоде начислила материальную помощь работникам в размере 60 000 рублей. Следовательно, ПНО в сумме 12 000 рублей (60 000 рублей * 20%) будет отражено так (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 99 – Кредит счета 68, субсчет «Расчет налога на прибыль» на сумму 12 000 рублей

ОНО и ОНА

Далее нужно определить временные разницы, из-за которых бухгалтерская и налогооблагаемая прибыль различаются потому, что какие-то доходы или расходы признаются в бухгалтерском учете в этом отчетном периоде, а в налоговом учете в следующем периоде или наоборот (п. 8 ПБУ 18/02). Так возникают отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО) (п.п.14, 15 ПБУ 18/02). Рассчитываются ОНА и ОНО как произведение временных разниц на ставку налога на прибыль.

Повторим, ОНА появляются, когда из-за возникших разниц налог на прибыль будет уменьшен в следующих отчетных периодах, а ОНО – если будет увеличен.

Типичный пример – формирование резерва на предстоящую оплату отпусков, когда в налоговом учете такой резерв не создается. Другой пример – использование разных методов амортизации в бухгалтерском и налоговом учете.

Предположим в нашем примере, что в отчетном периоде в организации был создан резерв на оплату отпусков в размере 370 000 рублей. В бухгалтерском учете расходы будут признаны в отчетном периоде, а в налоговом – только по мере ухода работников в отпуск. Следовательно, возникает ОНА в размере 74 000 рублей (370 000 рублей * 20%) (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 09 «Отложенные налоговые активы» — Кредит счета 68, субсчет «Расчет налога на прибыль» на сумму 74 000 рублей

Если в отчетном периоде резерв был частично использован, отражается уменьшение ОНА. К примеру, за счет резерва были начислены отпускные со взносами на сумму 90 000 рублей. Поэтому исчисленный ранее ОНА уменьшится на 18 000 рублей (90 000 рублей * 20%) (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета счета 68, субсчет «Расчет налога на прибыль» — Кредит счета 09 на сумму 18 000 рублей

Отложенные налоговые обязательства формируются по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции со счетом 68, а уменьшение ОНО показывается по дебету счета 77.

Текущий налог на прибыль (ТНП) с учетом требований ПБУ 18/02 определяется так (п. 21 ПБУ 18/02):

ТНП = УРНП – УДНП + ПНО – ПНА + ОНА – ОНО

В нашем примере предположим, что иных разниц между бухгалтерским и налоговым учетом у организации не было. Следовательно, ТНП составит:

ТНП = 200 000 + 12 000 + 74 000 – 18 000 = 268 000

По итогам произведенных подсчетов субсчет «Расчет налога на прибыль» счета 68 обнуляется:

Дебет счета 68, субсчет «Расчет налога на прибыль» — Кредит счета 68, субсчет «Расчеты с бюджетом» на сумму 268 000 рублей

При этом на субсчете «Расчеты с бюджетом» счета 68 ТНП распределяется между федеральным и региональным бюджетами.

Если по итогам отчетного периода в налоговом учете сформировался убыток, то на величину «налога на прибыль» с налогового убытка отражается ОНА:

Дебет счета 09, субсчет «Убыток» — Кредит счета 68, субсчет «Расчеты с бюджетом»

ПБУ 18/02 и бухгалтерская отчетность

На отчетную дату дебетовое сальдо счета 09 в бухгалтерском балансе организации отражается в составе внеоборотных активов по строке 1180 «Отложенные налоговые активы». А кредитовое сальдо счета 77 показывается в составе долгосрочных обязательств по строке 1420 «Отложенные налоговые обязательства».

Сальдо счета 99, на котором в течение года ведется учет расчетов по налогу на прибыль, участвует в формировании остатка по строке 1370 «Нераспределенная прибыль (непокрытый убыток)».

В отчете о финансовых результатах ТНП нужно показать по строке 2410 «Текущий налог на прибыль» и дополнительно заполнить строки (Приказ Минфина от 02.07.2010 № 66н):

- 2421 «в т.ч. постоянные налоговые обязательства (активы)»;

- 2430 «Изменение отложенных налоговых обязательств»;

- 2450 «Изменение отложенных налоговых активов».

Что такое ПНА и ПНО и типовые проводки

Термины налоговых активов и обязательств определяются на основе понятия постоянных разниц.

Постоянные разницы (ПР) — это суммовые отличия между бухгалтерским и налоговым учетом доходов (расходов). Особенность постоянных разниц в том, что они возникают однажды и остаются до финала, то есть не списываются и не закрываются.

Отличие ПНО и ПНА

Для отражения ПНО и ПНА используется счет 99 «Прибыли и убытки». Счет этот активно-пассивный. Для ПНО создается проводка Дт 99 — Кт 68 (субсчет по НП), для ПНА — Дт 68(субсчет по НП) — Кт 99.

Основной смысл существования в БУ этих понятий — в сближении бухгалтерского учета с налоговым.

Для того, чтобы выровнять цифры по налогу, отраженные в БУ, с данными налоговой декларации, в бух. учете введены понятия постоянных и отложенных активов (обязательств).

Различие между величиной доходов (расходов), учитываемых в БУ и НУ, вызвано тем, что бухгалтеры при их определении руководствуются разными нормативами. Для расчета бухгалтерской прибыли используются правила бухгалтерских Положений по бух. учету. Для налоговой — требования Налогового Кодекса РФ.

ПР могут быть положительными и отрицательными. Положительные — увеличивают бухгалтерскую прибыль до налоговой. Отрицательные — наоборот, уменьшают.

ПНО и ПНА признаются в периоде возникновения ПР. Сумма ПНО (ПНА) вычисляется как сумма, соответственно, положительных (отрицательных) разниц, умноженная на ставку налога на прибыль (НП). Ставка налога на прибыль сейчас равна 20 процентам.

Организации обязаны вести аналитический учет разниц. Порядок отражения пообъектных данных о ПР не регламентирован и предоставлен на выбор организации. Это могут быть электронные таблицы, бухгалтерские справки или ведение регистров в бухгалтерской программе.

Что такое постоянные налоговые обязательства (ПНО)

Под постоянным налоговым обязательством (ПНО) понимают сумму налога, увеличивающую размер налоговых платежей в текущем отчетном периоде. Другими словами, если прибыль в БУ меньше, чем в НУ.

Пример ПНО в проводках

Фирма «Аэлита» приобрела на Новый год подарки для сотрудников на сумму 40000 рублей. В БУ эти расходы учитываются в составе внереализационных, а в налоговом — не берутся к учету. Соответственно, образуется положительная ПР в размере 40000 рублей.

В бухгалтерском учете возникает ПНО:

| Дт | Кт | Описание операций | Сумма | Документ |

| 99 | 68 | Проводка по начислению постоянного обязательства (40000*20%) | 8000 | Бухгалтерская справка |

Что такое постоянные налоговые активы (ПНА)

ПНА — это сумма налога, которая уменьшает налоговые платежи в текущем периоде. Например,

Пример отражения ПНА в в проводках

ООО «Джакарта» потратило на рекламу 300000 рублей. В БУ эти расходы списаны полностью. Для целей исчисления НП -принимается доля в 1 % от выручки. Выручка компании составила 1500000 рублей, следовательно, сумма принимаемых для НП расходов равна 150000 рублей.

В результате образовалась разница 300000 — 150000 = 150000 рублей. Поскольку эта разница никогда не будет аннулирована, бухгалтер относит ее к постоянным.

В данном случае прибыль в БУ больше, чем в НУ. Следовательно, эта ПР является отрицательной, и у организации возникает ПНА.

| Дт | Кт | Описание операции | Сумма | Документ |

| 68 | 99 | Проводка по начислению постоянного актива (150000*20%) | 30000 | Бухгалтерская справка |

Когда возникает ПНО

- Если в БУ расход признается без ограничений, а в НУ ограничен нормированием (лимитом).

- Если расход признается в БУ и не признается в НУ.

- Увеличение стоимости ОС в бух. учете.

- Стоимость имущества, полученного организацией не за плату.

>Когда возникает ПНА

- Признание расходов в НУ и непризнание в БУ.

- Снижение стоимости ОС в результате переоценки в БУ.

Отражение в финансовой отчетности

Суммы ПНО и ПНА в бух. балансе не отражаются. Они отражаются в «Отчете о финансовых результатах», по стр. 2421 «в т. ч. Постоянные налоговые обязательства (активы). Эта сумма указывается справочно, не участвует в расчетах и включена в строку 2410, где указывается общая сумма налога.

ПБУ 18/02 — кто должен применять и кто нет?

Для кого применение ПБУ 18/02 обязательно

Кто не должен применять ПБУ 18/02

Об организациях на спецрежимах налогообложения

Кто имеет право выбора

Итоги

Для кого применение ПБУ 18/02 обязательно

Ответ на вопрос, кто обязан применять ПБУ 18/02, определен в самом начале этого документа (пп. 1, 2), где изложены его общие положения. Правила ПБУ 18/02 написаны для организаций и заключаются в раскрытии в бухгалтерском учете и отчетности информации о налоге на прибыль. Поэтому вопрос применения данного положения затрагивает именно тех, кто обязан платить этот налог.

Таким образом, платит или не платит организация налог на прибыль — это основной критерий, определяющий обязанность применять ПБУ 18/02, то есть информировать пользователей бухотчетности о расчетах по налогу на прибыль: если компания платит налог, то применять положение она обязана.

На первый взгляд, все просто. Однако в данном вопросе имеются особенности, требующие более детального изучения.

ПБУ 18/02 определяет также организации — исключения из общих правил и организации, имеющие право выбора в вопросе применения положения.

Для того чтобы получить полную картину, сгруппируем схематично организации по отношению к ПБУ 18/02 на схеме, в которой они поделены на 2 большие группы по признаку уплаты «прибыльного» налога.

Из схемы видно, что всегда применяют ПБУ 18/02 следующие организации: не относящиеся к кредитным и муниципальным, уплачивающие налог на прибыль, без права на упрощенные способы учета и отчетности. Примером таких организаций могут служить крупные компании и холдинги. Для них не принимать во внимание ПБУ 18/02 недопустимо, а его применение – полезно, поскольку положение дает инструменты дополнительного контроля за правильностью расчета налога, позволяет в текущий момент учесть будущие обязательства и активы, что очень важно для принятия разумных управленческих решений.

Внимание! С 2020 года вступят в силу изменения, внесенные в ПБУ 18/02 приказом Минфина от 20.11.2018 № 236н. Согласно новой редакции уточняется понятие и алгоритм определения временных разниц, изменится название постоянных налоговых обязательств, определяются положения для консолидированной группы налогоплательщиков. Об остальных изменениях мы рассказывали .

Кто не должен применять ПБУ 18/02

В нашей схеме обрамлены в красную рамку те, кто не работает с ПБУ 18/02. Могут не беспокоиться о ПБУ 18/02 (п. 1):

- кредитные организации;

- государственные (муниципальные) учреждения.

А также те, кто не платит налог на прибыль:

- организации, работающие на специальных режимах налогообложения и с налогом на игорный бизнес;

- организации, не признаваемые плательщиками налога на прибыль (или освобождаемые от него) по нормам гл. 25 НК РФ.

Действительно, если организация не платит налог на прибыль, то с ПБУ 18/02 она не может работать по простой причине: нет налога на прибыль и других необходимых показателей. В свою очередь, утрата права на освобождение от налога может повлечь и необходимость вернуться к работе с ПБУ 18/02.

Об организациях на спецрежимах налогообложения

Спецрежимы (упрощенка, вмененка, сельскохозяйственный налог) добровольны и могут применяться при выполнении определенных требований или для некоторых видов деятельности.

Однако условия применения спецрежима, к примеру упрощенки, могут в какой-либо момент перестать выполняться, и организация утратит право на его применение и станет обязанной работать с ПБУ 18/02.

Кроме того, некоторые спецрежимы совместимы с обычной системой налогообложения. Например, организация может вести разные виды деятельности, облагаемые в обычном порядке налогом на прибыль и облагаемые единым налогом с вмененного дохода. Тогда для деятельности, облагаемой налогом на прибыль, будут формироваться показатели по ПБУ 18/02, а по другому виду деятельности их не будет. В таком случае важно вести учет доходов и расходов раздельно.

Кто имеет право выбора

В нашей схеме помещены в элемент в желтой рамке те компании, которые могут сами принять решение в вопросе применения ПБУ 18/02 (п. 2). Это организации, которым предоставлено право применять упрощенные способы ведения бухгалтерского учета и составлять отчетность упрощенного вида.

Такие организации определены законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (ст. 6 п. 4):

- Субъекты малого предпринимательства (их перечень содержит ст. 4 закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ).

- Некоммерческие организации (определение данного понятия дает ст. 2 закона «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ).

- Организации со статусом участников проектов согласно закону «Об инновационном центре “Сколково”» от 28.09.10 № 244-ФЗ.

При этом свое право на упрощенный учет и отчетность такие организации должны отразить в учетной политике. Принимая подобное решение, организации, конечно, следует полагаться на здравый смысл, исходить из целесообразности упрощенного учета, его соответствия планам развития компании. При этом нужно учесть, что упрощенная отчетность, равно как и обычная, должна быть достоверной и полностью информировать своих пользователей о положении организации.

Компания, решившаяся на упрощение своего учета и отчетности, может также принять решение о том, что не будет использовать ПБУ 18/02. Это тоже должно найти отражение в учетной политике.

Однако прежде чем отказываться от применения ПБУ 18/02, следует проверить, нет ли организации в составе субъектов, приведенных в п. 5. ст. 6 закона «О бухгалтерском учете». Это субъекты, исключенные из перечня лиц, которым разрешено вести упрощенный бухучет, и тем самым лишенные права неприменения ПБУ 18/02 по этому основанию.

Итоги

Организации по отношению к необходимости применять ПБУ 18/02 делятся на три группы: обязанные его применять, не обязанные и имеющие право выбора. Принимая решение об отказе от применения положения, нужно взвесить все плюсы и минусы, а также предусмотреть все возможные последствия данного выбора.

О том, как вести бухгалтерский учет с использованием ПБУ 18, читайте в статьях:

- «Бухгалтерский учет расчетов по налогу на прибыль»;

- «Расхождения между бухгалтерским и налоговым учетом»;

- «Учет временных разниц по налогу на прибыль (нюансы)»;

- «Постоянный налоговый актив — это…».

ПБУ 18/02 введено в целях взаимоувязки показателей прибыли (убытка) отраженных в бухгалтерском учете и прибыли (убытка) по данным налогового учета. Оно призвано сблизить бухгалтерский учет расчетов по налогу с налоговым учетом. Поэтому так важно иметь четкие представления о временных и постоянных разницах и сформированных на их основании налоговых активах и обязательствах.

Положение по учету расчетов по налогу на прибыль было утверждено в конце 2002г., т.е. действует уже в течение девяти лет. При этом у пользователей все еще остается множество вопросов и с каждой новой ситуацией в хозяйственной деятельности организации, возникают все новые и новые.

Не у каждого бухгалтера есть время разбираться в хитросплетениях постоянно меняющегося законодательства. К тому же, вопросы по применению ПБУ 18 возникают не каждый день, в связи с чем, даже выясненная и проверенная информация успевает стереться из памяти.

![]() ООО «Консалтинговое бюро «Эврика!» 📌 Реклама

ООО «Консалтинговое бюро «Эврика!» 📌 Реклама Все оттенки белого или как выжить бизнесу после черного Приглашаем Вас на семинар от практикующего адвоката Натальи Скобкиной Узнать больше

Все оттенки белого или как выжить бизнесу после черного Приглашаем Вас на семинар от практикующего адвоката Натальи Скобкиной Узнать больше

Эта статья призвана помочь бухгалтеру легко ориентироваться в ПБУ 18 без погружения в тонкости «казенного» языка. Мы разберем не только само Положение по налогу на прибыль, но и составим схему с подсказками, воспользовавшись которыми налогоплательщик сможет разработать собственный регламент расчетов по налогу на прибыль для целей бухгалтерского учета.

1. Кто и с какой целью должен вести учет расчетов по налогу на прибыль.

В соответствии с п. 1 ПБУ 18, отражение в бухгалтерском учете информации о расчетах по налогу на прибыль обязательно для организаций, которые согласно действующему законодательству, являются налогоплательщиками налога на прибыль.

Таким образом, на организации, не применяющие общую систему налогообложения (ОСН) и не являющиеся налогоплательщиками налога на прибыль, ПБУ 18 не распространяется.

![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

К предприятиям, не применяющим ОСН, относятся компании, использующие специальные налоговые режимы. Такие как:

- Упрощенная система налогообложения (УСНО);

- Единый налог на вмененный доход (ЕНВД);

- Единый сельскохозяйственный налог (ЕСХН);

- Система налогообложения при выполнении соглашений о разделе продукции.

Это положение не распространяется на кредитные организации и государственные (муниципальные) учреждения (п.1 ПБУ 18/02).

Положение может не применяться субъектами малого предпринимательства и некоммерческими организациями (п.2 ПБУ 18/02).

Обратите внимание: предприятия, являющиеся субъектами малого предпринимательства и некоммерческие организации, должны отразить в учетной политике организации информацию о том, будут ли они вести учет разниц в соответствии с ПБУ 18 или воспользуются правом не применять Положение.

2. Организация аналитического учета возникающих разниц.

Порядок отражения доходов и расходов в бухгалтерском учете регламентируется Законом «О бухгалтерском учете» №129-ФЗ и Положениями по бухгалтерскому учету (далее — ПБУ). Порядок признания доходов и расходов для целей налогового учета устанавливается Налоговым кодексом РФ.

В результате различий между нормами действующего законодательства по бухгалтерскому и налоговому учету и образуются разницы, влияние которых на расчеты по налогу на прибыль, мы должны отразить в учетных регистрах и раскрыть в своей бухгалтерской отчетности.

В ПБУ 18 отсутствует разъяснение и закрепление методологии учета возникающих разниц: Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно (п. 3 ПБУ 18/02).

В связи с этим, выбранный метод учета постоянных и временных разниц, состав и форму разработанных учетных регистров, необходимо прописать в учетной политике организации.

Обратите внимание, что в аналитическом учете временные разницы должны отражаться обособленно по видам активов и обязательств из-за различий в учете которых они возникли (п. 3 ПБУ 18/02).

Так каким же методом воспользоваться для формирования полной информации по всем видам разниц?

Рассмотрим несколько способов организации аналитического учета возникающих разниц.

- Если у предприятия отсутствуют временные разницы и учет ведется только по постоянным разницам, все достаточно просто. Можно использовать аналитику к счетам бухгалтерского учета, разделяя «принимаемые в целях НУ» и «не принимаемые в целях НУ» доходы и расходы. Таким образом, мы организуем учет постоянных разниц в рамках системной аналитики.

- Однако, в случае наличия в учете временных разниц, жизнь бухгалтера серьезно усложняется. И чем больше этих разниц, тем сложнее их все учесть обособленно по видам, используя системную аналитику. В таком случае, ничего не остается, как заняться организацией внесистемного* аналитического учета. По нашему мнению, наилучшим образом для этих целей подойдут таблицы программы Excel.

*внесистемный учет – формирование бухгалтерской информации путем учета данных в разработанных регистрах, в разрезе установленной аналитики, с последующим подведением итогов. В отличие от системного учета, учет данных осуществляется без применения двойной записи на счетах бухгалтерского учета.

3. Вычитаемые и налогооблагаемые временные разницы.

Что же такое «временные разницы»?

Для целей Положения под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах (п.8 ПБУ 18/02).

То есть, в случае, если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета и разница возникает только во времени их признания, такая разница и называется временной разницей для целей ПБУ 18.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль. Согласно п. 9. ПБУ 18/02 под отложенным налогом на прибыль понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенный налог на прибыль – это сумма налога рассчитываемого от временной разницы. Этот налог «отложен» на будущее, то есть, будет влиять (в сторону уменьшения или увеличения) на сумму налога «к уплате» в будущих отчетных периодах.

Временные разницы подразделяются на:

- вычитаемые временные разницы;

- налогооблагаемые временные разницы.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета.

Отложенный налог с вычитаемых временных разниц будет уменьшать сумму налога на прибыль в будущих отчетных периодах.

Примеры вычитаемых разниц:

- сумма амортизации ОС, в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- убыток от реализации ОС, принимаемый в течение срока полезного использования в налоговом учете и списанный сразу в бухгалтерском учете;

- доходы, возникшие от разницы курсов по расчетам в условных единицах;

- расходы, возникшие от разницы курсов по расчетам в условных единицах;

- и т.п.

Налогооблагаемые разницы образуются тогда, когда расходы признаются для целей налогового учета раньше, а доходы – позже, чем для целей бухгалтерского учета.

Отложенный налог с налогооблагаемых временных разниц будет увеличивать сумму налога на прибыль в будущих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав косвенных расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском;

- брокерские услуги отнесены в состав косвенных расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском;

- расходы по процентам с заемных средств учтены в налоговом учете и включены в стоимость строящегося внеоборотного актива в бухгалтерском;

- и т.п.

4. Отложенные налоговые активы и обязательства.

При появлении вычитаемых временных разниц возникает отложенный налоговый актив (далее – ОНА). Это как раз та сумма отложенного налога, которая в будущем будет уменьшать сумму налога на прибыль «к уплате».

Согласно п. 14 ПБУ 18/02 ОНА отражаются в бухгалтерском учете с учетом всех вычитаемых разниц и признаются в том отчетном периоде, в котором возникают эти вычитаемые временные разницы.

Необходимым условием для признания ОНА является существование вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

Увеличение ОНА в отчетном периоде происходит с увеличением вычитаемых временных разниц. Соответственно, уменьшение ОНА происходит с уменьшением или полным погашением вычитаемых временных разниц.

ОНА = вычитаемая временная разница * ставка налога на прибыль.

в настоящее время ставка налога на прибыль составляет 20%.

ОНА отражаются в бухгалтерском учете на счете 09 «Отложенные налоговые активы» по видам активов. Бухгалтерские проводки:

- при возникновении ОНА – Дт 09 «Отложенные налоговые активы» Кт 68.4.2 «Расчеты по налогу на прибыль»;

- при уменьшении ОНА – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 09 «Отложенные налоговые активы».

Обратите внимание, что в случае изменения налоговой ставки по налогу на прибыль, величина ОНА подлежит пересчету на дату, предшествующую дате начала применения измененных ставок с отнесением возникшей разницы на счета учета прибылей и убытков (п. 14 ПБУ 18/02).

При появлении налогооблагаемых временных разниц возникает отложенное налоговое обязательство (далее – ОНО). Это сумма отложенного налога, которая в будущем будет увеличивать сумму налога на прибыль «к уплате».

Согласно п. 15 ПБУ 18/02 ОНО отражаются в бухгалтерском учете с учетом всех налогооблагаемых разниц и признаются в том отчетном периоде, в котором возникают эти налогооблагаемые временные разницы.

Увеличение ОНО в отчетном периоде происходит с увеличением налогооблагаемых временных разниц. Соответственно, уменьшение ОНО происходит с уменьшением или полным погашением налогооблагаемых временных разниц.

ОНО = налогооблагаемая временная разница * ставка налога на прибыль.

ОНО отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» по видам обязательств. Бухгалтерские проводки:

- при возникновении ОНО – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 77 «Отложенные налоговые обязательства»;

- при уменьшении ОНО – Дт 77 «Отложенные налоговые обязательства» Кт 68.4.2 «Расчеты по налогу на прибыль».

Обратите внимание: в случае изменения налоговой ставки по налогу на прибыль, величина ОНО подлежит пересчету на дату, предшествующую дате начала применения измененных ставок с отнесением возникшей разницы на счета учета прибылей и убытков.

В случае, если Налоговым кодексом РФ предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке ОНА или ОНО ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению вычитаемой или налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах (п. 15 ПБУ 18/02).

При выбытии актива или обязательства, по которому были начислены ОНА или ОНО, происходит списание на счета прибылей и убытков той суммы ОНА или ОНО, которая не будет уменьшать (в случае ОНА) или увеличивать (в случае ОНО) налогооблагаемую прибыль согласно Налогового Кодекса РФ.

5. Постоянные разницы. Постоянные налоговые активы и обязательства.

Теперь рассмотрим постоянные разницы.

В соответствии с п. 4 ПБУ 18, для целей Положения под постоянными разницами понимаются доходы и расходы:

— формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

— учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов.

То есть, в случае, если доходы (расходы) признаются только для целей бухгалтерского учета и никогда не будут признаны в налоговом учете, такая разница является постоянной разницей для целей ПБУ 18.

Так же и в случае, если доходы (расходы) признаются исключительно для целей налогового учета и никогда не будут признаны для целей бухгалтерского учета, возникшая разница будет являться постоянной разницей для целей ПБУ 18.

Примеры постоянных разниц:

- расходы на премии или материальную помощь сотрудникам за счет чистой прибыли организации;

- расходы по процентам с долговых обязательств, превышающие установленный лимит для целей налогового учета (ст. 269 Налогового Кодекса РФ);

- доходы в виде финансовой помощи от учредителя организации, доля участия которого превышает 50%;

- и т.п.

При появлении постоянных разниц возникает постоянное налоговое обязательство (далее – ПНО) либо постоянный налоговый актив (далее – ПНА).

ПНО – это сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

ПНА – это сумма налога, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде.

ПНО и ПНА признаются в том отчетном периоде, в котором возникает постоянная разница.

ПНО (ПНА) = постоянная разница * ставка налога на прибыль.

ПНО и ПНА отражаются в бухгалтерском учете на счете 99.2.3 «Постоянное налоговое обязательство». Бухгалтерские проводки:

- при возникновении ПНО – Дт 99.2.3 «Постоянное налоговое обязательство» Кт 68.4.2 «Расчеты по налогу на прибыль»;

- при возникновении ПНА – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 99.2.3 «Постоянное налоговое обязательство».

6. Учет налога на прибыль.

Согласно п. 20 ПБУ 18/02 сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка), является условным расходом (условным доходом) по налогу на прибыль.

Условный расход (доход)= прибыль (убыток) по данным бухгалтерского учета*ставка налога на прибыль.

Условный расход (доход) отражается в бухгалтерском учете на счете 99.2.2 «Условный доход по налогу на прибыль». Бухгалтерские проводки:

- Условный доход по налогу на прибыль (с убытка) – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 99.2.2 «Условный доход по налогу на прибыль»;

- Условный расход по налогу на прибыль (с прибыли) – Дт 99.2.2 «Условный доход по налогу на прибыль» Кт 68.4.2 «Расчеты по налогу на прибыль».

В соответствии с п. 21 ПБУ 18/02 текущим налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода.

Текущий налог на прибыль организаций = Условный расход (- условный доход) + Начисленные ОНА — Погашенные ОНА — Начисленные ОНО + Погашенные ОНО + ПНО – ПНА.

Обратите внимание: способ определения величины текущего налога на прибыль закрепляется в учетной политике организации (п. 22 ПБУ 18/02).

7. Схема по ПБУ 18/02.

Программа совершенствования российских стандартов бухгалтерского учета медленно, но претворяется в жизнь. Разрабатываются новые стандарты, вносятся изменения в действующие. Изменения в ПБУ 18/02 внесены Приказом Минфина РФ от 20.11.2018 № 236н (зарег. в Минюсте 10.12.2018). Часть из них носит технический характер, часть — важны методологически. Применять новую редакцию данного ПБУ следует при составлении отчетности за 2020 год (предусмотрено добровольное досрочное применение). Разберемся в данном вопросе более подробно.

1. Виды изменений ПБУ 18/02

2. Практический пример ПБУ 18/02

3. Как изменения ПБУ 18/02 затронули бухгалтерскую отчетность

4. Учетная политика по ПБУ 18/02 в бухгалтерской программе 1С

1. Виды изменений ПБУ 18/02

Условно все изменения в ПБУ 18/02 можно разделить на следующие группы:

-

Изменение (уточнение) некоторых понятий, например, временных разниц, текущего налога на прибыль и некоторых других,

-

Изменение метода определения временных разниц,

-

Корректировка перечня временных разниц,

-

Определение новых правил для консолидированных групп налогоплательщиков,

-

Некоторые другие изменения.

1.1 Понятие временных разниц

В нынешней редакции ПБУ, понятие временных разниц звучит так:

«под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах».

С 2020 года под временными разницами мы будем понимать еще и «результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие налоговую базу по налогу на прибыль в другом или в других отчетных периодах».

Пример таких разниц — разницы, возникающие в результате переоценки основных средств и нематериальных активов.

Отметим, что временные разницы отражаются в учете, если приводят к образованию отложенного налога на прибыль, который, в свою очередь, увеличивает сумму налога на прибыль, подлежащего уплате в бюджет в следующих отчетных периодах.

1.2. Методы определения временных разниц

Напомним, что сейчас временные разницы определяются как результат изменения доходов и расходов (разница в оборотах доходов и расходов) в случаях, когда известен срок их погашения (небалансовый метод или «способ отсрочки»).

При знакомстве с новой редакцией ПБУ можно сделать вывод, что впредь временные разницы мы будем определять балансовым методом. Будем рассматривать разницы между бухгалтерскими и налоговыми остатками активов и обязательств на отчетную дату. Такой подход предусмотрен МСФО (IAS) 12 «Налоги на прибыль», а теперь закреплен и в российском ПБУ.

1.3 Корректировка перечня временных разниц

В новой редакции ПБУ 18/02 условия, при которых образуются временные разницы, теперь не прописаны раздельно для разных временных разниц (вычитаемых и налогооблагаемых), а сформулированы для всех случаев разниц одинаково. По обновленной редакции ПБУ 18/02, временные разницы образуются в результате:

-

-

использования различных способов оценки первоначальной стоимости и амортизации внеоборотных активов для целей бухгалтерского учета (БУ) и целей налогообложения (НУ),

-

применения различных правил определения себестоимости реализованной продукции (товаров, работ, услуг) для целей БУ и НУ,

-

применения разных правил признания доходов и расходов, связанных с продажей объектов основных средств, в БУ и НУ,

-

переоценки активов по рыночной стоимости для целей БУ,

-

признания в бухгалтерском учете обесценения запасов, других активов, в том числе финансовых вложений (если не определяется их текущая рыночная стоимость),

-

применения разных правил создания резервов по сомнительным долгам и других аналогичных резервов в целях БУ и НУ,

-

признания в БУ оценочных обязательств,

-

применения разных методов отражения процентов, которые организация платит за пользование чужими денежными средствами (кредитами, займами) для целей БУ и НУ,

-

убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях НУ в последующих налоговых (отчетных) периодах,

-

прочих аналогичных различий.

-

-

Этот перечень не является закрытым, временные разницы могут образовываться и в некоторых иных случаях.

Также нужно учесть, что из перечня случаев, когда образуются временные разницы, пропали случаи:

-

образование кредиторской задолженности по приобретенным товарам (работам, услугам) в случае применения кассового метода определения доходов и расходов в НУ, и исходя из допущения временной определенности фактов хозяйственной деятельности — в БУ,

-

признание выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода.

1.4 Постоянные разницы – изменения

В отношении постоянных разниц в ПБУ 18/02 прежде всего произошло изменение формулировок.

Если раньше для определения самого понятия «постоянных разниц» использовались понятия налогового обязательства (актива), то теперь речь идет о налоговых расходах (доходах).

Ну и главное, — некоторые разницы, которые мы воспринимали как постоянные, теперь однозначно относятся к временным (что методологически более правильно). Типичный пример — разницы, связанные с обесценением активов. Рассмотрим их более подробно.

Пример

Задача — отразить обесценение тех товаров на складе, которые перестали пользоваться спросом у покупателей. Стоимость товаров на складе по данным учета — 1 млн. рублей. Рыночная стоимость на конец 2018 года — 500 тыс. рублей. Ставка налога на прибыль — 20%. В июне 2019 года 50% товаров продано. Данные по отражению операций по старым и новым правилам ПБУ 18/02 приведены в Таблице 1.

Таблица 1

|

Ситуация |

Прежняя редакция ПБУ 18/02 |

Новая редакция ПБУ 18/02 |

|

В БУ создан резерв под обесценение запасов по состоянию на 31.12.2018 |

Дебет 91.2 Кредит 14.02 — 500 000,00 |

|

|

Признано постоянное налоговое обязательство (ПНО) — в новой редакции «постоянный налоговый расход (ПНР)» |

Дебет 99.02.3 Кредит 68.04.2 — 100 000,00 |

— |

|

Сформирован отложенный налоговый актив (ОНА) |

— |

Дебет 09.01 Кредит 68.04.2 — 100 000,00 |

|

Списание части (1/2) начисленного ранее резерва |

Сторно Дебет 91.2 Кредит 14.02 — 250 000,00 |

|

|

Признан постоянный налоговый актив (ПНА) — в новой редакции «постоянный налоговый доход (ПНД)» |

Дебет 68.04.2 Кредит 99.02.3 — 50 000,00 |

— |

|

Частично погашен отложенный налоговый актив |

— |

Дебет 68.04.2 Кредит 09.01 — 50 000,00 |

1.5 Новый показатель в ПБУ 18

В ПБУ появился и совершенно новый показатель — «Расход (доход) по налогу на прибыль». Новый — исходя из его формулировки и способа определения. С величинами, определяющими этот показатель, мы работали и раньше.

Этот показатель характеризует общую величину, на которую может быть изменена прибыль (убыток) до налогообложения.

Это сумма текущего налога на прибыль (его необходимо заплатить в бюджет) и отложенного налога на прибыль. Первое слагаемое определялось и раньше. Второе является суммой изменений отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). Из этой последней суммы исключаются результаты операций, не учитываемые в БУ.

Новым является то, что теперь организация должна указать способ определения текущего налога на прибыль в своей учетной политике (п. 22 ПБУ 18/02):

-

на основе данных БУ. Условие — соответствие сумме налога по налоговой декларации по налогу на прибыль,

-

непосредственно на основе налоговой декларации по налогу на прибыль.

1.6. Конкретизация правил для консолидированных групп налогоплательщиков.

В новой редакции ПБУ 18/02 даны рекомендации для определения постоянных и временных разниц участниками консолидированных групп налогоплательщиков. Ранее рекомендаций для них ПБУ не содержало.

Итак, участники консолидированных групп налогоплательщиков:

-

определяют временные и постоянные разницы исключительно по той части их налоговой базы, которая включается в консолидированную налоговую базу. Напомним, что такая консолидированная налоговая база определяется ответственным участником консолидированной группы налогоплательщиков по правилам НУ (а не БУ).

-

отражают в БУ отложенные налоговые активы с учетом всех вычитаемых временных разниц, за исключением:

-

ситуаций, при которых есть вероятность того, что временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах,

-

суммы убытка, полученного участником группы в отчетном периоде, учитываемой при определении консолидированной налоговой базы за этот период.

-

текущий налог на прибыль отражается на отдельном счете по учету расчетов с участниками консолидированной группы налогоплательщиков только ответственным участником консолидированной группы налогоплательщиков, исходя из суммарного результата группы.

-

при составлении отчетности, в отчете о финансовых результатах, каждый участник группы (в том числе ответственный) отражает разницу между суммой текущего налога на прибыль, исчисленного участником по своим результатам деятельности в деятельности группы, и суммой денежных средств, причитающейся с участника (участнику) исходя из условий договора о создании консолидированной группы налогоплательщиков. Этот показатель отражается в отдельной статье отчета о финансовых результатах — «Перераспределение налога на прибыль внутри консолидированной группы налогоплательщиков»

2. Практический пример ПБУ 18/02

Важно, что наглядный практический пример расчета расхода (дохода) по налогу на прибыль и связанных с ним показателей приведен в приложении к новой редакции ПБУ 18/02.

В примере, наряду с другими показателями, определяется величина чистой прибыли за отчетный период. И этот расчет для наглядности выполнен двумя способами: балансовым и небалансовым. По мнению Минфина, ПБУ 18/02 ограничений по способу расчета не содержит, организация может использовать любой приведенных методов (как балансовый, так и небалансовый) по собственному выбору.

Более подробно на этом останавливается Минфин в своем информационном сообщении от 28.12.2018 № ИС-учет-13.

3. Как изменения ПБУ 18/02 затронули бухгалтерскую отчетность

В связи с изменениями ПБУ 18/02 изменены и некоторые формы отчетности.

Так, в Отчете о финансовых результатах:

-

убрали строки, в которых ранее отражались постоянные налоговые обязательства (активы),

-

удалили строки, предназначенные для отражения изменений текущих налоговых обязательств и активов,