К такому выводу пришли эксперты службы Правового консалтинга компании «Гарант». Юристы напомнили, что Раздел 7 налоговой декларации по НДС включает сведения об операциях:

К такому выводу пришли эксперты службы Правового консалтинга компании «Гарант». Юристы напомнили, что Раздел 7 налоговой декларации по НДС включает сведения об операциях:

- не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ (с учетом п. 2 ст. 156 НК РФ);

- не признаваемых объектом налогообложения (п. 2 ст. 146 НК РФ);

- по реализации товаров (работ, услуг), местом реализации которых не признается территория России (ст. 147-148 НК РФ).

Кроме того, этот раздел нужно заполнить при получении аванса в счет предстоящих поставок товаров, выполнения работ или оказания услуг с длительностью производственного цикла более шести месяцев (по перечню, определяемому правительством) (п. 13 ст. 167 НК РФ).

Считается ли представленной налоговая декларация по НДС в бумажном виде? Ответ – в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Получить доступ

Но предоставление клиентом банку денежных средств для зачисления на расчетный счет не является услугой, подчеркнули специалисты. Оно неразрывно связано с договором банковского счета и происходит по умолчанию, если только клиент и банк не договорились о том, что проценты не начисляются (ст. 852 ГК РФ). Сам клиент не оказывает банку каких-либо услуг, плата за которые определялась бы в виде процентов на неснижаемый остаток денежных средств на счете. При этом НК РФ не относит получение таких процентов ни к операциям, не признаваемым объектом налогообложения НДС (п. 2 ст. 146 НК РФ), ни к операциям, освобождаемым от налогообложения этим налогом (ст. 149 НК РФ).

Налоговая служба в 2006 году подчеркнула, что отражаемые в разделе 7 декларации операции должны характеризоваться передачей права собственности на товары, результатов выполненных работ одним лицом для другого лица либо оказанием услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ). А при начислении процентов на остаток по счету такой передачи или оказания не возникает.

Следовательно, резюмировали чиновники, отражать сумму процентов на расчетном счете в декларации по НДС нет необходимости (письмо ФНС России от 29 декабря 2006 г. № 14-2-05/2354).

Компания выпустила бонусные карты для покупателей, при приобретении товара определенный процент автоматически отправляется на накопительную карту. При закрытии кассовой смены, сумма бонуса отражается как кредит, увеличивает сумму выручки. Как правильно отразить проводки в бухгалтерском учете при начислении бонусов и при списании бонусов с карты в случае, когда покупатель рассчитается накопленными бонусами за товар. Является ли данный бонус доходом физического лица и удерживается ли КПН у источника выплаты?

Ответ:

В данном случае сумма предоставленного бонуса покупателю при оплате за товары может быть признана в учете в качестве предоставленной денежной скидки, которую покупатель сможет израсходовать при последующих покупках.

Согласно пункту 3 статьи 6 Закона РК «О бухгалтерском учете и финансовой отчетности» операции и события отражаются в системе бухгалтерского учета,…

Извините, но продолжение документа доступно только подписчикам

Документ доступен только подписчикам портала Учёт с тарифом: ЭКСПЕРТ, МАСТЕР, ПРОФ, ЭКОНОМ, ДЕМО ДОСТУП

Авторизуйтесь под своим электронным ключом (логин, пароль)

Документ показан не полностью. Оформите подписку

Рассказать друзьям:

Доходная карта – банковская карта, по которой происходит начисление процентов на остаток средств по счету. Воспользоваться размещенными на ней деньгами можно в любое время. По своим функциональным возможностям она ничем не отличается от обычной карты. На рынке существуют не только дебетовые доходные карты, но кредитные, по которым процент начисляется на остаток собственных средств, размещенных на счете карты.

Схемы начисления процентов по доходным картам в банках отличаются.

Например, в банке «Ренессанс Кредит» по дебетовой карте процентная ставка дифференцируется в зависимости от минимального остатка на счете. Скажем, если размер минимального остатка в течение месяца составлял до 499 999 рублей, банк начислит 7,25% годовых, если 500 тыс. рублей – 6%. При этом процент начисляется на минимально зафиксированный в течение месяца остаток на счете.

По карте «Доходной рост» Ростфинанса происходит ежемесячное начисление процентов на остаток по счету. Размер начислений зависит от величины остатка и типа карты. Так, по карточке Mastercard Gold, если остаток по счету больше 5 тыс. рублей, доход составит 6% годовых. Расчет процентов делается ежедневно исходя из остатка денежных средств на картсчете. Если в один из дней месяца он был меньше минимального остатка, установленного банком для данного типа карты, то выплата процентов за текущий месяц производится по меньшей ставке — 3,5% годовых.

В Росгосстрах Банке процент по «Отличной карте» начисляется на среднемесячный остаток по счету (складываются все ежедневные остатки и делятся на число дней в месяце), а именно 5% годовых.

В «Русском Стандарте» по карте «Банк в кармане» процентная ставка зависит от суммы совершенных покупок и платежей. К примеру, если держатель карты оплатит ею в течение месяца, а точнее расчетного периода, товары и услуги на сумму более 3 тыс. рублей, ему будет начислены проценты на остаток средств по счету в размере 5% годовых.

Некоторые финучреждения используют постоянную величину процентной ставки, на которую не влияет сумма денежных средств на счете карты. Например, «МТС Банк» будет ежемесячно начислять на «МТС Деньги Премиум» 5,5% годовых вне зависимости от остатка на счете.

Кредитными организациями могут применяться и другие варианты расчета процентов по доходной карте.

Как правило, банки предоставляют своим клиентам возможность оформить заявление на регулярное перечисление денежных средств на счет доходной карты со счета зарплатной карты или иного счета, открытого в кредитной организации.

Стоит отметить, что на средства, находящиеся на карточном счете, как и на депозит, распространяется система страхования вкладов, однако не нужно забывать о риске кражи денег с карт мошенниками.

Кроме того, доходность по таким картам не гарантирована. В отличие от вклада процент по доходной карте может быть пересмотрен банком в одностороннем порядке в любое время.

При выборе доходной карты следует сравнивать ее условия обслуживания в банке с условиями по обычным картам. Чаще такая карта обходится клиенту дороже. Многие кредитные организации взимают повышенную комиссию за обслуживание карты.

Сервисы :

Дебетовые карты с процентом на остаток средств

Заявка на дебетовую карту онлайн

Поиск по кредитным картам

Заявка на кредитную карту онлайн

Опубликовано 04.11.2019 15:46 Administrator Просмотров: 14153

Сегодня банки предлагают немало бонусов, чтобы замотивировать клиентов на открытие расчетного счета именно у них. Одним из таких бонусов является начисление процентов на остаток денежных средств. Такое преимущество позволяет «работать» временно свободным деньгам, не допуская их замораживания и изъятия из оборота. В отличие от депозита и банковских вкладов, расчетные счета с начислением процентов позволяют организации в любой момент воспользоваться денежными средствами.

Большую прибыль данные начисления принести вряд ли смогут, но покрыть стоимость некоторых услуг банка или компенсировать уровень инфляции вполне способны. Понятно, что ни одна организация не откажется от получения такого рода «пассивного дохода», но у бухгалтеров, сталкивающихся с данной операцией впервые, возникает немало вопросов. В статье мы подробно разберем данную операцию на примере программы 1С: Бухгалтерия предприятия.

Поступление процентов на расчетный счет организации

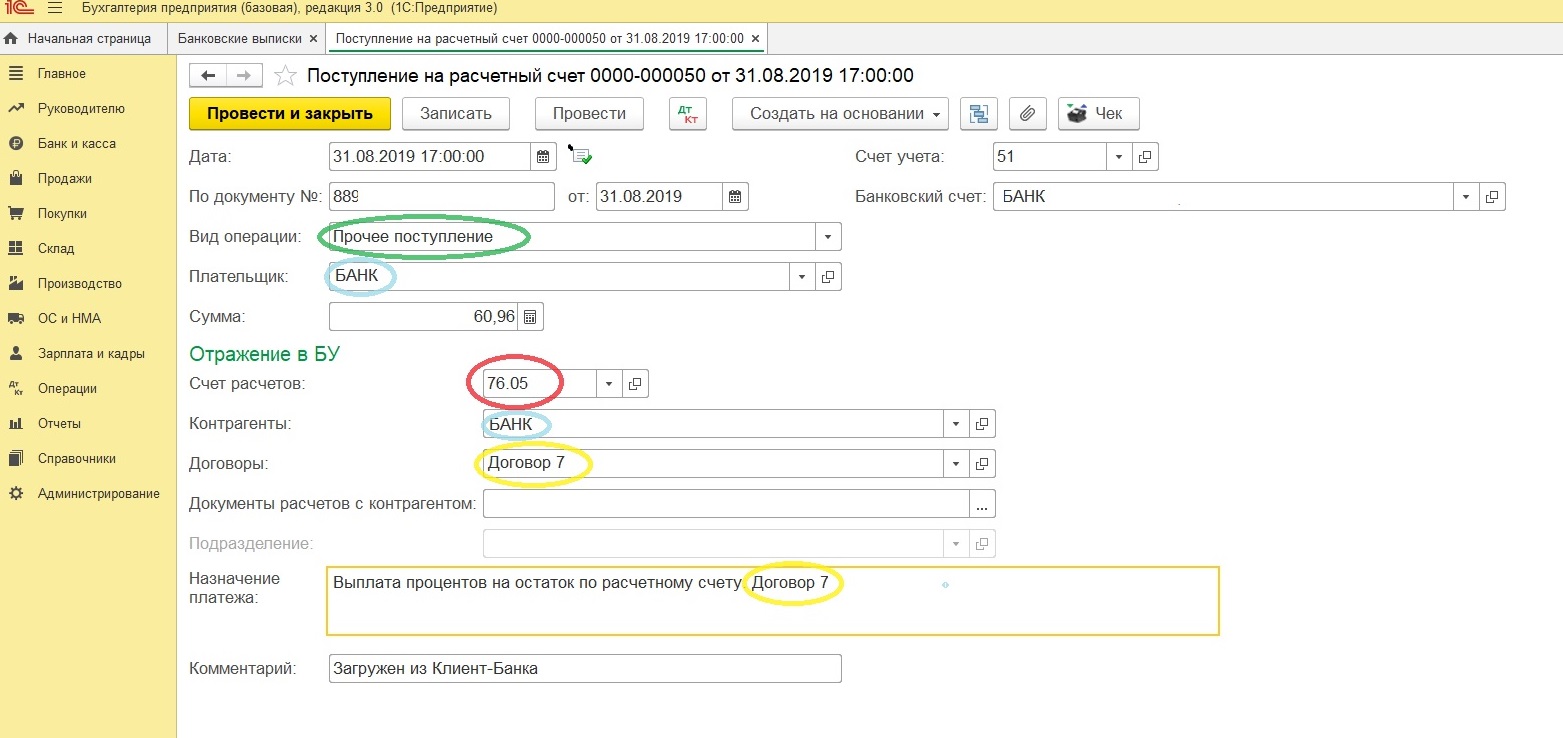

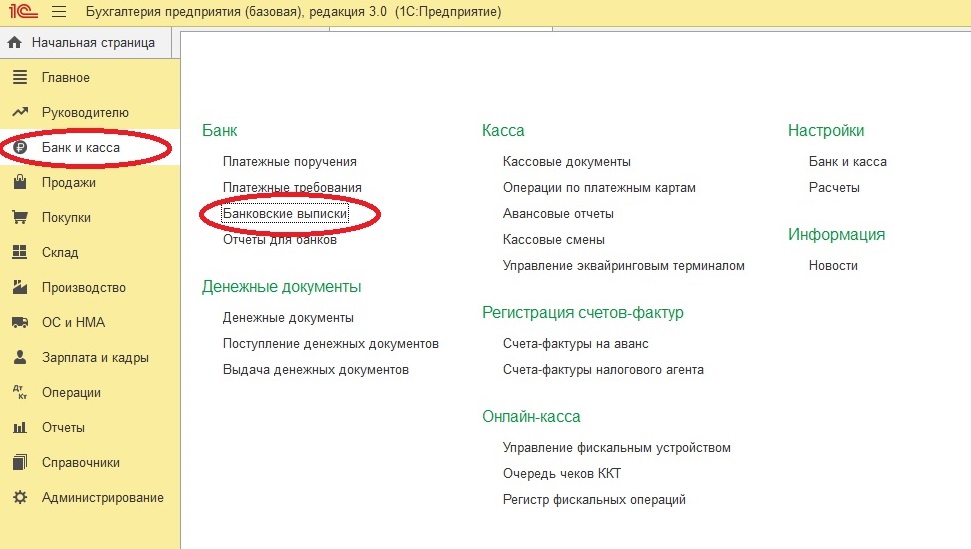

Обычно банки перечисляют проценты или последним числом месяца, или в первых числах следующего месяца. Поступление денежных средств на расчетный счет организации отражается в банковской выписке документом «Поступление на расчетный счет» («Банк и касса» – «Банковские выписки»).

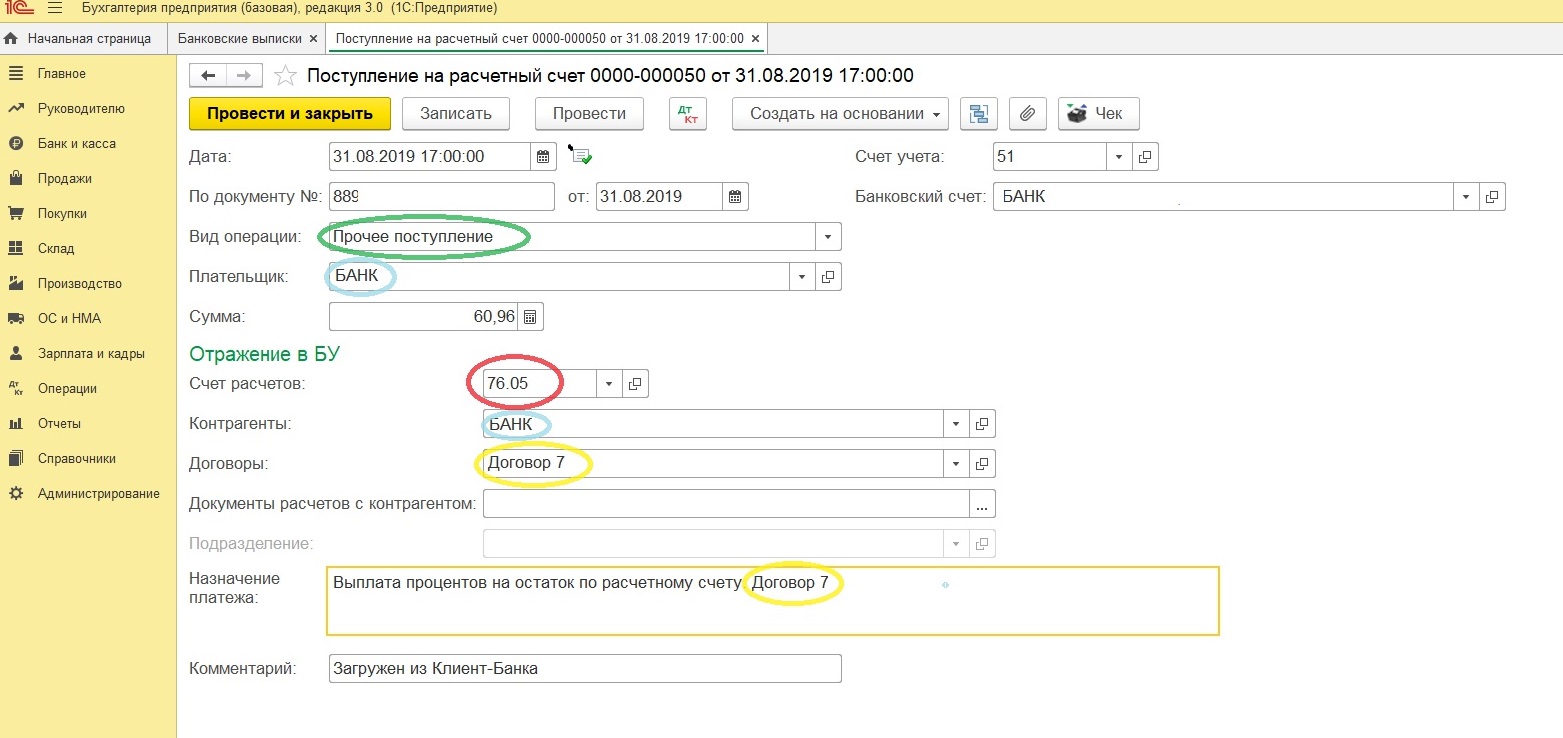

В бухгалтерском учете поступление на расчетный счет процентов, начисленных на остаток денежных средств, отражается проводкой:

Дт 51″Расчетные счета» Кт 76.05 «Расчеты с разными дебиторами и кредиторами» — получены проценты на остаток по расчетному счету.

В данном документе важно правильно указать вид операции: «Прочие поступления».

Начисление процентов

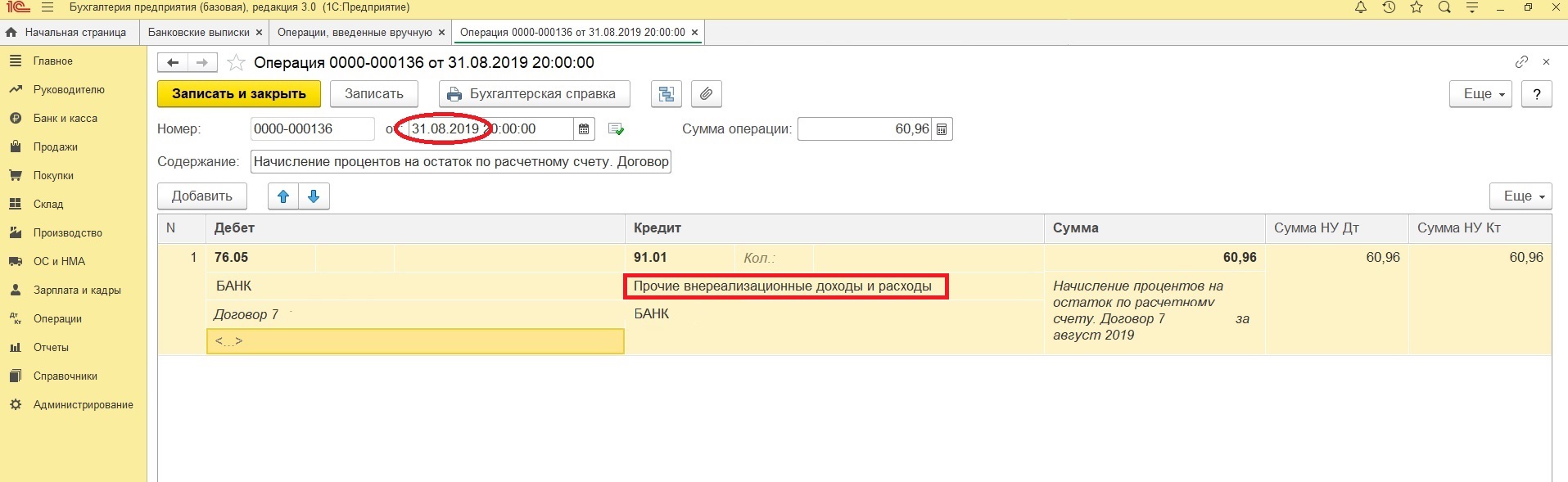

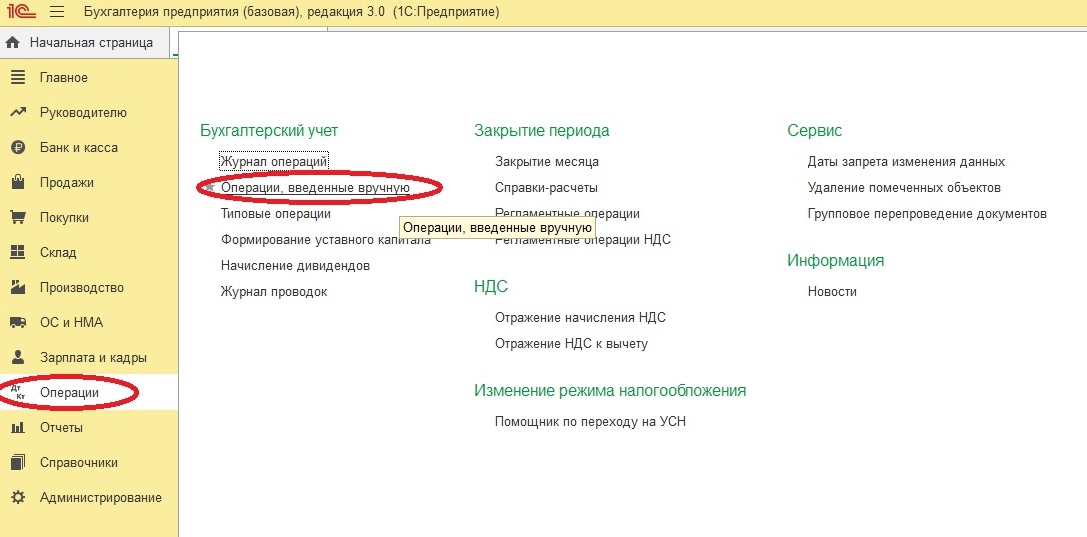

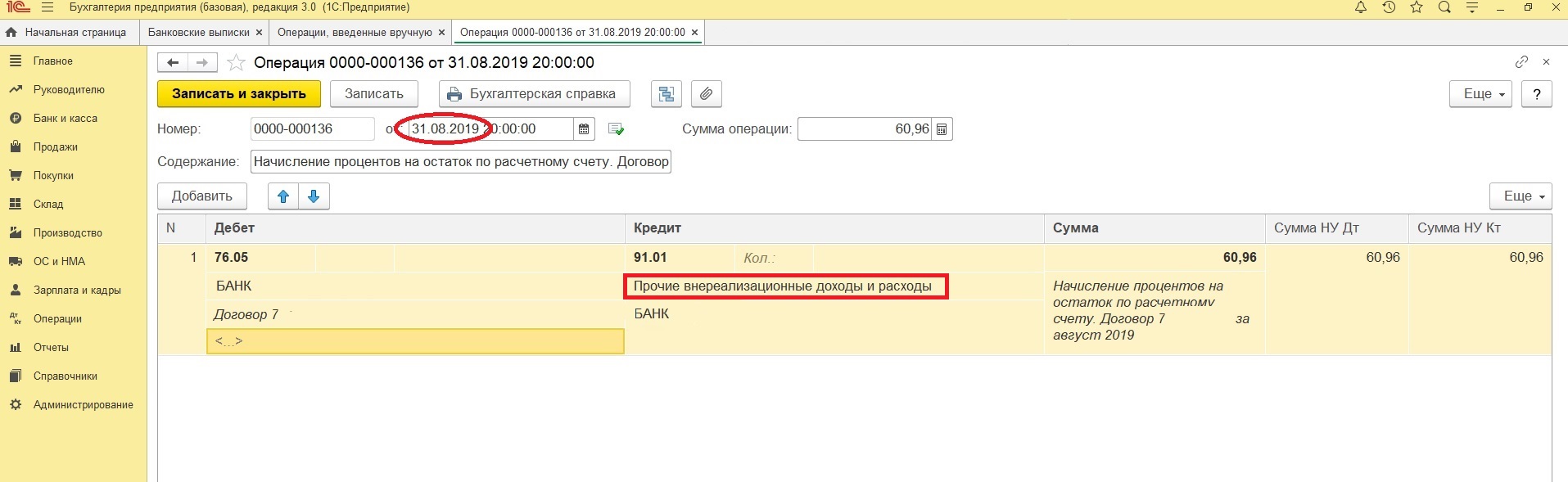

Далее необходимо ввести следующую проводку:

Дт 76.05 «Расчеты с разными дебиторами и кредиторами» Кт 91.01 «Прочие доходы» — Начислены проценты, на остаток по расчетному счету.

В целях налогового учета доходы в виде процентов банка признаются внереализационными (п.6 ст. 250 НК РФ).

Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)

Такие доходы не включаются в книгу продаж, так как не подлежат обложению НДС (ст. 149 НК РФ).

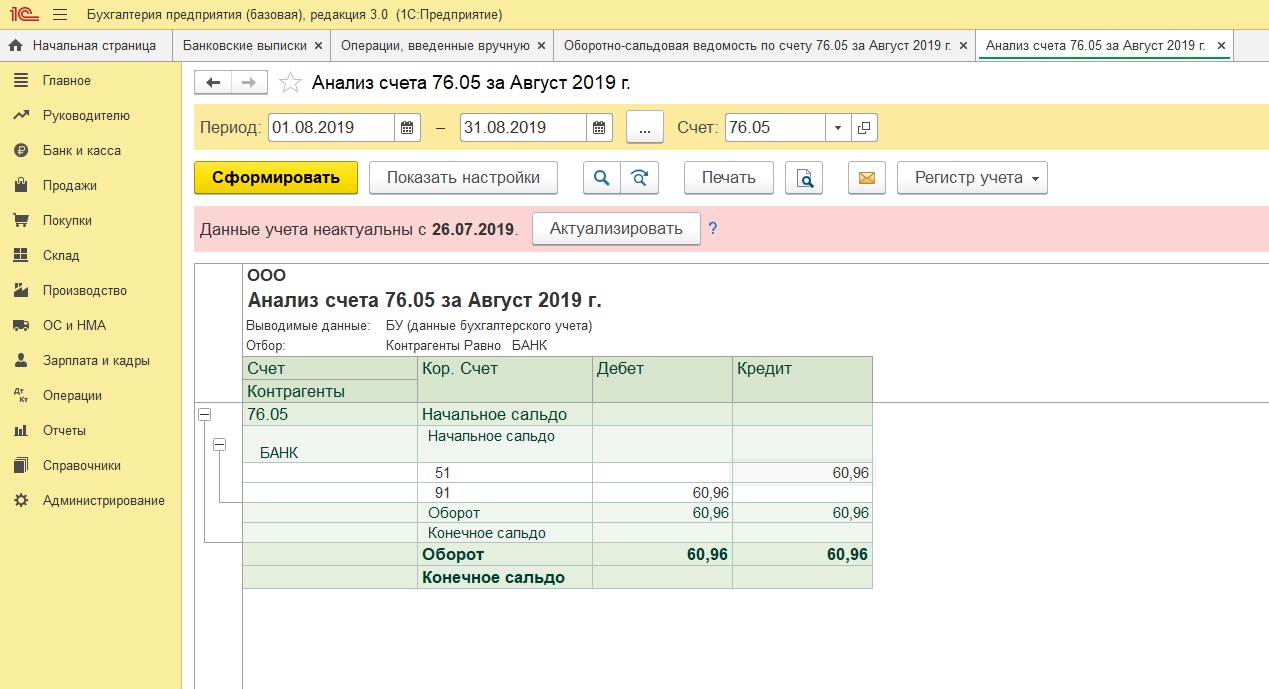

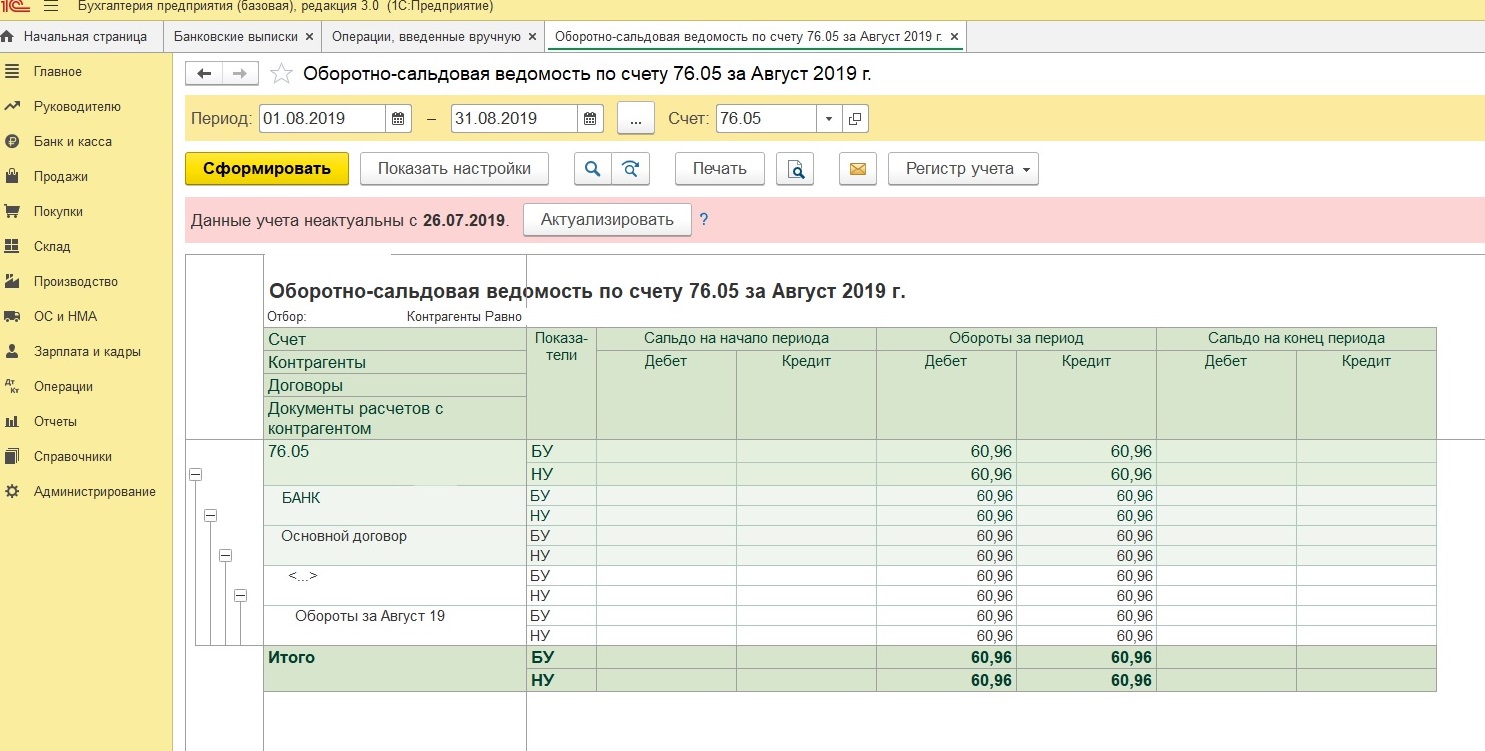

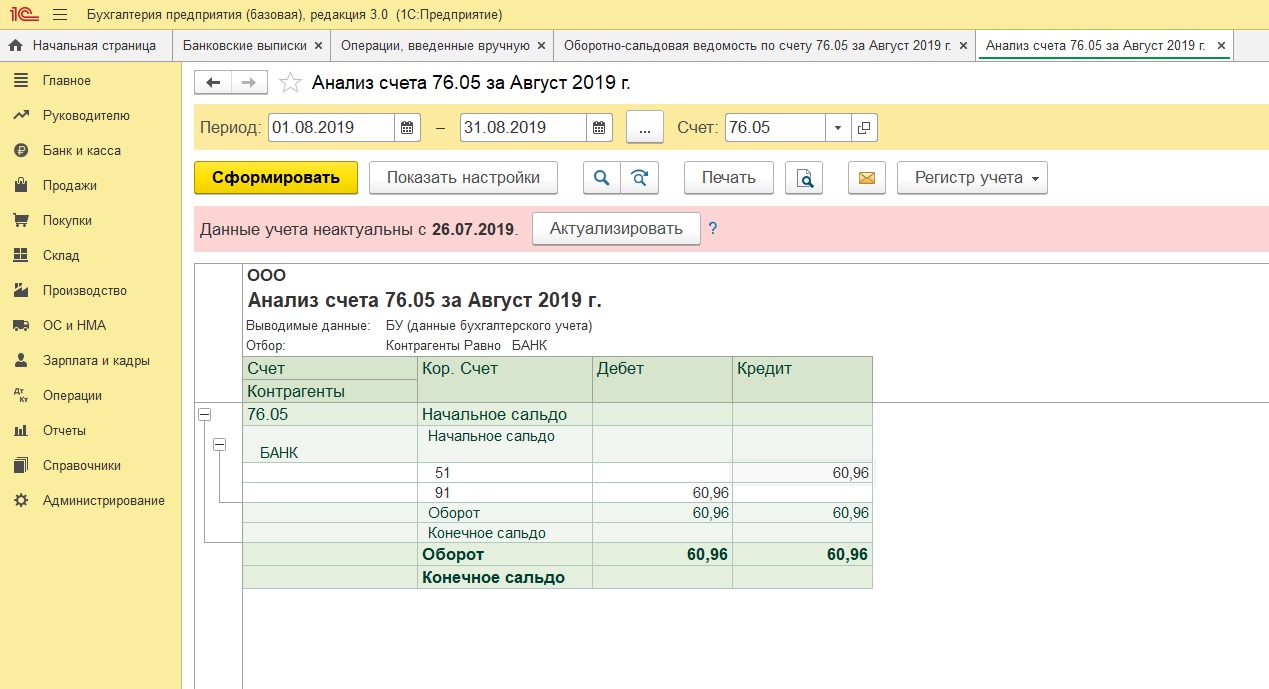

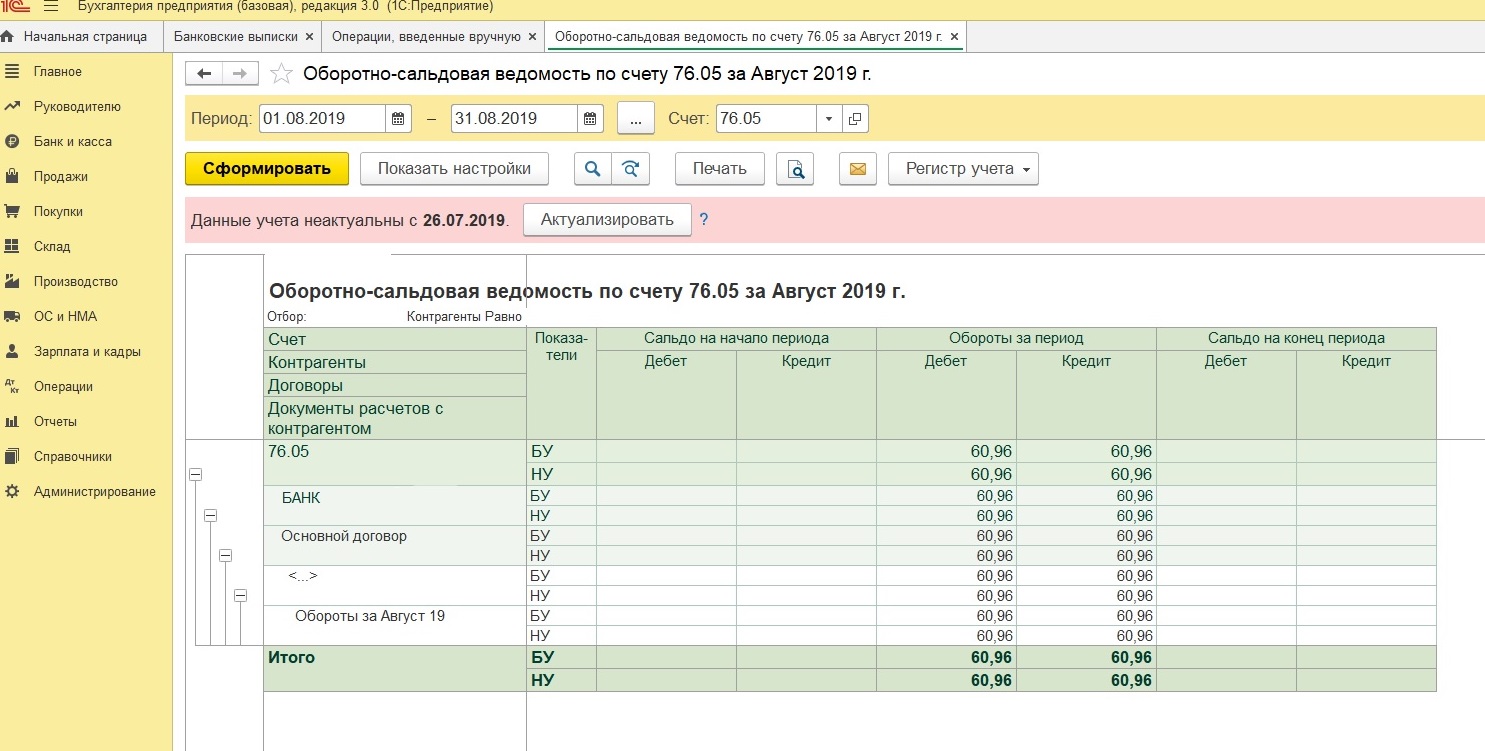

Проверка отражения в программе

Формируем отчет «Анализ счета» (76.05) или оборотно-сальдовую ведомость по счету 76.05

Сумма процентов начислена и перечислена на расчетный счет организации.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Для того, чтобы привлечь клиентов, банки часто предлагают различные бонусные программы. Такая процедура мотивирует граждан открыть расчетный счет в определенном банке.

Начисление процентов на остаток денег на счету — самый популярный вид бонуса. В таком случае свободные деньги «работают», не замораживаются и не взимаются из оборота. Расчетные счета с бонусами могут быть использованы организациями в любое время.

Не стоит ждать большой прибыли от таких начислений, но на покрытие стоимости некоторых банковских услуг или компенсации уровня инфляции всегда можно рассчитывать.

Организации всегда охотно пользуются таким видом «пассивного дохода». При этом бухгалтера зачастую сталкиваются со многими вопросами по данному виду операций.

Как проценты поступают на р/с организации

Обычно банк осуществляет перевод процентов в последних числах текущего или первых числах следующего месяца. О поступлении денежных средств становится известно после просмотра документа «Поступление на расчетный счет» («Банк и касса» – «Банковские выписки»).

Проценты на остаток средств, которые поступили на р/с организации или предприятия, отражаются проводкой Дт 51 «Расчетные счета» Кт 76.05 «Расчеты с разными дебиторами и кредиторами».

В соответствующем поле указывается необходимый вид операции — «Прочие поступления».

Начисление процентов в 1С

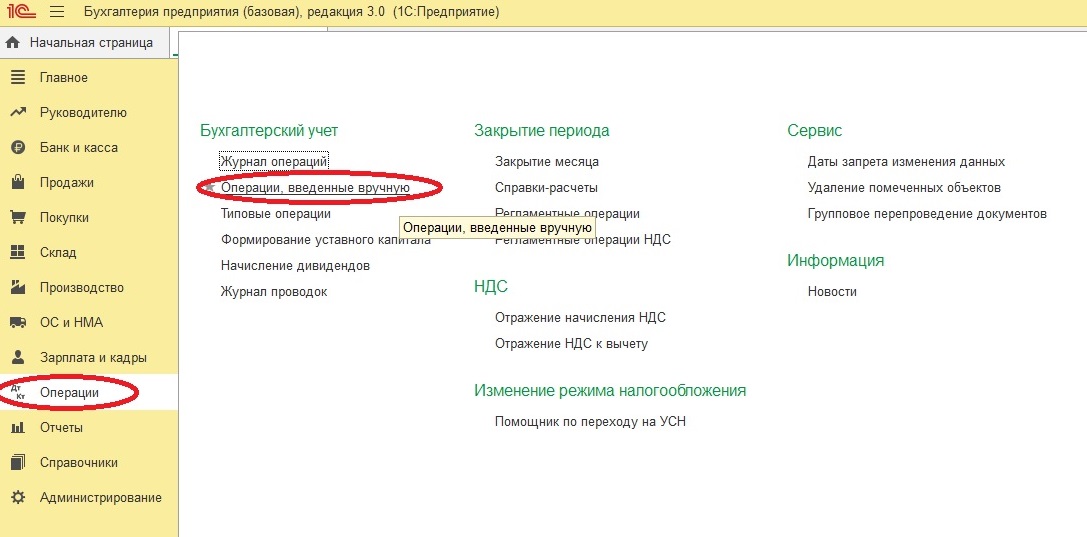

Слева в таблице нужно нажать «Операции» и выполнить переход: «Операции, введенные вручную» – «Создать» – «Операция».

После этого выполняется соответствующая проводка: Дт 76.05 «Расчеты с разными дебиторами и кредиторами» Кт 91.01 «Прочие доходы»

Доходы в виде банковских процентов считаются внереализационными. Важно запомнить, что начисление процентов должно выполняться в последний день месяца, не зависимо от того, когда банк выполнил фактическое перечисление денежных средств (п.1 ст. 271 НК РФ). Такой вид дохода не должен включаться в книгу продаж и не облагается налогом.

Проверка отображения в программе 1С

Для проверки информации нужно сформировать отчет «Анализ счета» 76.05 или оборотно-сальдовую ведомость 76.05.

Видно, что проценты успешно начислены и переведены на счет организации.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!