С 1 января 2017 г. вступил в силу Закон о кадастровой оценке, который предусмотрел новый порядок проведения оценки кадастровой стоимости объектов недвижимости — ее должны будут проводить специальные бюджетные учреждения по единой установленной методике (подробнее читайте в материале «Проведение кадастровой оценки отдали государственным оценщикам», «ЭЖ», 2016, № 27). В целях реализации предусмотренного в Законе о кадастровой оценке порядка проведения кадастровой оценки Минэкономразвития России утвердило соответствующие методические указания (приказ от 12.05.2017 № 226 «Об утверждении методических указаний о государственной кадастровой оценке» (далее – Указания)).

Объект недвижимости должен оцениваться исходя из предположения о возможности его добровольного отчуждения

Согласно Указаниям, кадастровая стоимость объекта недвижимости определяется на основе рыночной информации и иной информации, связанной с экономическими характеристиками использования объекта недвижимости, без учета иных, кроме права собственности, имущественных прав на данный объект.

Таким образом, кадастровая стоимость должна отражать наиболее вероятную цену объекта недвижимости, по которой он может быть приобретен, исходя из возможности продолжения фактического вида его использования с учетом того, что фактическое использование не может противоречить установленным требованиям по использованию данного объекта.

Объект недвижимости должен оцениваться исходя из предположения о возможности его добровольного отчуждения (передачи права собственности) на открытом рынке в условиях свободной конкуренции, а также с учетом того, что покупатель получает возможность полного и незамедлительного его использования в состоянии, в котором он был приобретен (передан) на дату определения кадастровой стоимости, независимо от того, ограничен ли такой объект недвижимости в обороте, существует ли рынок такого рода объектов недвижимости и может ли он быть фактически отчужден.

При определении кадастровой стоимости на базе рыночной кадастровая стоимость объекта недвижимости не может превышать величины его рыночной стоимости, определенной на ту же дату.

При определении кадастровой стоимости по общему правилу должны использоваться методы массовой оценки. Если применение методов массовой оценки невозможно (например, если объект недвижимости обладает уникальными характеристиками), определение кадастровой стоимости осуществляется индивидуально — в соответствии с разделом VIII Указаний.

Применяемый при оценке недвижимости подход может быть любым, но при этом обоснованным

Подход к оценке может быть любым — затратным, сравнительным или доходным, — но обоснованным и осуществляться исходя из особенностей вида разрешенного использования, назначения объектов недвижимости, а также достаточности и достоверности располагаемой рыночной информации, которые определяются по итогам анализа рынка недвижимости.

Соответственно, в Указаниях установлены требования к порядку:

— подготовки к проведению кадастровой оценки (сбор информации об объектах недвижимости);

— обработки информации, содержащейся в Перечне объектов недвижимости, подлежащих государственной кадастровой оценке, в который включаются сведения из ЕГРН (Перечень формируется Росреестром в соответствии со ст. 13 Закона о кадастровой оценке);

— сбора и анализа информации о рынке объектов недвижимости, определения ценообразующих факторов и обоснования моделей оценки кадастровой стоимости;

— сбора сведений о значениях ценообразующих факторов;

— проведения оценочного зонирования (если рыночной информации достаточно);

— определения кадастровой стоимости с применением методов массовой оценки;

— определения кадастровой стоимости в рамках индивидуального расчета;

— группировки объектов недвижимости;

— определения кадастровой стоимости вновь учтенных, а также ранее учтенных объектов недвижимости в случае внесения в ЕГРН сведений о них и объектов недвижимости, в отношении которых произошло изменение их количественных или качественных характеристик, в период между датой проведения последней государственной кадастровой оценки и датой проведения очередной государственной кадастровой оценки; а также проведения внеочередной кадастровой оценки (проводится в случае оспаривания результатов определения кадастровой стоимости по основанию установления рыночной стоимости в отношении более 30% объектов недвижимости, а также в случае снижения индекса рынка недвижимости).

Напомним, что переходный период для вступления в силу Закона о кадастровой оценке и внедрения нового порядка проведения кадастровой оценки установлен до 1 января 2020 г. В этот период кадастровая оценка может проводиться по старым правилам, пока высший исполнительный орган субъекта РФ не примет решение о переходе на новый порядок проведения кадастровой оценки.

По результатам общественного обсуждения в профильной группе авторы подготовили новую версию статьи.

Ильин М.О.

к.э.н., Исполнительный директор НП «СРОО «Экспертный совет»

Круглов М.В.

член Экспертного совета ООО «Российское общество оценщиков»

Вашему вниманию предлагается первая попытка систематизации методических наработок по оценке объектов капитального строительства. Авторы надеются на широкое обсуждение материала в профессиональном оценочном сообществе, результатом которого должна стать разработка профильных Методических рекомендаций.

1. Введение

В настоящее время в России осуществляется переход на новую схему налогообложения недвижимого имущества – на смену инвентарной стоимости в качестве налоговой базы пришла кадастровая стоимость.

Специфика кадастровой оценки (использование методов массовой оценки, недостаток и недостоверность информации в исходном перечне объектов оценки, недостаточная квалификация Оценщиков и пр.) приводит к тому, что стоимость ряда объектов недвижимости искажается. Искажение кадастровой стоимости в любую из сторон имеет негативные последствия:

- при завышении – неоправданно повышается налоговая нагрузка на юридических и физических лиц, что, в конечном итоге, снижает их конкурентоспособность, конкурентоспособность национальной экономики в целом;

- при занижении – бюджеты разного уровня недополучают налоговые поступления, что затрудняет выполнение государством своих функций (реализацию социальных, инфраструктурных и пр. проектов ).

Законодательством России предусмотрен механизм «оспаривания» величины кадастровой стоимости, которое может осуществляться как через Комиссии по рассмотрению споров о результатах определения кадастровой стоимости, так и через суды. Сторона, несогласная с величиной кадастровой стоимости, может подать заявление о ее корректировке – установлении в размере рыночной стоимости, которая определяется в соответствующем отчете об оценке.

С 2013 года оценка рыночной стоимости земельных участков в целях оспаривания кадастровой стоимости стала одним из основных направлений деятельности Оценщиков. А с начала 2015 года в этих же целях началась оценка рыночной стоимости объектов капитального строительства

(далее – ОКС).

Несмотря на кажущуюся простоту ОКС как объекта оценки, у практикующих Оценщиков возникают следующие основные вопросы:

- что такое ОКС и включает ли он земельный участок?

- какие способы оценки рыночной стоимости ОКС существуют?

- как «очистить» стоимость единого объекта недвижимости от вклада земельного участка?

- как учитывать НДС в рыночной стоимости ОКС?

- на что еще обращать внимание относительно «классических» отчетов об оценке недвижимости?

В настоящей статье указанные вопросы рассматриваются применительно к отчетам об оценке, выполненным в целях оспаривания результатов определения кадастровой стоимости.

2. Что такое ОКС и включает ли он земельный участок

По изначальной задумке законодателя (1990-е годы) предполагалось, что будет осуществляться налогообложение единого объекта недвижимости (далее – ЕОН), включающего как земельный участок, так и расположенные на/в нем улучшения. Позднее стало понятно, что без разделения ЕОН на отдельные составляющие не обойтись, поскольку часто земельный участок и улучшения находятся в собственности различных субъектов, земельный участок намного чаще находится в общей долевой собственности и пр. Было принято решение осуществлять взимание налога за недвижимость двумя частями – в виде земельного налога (за земельный участок) и в виде налога на имущество (за улучшения). Грубо говоря, ОКС представляет собой «кирпичи» (строительные материалы и работы по возведению объекта с учетом разного рода накладных расходов, типичных при возведении объектов соответствующего вида).

В настоящее время определение ОКС дано в абз. 10 ст. 1 Градостроительного кодекса – это здание, строение, сооружение, а также объекты, строительство которых не завершено, за исключением временных построек, киосков, навесов и других подобных построек. Отметим, что в налоговом законодательстве понятие ОКС отсутствует.

Рыночная стоимость ОКС не включает стоимость прав на приходящийся на него земельный участок.

Основные аргументы в поддержку данной позиции:

- во-первых, основной целью, для которой определяется кадастровая стоимость, является налогообложение. Очевидно, что схема налогообложения не должна приводить к повторному обложению налогами активов, имеющими сопоставимое социально-экономическое значение. Главой 31 Налогового Кодекса предусмотрен земельный налог, налоговой базой которого является кадастровая стоимость земельного участка. Включение стоимости земельного участка в состав стоимости ОКС приведет к повторному налогообложению земельного участка: напрямую в виде земельного налога, а также в виде части налога на имущество за соответствующий объект недвижимости (земельный участок с расположенными на нем улучшениями);

- во-вторых, «неразрывная связь с землей» является основным критерием, по которому объекты относятся к недвижимости (ст. 130 Гражданского Кодекса ). В определении ОКС данный критерий не закреплен;

- в-третьих, из п.п. «г» п. 24 ФСО №7 прямо следует, что стоимость объекта капитального строительства равна разности стоимости объекта недвижимости и стоимости прав на земельный участок.

Важные комментарии:

- если собственник улучшений использует земельный участок на праве аренды – налог на землю должен платиться собственником земельного участка;

- если собственник улучшений использует земельный участок на праве аренды, а собственником земельного участка является государство или муниципальное образование – плата за землю берется в опосредованном виде, в виде арендных платежей, которые так же, как и земельный налог, являются функцией от рыночной (кадастровой) стоимости земельного участка;

- если права на земельный участок не оформлены – это является недоработкой соответствующих органов государственной власти, поскольку в соответствии с п. 3 ст. 35 Земельного Кодекса «собственник здания, сооружения, находящихся на чужом земельном участке, имеет преимущественное право покупки или аренды земельного участка …»;

- ситуация с квартирами является своеобразным юридическим казусом, который должен быть устранен законодательно в ближайшее время. Например, владельцы квартир могут стать плательщиками земельного налога. В любом случае, данный казус не должен изменять единый подход к налогообложению недвижимости.

3. Способы оценки рыночной стоимости ОКС

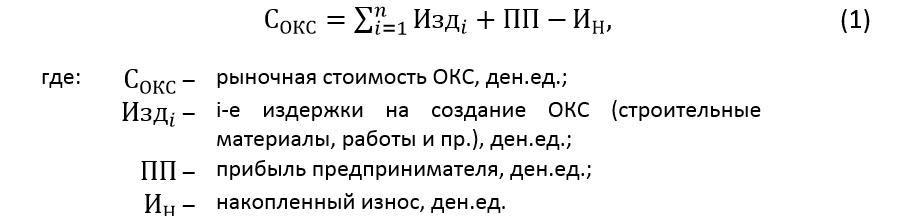

3.1. Учитывая описанную выше сущность ОКС («кирпичи»), наиболее простым способом оценки стоимости ОКС является применение методов затратного подхода к оценке:

Данная схема расчета характеризуется максимальной простотой. Однако, к сожалению, некоторые правоприменители (Комиссии по оспариванию результатов определения кадастровой стоимости, большинство СРОО), а также суды пока не готовы принимать отчеты об оценке ОКС, в которых реализован только затратный подход к оценке. Это приводит к тому, что в абсолютном большинстве отчетов об оценке реализуются более сложные схемы расчетов, описанные далее.

Оценочное сообщество должно донести свою профессиональную позицию до указанных правоприменителей. В противном случае, возможно вырождение профессиональной деятельности до «ритуальных» бессмысленных действий.

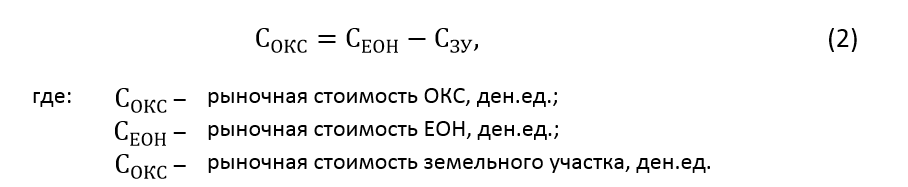

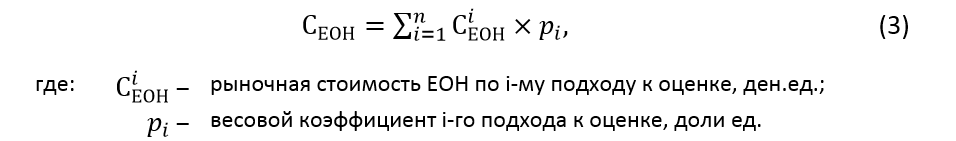

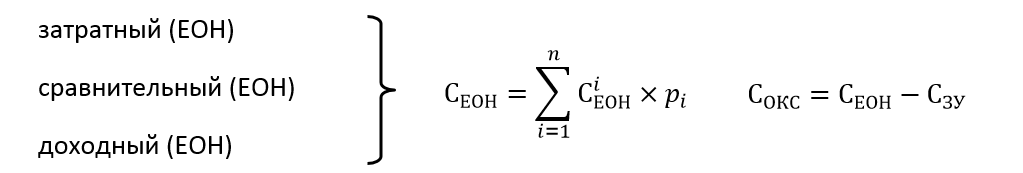

3.2. Через стоимость ЕОН:

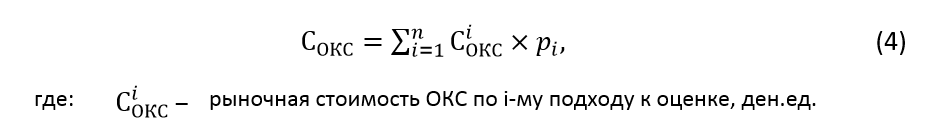

При этом стоимость ЕОН может определяться по нескольким подходам к оценке:

Учитывая (1) – (3) имеем:

3.3. Прямое определение стоимости ОКС:

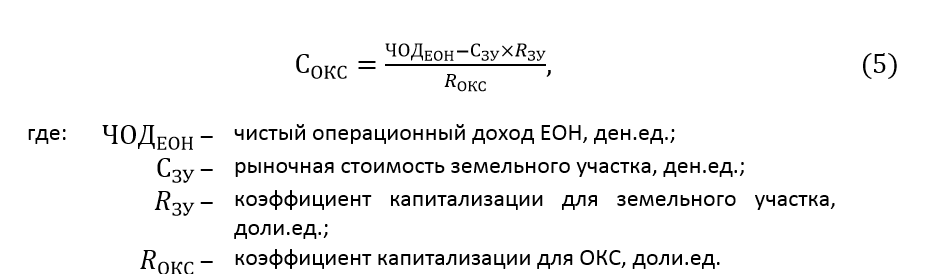

Для затратного подхода к оценке применяется выражение (1), для сравнительного – см. раздел 4 статьи. В доходном подходе к оценке рыночная стоимость ОКС может быть определена напрямую модифицированным методом остатка:

При выборе подходов к оценке рыночной стоимости ОКС следует исходить из целесообразности. Как правило, для типичных ОКС в крупных населенных пунктах или в их ближайших окрестностях можно ограничиться доходным и сравнительным подходами (или даже одним сравнительным), поскольку именно они дают наиболее достоверный результат.

Опытный Оценщик может самостоятельно предложить вариации способов расчета, описанных в п. 3.1 – 3.3, которые будут учитывать специфику конкретной оценочной ситуации (особенности рыночной конъюнктуры, объекта оценки и имеющейся исходной информации).

В целом, при оценке ОКС по сравнению с оценкой «типичных» объектов недвижимости присутствует единственная методическая проблема. В настоящее время в открытых источниках отсутствует информация о ценах ОКС, которые могли бы быть использованы в качестве объектов-аналогов. По этой причине в сравнительном и доходном подходе в качестве объектов-аналогов возможно использование ЕОН с проведением «очистки» их цены от вклада земельного участка – см. далее.

4. Как «очистить» стоимость ЕОН от вклада земельного участка

Обратим внимание, что расчетные модели, предусматривающие «очистку» стоимости ЕОН от вклада земельного участка, обычно характеризуются большей погрешностью, чем модель, описанная в разделе 3.1.

4.1. «Очистка» может быть осуществлена по двум основным схемам:

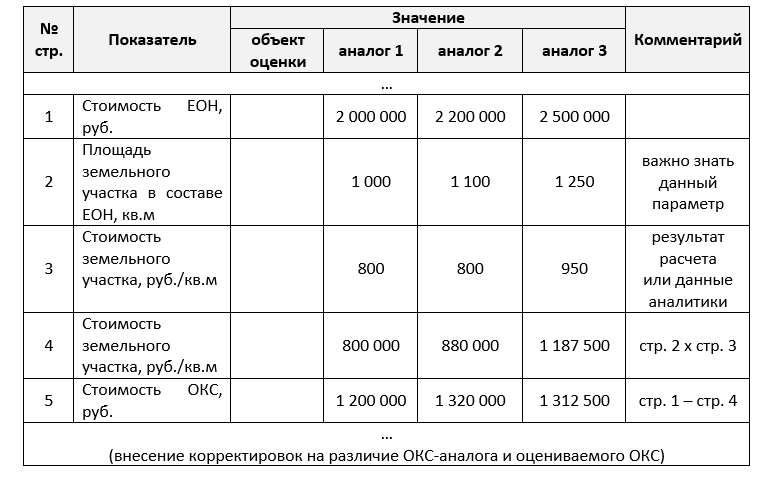

- «на входе» – цена ЕОН-аналогов уменьшается на вклад стоимости земельных участков еще до внесения корректировок на различие в характеристиках с ОКС-объектом оценки (табл. 1);

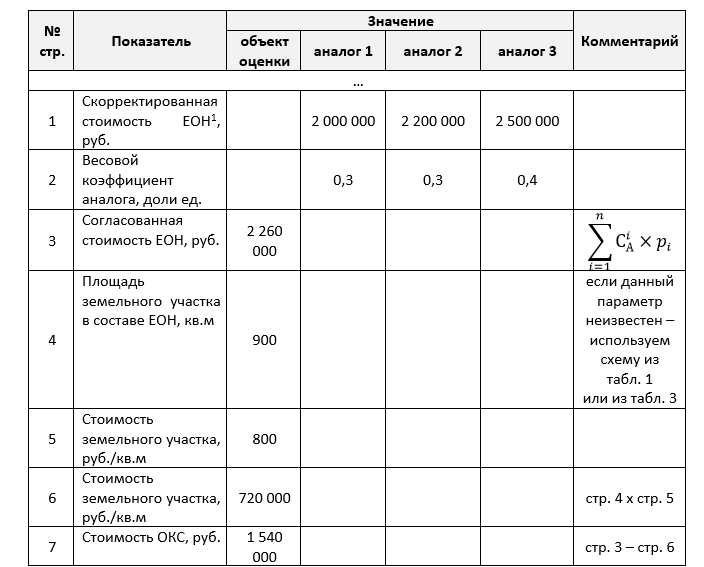

- «на выходе» – определяется стоимости ЕОН, включающего оцениваемый ОКС, после чего из нее вычитается стоимость земельного участка, приходящегося на объект оценки (табл. 2).

Таблица 1.

«Очистка» цены ЕОН-аналогов от вклада земельного участка «на входе»

Отметим, что схема, описанная в табл. 1, характеризуется ростом сложности расчетов: вместо прямого определения стоимости ЕОН (см. раздел 3.1) определяется стоимость нескольких «побочных» земельных участков и пр.

Таблица 2.

«Очистка» стоимости ЕОН от вклада земельного участка «на выходе»

– нивелированы различия между ЕОН-аналогом и ЕОН, в состав которого входит оцениваемый ОКС.

4.2. Для получения информации о площади земельного участка в составе ЕОН-аналогов, а также проверки достоверности информации в публичных офертах может быть реализован следующий алгоритм.

4.2.1. По адресу и/или ориентиру, указанному в объявлении, находится место расположения объекта-аналога на:

4.2.2. На всех картах включается режим «вид со спутника».

4.2.3. Через сопоставление изображения указанных карт определяется номер кадастрового участка под объектом-аналогом.

4.2.4. Уточняется / проверяется информация по существенным ценообразующим параметрам:

- площадь;

- форма;

- адрес;

- разрешенное использование;

- кадастровая стоимость;

Также по кадастровому номеру на сайте Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online» можно получить дополнительную информацию (например, дату постановки на кадастровый учет; права и ограничения).

При определенной сноровке на отработку одного объекта требуется около 5 минут.

4.3. Когда отсутствует информация о площади земельного участка в составе ЕОН-аналогов, возможно использовать информацию о плотности их застройки (табл. 3) или о доли стоимости земельного участка в цене сопоставимых ЕОН (табл. 4).

Величина плотности застройки может быть получена различными способами, например:

- по результатам уточнения у продавца;

- по фотографиям в оферте о продаже аналогов;

- на основе средней плотности застройки в соответствующем сегменте рынка (при отсутствии более точной информации).

Таблица 3.

«Очистка» цены от вклада земельного участка через плотность застройки

Таблица 4.

«Очистка» цены от вклада земельного участка через долю стоимости

4.4. При выделении стоимости ОКС из стоимости ЕОН необходимо анализировать плотность застройки соответствующего ЕОН на соответствие типичным объектам-аналогам в соответствующем сегменте рынка. Неучет данного фактора способен приводить к существенному искажению итоговой величины стоимости. С методологической точки зрения:

- если применяется сравнительный подход к оценке ЕОН и не вносятся какие-либо корректировки на различие в площадях земельных участков ЕОН-аналогов и земельного участка, относящегося к объекту оценки – результат будет отражать стоимость ОКС объекта оценки с земельным участком, площадь которого соответствует средней или средневзвешенной плотности застройки по аналогам (в зависимости от применяемой Оценщиком схемы согласования скорректированных стоимостей объектов-аналогов).

- если применяется доходный подход к оценке ЕОН и не вносятся какие-либо корректировки на различие в площадях земельных участков ЕОН-аналогов и земельного участка, относящегося к объекту оценки – результат будет отражать стоимость ОКС объекта оценки с земельным участком, площадь которого соответствует типичной плотности застройки на данном сегменте рынка.

4.5. Еще один метод оценки стоимости ОКС, основанный на модифицированном методе выделения для оценки земельных участков, предложен Крайниковой Т.В. и Лейфером Л.А. :

Метод позволяет на основе традиционной процедуры регрессионного анализа, используя исходные данные о ценах продаж (предложений) ЕОН, площади земельных участков и ОКС, определить рыночную стоимость ОКС либо земельного участка.

5. Учет НДС в рыночной стоимости ОКС

Рыночная стоимость ОКС должна включать НДС по наиболее распространенной ставке 18%.

Основные аргументы в поддержку данной позиции:

- согласно ст. 3 Закона об оценке , рыночная стоимость представляет собой наиболее вероятную цену сделки, т.е. суммарные расходы покупателя, связанные с приобретением объекта. Величина рыночной стоимости не зависит от налогового режима конкретных сторон сделки – в ряде источников используется оборот «с учетом всех налогов»;

- наличие/отсутствие НДС – характеристика сделки, а не рыночной стоимости;

- при определении рыночной стоимости объекта оценки моделируется поведение типичного покупателя на рынке – наиболее типичной является ставка НДС в размере 18%.

К аналогичному выводу о необходимости учета НДС приходят и другие источники, например:

- Председатель Экспертного совета РОО Козырь Ю.В. ;

- Оценщики, являющиеся авторами абсолютного большинства отчетов об определении кадастровой стоимости в 2013-2015 годах.

Обратим внимание, что анализ судебной практики позволил выявить одно определение Верховного Суда , в котором сделан противоположный вывод о том, что НДС учитывать не надо. Использована следующая аргументация: Федеральные стандарты оценки разработаны с учетом международных стандартов оценки ® в п. 34 «Принципы МСО» международных стандартов оценки указано, что рыночная стоимость является расчетной обменной ценой актива безотносительно расходов продавца на совершение продажи или расходов покупателя на совершение покупки и без поправок на какие-либо налоги, подлежащие уплате любой из сторон в результате совершения сделки ® определение рыночной стоимости без НДС не является нарушением.

Подобное определение видится ошибочным и, вероятно, является следствием того, что авторы анализа не разобрались в природе рыночной стоимости. Так, например, сама фраза «без поправок на какие-либо налоги» допускает неоднозначное толкование, поскольку «очистка» (неучет) НДС может рассматриваться в качестве такой поправки. Оценочному сообществу еще предстоит донести свою профессиональную позицию относительно наличия НДС в составе рыночной стоимости, как это сейчас происходит с вероятностным характером рыночной стоимости .

6. На что еще обращать внимание в отчетах об оценке

6.1. В отчете об оценке рекомендуется в явном виде указывать, что результаты оценки могут быть использованы только для целей установления кадастровой стоимости в размере рыночной. Данную информацию можно указать в задании на оценку, разделе ограничительных условий. В противном случае, возможны осложнения со стороны неквалифицированных и/или недобросовестных пользователей отчета об оценке, например, продажа здания вместе с приходящимся на него земельным участком по стоимости, определенной для ОКС.

6.2. В настоящее времярынок ОКС неразвит, «отсутствуют данные, позволяющие составить представление о ценах сделок и (или) предложений с сопоставимыми объектами». Во исполнение требований п. 11 ФСО №7 в такой ситуации в качестве результатов «анализа основных факторов, влияющих на спрос, предложение и цены сопоставимых объектов» возможно указать, например:

- для затратного подхода – параметры рынка строительных работ / услуг / материалов (затраты на замещение / воспроизводство объектов-аналогов, величину прибыли предпринимателя);

- для сравнительного и доходного – данные первичного и вторичного рынка о продаже и сдаче в аренду соответствующих объектов недвижимости, а также о стоимости земельных участков.

6.3. При оценке помещений в качестве ОКС может возникать дополнительный методический вопрос – как определить площадь земельного участка, приходящегося на оцениваемый ОКС? Возможны следующие варианты:

- использовать данные свидетельства о праве собственности, в котором прямо указано, какая доля в общей долевой собственности земельного участка принадлежит собственнику ОКС-помещения. Отметим, что данная информация не всегда есть в распоряжении Оценщика;

- разделить площадь земельного участка пропорционально доле площади оцениваемого ОКС-помещения в площади всех улучшений, расположенных на данном земельном участке. В данном случае следует обратить внимание на тип учитываемой площади (общая, полезная, помещения общего пользования), а также сформировать соответствующие допущение / ограничение.

В зависимости от объема поступающих предложений по развитию данной статьи она может быть развернута как до уровня Методических рекомендаций, так и до пакета материалов, включающего конкретные примеры и расчетные модели, например, в Excel. Предложения принимаются на почту imo@srosovet.ru

Авторы выражают благодарность Лебединскому Владимиру Игоревичу за помощь в подготовке статьи.

Москва, сентябрь 2015 года

Список источников

- Кадастровые войны в Татарстане – // srosovet.ru: сайт НП «СРОО «Экспертный совет».

- Градостроительный Кодекс Российской Федерации от 29.12.2004 г. №190-ФЗ.

- Гражданский Кодекс Российской Федерации. Часть 1 от 30.11.1994 г. № 51-ФЗ.

- Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)», утвержден приказом Минэкономразвития России от 25.09.2014 г. №611.

- Земельный кодекс Российской Федерации от 25.10.2001 г. №136-ФЗ.

- Крайникова Т.В., Лейфер Л.А. Анализ применения модифицированного метода выделения для оценки земельных участков и объектов капитального строительства для целей оспаривания государственной кадастровой оценки // доклад на VIII Поволжской научно-практическая конференции оценщиков «Статистические методы массовой и индивидуальной оценки. Проблемы точности и неопределённости». Нижний Новгород, 10-12 июня 2015 г.

- Федеральный закон от 29.07.1998 г. «Об оценочной деятельности в Российской Федерации» № 135-ФЗ.

- Ю.В. Козырь. К вопросу об учете НДС при оценке рыночной стоимости имущества – // appraiser.ru: Вестник оценщика APPRAISER.RU.

- Определение Верховного Суда Российской Федерации от 22.04.2015 г. № 5-АПГ15-10.

- Практические рекомендации по определению возможных границ интервала итоговой стоимости перейти – // srosovet.ru: сайт НП «СРОО «Экспертный совет».

- Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)», утвержден приказом Минэкономразвития России от 25.09.2014 г. №611.

Земли населенных пунктов

Кадастровая стоимость земельных участков в составе земель населенных пунктов Самарской области

Средние значения удельных показателей кадастровой стоимости земель кадастровых кварталов населенных пунктов в разрезе муниципальных образований Самарской области здесь

Средний уровень кадастровой стоимости одного квадратного метра земель населенных пунктов в разрезе муниципальных образований Самарской области здесь

Земли сельскохозяйственного назначения

Кадастровая стоимость земельных участков в составе земель сельскохозяйственного назначения в Самарской области здесь

Земли промышленности, энергетики, транспорта, связи, радиовещания, телевидения, информатики, земли для обеспечения космической деятельности, земли обороны, безопасности и земли иного специального назначения

Кадастровая стоимость земельных участков в составе земель промышленности, энергетики, транспорта, связи, радиовещания, телевидения, информатики, земель для обеспечения космической деятельности, земель обороны, безопасности и земель иного специального назначения в Самарской области здесь

Земли особо охраняемых территорий и объектов

Земли лесного фонда

Постановление Правительства Самарской области от 27.02.2008 № 41 «Об утверждении результатов государственной кадастровой оценки земель лесного фонда в пределах территории лесхозов в Самарской области»

Земли водного фонда

Постановление Правительства Самарской области от 29.12.2005 № 177 «Об утверждении государственной кадастровой оценки земель водного фонда в Самарской области»

Объекты капитального строительства

Постановление Правительства Самарской области от 14.03.2012 № 118 «Об утверждении результатов определения кадастровой стоимости объектов недвижимости на территории Самарской области»

Кадастровая стоимость объектов капитального строительства

Средние и минимальные удельные показатели кадастровой стоимости объектов недвижимости кадастровых кварталов

Минимальные удельные показатели кадастровой стоимости объектов недвижимости населенных пунктов, муниципальных районов (городских округов) Самарской области

Извещение об утверждении результатов определения кадастровой стоимости земельных участков в составе земель пяти категорий Документ

Постановление от 06.11.2019 № 796 Об утверждении результатов определения государственной кадастровой стоимости земельных участков в составе земель водного фонда в Самарской области Документ

Постановление от 06.11.2019 № 797″Об утверждении результатов определения государственной кадастровой стоимости земельных участков в составе земель промышленности, энергетики, транспорта, связи, радиовещания телевидения, информатики, земель для обеспечения космической деятельности, земель обороны, безопасности и земель иного специального назначения в Самарской области» Документ

Постановление от 06.11.2019 № 798 «Об утверждении результатов определения государственной кадастровой стоимости земельных участков в составе земель особо охраняемых территорий и объектов в Самарской области» Документ

Постановление от 06.11.2019 № 799 «Об утверждении результатов определения государственной кадастровой стоимости земельных участков в составе земель лесного фонда в Самарской области» Документ

Постановление от 06.11.2019 № 800 «Об утверждении результатов определения государственной кадастровой стоимости земельных участков в составе земель сельскохозяйственного назначения в Самарской области» Документ

Кадастровая стоимость земельных участков в составе земель сельскохозяйственного назначения в Самарской области Документ

Средние уровни кадастровых стоимостей земель сельскохозяйственного назначения по муниципальным районам Самарской области Документ

Основным нормативным документом, регулирующим бухгалтерский учет, является Федеральный закон №129-ФЗ, согласно которому бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

Ведение бухгалтерского учета в обязательном порядке осуществляется всеми организациями, независимо от организационно-правовой формы. В настоящее время от обязанности ведения бухгалтерского учета освобождены только организации, перешедшие на УСН (за исключением учета основных средств и нематериальных активов), которые ведут учет доходов и расходов в порядке, установленном главой 26.2 «Упрощенная система налогообложения» НК РФ. Граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, так же освобождены от ведения бухгалтерского учета, они ведут только учет доходов и расходов в порядке, установленном налоговым законодательством Российской Федерации

Основными задачами бухгалтерского учета в любой организации являются:

· формирование полной и достоверной информации о деятельности организации и ее имущественном положении;

· обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля над соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

· предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

Правила формирования в бухгалтерском учете организации информации об основных средствах установлены ПБУ 6/01.

Пунктом 5 ПБУ 6/01 земельные участки включены в состав основных средств. Согласно данному бухгалтерскому стандарту основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, порядок определения которой зависит от способа поступления основного средства (в данном случае земельного участка) в организацию.

Согласно пункту 8 ПБУ 6/01:

«Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации)».

Таким образом, первоначальная стоимость земельного участка при приобретении его за плату складывается из следующих затрат: суммы уплаченной продавцу; сбора за регистрацию права собственности на земельный участок; расходов на информационные услуги; расходов на консультационные услуги, связанные с приобретением земли; вознаграждение, уплаченное посреднику и так далее.

Как мы уже отметили, земельные участки для целей бухгалтерского учета являются объектами основных средств, но амортизация по этим объектам не начисляется (пункт 17 ПБУ 6/01). Из чего можно заключить, что бухгалтерское законодательство не позволяет учитывать в себестоимости товаров (работ, услуг) затраты на приобретение земельного участка.

Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению», для обобщения информации о затратах организации в объекты, которые в последствии будут приняты к бухгалтерскому учету в качестве основных средств, предназначен счет 08 «Вложения во внеоборотные активы» субсчет 08-1 «Приобретение земельных участков» до того момента, пока организация не зарегистрирует право собственности на земельный участок в Едином государственном реестре.

В соответствии с пунктом 1 статьи 130 ГК РФ, пунктом 1 статьи 131 ГК РФ, пунктом 1 статьи 551 ГК РФ переход права собственности на земельный участок к покупателю подлежит государственной регистрации в Едином государственном реестре прав учреждениями юстиции. В случаях, когда отчуждение имущества подлежит государственной регистрации, право собственности у приобретателя возникает с момента такой регистрации, если иное не установлено законом (пункт 2 статьи 223 ГК РФ). После регистрации расходы по приобретению земельного участка списываются со счета 08 «Вложения во внеоборотные активы» субсчет 08-1 «Приобретение земельных участков» на счет 01 «Основные средства».

Учет расчетов организаций с бюджетом по земельному налогу ведется на счете 68 «Расчеты по налогам и сборам», соответствующий субсчет.

Сумма земельного налога, рассчитанная в установленном порядке, отражается налогоплательщиками — организациями по кредиту счета 68 «Расчеты по налогам и сборам», соответствующий субсчет и дебету счетов учета затрат на производство продукции (работ, услуг) и расходов, не связанных с производством (08 «Вложения во внеоборотные активы», 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства» и другие).

Перечисленные в бюджет суммы налога отражаются в учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 51 «Расчетные счета».

Пунктом 31 ПБУ 6/01 и пунктом 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина Российской Федерации от 6 мая 1999 года №32н «Об утверждении положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99″ определено, что при переходе права собственности на объект недвижимости, учтенный в составе основных средств, сумма поступления от продажи такого объекта отражается в бухгалтерском учете организации в качестве операционного дохода по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы», в корреспонденции с дебетом счета 62 «Расчеты с покупателями и заказчиками».

Стоимость же выбывающего в результате продажи объекта основных средств подлежит списанию с бухгалтерского учета (пункт 29 ПБУ 6/01).

Балансовая стоимость земельного участка списывается со счета 01 «Основные средства» в дебет счета 91″Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», поскольку является операционным расходом в соответствии с пунктом 31 ПБУ 6/01 и пунктом 11 ПБУ 10/99

Согласно действующей редакции пункта 31 ПБУ 6/01, начиная с годовой бухгалтерской отчетности за 2006 год, доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов.

Налоговый учет операций по приобретению земельных участков

Согласно статье 313 НК РФ налоговый учет – это система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, установленным НК РФ.

Каждая организация, являющаяся плательщиком налога на прибыль, должна самостоятельно организовать систему налогового учета, исходя из принципа последовательности применения нормы налогового законодательства. Это означает, что закрепленная система налогового учета должна применяться организацией последовательно от одного налогового периода к другому.

Методы, используемые организацией, при исчислении налогооблагаемой прибыли, закрепляются в учетной политике для целей налогообложения, утверждаемой руководителем организации.

Как следует из положений статьи 313 НК РФ, данные налогового учета основываются на первичных учетных документах (включая справку бухгалтера), аналитических регистрах налогового учета и расчете налоговой базы.

В НК РФ не дается определения первичных учетных документов, поэтому, в соответствии с пунктом 1 статьи 11 НК РФ, этот термин применяется в том значении, в каком он используется в других отраслях законодательства. В соответствии с Федеральным законом №129-ФЗ первичные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

Иначе говоря, под первичными документами в налоговом учете понимаются те же документы, которые признаются таковыми в бухгалтерском учете.

Аналитические регистры налогового учета — это разработочные таблицы, ведомости, журналы, книги, в которых группируются данные первичных учетных документов для формирования налоговой базы по налогу на прибыль без отражения на счетах бухгалтерского учета.

Согласно статье 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. В то же время формы аналитических регистров должны содержать следующие реквизиты, установленные статьей 313 НК РФ.

· наименование регистра;

· период (дату составления);

· измерители операции в натуральном (если это возможно) и в стоимостном выражении;

· наименование хозяйственных операций;

· подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Налоговый учет основных средств регулируется главой 25 НК РФ, а именно статьями 256 -259 НК РФ.

Если проанализировать требования, выдвигаемые статьями 256 и 257 НК РФ, то становится понятным, что общие принципы бухгалтерского и налогового учета основных средств во многом схожи. Таким образом, чтобы не допускать различий между данными обоих учетов бухгалтер организации должен во всех возможных случаях использовать одинаковые методы оценки основных средств, установление сроков полезного использования, начисления амортизации, тем более что некоторые различия, существующие в учетах, преодолеть совсем несложно. Однако в отношении таких основных средств как земельные участки избежать возникновение различий между первоначальной стоимостью основного средства в бухгалтерском и налоговом учета, не удастся. И связано это с расходами на государственную регистрацию прав собственности на землю. Платежи за государственную регистрацию в бухгалтерском учете будут формировать первоначальную стоимость земельного участка, а в налоговом учете эти расходы признаются в соответствии с подпунктом 40 статьи 264 НК РФ прочими расходами, связанными с производством и реализацией и первоначальную налоговую стоимость земельного участка включены быть не могут.

Кстати, такая точка зрения указана и в Письме Минфина Российской Федерации от 11 марта 2004 года №04-02-05/3/16.

НК РФ подразделяет основные средства на амортизируемые и неамортизируемое. Кроме того, в целях налогового учета амортизируемые основные средства делятся на две группы: подлежащие амортизации и не подлежащие амортизации (перечень основных средств, не подлежащих амортизации, приведен в пункте 2 статьи 256 НК РФ).

Обратите внимание!

В налоговом учете, так же как и в бухгалтерском, земельные участки не подлежат амортизации (пункт 2 статьи 256 НК РФ).

Поэтому, необходимо помнить, что организация, приобретя в собственность земельный участок, даже в случае его использования для деятельности, приносящей доходы, не сможет погашать его стоимость путем начисления амортизационных отчислений.

Если проанализировать положения главы 25 НК «Налог на прибыль организаций» НК РФ, то вообще становится понятным, что налогоплательщик может уменьшить свой налогооблагаемый доход на затраты по приобретению земельных участков только в одном единственном случае – при его продаже.

Обратите внимание!

Исключение лишь составляют затраты, связанные с государственной регистрацией права на земельный участок и сумм уплаченного земельного налога.

Эти затраты, осуществленные организацией отнесены главой 25 НК РФ в состав прочих расходов, связанных с производством и реализацией (пункт 1 и пункт 40 статьи 264 НК РФ). Они являются косвенными расходами и в полном объеме относятся к расходам текущего (налогового периода).

Возможность уменьшить свои доходы от реализации земельного участка на цену его приобретения налогоплательщику, предоставляет подпункт 2 пункта 1 статьи 268 НК РФ.

Более подробно с вопросами, касающимися особенностей бухгалтерского и налогового учета на предприятиях агропромышленного комплекса, Вы можете познакомиться в книге ЗАО «BKR-Интерком-Аудит» «Предприятия агропромышленного комплекса».