Содержание

- Лимит кассы для малых предприятий

- Кто и как устанавливает лимит кассы?

- Лимит кассы для малых предприятий и ИП на 2019 год + образец приказа

- Лимит кассы на 2019 для малых предприятий

- Лимит кассы на 2019 год для ИП

- Как рассчитать лимит кассы

- Расчет лимита кассы по выручке

- Пример расчет лимита кассы по выручке

- Расчет лимита кассы по выдаче

- Пример расчета лимита кассы по выдаче

- Приказ об установление лимита остатка кассы

- Сверхлимитная сумма в кассе

- Законодательная база

- Кому нужен лимит остатка кассы?

- Как сделать расчет лимита кассы в 2018 году?

- Приказы об установлении и отмене лимита

- Хранение сверхлимитных сумм

- Штраф при превышении лимита кассы

- Лимит кассы на 2019 год: образец приказа с приложением расчета

- Как рассчитать лимит кассы на 2019 год

- Расчет лимита кассы: по выручке

- Расчет лимита кассы: по объему выдачи наличных

- Кассовая дисциплина при онлайн-кассах в 2019 году

- Лимит кассы для малых предприятий в 2019 году

- Кассовая дисциплина для ИП на УСН в 2019 году

- Кассовая дисциплина для ИП на ЕНВД в 2019 году

- Кассовая дисциплина для ООО на УСН в 2019 году

- Как часто компания должна пересчитывать лимит кассы?

- Лимит кассы в 2018 году

- Лимит кассы для ООО в 2018 году

- Лимит кассы на 2018 год

- Лимит остатка кассы: образец расчета и бланк

- Установление и отмена лимита кассы

- Как правильно рассчитать лимит кассы в 2018 году

- Формула №1: расчет через наличную выручку

- Формула №2: расчет с учетом суммы наличных расходов

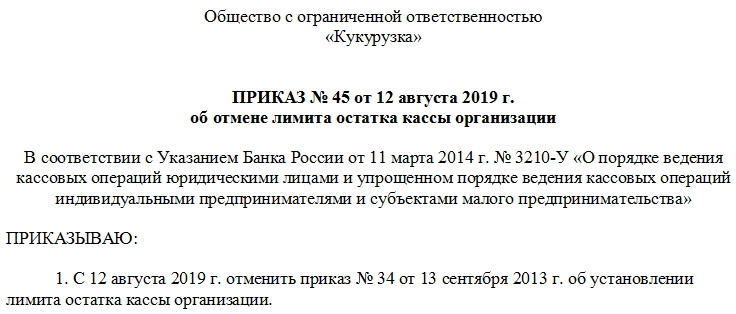

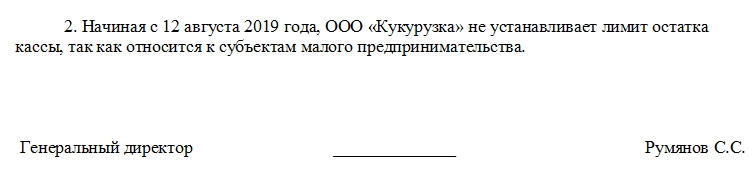

- Приказ об отмене лимита кассы

- Какая форма использовалась раньше и почему

- Последние изменения

- Когда сдавать наличность в банк

- Как составить приказ об отмене лимита кассы

- Для удобства

- Если нет приказа об отмене

- Возможные ошибки

- Где регистрируется

- Отмена лимита кассы с 1 июня 2014 года для ООО с численностью до 100 работников и выручкой до 400 млн. рублей в год

- Что такое лимит кассы и каким он должен быть в 2018 году для ООО

- Кем определяется лимит кассы для ООО в 2018 году

- Расчет лимита кассы для ООО: правила 2018 года

- Ответственность ООО за превышение лимита кассы в 2018 году

- Лимит кассы для малых предприятий в 2018 году

- Принципы УСН

- Особенности кассовых операций у ИП, учётная документация

- Нужна ли касса для ИП на ЕНВД

- Штрафы за нарушение кассовой дисциплины в 2019 году

- Обязаны ли ИП устанавливать лимит остатка кассы? Образец приказа об отмене ограничений

- Что это такое?

- Полезное видео

- Выводы

Лимит кассы для малых предприятий

Актуально на: 11 мая 2018 г.

Максимально допустимая сумма наличных, которая может храниться в кассе на конец рабочего дня, называется лимитом остатка наличных денег (п. 2 Указания ЦБР от 11.03.2014 № 3210-У). А устанавливается ли лимит наличных на малых предприятиях?

Кто и как устанавливает лимит кассы?

В общем случае организация самостоятельно определяет лимит остатка кассы с учетом характера своей деятельности, объемов поступлений и выдачи наличных.

О том, как организация определяет лимит кассы и каким образом оформляет утвержденный лимит, мы рассказывали в нашей консультации.

Согласовывать лимит кассы с обслуживающим банком не нужно.

Индивидуальные предприниматели лимит кассы могут не устанавливать независимо от вида своей деятельности и ее масштабов. А вот организации могут не утверждать лимит остатка наличных, если относятся к субъектам малого предпринимательства. О критериях малого предприятия в 2018 году мы рассказывали в отдельном материале.

Напомним, что отмена лимита кассы для малых предприятий действует с 01.06.2014 в связи с изданием Указания ЦБР от 11.03.2014 № 3210-У. Ведь до этой даты, в соответствии с ранее действовавшим Положением (утв. ЦБР 12.10.2011 № 373-П) и ИП, и малые предприятия были обязаны устанавливать лимит кассы.

Обращаем внимание, что если и после вступления в силу Указания ЦБР от 11.03.2014 № 3210-У, малое предприятие все же утверждает лимит кассы, то несмотря на добровольность этого шага, такой лимит становится обязательным для малого предприятия. А потому оно должно будет постоянно контролировать, чтобы на конец дня остаток наличных в кассе не превышал установленный лимит (Письмо ЦБР от 08.12.2014 № 29-1-1-6/9698). Ведь в противном случае должностные лица такой организации могут быть оштрафованы на 4 000 – 5 000 рублей, а штраф на малое предприятие может составить от 40 000 рублей до 50 000 рублей (ч. 1 ст. 15.1 КоАП РФ).

Лимит кассы для малых предприятий и ИП на 2019 год + образец приказа

На 2019 год устанавливать лимит кассы для малых предприятий и ИП не требуется, но для этого нудно издать соответствующий приказ. В статье рассмотрим какой приказ составить руководителю и как рассчитать и утвердить лимит кассы, если это необходимо.

Согласно указанию Банка России, которым установлены правила для кассовых операций, как предприниматели, так и малый бизнес вправе отказаться от установления лимита по кассе. Это означает, что накапливать в кассе деньги можно в любом желаемом количестве. Причем применяемая система налогообложения значения в этом случае не имеет (Читайте также статью ⇒ Порядок установки и применения онлайн кассы для услуг в 2019 году).

Лимит кассы на 2019 для малых предприятий

Как уже указывалось выше, для малых предприятий установление лимита по кассе не обязательно. Они вправе по своему желанию накапливать в кассе денежные средства, а также сдавать их в банк на свой расчетный счет. Для того, чтобы в 2019 году малый бизнес мог безопасно пользоваться данным правом, руководителем следует издать приказ.

Если организации этого не сделают, то им грозят штрафные санкции в следующих размерах:

• 40 000 – 50 000 рублей – для организаций;

• 4 000 – 5000 рублей – для должностного лица.

Специально разработанной формы такого приказа нет, сделать его можно в произвольном виде. Содержать такой приказ должен информацию о том, что утвержденный и действовавший до настоящего времени лимит остатка кассы отменяется. Кроме того, в приказе следует сослаться на документ, который позволяет организации пользоваться данным правом (Читайте также статью ⇒ Счет 50 в бухгалтерском учете: касса. Пример, проводки).

Важно! Если в течение года организация, которая отказалась от лимита кассы потеряет статус малого предприятия, налоговики вправе посчитать всю находящуюся в кассе сумму сверхлимитной и начислить штраф (до 50 тыс. рублей).

Лимит кассы на 2019 год для ИП

Для предпринимателей действуют те же правила, что и для малого бизнеса. Необходимости устанавливать лимит кассы у них нет. Они вправе оставить в кассе любую сумму денежных средств и на любой срок по своему усмотрению. Действует данное правило на основании тех же документов, что и для малых предприятий, то есть Указания Банка №3210-У. Что воспользоваться своим правом, предпринимателю следует издать приказ о том, что на 2019 год лимит кассы не устанавливаться. Сделать это можно по такому же принципу, как и в примере, подготовленном для малого предприятия.

|

Как рассчитать лимит кассы

На усмотрение руководителя предприятия установить лимит кассы все же можно, законодательство это не запрещает. При этом, как именно рассчитать лимит решить предприятие может самостоятельно. Сделать это можно как на основании поступающей в кассу наличности, так и на основании производимых выплат. Для только открытой фирмы установить лимит по прошлогодним показателям невозможно, а значит сделать она это может исходя из планируемой выручи (выплат) в предстоящем периоде. Правила расчета представлены в приложении к Указаниям Банка №3210.

Важно! Устанавливать лимит кассы нужно в полных рублях, а округлять полученные суммы по математическим правилам.

Расчет лимита кассы по выручке

Если в компании имеются подразделения, которые самостоятельно наличные в банк не сдают, а отправляют их в кассу главного офиса, то расчет лимит производят исходя из выручки всех подразделений. Для расчета применяют формулу:

Лк = Нп / РП х ПС, где

Лк – лимит остатка в кассе, рублей;

Нп –наличные средства, поступающие в кассу в течение расчетного периода, рублей;

РП – расчетный период, за который производится расчет лимита, дней;

ПС – период между сдачей наличных в банк, дней.

Сколько дней брать за расчетный период организация решает самостоятельно, но следует помнить, что он не может превышать 92 рабочих дня. Причем берутся именно рабочие дни компании, иначе рассчитанный лимит может получиться завышенным. Сдавать наличные в банк организация может не реже раза в течение 7 рабочих дней, либо 14, если организация расположена в таком населенном пункте, где нет банка.

Пример расчет лимита кассы по выручке

В ООО «Континент» установлена 5-дневная рабочая неделя. Для расчета лимита кассы на 2019 год будем использовать показатели 4 квартала 2017. Выручка, поступившая в кассу за этот период времени составляет 1 500 000 рублей. Количество рабочих жней во взятом периоде составляет 64 дня. Сдача в банк наличных происходи 1 раз в 3 дня. Исходя из этих показателей произведем расчет:

1 500 000 / 64 х 3 = 70 313 рублей.

Расчет лимита кассы по выдаче

Для расчета лимита кассы по выданным из кассы наличным, учитываются все выдаваемые средства за исключением: заплат, стипендии и других выплат, производимых сотрудникам. Для расчета применяют формулу:

Лк = Нв / РП х ПС, где

Лк – лимит остатка в кассе, рублей;

Нп –наличные средства, выдаваемые из кассы в течение расчетного периода, рублей;

РП – расчетный период, за который производится расчет лимита, дней;

ПС – период между сдачей наличных в банк, дней.

Ограничения в количестве дней расчетного периода и периода сдачи наличных в банк аналогичны периодам, установленным для расчета лимита исходя из выручки, то есть 92, 7 и 14 дней.

Пример расчета лимита кассы по выдаче

ООО «Континент» не принимает наличные средства, расчет покупатели производят через отделение банка. Расчет лимита кассы на 2019 год произведем на основании показателей 4 квартала 2017 года. Выданные средства по расчетам с поставщиками за выбранный период составили 2 100 000 рублей. Получает ООО «Континент» в банке наличные один раз в 2 дня. Количество рабочих дней в расчетном периоде составляет 64 дня (исходя из 5-дневной рабочей недели). Рассчитаем лимит:

2 100 000 / 64 х 2 = 65 625 рублей.

Приказ об установление лимита остатка кассы

После расчета лимита, организация должна утвердить его, издав соответствующий приказ.

Важно! Установить сумму лимита можно как на срок, так и бессрочно. Когда лимит устанавливается на 1 год, то на следующий год потребуется установить новый.

Приказ составляется в произвольно форме. Он должен содержать утвержденную сумму лимита, а также распоряжение об информировании кассира об устанавливаемой сумме.

Сверхлимитная сумма в кассе

На основании Указаний Банка №3210-У организация может оставить наличные в кассе в размерах больше утвержденного лимита в таких ситуациях:

1. В те дни, когда в организации установлены дни выдачи заработной платы, но не более 5 дней, включая день снятия наличных со счета (Читайте также статью ⇒ Сроки депонирования зарплаты работникам в 2019);

2. В выходные и праздничные дни организации, в том случае если в эти дни проводились кассовые операции.

Важно! Если лимит в организации не утвержден, то по умолчанию его принимают равным нулю, а значит любая оставшаяся в кассе сумма денег будет признана сверхлимитной.

Законодательная база

Законодательный акт

Любое предприятие хотя бы периодически использует наличные для оплаты мелких услуг, выдачи зарплат или подотчетных средств. В больших компаниях в 2018 году необходима разработка приказа и расчет лимита кассы.

Лимитом называется минимальный объем наличности в кассе по окончании рабочего дня, установленный Центробанком. Все средства, превышающие определенную сумму, обязательно должны зачисляться на расчетный счет.

Лимит кассы для микропредприятий в 2018 году (так же как для малых предприятий и ИП) рассчитывать необязательно, если это не предусмотрено внутренними нормативными документами (п. 1, 4 Письма ФНС ЕД-4-2/13338).

Кому нужен лимит остатка кассы?

Лимит остатка кассы на 2018 год обязательно должны рассчитывать предприятия, которые по закону не относятся к категории малых. ИП (независимо от налогового режима) и юридические лица со статусом микро и малого предприятия могут самостоятельно решать, нужен ли им расчет минимального объема наличности.

Чтобы точно определить, относится ли предприятие к категории микро или малого, можно воспользоваться реестром, созданным Налоговой службой и расположенном на сайте ФНС, указав:

- наименование или ФИО;

- ОГРН (ОГРНИП);

- ИНН.

Внимание! Если информация некорректная, можно подать заявку с верными данными. При отсутствии предприятия в реестре никакими льготами для малого бизнеса пользоваться нельзя.

Как сделать расчет лимита кассы в 2018 году?

Так как предприятия обязаны провести расчеты самостоятельно, необходимо знать, как рассчитать лимит кассы на 2018 год. Базироваться нужно на Указания Центробанка № 3210-У.

Установление лимита кассы на 2018 год осуществляется, исходя из параметров оборота денег. Берутся реальные цифры (на новых предприятиях плановые), так как их проверяют инспекторы Налоговой инспекции. С банком расчеты и полученный результат согласовывать не нужно. Все оформляется на основании приказа руководителя.

Ответ на вопрос, как установить лимит кассы в 2018 году, зависит от того, есть ли на предприятии наличная выручка. Если есть, то используется формула из п. 1 Приложения к Указанию N 3210-У:

Лимит=объем поступлений /расчетный период*количество дней между инкассациями

В качестве расчетного периода выбираются любые 1-92 дня. Дни между инкассациями установлены в договоре, заключенном с банком (до 7-и дней, если в населенном пункте банк есть, или до 14-и дней, если банка нет).

Если деньги поступают только из расчетного счета (наличной выручки нет), в формуле объем поступлений заменяется объемом выдачи наличности.

Образец расчета лимита кассы на 2018 год для торговой компании

В октябре выручка 300 600 руб., в ноябре – 350 700 руб., в декабре – 500 000 руб., инкассация проводится ежедневно. Минимальный объем денег должен быть:

(300 600+350 700+500 000)/(21+22+21)*1=1 151 300/64=17 989 руб.

Пример расчета для компании, оплачивающей наличными товары и услуги

За октябрь выдано под отчет 25 000 руб., за ноябрь – 30 000 руб., за декабрь – 52 000 руб., со счета средства снимаются каждые 3 дня. Расчет лимита:

(25 000+30 000+52 000)/(21+22+21)*3=1 672 руб.

Заключительный этап – приказ руководителя, утверждающий расчеты.

Приказы об установлении и отмене лимита

Приказ об утверждении лимита остатка кассы на 2018 год составляется в свободной форме. Текс должен включать число, с которого минимальный объем применяется, периодичность сдачи (снятия) средств в банк, ответственное лицо. В приказе можно указать и срок действия. Если такого указания нет, документ действует до момента, когда возникает необходимость в пересмотре минимального объема. Расчет можно включить в текст или создать как приложение.

В Указании № 3210-У не определено, как долго действует приказ без указания срока действия. Например, если на начало 2018 года минимальный объем не изменился по сравнению с концом 2017 года, лучше все таки создать новый приказ о лимите кассы на 2018 год. Существует вероятность, что инспекторы Налоговой инспекции могут признать старый документ не действительным.

При наличии у предприятия структурных подразделений (представительств, филиалов), то они могут сдавать наличные в головное предприятие или иметь собственные расчетные счета. При первом варианте приказ разрабатывается для компании в целом (в нескольких экземплярах) и распределяется по подразделениям. При втором варианте каждая структура разрабатывает собственную документацию.

Важно! При изменениях объема оборота минимальный объем рассчитывается заново.

Лимит кассы для ООО в 2018 году для нового предприятия выглядит примерно так:

Малые предприятия (в том числе ООО и АО) могут выбирать, устанавливать минимальный объем или нет. Если компания работает с определенным руководством минимальным объемом, после занесения ее в реестр малых предприятий нужно издать приказ о его отмене. Из содержания должно быть ясно, с какого числа старый порядок отменяется.

Приказ об отмене ограничений по минимальному объему создается в свободной форме. Необходимо учесть, что одновременно вносятся изменения в локальные нормативные акты, относящиеся к ведению кассовых операций.

Приказ об отмене лимита кассы для ИП в 2018 году выглядит так:

Хранение сверхлимитных сумм

В стандартной ситуации по окончании рабочего дня в фирме не должно быть наличности, сумма которой превышает установленный минимальный объем. Но законом предусмотрены исключения. Превышение разрешается:

- в дни выдачи зарплаты;

- если из банка получены средства для расчетов в выходные (праздники);

- в дни социальных выплат, стипендий.

Внимание! Из банка деньги переводятся только тогда, когда они действительно нужны в праздники (выходные).

Штраф при превышении лимита кассы

Превышение суммы остатка в кассе считается нарушением закона, за которое предусмотрено административное наказание (ст. 15.1 КоАП). На компанию может быть наложен штраф в размере 40-50 тыс. рублей, на руководителя – 4-5 тыс. рублей. На практике компания и должностные лица чаще всего наказываются одновременно.

Если денег в кассе в начале рабочего дня слишком мало, их нужно часто сдавать (снимать). При расчете слишком больших остатков существует вероятность возникновения дополнительные издержки в виде штрафа. Если превышение образовалось случайно, лучше выдать их подотчетному лицу. Сумма законодательством не ограничена.

Итак, как видим, подсчет лимита кассы нужен далеко не всем предприятиям. Например, если вы являетесь владельцем малого ИП, то можете самостоятельно решать, стоит ли вам проводить подсчет. А вот остальным категориям ИП придется всё-таки изучить формулу подсчета, предоставленную в статье и вести эту документацию.

>Лимит кассы 2018

Лимит кассы на 2019 год: образец приказа с приложением расчета

Компания должна установить максимальную сумму наличных, которая может постоянно находиться в кассе: для этого определяют лимит кассы. Образец приказа с приложением расчета — ниже на странице.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте МойСклад — в первые две недели все возможности сервиса полностью бесплатные.

Здесь же можно бесплатно скачать приказ о лимите кассы на 2019 год.

Приказ издает руководитель организации на любой срок — месяц, квартал, год и т.д. Срок действия лимита кассы можно не указывать. Тогда с ним можно работать до издания нового приказа. Формулы расчета и наглядные примеры — далее.

Как рассчитать лимит кассы на 2019 год

Компания самостоятельно устанавливает порядок расчета лимита кассы. Есть два варианта: на основе выручки организации или объема выдачи наличных

Расчет лимита кассы: по выручке

Первый способ основан на показателях фактической или планируемой выручки организации. Он подойдет скорее тем, кто продает товары или оказывает услуги за наличный расчет. В этом случае формула лимита кассы будет:

Лимит = Выручка / Расчетный период х Дни

Расчетный период составляет не более 92 рабочих дней компании. Выбирать его можно произвольно, учитывая, например, сезонность или «пиковые» поступления прошлых лет.

Дни — это число рабочих дней между датами сдачи денег в банк, продолжительность этого периода должна быть не более 7 дней, а в местностях, где нет банка — не более 14.

Пример. В 4 квартале в кассу ООО «Солнышко» поступило:

- в октябре — 130 500 рублей,

- в ноябре — 345 000 рублей,

- в декабре — 146 900 рублей.

Деньги сдаются в банк ежедневно. Как рассчитать лимит кассы на 2019 год?

Рассчитываем по формуле выше:

(130 500 руб. + 345 000 руб. + 146 900 руб.) / ( 22 дня + 20 дней + 21 день) х 1 = 9879,4

Полученную цифру надо округлить до целых рублей. Таким образом, лимит кассы равен 9879 рублей.

Расчет лимита кассы: по объему выдачи наличных

Второй способ подойдет тем, кто в основном пользуется наличными деньгами для оплаты покупок или услуг. Формула лимита кассы будет основана на объеме выдачи наличных:

Лимит = Выдача / Расчетный период х Дни

Пример. ООО «Тигр» в 4 квартале 2017 года выдало сотрудникам подотчет на оплату хозтоваров:

- в октябре — 30 000 рублей,

- в ноябре — 45 000 рублей,

- в декабре — 60 000 рублей.

Деньги снимали с расчетного счета раз в 5 рабочих дней. Расчет лимита кассы будет такой:

(30 000 руб. + 45 000 руб. + 60 000 руб.) / (22 дня + 20 дней + 21 день) х 5 = 10714,3

Округляем до целых рублей, получаем 10 714 рублей.

Кассовая дисциплина при онлайн-кассах в 2019 году

Кассовая дисциплина предполагает соблюдение правил проведения наличных расчетов, в том числе и определение лимита кассы.

Так как касса применяется не только в торговых организациях, но и там, где есть перемещение наличных, кассовая дисциплина касается всех юрлиц. Например, ККТ нужна при:

- выплате зарплаты,

- инкассации денег,

- возврате или выдаче заемных средств,

- получении или сдаче наличных в банк,

- расчетах с подотчетными лицами.

В 2018 году онлайн-кассы обязаны были начать использовать при наличных расчетах все ООО и ИП, кроме плательщиков ПСН и ЕНВД с услугами и вендингом.

До 1 июля 2019 года должны перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников.

Если было принято решение нанять работника до 1 июля 2019 года, нужно установить кассу в течение месяца с того момента, как был подписан договор. Подробнее: Онлайн-кассы и малый бизнес.

При использовании онлайн-кассы юрлица все равно должны заполнять ПКО, РКО, кассовую книгу и определять лимит кассы. Но некоторые документы можно не вести.

Так, после установки онлайн-кассы уже не обязательно использовать журнал и справку кассира-операциониста.

Лимит кассы для малых предприятий в 2019 году

В 2019 году лимит кассы для малых предприятий и индивидуальных предпринимателей можно не устанавливать.

Всем ИП также разрешается не применять приходные и расходные ордеры и кассовую книгу, то есть кассовая дисциплина для них упрощена.

Подтверждать полученную выручку при ведении учета без ПКО и РКО можно Z-отчетами или бланками строгой отчетности. Но отказ от ордеров может усложнить контроль за работниками: не будет подтверждения, что сотрудник получил деньги.

Если вы отказались от лимита кассы, нужно издать приказ о его отмене. Обязательно укажите в документе, с какого числа меняется кассовый порядок.

Разберем подробнее кассовую дисциплину для ИП и организаций на разных налоговых режимах, в том числе и тех, кто использует онлайн-кассы.

Кассовая дисциплина для ИП на УСН в 2019 году

Применение упрощенной системы налогообложения не освобождает ИП от соблюдения требования кассовой дисциплины.

У индивидуальных предпринимателей на УСН есть свои особенности:

- Они должны фиксировать кассовые операции в Книге учета доходов и расходов (КУДиР).

- Если предприниматель на УСН взял деньги из кассы на личные цели, отражать эту операцию в КУДиР не нужно (т. к. это не считается расходом при УСН).

- Устанавливать лимит кассы, вести ПКО, РКО и кассовую книгу не обязательно — предприниматель сам выбирает способ учета.

Кассовая дисциплина для ИП на ЕНВД в 2019 году

ИП на ЕНВД также могут отказаться от лимита остатка наличных в кассе, как и от ведения приходных и расходных ордеров. Кроме того, они могут не использовать онлайн-кассы до 1 июля 2019 года. Им достаточно выдавать кассовые чеки и квитанции — документы, подтверждающие получение наличных. Подробнее: отсрочка онлайн-касс до 2019 года.

До дедлайна еще есть время, но лучше поставить онлайн-кассу заранее. Во-первых, будет время освоиться с новыми правилами, во-вторых, успеете оформить налоговый вычет до 18 000 рублей, в-третьих — сможете сразу оценить преимущества:

- удобство расчетов,

- экономию на печати БСО,

- простоту в инвентаризации,

- оперативность в обслуживании покупателей.

Закажите кассу у нас — в комплекте ОФД и ФН на 15 или 36 месяцев и кассовая программа «Касса МойСклад» для Win, Android или Linux. Мы проведем онлайн-обучение и поможем импортировать товары и цены.

Кассовая дисциплина для ООО на УСН в 2019 году

У кассовой дисциплины для ООО есть особенности. Обратите внимание, что:

- Надо устанавливать лимит кассы и обеспечивать его соблюдение.

- Компании должны вести ПКО, РКО и кассовую книгу.

- Внутри компании назначается сотрудник, ответственный за правильность проведения кассовых операций.

- Надо фиксировать все операции с денежными средствами.

- Полученные средства должны использоваться только на те цели, на которые они выдавались.

- У ООО есть расходы, где нельзя использовать наличные. Например, платежи за аренду недвижимости, выплаты по дивидендам или процентов по кредиту.

При расчетах наличными сумма сделки не должна превышать 100 000 рублей. Но если покупатель — физлицо, ограничений нет.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Начать использовать

Для малых предприятий в 2019 году лимит кассы можно не устанавливать. Подтверждение — указание ЦБ РФ от 11.03.2014 № 3210-У. Если же компания решила определить лимит кассы, формула будет зависеть от объема выручки или выдачи денег. Читайте подробнее >>

Как часто компания должна пересчитывать лимит кассы?

Лимит кассы в 2018 году

Любое предприятие хотя бы периодически использует наличные для оплаты мелких услуг, выдачи зарплат или подотчетных средств. В больших компаниях в 2018 году необходима разработка приказа и расчет лимита кассы.

Лимитом называется минимальный объем наличности в кассе по окончании рабочего дня, установленный Центробанком. Все средства, превышающие определенную сумму, обязательно должны зачисляться на расчетный счет.

Лимит кассы для микропредприятий в 2018 году (так же как для малых предприятий и ИП) рассчитывать необязательно, если это не предусмотрено внутренними нормативными документами (п. 1, 4 Письма ФНС ЕД-4-2/13338).

Лимит остатка кассы на 2018 год обязательно должны рассчитывать предприятия, которые по закону не относятся к категории малых. ИП (независимо от налогового режима) и юридические лица со статусом микро и малого предприятия могут самостоятельно решать, нужен ли им расчет минимального объема наличности.

Чтобы точно определить, относится ли предприятие к категории микро или малого, можно воспользоваться реестром, созданным Налоговой службой и расположенном на сайте ФНС, указав:

- наименование или ФИО;

- ОГРН (ОГРНИП);

- ИНН.

Внимание! Если информация некорректная, можно подать заявку с верными данными. При отсутствии предприятия в реестре никакими льготами для малого бизнеса пользоваться нельзя.

Так как предприятия обязаны провести расчеты самостоятельно, необходимо знать, как рассчитать лимит кассы на 2018 год. Базироваться нужно на Указания Центробанка № 3210-У.

Установление лимита кассы на 2018 год осуществляется, исходя из параметров оборота денег. Берутся реальные цифры (на новых предприятиях плановые), так как их проверяют инспекторы Налоговой инспекции. С банком расчеты и полученный результат согласовывать не нужно. Все оформляется на основании приказа руководителя.

Ответ на вопрос, как установить лимит кассы в 2018 году, зависит от того, есть ли на предприятии наличная выручка. Если есть, то используется формула из п. 1 Приложения к Указанию N 3210-У:

Лимит=объем поступлений /расчетный период*количество дней между инкассациями

В качестве расчетного периода выбираются любые 1-92 дня. Дни между инкассациями установлены в договоре, заключенном с банком (до 7-и дней, если в населенном пункте банк есть, или до 14-и дней, если банка нет).

Если деньги поступают только из расчетного счета (наличной выручки нет), в формуле объем поступлений заменяется объемом выдачи наличности.

Образец расчета лимита кассы на 2018 год для торговой компании

В октябре выручка 300 600 руб., в ноябре – 350 700 руб., в декабре – 500 000 руб., инкассация проводится ежедневно. Минимальный объем денег должен быть:

(300 600+350 700+500 000)/(21+22+21)*1=1 151 300/64=17 989 руб.

Пример расчета для компании, оплачивающей наличными товары и услуги

За октябрь выдано под отчет 25 000 руб., за ноябрь – 30 000 руб., за декабрь – 52 000 руб., со счета средства снимаются каждые 3 дня. Расчет лимита:

(25 000+30 000+52 000)/(21+22+21)*3=1 672 руб.

Заключительный этап – приказ руководителя, утверждающий расчеты.

Приказ об утверждении лимита остатка кассы на 2018 год составляется в свободной форме.

Текс должен включать число, с которого минимальный объем применяется, периодичность сдачи (снятия) средств в банк, ответственное лицо. В приказе можно указать и срок действия.

Если такого указания нет, документ действует до момента, когда возникает необходимость в пересмотре минимального объема. Расчет можно включить в текст или создать как приложение.

В Указании № 3210-У не определено, как долго действует приказ без указания срока действия. Например, если на начало 2018 года минимальный объем не изменился по сравнению с концом 2017 года, лучше все таки создать новый приказ о лимите кассы на 2018 год. Существует вероятность, что инспекторы Налоговой инспекции могут признать старый документ не действительным.

При наличии у предприятия структурных подразделений (представительств, филиалов), то они могут сдавать наличные в головное предприятие или иметь собственные расчетные счета. При первом варианте приказ разрабатывается для компании в целом (в нескольких экземплярах) и распределяется по подразделениям. При втором варианте каждая структура разрабатывает собственную документацию.

Важно! При изменениях объема оборота минимальный объем рассчитывается заново.

Лимит кассы для ООО в 2018 году для нового предприятия выглядит примерно так:

Малые предприятия (в том числе ООО и АО) могут выбирать, устанавливать минимальный объем или нет. Если компания работает с определенным руководством минимальным объемом, после занесения ее в реестр малых предприятий нужно издать приказ о его отмене. Из содержания должно быть ясно, с какого числа старый порядок отменяется.

Приказ об отмене ограничений по минимальному объему создается в свободной форме. Необходимо учесть, что одновременно вносятся изменения в локальные нормативные акты, относящиеся к ведению кассовых операций.

Приказ об отмене лимита кассы для ИП в 2018 году выглядит так:

В стандартной ситуации по окончании рабочего дня в фирме не должно быть наличности, сумма которой превышает установленный минимальный объем. Но законом предусмотрены исключения. Превышение разрешается:

- в дни выдачи зарплаты;

- если из банка получены средства для расчетов в выходные (праздники);

- в дни социальных выплат, стипендий.

Внимание! Из банка деньги переводятся только тогда, когда они действительно нужны в праздники (выходные).

Превышение суммы остатка в кассе считается нарушением закона, за которое предусмотрено административное наказание (ст. 15.1 КоАП). На компанию может быть наложен штраф в размере 40-50 тыс. рублей, на руководителя – 4-5 тыс. рублей. На практике компания и должностные лица чаще всего наказываются одновременно.

Если денег в кассе в начале рабочего дня слишком мало, их нужно часто сдавать (снимать). При расчете слишком больших остатков существует вероятность возникновения дополнительные издержки в виде штрафа. Если превышение образовалось случайно, лучше выдать их подотчетному лицу. Сумма законодательством не ограничена.

Заключение

Итак, как видим, подсчет лимита кассы нужен далеко не всем предприятиям. Например, если вы являетесь владельцем малого ИП, то можете самостоятельно решать, стоит ли вам проводить подсчет. А вот остальным категориям ИП придется всё-таки изучить формулу подсчета, предоставленную в статье и вести эту документацию.

Лимит кассы для ООО в 2018 году

Указом Центробанка № 3210-У (принятым 11 мая 2014 года) для малого бизнеса сделаны некоторые исключения, касающиеся кассовой дисциплины. Указание фактически освободило данную категорию предпринимателей от строгих границ кассового лимита. Но снятие ограничений еще не дает полную свободу и подразумевает ответственность. О важных требованиях и правилах ведения кассы — в этой статье.

Подберем онлайн-кассу для вашего бизнеса. Доставим в любую точку РФ!

Оставьте заявку и получите консультацию

в течение 5 минут.

Кассовый лимит определяется как сумма возможного остатка наличности, разрешенная для хранения в кассе после завершения смены. Если к концу смены остаются сверхлимитные средства, превышающие допустимый остаток, они переводятся на счет через отделение банка.

Определение лимита важно для упрощения кассовой дисциплины путем снижения количества наличных средств. В то же время при излишке денег нужно вовремя перевести их в банк, что бывает проблематично при напряженном графике работы ответственного за финансовую часть лица.

на наш канал в Яндекс Дзен – Онлайн-касса!

Получай первым горячие новости и лайфхаки!

С 01.06.2014 Центробанк ослабил строгие требования для ряда ИП. Приказ № 3210-У регламентирует необязательную установку фиксированного наличного остатка для частных предпринимателей и малых ООО. Для крупных ООО правила остаются прежними.

Принадлежность к малому бизнесу законодательно оценивается по параметрам:

- сумме годовой прибыли — не выше 800 000 руб;

- количеству работников предприятия — до 100 человек;

- доле в фондах крупных российских и иностранных компаний — до 49 %, общественных организаций и благотворительности — до 25 %.

Такое юридическое лицо вправе иметь в кассе неограниченный наличный остаток или переводить средства на расчетный счет компании.

Чтобы грамотно воспользоваться таким правом в 2018 году, руководителю ООО рекомендуется подписать приказ о неприменении лимита кассы. В нем прописывается отмена лимита на основании Указания № 3210-У от 11.03.2014 года.

Утвержденный образец не предусмотрен, поэтому пишется в произвольном порядке с отсылкой к нормам закона.

Важно! Отсутствие отменяющего приказа автоматически определяется налоговыми органами как нулевой остаток наличных. В этой ситуации любые деньги на конец смены попадают под сверхлимитные, за что следует штраф.

Руководителям дано право самостоятельно регламентировать лимит, как и способ его расчета. Важно для этого корректно определить непереходящий остаток и юридически закрепить распоряжением гендиректора. Документ допустимо составлять в произвольном виде, обязательно включив в него:

- сумму лимита;

- начало вступления приказа в силу;

- срок действия (если это предусмотрено);

- приложение с принципами расчета лимита;

- список ответственных лиц.

Период действия приказа определяется самостоятельно и зависит от особенностей деятельности предприятия и колебания объема наличной прибыли. На практике он может действовать несколько лет или переиздаваться ежемесячно. Организация вправе не делать перерасчет в связи с изменениями показателей бизнеса до истечения срока действия приказа (п. 8-9 Письма ЦБР No 36-3/25).

Допустимо превышать остаток средств:

- В выходные/праздничные дни, если в это время осуществляются финансовые операции.

- В дни выплат персоналу: премий, зарплат, социальных начислений, стипендий. Закон предусматривает срок таких выплат — до 5 дней.

Онлайн-кассы для ООО. Установим и зарегистрируем за 1 день.

Оставьте заявку и получите консультацию в течение 5 минут.

В 2018 году рассчитать лимит кассы для ООО можно:

- С учетом наличной прибыли от реализованной продукции/оказанных услуг.

Определяется по формуле: Л = П ÷ Р х Д. - С учетом выдачи наличных средств. Используется, если предприятие все финансовые операции с клиентами ведет по безналу. Деньги снимаются со счета для выплат персоналу и других хозяйственных нужд.Определяется формулой: Л = В ÷ Р х Д.В формулах буквы означают:Л — лимит;П — наличные поступления за период расчета;В — выручка;Р — период расчета поступлений (до 92 рабочих дней);

Д — число рабочих дней между сроками перевода на счет наличных (до 7 дней или до 14 дней при отсутствии банковского отделения в населенном пункте).

Важно!

- Руководитель вправе самостоятельно выбрать более соответствующую бизнесу систему подсчета.

- Лимит округляется до полного рубля. Все вычисления прилагаются к тексту приказа.

- Если ООО только начинает бизнес, точные значения заменяются в формуле на ожидаемые показатели. Впоследствии по результатам работы необходимо сделать перерасчет.

- В компании, имеющей обособленные подразделения, лимит определяется для каждого в отдельности.

- В компании 6-дневный рабочий график. За 2018 год лимит кассы ООО будет рассчитан по информации за предыдущий квартал — 64 дня. Наличная прибыль за квартал — 3 260 000 руб. Деньги сдаются каждые 6 дней. Кассовый лимит составит: 3 260 000 : 64 х 6 = 305 625 (руб.).

- ООО ведет с клиентами только безналичные расчеты через банк. Данные используются за ноябрь предыдущего года — 30 дней. Сумма, снятая со счета для оплаты поставщикам материалов — 2 120 700 руб. Вывод средств — каждые 4 дня. Итоговый лимит: 2 120 700 : 30 х 4 = 282 760 (руб.).

При обнаружении сверхлимитных накоплений следуют штрафные санкции. С компании взимается от 40 000 до 50 000 руб. Для ответственных лиц — руководителя, бухгалтера — штраф 4 000–5 000 руб.

Наказание также может последовать, если рассчитанный лимит, зафиксированный в приказе, неверен. Ответственные лица склонны завышать итоговую сумму, пытаясь оградить себя от возможных проблем с ФНС.

Однако налоговые органы могут заинтересоваться и проверить корректность всех показателей в подсчетах.

Если на конец рабочего дня и закрытия смены вы обнаруживаете сверхлимитный бюджет, нет возможности сдать его в банковское отделение, рекомендуется подстраховаться и передать деньги одному из сотрудников под отчет с формулировкой «на осуществление деятельности».

При открытии смены сотрудник возвращает наличность в кассу. Действия осложняются тем, что каждый такой случай должен быть документально заверен. Подотчетным лицом пишется заявление с обязательным указанием суммы и срока выдачи, а директор заверяет его согласием.

Важно! При расширении бизнеса организация может утратить статус малого предприятия. При продолжении работы без установленного финансового ограничения наличности предприятие ожидают штрафные санкции с учетом всего сверхлимитного остатка — до 50 000 руб. (КоАП РФ, ст. 15.1).

Лимит кассы на 2018 год

Лимит остатка кассы – это максимально допустимая сумма наличных денежных средств, которая может находиться в кассе организации на конец рабочего дня.

Например, приказом руководителя установлен лимит в 100 000 рублей. Всё, что выше этой суммы накопится в кассе за весь рабочий день, нужно сдавать в банк.

НО: в двух случаях допускается иметь в кассе наличные деньги сверх установленного лимита:

1) В дни различных выплат работникам (зарплата, отпускные, стипендия и пр.). При этом выплаты должны быть произведены в течение 5 рабочих дней.

2) В выходные и нерабочие праздничные дни, если в это время проводились кассовые операции.

Стоит отметить, если вы не установите лимит денег в кассе, то он будет равняться нулю, а значит, при этом любая сумма денег в кассе на конец рабочего дня будет считаться сверхлимитной, что может повлечь за собой административную ответственность.

Приказ об установлении / отмене лимита кассы

• Смотреть образец приказа об установлении лимита кассы.

• Смотреть образец приказа об отмене лимита кассы.

Руководитель организации или ИП должен издать приказ об установленном кассовом лимите. Лимит можно утвердить на любой срок (месяц, квартал, год и т.д.), но также можно и не указывать срок его действия. Тогда с таким лимитом можно работать сколько угодно до тех пор, пока не издадите новый документ с новыми показателями.

Однако с 1 июня 2014 года ИП и малые организации (численность не более 100 работников и выручка до 800 млн. рублей в год) не обязаны больше устанавливать лимит наличных в кассе.

Т.е. они могут работать как с лимитом, так и без него, на своё усмотрение. Те, кто хотят отказаться от лимита, обязательно должны издать приказ об отмене лимита кассы.

Расчёт предельных сумм

У компаний теперь (с 1 июня 2014 года) есть возможность выбирать, как рассчитывать лимит остатка кассы – исходя из наличной выручки или наличных расходов. То есть на практике вы можете рассчитать лимит кассы по обеим формулам и выбрать самый выгодный для вас способ.

Однако компании, у которых нет наличных поступлений в силу специфики их деятельности, естественно, используют формулу расчёта по расходам. Лимит остатка кассы устанавливается в рублях без копеек. Он округляется по привычным правилам: сумма меньше 50 копеек — отбрасывается, а сумма в 50 копеек – округляется до рубля.

1) РАСЧЁТ ИСХОДЯ ИЗ НАЛИЧНОЙ ВЫРУЧКИ

L = V/ P * Nc

L — лимит остатка наличных денег в рублях

V — объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (только что созданные организации и ИП указывают ожидаемый объём поступлений).

P — расчетный период, за который учитывается объем поступлений наличных денег. В выбранный расчётный период включаются все рабочие дни, даже те, которые были по каким-либо причинам рабочими в выходные и праздники. Это может быть любой период времени не больше 92 рабочих дней, например:

- Предшествующий период (расчёт на 1 кв. 2017 года производите, исходя из данных 4 кв. 2016)

- Аналогичный период за предыдущий год (расчёт на 1 кв. 2018 — на основе данных 1 квартала 2017 г)

- Период пиковых объёмов поступлений

Nc — период времени (в рабочих днях) между днём получения наличных денег и днём сдачи этих денег в банк. Этот период не должен превышать 7 рабочих дней, а при расположении в населённом пункте, в котором отсутствует банк — 14 рабочих дней.

Например, если деньги сдаются в банк один раз в 2 рабочих дня, тогда Nc=2.

Образец расчёта: ООО «Фантик» устанавливает лимит кассы на 2017 год, взяв за расчётный период сентябрь 2016 года (24 рабочих дня). За это время компания получила 435 000 рублей наличной выручки. Выручка сдавалась в банк раз в 3 дня. Таким образом:

Лимит остатка по кассе = 54 375 руб. (435 000 руб. / 24 дня * 3 дня)

2) РАСЧЁТ ИСХОДЯ ИЗ СУММЫ НАЛИЧНЫХ РАСХОДОВ

По этой формуле вы можете установить денежный лимит в кассе независимо от того, есть ли у вас наличные поступления или нет (п. 2 Указания № 3210-У). Например, если у вас маленькая наличная выручка, то выгоднее будет установить лимит по этой формуле:

L = R / P * Nn

L — лимит остатка наличных денег в рублях

R — объем выдач наличных денег за расчетный период в рублях за исключением сумм, предназначенных для различных выплат работникам (зарплата, отпускные, стипендия и пр.). Только что созданные организации и ИП указывают ожидаемый объём выдач.

P — расчетный период, за который учитывается объем выдач наличных денег. Это может быть любой период времени не больше 92 рабочих дней. Примеры таких периодов приведены в описании 1 формулы. Только не забудьте сделать поправку на расходы.

Nn — период времени (в рабочих днях) между днями получения наличных денег в банке за исключением сумм, предназначенных для различных выплат работникам (зарплата, отпускные, стипендия и пр.).

Этот период не должен превышать 7 рабочих дней, а при расположении в населённом пункте, в котором отсутствует банк — 14 рабочих дней. Например, если деньги снимаются в банке один раз в 2 рабочих дня, тогда Nc=2.

Образец расчёта: ООО «Фантик» занимается продажей сахара оптом. Устанавливая лимит остатка кассы на 2018 год по сумме наличных расходов, компания взяла за расчётный период июнь, июль, август 2017 г.

https://www.youtube.com/watch?v=Q3CtgFKqrQ4

В компании 5-дневная рабочая неделя, значит, расчётный период составляет 65 рабочих дней ( 21 + 23 + 21). За это время компания заплатила поставщикам 900 000 рублей наличных денег, снимаемых со счёта в банке раз в 4 дня. Таким образом:

Лимит остатка по кассе = 55 385 руб. (900 000 руб. / 65 дней * 4 дня)

Лимит остатка кассы: образец расчета и бланк

Установление и отмена лимита кассы

Как правильно рассчитать лимит кассы в 2018 году

Формула №1: расчет через наличную выручку

L = 506 050 руб. / 18 дней * 4 дня = 112 455 рублей.

Формула №2: расчет с учетом суммы наличных расходов

L = R / P * Nn, РіРґРµ:

Рассмотрим формулу в„–2 РЅР° примере РћРћРћ «Р›РЈР—РђР Р�РЇ».

Скачать приказ об установлении лимита остатка кассы

Скачать приказ об отмене лимита остатка кассы

Приказ об отмене лимита кассы

Проверки контролирующих организаций включают в себя изучение первичной документации. Приказ об отмене лимита кассы может стать принципиально важной бумагой. Его отсутствие способно привести компанию или должностное лицо к исполнению административной ответственности в виде штрафа.

Для работников учреждений размер штрафа колеблется в пределах 4-5 тыс. руб. Для юридических лиц и ИП он может быть от 40 тыс. до 50 тыс. руб.

ФАЙЛЫ

Скачать пустой бланк приказа об отмене лимита кассы .docСкачать образец приказа об отмене лимита кассы .doc

Какая форма использовалась раньше и почему

12 октября 2011 года было принято Положение №343-П Банка России. Оно предусматривало, что каждое учреждение, имеющее дело с кассовыми аппаратами любых разновидностей, должно было предоставлять распоряжения об установлении лимита кассы.

Последнее подразумевает ежедневный учет выручки и сверку с нормой. При превышении нормы необходим визит в банк, для того чтобы положить наличные деньги на банковский счет организации.

Причем если в организации несколько подразделений в разных городах, то подписываться распоряжения об установлении лимита кассы должны только руководителем высшего звена, а не начальниками подразделений. Относилось это к любым организациям, включая ИП, микропредприятия и малые предприятия.

Последние изменения

Практика показала, что такая система не очень эффективна для предприятий малого бизнеса и ИП. Применение этого положения не всегда возможно в существующих жизненных обстоятельствах. Большое количество организаций штрафовалось, не выполняя положения. Возможно, они не имели этой возможности.

Было принято решение об изменении условий для большего удобства предпринимательской деятельности.

Поэтому в 2014 году было принято Указание Банка России №3210-У, которое значительно смягчило условия содержания денег в кассе.

Теперь юридические лица, штат которых не превышает 100 человек, относящиеся к малым предприятиям и ИП, вправе не устанавливать этот лимит и не издавать распоряжений на этот счет.

Кстати, в 2015 году круг предприятий, которые могут причислить себя к малым, порядком расширился в связи с изменениями в законе. Теперь к малым стали относиться компании с уровнем до 800 млн руб. выручки в год (а не 400, как раньше). В остальных пунктах по признанию «малости» (количество человек в штате, доля сторонних организаций) изменений не произошло. Причем индивидуальные предприниматели могут пользоваться этим правом вне зависимости от выбранной формы налогообложения.

Когда сдавать наличность в банк

Сроки, в которые наличные деньги сверх лимита должны попасть на расчетный счет организации (в ближайшее отделение банка), определяются внутренними документами, но четко регламентированы. Все операции должны быть выполнены в семидневный срок.

Исключением являются учреждения, расположенные в отдаленных районах, где нет отделений банка. В таком случае срок увеличивается до 14 дней. Но для такой поблажки требуется документально оформленное разрешение.

Важно! Если у компании несколько отделений, то каждое в отдельности устанавливает сумму наличных денег, после превышения которой работник обязан сдавать деньги в банк.

Но расчеты должны проводиться исходя из тех же цифр, что и в остальных отделениях. Так что при необходимости составления этого документа есть смысл запросить подобную бумагу у своих коллег из другого отделения и на ее основе составить новую. Эти правила никоим образом не относятся к суммам, которые должны быть выплачены сотрудникам в качестве заработной платы, стипендий, пособий или иных выплат.

Как составить приказ об отмене лимита кассы

Приказ должен состоять из двух-трех пунктов:

- Первый должен содержать дату, с какого времени лимит кассы считается отмененным, и номер приказа (с датировкой), который его устанавливал.

- Второй пункт должен освещать причину, по которой ограничение может быть снято. Например, организация относится к субъектам малого предпринимательства.

- В нижней части документа обязательно присутствует подпись руководителя с расшифровкой.

Для удобства

В приказе может быть и ещё один пункт. Он необязателен, но пригодится, если руководителю будет нужно пополнить расчетный счет наличными деньгами из кассы без оформления письменных приказов. Это очень удобно, но многие компании упускают этот нюанс из виду, а потом сталкиваются с проблемой изъятия.

Этот пункт может звучать так:

«Кассиру ООО «______» (или ФИО) приказываю сдавать выручку наличными в банк «____» по устному распоряжению в случае необходимости пополнения расчетного счета».

Если нет приказа об отмене

Изначально лимит кассы каждой организации считается нулевым. Если денежные средства накапливаются в кассовом аппарате, но не появляются в течение недели на расчетном счету компании в банке, то учреждение ждет административная ответственность в виде штрафа согласно п. 1 ст. 15 КоАП РФ.

Даже если предыдущее распоряжение об установлении ограничения ссылалось на старый документ (Положение №343-П Банка России от 2011 года) или не имеет приложения, все равно оно считается главным при принятии решения о том, есть в организации лимит кассы или нет.

Более того, если там не прописаны конкретные сроки, то бумага считается действующей все время, вплоть до отмены.

Таким образом, даже тем организациям, которые не издавали приказ об установлении, распоряжение об отмене будет необходимо.

Возможные ошибки

При составлении документа важно указать только дату начала его действия. Так он будет считаться бессрочным, и заменить его можно в любой момент. Если же указать дату окончания действия, то будет необходимо его переиздавать.

Если не сделать этого вовремя, то в силу вступит предыдущее распоряжение о назначении лимита либо этот предел будет считаться нулевым и кассиру придется в конце каждого рабочего дня везти всю вырученную наличность в банк.

Где регистрируется

Наличие документа обязательно фиксируется в журнале регистрации приказов по основной деятельности. Ознакомиться с бумагой обязаны как минимум кассир, главный бухгалтер и руководитель организации. Подпись последнего должна стоять в нижней части документа.

Отмена лимита кассы с 1 июня 2014 года для ООО с численностью до 100 работников и выручкой до 400 млн. рублей в год

Вот совсем недавно мы радовались тому, что с 1 мая отменили уведомление об открытии расчетного счета, а сейчас — нежданно-негаданно пришло новое хорошее известие: после того, как два года назад разрешили рассчитывать лимит кассы самостоятельно, без согласования с банком, с 1 июня 2014 года для малых предприятий необходимость рассчитывать лимит кассы отменили вообще. Ну, по крайней мере фразу:

Вот совсем недавно мы радовались тому, что с 1 мая отменили уведомление об открытии расчетного счета, а сейчас — нежданно-негаданно пришло новое хорошее известие: после того, как два года назад разрешили рассчитывать лимит кассы самостоятельно, без согласования с банком, с 1 июня 2014 года для малых предприятий необходимость рассчитывать лимит кассы отменили вообще. Ну, по крайней мере фразу:

Индивидуальные предприниматели, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать

из последнего абзаца пункта 2-го Указаний ЦБ от 11.03.2014г. № 3210-У все поняли именно так. А поскольку субъекты малого предпринимательства у нас — это организации с численностью до 100 работников и выручкой до 400 млн. рублей в год, то получается, что не то, что для упрощенщиков, но и для несколько более серьезных организаций на ОСНО геморой с гонянием излишков в подотчет остался в прошлом. Нет, есть конечно, вариант что мы опять все поняли не так, и эта фраза в изложении ИФНС означает только то, что они могут не устанавливать, и это будет означать, что как и раньше — при этом он будет равен нулю, но все-таки большинство бухгалтеров склоняются к толкованию, лояльному предпринимателям. Так что осталось только издать соответствующий приказ по предприятию, и одно из бредовейших ограничений будет в прошлом.

Из идиотизмов, к сожалению, осталось то, что под отчет необходимо выдавать по заявлению подотчетника (лишняя бумажка, впрочем — для 1С 8.2 и 8.3 есть подключаемая внешняя печатная форма, поля в которой заполняются автоматом из РКО), и только после полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег (а это означает лишний приходник на остаток), но поскольку это не нарушение кассовой дисциплины, а нарушение правил выдачи под отчет — наказание за это может быть, а может и не быть, как суд посмотрит. Так что — движемся в верном направлении.

Да, на счет РКО еще хотел написать. Ушли из ВТБ — уж больно комиссии там конские стали. Долго выбирали банк, сейчас подключаем Альфа-банк. На первый взгляд — все очень шоколадно выглядит по сравнению с другими банками:

— 0 руб. открытие счета и подключение интернет-банка

— 0 руб. интернет-банк и мобильный банк для управления счетом

— 0 руб. выпуск бизнес-карты для внесения и снятия наличных в любом банкомате

— 0 руб. первое внесение наличных на счет

— 0 руб. налоговые и бюджетные платежи, переводы юрлицам и ИП в Альфа-Банке

— 0 руб. обслуживание счете если нет оборотов, ну и ведение счета при наличии оборотов вполне в разумных пределах — 490 рублей на начальном тарифе

Ну и помимо всего вышеперечисленного куча плюшек:

— Платежи на физлиц — 1% до 500 тыс. рублей, и полтора процента — до двух миллионов (в том же сбере — полтора процента от 300 тысяч)

— Бесплатное внесение своей торговой выручки (в сбере — 0.15%)

— Эквайринг 1.9% (в принципе, стандартно по отрасли, лучше — только в нескольких не системообразующих банках)

— Снятие наличных — 1.25% (в сбере — 1.4%).

Понятно, что итоговое впечатление можно составить только после продолжительного тестирования, но пока что — смело рекомендую.

Указом Центробанка № 3210-У (принятым 11 мая 2014 года) для малого бизнеса сделаны некоторые исключения, касающиеся кассовой дисциплины. Указание фактически освободило данную категорию предпринимателей от строгих границ кассового лимита. Но снятие ограничений еще не дает полную свободу и подразумевает ответственность. О важных требованиях и правилах ведения кассы — в этой статье.

Подберем онлайн-кассу для вашего бизнеса. Доставим в любую точку РФ! Оставьте заявку и получите консультацию

в течение 5 минут.

Что такое лимит кассы и каким он должен быть в 2018 году для ООО

Кассовый лимит определяется как сумма возможного остатка наличности, разрешенная для хранения в кассе после завершения смены. Если к концу смены остаются сверхлимитные средства, превышающие допустимый остаток, они переводятся на счет через отделение банка. Определение лимита важно для упрощения кассовой дисциплины путем снижения количества наличных средств. В то же время при излишке денег нужно вовремя перевести их в банк, что бывает проблематично при напряженном графике работы ответственного за финансовую часть лица.

С 01.06.2014 Центробанк ослабил строгие требования для ряда ИП. Приказ № 3210-У регламентирует необязательную установку фиксированного наличного остатка для частных предпринимателей и малых ООО. Для крупных ООО правила остаются прежними.

Принадлежность к малому бизнесу законодательно оценивается по параметрам:

- сумме годовой прибыли — не выше 800 000 руб;

- количеству работников предприятия — до 100 человек;

- доле в фондах крупных российских и иностранных компаний — до 49 %, общественных организаций и благотворительности — до 25 %.

Такое юридическое лицо вправе иметь в кассе неограниченный наличный остаток или переводить средства на расчетный счет компании. Чтобы грамотно воспользоваться таким правом в 2018 году, руководителю ООО рекомендуется подписать приказ о неприменении лимита кассы. В нем прописывается отмена лимита на основании Указания № 3210-У от 11.03.2014 года. Утвержденный образец не предусмотрен, поэтому пишется в произвольном порядке с отсылкой к нормам закона.

Важно! Отсутствие отменяющего приказа автоматически определяется налоговыми органами как нулевой остаток наличных. В этой ситуации любые деньги на конец смены попадают под сверхлимитные, за что следует штраф.

Кем определяется лимит кассы для ООО в 2018 году

Руководителям дано право самостоятельно регламентировать лимит, как и способ его расчета. Важно для этого корректно определить непереходящий остаток и юридически закрепить распоряжением гендиректора. Документ допустимо составлять в произвольном виде, обязательно включив в него:

- сумму лимита;

- начало вступления приказа в силу;

- срок действия (если это предусмотрено);

- приложение с принципами расчета лимита;

- список ответственных лиц.

Период действия приказа определяется самостоятельно и зависит от особенностей деятельности предприятия и колебания объема наличной прибыли. На практике он может действовать несколько лет или переиздаваться ежемесячно. Организация вправе не делать перерасчет в связи с изменениями показателей бизнеса до истечения срока действия приказа (п. 8-9 Письма ЦБР No 36-3/25).

Допустимо превышать остаток средств:

- В выходные/праздничные дни, если в это время осуществляются финансовые операции.

- В дни выплат персоналу: премий, зарплат, социальных начислений, стипендий. Закон предусматривает срок таких выплат — до 5 дней.

Онлайн-кассы для ООО. Установим и зарегистрируем за 1 день. Оставьте заявку и получите консультацию в течение 5 минут.

Расчет лимита кассы для ООО: правила 2018 года

В 2018 году рассчитать лимит кассы для ООО можно:

- С учетом наличной прибыли от реализованной продукции/оказанных услуг.

Определяется по формуле: Л = П ÷ Р х Д. - С учетом выдачи наличных средств. Используется, если предприятие все финансовые операции с клиентами ведет по безналу. Деньги снимаются со счета для выплат персоналу и других хозяйственных нужд.

Определяется формулой: Л = В ÷ Р х Д.

В формулах буквы означают:

Л — лимит;

П — наличные поступления за период расчета;

В — выручка;

Р — период расчета поступлений (до 92 рабочих дней);

Д — число рабочих дней между сроками перевода на счет наличных (до 7 дней или до 14 дней при отсутствии банковского отделения в населенном пункте).

Важно!

- Руководитель вправе самостоятельно выбрать более соответствующую бизнесу систему подсчета.

- Лимит округляется до полного рубля. Все вычисления прилагаются к тексту приказа.

- Если ООО только начинает бизнес, точные значения заменяются в формуле на ожидаемые показатели. Впоследствии по результатам работы необходимо сделать перерасчет.

- В компании, имеющей обособленные подразделения, лимит определяется для каждого в отдельности.

-

Атол 91Ф

Атол 91Ф

20 отзывов

8 000₽ 8 000₽ 8000 https://online-kassa.ru/kupit/atol-91f/ ЗаказатьКупитьЕсть в наличии

-

ПТК MSPos-K

ПТК MSPos-K

100 отзывов

11 900₽ 11 900₽ 11900 https://online-kassa.ru/kupit/ptk-mspos-k/ ЗаказатьКупитьЕсть в наличии

-

Эвотор 7.2

Эвотор 7.2

153 отзыва

216$–453$ 247$–485$ 15 700₽ 15700 https://online-kassa.ru/kupit/evotor-7-2/ ЗаказатьКупитьЕсть в наличии

Примеры

- В компании 6-дневный рабочий график. За 2018 год лимит кассы ООО будет рассчитан по информации за предыдущий квартал — 64 дня. Наличная прибыль за квартал — 3 260 000 руб. Деньги сдаются каждые 6 дней. Кассовый лимит составит: 3 260 000 : 64 х 6 = 305 625 (руб.).

- ООО ведет с клиентами только безналичные расчеты через банк. Данные используются за ноябрь предыдущего года — 30 дней. Сумма, снятая со счета для оплаты поставщикам материалов — 2 120 700 руб. Вывод средств — каждые 4 дня. Итоговый лимит: 2 120 700 : 30 х 4 = 282 760 (руб.).

Ответственность ООО за превышение лимита кассы в 2018 году

При обнаружении сверхлимитных накоплений следуют штрафные санкции. С компании взимается от 40 000 до 50 000 руб. Для ответственных лиц — руководителя, бухгалтера — штраф 4 000–5 000 руб. Наказание также может последовать, если рассчитанный лимит, зафиксированный в приказе, неверен. Ответственные лица склонны завышать итоговую сумму, пытаясь оградить себя от возможных проблем с ФНС. Однако налоговые органы могут заинтересоваться и проверить корректность всех показателей в подсчетах.

Если на конец рабочего дня и закрытия смены вы обнаруживаете сверхлимитный бюджет, нет возможности сдать его в банковское отделение, рекомендуется подстраховаться и передать деньги одному из сотрудников под отчет с формулировкой «на осуществление деятельности». При открытии смены сотрудник возвращает наличность в кассу. Действия осложняются тем, что каждый такой случай должен быть документально заверен. Подотчетным лицом пишется заявление с обязательным указанием суммы и срока выдачи, а директор заверяет его согласием.

Важно! При расширении бизнеса организация может утратить статус малого предприятия. При продолжении работы без установленного финансового ограничения наличности предприятие ожидают штрафные санкции с учетом всего сверхлимитного остатка — до 50 000 руб. (КоАП РФ, ст. 15.1).

Центральный банк ввел изменения в кассовой политике, которые обеспечили некоторые послабления бизнесу. Для малых предприятий с 01.06.2014 ограничения кассовой наличности не предусмотрены, но рекомендованы для поддержания внутреннего финансового контроля. Лимит рассчитывается кассиром по основным показателям деятельности компании и документально подтверждается генеральным директором ООО. За нарушения на организацию и ответственных лиц налагаются административные штрафы.

Подключим эквайринг к онлайн-ККТ за 1 день, «под ключ». Оставьте заявку и получите консультацию

в течение 5 минут. Оцените, насколько полезна была информация в статье?

Лимит кассы для малых предприятий в 2018 году

Указанием Банка России от 11.03.2014 № 3210-У установлены правила ведения кассовых операций. В документе прописано, что малые компании и предприниматели могут отказаться от лимита по кассе. То есть могут накапливать деньги у себя в кассе столько, сколько захотят. При этом система налогообложения, которую они применяют (УСН, ЕНВД, патент), значения не имеет.

- Лимит кассы для ООО в 2018 году.

Малые предприятия вправе хранить в кассе всю наличную выручку без каких-либо ограничений и не обязаны сдавать ее в банк для зачисления на расчетный счет (п. 2 Указания № 3210-У). Какие компании относятся к малым, сказано в части 1.1 статьи 4 Федерального закона от 24.07.07 № 209-ФЗ.

Лимит кассы для малых предприятий в 2018 году устанавливать не обязательно. Но для этого нужно издать приказ об отмене лимита. Чтобы не устанавливать лимит кассы в 2018 году, следует оформить приказ руководителя. Без него налоговики начислят штрафы:

- организации — в размере от 40 000 до 50 000 руб.,

- ее должностным лицам — в сумме от 4000 до 5000 руб. (ч. 1 ст. 15.1 КоАП РФ).

Унифицированной формы документа нет. Поэтому приказ об отмене лимита кассы для малых предприятий в 2018 году можно составить в произвольной форме.

Образец приказа об отмене лимита кассы для малых предприятий в 2018 году:

Важно! Если компания отказалась от лимита кассы, ей надо отслеживать свой статус и при необходимости установить лимит кассы в 2018 году. Ведь как только компания утратит статус малого предприятия, без лимита вся сумма в кассе будет считаться сверхлимитной. А за это предусмотрены штрафы до 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ).

- Лимит кассы для ИП в 2018 году.

Индивидуальным предпринимателям, как и малым предприятиям, нет необходимости считать лимит остатка наличных денег (п. 2 Указаний № 3210-У). А раз так, то на конец рабочего дня они вправе оставлять в кассе любое количество денег без каких-либо ограничений и на какой угодно срок.

Чтобы воспользоваться указанной возможностью, необходимо оформить приказ предпринимателя о том, что лимит кассы для ИП в 2018 году не устанавливается.

- Как установить лимит кассы для малых предприятий в 2018 году.

Компания вправе самостоятельно решить, как считать лимит остатка денег в кассе: исходя из наличной выручки или исходя из выплат. Новая компания берет в расчет ожидаемые показатели. Правила, по которым надо считать лимит кассы для предприятий в 2018 году, Центробанк прописал в приложении к Указанию № 3210-У.

Важно! Лимит остатка наличных компании устанавливают в полных рублях. Центробанк и налоговики разрешили округлять лимит по правилам математики (письма ЦБ РФ от 24.09.12 № 36-3/1876 и ФНС России от 06.03.14 № ЕД-4-2/4116).

- Расчет лимита кассы исходя из выручки.

Компания должна посчитать лимит остатка с учетом выручки подразделений, если они сами не сдают деньги в банк, а передают их в кассу компании (п. 2 Указания № 3210-У). Формула расчета такая:

| Лимит остатка наличных денег в кассе | = | Объем поступлений наличных за реализованные товары (работы, услуги) за расчетный период в рублях | : | Расчетный период, за который учитывается объем наличных поступлений, в рабочих днях | × | Период времени между днями сдачи наличных денег в банк в рабочих днях |

За какой период брать показатели для расчета лимита, компания решает самостоятельно. Это может быть период, предшествующий проведению расчета. Только учтите, что он должен быть не более 92 рабочих дней.

При расчете лимита берите только те дни, которые считаются рабочими для компании. Иначе лимит компания может завысить, и возможен штраф (постановление Тринадцатого арбитражного апелляционного суда от 08.12.14 № А21-4932/2014).

Период времени между днями сдачи денег в банк не должен превышать 7 рабочих дней. Или 14 рабочих дней, если в населенном пункте, где работает плательщик, банк отсутствует.

Пример: Компания работает по графику 5-дневной рабочей недели. Лимит кассы в 2018 году бухгалтер посчитает на основании данных за 4 квартал 2017 года (64 рабочих дня). Наличная выручка за этот период составила 2 140 800 руб. В банк кассир организации сдает выручку один раз в два дня. Лимит кассы для малого предприятия на 2018 год равен 66 900 руб. (2 140 800 руб. : 64 дн. х 2 дн.).

- Расчет лимита кассы исходя из выплат.

Чтобы рассчитать лимит кассы в 2018 году, объем выданных наличных нужно брать за вычетом зарплаты, стипендий и других выплат работникам. Формула расчета такая:

| Лимит кассы | = | Объем выданных наличных денег за расчетный период в рублях | : | Расчетный период, за который учитывается объем выданных наличных, в рабочих днях | × | Период времени между получением наличных денег в банке в рабочих днях | |

В расчетный период может входить не больше 92 рабочих дней. Период времени между днями получения наличных в банке не должен превышать семи рабочих дней. Если компания ведет деятельность там, где нет отделений банка, – 14 рабочих дней.

Пример: Компания наличную выручку не принимает, покупатели расплачиваются через банк. Лимит кассы в 2018 году бухгалтер посчитает на основании данных за 4 квартал 2017 года (64 рабочих дня). На расчеты с поставщиками за расчетный период компания потратила 1 950 000 руб. Наличные в банке компания получает один раз в три дня. Лимит кассы для предприятия на 2018 год равен 91 406 руб. (1 950 000 руб. : 64 дн. х 3 дн.).

Образец приказа лимита кассы для малых предприятий в 2018 году:

Компания вправе утвердить лимит кассы бессрочно или на определенный период. Если лимит установили только на год, тогда в следующем году надо утвердить новый лимит.

ТПП РФ, информационная поддержка бизнеса

Каждый предприниматель, бизнес которого связан с взаимодействием с клиентами в рамках обмена наличными денежными средствами, или, иными словами, с осуществлением кассовых операций, должен знать требования законодательства в этой сфере. Это, в первую очередь, необходимо, чтобы избежать штрафных санкций. Кассовая дисциплина ИП на УСН в 2019 году регламентируется Указом Банка России от 11.03.14 №3210-У, согласно которому предприниматели имеют ряд послаблений в вопросах кассового лимита, а также способах ведения учёта. Как правильно организовать кассовый учёт, что из себя представляют онлайн-кассы и какие штрафные санкции предусмотрены для нарушителей кассовой дисциплины.

Принципы УСН

Принципы упрощённой системы налогообложения основываются на поддержке и стимулировании развития малых предприятий и ИП с помощью снижения затрат на бухучёт, а также упрощения отчётности перед органами налоговой службы, понижение налоговой нагрузки. УСН заменяет несколько налогов одним платежом.

К преимуществам системы относятся:

- снижение платежей в бюджет;

- только одна декларация;

- упрощён бухучёт.

К недостаткам можно отнести:

- наличие критериев, которым необходимо соответствовать, чтобы сохранить право применения;

- если ИП утратил право применения, потребуется полностью восстанавливать учёт за весь период нахождения на УСН;

- невозможность работы с НДС;

- ограниченное число расходов на уменьшение платежа.

ИП на УСН должен:

- Соблюдать кассовую дисциплину.

- Выполнить требования по установке онлайн-кассы.

- Осуществлять учёт полученной выручки и осуществлённых затрат (вносятся в КУДиР).

Если ИП не имеет наёмных сотрудников, на которых возложены обязанности по эксплуатации ККМ, предприниматель осуществляет все операции лично.

Применение в учёте и налогообложении упрощённой системы, не освобождает предпринимателей от соблюдения требований кассовой дисциплины. Несоблюдение карается штрафными санкциями.

Особенности кассовых операций у ИП, учётная документация

Для ИП предусмотрен упрощённый порядок ведения кассовой дисциплины, который в то же время, имеет свои особенности. Так, не обязательно иметь кассовую книгу, которая предназначена для учёта юридическими лицами наличных средств, поступающих в кассу и выдаваемых из неё. Однако, в связи с тем, что предприниматели имеют право выбирать режим налогообложения, каждый из них предусматривает строго фиксированный формат отчётности. Так, если форма налогообложения предусматривает ведение КУДиР, то заполнение кассовой книги не требуется.

Налоговые акты предусматривают список разрешённых оснований расхода наличных денег из кассы:

- приобретение товаров, услуг;

- личные нужды ИП, которые не связаны с потребностями бизнеса;

- заработная плата персоналу;

- выплаты социальной направленности, такие как, материальная помощь, пособия;

- под отчёт работникам;

- страховые выплаты по договору с физ. лицом, которое ранее произвело оплату страховой премии наличными;

- возврат за ранее приобретённые за наличные средства и возвращённые товары, не оказанные услуги.

Важно: расчёты наличными в рамках одного соглашения разрешены в пределах 100 тыс. р.

Без учёта подобного ограничения разрешено выдавать наличные на несколько целей:

- заработная плата;

- соц. выплаты;

- личные нужды ИП;

- под отчёт.

Предпринимателям необходимо определить документально мероприятия, нацеленные на сохранность наличных средств при осуществлении кассовых операций, а также хранении средств, их транспортировке. Помимо этого требуется установить порядок, сроки осуществления проверок фактического наличия денег.

Нормами законодательства предусмотрено осуществление движения наличных средств ИП в бездокументарном порядке. Однако отсутствие составленных РКО, ПКО увеличит риск возможности злоупотребления служебным положением персонала. Обоснован такой шаг только при отсутствии наёмных работников или партнёров по бизнесу.

Подтверждать полученную выручку при ведении учёта бездокументарным способом, возможно Z-отчётами (если используется ККТ), БСО ( Подтверждать полученную выручку при ведении учёта бездокументарным способом, возможно Z-отчётами (если используется ККТ), БСО (бланки строгой отчётности). Выдачу зарплаты требуется оформлять платёжной ведомостью формы №Т-53 или расчётно-платёжной ведомостью формой №Т-49. Кассовая дисциплина для ИП в 2019 году в иных случаях является обязательным атрибутом.

Рекомендуем к изучению! Перейди по ссылке:

Оформляются операции с наличными деньгами следующими бланками:

- приходный кассовый ордер;

- расходный кассовый ордер;

- кассовая книга;

- книга учёта денежных средств;

- платёжная, расчётно-платёжная ведомость.

Вышеперечисленные документы должны заверяться подписью предпринимателя, электронные документы – электронной. Проводить операции по кассе может кассовый работник, на которого возложены подобные обязательства. ИП может выполнять подобную функцию самостоятельно.

Если ИП имеет несколько кассиров в штате, один из них должен быть назначен старшим.

Если требуется выдать наличные под отчёт работнику на погашение хозяйственных расходов, важно сделать это правильно. Предпринимателю необходимо заранее определить список таких работников, максимальное ограничение по сумме, а также предельный срок для исполнения. Сотруднику необходимо в трёхдневный срок после завершения периода, выделенного на осуществление операций, подать авансовый отчёт и приложить к нему первичные документы, которые являются основанием осуществлённых расходов.

Контроль над исполнением кассовой дисциплины осуществляется органами налоговой инспекции. Немаловажную роль играет лимит кассы. Стоит отметить, что предприниматели имеют право не устанавливать никаких ограничений.

Государство не вводит ограничений по количеству ККМ, находящихся в эксплуатации ИП. Весь объём выручки, заработанной за смену, должен быть обязательно проведён через кассу. ИП должны будут перейти на применение онлайн-касс, целью которых является оперативная передача данных в ИФНС.

Аппараты, применяемые с 2019 года, должны обязательно соответствовать критериям:

- касса поставлена на налоговый учёт;

- на корпусе присутствует заводской номер;

- оборудована фискальным накопителем;

- имеет часы, отображающие реальное время;

- оснащены функцией проверки контрольного числа регистрационного номера ККТ;

- имеет функцию печати и передачи фискальных документов в электронном виде;

- оперативно выдаёт сведения об ошибках или нарушениях передачи данных фискальному оператору, а также иных неполадках;

- позволяет принимать информацию о размере платежа от платёжного терминала;

- не позволяет сформировать чек, который содержит свыше одного признака расчёта;

- позволяет напечатать двумерный QR-код на чеке (БСО);

- имеет возможность сформировать отчётность о текущем состоянии расчётов для оперативного предъявления инспектору;

- позволяет осуществить поиск любого документа по номеру, а также распечатать его и передать электронно.

Все модели, которые соответствуют требованиям, органы ФНС заносят в реестры ККТ, а также фискальных накопителей.

Использование онлайн-касс позволяет не заполнять:

- отчёт кассира;

- журнал кассира;

- журнал показаний счётчиков ККМ;

- акт возвращённых средств покупателям.

Стоит отметить, что эти документы не имели отношения к кассовой дисциплине. С приходом ККТ нового поколения, работа кассиров значительно упростилась.

Приходно-кассовые ордера хранятся 5 лет. Это позволяет избежать дополнительных издержек и различных рисков.

Нужна ли касса для ИП на ЕНВД

Кассовая дисциплина для ИП на ЕНВД имеет ряд особенностей. Так, не существует законов, обязывающих плательщиков вменённого налога использовать ККМ при работе с наличными средствами, при условии оформления бланка строгой отчётности (БСО). При этом выдача бланков может производиться ИП только при расчётах наличными.

В случаях, когда ИП на ЕНВД осуществляет расчёты наличными с юридическими лицами или иными ИП, ему необходимо использовать кассы, кроме случаев, предусмотренных ФЗ-54:

- реализация журнальной и газетной продукции (через киоски), а также сопутствующих им товаров, при условии, что доля продажи журналов и газет не меньше 50% от оборота. Учёт суммы выручки от основного товара и сопутствующего ведётся раздельно;

- реализация ценных бумаг;

- реализация проездных билетов кондукторами в транспорте;

- организация питания для учащихся и работников образовательных учреждений;

- реализация товара на ярмарках, розничных рынках, выставочных комплексах, а также иных ресурсах, предназначенных для торговли, кроме магазинов, киосков, автофургонов и др. объектов, находящихся здесь же, обеспечивающих показ и сохранность товаров;

- разносная торговля продукцией различных категорий;

- реализация мороженого через киоски, а также напитками на розлив;

- реализация кваса, молока, растительного масла, рыбы, керосина, овощей через автоцистерны;

- деятельность по приёму у граждан утильсырья, стеклопосуды (кроме металлолома, цветных металлов, драг. камней);

- деятельность по ремонту обуви, изготовлению ключей;

- услуги по оказанию ухода, а также присмотра за инвалидами, престарелыми, детьми;

- торговля изделиями, относящимися к народному художественному промыслу;

- распил дров, обработка огородов;

- услуги носильщика;

- сдача в аренду имущества на правах собственника.