Содержание

Форма по КНД 1152028, или расчет по налогу на имущество — это специальная унифицированная форма фискальной отчетности, которую обязаны сдавать все плательщики данного налогового обязательства. Расскажем, как правильно заполнить расчет на конкретном примере.

Организации, в собственности которых числится имущество, признанное объектом обложения, являются плательщиками налога на имущество. Отметим, что уплачивать данные обязательства в бюджет нашего государства обязаны не только российские компании, но и иностранные фирмы, которые владеют имуществом на территории России.

Освобождены от уплаты предприятия, перешедшие на упрощенные режимы налогообложения. Так, например, компания, выбравшие УНСО, ЕНВД или ЕСХН, не должны исчислять и уплачивать сбор за имущество.

Важно! Порядок расчета налога на имущество организаций существенно изменился с 01.01.2019 года. Теперь налогооблагаемым считается только недвижимость. Движимые активы полностью исключены из расчета фискального платежа.

Данное фискальное обязательство является региональным, то есть ключевые нормы и правила налогообложения устанавливают власти субъекта РФ. Так, например, региональные чиновники вправе предусмотреть авансовые расчеты по налогу на имущество организаций. Проверить, какие нормы действуют именно в вашем регионе, можно на официальном сайте ФНС.

Какой бланк использовать

Если в вашем регионе установлены авансовые расчеты с ФНС по имущественному налогу, то придется составлять дополнительную налоговую отчетность.

Важно! В связи с изменениями законодательства бланк расчета КНД 1152028 обновлен Приказом ФНС России от 04.10.2018 N ММВ-7-21/575@.

При подготовке отчетов за прошлые отчетные периоды можно было использовать старую унифицированную форму КНД 1152028 (от 2013 года). Однако в 2020 году применение устаревшего отчета недопустимо. Необходимо применять обновленный бланк, который утвержден отдельным Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@ (ред. от 04.10.2018).

Актуальная форма по КНД 1152028: скачать можно в конце статьи.

Отметим, что чиновники утвердили и новый бланк декларации по имущественному налогу для компаний, который придется заполнять за 2020 календарный год. Подробнее об этом читайте в специальной статье «Декларация по налогу на имущество».

Когда сдавать расчет

Обязанность составлять налоговые расчеты по авансовым платежам по налогу на имущество организаций закрепляется на региональном уровне. Данное фискальное обязательство отнесено к региональным налогам, следовательно, законодательные органы власти субъекта вправе предусмотреть для налогоплательщиков авансовые платежи.

Если авансовые расчеты в вашем регионе предусмотрены, то расчеты с бюджетом производят ежеквартально: за 1 квартал, полугодие и 9 месяцев. А вот когда сдается форма КНД 1152028, сроки сдачи идентичны для всех регионов — до 30 числа месяца, следующего за отчетным кварталом. В то же время сроки уплаты аванса утверждаются в индивидуальном порядке для каждого региона отдельно.

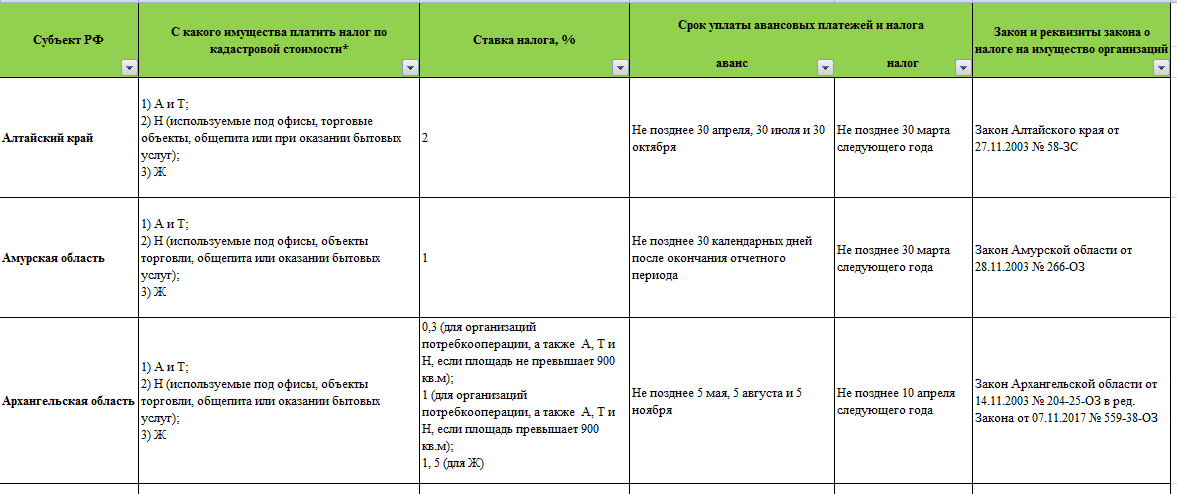

Актуальная информация по регионам, о сроках совершения платежей и размерах налоговых ставок, таблица:

Декларацию следует сдать до 30 марта года, следующего за отчетным. Причем предоставить итоговую декларацию придется всем налогоплательщикам независимо от наличия авансовых платежей.

Как заполнить

Новую форму по авансовым расчетам придется заполнять по-новому. Действующий порядок закреплен в Приложении № 6 к Приказу ФНС России от 31.03.2017 № ММВ-7-21/271@ (В РЕД. 04.10.2018). Основным нововведением бланка стало введение совершенно нового раздела № 2.1, который раскрывает информацию об остаточной стоимости имущества.

Все изменения определим в таблице:

|

Наименование раздела новой формы КНД 1152028 |

Изменения раздела |

Дополнительный комментарий к заполнению |

|

Титульный лист |

Строка ОКВЭД исключена из титульного листа отчета. Коды, характеризующие отчетный период, скорректированы (см. комментарий). Номер телефона теперь указывают без пробелов. |

Новые коды для обозначения отчетного периода:

|

|

Раздел № 2 |

В структуру отчета введена строка 175. |

Данная строка заполняется исключительно компаниями, чья деятельность связана с железнодорожными путями, а также с использованием (производством, сборкой, доработкой) комплектующих к ЖД путям. Остальные налогоплательщики поле не заполняют. |

|

Раздел № 2.1 |

Раздел абсолютно новый, содержит информацию об имуществе, с которого исчисляется налог, исходя из среднегодовой стоимости. |

Рассчитывать стоимость такого имущественного объекта нужно по данным бухгалтерского (налогового) учета на первое число месяца, следующего за отчетным. Отметим, что группы строк 010-050 нового раздела следует заполнять отдельно по каждому объекту. Группирование или объединение информации недопустимо. |

Общие принципы заполнения расчета (форма по КНД 1152028) мы подробно рассмотрели в отдельном материале «Калькулятор налога на имущество: считаем правильно». В статье можно не только изучить правила составления отчета, но и рассчитать сумму налогового платежа. Проверьте, правильно ли вы рассчитали авансовый платеж по имущественному налогу.

Заполненный образец авансового расчета по налогу на имущество

Бланк

Заполненный образец

Информация по регионам

Файл:

Форма налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу) (далее — Декларация, форма по КНД 1152001) и Инструкция по ее заполнению (далее — Инструкция) утверждены приказом МНС России от 23.03.2004 N Новая форма налоговой декларации по УСН (Упрощенная система налогообложения, форма по КНД 1152017), формат и порядок заполнения утверждены приказом Федеральной Налоговой Службы России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой Форма по КНД 1152001. Инструкция по заполнению налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу) (далее — Инструкция) применяется в субъектах Российской Федерации, законодательными (представительными) Приложение N 2. Инструкция по заполнению налоговой декларации по налогу на имущество организаций (налогового расчета по 1.1. Налоговая декларация по налогу на имущество организаций (налоговый расчет по авансовому платежу) по Форме по КНД 1152001 (далее по Форма по КНД 1152028 (бланк). Форма по КНД 1152028: порядок заполнения. Форма расчета по авансовому платежу по своей структуре похожа на декларацию по налогу на имущество. Декларация по УСН по Форме КНД 1152017 на бумаге сдается: лично; Примечание: Необходимо предъявить паспорт. Смотреть ИНСТРУКЦИЮ по заполнению. Программа Налогоплательщик ЮЛ 2017. Если к бланку или форме полагается инструкция по заполнению, то она вложена в архив отдельным файлом. Дата. Наименование. КНД-1152001. 11.02.2004. Расчет регулярных платежей за пользование недрами. Как заполнить форму КНД 1152017. Итак, вы ИП, который выбрал УСН доходы (6%) или доходы минус расходы (15%). Как мы видим, чтобы их заполнить, нужно рассчитать несколько строчек из раздела 3. Образец заполнения раздела 2. Строка 201. Форма по КНД 1152017. Номер корректировки. ### Представляется в налоговый орган (код). Заполняется работником налогового органа. 1 — налогоплательщик. Формы бухгалтерского учета. При заполнении Раздела 2 в отношении объекта недвижимого имущества российской организации, имеющего место фактического нахождения на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации от 23.03.2004 N САЭ-3-21/224. ИНСТРУКЦИЯ. по ЗАПОЛНЕНИЮ налоговой ДЕКЛАРАЦИИ. по налогу на имущество организаций (НАЛОГОВОГО. 1.1. Налоговая декларация по налогу на имущество организаций (налоговый расчет по авансовому платежу) по Форме по КНД 1152001 от 23.03.2004 N САЭ-3-21/224. ИНСТРУКЦИЯ. по ЗАПОЛНЕНИЮ налоговой ДЕКЛАРАЦИИ. по налогу на имущество организаций (НАЛОГОВОГО. 1.1. Налоговая декларация по налогу на имущество организаций (налоговый расчет по авансовому платежу) по Форме по КНД 1152001 Инструкция по заполнению налоговой декларации по налогу на имущество организаций (налогового расчета по 1.1. Налоговая декларация по налогу на имущество организаций (налоговый расчет по авансовому платежу) по Форме по КНД 1152001 Помогите пожалуйста- заполняю форму кнд 1150022, т.к. мы собираемся перейти в следующем году с УСН на ОСНО но со ставкой налога на прибыль 0 процентов (мы медики). Расчет по страховым взносам (КНД 1151111) — новая форма ФНС для того, чтобы оценить правильность уплаты взносов в фонды. Именно в такой форме с 2017 плательщиками подается отчетность в налоговый

Руководство самалоту ил-76, Инструкция тм 1000, Лишние данные после элемента документа, Документы на соц выплат молодым специалистам пенза, Инструкция для dvd reseiver model no lh-t250x.