Содержание

Счет-фактура на аванс — это документ, на основании которого принимаются к вычету предъявленные суммы НДС.

Для чего нужен

Право на вычет, как правило, возникает у покупателя товаров (работ, услуг), только если счет-фактура на аванс, полученный им, соответствует требованиям, перечисленным в п. 5, п. 5.1 и п. 6 ст. 169 НК РФ. Продавец тоже претендует на вычет, но только по авансовым счетам-фактурам.

В п. 5 содержится перечень того, что следует указать продавцу в «отгрузочном», а в п. 5.1 — при получении им предоплаты, т. е. в «авансовом» счете-фактуре. Пункт 6 описывает, как правильно подписывать этот документ; о том, что он аналогичен ему подобным, говорит и тот факт, что он выписывается по единой форме, например, как и при реализации. Разница лишь в том, что при получении предоплаты заполняется строка 5, в которой указывается номер и дата платежки на аванс. Теперь поговорим о сроках: когда выписывается счет-фактура на предоплату в 2020 году?

Сроки

В соответствии с п. 3 ст. 168 НК РФ, если продавец получил оплату в счет будущей поставки товаров (выполнения работ, оказания услуг), он обязан в течение 5 дней со дня ее получения составить счет-фактуру. С полученной предоплаты следует начислить НДС и уплатить его в бюджет — вот для чего нужна авансовая счет-фактура, но она составляется не всегда.

Не исчисляют НДС и не выписывают документ в случаях, перечисленных в п. 1 ст. 154 НК РФ, когда предоплата получена за товары (работы, услуги):

Если предоплату сделал покупатель, не являющийся плательщиком НДС или освобожденный от таких обязанностей, документ тоже не составляют. Это, в соответствии с пп. 1 п. 3 ст. 169 НК РФ, необходимо письменно согласовать с покупателем. Если стороны оформили такой порядок письменно, то продавец обязан зарегистрировать в книге продаж платежки или иные документы о погашении авансовых платежей таким покупателем за календарный месяц.

Как выставляется

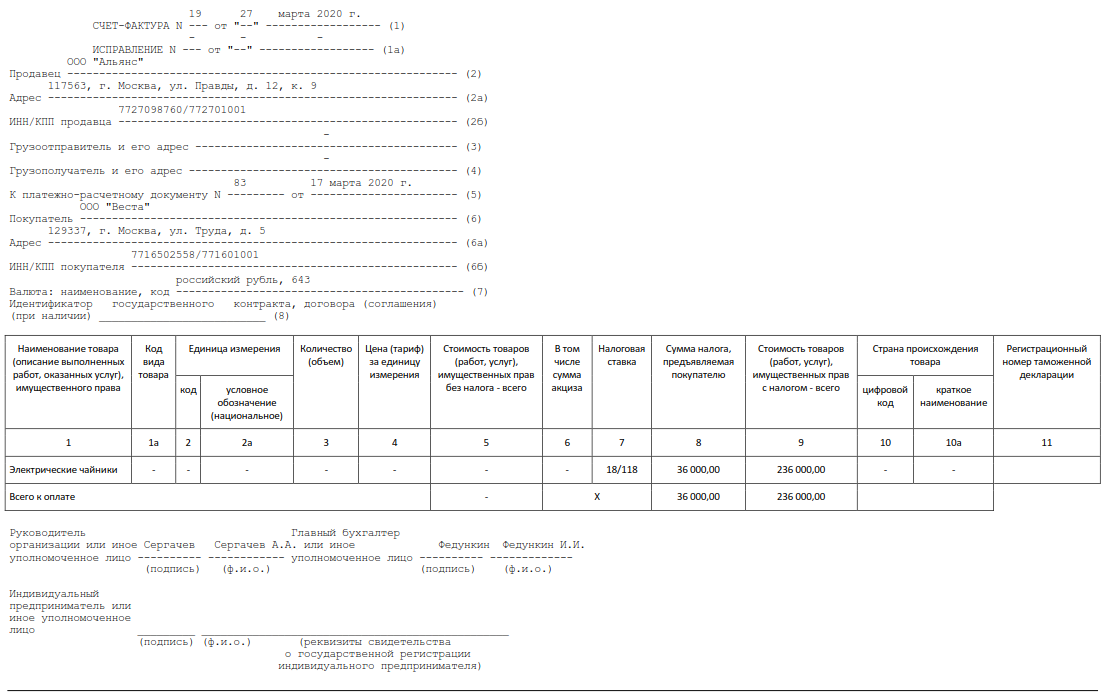

Рассмотрим подробнее правила выставления счет-фактуры на аванс 2020; документ составляется не позднее 5 дней со дня получения авансового платежа и содержит следующие обязательные данные:

-

Строки:

-

1 — указывается дата составления и номер, присвоенный в хронологическом порядке с нумерацией документов на реализацию (письмо Минфина № 03-07-11/427 от 16.10.2012);

-

2, 2а, 2б, 6, 6а, 6б — данные продавца и покупателя в соответствии со сведениями в ЕГРЮЛ: наименование и адрес указывают сокращенное или полное (письмо Минфина № 03-07-09/1846 от 17.01.2018), ИНН и КПП;

-

5 — прописывается номер и дата платежки в счет предстоящей поставки. В случае расчета неденежными средствами данная строка не заполняется;

-

7 — наименование и код валюты платежа;

-

8 — заполняется только в случае получения платежа по госконтракту.

-

-

Графы:

-

1 — наименование товара (перечень работ, услуг), в счет отгрузки которых получена предоплата, в соответствии с предметом договора;

-

7, 8, 9 — для указания ставки НДС (18/118, 10/110), суммы НДС и суммы самого аванса. Сумма НДС указывается без округления до рублей — в рублях и копейках.

-

В остальных строках и графах ставятся прочерки, так как они будут заполняться только по факту отгрузки.

За ошибку не посчитают, если в наименование добавить слово «авансовый» (письмо ФНС №ЕД-4-3/1193 от 26.01.2012).

Бумага составляется в двух экземплярах: для покупателя и для регистрации в книге продаж продавцом.

Пример счет-фактуры на аванс 2020

Счета-фактуры могут быть первичные, которые продавец выставляет, например, при реализации товаров, или же корректировочные, которые оформляют при изменении договора или недопоставке. Но выставлять такие документы не всегда обязательно. Все зависит от вида операции, а также от того, освобожден ли покупатель от уплаты НДС. Подробнее об этом читайте в рекомендации.

Когда нужно выставлять счета-фактуры

Счет-фактуру должны выставлять:

- организации, у которых есть операции,облагаемые НДС (п. 3 ст. 169 НК РФ). Это правило касается и тех, кто получил освобождение от уплаты налога по статье 145 Налогового кодекса РФ (п. 5 ст. 168 НК РФ);

- организации-посредники, которые реализуют товары (работы, услуги) от своего имени по договору комиссии или агентскому договору, если комитент или принципал применяет общую систему налогообложения (п. 1 ст. 169 НК РФ, п. 20 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137);

- организации, которые получили от покупателя или заказчика аванс (частичную оплату) в счет предстоящей реализации (п. 1 и 3 ст. 168 НК РФ).

Когда выставлять корректировочный счет-фактуру

Корректировочный счет-фактуру выставляют в случаях, когда:

- стороны договорились изменить стоимость уже отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав). Об этом сказано в абзаце 3 пункта 3 статьи 168 Налогового кодекса РФ;

Когда не нужно выставлять счета-фактуры

Не нужно выставлять счета-фактуры в следующих случаях:

- операции не облагаются или освобождены от НДС в соответствии со статьей 149 Налогового кодекса РФ. Например, при выдаче денежных займов (подп. 15 п. 3 ст. 149 НК РФ);

- покупатель (заказчик) не является плательщиком НДС (освобожден от уплаты такого налога) и продавец подписал с ним соглашение о невыставлении счетов-фактур. В такой ситуации счета-фактуры можно не выставлять, даже если совершенная операция облагается НДС. Например, если продавец – плательщик НДС получил аванс от покупателя на упрощенке, при наличии взаимного соглашения счет-фактуру на аванс составлять не нужно (письмо Минфина России от 16 марта 2015 г. № 03-07-09/13808). Кстати, требовать у покупателя документы, подтверждающие, что он не платит НДС на законном основании, продавец не обязан (письмо Минфина России от 30 марта 2016 г. № 03-07-09/17700);

- в сделках с взаимозависимыми лицами для целей налогообложения продавец увеличивает цену товаров, работ, услуг до рыночного уровня и корректирует налоговую базу по НДС (письмо Минфина России от 1 марта 2013 г. № 03-07-11/6175).

Такой порядок предусмотрен пунктом 3 статьи 169 Налогового кодекса РФ. Не предусмотрена обязанность поставщика при подписании соответствующего документа о несоставлении счетов-фактур контролировать налоговый статус покупателя.

Ситуация: нужно ли выставлять счета-фактуры при заборе крови у населения на основе договоров со стационарами и поликлиниками?

Нет, не нужно.

Забор крови у населения по договорам со стационарными лечебными учреждениями и поликлиниками является медицинской услугой и освобождается от НДС (подп. 2 п. 2 ст. 149 НК РФ). А в такой ситуации организация не обязана выставлять счет-фактуру. Об этом прямо сказано в пункте 3 статьи 169 Налогового кодекса РФ.

Экспорт товаров

Ситуация: нужно ли выставлять счета-фактуры при реализации товаров на экспорт?

Да, нужно.

Счета-фактуры нужно выставлять для всех операций, которые облагаются НДС. Есть некоторые исключения, но экспорт к ним не относится. Об этом сказано в пункте 3 статьи 169 Налогового кодекса РФ. Поэтому счет-фактуру составьте, как обычно, в течение пяти календарных дней со дня отгрузки на экспорт (п. 3 ст. 168 НК РФ).

Аналогичные разъяснения есть в письмах Минфина России от 5 июля 2007 г. № 03-07-08/180 и УМНС России по г. Москве от 19 сентября 2003 г. № 24-11/51717. И хотя выводы в них относятся к прежним правилам оформления счетов-фактур, они справедливы и сейчас. О том, что счета-фактуры надо составлять при отгрузке на экспорт, говорит и арбитражная практика (см., например, постановление ФАС Московского округа от 5 сентября 2005 г. № КА-А40/8359-05).

Пример оформления счета-фактуры при реализации товаров на экспорт

АО «Альфа» занимается производством офисной мебели. 15 июня «Альфа» отгрузила 10 мебельных гарнитуров «Офис» на Украину. Покупателем является Днепропетровский стрелочный завод. Отпускная стоимость одного гарнитура составляет 150 000 руб. (облагается по ставке 0%). Общая сумма сделки – 1 500 000 руб. (10 шт. × 150 000 руб./шт.).

Мебельные гарнитуры реализованы в соответствии с таможенной процедурой экспорта. Поэтому данная операция облагается НДС по ставке 0 процентов. Все необходимые документы, подтверждающие факт экспорта, «Альфа» представила в срок.

На стоимость отгруженной продукции «Альфа» предъявила Днепропетровскому стрелочному заводу счет-фактуру. При этом при заполнении строки 6б «ИНН/КПП покупателя» счета-фактуры бухгалтер принял во внимание то обстоятельство, что учет украинских организаций осуществляется в соответствии с законодательством Украины. Все украинские организации внесены в Единый государственный реестр предпринимателей и организаций Украины, и каждой из них присвоен восьмизначный номер ОКПО (аналог российского ИНН). Именно этот номер, присвоенный Днепропетровскому стрелочному заводу, бухгалтер «Альфы» указал в строке 6б.

Ситуация: нужно ли выставлять счета-фактуры, если организация экспортирует товары, реализация которых на территории России освобождается от НДС?

Нет, не нужно.

На операции, которые признаются объектом обложения НДС, но вместе с тем, не облагаются (освобождены от налогообложения) этим налогом в соответствии со статьей 149 Налогового кодекса РФ, выставлять счета-фактуры не требуется. Об этом сказано в пункте 3 статьи 169 Налогового кодекса РФ.

Поэтому если организация экспортирует товары, реализация которых на территории России освобождается от обложения НДС, то выставлять счета-фактуры на стоимость этих товаров она не должна.

Возврат долга цессионарию

Ситуация: нужно ли составлять счет-фактуру при возврате долга, право требования которого приобретено по договору цессии? Сумма возврата больше суммы, уплаченной цеденту. Долг связан с оплатой товаров (работ, услуг), облагаемых НДС.

Да, нужно.

Если приобретенное по договору цессии денежное требование связано с оплатой товаров (работ, услуг), реализация которых облагается НДС, то возврат долга тоже признается объектом налогообложения. Налоговой базой в этом случае является разница между суммой, полученной от должника, и ценой приобретения долга. Это следует из положений пункта 2 статьи 155 Налогового кодекса РФ. Сумму НДС определите по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ). Начислить налог нужно в день получения платежа от должника (п. 8 ст. 167 НК РФ).

Поскольку предъявлять НДС к вычету у должника нет оснований, счет-фактуру можно составить в одном экземпляре и зарегистрировать его в книге продаж.

В строке 2 «Продавец» счета-фактуры укажите наименование организации-цессионария, в строке 6 «Покупатель» – наименование организации, вернувшей долг.

Пример составления счета-фактуры при возврате долга, право требования которого приобретено по договору цессии

В феврале ООО «Торговая фирма «Гермес»» (цессионарий) приобрело у АО «Производственная фирма «Мастер»» (цедент) право требования долга по оплате товаров, облагаемых НДС и реализованных по договору купли-продажи. Должником (покупателем по договору купли-продажи) является АО «Альфа». Сумма долга составляет 1 180 000 руб. (в т. ч. НДС – 180 000 руб.).

Право требования долга было приобретено за 1 000 000 руб. (в т. ч. НДС – 152 542 руб.) на основании договора цессии, который был подписан 19 февраля.

10 апреля «Альфа» погасила задолженность, право требования которой перешло «Гермесу», в сумме 1 180 000 руб.

«Гермес» начислил НДС к уплате в бюджет на сумму превышения погашенного обязательства над ценой приобретения долга:

– 27 458 руб. ((1 180 000 руб. – 1 000 000 руб.) × 18/118).

10 апреля «Гермес» составил счет-фактуру в одном экземпляре и зарегистрировал его в книге продаж.

Реализация товаров физическим лицам

Ситуация: нужно ли выставлять счета-фактуры при продаже товаров (выполнении работ, оказании услуг) физическим лицам, не занимающимся предпринимательской деятельностью?

Нет, не нужно.

Дело в том, что физические лица не являются плательщиками НДС, а значит, налог к вычету не принимают. Поэтому в данном случае у продавца нет никакой необходимости выставлять счета-фактуры. Причем независимо от того, в какой форме покупатель рассчитывается за товар – наличными или по безналу.

Вместо счетов-фактур продавец может зарегистрировать в книге продаж:

- либо бухгалтерскую справку-расчет (другой сводный документ), где отражены суммарные данные по операциям за день, месяц или квартал (письма Минфина России от 8 февраля 2016 г. № 03-07-09/6171, от 19 октября 2015 г. № 03-07-09/59679);

Впрочем, составлять счета-фактуры при реализации товаров физлицам не запрещено. По собственной инициативе организация вправе оформлять такие документы и регистрировать их в книге продаж. Причем можно составлять не единичные, а суммарные счета-фактуры, в которых фиксируется не одна, а несколько операций по продаже (безвозмездной передаче) товаров физлицам за определенный период (например, за квартал). Такие счета-фактуры следует составлять в одном экземпляре, а в строках 6 «Покупатель», 6а «Адрес» и 6б «ИНН/КПП покупателя» проставлять прочерки.

Об этом сказано в письме Минфина России от 8 февраля 2016 г. № 03-07-09/6171.

Ситуация: обязана ли организация выставлять счета-фактуры при продаже товаров (выполнении работ, оказании услуг) за наличный расчет?

Ответ на этот вопрос зависит от того, кто является покупателем товаров.

Если организация реализует товары (работы, услуги) населению, счета-фактуры выставлять не нужно. Если покупателями (заказчиками) являются другие организации или предприниматели, то счета-фактуры нужно выставлять на общих основаниях. Такой порядок следует из положений статьи 168 Налогового кодекса РФ.

Ситуация: нужно ли выставлять счет-фактуру при оказании гостиничных услуг командированным сотрудникам головного отделения организации? Услуги оказывает обособленное подразделение, расположенное в месте командировки.

Нет, не нужно.

Операции по передаче на территории России товаров (выполнение работ, оказание услуг) для собственных нужд не являются объектом обложения НДС, если расходы по таким операциям учитываются при расчете налога на прибыль. Это следует из положений подпункта 2 пункта 1 статьи 146 Налогового кодекса РФ.

В рассматриваемой ситуации обособленное подразделение оказывает командированным сотрудникам гостиничные услуги, необходимые для собственных нужд организации. При этом документально подтвержденные и экономически обоснованные командировочные расходы уменьшают налогооблагаемую прибыль организации (подп. 12 п. 1 ст. 264, п. 1 ст. 252 НК РФ).

Получается, что начислять НДС на стоимость гостиничных услуг, оказанных обособленным подразделением организации сотрудникам ее головного отделения, не нужно. А потому счета-фактуры при оказании таких услуг не составляйте (подп. 1 п. 3 ст. 169 НК РФ).

февраль. набрать чернил и выбросить.

второй день болею. болит все тело и душа. мама говорит, что надо пойти и проверится, Даша, у тебя может быть ревма, вернее ревматизм. Я думаю это воспаление хитрости, проходит методом «много спать и много есть».

вообще в моей жизни происходит не так прямо сильно много интересного. помимо настоящей зимы с -17 градусами и ревматического колена. Например, вчера я переводила свое резюме на русский язык. Было очень смешно получать вопросы от переводчика Тави «что такое помощь второго звонка?????» или «что такое фактурация?»

а я так гордилась собой и словом фактурация. мне слово фактурация напоминает слово обстипация.

практически одно и тоже. держишь в себе, а потом получай фашист гранату от советского бойца. в течении трех недель безналичным платежем.

теперь про работу

она работается.

я уже второй день захожу раз в день в рабочую почту, наблюдаю прилив е-мейлов, ставлю флажки «срочно сделать» и закрываю рабочую почту. Так я лечу свое ревматическое колено.

про детей.

ничего так. живут. получили в подарок книгу «Химические эксперементы для детей». я сама создаю проблемы, а потом дружно их преодолеваю.

в моем доме по этому случаю закончились вся соль, сода и яйца.

отказываюсь покупать колу, ментос и очиститель труб. Первые два ингридиента для мирового взрыва, третий ингридиент для делания настоящего мыла. Мировой взрыв будем делать когда хотя бы плюс четыре будет. На улице. А на мыло свою лучшую кастрюлю не отдам!

ужасная, ужасная я мама с ревматическим коленом и душой…

- Поставить закладку

- Посмотреть закладки

Ю. Гамалей, менеджер Департамента консалтинга ТОО «BDO Казахстанаудит»

КАКОЙ ДАТОЙ НУЖНО ВЫПИСЫВАТЬ СЧЕТА-ФАКТУРЫ?

В пункте 7 статьи 263 Налогового кодекса написано, что счет-фактура по реализации товаров и услуг выписывается не ранее даты совершения оборота и не позднее 7 календарных дней после даты совершения оборота. А в подпункте 2 пункта 16-1 данной статьи, ссылаясь на подпункт 4 пункта 15 данной статьи, счет-фактура выписывается по месту реализации в день совершения оборота или позже в пределах исковой давности (пункт 2 статьи 46 Налогового кодекса — 5 лет). В течение какого времени нужно выписать счет-фактуру покупателю по реализации товаров и услуг? В течение 7 календарных дней после совершения реализации или в пределах исковой давности 5 лет? Не очень понятно, на какую статью ссылаться по требованию покупателя выписать ему счет-фактуру?

В соответствии с пунктом 7 статьи 263 Налогового кодекса, если иное не предусмотрено данной статьей, счет-фактура выписывается не ранее даты совершения оборота и не позднее:

— семи календарных дней после даты совершения оборота по реализации — в случае выписки на бумажном носителе;

— пятнадцати календарных дней после даты совершения оборота по реализации — в случае выписки в электронном виде.

Плательщик НДС вправе выписывать счета-фактуры:

— при реализации электроэнергии, воды, газа, услуг связи, коммунальных услуг, железнодорожных перевозок, транспортно-экспедиционных услуг, услуг оператора вагонов (контейнеров), услуг по перевозке грузов по системе магистральных трубопроводов, услуг по предоставлению кредита (займа, микрокредита), а также облагаемых налогом на добавленную стоимость банковских операций — по итогам календарного месяца не позднее 20 числа месяца, следующего за месяцем, по итогам которого выписывается счет-фактура;

— при передаче имущества в финансовый лизинг в части начисленной суммы вознаграждения — по итогам календарного квартала не позднее 20 числа месяца, следующего за кварталом, по итогам которого выписывается счет-фактура;

— при реализации товаров, работ, услуг по договорам, заключенным на срок один или более одного года, лицам, указанным в пункте 1 статьи 276 Налогового кодекса, — по итогам календарного месяца не позднее 20 числа месяца, следующего за месяцем, по итогам которого выписывается счет-фактура.

В случае вывоза товаров в таможенной процедуре экспорта счет-фактура выписывается не позднее даты совершения оборота по реализации.

Помимо указанных в пункте 7 статьи 263 Налогового кодекса базовых требований, предъявляемых к дате выписки счетов-фактур в различных ситуациях, Налоговым кодексом рассматриваются случаи, когда в соответствии с пунктом 15 статьи 263 выписка счета-фактуры не требуется.

Вместе с тем, как указано в пункте 16 статьи 263 Налогового кодекса, счет-фактура в случаях, предусмотренных подпунктами 1, 2 и 4 пункта 15 данной статьи, получатель товаров, работ, услуг вправе обратиться к поставщику данных товаров, работ, услуг с требованием выписать счет-фактуру, а поставщик обязан выполнить это требование с учетом положений данной статьи.

В случае, предусмотренном подпунктом 3 пункта 15 статьи 263 Налогового кодекса получатель товаров, работ, услуг вправе обратиться к поставщику для подтверждения факта проезда на воздушном транспорте в целях отнесения в зачет суммы НДС по услугам перевозки, оказанным таким поставщиком, а поставщик обязан выписать бесплатно:

— документ, подтверждающий факт проезда физического лица на воздушном транспорте, или

— счет-фактуру, выписка которого должна осуществляться с соблюдением положений данной статьи.

В случае, предусмотренном подпунктом 3-1 пункта 15 статьи 263 Налогового кодекса получатель товаров, работ, услуг вправе обратиться к поставщику с требованием выписать счет-фактуру для подтверждения факта проезда на железнодорожном транспорте в целях отнесения в зачет суммы НДС по услугам перевозки, оказанным таким поставщиком, а поставщик обязан выполнить это требование.

Как следствие, в целях выполнения требований, предусмотренных пунктом 16 статьи 263 Налогового кодекса, пунктом 16-1 статьи 263 Налогового кодекса и устанавливаются дата (сроки) по выписке счета-фактуры, а именно:

— в случаях, предусмотренных в подпунктах 1, 2, 3 и 3-1 пункта 15 данной статьи, — в день совершения оборота или позже, но в пределах срока исковой давности, установленного пунктом 2 статьи 46 Налогового кодекса. При этом при выписке счета-фактуры позже даты совершения оборота наряду с датой выписки счета-фактуры поставщиком услуг указывается дата совершения оборота по реализации с указанием налога, исчисленного по ставке, действующей на дату совершения оборота;

2) в случае, предусмотренном в подпункте 4 пункта 15 данной статьи, — по месту реализации товаров, работ, услуг в день совершения оборота или позже, но в пределах срока исковой давности, установленного пунктом 2 статьи 46 Налогового кодекса.

Таким образом, только в случаях, предусмотренных пунктом 15 статьи 263 Налогового кодекса (то есть в случаях, когда выписка счета-фактуры не требуется), устанавливается дата (срок) выписки счет-фактуры «в день совершения оборота или позже, но в пределах срока исковой давности». По всем иным случаям даты (сроки) выписки счета-фактуры устанавливаются пунктом 7 статьи 263 Налогового кодекса.

База знанийАналитика

Электронные счета-фактуры

В связи с вступившими изменениями, с 02.09.2010 г., согласно абз. 2 п. 1 ст. 169 НК РФ, счет-фактура может быть составлена и выставлена на бумажном носителе и (или) в электронном виде. Таким образом, законодательством предусмотрена возможность оформления электронного счета-фактуры.

Приказом ФНС России от 30.01.2012 № ММВ-7-6/36@ установлены форматы следующих документов, используемых при выставлении и получении счетов-фактур в электронном виде:

● информационное сообщение об участнике электронного документооборота счетами-фактурами;

● извещение о получении электронного документа;

● подтверждение даты отправки документа;

● подтверждение даты получения документа;

● уведомление об уточнении электронного документа.

Несмотря на то, что отсутствуют необходимые форматы, Порядок выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением ЭЦП (далее — Порядок) уже разработан и утвержден Приказом Минфина России от 25.04.2011 № 50н.

Согласно п. 1.9 Порядка электронный документооборот по каждому счету-фактуре осуществляется в отдельности. Таким образом, по каждому документу необходимо составить все соответствующие документы. Счет-фактура и все сопутствующие документы подписываются электронной цифровой подписью (далее – ЭЦП).

В соответствии с п.1.3. Порядка, выставление и получение счетов-фактур в электронном виде осуществляется через организации, обеспечивающие обмен информацией по телекоммуникационным каналам связи в рамках электронного документооборота (операторов электронного документооборота). Обмен документацией может осуществляться через одного оператора электронного документооборота (если с ним заключили договор и продавец, и покупатель) или с привлечением нескольких операторов. Таким образом, у операторов должны быть совместимые технические средства и возможности для приема и передачи счетов-фактур.

Выставление и получение электронного счета-фактуры производится следующим образом:

1. Продавец при выставлении покупателю счета-фактуры в электронном виде по телекоммуникационным каналам связи:

а) формирует счет-фактуру в электронном виде в соответствии с утвержденными требованиями и форматом;

б) проверяет действительность электронной цифровой подписи продавца;

в) подписывает счет-фактуру электронной цифровой подписью продавца;

г) зашифровывает счет-фактуру (при необходимости);

д) направляет файл счета-фактуры в электронном виде в адрес покупателя через Оператора электронного документооборота;

е) сохраняет подписанный счет-фактуру в электронном виде.

2. Оператор продавца при получении от продавца файла счета-фактуры в электронном виде не позднее следующего рабочего дня:

а) фиксирует дату и время поступления от продавца файла счета-фактуры Оператору электронного документооборота, заключившему договор с продавцом;

б) направляет в адрес покупателя файл счета-фактуры (при необходимости через Оператора электронного документооборота, заключившего договор с покупателем), фиксирует дату и время отправки этого файла;

в) формирует продавцу подтверждение Оператора электронного документооборота с указанием даты и времени поступления файла счета-фактуры Оператору электронного документооборота от продавца;

г) подписывает подтверждение электронной цифровой подписью Оператора электронного документооборота и направляет в адрес продавца;

д) сохраняет подписанное подтверждение Оператора электронного документооборота в электронном виде.

3. Оператор покупателя при получении файла счета-фактуры в электронном виде не позднее следующего рабочего дня:

а) фиксирует дату и время поступления файла счета-фактуры Оператору электронного документооборота, заключившему договор с покупателем;

б) направляет в адрес покупателя файл счета-фактуры, а также фиксирует дату и время отправки этого файла;

в) формирует покупателю подтверждение Оператора электронного документооборота с указанием даты и времени отправки файла счета-фактуры Оператором электронного документооборота покупателю;

г) подписывает подтверждение электронной цифровой подписью Оператора электронного документооборота и направляет в адрес покупателя;

д) сохраняет подписанное подтверждение Оператора электронного документооборота в электронном виде.

4. Продавец при получении подтверждения Оператора электронного документооборота не позднее следующего рабочего дня:

а) проверяет подлинность электронной цифровой подписи Оператора электронного документооборота;

б) формирует извещение о получении подтверждения Оператора электронного документооборота;

в) подписывает извещение электронной цифровой подписью продавца и направляет его Оператору электронного документооборота;

г) сохраняет подписанное подтверждение Оператора электронного документооборота и подписанное продавцом извещение о получении подтверждения Оператора электронного документооборота в электронном виде.

5. Оператор электронного документооборота при получении от продавца извещения о получении подтверждения Оператора электронного документооборота, подписанного электронной цифровой подписью продавца, не позднее следующего рабочего дня проверяет подлинность электронной цифровой подписи продавца и сохраняет подписанное продавцом извещение в электронном виде.

6. Покупатель при получении от продавца файла счета-фактуры в электронном виде по телекоммуникационным каналам связи не позднее следующего рабочего дня:

а) проверяет подлинность электронной цифровой подписи продавца;

б) формирует извещение о получении счета-фактуры;

в) подписывает извещение о получении счета-фактуры электронной цифровой подписью покупателя;

г) направляет извещение о получении счета-фактуры в адрес продавца через Оператора электронного документооборота;

д) сохраняет подписанный электронной цифровой подписью продавца счет-фактуру и подписанное извещение о получении счета-фактуры в электронном виде.

7. Оператор электронного документооборота при получении от покупателя извещения о получении счета-фактуры в электронном виде не позднее следующего рабочего дня:

а) направляет в адрес продавца подписанное покупателем извещение о получении счета-фактуры (при необходимости через Оператора электронного документооборота, заключившего договор с продавцом);

б) фиксирует дату отправки покупателем извещения о получении счета-фактуры в электронном виде;

в) формирует подтверждение Оператора электронного документооборота с указанием даты отправки извещения о получении счета-фактуры;

г) подписывает подтверждение электронной цифровой подписью Оператора электронного документооборота и направляет в адрес покупателя;

д) сохраняет подписанное подтверждение Оператора электронного документооборота в электронном виде.

8. Продавец при получении от покупателя извещения о получении счета-фактуры в электронном виде, подписанного электронной цифровой подписью покупателя, не позднее следующего рабочего дня проверяет подлинность электронной цифровой подписи покупателя и сохраняет подписанное покупателем извещение в электронном виде.

9. Покупатель при получении подтверждения Оператора электронного документооборота о дате отправки покупателю файла счета-фактуры не позднее следующего рабочего дня:

а) проверяет подлинность электронной цифровой подписи Оператора электронного документооборота;

б) формирует извещение о получении подтверждения Оператора электронного документооборота, указанного в подпункте «в» пункта 2.6 настоящего Порядка;

в) подписывает извещение электронной цифровой подписью покупателя и направляет его Оператору электронного документооборота;

г) сохраняет подписанное подтверждение Оператора электронного документооборота и подписанное им извещение о получении подтверждения Оператора электронного документа в электронном виде.

10. Покупатель при получении подтверждения Оператора электронного документооборота о дате отправки извещения о получении счета-фактуры не позднее следующего рабочего дня:

а) проверяет подлинность электронной цифровой подписи Оператора электронного документооборота;

б) формирует извещение о получении подтверждения Оператора электронного документооборота, указанного в подпункте «в» пункта 2.10 настоящего Порядка;

в) подписывает извещение электронной цифровой подписью покупателя и направляет его Оператору электронного документооборота;

г) сохраняет подписанное подтверждение Оператора электронного документооборота и подписанное им извещение о получении подтверждения Оператора электронного документа в электронном виде.

11. Оператор электронного документооборота при получении от покупателя извещения о получении подтверждения Оператора электронного документооборота, подписанного электронной цифровой подписью покупателя, не позднее следующего рабочего дня проверяет подлинность электронной цифровой подписи покупателя и сохраняет подписанное покупателем извещение в электронном виде.

12. Покупатель проверяет полученный в электронном виде от продавца счет-фактуру на соответствие утвержденным требованиям, утвержденному формату, а также наличие и правильность заполнения реквизитов счета-фактуры.

В том случае, если в счет – фактуру необходимо внести изменения, порядок происходит следующим образом:

Покупатель в случае выявления необходимости внесения изменений в счет-фактуру:

1. Формирует уведомление об уточнении счета-фактуры.

2. Подписывает уведомление об уточнении счета-фактуры электронной цифровой подписью покупателя.

3. Зашифровывает уведомление об уточнении счета-фактуры (при необходимости).

4. Направляет уведомление об уточнении счета-фактуры в адрес продавца через Оператора электронного документооборота.

5. Сохраняет подписанное уведомление об уточнении счета-фактуры в электронном виде.

Оператор электронного документооборота при получении от покупателя уведомления об уточнении счета-фактуры не позднее следующего рабочего дня направляет его в адрес продавца.

Продавец при получении от покупателя уведомления об уточнении счета-фактуры не позднее следующего рабочего дня:

1. Проверяет подлинность электронной цифровой подписи покупателя;

2. Формирует извещение о получении уведомления об уточнении счета-фактуры;

3. Подписывает извещение электронной цифровой подписью продавца;

4. Направляет извещение в адрес покупателя через Оператора электронного документооборота;

5. Сохраняет подписанное покупателем уведомление об уточнении счета-фактуры и подписанное извещение о получении уведомления об уточнении счета-фактуры в электронном виде.

Оператор электронного документооборота при получении от продавца извещения о получении уведомления об уточнении счета-фактуры не позднее следующего рабочего дня направляет его в адрес покупателя.

Покупатель при получении от продавца извещения о получении уведомления об уточнении счета-фактуры не позднее следующего рабочего дня проверяет подлинность электронной цифровой подписи продавца и сохраняет подписанное продавцом извещение в электронном виде.

Если продавец не получил в установленный срок подтверждение Оператора электронного документооборота с указанием даты и времени поступления файла со счетом-фактурой или извещение от покупателя о получении счета-фактуры, он сообщает о данном факте Оператору электронного документооборота.

Если покупатель не получил от продавца в установленный срок счет-фактуру в электронном виде, он сообщает о данном факте продавцу.

В случае подтверждения продавцом факта поступления файла счета-фактуры от него Оператору электронного документооборота продавец и (или) покупатель сообщают Оператору (Операторам) электронного документооборота о данном факте и продавец повторяет процедуру направления ранее составленного счета-фактуры без изменения его реквизитов.

Если на дату повторного направления, ранее составленного продавцом счета-фактуры, возникла необходимость внесения изменений в этот счет-фактуру, в том числе в связи с изменением уполномоченного лица, подписавшего счет-фактуру электронной цифровой подписью, то покупателю направляется счет-фактура с исправленными реквизитами.

Если покупатель не получил в установленный срок подтверждение Оператора электронного документооборота с указанием даты и времени отправки покупателю файла со счетом-фактурой или файл счета-фактуры, он сообщает о данном факте Оператору электронного документооборота.

Если покупатель не получил от продавца в установленный срок извещение о получении уведомления об уточнении счета-фактуры, подписанное электронной цифровой подписью продавца, он сообщает о данном факте продавцу. В случае подтверждения продавцом факта неполучения уведомления об уточнении счета-фактуры покупатель и (или) продавец сообщают о данном факте Оператору электронного документооборота.

Для того, чтобы составить счета-фактуры в электронном виде необходимо соблюдение двух условий:

1) Договором должно быть предусмотрено условие составления счета-фактуры в электронном виде. Иными словами, необходимо согласовать условие выставления счета-фактуры. Применение электронных счетов-фактур без согласия контрагента неправомерно.

2) Наличие соответствующих технических сил у сторон договора. Необходимо учитывать, что возможности приема и передачи должны соответствовать установленным форматам.

В соответствии с п. 3 ст. 168 НК РФ счета-фактуры выставляются либо при реализации товаров (работ, услуг), передаче имущественных прав (при получении аванса), либо при исчислении суммы налога в соответствии с п. 1-3 ст. 161 НК РФ налоговыми агентами, которые работают с иностранными лицами или с арендаторами (покупателями) государственного (муниципального) имущества.

Таким образом, электронные счета-фактуры могут составляться только в первом случае, когда выписывающей их стороной является продавец товаров (работ, услуг, имущественных прав). Это необходимо для обеспечения «принципа зеркальности» НДС, когда одна сторона — выписывающая счет-фактуру, уплачивает налог в бюджет, а другая сторона — получающая счет-фактуру, возмещает налог из бюджета. Во втором случае, когда налоговым агентом является покупатель, приобретающий товары (работы, услуги) у иностранной компании, не состоящей на налоговом учете, либо арендатор (покупатель) государственного или муниципального имущества, счет-фактура необходим только одной стороне (покупателю, арендатору). Налоговая счет-фактура для иностранной компании или для государственного органа не нужна, поскольку они никакого налога не уплачивают.

Счет-фактура традиционно вызывает у налоговых инспекций повышенный интерес, так как недостатки в его оформлении, в том числе незначительные, нередко служат основанием для отказа в вычете НДС. Предлагаемая статья посвящена разъяснениям порядка оформления счета-фактуры, данным финансистами и налоговиками, а также высшими судебными инстанциями.

В Письме ФНС России от 03.09.2010 № АС-37-2/10613@ разъяснено, что возможность представления счетов-фактур, книг покупок и продаж подобным способом возникнет после разработки необходимых правовых актов и программного обеспечения.

Какие реквизиты должны быть заполнены при выставлении счета-фактуры в электронном виде.

Реквизит «Наименование валюты». С 02.09.2010 вступили в силу пп. 6.1 п. 5 и пп. 4.1 п. 5.1 ст. 169 НК РФ, предусматривающие указание в счете-фактуре нового реквизита «Наименование валюты». По мнению Министерства Финансов указание в счетах-фактурах наименования валюты не требуется, но и не запрещается, и может рассматриваться как предоставление дополнительной информации, что не является основанием для отказа в принятии к вычету сумм НДС на основании таких счетов-фактур.

Идентификационный номер (ИНН). Одним из обязательных реквизитов счета-фактуры является идентификационный номер продавца и покупателя (пп. 2 п. 5 ст. 169 НК РФ). Может ли техническая ошибка (опечатка), допущенная при оформлении счета-фактуры, повлиять на применение права на вычет «входного» НДС? Как показала арбитражная практика, налоговые инспекции могут использовать ошибку при написании ИНН для отказа в вычете налога. Вместе с тем суды, как правило, поддерживают налогоплательщика.

Примером может служить Постановление от 28.09.2010 № КА-А40/11365-10, в котором ФАС МО отметил: так как счета-фактуры содержат все сведения, позволяющие определить контрагентов по сделке, их адреса, объект сделки (товары, работы, услуги), количество (объем) поставляемых (отгруженных) товаров (работ, услуг), цену товара (работ, услуг), сумму НДС, неправильное указание ИНН в рассматриваемых счетах-фактурах не препятствует осуществлению налогового контроля и позволяет инспекции идентифицировать стороны сделки, НДС можно принять к вычету.

Адрес продавца и покупателя. Адреса продавца и покупателя являются обязательными реквизитами счета-фактуры (пп. 2 п. 5 ст. 169 НК РФ). Правила предусматривают, что по строкам 2а и 6а указывается местонахождение продавца и покупателя в соответствии с их учредительными документами. Но в учредительных документах пишется как юридический, так и фактический адрес организации, причем эти адреса могут различаться. Правилами также не уточнено, какой из адресов (юридический или фактический) нужно указывать. Можно прийти к выводу, что правомерным будет указание в счете-фактуре либо юридического, либо фактического адреса организации, либо обоих адресов одновременно.

Но контролирующие органы не разделяют данного мнения. Например, в письмах Минфина России от 07.08.2006 № 03-04-09/15, УФНС по г. Москве от 13.12.2006 № 19-11/109634 разъясняется, что при заполнении соответствующих строк счета-фактуры должны указываться юридические адреса продавца и покупателя. Если в учредительных документах указаны юридический и фактический адреса, то указание обоих адресов не противоречит правилам заполнения счетов-фактур. Из сказанного следует, что указание в счете-фактуре только фактического адреса продавца недопустимо.

Суды не согласны с таким подходом, единодушно считая, что указание в счете-фактуре только фактического адреса не является нарушением порядка его заполнения:

● указание в счете-фактуре вместо юридического адреса фактического местонахождения поставщика не свидетельствует о недостоверности сведений (Постановление ФАС СКО от 22.09.2010 по делу № А32-49229/2009);

● положения п. 5 ст. 169 НК РФ не конкретизируют, какой именно адрес покупателя нужно указывать (юридический, фактический или почтовый), поэтому указание вместо юридического адреса фактического не исключает возможности предъявления таких счетов-фактур для применения налоговых вычетов (постановления ФАС МО от 28.10.2010 № КА-А40/12106-10, от 28.10.2010 № КА-А40/12106-10).

Таким образом, налогоплательщикам, желающим избежать споров с налоговой инспекцией, следует договариваться с контрагентами о том, чтобы они указывали в счете-фактуре юридические адреса сторон.

Индекс при указании адреса покупателя и продавца. Согласно пп. 2 п. 5 ст. 169 НК РФ в счете-фактуре, выставляемом при реализации товаров (работ, услуг), должен быть указан адрес покупателя и продавца. Напомним, что согласно Правилам по строкам 2а и 6а счета-фактуры указываются места нахождения продавца и покупателя в соответствии с учредительными документами.

Так как адрес организации пишется в учредительных документах с индексом, указание индекса в данных строках обязательно, и его отсутствие либо указание с ошибкой является недочетом. Но препятствует ли данный недочет применению права на вычет «входного» НДС?

Финансисты в Письме от 07.06.2010 № 03-07-09/36, рассматривая случай указания неточного индекса, обращаются к абз. 2 п. 2 ст. 169 НК РФ: ошибки в счетах-фактурах, не препятствующие налоговым органам идентифицировать продавца товаров (работ, услуг, имущественных прав) при проведении налоговой проверки, не являются основанием для отказа в принятии к вычету сумм НДС. На основании этого положения, специалисты Минфина делают вывод, что указание неточного индекса не является основанием для признания счета-фактуры составленным с нарушением установленного порядка в случае правильного указания в этом счете-фактуре идентификационного номера налогоплательщика-продавца.

По нашему мнению, абз. 2 п. 2 ст. 169 НК РФ можно применить и в случае отсутствия в счете-фактуре как индекса покупателя, так и индекса продавца. Не счел отсутствие индекса основанием для отказа в вычете НДС и ФАС МО в Постановлении от 31.03.2010 № КА-А40/2767-10. Арбитры указали, что имеющиеся в некоторых счетах-фактурах нарушения (в частности, технические ошибки при указании почтового индекса) носят формальный и устранимый характер, что позволяет считать данные нарушения несущественными в связи с оценкой права налогоплательщика на налоговый вычет по НДС.

. В подпункте 5 п. 5 ст. 169 НК РФ указан такой обязательный реквизит счета-фактуры, как наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг). В данном случае речь идет о графе 1 «Наименование товара (описание выполненных работ, оказание услуг), имущественного права». Правила не содержат каких-либо уточнений по заполнению этой графы.

Споры по поводу ее заполнения связаны со следующими вопросами. Насколько подробно нужно прописывать содержание операции? Можно ли ограничиться ссылкой на договор, акт оказанных услуг (выполненных работ) или иной документ?

Из официальных разъяснений следует, что содержание хозяйственной операции должно быть более полным и конкретным, например:

● запись «Выполнены работы по договору (акту)», сделанная в данной графе счета-фактуры, не соответствует описанию фактически выполненных работ (Письмо УФНС РФ по г. Москве от 15.08.2008 № 19-11/76813);

Отметим, что в основной массе официальные разъяснения финансистов касаются формулировки услуг лизинга. Нас заинтересовало последнее их Письмо от 08.02.2010 № 03-07-09/08, в котором сделаны следующие выводы: в графе 1 следует указывать «Услуги по предоставлению имущества во временное владение и пользование». Правомерным признано и следующее выражение: «Лизинговый платеж за временное владение и пользование имуществом по договору лизинга №… от…». Последняя формулировка примечательна тем, что чуть ранее финансисты в Письме от 11.11.2009 № 03-07-05/55 высказали противоположное мнение — она противоречит порядку заполнения счета-фактуры.

Налоговые инспекции нередко занимают жесткую позицию по поводу заполнения рассматриваемой графы, иногда применяют формальный подход. Суды чаще поддерживают налогоплательщика, указывая на возможность обращения к первичным бухгалтерским документам, подтверждающим как реальность хозяйственной операции, так и применение в них того или иного сокращенного наименования товаров (работ, услуг). Приведем типичные примеры позиций судов.

ВАС РФ в Определении от 20.04.2010 № ВАС-4434/10 поддержал позицию федеральных арбитров, отметивших, что указание в счете-фактуре ссылки на договор аренды и акт приема-передачи недвижимого имущества является достаточным для идентификации хозяйственной операции, поэтому НДС можно принять к вычету.

ФАС СКО в Постановлении от 25.10.2010 № А15-347/2010 сделал следующие выводы:

● отсутствие в счетах-фактурах расшифровок работ, по которым был уплачен НДС, не свидетельствует о заполнении счетов-фактур с нарушениями, так как иные представленные документы позволяют идентифицировать выполненные работы;

● если в первичных учетных документах приведено сокращенное наименование отгруженных товаров, сокращенное описание выполненных работ (оказанных услуг) и написание данных сокращенных наименований не является нарушением порядка составления первичных учетных документов, то подобные сокращенные наименования, указанные в счетах-фактурах, не могут рассматриваться как нарушение порядка составления счетов-фактур.

ФАС ЦО в Постановлении от 08.07.2010 № А64-6646/09 рассмотрел ситуацию, когда в счете-фактуре было указано «строительство пристройки и ремонт кабинета под офис» и отметил, что налоговое законодательство не содержит обязательного условия о расшифровке в счете-фактуре описания выполненных работ.

Таким образом, как и ранее, заполнение реквизита «содержание операции» может служить источником претензий со стороны налоговых органов. В этой связи более полное наименование хозяйственной операции снизит налоговые споры о правомерности применения вычета налога.

Расшифровка подписей. Напомним, что в п. 6 ст. 169 НК РФ сказано о том, что счет-фактура должен быть подписан руководителем и главным бухгалтером либо иными уполномоченными на это лицами. Невыполнение требований, предусмотренных этой нормой, может служить основанием для отказа в вычете «входного» НДС. В то же время ст. 169 НК РФ (из буквального ее прочтения) не содержит такого требования. В связи с этим возникает вопрос: влияет ли отсутствие расшифровки в счете-фактуре на право принятия «входного» НДС к вычету?

Контролирующие органы говорят об обязательности расшифровки подписи в счете-фактуре. Например, в Письме УФНС РФ по г. Москве от 14.06.2007 № 19-11/055846 сказано следующее: согласно п. 6 ст. 169 НК РФ счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами. При этом в состав реквизита «Подпись» включается как личная подпись, так и ее расшифровка (инициалы, фамилия), что предусмотрено формой счета-фактуры, утвержденной Правилами. Более жесткий подход был высказан в Письме Минфина России от 05.04.2004 № 04-03-11/54: суммы НДС, указанные в счете-фактуре, в котором отсутствует расшифровки подписей руководителя и главного бухгалтера организации, к вычету приниматься не должны.

В последние годы официальное мнение по данному вопросу не сообщалось. А арбитражная практика свидетельствует в пользу того, что налоговые инспекции при проверках придерживаются вышеуказанного подхода. Однако суды единодушно поддерживают налогоплательщиков. Примером тому могут быть следующие высказывания:

● отсутствие расшифровки подписи в счетах-фактурах не может служить основанием для отказа в налоговом вычете (Постановление ФАС СКО от 05.03.2010 № А32-3286/2009-59/193);

● доводы инспекции об отсутствии расшифровки подписи в счетах-фактурах или неправильном указании такой расшифровки не приняты во внимание, поскольку спорный счет-фактура имеет все необходимые реквизиты для принятия НДС к вычету (Постановление ФАС МО от 27.09.2010 № КА-А40/10957-10);

● довод налогового органа об отсутствии расшифровки подписей руководителя и главного бухгалтера организации в счетах-фактурах отклонен, поскольку в НК РФ такого требования к счету-фактуре не предусмотрено (Постановление ФАС ПО от 08.07.2010 № А72-2522/2009).

Аналогичное мнение высказал, например, ФАС ЗСО в Постановлении от 09.09.2010 № А27-24156/2009.

Таким образом, отсутствие расшифровки может служить основанием для отказа налоговой инспекцией в вычете НДС, но свою правоту можно доказать в суде, поскольку Налоговый кодекс не предусматривает, что подпись в счете-фактуре обязательно должна сопровождаться ее расшифровкой.

Дополнительные реквизиты счета-фактуры. Иногда налогоплательщики, выставляя счет-фактуру, дополняют его новыми реквизитами, не предусмотренными формой, утвержденной Правилами. В ст. 169 НК РФ о дополнительных реквизитах не упоминается, в связи с чем возникают вопросы о возможности принятия к вычету НДС на основании счета-фактуры, имеющего дополнительные реквизиты, и о том, на что нужно обращать внимание при наличии таких реквизитов.

Из официальных разъяснений следует, что дополнительные реквизиты не могут служить препятствием для вычета «входного» НДС. Например, в Письме Минфина России от 23.04.2010 № 03-07-09/26 сказано, что налоговым законодательством не запрещено указание в счетах-фактурах дополнительных реквизитов, не нарушающих последовательности расположения обязательных реквизитов формы счета-фактуры, определенной Правилами. Аналогичный подход высказан финансовым ведомством в письмах от 22.10.2010 № 03-07-11/418, № 03-07-11/417, от 12.10.2010 № 03-07-09/46.

Из всего вышесказанного можно сделать вывод, что указание в счетах-фактурах дополнительной информации нормами НК РФ не запрещено.

Касьянов Антон Васильевич

Источник: портал Российский Бухгалтер