Содержание

- Форма ДСВ-3: кто сдает

- ДСВ-3: бланк

- ДСВ-3 форма: кто должен составлять

- Что указать в реестре по форме ДСВ-3?

- Куда и в какой срок сдается форма ДСВ-3

- Реестр ДСВ-3: образец заполнения

- Как заполнить форму ДСВ-3

- Источник формирования

- Сроки сдачи

- Кто составляет

- Как заполнять и что указать

- Реестры застрахованных лиц, за которых перечислены ДСВ и уплачены взносы работодателя

- Дополнительные страховые взносы на накопительную пенсию

- Что такое ДСВ

- Кто сдает ДСВ-3

- Форма ДСВ-3

- Что отражается в ДСВ-3

- В каком виде сдавать

- Штрафы за несдачу ДСВ-3

- Отчетность в ПФР в 2019 году

- Отчетность в ПФР с 2019 года

- Что сдавать в ПФР в 2019 году: какие отчеты и формы

- Новая отчетность в ПФР с 2019 года: последние новости, календарь

Форма ДСВ-3: кто сдает

Актуально на: 16 февраля 2018 г.

Кроме взносов на обязательное пенсионное страхование работодатель может перечислять в пользу работников дополнительные страховые взносы на накопительную пенсию. Такие взносы могут уплачиваться как за счет самого работника (когда он подал работодателю соответствующее заявление), так и за счет средств работодателя (когда уплата взносов предусмотрена трудовым или коллективным договором) (ст. 7-8 Федерального закона от 30.04.2008 № 56-ФЗ). Обращаем внимание, что за свой счет работодатель может перечислять допвзносы только в отношении тех работников, которые одновременно уплачивают дополнительные страховые взносы на накопительную пенсию из своих средств.

Однако независимо от источника уплаты перечисление дополнительных взносов на накопительную часть пенсии требует от работодателя составлять специальный отчет – форму ДСВ-3. Подробнее об отчете по форме ДСВ-3 расскажем в нашей консультации.

ДСВ-3: бланк

Форма ДСВ-3 именуется «Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя». Она утверждена Постановлением Правления ПФР от 09.06.2016 № 482п.

Скачать в Excel бланк формы ДСВ-3 можно по ссылке ниже:

ДСВ-3 форма: кто должен составлять

Заполнять форму ДСВ-3 нужно тем работодателям, которые:

- либо перечисляют исключительно за счет работников дополнительные страховые взносы на накопительную часть пенсии;

- либо уплачивают такие взносы одновременно как за свой счет, так и за счет работников.

Реестр оформляется на каждое платежное поручение по уплате взносов. При этом должен быть создан отдельный реестр на платежи за счет работников и на уплаченные допвзносы за счет работодателя.

Что указать в реестре по форме ДСВ-3?

В реестре по форме ДСВ-3 необходимо указать (ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ, п. 1.3 Порядка, утв. Постановлением Правления ПФР от 09.06.2016 № 482п):

- краткое наименование работодателя, его ИНН, КПП и регистрационный номер в ПФР;

- Ф.И.О. каждого застрахованного лица, в пользу которого произведена уплата допвзносов, и СНИЛС такого лица;

- сумму перечисленных взносов по каждому работнику;

- номер платежного поручения и дату его исполнения;

- период уплаты взносов.

На какие КБК перечислять взносы за счет работников и за счет работодателя, мы указывали в отдельном материале.

Реестр должен быть заверен в банке, через который уплачивались взносы (ч. 5 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ).

Куда и в какой срок сдается форма ДСВ-3

Реестры ДСВ-3 сдаются не позднее 20-го числа месяца, следующего за кварталом, в котором производилась уплата взносов. Представить реестр нужно либо напрямую в территориальный орган ПФР, либо в МФЦ (ч. 6 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ). При этом работодатели, у которых среднесписочная численность работников за предшествующий календарный год превысила 25 человек, должны сдавать реестр исключительно в форме электронного документа, подписанного усиленной квалифицированной электронной подписью (ч. 7 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ).

Сдавая ДСВ-3 на бумаге, нужно помнить, что при объеме реестра в два и более листов, листы пронумеровываются, брошюруются и прошиваются нитью. Концы скрепляющей нити выводятся с тыльной стороны формы ДСВ-3, связываются и заклеиваются листом бумаги, на котором делается надпись: «В реестре прошито, пронумеровано и скреплено печатью. .. листов.». Данная надпись заверяется подписью руководителя или главного бухгалтера (если на него была оформлена доверенность руководителем организации) и заверяется печатью (п. 2.3 Порядка, утв. Постановлением Правления ПФР от 09.06.2016 № 482п).

Напомним также, что ДСВ-3 нужно выдавать работникам при их увольнении.

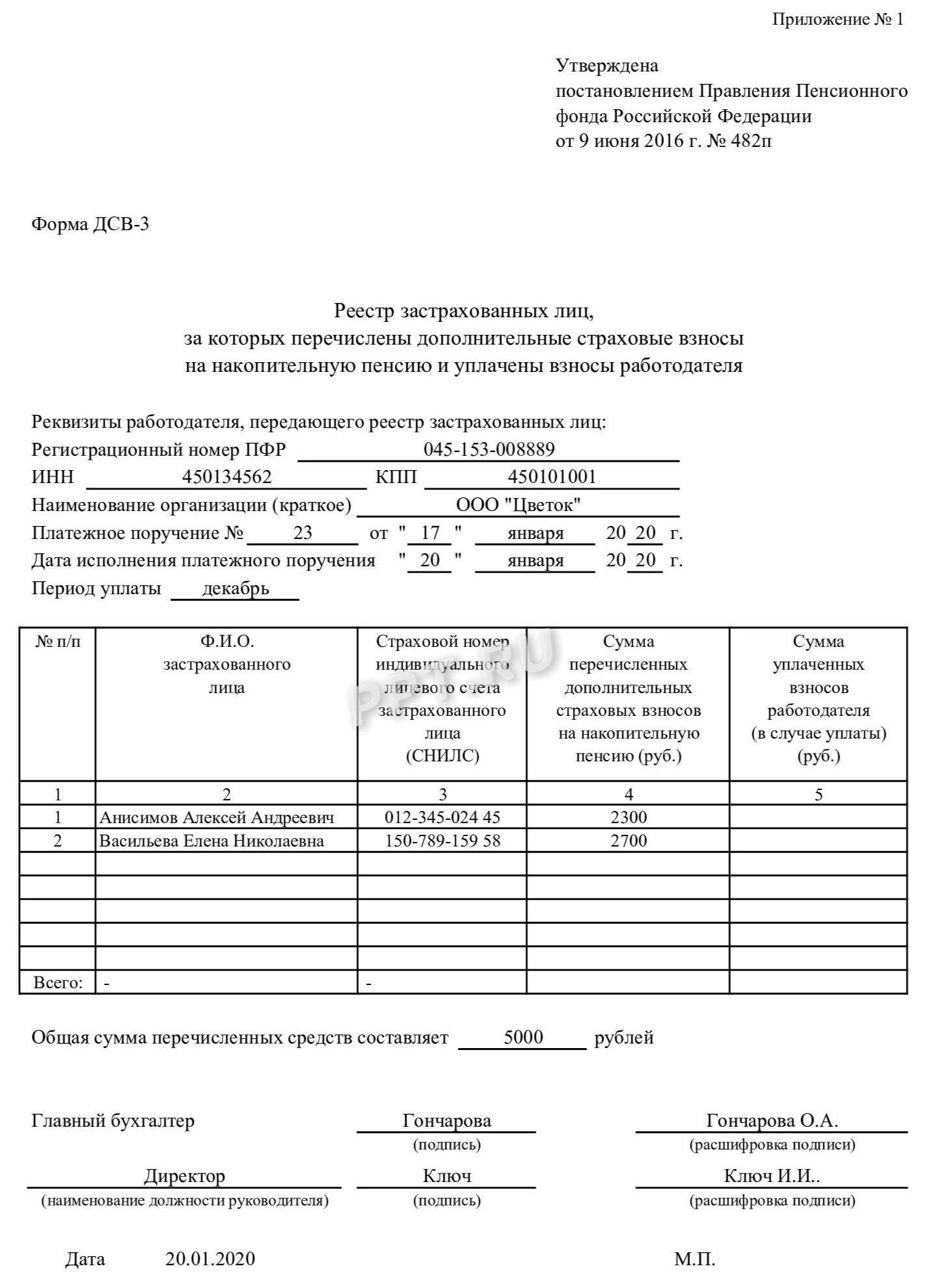

Реестр ДСВ-3: образец заполнения

Приведем для формы ДСВ-3 образец заполнения по уплаченным допвзносам за счет работодателя.

Как заполнить форму ДСВ-3

ДСВ-3 — это отчет в Пенсионный фонд. Он содержит список лиц, в пользу которых выплачены дополнительные страховые взносы. Уплачивать их и отчитываться нужно ежеквартально. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Работодатель, помимо взносов на обязательное пенсионное страхование, вправе перечислять в пользу сотрудников дополнительные выплаты на формирование накопительной пенсии, отчитываясь по форме ДСВ-3. Что это такое и куда сдавать ДСВ-3? Форма утверждена Постановлением Правления ПФР от 09.06.2016 № 482п. Бланк именуется «Реестр застрахованных лиц, на которых перечислены допвзносы на накопительную пенсию и уплачены взносы работодателя», а расшифровка ДСВ: дополнительные страховые взносы.

Источник формирования

Правоотношения регулируются ФЗ-56 от 30.04.2008 о взносах на накопительную пенсию. Увеличение будущей пенсии производится за счет средств работников (сотрудники могут доверить их перечисление работодателю, составив соответствующее заявление — ДСВ-1) или за счет средств организации (если такая обязанность установлена в локальных нормативных актах, и в трудовом договоре). На средства работодателя накопительная пенсия формируется только в том случае, если отчисления производятся из средств сотрудника. Администрация обязана заполнять форму ДСВ-3.

Перечисления делаются по КБК:

- допвзносы за счет работника — 392 1 02 02041 06 1100 160;

- допвзносы за счет организации — 392 1 02 02041 06 1200 160.

Проводят платеж до 15-го числа.

Сроки сдачи

ДСВ-3 сдается ежеквартально не позднее 20-го числа месяца, следующего за отчетным, в соответствии со ст. 9 ФЗ-56. Ежеквартальные сроки сдачи отчетности ДСВ-3 в 2020 году смотрите в таблице:

| ЗА IV квартал 2019 | 20.01.2020 |

| За I квартал 2020 | 20.04.2020 |

| За II квартал 2020 | 20.07.2020 |

| За III квартал 2020 | 20.10.2020 |

| За IV квартал 2020 | 20.01.2021 |

Итак, за 4 квартал 2019 года ДСВ-3 сдают до 20 января 2020 года.

Можно предоставить отчет непосредственно в подразделение ПФР или в МФЦ. Те организации, в которых среднесписочная численность сотрудников за предшествующий год превысила 25 человек, обязаны составлять такие отчеты в электронном виде. При составлении в бумажном виде отчет нумеруется и сшивается в соответствии с установленными правилами. На прошивке ставится удостоверяющая надпись с количеством листов, подпись руководителя и печать.

Нужно учитывать и то, что обязанность сдавать отчет распространяется не на всех: кто сдает форму ДСВ-3 в 2020 году, устанавливает Постановление правления ПФР от 09.07.2019 № 482п.

Кто составляет

Заполняют ДСВ-3 те работодатели, которые:

- уплачивают дополнительные взносы исключительно из средств своих сотрудников;

- перечисляют средства одновременно как за счет сотрудников, так и за свой.

Реестр составляется на каждое платежное поручение по перечислениям допвзносов. Но отдельно формируется реестры на платежи из средств сотрудников и на платежи из бюджета работодателя.

Как заполнять и что указать

Посмотрим пример заполнения ДСВ-3.

В соответствии со ст. 9 ФЗ-56, в реестре необходимо указать следующие данные:

- наименование организации или фамилия, имя, отчество индивидуального предпринимателя (наименование указать краткое);

- идентифицирующие данные: ИНН, присваиваемый ИФНС, КПП — код причины постановки на учет (единый для организаций, зарегистрированных в одной инспекции, у ИП нет КПП) и регистрационный номер в ПФР;

- номер платежного поручения, дата его исполнения;

- фамилию, имя и отчество каждого застрахованного лица, в пользу которого производится уплата средств, СНИЛС;

- сумму перечисляемых взносов по каждому лицу;

- период, за который производится уплата.

Последние три пункта составляют табличную часть ДСВ.

Реестр в обязательном порядке подписывается руководителем и главным бухгалтером, заверяется печатью (если есть), и ставится дата его составления. Также он заверяется в кредитной организации, через которую производится перечисление средств.

Скачать образец заполнения формы ДСВ-3

Реестры застрахованных лиц, за которых перечислены ДСВ и уплачены взносы работодателя

В соответствии с пунктом 4 статьи 9 Федерального закона от 30.04.2008 № 56-ФЗ работодатель одновременно с перечислением ДСВ и (или) взносов работодателя (в случае их уплаты) формирует реестры застрахованных лиц, за которых перечислены взносы, и представляет в территориальный орган ПФР не позднее 20 рабочих дней со дня окончания квартала, в течение которого перечислялись указанные взносы.

ВАЖНО! С 1 января 2017 года за непредставление страхователем в установленный срок либо представление неполных и (или) недостоверных сведений, предусмотрено применение финансовых санкций в размере 500 рублей в отношении каждого застрахованного лица (статья 17 Федерального закона от 01.04.1996 № 27-ФЗ).

Реестры формируются отдельно в отношении сумм ДСВ и в отношении сумм взносов работодателя (в случае их уплаты).

Форма ДСВ-3 «Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя» (далее – реестр ДСВ-3) и порядок ее представления утверждены постановлением Правления ПФР от 09.06.2016 № 482п.

Реестры застрахованных лиц могут быть представлены работодателем на бумажных носителях или переданы по защищенным электронным каналам связи.

При представлении реестров застрахованных лиц на бумажном носителе работодатель представляет в территориальный орган ПФР два экземпляра. При объеме бумажного реестра застрахованных лиц в два и более листов, листы пронумеровывают и брошюруют. Брошюру прошивают нитью. Концы скрепляющей нити выводят с тыльной стороны реестра застрахованных лиц, связывают и заклеивают листом бумаги, на который делают надпись: «В реестре прошито, пронумеровано и скреплено печатью … листов». Данная надпись подписывается руководителем или уполномоченным лицом и заверяется оттиском печати (при ее наличии) организации.

В помощь работодателям в разделе «Электронные сервисы» на сайте ПФР размещены бесплатные программные средства для подготовки и проверки документов индивидуального (персонифицированного) учета.

Подтверждением сведений, указанных работодателем в реестре застрахованных лиц, является платежное поручение на перечисление общей суммы взносов с отметкой кредитной организации об исполнении.

Общая сумма перечисленных средств, номер платежного поручения, дата составления платежного поручения и дата исполнения платежного поручения, указанные в реестре застрахованных лиц, должны в точности совпадать с указанными значениями в реквизитах платежного поручения.

Дополнительные страховые взносы на накопительную пенсию

- Дополнительный страховой взнос на накопительную пенсию (далее – ДСВ) – индивидуально возмездный платеж, уплачиваемый за счет собственных средств застрахованным лицом, исчисляемый, удерживаемый и перечисляемый работодателем либо уплачиваемый застрахованным лицом самостоятельно на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

В соответствии с законодательством работник может уплачивать ДСВ на накопительную пенсию самостоятельно либо доверить их уплату своему работодателю, путем удержания из зарплаты. Для этого работник представляет в бухгалтерию работодателя заявление, в котором указывает размер ДСВ в твердой денежной сумме или в процентах от базы для начисления страховых взносов на обязательное пенсионное страхование, который нужно у него удерживать ежемесячно из зарплаты. Указанные заявления хранятся в бухгалтерии. Если работник желает прекратить выплату или изменить размер уплачиваемой им суммы ДСВ, он вновь представляет в бухгалтерию заявление. Работодатель, получивший заявление от работника об уплате ДСВ, осуществляет исчисление, удержание и перечисление ДСВ, начиная с 1-го числа месяца, следующего за месяцем подачи такого заявления. Также с 1-го числа месяца, следующего за месяцем подачи работником заявления о прекращении либо возобновлении уплаты ДСВ, работодатель соответственно прекращает либо возобновляет исчисление, удержание и перечисление ДСВ.

ВАЖНО! Собственные средства застрахованного лица – участника Программы софинансирования, направленные им самостоятельно или через своего работодателя на формирование пенсионных накоплений подлежат государственному софинансированию.

- Взнос работодателя – это средства работодателя, уплачиваемые им в пользу застрахованного лица на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

Взносы работодателя, уплаченные в пользу застрахованных лиц, включаются в состав средств пенсионных накоплений застрахованных лиц и отражаются на специальной части индивидуального лицевого счета застрахованного лица, точно также как и ДСВ, которые самостоятельно уплачивают застрахованные лица,( в том числе участники Программы государственного софинансирования) и средства (часть средств) материнского (семейного) капитала, направленные на формирование накопительной пенсии, а также результаты от их инвестирования.

Работодатель может принять решение отчислять дополнительные взносы из своих средств в пользу работников, уплачивающих ДСВ (взносы работодателя), тем самым повышая уровень будущего пенсионного обеспечения работников. Такое решение работодатель оформляет отдельным приказом или путем включения соответствующих положений в коллективный либо трудовой договор.

В случае прекращения трудовых правоотношений и (или) правоотношений по соответствующим гражданско-правовым договорам с застрахованным лицом уплата взносов работодателя в пользу данного работника прекращается со дня прекращения указанных правоотношений.

ВАЖНО! Взносы работодателя, включенные в состав пенсионных накоплений застрахованных лиц, в пользу которых уплачены такие взносы, не участвуют в Программе государственного софинансирования формирования пенсионных накоплений (не софинансируются государством)!

Сегодня взносы работодателя, направленные на увеличение пенсионного капитала своих работников, для многих предприятий и компаний стали частью соцпакета, и служат дополнительной мотивацией.

Вместе с тем уплата взносов работодателя в пользу работников и самому работодателю дает ряд дополнительных преимуществ:

- он освобождается от уплаты страховых взносов в размере уплаченного им взноса, но не более 12 000 рублей в год на одного работника;

-

суммы взносов работодателя включаются в состав расходов работодателя на оплату труда, учитываемых при налогообложении прибыли.

ВАЖНО! Работодатели должны перечислять в бюджет Пенсионного фонда Российской Федерации отдельными платежами и оформлять отдельные платежные поручения в отношении:

- взносов работодателя (уплачиваемых из средств работодателя) в пользу застрахованных лиц, уплачивающих ДСВ, при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1200 160;

-

ДСВ (согласно представленному работником в бухгалтерию работодателя заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты ДСВ), при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1100 160.

Информация в реквизитах платежных поручений заполняется в соответствии с Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Узнать реквизиты и сформировать квитанцию на уплату страховых взносов можно на нашем электронном сервисе.

Что такое ДСВ

ДСВ — дополнительные страховые взносы, программа государственного софинансирования пенсии, реализованная Федеральным законом № 56-ФЗ от 30.04.2008 года «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

Данная Программа была создана с целью стимулировать граждан самостоятельно уплачивать дополнительные страховые взносы (ДСВ) на свою накопительную часть пенсии, тем самым увеличивая свою будущую пенсию. При этом основной источник формирования накопительной пенсии – обязательные страховые платежи работодателей в ПФР.

В виде стимула государство добавляет на индивидуальные лицевые счета граждан–участников Программы сумму их платежа (удваивает платеж, но не более 12 тысяч рублей в год).

Вступление в Программу новых участников было прекращено 1 октября 2013 года (с 2008 года в Программу вступило почти 16 миллионов человек — более 10% населения нашей необъятной).

С вступлением в силу Федерального закона №345-ФЗ от 04.11.2014 года вступление в Программу новых участников было продлено до 31.12.2014 года. Правда, в соответствии с данным Законом, софинансирование государством осуществляется только в том случае, если вновь вступающие (в 2014 году) участники программы не являются получателями пенсии (за исключением военных пенсионеров).

Итак.

Основные принципы программы государственного софинансирования:

— дополнительные страховые взносы могут платить все граждане, вступившие в Программу

— государство софинансирует взносы граждан, вступивших в программу в 2014 году (в соответствии с Федеральным законом 345-ФЗ), только при условии, что на момент вступления в Программу они не являлись получателями гражданской пенсии. Данное правило не касается граждан, вступивших в Программу до 1 октября 2013 года.

— государство софинансирует взносы любого из участников Программы только при условии, что он внёс первый взнос, в рамках Программы, до 31 января 2015 года (изменения 345-ФЗ)

— государство софинансирует личные взносы каждого участника Программы в течение 10 лет с момента уплаты гражданином первого взноса

— участник Программы самостоятельно определяет размер и периодичность платежей ДСВ

— гражданин имеет право прекратить, приостановить и возобновить уплату дополнительных страховых взносов в любой момент

— государство ежегодно софинансирует личные взносы каждого участника Программы в размере от 2 000 до 12 000 рублей в год

— пенсионные накопления, сформированные за счет уплаты дополнительных страховых взносов, насследуемы. То есть, в случае смерти плательщика, его правопреемники могут получить эти деньги.

Как платить дополнительные страховые взносы (ДСВ):

— Самостоятельно через кредитные учреждения (то есть банки). КБК 39210202041061100160. В назначении платежа обязательно указывайте свой СНИЛС. Сбербанк принимает данные платежи без комиссии. Не забудьте представить в свое управление ПФР копии платежных документов в течение 20 дней со дня окончания квартала, в котором Вы делали платеж. Это в Ваших интересах – лучше удостовериться, что деньги легли на Ваш лицевой счет.

— Через работодателя. Для этого необходимо подать заявление в бухгалтерию, которая ежемесячно будет удерживать Ваши взносы из зарплаты и перечислять их в ПФР. В заявлении указывается размер ежемесячно уплачиваемых ДСВ. Их размер может быть изменен застрахованным лицом на основании личного заявления.

Налоговый вычет

Обращаем ваше внимание, что взносы ДСВ не облагаются налогом на доходы физических лиц, то есть на сумму перечисленных, в рамках программы, средств ежегодно можно получать налоговый вычет в размере 13%. Таким образом, при размере платежа от 2000 до 12000 рублей в год, можно вернуть от 260 до 1560 рублей на следующий год.

Для осуществления возврата суммы налогового вычета необходимо подать декларацию и заявление о желании получить социальный налоговый вычет в управлении налоговой по месту жительства. Сделать это можно в течение трёх лет с года осуществления платежа.

Кроме декларации и заявления подаются подтверждающие документы, коими являются: квитанция об уплате – в случае уплаты ДСВ самостоятельно; справка от работодателя об уплаченных суммах ДСВ – в случае осуществления платежей через работодателя (утверждена приказом ФНС от 12.12.2008 № ММ-3-3/634а «О форме справки»).

Как показывает практика, специалисты налоговой службы могут потребовать и другие документы, кроме вышеперечисленных. Например, уведомление о вступление программу государственного софинансировании пенсии – высылается Пенсионным фондом по почте застрахованному лицу, после подачи оным заявления о вступление в программу.

Возможно Вам будет интересна статья «Кому выгодно платить ДСВ»

Кто сдает ДСВ-3

Гражданин может увеличить будущую пенсию с помощью дополнительных страховых взносов. Работник может сам перечислять взносы, а может доверить это своему работодателю. Работодатели одновременно с перечислением дополнительных страховых взносов на накопительную пенсию надо формировать реестры застрахованных лиц по форме ДСВ-3. > Сроки сдачи ДСВ-3 За 1 квартал 2018 года надо сдать форму ДСВ-3 в ПФР не позднее 20 апреля 2018 года.

Форма сдается ежеквартально.

Форма ДСВ-3

Скачать бланк формы ДСВ-3 (реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя) можно .

Чтобы заполнить форму и сформировать файл, можно использовать программу Пенсионного фонда — ПУ-5. Скачать ее можно, например, .

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Что отражается в ДСВ-3

В реестре ДСВ-3 должны содержаться следующие сведения:

— общая сумма перечисляемых средств, включающая в себя сумму всех перечисляемых дополнительных страховых взносов на накопительную пенсию (сумму всех уплачиваемых взносов работодателя);

— номер платежного поручения и дата его исполнения;

— страховой номер индивидуального лицевого счета каждого застрахованного лица;

— фамилия, имя и отчество каждого застрахованного лица;

— сумма перечисляемых дополнительных страховых взносов на накопительную пенсию каждого застрахованного лица (сумма взносов работодателя, уплачиваемых в пользу каждого застрахованного лица);

— период уплаты.

В каком виде сдавать

Способ подачи формы ДСВ-3 зависит от среднесписочной численности работников за предшествующий календарный год, а для вновь созданных организаций — от численности работников:

— более 25 — работодатель представляет документ в электронной форме с применением усиленной квалифицированной электронной подписи;

— 25 и менее — работодатель может подать форму ДСВ-3 по своему усмотрению или на бумажном носителе, или в электронной форме (с применением усиленной квалифицированной электронной подписи).

Штрафы за несдачу ДСВ-3

С 2017 года за непредставление в установленный срок форм ДСВ-3, а также за представление неполной и (или) недостоверной информации, к страхователям применяется штраф в размере 500 руб. в отношении каждого застрахованного лица.>Кто сдает форму ДСВ-3 в 2019 году

Отчетность в ПФР в 2019 году

Юридические лица и индивидуальные предприниматели в соответствии с законодательством должны направлять отчетность о нанятых сотрудниках в Пенсионный фонд. С 2019 года в данный порядок внесены определенные изменения. Были введены дополнительные формы отчетов для перехода на электронные трудовые книжки.

Изменения в порядке сдачи отчётности в ПФР в 2019 году

Во втором квартале 2018 года в отчетность для ПФР была введена новая форма СЗВ-М. Ее заполнение стало обязательным и в 2019 году. Подавать данный документ в ПФР необходимо каждый месяц до 15 числа.

Новый отчет направлен на упрощение предоставления сведений о нанятых сотрудниках. От его подачи освобождаются индивидуальные предприниматели, не привлекающие наемных работников.

Также с 2019 года работодателям необходимо подавать отчетность по сведениям о трудовой деятельности. В данной бумаге учитываются должностные обязанности, перевод на новые места, увольнения. Необходимость данной формы обусловлена переходом на электронные трудовые книжки.

Какие отчёты необходимо предоставить в ПФР?

В 2019 году юридические лица и индивидуальные предприниматели должны направить в ПФР следующие отчеты:

- СЗВ-М — заполняются сведения о застрахованных лицах;

- СЗВ-СТАЖ — учитывается информация о трудовом стаже работников;

- Сведения о трудовой деятельности — отображаются данные из трудовой книжки;

- ДСВ-3 — информация о дополнительных страховых взносах.

В процессе заполнения и подачи документов необходимо учитывать порядок оформления и сроки. Нередко именно ошибки заполнения становятся причиной штрафов.

СЗВ-М

Форма СЗВ-М введена в 2018 году и нацелена на информирование Пенсионного фонда об официально трудоустроенных работниках. Информацию следует предоставлять и о лицах, находящихся в отпуске или декрете.

Нередко бухгалтеры предоставляют неполные данные о сотрудниках, что не позволяет оценить их реальное количество. В отчете должны содержаться сведения о всех привлеченных работниках, в ином случае последуют штрафы за неточные сведения.

В расчет берутся не только сотрудники, работающие по трудовому договору, но и иные лица. Оказание услуг, авторский заказ, издательский или лицензионный договор — все это необходимо учитывать при заполнении. Все сведения о работниках отражаются независимо от выполнения ими условий соглашения.

Заполнять СЗВ-М не требуется при следующих случаях:

- учредитель компании — единственный ее сотрудник;

- индивидуальный предприниматель работает без привлечения наемного персонала;

- организация прекратила или приостановила свою деятельность, наемных работников не имеется.

Организации, штат которых насчитывает более 25 человек, могут подавать электронные отчеты. Однако вне зависимости от формы следует уделить внимание точности отображения данных. За каждую неточность штраф составляет 500 рублей.

Сведения о трудовой деятельности

Сведения о трудовой деятельности — новый тип отчета, введенный в 2019 году. Информация должна отражать следующие аспекты:

- устройство на работу;

- перевод на новую должность;

- увольнение и основания для прекращения трудового договора.

При заполнении отчета уделяют внимание следующим полям:

- полное наименование работодателя, по необходимости указываются сведения о переименовании и реквизиты соответствующих документов;

- регистрационный номер;

- сведения о приеме сотрудника на работу или переводе в другое подразделение;

- профессия работника, должность или специальность, профессиональная квалификация;

- сведения о переводе работника на новую должность;

- информация об увольнении и точные данные о соответствующих основаниях;

- реквизиты приказа о трудоустройстве сотрудника.

Форма отчета окончательно еще не утверждена. До ее введения за образцом заполнения обращаются в территориальные органы ПФР.

ДСВ-3

Форма ДСВ-3 предусматривает отчетность по дополнительным страховым взносам. Заполняется в том случае, если работник написал соответствующее заявление и передоверил оплату таких начислений работодателю.

Информация в ДСВ-3 должна в точности отражать размер внесенных платежей. Такие взносы позволяют работнику рассчитывать на более высокий уровень пенсии. Для этого сведения по реальным размерам отчислений подаются ежеквартально.

Если в компании больше 25 сотрудников — отчет может составляться в электронной форме.

СЗВ-СТАЖ

СЗВ-СТАЖ был введен в 2018 году и сменил форму РСВ-1. Документ содержит сведения о периоде работы каждого сотрудника. Заполняется раз в год организациями, индивидуальными предпринимателями, а также частными детективами, адвокатами и нотариусами.

Отчетность подается независимо от того, работало ли предприятие или нет. Обо всех занятых сотрудниках должна присутствовать информация, указывающая на их трудовой стаж. При реорганизации или ликвидации предприятия отчет подается досрочно.

Сроки сдачи отчётности в ПФР

В 2019 году определены следующие сроки для подачи отчетности в ПФР:

- сроки сдачи отчета СЗВ-М — до 15 числа, следующего за отчетным периодом месяца, если число выпадает на выходной, последним сроком подачи считается первый после выходных рабочий день;

- сведения о трудовой деятельности также подаются до 15 числа по тем же принципам, что и СЗВ-М;

- ДСВ-3 подается раз в квартал, четыре раза в год до 20 числа следующего за отчетным периодом месяца;

- СЗВ-СТАЖ оформляется до 1 марта, следующего за отчетным периодом года.

Последний документ оформляется раз в год. Такая отчетность в ПФР за 2018 год должна быть подана до 1 марта 2019. Соответственно за 2019 год отчет подается до 1 марта 2020.

Штраф за нарушение сроков отчётности

Штраф за нарушение сроков отчетности составляет 500 рублей за каждого работника. Соответственно, если в компании 12 сотрудников, по которым несвоевременно сдана отчетность, сумма выплаты составит 6 тыс. рублей.

Уведомление о штрафе направляется работодателю Пенсионным фондом. На оплату взыскания дается 10 дней, однако в некоторых случаях указывается иной срок. Если оплата не будет внесена, необходимую сумму списывают по инкассо со счета компании или индивидуального предпринимателя.

Штраф в 500 рублей также предусмотрен и за предоставление неверных сведений. Указанная сумма уплачивается за каждую неточность или ошибку. Неверное заполнение отчетов может обернуться существенными финансовыми затратами.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- 8 (800) 350-83-59 — все регионы РФ.

Отчетность в ПФР с 2019 года

- 1 СЗВ-М

- 2 Сведения о трудовой деятельности

- 3 ДСВ-3

- 4 СЗВ-СТАЖ

Чтобы избежать штрафных санкций, предприятие или ИП с наемными сотрудниками должно своевременно подать отчетность в ПФР (в противном случае с 1 апреля 2019 года будет начислен штраф).

При этом функция по контролю за порядком уплаты страховых взносов будет возложена на Налоговую службу, которая имеет широкие полномочия и может наказывать нарушителей за несоблюдение сроков или неправильно заполненные формы документов.

Предполагается, что усовершенствованная система подачи отчетности будет менее обременительной для предприятий и ИП, которые вынуждены ежемесячно подавать большой объем документов и тратить на заполнение обязательных форм много времени и сил.

Еще во втором квартале 2018 года было введено дополнительное требование, в соответствии с которым индивидуальные предприниматели, осуществляющие частную бизнес-деятельность, и организации должны передавать в Пенсионный фонд данные об официально трудоустроенных работниках (в том числе тех, которые находятся в отпуске или декрете), используя форму СЗВ-М. Это требование будет актуально и в 2019 году, но от такого обязательства будут освобождены ИП, у которых нет наемных работников.

Типичная ошибка бухгалтеров при заполнении СЗВ-М – это предоставление неполной информации, которая не позволяет оценить реальное количество лиц, подлежащих страхованию.

По факту данные сотрудника должны быть включены в такой отчет даже в том случае, если им оказываются услуги не только на основании трудового договора (или оказания услуг), но и при заключении издательского, лицензионного договора, а также договора авторского заказа.

Сроки сдачи отчетности:

Если речь идет о трудовом договоре, то предприятие или ИП обязано отчитаться о застрахованных лицах, независимо от того, выполняли ли они свои должностные обязанности за отчетный период или нет. В то же время не стоит опасаться штрафа за несвоевременную подачу формы СЗВ-М, если:

- единственный сотрудник организации – это ее учредитель;

- организация по какой-то причине прекратила свою хозяйственную деятельность, и у нее нет наемных работников;

- на собрании товарищества или кооператива прошли выборы председателя, но при этом с ним не был заключен договор на исполнение обязанностей.

Если отчетность подает крупное предприятие, в штате которого более 25 человек, то, во избежание бумажной волокиты, форму придется подать в электронном виде посредством мультимедиа. Небольшие организации и ИП могут подавать СЗВ-М на бумажном носителе.

При указании актуальной информации важно избежать ошибок при заполнении формы. Если в ходе проверки будет выявлена хотя бы одна неточность, то работодателю придется заплатить штраф в 500 руб.

(соответственно, такую сумму придется заплатить за каждую неточность или ошибку).

И это не считая штрафа за несоблюдение срока подачи отчета СЗВ-М, который должен поступить в контролирующий орган до 15 числа каждого месяца.

Скачать бланк отчетности СЗВ-М

Образец заполнения отчетности в ПФР по форме СЗВ-М

Что сдавать в ПФР в 2019 году: какие отчеты и формы

С наступлением нового 2019 года, в интернете появляется все больше и больше новой информации касательно различных изменений в отчетности. Новая информация касается и налоговых отчетов, а также отчетов в пенсионный фонд и еще во многие другие инстанции.

В связи с возникшей информацией многих людей, связанных с предпринимательством, бухгалтеров предприятий, а также других заинтересованных людей интересует в частности вопрос о том, что сдавать в ПФР в 2019.

И в этой статье мы постараемся ответить вам на этот вопрос.

Здесь мы поговорим о базовых вещах, которые касаются отчетности в ПФР, что сдавать, какие отчеты, какие сроки, а самое главное какие штрафы в 2019 году за непредставление отчетов вовремя.

Какие отчеты в ПФР необходимо сдавать в 2019 году?

Вне зависимости от того, какую именно трудовую деятельность вы ведете, если она является законной, то вы как частное или физическое лицо обязано предоставлять отчеты касательно ведения вашей должности.

Важно! Стоит также отметить, что относится данное распоряжение как на местные компании, так на и международные организации, ведущие свою деятельность на территории страны.

Также невзирая на то, что в новом 2019 году некоторые правила предоставление отчетности изменились, в частности, большая часть полномочий перешла к федеральной налоговой службе (ФНС). Теперь такие отчеты как РСВ-1 переходят под контроль налоговой службы.

Но все равно некоторые отчеты остались закреплены за пенсионным фондом страны – а именно ПФР. В новом году по-прежнему необходимо сдавать в ПФР такие отчеты как СЗВ-М, ДСВ-3, СЗВ-стаж.

СЗВ-стаж

Так как каждый сотрудник, будучи работая на предприятии или же в организации, так или иначе вносит обязательные взносы, из которых в дальнейшем и составляется будущая пенсия каждого работника. Исходя из этого, у каждого из них нарабатывается ежегодно определенный пенсионный стаж.

Именно данные касательно этого стажа и должны докладывать работодатели ежегодно в ПФР. Сроки, которые были установлены для крайней сдачи отчета -сдать его не позже, чем 1 марта. В случае выпада праздника на указанный период, предоставляется отсрочка, и после прохождения праздников и выходных дней, сдается отчет.

Сроки сдачи отчетности в ПФР в 2019 году

Для того, чтобы вам было более удобнее ориентировании в датах сдачи отчетности, и во избежание штрафных санкций, ПФ специально выпустил таблицу с датами и крайними сроками по сдачи всех отчетов в 2019 году.

| Название отчета | Время сдачи |

| СЗВ-М | Не позднее 15 числа каждого месяца |

| ДСВ-3 | Не позднее 20 числа каждого квартала |

| СЗВ-стаж | Не позднее 1 марта (ежегодно) |

В данной таблице указаны наиболее распространенные отчеты, которые необходимы для сдачи при начислении и получении будущих пенсионных выплат.

Штрафы за непредставление или несвоевременное предоставление отчётности

Если вы не предоставите необходимые сведения в соответствующие органы управления, то в противном случае вам будет назначено наказание. Оно может быть двух видов – налоговое и административное. В первом случае будет назначен штраф.

Его размер будет напрямую зависеть от количества непредставленных форм, за каждую из которых заплатите 200 р. Во втором случае штрафы будут значительно больше, и зависеть от того, кто несет ответственность за их предоставление – бухгалтер или же сама организация.

Заключение

Вне зависимости от того, какой сдавать документ, у каждого из них имеются установленные сроки. И самое главное это сдать его в указанный период времени. В противном случае есть вероятность столкнуться с рядом проблем.

Также без имения необходимых данных есть риск возникновения проблем с выдачей и начислением пенсионных выплат, так как эти данные и требуются для их подсчета и определения.

По этой причине к сдаче следует подходить с ответственностью и серьезностью.

Новая отчетность в ПФР с 2019 года: последние новости, календарь

Чтобы избежать штрафных санкций, предприятие или ИП с наемными сотрудниками должно своевременно подать отчетность в ПФР (в противном случае с 1 апреля 2019 года будет начислен штраф).

При этом функция по контролю за порядком уплаты страховых взносов будет возложена на Налоговую службу, которая имеет широкие полномочия и может наказывать нарушителей за несоблюдение сроков или неправильно заполненные формы документов.

Предполагается, что усовершенствованная система подачи отчетности будет менее обременительной для предприятий и ИП, которые вынуждены ежемесячно подавать большой объем документов и тратить на заполнение обязательных форм много времени и сил.

Календарь бухгалтера на 2019 год: сроки сдачи отчетности (таблица)

Помимо бухотчетности, предприятия сдают отчетность налоговую и отчеты в фонды (ПФР и ФСС). Крайние сроки сдачи отчетов указаны в соответствии с законодательством — они сдвигаются на ближайший будний день, если выпадают на праздничный (нерабочий) или выходной день.

Отчеты в 2019 году: сроки сдачи — таблица

| Орган представления | Отчет | За период | Срок сдачи | Актуально для |

| ОСНО | УСН | ЕНВД | ЕСХН | |

| ИФНС | Декларация по НДС (ежеквартальная) | 4 кв. 2018

1 кв. 2019 2 кв. 2019 3 кв. 2019 |