Содержание

- Дивиденды в 2-НДФЛ (образец заполнения)

- Код вычета 601 в справке 2 НДФЛ

- Особенности вычетов

- НДФЛ код вычета 601

- Что означает код вычета 601 в справке 2 НДФЛ?

- Форма 2-НДФЛ: разбираем нестандартные ситуации

- Заполнение справки: переходные моменты

- Зарплатные нюансы

- Отражаем дивиденды

- Выбираем инспекцию

- Самодостаточен ли признак 2?

- Работник попросил справку

- Выплаты с дивидендов отражаются в 2 ндфл

- Выплаты с дивидендов отражаются в 2 ндфл 2018

- Как отразить в справке

- Выплаты с дивидендов отражаются в 2 ндфл за 2018

- Каков общий порядок отражения дивидендов физлицу в новой справке 2-НДФЛ?

- Когда уплачивается НДФЛ с дивидендов?

- Как рассчитать размер налога?

- Отражать ли дивиденды в отчете

- Как в 2-НДФЛ отразить дивиденды

- Как отразить дивиденды в справке 2 НДФЛ?

- Облагаются ли дивиденды НДФЛ?

- Когда и как отражать дивиденды и вычет по ним в 2-НДФЛ?

- Когда уплачивается НДФЛ

- Как рассчитать размер налога

- Как налоговому агенту отразить дивиденды в справке 2-НДФЛ?

Дивиденды в 2-НДФЛ (образец заполнения)

Дивиденды в 2-НДФЛ отражают только ООО. Акционерные общества указывают их в приложении № 2 к декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письмо ФНС от 26.06.2018 № БС-4-11/12266@).

Заполнить справку по выплаченным дивидендам нужно так.

В приложении к 2-НДФЛ укажите:

- ставку НДФЛ (13% — для резидентов РФ, 15% — для нерезидентов либо ставку согласно международному договору);

- код дохода — 1010;

- сумму дивидендов;

- код вычета — 601;

- сумму вычета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет показывают только в том случае, если в расчете НДФЛ с дивидендов учитывались дивиденды, которые получила сама организация от других организаций. Если нет, в поле «Код вычета» нужно поставить прочерк, а сумму указать как 0,00 руб. (см. пп. 1.10, 1.15 Порядка заполнения справки 2-НДФЛ).

Заполняйте одно приложение на каждую ставку НДФЛ. Если и зарплата, и дивиденды облагаются по одной ставке (например, это «физик»-резидент, который одновременно является работником организации), будет одно общее приложение, если по разным — сделайте отдельные приложения.

В разделе 2 справки 2-НДФЛ дивиденды нужно показать в составе общих доходов, облагаемых по той же ставке (без учета вычета). В поле «Налоговая база» включите сумму за минусом вычета (если он применялся). Сумму НДФЛ покажите в обычном порядке. Если выплачивались доходы, облагаемые по разным ставкам, по дивидендам заполняется отдельная страница.

В разделе 3 вычет по дивидендам приводить не надо.

Смотрите также образец заполнения 6-НДФЛ с дивидендами.

Код вычета 601 в справке 2 НДФЛ

Код вычета 601 в справке 2 НДФЛ отражает сумму, которая способна снизить налоговую базу, исключительно по такому виду доходов, как дивиденды. Нужно обратить ваше внимание на то, что данный код действует в соответствии со статьей 214 налогового…

Что же такое вычет? В принципе, это определенный элемент снижения налоговой базы. Налоговая база – общая сумма налогов, которая подлежит четкому отчислению средств в размере 13% НДФЛ. То есть, из 10 000 рублей заработной платы, сотрудник обязан перечислить в налоговый фонд 1300 рублей, чистая заработная плата в данном случае составит 8 700 рублей.

Каждый доход облагается налогом. В тоже время, есть вычеты, которые способствуют снижению суммы доходов, из которой высчитывается налог в размере 13%.

Особенности вычетов

Например, вы получаете 10 000 рублей, из которых должны заплатить налог в размере 1300 рублей. Тем не менее, если вы имеете право на вычет, то общая сумма налоговой базы будет снижена. Например, вы используете налог стандартного типа на детей, который предусматривает снижение налоговой базы на сумму в размере 3000 рублей. В данном случае расчеты будут такими: из суммы общего дохода в 10 000 рублей отнимается сумма в 3000 рублей, которая не облагается налогом. Получается, что сумма дохода составляет 7 000 рублей. Соответственно, сумма налогов в данном случае составит 910 рублей.

НДФЛ код вычета 601

Разница достаточно существенная.

Вычеты можно оформить посредством предоставления пакета документов и заявления. Налоговые инстанции четко определяют все пути оформления данного варианта снижения общей налоговой базы на физическое лицо.

Что означает код вычета 601 в справке 2 НДФЛ?

В первую очередь скажем об особенностях заполнения справки 2 НДФЛ:

- Справка заполняется на специализированном бланке;

- Все доходы указываются в виде кодов;

- Все вычеты указываются в виде кодов;

- Если человек не является резидентом страны, то он не имеет право получать налоговые вычеты;

- Если индивидуальный предприниматель оплачивает налог по особой системе, он не имеет право на получение вычеты;

- Справка заполняется только на официально трудоустроенных граждан;

- При отсутствии выплат НДФЛ оформить налоговые вычеты невозможно.

Код вычета 601 позволяет в определенной степени снизить уровень доходов по дивидендам. В нашей стране каждый вид доходов в обязательном порядке должен облагаться налогом. Если налог не высчитывается, то и вычеты не предоставляются. Что же касается дивидендов, то данный вид доходов в обязательном порядке вписывается в 2 НДФЛ в качестве дохода облагаемого по особой системе НДФЛ. Снизить сумму отчислений можно посредством кода 601. Впрочем, претендовать на данный вычет могут только четко определенные законодательством категории лиц.

Форма 2-НДФЛ: разбираем нестандартные ситуации

Налоговые агенты представляют в ИФНС форму 2-НДФЛ в двух случаях: в общем порядке — не позднее 1 апреля года, следующего за налоговым периодом, и при невозможности удержать налог. Кроме того, справка по форме 2-НДФЛ должна быть представлена налоговым агентом налогоплательщику — физическому лицу по его требованию. В конце прошлого года, вслед за изменениями в законодательстве, налоговая служба обновила формы отчетности по НДФЛ, изменив в том числе и привычную форму 2-НДФЛ. Наши рекомендации помогут налоговым агентам не только проверить, а при необходимости и уточнить уже сданную отчетность, но и корректно оформлять справки в будущем.

Порядок заполнения новой справки прописан достаточно детально. Но жизнь постоянно преподносит бухгалтерам такие «сюрпризы», которые отразить в отчетности оказывается затруднительно.

Заполнение справки: переходные моменты

Начнем с вопросов заполнения справки. Ведь неверные сведения в этом документе грозят организации штрафом в 500 руб. за каждую некорректную справку (ст. 126.1 НК РФ).

Много затруднений вызывают так называемые «переходные» выплаты. Они хотя и возникают только раз в году, но являются причиной постоянной головной боли бухгалтера. Как же правильно заполнять справку по выплатам, начисленным в 2015 г., а фактически выплаченным в 2016-м?

С текущей зарплатой все понятно. О том, что декабрьскую зарплату нужно было включить в справку за 2015 г., даже если фактически она выплачена в январе 2016 г., налоговые органы определились давно (см., например, письма ФНС России от 03.02.2012 № ЕД-4-3/1692@ и № ЕД-4-3/1698@).

Однако и здесь есть нюанс: данное положение не распространяется на заработную плату, выплачиваемую с нарушением сроков, установленных трудовым законодательством (письмо ФНС России от 07.10.2013 № БС-4-11/17931@). И если, например, в январе была выплачена заработная плата не за декабрь 2015 г., а за более ранние периоды, она считается доходом 2016 г. А значит, попадет в справку за 2016 г. Хотя на практике налоговые органы не возражают против включения такой выплаты (в части заработной платы за 2015 г.) в справку за 2015 г., если фактическая выплата произошла до представления соответствующей отчетности.

В отношении же выплат по гражданско-правовым договорам переходные правила вообще не применяются. По общему правилу датой фактического получения дохода в денежной форме признается день его выплаты либо перечисления на счета налогоплательщика в банках (счета третьих лиц по поручению налогоплательщика). Об этом говорится в подп. 1 п. 1 ст. 223 НК РФ. И если, например, арендная плата за декабрь 2015 г. была выплачена в январе или феврале 2016 г., это доход 2016 г. Поэтому в Сведения по форме 2-НДФЛ, предоставляемые за 2015 г., данные о начисленной, но не выплаченной в этом году арендной плате включать было не нужно.

Зарплатные нюансы

Перейдем теперь к стандартным начислениям. Здесь трудности с отражением сведений в справке могут возникать в различных ситуациях. Например, если по итогам года обнаружились излишне удержанные суммы.

Возврат НДФЛ штатным работникам: общий порядок

Проиллюстрируем эту ситуацию на примере.

Предположим, в организации с февраля по май работала сотрудница — мать троих детей. Соответственно, она ежемесячно могла получать вычет в размере 5800 руб. (по 1400 руб. на первого и второго ребенка и 3000 руб. — на третьего). В феврале она получила доход 800 руб., в марте — 12 000 руб., в апреле и мае — по 2000 руб. В результате на дату увольнения сумма вычетов оказалась больше полученного дохода. Но из-за неравномерности распределения дохода по месяцам в марте НДФЛ был удержан. И эта сумма, соответственно, стала излишне удержанной. Посмотрим, как все это должно быть отражено в справке.

Сразу скажем, что порядок отражения зависит от того, когда будет произведен возврат излишне удержанной суммы.

Дело в том, что в соответствии с Порядком заполнения Раздела 5 Справки 2-НДФЛ (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@) в поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога. То есть данное поле заполняется, когда на момент подачи справки показатель в поле «Сумма налога исчисленная» меньше, чем в поле «Сумма налога удержанная».

Из системного толкования указанного Порядка заполнения Раздела 5 Справки 2-НДФЛ следует, что если в течение года проводились корректировки удержанных сумм, в том числе возврат излишне удержанного налога налогоплательщику, в справку, составляемую по итогам данного налогового периода, попадают уже скорректированные суммы. А значит, если излишне удержанная в марте сумма НДФЛ была возвращена налогоплательщику в 2015 г., в справку 2-НДФЛ должны были попасть уже скорректированные данные.

В этом случае справка должна была быть заполнена следующим образом. В Разделе 4 в поле «Сумма вычета» по соответствующим кодам (114, 115, 116) нужно было указать суммы стандартного налогового вычета, предоставленные на первого, второго и третьего ребенка в феврале — мае. Общая сумма вычета в силу п. 3 ст. 210 НК РФ не может превышать суммы дохода, поэтому в справке нужно было указать 16 800. Далее, в Разделе 5 в поле «Общая сумма дохода» нужно было указать общую сумму начисленного и фактически полученного дохода без учета вычетов, указанных в Разделах 3 и 4. То есть в рассматриваемом случае — 16 800.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4. В рассматриваемом случае он равен нулю. В полях «Сумма налога исчисленная», «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» также должен был быть указан ноль.

Аналогичным образом заполняется справка, если возврат излишне удержанного НДФЛ производился в 2016 г., но до того момента, как организация представила в ИФНС справки за 2015 г.

Если же возврат излишне удержанного налога будет проходить в 2016 г. уже после представления справки 2-НДФЛ, то в справку бухгалтер должен будет внести фактические данные, то есть указать излишне удержанный налог. Поэтому Раздел 5 будет заполнен иначе: в поле «Общая сумма дохода» также будет указано 16 800. В поле «Налоговая база» будет стоять ноль. В поле «Сумма налога исчисленная» будет отражена сумма НДФЛ по мартовской зарплате, она же попадет в поля «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом».

И самое главное: после возврата налога нужно будет подать в ИФНС новую (корректирующую) справку 2-НДФЛ, в которой уже не будет излишне удержанного налога, а суммы НДФЛ, исчисленная, удержанная и перечисленная, будут равны нулю (см. Общие требования к порядку заполнения формы справки, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@, и письмо ФНС России от 13.09.2012 № АС-4-3/15317).

Возвращаем налог работникам на патенте

Излишне удержанные суммы могут возникать не только из-за вычетов, но и из-за того, что в организации работают сотрудники на патенте. Причем, суммы переплат тут могут быть значительными из-за того, что уведомление о возможности зачета было получено из ИФНС с задержкой.

Напомним, НК РФ говорит, что налог, излишне удержанный у физлица, возвращается за счет «общего котла», то есть НДФЛ, удержанного у других сотрудников организации (п. 1 ст. 231 НК РФ). В этой связи возникает вопрос: а как такой возврат отразится в справках тех сотрудников, за счет НДФЛ которых возмещена переплата? Что писать в поле «Сумма налога перечисленная», если НДФЛ в бюджет не ушел, а попал фактически на счет иностранного сотрудника?

На самом деле, действующий Порядок заполнения справки 2-НДФЛ не делает различий между суммами, перечисленными налоговым агентом в бюджет, и суммами, перечисленными в порядке ст. 231 НК РФ на банковский счет, указанный в заявлении о возврате излишне удержанного налога. Обе суммы относятся к перечисленным. При этом ни в самой справке, ни в Порядке ее заполнения нет уточнения, что речь идет именно о перечислении в бюджет.

Таким образом, можно констатировать, что для целей отчетности по НДФЛ возвращенные за счет «общего котла» суммы НДФЛ также признаются перечисленными и отражаются в Разделе 5 справки в общем порядке. Проще говоря, никаких искажений в справках тех сотрудников, чей НДФЛ фактически был перечислен не в бюджет, а на счет другого физлица в счет излишне удержанной суммы налога, не будет.

С работниками, трудящимися на основании патента, связана и еще одна проблема. Для них в справке предусмотрен отдельный статус — 6. Но одновременно многие из них являются и налоговыми резидентами РФ, так как отработали в России более полугода. А для резидентов, как известно, установлен другой статус — 1. Как совместить эти два статуса в справке?

Для ответа обратимся к Порядку заполнения Раздела 2 «Данные о физическом лице — получателе дохода» справки 2-НДФЛ. Там указано, что если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1. А дальше — в скобках — дается примечание: кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента.

Получается, что «патентные» работники являются своеобразным исключением: вне зависимости от наличия у них резидентства в справке они всегда фигурируют под кодом 6. Это правило применимо в том числе и в ситуации, когда работник устроился на работу, уже будучи резидентом, и какое-то время работал без патента (например, по разрешению на работу, выданному ранее), а позднее в течение года получил патент. Ведь статус налогоплательщика определяется по состоянию на конец года, за который налоговый агент подает справку 2-НДФЛ (письмо Минфина России от 15.11.2012 № 03-04-05/6-1305). При увольнении работника до окончания года его статус определяется на дату увольнения.

Дистанционные работники из других стран: какие выплаты облагаются

Наконец, еще одна ситуация, с которой иногда приходится сталкиваться бухгалтерам, — оформление на дистанционную работу сотрудников из других стран.

Заработная плата таких сотрудников НДФЛ не облагается, поскольку вознаграждение за выполнение работ для российской компании с территории другого государства относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

В то же время, отпускные таким вознаграждением не являются, ведь это не плата за труд, а сохраненный средний заработок. Следовательно, такие выплаты, получаемые от российской организации, относятся к доходам от источников в Российской Федерации и на основании ст. 209 НК РФ подлежат налогообложению в Российской Федерации (письмо Минфина России от 02.04.2015 № 03-04-06/18203).

Соответственно при выплате данной суммы российская организация признается налоговым агентом (п. 1 ст. 226 НК РФ), обязана исчислить, удержать и перечислить в бюджет сумму НДФЛ. И как следствие, обязана вести учет выплаченного дохода и представлять в налоговый орган сведения о нем (п. 1 и. 2 ст. 230 НК РФ).

Получается, что по дистанционным иностранным сотрудникам организация также должна представить в налоговые органы сведения по форме 2-НДФЛ (с признаком 1). При этом в справке указываются только суммы выплаченных отпускных. Суммы заработной платы, как не облагаемые НДФЛ, в форме 2-НДФЛ не указываются, отдельная справка с признаком 2 по ним также не подается.

Отражаем дивиденды

Отдельно стоит сказать о дивидендах.

Начнем с того, что представлять справки 2-НДФЛ на физлиц, которым выплачены дивиденды, должны только общества с ограниченной ответственностью. Акционерные общества отражают НДФЛ с дивидендов, выплаченных физлицам, в декларации по налогу на прибыль (п. 2, 4 ст. 230 НК РФ, письмо ФНС России от 02.02.2015 № БС-4-11/1443@).

ООО сумму выплаченных дивидендов отражают в разделе 3 справки с указанием ставки налога — 13%. Доход в виде выплачиваемого дивиденда всегда отражается в справке 2-НДФЛ за тот год, в котором проводилась фактическая выплата дивидендов. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — 1010. При этом если при расчете НДФЛ организация учитывала дивиденды, полученные от других организаций (п. 2 ст. 210, п. 5 ст. 275 НК РФ), в той же строке в Разделе 3 справки, где указана сумма дивидендов, нужно указать сумму вычета с кодом 601. То есть по дивидендам вычеты отражаются также в Разделе 3. Обратите на это внимание!

Есть и еще один проблемный момент, связанный с дивидендами.

В соответствии с п. 1 ст. 224 НК РФ доходы от долевого участия в деятельности организаций, полученные налоговыми резидентами в виде дивидендов, подлежат обложению НДФЛ по ставке 13%. Но при этом согласно п. 3 ст. 226 НК РФ налоговая база по ним считается отдельно и не входит в налоговую базу, определяемую нарастающим итогом по другим доходам, облагаемым по ставке, предусмотренной п. 1 ст. 224 НК РФ.

В результате, если получатель дивидендов одновременно является сотрудником этой организации, то НДФЛ по дивидендам нужно считать отдельно, а по заработной плате — отдельно. Однако Порядок заполнения справки 2-НДФЛ никак не регулирует эту ситуацию: непонятно, нужно ли заполнять по дивидендам отдельные Разделы 3 и 5 или данные доходы указываются в совокупности с иными, облагаемыми по ставке 13%.

Считаем, что в данной ситуации налогоплательщик может самостоятельно решить, как заполнять справку 2-НДФЛ. Можно указать все суммы в одном Разделе 3 и Разделе 5. А можно заполнить два разных Раздела 3 и 5 в отношении доходов в виде зарплаты и в отношении доходов в виде дивидендов, ведь Порядок заполнения формы 2-НДФЛ не содержит прямого запрета на оформление отдельных Разделов 3 и 5 в отношении доходов, облагаемых по одной ставке, но в отношении которых различается порядок расчета налоговой базы (нарастающим итогом или отдельно по каждой сумме).

Заметим, что второй вариант предпочтительнее еще и потому, что он устраняет возможное расхождение в суммах, возникающее при суммировании из-за округлений. Дело в том, что в силу п. 6 ст. 52 НК РФ сумма налога всегда определяется в полных рублях, путем округления, при котором сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. В результате этого округления сумма НДФЛ, рассчитанная отдельно с дивидендов и с заработной платы, может не сходиться с суммой НДФЛ, рассчитанной с общего дохода.

Пример

Заработная плата сотрудника ООО за год составила 257 942 руб., НДФЛ исчисленный, удержанный и перечисленный — 33 532 руб.

Дивиденды, выплаченные сотруднику, одновременно являющемуся участником ООО, составили 35 593 руб.. НДФЛ исчисленный, удержанный и перечисленный — 4627 руб.

В результате получаем, что в Разделе 5 общая сумма дохода — 293 535 руб., а НДФЛ — 38 159 руб. Но эта сумма очевидно не совпадает с той, которую мы получим, если возьмем 13% от общей суммы дохода, указанной в Разделе 5. Из-за округления в бюджет оказывается «недоплачен» 1 руб.

Однако, на наш взгляд, заложенный в Налоговом кодексе механизм расчета НДФЛ прямо предполагает возможность расхождения на результат округления сумм налога, исчисленного с каждой отдельной суммы, и суммы налога, исчисленной с валового дохода за налоговый период. Поэтому в данном случае у налогового агента отсутствует сумма неудержанного налога, то есть в соответствующем поле «Сумма налога, не удержанная налоговым агентом» Раздела 5 необходимо поставить 0. Тем более что ни НК РФ, ни Порядок заполнения формы 2-НДФЛ не содержат требования о том, чтобы сумма в поле «Сумма налога исчисленная» Раздела 5 соответствовала произведению суммы, указанной в поле «Налоговая база» Раздела 5 и налоговой ставки.

Выбираем инспекцию

Следующий блок сложных ситуаций, которые возникают на практике, связан с тем, в какой именно налоговый орган необходимо представлять сведения по форме 2-НДФЛ. И надо отметить, что здесь часть проблем напрямую связана с некорректной работой законодателя.

Особенности для крупнейших

Так, законодатели, изменяя и конкретизируя Порядок представления сведений, установленный в п. 2 ст. 230 НК РФ, судя по всему, допустили техническую ошибку, в результате которой в норму о порядке сдачи справок крупнейшими налогоплательщиками попала часть текста, вообще не относящаяся к этой категории налоговых агентов. В результате совершенно не ясно, куда данная категория налоговых агентов должна представлять справки.

По нашему мнению, смысл нормы заключается в том, что данная категория налоговых агентов вправе выбирать, куда подавать отчетность в отношении доходов работников обособленных подразделений, а также физических лиц по договорам гражданско-правового характера, заключенным с обособленными подразделениями: по месту учета в качестве крупнейшего налогоплательщика либо по месту нахождения обособленного подразделения.

Приведенный вывод подтверждается письмом ФНС России от 01.02.2016 № БС-4-11/1395@. Однако в нем дается существенная корректировка.

По мнению ФНС, предоставленное налоговому агенту, отнесенному к категории крупнейших налогоплательщиков, право выбора порядка представления справок 2-НДФЛ не предусматривает возможности одновременного представления таких документов в налоговый орган по месту учета в качестве крупнейшего налогоплательщика и в налоговый орган по месту учета организации по соответствующему обособленному подразделению вне зависимости от того, производятся ли указанные выплаты организацией или обособленным подразделением.

То есть «крупнейшие» должны по всем доходам, выплачиваемым работникам как организацией, так и ее обособленным подразделением, представлять справки 2-НДФЛ либо в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению.

Правила для ИП на спецрежимах

Еще одна недоработка законодателя — порядок представления отчетности предпринимателями, работающими на специальных режимах налогообложения. Здесь проблема следующая.

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют справку 2-НДФЛ в налоговый орган по месту своего учета. Но далее в п. 2 ст. 230 НК РФ содержатся нормы, фактически конкретизирующие понятие «место учета» для различных категорий налогоплательщиков.

Так, согласно абз. 6 п. 2 ст. 230 НК РФ для налоговых агентов — индивидуальных предпринимателей, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указано, что они представляют сведения в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

В тоже время, какой-либо оговорки, что речь идет только о НДФЛ, удержанном с доходов лиц, занятых в деятельности, переведенной на ЕНВД, в НК РФ нет.

Получается, что предприниматель, совмещающий ЕНВД (или ПСН) с другими режимами налогообложения, должен представлять отчетность в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках общего режима налогообложения, либо УСН, так и облагаемой в рамках ЕНВД/ПСН) исключительно в налоговый орган по месту учета в качестве плательщика ЕНВД.

Если организация переехала

И в заключение этого блока рассмотрим порядок представления справок 2-НДФЛ организациями, которые в течение года «переезжали» из одной ИФНС в другую. Им нужно обратить внимание на то, как в Порядке заполнения справки 2-НДФЛ зафиксированы правила заполнения полей «Код по ОКТМО», «ИНН» и «КПП» Раздела 1 справки.

Так, в части кода ОКТМО Порядок требует указывать код муниципального образования, на территории которого находится организация или обособленное подразделение организации. А в полях «ИНН» и «КПП» для налоговых агентов — организаций указывается идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе. В случае если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

Из приведенных положений становится очевидно, что при смене «прописки» организации представлять несколько справок (в старую и новую ИФНС) не требуется. Ведь представление двух справок о доходах по одному физическому лицу с разными КПП и кодами ОКТМО возможно только в случае его работы в нескольких обособленных подразделениях организации или в организации и в ее обособленном подразделении в течение налогового периода. Соответственно, при смене места нахождения организации сведения о доходах физических лиц нужно представить в налоговый орган только по месту нового учета. Сведения подаются за весь истекший налоговый период в целом. При этом организация — налоговый агент указывает новые (действующие на момент сдачи справки) КПП в соответствии со Свидетельством о постановке на учет в налоговом органе и ОКТМО (письмо Минфина России от 19.11.2015 № 03-04-06/66956).

Самодостаточен ли признак 2?

Как и прежде, справка 2-НДФЛ предназначена не только для информирования налоговых органов о суммах дохода, исчисленного и удержанного налоговым агентом по НДФЛ. У этого документа есть и вторая ипостась: информирование о невозможности удержания НДФЛ. В этом случае в налоговые органы справка представляется с признаком 2.

В 2015 г. произошли изменения в Налоговом кодексе РФ — законодатели изменили сроки представления таких справок.

Теперь в п. 5 ст. 226 НК РФ сказано, что при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Однако, как это, к сожалению, часто бывает, изменив одну статью, законодатели забыли про аналогичную норму, содержащуюся в другой статье Кодекса.

Так, изменения не затронули подп. 2 п. 3 ст. 24 НК РФ, который содержит норму, обязывающую агента письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах. То есть здесь по-прежнему остался месячный срок на сообщение (который ранее был синхронизирован со ст. 226 НК РФ), однако формулировка нормы — пусть и незначительно, но отличается от той, что содержится в ст. 226 НК РФ. Выходит, что ст. 24 и 226 НК РФ формально устанавливают разные обязанности налогового агента. И теперь налоговый агент должен оценивать ситуацию в каждом конкретном случае, чтобы определить срок представления сообщения о невозможности удержать НДФЛ.

Так, если с лицом, которому выплачен доход, отсутствуют какие-либо договорные отношения, предусматривающие в текущем году выплату денежных средств в его пользу, сообщение подается в срок, указанный в ст. 24 НК РФ, а точнее, в течение месяца со дня выплаты дохода. Если же есть документально подтвержденная вероятность выплаты денежных доходов (например, рамочный договор), срок на уведомление налогового органа отодвигается на март следующего года, как это предусмотрено п. 5 ст. 226 НК РФ.

Но это не единственная ловушка, поджидающая бухгалтера при предоставлении справок с признаком 2.

Так, многие считают, что такие справки самодостаточны и, представив их, повторно подавать сведения по форме 2-НДФЛ в общеустановленные сроки (до 1 апреля) уже не нужно. Однако это не так. Не позднее 1 апреля в налоговый орган по месту учета нужно представить сведения по форме 2-НДФЛ с признаком 1, включающие в том числе и информацию о выплатах, по которым НДФЛ не был удержан вследствие невозможности удержания и по которым ранее были представлены справки с признаком 2 (письма Минфина России от 29.12.2011 № 03-04-06/6-363 и от 27.10.2011 № 03-04-06/8-290).

Работник попросил справку

Помимо отчетности в ИФНС, справка 2-НДФЛ может выдаваться и сотрудникам по их запросу. И тут тоже, как ни странно, могут возникать затруднительные ситуации. Например, сколько справок выдать сотруднику, который в течение года работал в нескольких подразделениях организации (или в организации и обособленном подразделении)?

Здесь нужно исходить из следующего. Обязанность налоговых агентов выдавать физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога предусмотрена п. 3 ст. 230 НК РФ. Справки выдаются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ для этих целей утверждена форма 2-НДФЛ. Соответственно, в случае выдачи справки физическому лицу по его заявлению она все равно должна оформляться в соответствии с Порядком, утвержденным ФНС России, то есть справка должна быть подготовлена в том же порядке, что и при предоставлении в налоговую инспекцию.

В соответствии с разделом III Порядка в поле «Код по ОКТМО» Раздела 1 справки 2-НДФЛ указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации. В случае если форма справки заполняется организацией, имеющей обособленные подразделения, в поле «ИНН и КПП» Раздела 1 справки после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

Таким образом, Порядок заполнения справки предусматривает раздельное указание сведений о доходах, выплаченных разными обособленными подразделениями организации. Возможности «свести» данную информацию в одну справку, выдаваемую от лица головного офиса организации, Порядок не содержит.

Контролирующие органы также указывают, что если в течение года сотрудник работал как в обособленном подразделении, так и в головном офисе организации, сведения о доходах такого работника должны подаваться соответственно по месту учета обособленного подразделения и по месту нахождения головного офиса организации (письма Минфина России от 29.03.2010 № 03-04-06/55, ФНС России от 14.10.2010 № ШС-37-3/13344). То есть оформляются две отдельные справки. Аналогичный подход, на наш взгляд, применим и в ситуации, когда сотрудник в течение года работал в нескольких обособленных подразделениях.

Так что сотруднику, который в течение года работал в нескольких подразделениях (головной организации и подразделении), нужно оформить и выдать несколько справок.

Как оформить справку в случае реорганизации

Трудности возникают и в организациях, прошедших реорганизацию или переименование, если сотрудники просят справку за период до реорганизации (переименования).

При составлении справки в этом случае нужно учитывать, что документ всегда оформляется тем налоговым агентом, к которому обращается налогоплательщик, и по той форме, которая действует на момент обращения (см. письмо ФНС России от 14.06.2006 № 04-1-04/317). Соответственно, поскольку при реорганизации происходит правопреемство организаций, то организация-правопреемник от своего имени вправе выдать сотруднику справку, в том числе и за период до реорганизации.

Оформление справки при смене наименования компании

Схожим образом решается вопрос и при смене наименования организации. В этом случае ИНН у организации — налогового агента остается прежним. А значит, смены налогового агента в данном случае не происходит. Поэтому в рассматриваемой ситуации при получении заявления физического лица о предоставлении сведений о полученных им доходах и удержанных суммах налога налоговый агент оформляет справку по действующей форме 2-НДФЛ, указывая в Разделе 1 данные о налоговом агенте по состоянию на дату обращения. При этом ИНН и КПП указываются согласно свидетельству о постановке на учет в налоговом органе, сокращенное наименование (в случае отсутствия — полное наименование) организации — согласно ее учредительным документам (см. Порядок заполнения Раздела 1 «Данные о налоговом агенте» формы 2-НДФЛ, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@).

Выплаты с дивидендов отражаются в 2 ндфл

Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд. I Порядка заполнения формы 2-НДФЛ, Письмо ФНС от 15.03.2016 № БС-4-11/).Отражение дивидендов в 6-НДФЛ

Дивиденды нужно отразить в 6-НДФЛ за период, в котором они выплачены (пп. 1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.

В разд. 1 укажите:

- в строках 020 и 025 — всю сумму дивидендов, выплаченных в отчетном периоде, вместе с НДФЛ;

- в строке 030 — вычет с дивидендов, если он применялся;

- в строках 040, 045 и 070 — НДФЛ с дивидендов.

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

- в строках 100 и 110 — дату выплаты;

- в строке 120 — следующий рабочий день после выплаты;

- в строках 130 и 140 — дивиденды вместе с НДФЛ и удержанный налог.

Особенность. Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/, от 24.10.2016 № БС-4-11/).

Новикова Т. А. , к.э.н., практикующий аудитор, налоговый консультант, доцент МГУУ Правительства Москвы, ген.

Дивиденды, полученные от ООО «Гамма», при расчете вычета не учитываются, поскольку облагаются налогом на прибыль по ставке 0% (пп. 1 п. 3 ст. 284 НК РФ);

- НДФЛ с дивидендов составит 130 000 руб. ((1 600 000 руб. — 600 000 руб.) x 13%). Участник получает 1 470 000 руб. (1 600 000 руб. — 130 000 руб.).

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.

Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ).

Отражение дивидендов в справке 2-НДФЛ

Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п. 2 ст. 230 НК РФ).

Сумму выплаченных дивидендов надо отразить в разд. 3 справки с указанием ставки налога — 13%. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога.

Код дохода для дивидендов — «1010».

Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).

Указывать вычет по НДФЛ с дивидендов в разд.

4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).

Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч.

В данном разделе указывается информация: О фактических доходах в денежной или иной натуральной форме с вычетами, расписанными по всем месяцам.

Кроме того в 5-м разделе отражается суммарная доля начисленного и удержанного дохода по соответствующим ему ставкам.

Налоговая база по удержанию налога с дивидендов может быть снижена в случаях, оговоренных законодательством. Код вычета – 601.

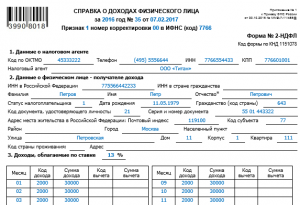

Пример-образец заполнения 2-НДФЛ

Пример заполнения 2-НДФЛ при выплате дивидендов:

- В шапке документа указан год, номер документа и дата его заполнения.

- Ниже – признак (1), номер корректировки (00 – первая и дальше – корректировки). В этой же строке код Отделения ФНС.

- Раздел 1.

Данные налогового агента: ОКТМО, телефон, ИНН, КПП, название компании. - Раздел 2. Данные о физлице. Далее построчно.

- ИНН в России или стране гражданства.

- Фамилия и полные инициалы.

- Статус (1 – резидент), когда родился, код страны.

- Данные удостоверения или паспорта (код, номер).

- Раздел 3. Доходы по ставке, в нашем случае – 13%.

- Это таблица, в которой надо указать: месяц получения, код дохода, его сумма, код вычета, его сумма.

- Раздел 4.

Пропустить. - Раздел 5.

Выплаты с дивидендов отражаются в 2 ндфл 2018

Внимание![]() Общая сумма прибыли, которую распределило общество “Восход” составило 1 200 000 руб.

Общая сумма прибыли, которую распределило общество “Восход” составило 1 200 000 руб.

Расчет для Иванова С.М.:

- Вычет – (600000 / 1 200 000) Х 500 000 = 250 000 руб.

- НДФЛ – (600000 – 250000) Х 13% = 45 500 руб.

Как отразить в справке

Для отражения всех вознаграждений в форме справки предусмотрен раздел 3. Отразить дивиденды нужно по коду – 1010. Показатели обобщаются в 5 разделе. Если учредитель – резидент РФ и получает другие доходы, облагаемые по ставке 13%, заполняется только одна справка.

Инфо![]() Она содержит информацию обо всех доходах, включая распределенную прибыль.

Она содержит информацию обо всех доходах, включая распределенную прибыль.

Доход, полученный собственником, указывается полностью без уменьшения на сумму удержанного НДФЛ. Если есть право на налоговый вычет, его сумма ставится рядом. Код вычета 13 процентов – 601 (в разделе 4 он не отражается).

В противном случае ставится “0”.

Важно! Распределенная прибыль показывается по месяцу выплаты средств, а не их начисления. Поэтому, если прибыль была начислена декабрем 2017 года, а выплачена январем следующего периода, эти доходы попадут в отчетность за 2018 год.

Образец заполнения документа выглядит следующим образом:

>Когда сдавать отчетность

Налоговые агенты предоставляют отчетность после окончания периода, т.е. в следующем году. Крайний срок по общим правилам – 1 апреля.

Выплаты с дивидендов отражаются в 2 ндфл за 2018

Отражение дивидендов в 2-НДФЛ очень часто вызывает вопросы. Остановимся на самых актуальных вопросах заполнения новой 2-НДФЛ в части дивидендов и покажем, как оформлять справку на примере.

Каков общий порядок отражения дивидендов физлицу в новой справке 2-НДФЛ?

Дивиденды в новой 2-НДФЛ следует отражать вместе с остальными доходами, облагаемыми по той же ставке. В типовом случае, когда физлицо-получатель является налоговым резидентом РФ, это будет 13%.

Для дивидендов предусмотрен код дохода в 2-НДФЛ 1010.

Сумму по коду следует показывать полностью (вместе с налогом).

Разделы 1-3 новой справки и Приложение отдельно по дивидендам заполнять не требуется.

Признак 1 проставляется в новой справке, если дивиденды выплачены деньгами и НДФЛ удержан у источника (ст. 226 НК РФ).

Подать 2-НДФЛ с признаком 1 нужно не позже 1 апреля года, следующего за годом выплаты.

Признак 2 (налог не удержан) нужно проставить в справку, если дивиденды выплачены в неденежной форме (например, в натуральной). В данном случае плательщик дивидендов не удерживает налог у источника и обязанность рассчитать и заплатить НДФЛ в бюджет ложится на получателя дивидендов (ст. 228 НК РФ).

Подать 2-НДФЛ с признаком 2 нужно не позже 1 марта года, следующего за годом выплаты.

Если он меняется, пересчету подлежат бюджетные обязательства за весь год.

Когда уплачивается НДФЛ с дивидендов?

Порядок осуществления дивидендных выплат участникам обществ регулируется ст. 28 закона №14-ФЗ от 1998 года. Согласно его тексту, собрание акционеров компании вправе осуществлять распределение чистой прибыли поквартально, раз в шесть или в 12 месяцев. Когда решение принято и оформлено документально, у организации есть 60 дней, чтобы перечислить средства.

Срок уплаты подоходного налога с дивидендов в бюджет зависит от организационно-правовой формы компании.

Есть два возможных варианта:

- ООО – переводит НДФЛ не позднее следующего дня после выплаты доходов акционерам.

- АО (ПАО) – должно исполнить обязательства налогового агента в течение месяца с даты денежного расчета с акционерами.

Сроки перечисления НДФЛ не зависят от способа выплаты дохода: наличными в кассе организации или переводом на карту. Дивиденды, полученные в натуральной форме, не освобождаются от обложения налогом.

Важно! Перечисление НДФЛ нужно производить по реквизитам ИФНС, в которой компания состоит на учете, вне зависимости от того, в какой местности проживает участник.

Как рассчитать размер налога?

Компания отражает дивиденды в справке 2 НДФЛ в 2017 и в обязательном порядке облагает НДФЛ.

Выплаты по акциям физическим лицам зачастую имеют для них статус дополнительного, второстепенного дохода, поэтому часто возникает вопрос, как показывать дивиденды в отчете 2-НДФЛ.

Отражать ли дивиденды в отчете

При выплате дивидендов компания-плательщик выступает для физлица налоговым агентом. Иначе говоря, на нее возлагается необходимость по удержанию и выплате налога на физических лиц. Надо отражать это в бланке 2-НДФЛ или нет, зависит от формы собственности фирмы:

- ООО обязаны подавать 2-НДФЛ при выплатах дивидендов своим учредителям.

- АО – нет. Они вместо этого данные сведения выносят в декларацию по перечисленному налогу на прибыль. А именно в приложении 2.

На это указывается в письмах:

- Минфина 03-04-07/3263 от 29-го января 15-го года.

- ФНС БС-4-22/1443 от 2-го февраля того же года.

Как в 2-НДФЛ отразить дивиденды

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Если ставка в течение года претерпевала изменения, то в разделах справки 3-и, 4-ре и 5-ть должна быть отдельная запись по каждому случаю.

Что такое вычет по дивидендам в 2-НДФЛ?

В деловой практике не только физлицо может владеть долей в компании, но и сама компания может быть собственником долей или акций других юрлиц. Получаемые от таких юрлиц дивиденды, во-первых, включаются в прибыль компании (то есть формируют дивиденды самой компании), во-вторых, полученные компанией дивиденды тоже облагаются налогом на дивиденды.

То есть в случае, когда в состав распределяемой компанией прибыли входят полученные и уже обложенные налогом дивиденды, получается двойное налогообложение одной и той же суммы.

Поэтому законодательство предусматривает вывод сумм таких дивидендов из-под второго налогообложения путем предоставления вычета. Вычет имеет кодировку 601 в кодах вычетов для 2-НДФЛ.

Сумма вычета определяется по формуле:

Пример

Компания Б 15.02.2019 получила дивиденды от компании А в размере 3 000 000 руб.

Налог на дивиденды 13% был удержан у источника и перечислен в бюджет.

20.02.2019 компания Б распределила собственную прибыль в размере 8 000 000 руб. на дивиденды пропорционально долям в УК.

Учредитель Сидоров владеет 25% УК.

В нем записывается: доход, налоговая база с учетом вычетов, налог (исчисленный, удержанный, перечисленный).

- Подпись.

Бланк справки можно скачать здесь.

Образец заполнения 2-НДФЛ с дивидендов

Отображение в 1С

Данную справку можно создать в программе 1с. Причем не одну, а два разных вида:

- Для сотрудников.

- Для налоговой.

Для получения справки для сотрудника надо:

- Зайти в раздел меню программы под названием налоги и взносы.

- Далее следует нажать ссылку, по которой можно перейти к формированию 2-НДФЛ для сотрудников.

- Затем нажать на окно создать и заполнить шапку с указанием сотрудника, организации и подотчетного года.

- Для записи остальных данных нажать на «Заполнить». Оставшиеся данные появятся в автоматическом режиме.

- Для формирования в разрезе кодов ОКТМО или КПП и ставок налога нажать соответствующую кнопку.

- Проверить все появившиеся данные, а затем провести справку и вывести ее на печать.

Для ФНС это делается несколько иначе:

- В меню 1с налоги и взносы создается еще один новый документ.

- Вид справки в данном случае – ежегодная отчетность.

В шапке указывается год, организация с кодами ОКТМО и КПП.

В противном случае оно будет привлечено фискальными органами к ответственности как налоговый агент.

Важно! Если сумма дивидендов вернется ООО из-за ошибки в реквизитах, при повторной отправке платежки переводить НДФЛ заново не нужно.

Как отразить дивиденды в справке 2 НДФЛ?

Компания, исчисляющая налог с дивидендов, выполняет функции налогового агента. Согласно п. 2 ст. 230 НК РФ, она обязана отчитаться перед фискальными органами, указав соответствующие значения в справке 2-НДФЛ по коду 1010. Срок сдачи отчета – не позднее 01. 04 следующего года.

Важно! В отчетности для ИФНС отражается не начисление, а фактическая выплата дивидендов. Справка 2 НДФЛ не будет содержать информацию о доходах участника, если их начислили декабрем, а передали акционерам в январе.

Если НДФЛ удержать не удалось – до 1 марта, а когда компания не предоставит сведения в установленный срок, на нее наложат штраф в размере 200 рублей за каждую справку.

В случаях, если данные были поданы неверно или в неполном объеме, налагается штраф 300-500 рублей за каждое нарушение, или привлекается к ответственности руководитель фирмы – штраф от 100 до 300 рублей.

Важно! Ошибка, найденная и исправленная налоговым агентом раньше инспектора, под штраф не попадает. Исправления вносятся корректирующей отчетностью.

Дивиденды являются доходом учредителей и акционеров. И так же, как и с остальных вознаграждений, удерживается НДФЛ. Отмечаются они в справке кодом 1010. Если учредитель помимо дивидендов получает иные вознаграждения, все доходы указываются вместе.

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п. 3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № ОА-3-17/). Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п. 3 ст. 214 НК РФ, Письмо Минфина от 12.04.2016 № 03-04-06/20834).

Порядок расчета налога с дивидендов зависит от того, получает ли ваша компания дивиденды от других организаций.

Ситуация 1. Ваша компания не получает дивидендов

В этом случае налог рассчитывается по формуле (п.

2 ст. 210, п. 5 ст. 275 НК РФ):

Пример. Расчет НДФЛ с дивидендов организацией, которая сама не получает дивидендов

ООО «Альфа» выплатило своему участнику Иванову А.А. дивиденды в сумме 4 000 000 руб.

При их выплате удержан НДФЛ в сумме 520 000 руб. (4 000 000 руб. x 13%), участнику перечислено 3 480 000 руб. (4 000 000 руб. — 520 000 руб.).

Ситуация 2. Ваша компания сама получает дивиденды

Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.

В остальных случаях для расчета налога вам потребуются следующие показатели (п. 2 ст. 210, п. 5 ст.

Дивиденды в 2-НДФЛ отражают только ООО. Акционерные общества указывают их в приложении № 2 к декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письмо ФНС от 26.06.2018 № БС-4-11/).

Заполнить справку по выплаченным дивидендам нужно так.

В приложении к 2-НДФЛ укажите:

- ставку НДФЛ (13% — для резидентов РФ, 15% — для нерезидентов либо ставку согласно международному договору);

- код дохода — 1010;

- сумму дивидендов;

- код вычета — 601;

- сумму вычета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет показывают только в том случае, если в расчете НДФЛ с дивидендов учитывались дивиденды, которые получила сама организация от других организаций. Если нет, в поле «Код вычета» нужно поставить прочерк, а сумму указать как 0,00 руб. (см. пп. 1.10, 1.15 Порядка заполнения справки 2-НДФЛ).

Заполняйте одно приложение на каждую ставку НДФЛ. Если и зарплата, и дивиденды облагаются по одной ставке (например, это «физик»-резидент, который одновременно является работником организации), будет одно общее приложение, если по разным — сделайте отдельные приложения.

В разделе 2 справки 2-НДФЛ дивиденды нужно показать в составе общих доходов, облагаемых по той же ставке (без учета вычета).

В поле «Налоговая база» включите сумму за минусом вычета (если он применялся). Сумму НДФЛ покажите в обычном порядке.

Ответственность за неуплату или просрочку НДФЛ возлагается на налоговых агентов. За каждый день опоздания начисляются пени, фирме выставляется штраф в объеме 20% от недополученной бюджетом суммы. Если размер дивидендных выплат велик, задержка может сулить компании существенные расходы.

Облагаются ли дивиденды НДФЛ?

Дивиденды относятся к числу доходов, облагаемых НДФЛ.

Ставка налога разнится для резидентов и нерезидентов. Для первых в 2017 году она установлена на уровне 13%, для вторых чуть выше – 15%.

Ошибочно полагать, что все граждане РФ являются резидентами страны. НК РФ дает иное определение: резидентом признается лицо, пребывающее на территории государства не менее 183 дней в течение последнего года.

Это означает, что данный статус может иметь и обладатель российского паспорта, и иностранец.

Гражданин РФ, пребывающий значительную часть года за рубежом, может утратить статус резидента. Исключения – выезды из РФ по уважительным причинам: для получения медицинских услуг или обучения. Правило о 183 днях не распространяется на военнослужащих и госслужащих, выполняющих трудовые функции за пределами России.

Чтобы не ошибиться с выбором ставки, нужно проверить факт резидентства.

Если налоговики обнаружат ошибку, компании придется заплатить пени и штраф за не перечисленную в бюджет разницу.

Важно! Налоговый статус участника определяется в течение налогового периода на каждую дату перечисления НДФЛ.

НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

- сумма дивидендов, начисленная всем участникам, — величина «Д1»;

- сумма дивидендов, полученных вашей компанией, — величина «Д2». В нее включаются дивиденды, которые:

- не облагались налогом на прибыль по ставке 0%;

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

Чтобы рассчитать НДФЛ, действуйте так:

Рассчитайте вычет по НДФЛ по формуле:

Рассчитайте налог с дивидендов, начисленных участнику, по формуле:

Пример. Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды

ООО «Альфа» принадлежат доли в уставных капиталах:

- ООО «Гамма» — 100% (ООО «Альфа» владеет этой долей пять лет);

- ООО «Дельта» — 30%.

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.

ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- Иванову А.А. — 1 600 000 руб.;

- ООО «Бета» — 2 400 000 руб.

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

- вычет по НДФЛ с дивидендов составляет 600 000 руб. (1 600 000 руб. / 4 000 000 руб. x 1 500 000 руб.).

Определим сумму его дохода и вычета.

Доход по дивидендам для Сидорова (код 1010):

8 000 000 * 25% = 2 000 000 руб.

Вычет по дивидендам для Сидорова (код 601) составит:

3 000 000 * 25% = 750 000 руб.

При определенных условиях ставка налога на дивиденды, получаемые российским юрлицом, может равняться 0. По дивидендам со ставкой 0% налоговый вычет по НДФЛ не рассчитывается!

Когда и как отражать дивиденды и вычет по ним в 2-НДФЛ?

Датой получения дохода по дивидендам является дата их фактической выплаты, а не день принятия решения о выплате и не день начисления (п. 1 ст. 223 НК РФ).

Если распределяется только прибыль самой организации, расчет бюджетного платежа происходит по обычной формуле: доход Х ставку налога.

Например, у ООО есть два учредителя Петров И.А. и Смирнов П.О., их доли 70 и 30% соответственно. Оба являются резидентами РФ. Распределенная прибыль за 2017 год составила 180 000 рублей.

В справках 2 НДФЛ по собственникам бизнеса будут отражены следующие суммы дохода и налога:

- Петров И.А.: 180 000 Х 0,7 = 126 000 Х 13% = 16 380 руб.

- Смирнов П.О.: 180 000 Х 0,3 = 54 000 Х 13% = 7 020 руб.

Также организация помимо своей прибыли может получать дивиденды от других организаций. Если это доходы, облагаемые налогом на прибыль по ставке 0%, то НДФЛ рассчитывается обычным способом.

В остальных случаях расчет проходит двумя этапами:

- Определяется размер вычета по налогу = (дивиденды (далее – Д) участника / общая сумма Д) Х на полученные Д.

Последний показатель включает суммы, не выплаченные ранее, а также необлагаемый налог на прибыль – 0%.

- Рассчитывается налог = (Д одного участника – вычет) Х 13%.

Пример: ООО “Восход” имеет долю 50% в уставном капитале ООО “Заря”. Общество получило прибыль 500 000 рублей для распределения между собственниками. Учредителями ООО “Восход” в равных долях являются ООО “Апрель” и Иванов С.М.

Важно![]() Акционерные общества и ООО выплачивают часть полученной прибыли своим собственникам. Такие вознаграждения называются дивидендами и облагаются налогом. Соответственно дивиденды отражаются и в 2 НДФЛ.

Акционерные общества и ООО выплачивают часть полученной прибыли своим собственникам. Такие вознаграждения называются дивидендами и облагаются налогом. Соответственно дивиденды отражаются и в 2 НДФЛ.

Когда уплачивается НДФЛ

Выплата прибыли происходит в соответствии с законодательством РФ.

Она перечисляется со следующей периодичностью:

- Каждый квартал;

- каждое полугодие;

- ежегодно.

Распределение прибыли происходит в соответствии с величиной доли каждого учредителя (акционера).

Сама процедура состоит из трех этапов:

- Определение размера прибыли, которая будет распределена.

- Принятие решения о перечислении дивидендов.

- Выплата средств.

После принятия решения о выплате средств у организации есть 60 дней на перечисление денег.

НДФЛ удерживается в день выплаты. Для резидентов РФ ставка 13%, для нерезидентов – 15%.

Сроки для перечисления сбора в бюджет государства различаются, они зависят от организационно-правовой формы предприятия:

- Для ООО – следующий день после выплаты;

- для АО – в течение месяца после перечисления средств.

Как рассчитать размер налога

При расчете сбора не применяются стандартные, имущественные, социальные вычеты. Он рассчитывается с каждой выплатой, даже если их было несколько в течение года.

Как налоговому агенту отразить дивиденды в справке 2-НДФЛ?

Выплаты по акциям физическим лицам зачастую имеют для них статус дополнительного, второстепенного дохода, поэтому часто возникает вопрос, как показывать дивиденды в отчете 2-НДФЛ.

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Если ставка в течение года претерпевала изменения, то в разделах справки 3-и, 4-ре и 5-ть должна быть отдельная запись по каждому случаю. В данном разделе указывается информация: О фактических доходах в денежной или иной натуральной форме с вычетами, расписанными по всем месяцам.

Кроме того в 5-м разделе отражается суммарная доля начисленного и удержанного дохода по соответствующим ему ставкам.

Так как каждый источник дохода имеет в 2-НДФЛ отдельный код дохода, имеется он и у дивидендов. Это код – 1010.

Налоговая база по удержанию налога с дивидендов может быть снижена в случаях, оговоренных законодательством. Код вычета – 601.

Пример заполнения 2-НДФЛ при выплате дивидендов:

- В шапке документа указан год, номер документа и дата его заполнения.

- Ниже – признак (1), номер корректировки (00 – первая и дальше – корректировки). В этой же строке код Отделения ФНС.

- Раздел 1. Данные налогового агента: ОКТМО, телефон, ИНН, КПП, название компании.

- Раздел 2. Данные о физлице. Далее построчно.

- ИНН в России или стране гражданства.

- Фамилия и полные инициалы.

- Статус (1 – резидент), когда родился, код страны.

- Данные удостоверения или паспорта (код, номер).

- Раздел 3. Доходы по ставке, в нашем случае – 13%.

- Это таблица, в которой надо указать: месяц получения, код дохода, его сумма, код вычета, его сумма.

- Раздел 4. Пропустить.

- Раздел 5. В нем записывается: доход, налоговая база с учетом вычетов, налог (исчисленный, удержанный, перечисленный).

- Подпись.

Бланк справки можно скачать здесь.

Образец заполнения 2-НДФЛ с дивидендов

Данную справку можно создать в программе 1с. Причем не одну, а два разных вида:

- Для сотрудников.

- Для налоговой.

Для получения справки для сотрудника надо:

- Зайти в раздел меню программы под названием налоги и взносы.

- Далее следует нажать ссылку, по которой можно перейти к формированию 2-НДФЛ для сотрудников.

- Затем нажать на окно создать и заполнить шапку с указанием сотрудника, организации и подотчетного года.

- Для записи остальных данных нажать на «Заполнить». Оставшиеся данные появятся в автоматическом режиме.

- Для формирования в разрезе кодов ОКТМО или КПП и ставок налога нажать соответствующую кнопку.

- Проверить все появившиеся данные, а затем провести справку и вывести ее на печать.

Для ФНС это делается несколько иначе:

- В меню 1с налоги и взносы создается еще один новый документ.

- Вид справки в данном случае – ежегодная отчетность. В шапке указывается год, организация с кодами ОКТМО и КПП. Кроме того обязательно упоминание кода ФНС и ее КПП и запись типа справки (исходная, аннулирующая или корректирующая).

- Данные на сотрудника в табличной части заполняются автоматически (кнопка «Заполнить), либо вручную.

- После проверки 2-НДФЛ, ее можно или выгрузить с дальнейшей распечаткой, или отправить в ФНС.

Если в «1С:Зарплате и управлении персоналом 8» редакции 3 в целях НДФЛ корректно вести учет доходов и установить соответствующий флаг, то программа сама определит, будут ли отражаться дивиденды в справке 2-НДФЛ. Так говорит следующее видео: