Содержание

- Как сделать корректировочный отчет 4-ФСС

- Когда нужно корректировать 4-ФСС

- Три правила оформления и отправки корректировки

- Куда представить корректировку и по какой форме

- Последствия сдачи уточненного расчета

- Итоги

- 2-НДФЛ и 6-НДФЛ

- Форма 4-ФСС

- Форма РСВ-1

- Расчет по страховым взносам (с 2017 года)

- 4-ФCC за 4 квартал 2017 года: бланк и образец заполнения

- По каким сведениям отчитаться перед ФСС

- Кто должен сдать годовой 4-ФСС за 2017 год

- Срок сдачи 4-ФСС за 4 квартал 2017 года

- Что проверить перед сдачей 4-ФСС за 2017 год

- Новый бланк 4-ФСС в 2018 году или старый?

- Куда направлять годовой отчет

- Порядок заполнения 4-ФСС за 4 квартал 2017 года

- Примеры и образцы заполнения годового 4-ФСС за 2017 год

- Возможная ответственность

- Возмещение из ФСС в 2018 году

Как сделать корректировочный отчет 4-ФСС

Когда нужно корректировать 4-ФСС

Три правила оформления и отправки корректировки

Куда представить корректировку и по какой форме

Последствия сдачи уточненного расчета

Итоги

Когда нужно корректировать 4-ФСС

Представленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если все цифровые данные, а также информация о работодателе и прочие сведения отражены правильно. Если же вы что-то забыли в нем отразить, указали неточные или неполные данные или в расчеты закрались ошибки, придется вернуться к исходному отчету и внести в него исправления.

Обойтись без корректировочного 4-ФСС можно, если выявленные искажения не повлекли занижения базы по взносам. Законодательством предусмотрена обязательная и добровольная корректировка формы 4-ФСС:

Внимание! Действует правило: нет занижения по взносам — без уточнения расчета можно обойтись. Хотя страхователь вправе это сделать добровольно. При этом уточненный 4-ФСС, представленный после истечения установленного срока подачи расчета, не будет считаться представленным с нарушением срока.

Производить или нет корректировку 4-ФСС при отсутствии занижения базы по взносам, решать страхователю. Есть минимум две причины, по которым лучше не пренебрегать этой процедурой:

- снизится риск неточностей при заполнении 4-ФСС в последующие отчетные периоды, сведения в которых могут быть основаны на ошибочной информации из предыдущих расчетов;

- уменьшится платежная нагрузка по взносам.

Узнать больше о налоговой нагрузке помогут материалы:

- «Налоговая нагрузка по налогу на прибыль и НДС»;

- «Расчет налоговой нагрузки в 2019 — 2020 годах (формула)»;

- «Расчет налоговой нагрузки: калькулятор на сайте ФНС».

Что учесть при оформлении корректировки 4-ФСС в 2020 году, расскажем далее.

Три правила оформления и отправки корректировки

Если раньше вам не приходилось вносить поправки в 4-ФСС, могут возникнуть затруднения. Как сделать корректировку 4-ФСС, соблюдая нормативные требования?

При оформлении и отправке в фонд корректировочного отчета 4-ФСС в 2020 году рекомендуем придерживаться следующих правил:

- Проставьте номер корректировки на титульном листе 4-ФСС — для этого предусмотрено отдельное поле:

- Все остальные данные нужно отразить так же, как в исходном 4-ФСС с учетом исправленных ошибок и неточностей. Если изменения в расчет вносятся по причине изменения облагаемой базы или отдельных показателей, то отражайте в расчете полностью обновленные данные, а не разницу между первичными и скорректированными данными.

- Вместе с корректировочным 4-ФСС желательно отправить в фонд сопроводительное письмо, в котором нужно отразить причины представления уточненного расчета и указать, какие именно сведения были исправлены или дополнены.

Обязательной формы для такого письма не предусмотрено. Ориентироваться можно на следующий образец:

Внимание! Оформлять сопроводительное письмо необязательно — подобного требования не содержится ни в законе № 125-ФЗ, ни в порядке оформления 4-ФСС, утв. приказом № 381. Поэтому можно обойтись и без него.

Куда представить корректировку и по какой форме

Сдать корректировочный 4-ФСС нужно в то же территориальное отделение ФСС, куда был представлен исходный расчет и где вы зарегистрированы как страхователь.

Для оформления корректировочного расчета необходимо использовать ту форму, которая действовала в расчетном периоде, за который вносятся изменения (п. 1.5 ст. 24 закона от 24.07.1998 № 125-ФЗ).

Разобраться с тем, по какой форме сдавать корректировочный расчет, несложно — бланк расчета меняется не часто.

Об эволюции бланка 4-ФСС и его актуальной форме узнайте .

Последствия сдачи уточненного расчета

Страхователь вправе представить уточненный расчет по форме 4-ФСС в любое время — законом конкретный срок для этого не предусмотрен. Но из текста ст. 24 закона № 125-ФЗ становится ясно, что дата представления корректировочного 4-ФСС все-таки имеет значение:

- Если уточненный 4-ФСС передан в фонд до истечения срока подачи расчета, то считается, что в эту дату представлен исходный расчет.

- Если уточненный расчет представлен после крайней отчетной даты и срока уплаты налога, то для страхователя есть две возможности избежать ответственности:

Ответственность не грозит тому страхователю, который представил уточненный 4-ФСС добровольно, то есть самостоятельно выявил и исправил ошибки, не приводящие к занижению подлежащей уплате суммы страховых взносов.

О сроках сдачи электронной и бумажной форм 4-ФСС узнайте из этого материала.

Итоги

Корректировка 4-ФСС в 2020 году проводится по правилам, предусмотренным в ст. 24 закона № 125-ФЗ. Если в исходном расчете из-за ошибок была занижена база по взносам «на травматизм», представление корректировки обязательно. При таких обстоятельствах до подачи уточненки следует доплатить недостающую сумму взносов и пени. Тогда компания сможет избежать штрафа. В остальных случаях работодатель может произвести корректировку 4-ФСС добровольно.

>Порядок действий, если ФСС не принял к зачету пособия. Часть 2 Сравнить тарифы и цены ⟶

2-НДФЛ и 6-НДФЛ

Внесение правок в справку 2-НДФЛ и расчет 6-НДФЛ будет зависеть от того, вернули ли сотрудник выплаченное ему пособие, и облагалось оно изначально НДФЛ.

Пособие облагалось НДФЛ, сотрудник его вернул

- Из формы 2-НДФЛ нужно убрать сумму данного пособия и подать налоговикам корректирующую справку.

- Нужно представить корректирующий расчет 6-НДФЛ за период, когда была совершена выплата не зачтенного пособия и за все предшествующие периоды в отчетном году, так как Раздел 1 формы следует заполнять нарастающим итогом с начала налогового периода (календарного года).

Пособие облагалось НДФЛ, сотрудник отказался его возвращать

- Подается корректирующая справка 2-НДФЛ по данному сотруднику, в которой код для больничных листов «2300» нужно заменить на код «4800» — иные доходы.

- В форме 6-НДФЛ ничего исправлять не требуется.

Необлагаемое НДФЛ пособие было сотрудником возвращено

- В формах 2-НДФЛ и 6-НДФЛ корректировки не требуются.

Необлагаемое НДФЛ пособие сотрудник не вернул

- У сотрудника возник новый доход, который в справке 2-НДФЛ нужно указать кодом 4800. С дохода удерживается НДФЛ. Если сотрудник уволился до обнаружения не зачтенного Соцстрахом пособия, справка подается с признаком 2.

- В связи с возникшим новым доходом сотрудника нужно представить в Налоговую корректирующий расчет 6-НДФЛ за период, когда была совершена выплата не зачтенного пособия, и за все предшествующие периоды в отчетном году.

Благодаря возможностям и функционалу Системы «Бухсофт онлайн» сдача отчетности в электронном виде станет быстрой и простой операцией без лишних затрат времени и сил!

Форма 4-ФСС

Порядок внесения корректировок в форму 4-ФСС будет зависеть от того, когда именно была совершена выплата пособия, не зачтенного ФСС — в 2017 году или в более ранние периоды. За периоды 2016 года и раньше корректировке подлежат в первую очередь сведения в Таблице 2 формы. Из таблицы нужно убрать не принятые ФСС социальные выплаты, отражаемые в отведенных для этих целей строках и графах. На основании этого уменьшаются и значения в строках «Расходы на цели обязательного соцстрахования» и «Задолженность за территориальным органом ФСС на конец отчетного (расчетного) периода». Сумма не зачтенного ФСС пособия отражается по строке 5 Таблицы 1 формы 4-ФСС.

Также согласно общим правилам заполнения формы 4-ФСС нужно внести правки в строки с 1 по 4 Таблицы 3 и строки с 1 по 3 Таблицы 6. Изменения вносятся и в строки 2 Таблицы 1 формы на сумму доначисленных взносов, а показатели в Таблице 7 формы нужно скорректировать, если недоимка выявлена в том же отчетном периоде, когда было выплачено незачетное пособие. На основании этих изменений нужно внести правки в строки, где прописывается задолженность страхователя на конец года.

В форме 4-ФСС за периоды, начиная с 2017 года, нет граф и строк по расчетам взносов и выплатам пособий, связанных с временной нетрудоспособностью и материнством.

Корректировке подлежит база для расчета «травматичных» взносов, а также общая сумма выплат в пользу сотрудников, сумма начисленных взносов и задолженность страхователя на конец отчетного периода.

Форма РСВ-1

Согласно положениям постановления Правления ПФР от 11.01.2017 № 3п, если требуется уточнить персонифицированные данные сотрудников за периоды до 2017 года, следует делать это по утвержденной форме СЗВ-КОРР.

Об этом форме мы рассказывали в статье «А вы уже подавали новую форму СЗВ-КОРР?».

В новом бланке нужно указать скорректированные персональные сведения о застрахованном лице, отразить исправленные суммы вознаграждений в пользу физлица и рассчитанные суммы страховых взносов. Если за тот или иной период прошлых лет (до 2017 года) в отчетности взносы отражены не в полном объеме, то доначисленные суммы нужно указать в строке 120 Раздела 4 формы РСВ-1 по итогам года. Суммы вносятся нарастающим итогом отдельными строками по каждому периоду.

Расчет по страховым взносам (с 2017 года)

РСВ 2017 подается страхователями, начиная с 2017 года. Принцип корректировки этой формы при не зачете Соцстрахом пособий аналогичен исправлениям в форме 4-ФСС за прошлый год и более ранние периоды. Из РСВ 2017 следует убрать не принятые ФСС к зачету пособия, вносимые в Приложение 3 Расчета, внести коррективы в базу по каждому виду страховых взносов и в итоговую сумму выплат в пользу застрахованных лиц. Исправлению подлежат также строки с данными о суммах начисленных взносов и суммах по строкам 070 и 090 Приложения 2 Расчета.

При сдаче отчетности в Фонд социального страхования в 2018 году должна использоваться форма 4 ФСС, утвержденная приказом 275 от 07.06.2017. Эта форма является актуальной при сдаче отчетности. Скачать бесплатно новую форму и приказ № 275 от 07.06.2017 можно по ссылке в конце страницы.

В форме расчета (по сравнению с предыдущей) внесены следующие изменения:

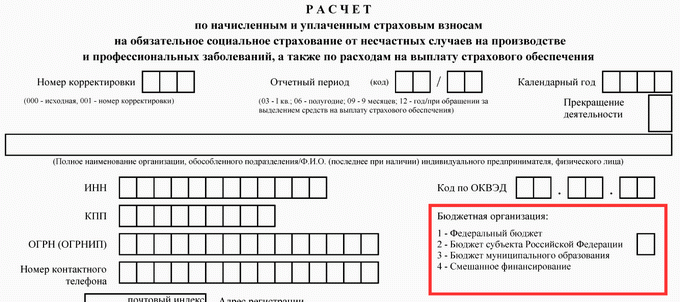

В приложение №1 «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» титульный лист после поля «Код по ОКВЭД» дополнен полем «Бюджетная организация» (1 — Федеральный бюджет; 2 — Бюджет субъекта Российской Федерации; 3 — Бюджет муниципального образования; 4 — Смешанное финансирование);

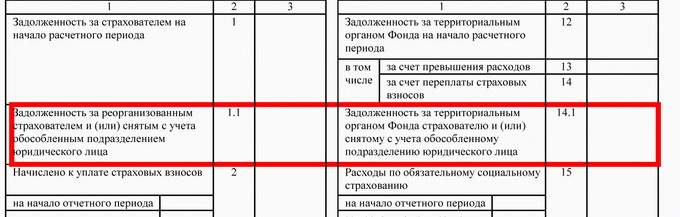

Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний «дополнена новой строкой 1.1: «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица»;

Приложение №2 «Порядок заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма 4-ФСС)» дополнено новым подпунктом 5.12:

В поле «Бюджетная организация»: 1 — Федеральный бюджет; 2 — Бюджет субъекта Российской Федерации; 3 — Бюджет муниципального образования; 4 — Смешанное финансирование, проставляется признак страхователя, являющегося бюджетной организацией, в соответствии с источником финансирования».

ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

7 июня 2017 года МОСКВА № 275

О внесении изменений в Приложения № 1 и № 2 к Приказу Фонда социального страхования Российской Федерации от 26 сентября 2016 г. № 381 «Об утверждении формы Расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и порядка ее заполнения»

В целях приведения нормативной правовой базы Фонда социального страхования Российской Федерации в соответствие с законодательством Российской Федерации приказываю:

внести изменения в приложения N 1 и N 2 к приказу Фонда социального страхования Российской Федерации от 26 сентября 2016 г. N 381 «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения» (зарегистрирован Министерством юстиции Российской Федерации 14 октября 2016 г., регистрационный N 44045) согласно приложению.

Председатель Фонда

А.С. Кигим

Приложение

к приказу Фонда социального

страхования Российской Федерации

от 7 июня 2017 г. N 275

ИЗМЕНЕНИЯ,КОТОРЫЕ ВНОСЯТСЯ В ПРИЛОЖЕНИЯ N 1 И N 2 К ПРИКАЗУ ФОНДА СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ОТ 26 СЕНТЯБРЯ 2016 Г. N 381 «ОБ УТВЕРЖДЕНИИ ФОРМЫ РАСЧЕТА ПО НАЧИСЛЕННЫМ И УПЛАЧЕННЫМ СТРАХОВЫМ ВЗНОСАМ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЕССИОНАЛЬНЫХ ЗАБОЛЕВАНИЙ, А ТАКЖЕ ПО РАСХОДАМ НА ВЫПЛАТУ СТРАХОВОГО ОБЕСПЕЧЕНИЯ И ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ»

1. В приложении N 1 «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения»:

а) титульный лист после поля «Код по ОКВЭД» дополнить полем

«Бюджетная организация:

1 — Федеральный бюджет

2 — Бюджет субъекта Российской Федерации

3 — Бюджет муниципального образования

4 — Смешанное финансирование

б) в таблице 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»:

дополнить новой строкой 1.1 следующего содержания:

«Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица»;

строку 8 изложить в следующей редакции:

«Всего (сумма строк 1 + 1.1 + 2 + 3 + 4 + 5 + 6 + 7)»;

дополнить новой строкой 14.1 следующего содержания:

«Задолженность за территориальным органом Фонда страхователю и (или) снятому с учета обособленному подразделению юридического лица»;

строку 18 изложить в следующей редакции:

«Всего (сумма строк 12 + 14.1 + 15 + 16 + 17)».

2. В приложении N 2 «Порядок заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма 4-ФСС)»:

а) дополнить новым подпунктом 5.12 следующего содержания:

«5.12. В поле «Бюджетная организация: 1 — Федеральный бюджет 2 — Бюджет субъекта Российской Федерации 3 — Бюджет муниципального образования 4 — Смешанное финансирование» проставляется признак страхователя, являющегося бюджетной организацией, в соответствии с источником финансирования;»;

б) подпункты 5.12 — 5.17 считать соответственно подпунктами 5.13 — 5.18;

в) в абзаце первом подпункта 5.15 слова «на отчетную дату» заменить словами «за период с начала года»;

г) в подразделе «Заполнение таблицы 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» формы Расчета»:

дополнить новым подпунктом 11.1.1 следующего содержания:

«11.1.1. по строке 1.1 в соответствии со статьей 23 Федерального закона от 24 июля 1998 г. N 125-ФЗ страхователем — правопреемником отражается сумма задолженности, перешедшая к нему от реорганизованного страхователя в связи с правопреемством, и (или) юридическим лицом отражается сумма задолженности снятого с учета обособленного подразделения»;

дополнить новым подпунктом 11.1.1 следующего содержания:

«11.11.1. по строке 14.1 страхователем — правопреемником отражается сумма задолженности за территориальным органом Фонда, перешедшая к нему от реорганизованного страхователя в связи с правопреемством и (или) юридическим лицом отражается сумма задолженности за территориальным органом Фонда снятого с учета обособленного подразделения;»;

подпункт 11.14 изложить в следующей редакции:

«11.14. по строке 17 отражается списанная сумма задолженности страхователя в соответствии с нормативными правовыми актами Российской Федерации, принимаемыми в отношении конкретных страхователей или отрасли, по списанию недоимки, а также сумма задолженности, списанная в соответствии с частью 1 статьи 26.10 Федерального закона от 24 июля 1998 г. N 125-ФЗ;

в подпункте 11.15 цифру «15» заменить цифрой «14.1».

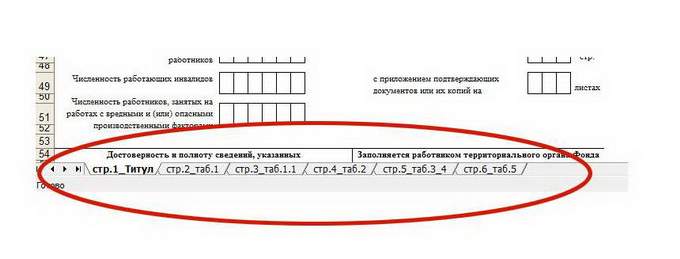

Имейте ввиду, что при скачивании формы в excel каждая таблица расположена на отдельной странице файла.

4-ФCC за 4 квартал 2017 года: бланк и образец заполнения

В какой срок сдавать отчет по форме 4-ФСС за 4 квартал 2017 года в части взносов «на травматизм»? Действительно ли, нужно применять новый бланк и где его можно скачать? Какой порядок заполнения расчета в регионах-участниках пилотного проекта ФСС? Каких правил придерживаться при заполнении таблицы 2 годового отчета 4-ФСС за 2017 год? Как отразить возмещение расходов из ФСС? Приведем образец заполнения 4-ФСС за 4 квартал 2017 года. Также вы сможете скачать новый бланк отчета. Если возникнут вопросы по заполнению 4-ФСС за 2017 года – обращайтесь к нам на форум.

По каким сведениям отчитаться перед ФСС

В 2018 году подразделения Фонда социального страхования (ФСС) продолжать контролировать:

- страховые взносы на страхование от несчастных случаев на производстве и профзаболеваний (то есть, взносы «на травматизм»);

- расходы страхователей на цели социального страхования.

Поэтому о начисленных с января по декабрь 2017 года страховых взносах «на травматизм» нужно отчитаться в территориальное отделение Фона социального страхования и сдать в ФСС отчет за 4 квартал 2017 года.

Кто должен сдать годовой 4-ФСС за 2017 год

Сдать расчет по форме 4-ФСС за 4 квартал 2017 года обязаны все страхователи: организации и индивидуальные предприниматели, выплачивающие физическим лицам вознаграждения, облагаемые взносами «на травматизм» (п. 1 ст. 24 Закона от 24 июля 1998 № 125-ФЗ).

Индивидуальные предприниматели, не имеющий работников, которые платят страховые взносы только «за себя». Сдавать 4-ФСС за 4 квартал 2017 года ИП без работников не нужно.

Если же организация по каким-то причинам с 1 января по 31 декабря 2017 года не осуществляла выплаты, которые признаются объектом обложения страховыми взносами в ФСС, и не уплачивает эти взносы, то, несмотря на это, представить нулевой годовой отчет 4-ФСС за 2017 год необходимо.

Если в течение отчетного периода организация не вела деятельность, «нулевой» расчет за 2017 год все равно нужно сдать. Никаких исключений для таких случаев в действующем законодательстве нет. В «нулевом» расчете по форме 4-ФСС заполните только титульный лист и таблицы 1, 2, 5.

Срок сдачи 4-ФСС за 4 квартал 2017 года

Страхователи сдают расчет 4-ФСС в территориальный орган ФСС РФ по месту своей регистрации в следующие сроки:

- не позднее 25-го числа месяца, следующего за отчетным периодом, если отчетность направляется в электронном виде;

- не позднее 20-го числа месяца, следующего за отчетным периодом, если 4-ФСС сдается «на бумаге».

Всего существует 4 отчетных периода:

- I квартал;

- полугодие;

- девять месяцев;

- год.

Таким образом, срок сдачи 4-ФСС за 4 квартал 2017 года – не позднее 22 января 2018 года «на бумаге» и не позднее 25 января 2018 года – в электронном виде.

Что проверить перед сдачей 4-ФСС за 2017 год

В электронном виде расчет в подразделение ФСС России за 2017 год можно сдать:

- по телекоммуникационным каналам связи (через шлюз приема расчетов 4-ФСС в Интернете);

- на внешнем носителе (дискета, компакт-диск, флеш-накопитель и т. п.) с электронной подписью.

Для подготовки 4-ФСС онлайн в электронном виде можно использовать электронный портал ФСС России. На этом Интернет-портале можно бесплатно заполнить 4-ФСС в электронном виде и передать в «соцстрах».

На сегодняшний день на портале по подготовке и сдаче электронной отчетности 4-ФСС онлайн можно воспользоваться:

- сервисом по онлайн-заполнению формы 4-ФСС (он доступен зарегистрированным пользователям с расширенными правами доступа). Сервис выполняет форматно-логический контроль введенных данных и сопоставляет информацию с ранее сданной отчетностью за прошлые периоды. Благодаря этому, можно сдать 4-ФСС за 2017 год без ошибок. Заполненный 4-ФСС можно сразу сохранить в базе ФСС и отчет будет считаться сданным.

- сервисом подготовки формы 4-ФСС за 4 квартал 2017 года бесплатно без регистрации. Этот сервис позволяет заполнить расчет и выполнить автоматическую проверку на прохождение форматно-логического контроля. В базе данных ФСС такая отчетность не сохраняется. Однако ее можно сохранить в формате XML и, при необходимости, распечатать. Или же файл можно сохранить на флешке, подписать ЭЦП и передать и передать в фонд. К этому сервису можно относиться как к бесплатной программе по заполнения 4-ФСС за 2017 год.

Также заполнить и сдать 4-ФСС за 4 квартал 2017 года можно с применением программ и онлайн-сервисов, предоставляемых операторами электронного документооборота. См. «Операторы ЭДО: перечень».

Обратите внимание: для успешной сдачи 4-ФСС за 4 квартал 2017 года работодателям необходимо проверить сертификат ключа для сдачи отчетности в ФСС. Дело в том. что с 15.09.2017 действует новый сертификат ключа проверки подписи. Обновить сертификат ключа нужно тем, кто сдает электронный 4-ФСС, а также работодателям из регионов – участников пилотного проекта ФСС, которые отправляют в Фонд в электронном виде реестры сведений для назначения и выплаты пособий.

Если не установить новые сертификаты, программа не даст ничего отправить в фонд. Появится сообщение об ошибке или невозможности расшифровать документ. Свежие ключи скачайте на сайте fss.ru в разделе “Удостоверяющий центр”. Нужен сертификат открытого ключа для подписи квитанции. Файл называется F4_FSS_RF_2017_qualified.cer. Срок его действия – год начиная с 15 сентября 2017 года. Затем сертификат снова нужно будет менять. Обновите ключи в рабочей программе, через которую отправляете отчетность. Если пользуетесь для этого бесплатными программами фонда, следуйте инструкции. Ссылка на нее есть в том же разделе сайта, где и сертификаты: “Рекомендации по сдаче расчетных ведомостей по форме 4-ФСС РФ”. Источник: сайт ФСС.

Заметим, что с 15 сентября 2017 года также внесены поправки в технологию приема электронных расчетов. Изменения касаются структуры и форматно-логических соотношений 4-ФСС при сдаче расчета в электронном виде с ЭП начиная с III квартала 2017 года. Источник: сайт ФСС.

Новый бланк 4-ФСС в 2018 году или старый?

С 2017 года применятся бланк 4-ФСС, утвержденный приказом ФСС России от 26.09.2016 № 381. Бланк отчета 4-ФСС включает в себя следующие таблицы (обязательные и дополнительные):

- Титульный лист

- Таблица 1 «Расчет базы для начисления страховых взносов»;

- Таблица 1.1 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24.07.1998 № 125-ФЗ»;

- Таблица 2 «Расчет базы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»;

- Таблица 3 «Расходы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»;

- Таблица 4 «Численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде»;

- Таблица 5 «Сведения о результатах проведенной специальной оценки условий труда (результатах аттестации рабочих мест по условиям труда) и проведенных обязательных предварительных и периодических медицинских осмотров работников на начало года».

Обязательными для сдачи являются титульный лист и таблицы 1, 2 и 5. Их необходимо сдавать в любом случае, даже если в отчетном периоде страхователь не имел начислений за «травматизм». Остальное заполняется только в случаях, когда соответствующие показатели имеют место быть.

В июне 2017 года ФСС изменил форму отчета по начисленным и уплаченным страховым взносам «на травматизм» (4-ФСС). Поправки были внесены Приказом ФСС от 07.06.2017 № 275. Обновленная форма расчета вступила в силу 09.07.2017 года. Этот бланк страхователи использовали при заполнении 4-ФСС за 3 квартал 2017 года. См. «Отчет 4-ФСС за 9 месяцев 2017 года». Этот же бланк нужно применять и при заполнении отчета 4-ФСС за 4 квартал 2017 года. В 2018 году этот бланк подходит для сдачи отчетности.

Скачать бланк 4-ФСС для отчета за 4 квартал 2017 года в формате Excel.

Куда направлять годовой отчет

Если у организации нет обособленных подразделений, то 4-ФСС за 4 квартал 2017 года нужно представить в территориальное отделение ФСС России по месту регистрации компании (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ).

Если же обособленные подразделения есть, то годовую форму 4-ФСС за 2017 год нужно сдавать по местонахождению обособленного подразделения. Но только при условии, что у «обособки» есть свой расчетный (лицевой) счет в банке и она самостоятельно начисляет зарплату работникам.

Порядок заполнения 4-ФСС за 4 квартал 2017 года

В расчете 4-ФСС за 4 квартал 2017 года нужно обязательно заполнить Титульный лист и таблицы 1, 2, 5. Также нужно заполнить (п. 2 Порядка заполнения расчета 4 – ФСС):

- таблицу 1.1 – если в январе – декабре вы временно направляли работников в другую организацию или к ИП по договору о предоставлении персонала;

- таблицу 3 – если в январе – декабре выплачивали физлицам страховое обеспечение (например, пособие по временной нетрудоспособности в связи с несчастным случаем на производстве);

- таблицу 4 – если в январе – декабре были несчастные случаи на производстве.

Примеры и образцы заполнения годового 4-ФСС за 2017 год

Как заполнять бланк 4-ФСС за 4 квартал 2017 года? Какие таблицы включать в расчет? Давайте разбираться на конкретном примере заполнения. Надеемся, что Инструкция по заполнению 4-ФСС позволит перенести свои данные в аналогичный расчет 4-ФСС.

Предположим, что в организации трудятся 18 человек, инвалидов нет. В ноябре 2016 г. в организации была проведена спецоценка условий труда, по результатам которой:

- выявлено три рабочих места, отнесенных к 3-му классу вредных условий труда;

- рабочих мест, отнесенных к 4-му классу вредных условий труда, не выявлено.

В декабре 2016 г. работники, занятые во вредных условиях труда, прошли обязательный периодический медосмотр. Тариф взносов на травматизм – 0,9%, скидок и надбавок нет. Данные о выплатах работникам, начисленных и уплаченных взносах на травматизм, представлены в таблице.

| Показатель | 9 месяцев 2017 | Октябрь 2017 | Ноябрь 2017 | Декабрь 2017 | 2017 год |

| Все выплаты работникам, руб. | 1 789 300,50 | 630 564,17 | 594 171,81 | 641 558,22 | 3 655 594,70 |

| Необлагаемые выплаты, руб. | 40 300,50 | 12 168,06 | 15 939,93 | 16 017,54 | 84 426,03 |

| База для начисления взносов на травматизм, руб. (стр. 1 – стр. 2) | 1 749 000,00 | 618 396,11 | 578 231,88 | 625 540,68 | 3 571 168,67 |

| Начислено взносов на травматизм, руб. (стр. 3 x 0,9%) | 15 741,00 | 5 565,56 | 5 204,09 | 5 629,87 | 32 140,52 |

| Уплачено взносов на травматизм, руб. | 17 516,77 | 5 530,40 | 5 565,56 | 5 204,09 | 33 816,82 |

На 01.01.2017 задолженность по взносам на травматизм, указанная в строке 19 графы 3 таблицы 7 4-ФСС за 2016 г., составила 7 306,17 руб. Взносы за сентябрь 2017 г. в сумме 5 530,40 руб. уплачены в октябре 2017 г. Взносы за декабрь 2017 г. в сумме 5 629,87 руб. уплачены в январе 2018 г. Пример заполнения 4-ФСС за 4 квартал 2017 года будут таким:

Таблица 1: база по страховым взносам

В таблице 1 отчета 4-ФСС за 4 квартал 2017 года необходимо:

- рассчитать базу для начисления взносов на страхование от несчастных случаев нарастающим итогом с начала расчетного периода и за каждый из трех последних месяцев отчетного периода (октябрь, ноябрь и декабрь 2017 года);

- определить размер страхового тарифа с учетом скидки или надбавки.

Таблицу 1.1 в составе бланка 4-ФСС за 2017 год должны формировать исключительно те страхователи-работодатели, которые временно передают своих сотрудников другим организациям или предпринимателям. Если так, то в таблице требуется отразить:

- численность направленных работников;

- выплаты, с которых начислены страховые взносы, за полугодие, за апрель, май и июнь;

- выплаты в пользу инвалидов;

- ставку страховых взносов принимающей стороны.

В нашем примере заполнять эту таблицу не нужно, поскольку таких обстоятельств в отчетном периоде не было.

Таблица 2: расчеты по взносам

В таблице 2 отчета 4-ФСС за 4 квартал 2017 года нужно отразить следующие сведения по данным бухгалтерского учета (разд. III Порядка заполнения расчета 4 – ФСС):

- в строке 1 – задолженность по взносам на страхование от несчастных случаев на начало 2017 года;

- в строках 2 и 16 – начисленные с начала 2017 года и уплаченные суммы взносов на страхование от несчастных случаев («на травматизм»);

- в строке 12 – задолженность территориального органа ФСС РФ перед организацией на начало 2017 года;

- в строке 15 – произведенные с начала 2017 года расходы по страхованию от несчастных случаев;

- в строке 19 – задолженность по взносам на страхование от несчастных случаев на 31 декабря 2017 года, в том числе недоимку – по строке 20;

- в других строках – остальные имеющиеся данные.

Обратите внимание, что Приказом ФСС от 07.06.2017 № 275 в таблицу 2 формы 4 – ФСС добавлены:

- строка 1.1, в которой отражается сумма задолженности реорганизованного страхователя и (или) снятого с учета обособленного подразделения перед территориальным органом ФСС РФ;

- строка 14.1, где указываются сведения о задолженности территориального органа ФСС РФ перед реорганизованным страхователем и (или) перед снятым с учета обособленным подразделением.

Эти строки заполняют страхователи-правопреемники и организации, в состав которых входили такие обособленные подразделения.

Когда заполняют таблицу 4

Таблицу 4 сдавайте в составе отчета 4-ФСС за 4 квартал 2017 года, если с января по декабрь 2017 года имели место несчастные случаи на производстве или были выявили профзаболевания. Однако в нашем примере эту таблицу заполнять не нужно.

Таблица 5: медосмотры и специальная оценка

В таблице 5 годового отчета 4-ФСС за 2017 год необходимо отразить сведения:

- об общем количестве рабочих мест, подлежащих специальной оценке условий труда, и о результатах проведенной специальной оценки, а если срок действия результатов аттестации рабочих мест не истек, то сведения на основании этой аттестации;

- о проведенных обязательных предварительных и периодических медицинских осмотрах работников.

Также вы можете скачать другой пример заполнения годового 4-ФСС за 4 квартал 2017 года в формате Excel.

Возможная ответственность

За нарушение срока сдачи расчета 4 – ФСС за 4 квартал 2017 года установлен штраф: 5% суммы взносов на страхование от несчастных случаев, начисленных к уплате за июль, август и сентябрь за каждый полный или неполный месяц просрочки. При этом штраф не может быть меньше 1000 рублей и не должен превышать 30% указанной суммы взносов (п. 1 ст. 26.30 Закона № 125-ФЗ).

Также работника компании, ответственного за представление отчетности (бухгалтера или директора), могут оштрафовать на сумму от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ).Возмещение из ФСС в 2018 году

Несмотря на то, что в 2018 года контролируют уплату страховых взносов налоговые органы, проверять расходы по выплате пособий и выделять средства на возмещение таких затрат по-прежнему будет Фонд социального страхования.

За возмещением затрат по выплате пособий работодатель обращается в отделение ФСС в случаях, когда начисленных страховых взносов недостаточно для выплаты пособий или работодатель применяет пониженный «нулевой» тариф и взносы на обязательное социальное страхование не платит, например, плательщики на УСН (упрощенной системе налогообложения), осуществляющие льготные виды деятельности (ч.2 ст.4.6 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Заметим, что форма 4-ФСС не содержит сведений по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам. Поэтому для возмещения расходов по пособиям, выплаченным после 1 января 2017 года потребуется дополнительно представить справку-расчет, которая должна включать все данные, поименованные в п.2 Приказа № 585н. В частности, сведения задолженности по взносам на начало и конец отчетного (расчетного) периода, о начисленных к уплате, доначисленных и уплаченных взносах, о расходах, которые не были приняты к зачету. См. «Образец справки-расчета в 2018 году».

С 1 января 2018 года по экстерриториальному принципу будут доступны следующие государственные услуги Фонда социального страхования РФ:

- Государственная услуга по регистрации и снятию с регистрационного учета лиц, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

- Государственная услуга по регистрации и снятию с регистрационного учета страхователей – физических лиц, заключивших трудовой договор с работником.

- Государственная услуга по регистрации и снятию с учета страхователей – физических лиц, обязанных уплачивать страховые взносы в связи с заключением гражданско-правового договора.

- Государственная услуга по приему документов, служащих основаниями для исчисления и уплаты (перечисления) страховых взносов, а также документов, подтверждающих правильность исчисления и своевременность уплаты (перечисления) страховых взносов.

Таким образом, с 1 января 2018 года заявители могут подать документы, необходимые для получения вышеперечисленных государственных услуг, а также получить результаты их предоставления в любом предоставляющем такие услуги подразделении в пределах территории Российской Федерации по выбору заявителя независимо от его места жительства или пребывания (для физических лиц и индивидуальных предпринимателей) либо места нахождения (для юридических лиц).

Данные изменения внесены Федеральным законом от 05.12.2017 № 384-ФЗ «О внесении изменений в статьи 7 и 29 Федерального закона «Об организации предоставления государственных и муниципальных услуг».

Источник: сайт ФСС.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.